皆さんは「予定利率」という言葉を聞かれたことがありますか。何となく聞いたことはあるものの、詳しくは理解できていないという方も多いのではないでしょうか。

貯蓄性のある生命保険への加入を検討しているときに、「できるだけ予定利率が高い保険がいいよ」などと言われた方もいらっしゃるかもしれません。「予定利率って銀行預金の利率と何が違うの?」「予定利率が高いとどんなメリットがあるの?」「保険選びの時には、予定利率をどれくらい気にしたらいいの?」 など、悩んでいる方も多いでしょう。

この記事を読んでいただければ、予定利率についての基本が理解でき、保険選びに役立てることができるようになるでしょう。難しい専門用語ですが、わかりやすく解説していますのでぜひ最後までご覧ください。

生命保険の『予定利率』とは

予定利率とは

そもそも予定利率とはいったいどんなものなのか、分かりやすく説明していきましょう。

予定利率は、生命保険の保険料を決める要素の1つです。保険会社は将来支払う死亡保険金や満期保険金に備えて十分な支払いができるよう「責任準備金」を積み立てます。この責任準備金を確保し、さらに保険会社の利益も確保できるように保険料を計算しています。

その際に用いるのが「基礎率」と呼ばれるもので、<予定利率><予定死亡率><予定事業費率>という3つから成り立っています(下の図を参照)。つまり「予定利率」は保険料を決める際に大きく影響を与えているのです。

それでは、3つの基礎率について詳しく見てみましょう。

予定利率

簡単に言うと、保険会社が契約者に約束する運用利回りのことです。保険会社が契約者から預かった保険料をどれくらいの利回りで運用できるかを予測して決めているのが予定利率です。上の図のうち、「純保険料(責任準備金)」を運用して得られる収益を見込んでおり、その収益分を割り引いて保険料を算出しております。

が計算されるため、一般的に保険料は割安になるということが言えます。

予定死亡率

過去の統計をもとに性別・各年齢別の死亡者数を予測し、将来の保険金支払いに備えるために必要な金額を計算しています。この計算に用いられる死亡率を予定死亡率と言います。

予定事業費率

保険会社では、新たに契約を募集したり、人を雇用したり、広告を作るなど事業を営むために様々な費用が掛かっています。必要な経費を予め組み込んで付加保険料として算出しますが、その時の経費の比率を予定事業費率と言います。

以上の3つの基礎率をもとに生命保険の保険料は決められています。

予定利率と標準利率

それでは、予定利率はどのようにして決められているのでしょうか。その基準となるのは金融庁から示される「標準利率」です。

標準利率とは何かといいますと、生命保険会社が契約者から預かった保険料を運用する際の目安となる利率のことです。

それぞれの生命保険会社は標準利率に基づいて予定利率を計算しています。

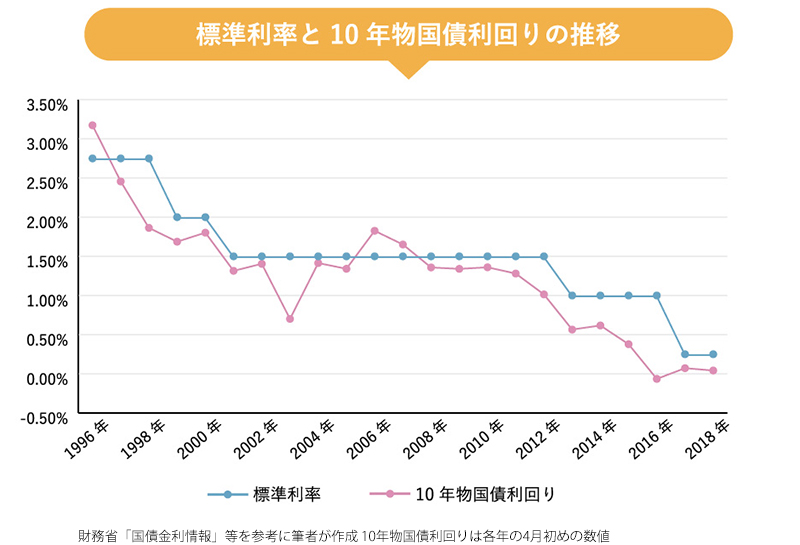

標準利率は国債利回りの変動をもとに決められています。1996年に保険業法が改正された際に顧客保護を目的とした「標準責任準備金制度」が導入され、保険会社は標準責任準備金の積み立てが義務付けられることになりました。このルールに従って、前節の図の純保険料(責任準備金)を設定しています。

予定利率の推移

金融庁が発表する標準利率の変更に伴って予定利率も見直されます。過去の推移を確認してみましょう。

標準利率は、契約ごとの保険料の支払い方法に応じて、下記のようなルールで見直しされます。

- 「平準払契約」(月払・年払など契約期間中に定期的に保険料を支払う契約):毎年1回/10月に見直し

- 「一時払契約」:毎年4回/1・4・7・10月に見直し

ここ数年では2017年4月に4年ぶりに変更があり、1.0%から0.25%と大幅に引き下げられました。さらに2020年1月には一時払終身保険について標準利率が0%(平準払契約は0.25%のまま)となり、過去最低を更新しました。

予定利率の設定は各保険会社の経営判断に委ねられており、標準利率が下がると必ずしも予定利率も引き下げられるものではありません。しかし、2017年のような大幅引き下げがあると保険会社も予定利率の引き下げ、保険料の改訂を行う可能性が高まるわけです。

生命保険の予定利率と保険料の関係

予定利率が高いと保険料は安い

先ほどの予定利率の説明の項でも触れましたが、予定利率が高いと保険料は一般的に安くなります。予定利率に合わせて保険料が割り引かれるわけですから、当然予定利率が高いと保険料の割引も大きくなり保険料が安くなるというわけです。

予定利率が高い ⇒ 運用で利益を発生させる見込みがある ⇒ 保険料が割り引かれ、安くなるというわけですね。

よって、標準利率の引き下げによって予定利率が引き下げられたケースでは、保険料は引き上げられる傾向がありました。

一方、冒頭でご説明した通り、保険料は予定利率の影響だけを受けて変動するわけではなく、予定死亡率と予定事業費率にも影響を受けることになります。2018年4月には、予定死亡率の決定基準となる「標準生命表」が11年ぶりに改訂となりました。日本人の平均寿命が大幅に伸びたため予定死亡率が下がり、多くの保険会社で死亡保険(被保険者が死亡した際に保険金が支払われる保険)の保険料が引き下げられました。

予定利率とお宝保険

皆さんは「お宝保険」というワードを耳にしたことがあるかもしれません。かつて市中金利が高い頃に契約された生命保険は予定利率も高く、保険料も割安で貯蓄性も良いため、このように呼ばれています。特に1996年以前の契約は予定利率も高くなっています。其の頃に契約した生命保険がある場合は一度チェックしてみてくださいね。

生命保険の予定利率と返戻率の関係

予定利率が高いと返戻率は高い

貯蓄性の保険において予定利率が高い場合は、約束された解約返戻率も高くなる傾向があります。

解約返戻率とは、解約までに支払った保険料の累計に対して解約時に保険会社から戻ってくる金額の割合を指しており

(解約返戻率)=(解約返戻金)÷(累計で支払った保険料)

という計算式で計算されます。

予定利率が高いということは保険料が安くなる傾向がありましたね。同じ額の解約返戻金を受け取ったとしても、それまでに支払った保険料が少ない方が解約返戻率も高くなるということです。

予定利率と預金金利の違い

予定利率と銀行の預金金利のように単純に預けた金額に対する金利とでは性質が異なるため、単純な比較をすることができないという点に注意が必要です。

保険料算定の「基礎率」のところで説明したように、生命保険は予定利率のほかに「予定死亡率」、「予定事業費率」によって保険料が決まります。つまり、予定利率が高かったとしても、それ以外の要素によって保険料が高くなることもあります。銀行の普通預金、定期預金のように預金額に対していくら増えるのかが簡易に計算できるのとは事情が違うのです。

また、預金金利は銀行が預金者に約束している利利息(利率)のことで、その時々の景気や経済環境によって変動します。一方、予定利率は保険会社が契約者に約束している運用利回りのことで、契約時に決まった利率は原則として契約期間中には変わらないという点も違いの一つです。

円建てで定額の保険であれば、契約前に提供される提案書(設計書)に契約後の経過年数に応じて支払われる解約返戻金が示されています。預金と比較する場合にはそうした書類の数字を用いて行うと良いでしょう。

予定利率に応じた生命保険見直し法

さて次に、予定利率を踏まえて保険を見直す時のポイントをお伝えします。大きく分けて定期保険などの「掛け捨て型保険」と終身保険・個人年金保険などの「貯蓄型保険」で注意するポイントが変わってきます。

掛け捨て型保険の場合

掛け捨て型保険の場合には予定利率が高いとか低いとかの影響よりも、もう一つの純保険料の算定基準である予定死亡率の影響の方が大きいと言えます。前述しましたように以前に比べて予定死亡率は下がっているため、例えば保険期間が65歳までというように一定期間だけを保障する商品では保険料が引き下げられるからです。

例えば収入保障保険(被保険者が死亡した場合、保険期間満了までの残り期間に対して毎月○○万円を支払う死亡保険)では、予定利率が高い時に加入した契約よりも、低い時に加入した契約の方が割安になったりすることがあります。様々な条件検討が必要になりますので見直しの場合は頼りになるFPなど専門家に相談しましょう。

貯蓄型保険の場合

貯蓄型保険の場合、予定利率が高い時の契約はメリットは比較的大きいと言えます。生命保険契約では原則として契約時の予定利率が契約満了まで変更されません。よって、高い予定利率は現在のような低金利状況下においてもそのまま継続されることにより有利に働くことが多いです。ただし、注意も必要です。契約内容の変更や転換などをされた時にはその時点での予定利率に変更されてしまっている場合があります。「バブルの頃に入ったからお宝保険だろう」と思っていたら、実はそうではなかったという事例もありました。

また、いくら「お宝保険」であってもご家庭のキャッシュフローで、保険料を払い続けることが厳しい場合もあるかと思います。

その時には解約をしなくても「払済保険」にするなど、状況に応じて適切な対応を取ることで、多くのメリットを享受することができるのです。

予定利率が低い時期におすすめの3つの生命保険

それでは、現在のように予定利率が低く設定されている場合には、どのような保険商品を選べば良いのでしょうか。

外貨建終身保険

昨今の状況は、日本に限らず世界的に見ても低金利時代です。それでも日本と比較すると海外には金利の高い国があり、比較的高い金利の国の通貨で運用する外貨建て保険が販売されています。一般的には通貨としての信用度の高い米ドルが中心で豪ドルやユーロ建ての商品も存在します。

米ドルや豪ドル建て商品の場合には円建て商品よりも高い予定利率で運用されますので、外貨建て終身保険のような場合には高い予定利率を背景に高い貯蓄性が期待できます。ただし、外貨建て商品の場合は為替リスクがある点に注意が必要です。

外貨建て保険について詳しく知りたい方は、こちらの記事もご参照ください。

積立利率変動型終身保険

一般的に生命保険は契約時の利率が契約期間中固定されるものがほとんどです。それに対し、毎日・月2回などと定められた期間ごとに積立利率が変動する「積立利率変動型」の終身保険もあります。この商品では、市場金利に応じて積立利率の見直しがなされます。

例えば、契約しようとしている時期が比較的金利が高い状況だとすると、それ以降は金利が下がる可能性が高いですよね。そんな時は、契約時点の高い予定利率を固定できる一般的な保険に加入するのが良いと判断されます。

しかし、現在のように金利がかなり低い時期は、長い目で見ると将来金利が上昇することが考えられます。この場合、積立利率変動型は契約期間中に金利上昇のメリットを享受できる可能性がありますので有効な選択肢になります。なお、外貨建てでなお且つ積立利率が変動するタイプの終身保険もあります。

変額保険

最後は変額保険です。変額保険は契約者が支払う保険料に対して契約者自身が運用リスクを負う点が通常の定額保険と異なります。契約期間中の死亡保険金額は定額保険同様契約時に保証されます。つまり、運用成果が悪くても約束された死亡保険金額が減ることはありません。運用が好調の場合は死亡保険金額が当初の設定金額を上回ることもあります。

他方、解約返戻金や満期保険金(有期保険の場合)は、運用が不調だった場合には支払保険料を大きく下回ることもありますのでその点は注意が必要です。運用が好調な場合は大きく増やすことも可能です。つまり、リスクはあるものの低金利の時には、その後の市場金利の回復を捉えて運用ができた場合に高い貯蓄性を実現することが可能だと言えます。

変額保険について詳しく知りたい方は、こちらの記事もご参照ください。

生命保険の予定利率に関するQ&A

予定利率は今後も引き下げられますか?

「予定利率の推移」で示した図でも分かるように標準利率は年々引き下げられてきており、これ以上下がることはないだろうと思いたいところですが必ずしもそうとは言えません。予定利率は標準利率に影響されるので、同様に今後どうなるかは分かりません。

米国の長期金利が上昇しても、日銀総裁は金融緩和継続を明言しています(2021年3月10日現在)。急な金利上昇(国際金利上昇=国債の価格下落)の可能性は低いと思いますが、注視が必要だと思います。

標準利率から予定利率を算出する計算方法は?

結論から申し上げると、読者の皆さんが独自に計算する方法はありません。各保険会社が自社の資産運用の見込みをもとに決めることになります。保険ご加入の際に大切なことは、契約を検討している保険会社の商品がどの程度の予定利率になっているのかを確認し、それがその保険契約にどのような影響を与えるのかを確認することです。

保険の種類ごとにその影響は変わってきますので、保険加入の際にはFPなど専門家に相談しましょう。

まとめ

さあ、これまで予定利率の基礎的な解説から、具体的な保険との関係性などについて詳しく見てきました。皆さん、ご理解いただけましたでしょうか。この記事でお伝えしてきたポイントを整理します。

- 予定利率は保険料を計算する際の重要な要素である

- 予定利率は国債利回りの変動をもとに算定される標準利率を参考に保険会社が決定する

- 予定利率は一般的に「高い」方がメリットが多い。高い場合は一般的に保険料が割安で運用効果が高い

これから保険に加入を考えていたり、見直しをしようと考えている場合は、保険の種類によって予定利率の影響が異なります。適切で満足のいく保険に加入するためにも、FPなど専門家のアドバイスを聞かれることをお勧めします。きちんとした情報を得ることで、必要な保障を確保し、ご自身の資産づくりに貢献できる保険選びをしてくださいね。

執筆◎速水 秀樹(ファイナンシャルプランナー)

1996年大学卒業後、繊維・化学メーカーに就職。ライフサイエンス関係の商品を海外展開する職務に従事。その頃「将来は海外での生活」を夢見るが、実母と祖母のダブル介護に直面し、サラリーマン生活に終止符。この時大きな人生の岐路に立ち、ライフプランニングと出会う。その重要性に気付き、自身がファイナンシャルプランナーへ。介護の経験、豊富な知識を生かし「お客様に誠実に寄り添い、本当の声を聴く」をモットーに活動中である。学生時代から登山が趣味。山登りで学ぶ先を読む力が、相談業務にも生かされている。執筆は、介護に関する記事も。

■保持資格:2級ファイナンシャル・プランニング技能士、AFP資格