【この記事を読んでわかること】

- 住宅ローンの変動金利は短期金利に、固定金利は長期金利に基づいて設定されている

- 2024年以降、短期金利の改定が予想されるので、政策金利の動向に注目する必要がある

- 変動金利を選んだ場合には、金利上昇に備えて返済負担の増加に対して許容できる返済額を試算しておく

2022年のウクライナ侵攻以降、世界各国は急激な物価上昇を抑えるために、先進国の多くが利上げを行っています。欧米ほどではなくても、日本でも食料品や資源を中心に値上がりが続いています。しかし、そうした中でも各国の中央銀行でマイナス金利政策をとるのは、日銀だけで、利上げを行っていません。

2023年10月に日銀が金融政策を修正した後は、利上げがあるのではという思惑で市場が動き始めています。利上げがあると私たちの生活にどのような影響があるのでしょうか。

今回は、金利上昇への備えについて考えていきましょう。

- 銀行の住宅ローンの決まり方

- 2024年以降の住宅ローンの変動金利はどうなるのか

- 2024年以降の住宅ローンの固定金利はどうなるのか

- 住宅ローンの金利が上がる場合の対策

銀行の住宅ローンの決まり方

銀行の住宅ローンの金利には、大きく分けると固定金利と変動金利の2つがあります。

固定金利は、一定の期間金利が固定されます。固定金利は長期金利に影響され、変動金利は短期金利に影響されて設定されるのが一般的です。

変動金利は、短期金利に基づいて設定されます。中でも短期プライムレート(優良企業に対して資金を貸し出す際に適用する最優遇貸出金利)を基準に、世の中の金利の変化に応じて半年ごとに金利の見直しがされます。この短期プライムレートは、日銀の政策金利の影響を受けています。

住宅ローンは、それぞれ銀行が基準として示す金利から「優遇」する引き下げ幅を差し引き、貸出金利が決まります。特に銀行間で金利引き下げ競争が激化し、変動金利では年0.3%前後というところも出てきました。

2024年以降の住宅ローンの変動金利はどうなるのか

多くの銀行では「短期プライムレート+1%」(2.475%)を基準金利としています。その基準金利は、日銀が決定する政策金利の影響を受けています。

変動金利の住宅ローンでは、「基準金利からマイナス〇%」などのキャンペーンを実施する広告をよく目にします。この変動金利の引き下げ幅は、各銀行によって異なります。

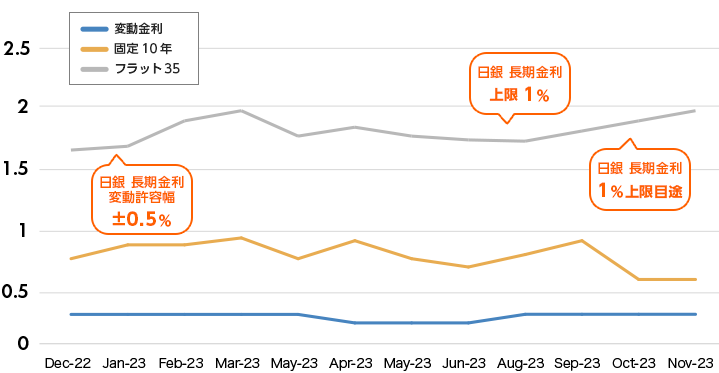

政策金利とは、日銀が金融政策を実施する上で設定する金利で、短期金利はマイナス0.1%に維持されています。しかし、2022年12月、2023年7月と10月に日銀は金融政策の運用を見直してきました。

2023年10月には、長期金利の上限目途を1.0%までとしたため、次の政策修正は、2024年中に短期金利をマイナス0.1%から引き上げるマイナス金利政策の解除ではないかと予想されています。どのようにいつ金利が上昇するかはわかりませんが、ゼロ金利に戻した後も、金利が上昇する余地があると見られています。ですから変動金利が今後どうなるのかは、政策金利の動向に注目しておく必要があります。

※イー・ローン「住宅ローン関連の金利推移」をもとに筆者作成

2024年以降の住宅ローンの固定金利はどうなるのか

住宅ローンの固定金利では、今後わずかながら上昇していく可能性があります。

日本の長期金利は金融政策によって低く抑えられていますが、今後市場の動向によって上昇する局面が出てくれば、長期金利の上限もさらに上昇するかもしれません。そうなれば、固定金利も上昇すると思われます。

日銀は、これまで長短金利操作(イールドカーブ・コントロール)で、長期金利の目標をゼロ%程度としつつ、金利を上昇方向の変動を段階的に容認する決定をしてきました。

日銀の植田総裁は「実質金利は低水準で推移し続ける」と強調しており、政策変更があっても、それに応じて長期金利も多少上がるくらいにとどめておくのではないかと予想されています。

過去の説明でも、緩和的な金融環境に大きな変化がないと発言しており、本格的な金融引き締めに舵は切らないだろうと見られています。

住宅ローンの金利が上がる場合の対策

これから住宅購入を考えている方は、金利上昇局面で住宅ローンを選ぶことになります。

足元では変動金利が横ばいで推移しており【上昇傾向にある固定金利との金利差が拡大しているので】固定金利型との金利差が拡大しているのでどちらを選択するのか悩むのではないでしょうか。

全期間固定金利で借りる場合には、金利が変わらないので月々の返済額に変更はありませんが、変動金利と比べて月々の返済額が大きくなります。それに対して変動金利の場合には、返済額は固定金利より小さいのですが、半年ごとに金利が見直しされるので、金利上昇時には、返済の負担が増すリスクがあります。特に返済期間が長いほど金利上昇によるダメージは大きくなります。

金利タイプの選択に迷う場合には、金利が上がると不安だと思うだけではなく、もし金利が上がったらどうなるのか、返済シミュレーションを実施しておきましょう。住宅ローンを提供している金融機関のウェブサイトでは、金利が上昇した場合に月々の返済額がどれだけになるのか計算できるシミュレーションが提供されています。金利がいつ上がるのか、金利の上昇幅などの条件を変えて試算することにより、金利が上がった場合に備えることができます。

イオン銀行の住宅ローンシミュレーションでは、新規借入れ、借換えのいずれにおいてもシミュレーションが充実しています。毎月の返済額だけでなく、諸費用の概算も試算しています。手数料については、ご自身のライフプランに合わせて定率型と定額型から選べます。また、住宅ローンの保証料がないので、費用の節約ができます。もしシミュレーション結果に迷った場合でも、365日店舗やオンラインで相談ができるようになっているので安心です。

金利上昇に備える具体的な対策としては、

①資金余力を高める

②繰上返済をする

③住宅ローンの借り換えをする

などの方法があります。

たとえば、繰上返済では、全期間固定と変動の金利をくらべて、その月々の返済額の差額を積み立て、金利上昇時に繰上返済をするのも一案です。繰上返済の実行時期と金利上昇幅によって、返済金額の上昇をどれくらいまで許容できるのかを前もって知っておきましょう。

マイホームを持ち家族と楽しい時間を過ごしたいとか老後まで住みたいなどをお手伝いするのが住宅ローンです。金利は自分でコントロールすることはできません。しかし、自分でコントロールできることに関して、最低限のリスク管理ができていれば、住宅ローンの不安は小さくできるではないでしょうか。

- ※ 本ページは2024年2月時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。また、今後予告なしに変更されることがあります。