宮崎県延岡市で保険業や資産運用のアドバイスに携わる小田初光さんが、地方で暮らす生活者のリアルな視点で、お金に関するさまざまな疑問に答えます。連載116回以降、株式投資における買い・売りのタイミングの測り方を、テクニカル分析を中心に見てきましたが、今回はそのまとめとして、投資家の「心理」を考えます。

記事のポイント

- 「儲けたい」より「損を避けたい」「損を確定させたくない」という投資家心理

- 下落時こそテクニカル分析など数字をもとに判断して、損切りのルールを決める

- 購入時の株価にとらわれず潔く撤退するなど、株式投資は心のコントロールが重要

短期の株式投資でありがちな失敗と回避する方法

【質問】

NISAを使ってネット証券で積立投資を始めて3年で、お金が少し増えてます。これだったら、残りのNISA枠で米国などの株を買えば、まだまだ増えていくのかと思うのですが、この考え方間違っていますか?

第116回から始まった株式講座、いよいよ最後の回になります。

今は投資信託より個別株? 株価が動く2つの要因

相場サイクルを判断しながら銘柄を選定し、ファンダメンタル分析、そしてテクニカル分析と、汗をかいて買い場を探る。しかし、金融雑誌などで取り上げられる銘柄は、投資家の心理状態などによってどうしても思わず買ってしまうのが、普通の投資家の行動になります。特に人気銘柄などは、「すでに今が高値であると自覚する」ことから運用を始めないと痛い目にあうことになるでしょう。

株価は企業の成長を投資家が見て、先々への期待が織り込まれると言われています。当然のこと、今が高値で買われている人気銘柄は、その後は調整安になっていく可能性が高くなります。長期投資ができるならば一喜一憂しないで見ていくことも可能ですが、どうしても短期で結果を求めがちになるのが人間の心理です。

特に大きなお金が動きやすい株式投資は、合理的な判断ができそうで、できなくなります。投資に100%はありません。多くの失敗も存在します。

株式投資の失敗例① 損失回避のために儲けのチャンスを逃す

「人間は得をする可能性よりも、損をするという恐怖感にとらわれやすい」と言われます。

大半の方は、大きな儲け話だけど20%ほど損をする可能性があるより、儲けが小さくても100%儲かる(絶対に損をしない)話を選んでしまう傾向にあります。ですから、得と損のバランスを考えて、行動に移す必要に迫られます。

株式投資の失敗例② 損を確定させたくない

株式投資における買い・売りのうちで、一番厄介なのは売りのルールです。上昇時は、株価が上がれば利益確定に動けばいいのですが、下落時には「下落もそろそろおさまるだろう」「待てば何とかなる」と考えて、損切りできないケースがみられます。

「条件も悪いのに、イチかバチかに賭けて、損を確定するのを躊躇しやすくなる」

「自己保有の銘柄に自信を持ちすぎる」

という心理のために、あれよあれよと下落の一途をたどっていくのもしばしばです。

失敗を避けるポイントは「売り」を思い切れるか

以上のような失敗を避けるには、自分の買った銘柄について冷静に状況を判断し、損切り・利食い・乗り換えなどを常に実行できる気持ちを持っておくという実効性が大切です。

そうです、「売りを思い切れるか」が、株式投資の成功の秘訣と言っても過言ではありません。

下落チャートへの対応と心理のコントロール

今回は「売り方」を中心に、株価チャートを見ながらの株式投資のメンタル管理を考えていきます。

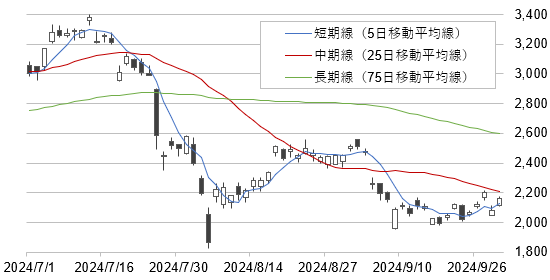

今回もルネサスエレクトロニクス株のロウソク足と移動平均線チャートを見ていきます。

※RSIや一目均衡表などの指標は、例えば日経電子版の「スマートチャートプラス」や、ネット証券の取引ツールなどで確認できます

10月1日終了時点、期間3カ月の日足で、移動平均線5日(短期)、25日(中期)、75日(長期)を見ると、移動平均線、株価と短期線、中長期線は今だ、下落チャートと見て取れます。

こちらのチャートにはありませんが、MACD、RSも高値圏の位置にあります。

ロウソク足を見ると、7月初旬の株価約3400円から8月5日の約1800円まで、わずか16日間で約45%下落しています。もしも高値付近で買ってしまったとすれば、7月初旬の高値から7月25日までの第1弾の暴落の間に売っておけば半分以下の損失ですんだわけです。それから第2弾、3弾の下落があったことから、かなりの損失をすることになります。

ここで売りの重要性がわかってくると思います。10月2日現在まで、いまだに株価は戻れていないのが現状です。

大きな損失を回避するために必要なことは、必ず実行する売りのルールを決める(例えば20%下がったら売る)などです。

株式投資の失敗例③ 現状維持の行動

人間は、行動を起こすことで生じる損失に対して過剰に恐れを感じるものです。行動を起こすのは面倒なので、わからない不明確なことを避けようと、変化を選ばず現状維持をしようと考えていきます。これが「現状維持の行動」です。

ではこれを克服するにはどうすればいいのか? 第一は落ち着いて物事を考えて、その銘柄を持ち続ける方がいいのか、損切りすべきかを、値下がりしている数値上だけで分析をして、検討します。あるいは別の銘柄に入れ替えたのがいいのか、各銘柄のチャートを見比べながら考えてみます。定量分析は心理面から来る判断の誤りを排除でき、有効です。

そしてもう一つは、株価のトレンドなどをあらためて検証してみることです。その銘柄を買った理由を考えて、今でも同じ理由づけができるか? その中立的な判断ができれば、現状維持の行動を克服することができるはずです。

株式投資の失敗例④ 買ったときの金額にとらわれる

自分が株を買ったときの株価に意識がとらわれすぎてしまい、適切な行動ができなくなることがあります。

よくあることとして、株を買ったあとに株価が下がり始め、その後に株価が反発し始めたとします。このとき、買った時の株価を意識していまい、そこの数値に戻るまで待とうとしていまいます。これがプラスに働けばいいのですが、そう簡単なものではありません。

当然ですが、「あなたが買ったときの株価の数値」を気にしているのは「あなた」だけで、実際の株価には何の影響も生じません。中立的な感覚がなくなっているのです。

株式投資の失敗例⑤ 「もったいない」という心理

自分が買った銘柄の株価が下がってしまっても、なかなか損切りできない心理状態です。損切りとは損を確定させてしまう行為のことですが、下落の途中にナンピン買い(同じ銘柄を安く買って平均単価を下げること)をしていたとすれば、なおさら損切りできなくなります。

株式投資では潔い撤退も成功の秘訣です。

最後になりますが、株式投資の中でも米国株式(海外)となると、国内株式との大きな違いは、為替も頭に入れておくべきことです。株式を買った時と売った時の為替相場の差によっても、収益が大きく左右されます。「円高では差損、円安では差益」を頭に入れておくと、パフォーマンスを上げることができます。

とはいえ、株式投資は全てにおいて、自分の心をコントロールできるかで成功の可否が決まります。心理はそれほど重要なのです。

(2024年10月4日公開記事)