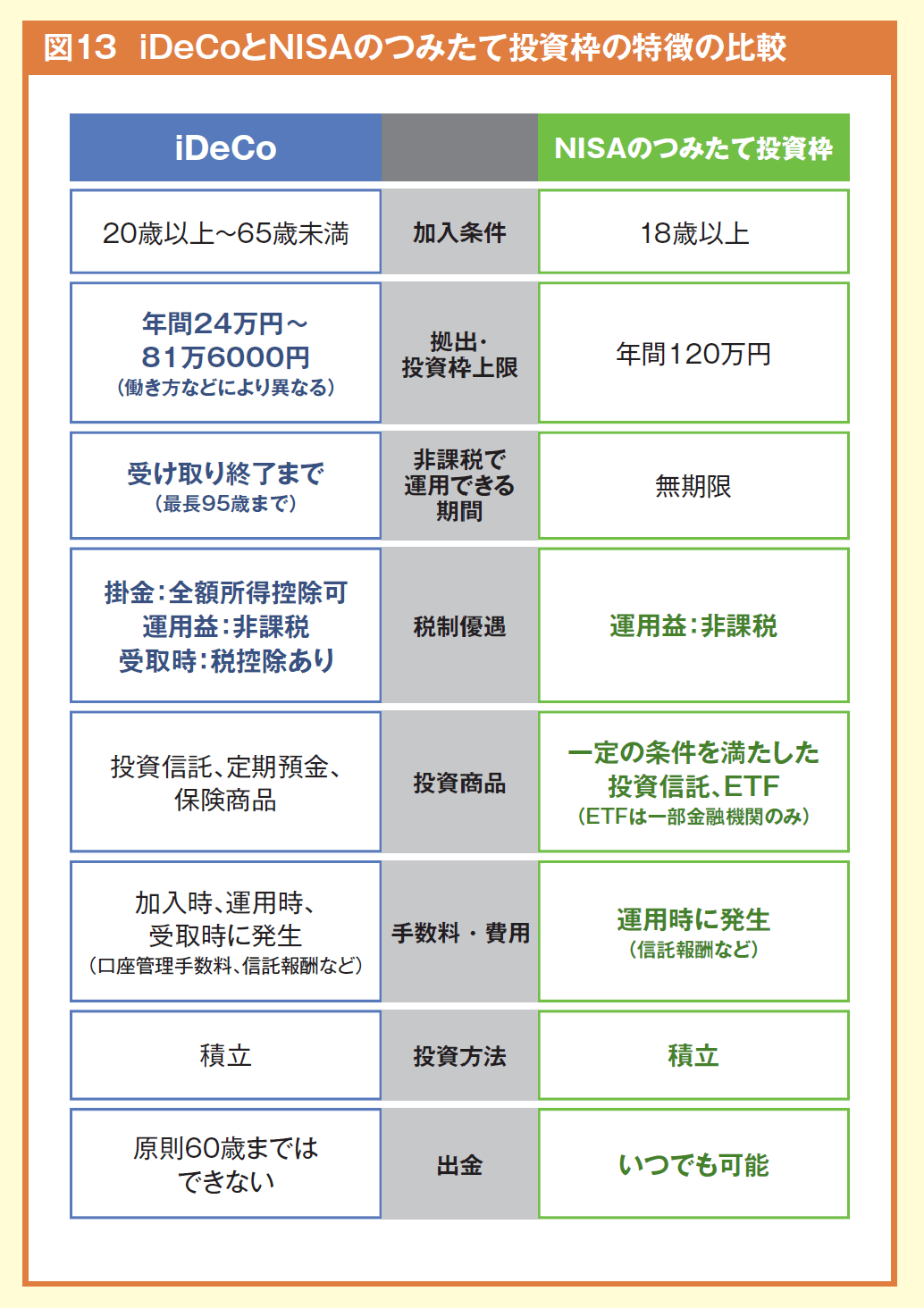

税制優遇が受けられるNISAとiDeCoの2つの制度があります。

NISAは運用益が非課税で、自由度が高いのが特徴です。一方、iDeCoは掛金が所得控除の対象になりますが、60歳まで引き出せません。

では、それぞれの制度をどう活用すれば、効率的に資産を増やせるのでしょうか。ファイナンシャルプランナーの藤川太氏が、NISAとiDeCoの違いと使い分けのポイントを解説します。(全3回の2回目)

●第1回:iDeCoとNISAの税制メリットを徹底比較! 所得控除の対象になるのはどっち

※本稿は、藤川太著『2025年度最新制度対応版 世界一かんたんなNISAとiDeCoの得する教科書』(宝島社)の一部を抜粋・再編集したものです。

iDeCoでは掛金の限度額を考慮

NISAとiDeCoは併用することができます。それぞれの特徴を活かして上手に併用できると、より一層効率的に資産形成することが可能です。

これらの制度は税制メリットがあるだけに、それぞれ積立できる金額に制限があります。制限枠内での積立では必要な金額を貯め切れないかもしれません。

iDeCoは公的年金の種類や勤め先の企業年金の違いなどによって、掛金の限度額が異なります。たとえば自営業者であれば、上限額は月6.8万円(年81.6万円)。上限いっぱい活用して20年積み立てれば、元金だけで1632万円にもなります。運用が上手くいけば2000万円以上の老後資金を作ることができる水準です。

一方、公務員であれば上限額は月2万円(年24万円)です。20年積み立てたとしても元金は480万円にしかなりません。運用益を考慮しても、十分に老後資金を貯めることはできないでしょう。

自営業者は公的年金が少ない分、できるだけ老後資金は貯めたいところです。会社員であればiDeCoの上限額が低く、力不足であることは否めません。とはいえ、iDeCoは60歳までお金を引き出すことができない「積み立てすぎ注意」の制度です。教育資金や住宅資金など大きな資金需要の大きさと時期を確認し、やりくりできる範囲で積み立てる必要があります。

2つの制度を使い分け

こうした制約を考えると、老後資金はiDeCoを活用し小さな金額で積立を続け、教育費などはいつでもお金を使えるNISAのつみたて投資枠を使って積み立てるのが一案です。

大きな資金需要に対するメドがついてから退職に向けて、iDeCoの積立額を大きくするといった資金管理も必要になることと思います。

この場合、「一気に貯めたいのに、iDeCoの上限枠が低すぎる」とより一層感じることでしょうが、掛金の上限額は今後引き上げられる予定です。

もっとスピード感を持って積み立てたいなら、NISAの成長投資枠を活用するという方法もあります。成長投資枠は非課税枠が年240万円と、投資枠可能額が大きいです。成長投資枠でも積立投資が可能ですし、個別株などにも投資できます。

この成長投資枠とつみたて投資枠は併用することも可能です。そこへさらにiDeCoと併用すれば、さらに一気に貯めることができます。

●第3回は【iDeCoの掛金上限が大幅UPの予想! 2025年の税制改正を解説】です。(4月9日に配信予定)

2025年度最新制度対応版 世界一かんたんなNISAとiDeCoの得する教科書

著者名 藤川 太

発行元 宝島社

価格 1,430円(税込)

藤川 太/ファイナンシャルプランナー

生活デザイン代表取締役。慶應義塾大学大学院理工学研究科を修了後、自動車会社で燃料電池自動車の研究開発に従事。その後2001年に家計の見直し相談センターを設立し、資産形成に関するアドバイスを行ってきた。『「新NISAバブル」に気をつけろ!』(プレジデント社)ほか、著書多数。無料の資産運用ロボットアドバイスサービス「ふくろう倶楽部」(https://club.mfukurow.com)を提供中。