ライフカードの評判で「やばい」「危ない」といったネガティブなものを目にすることがある。実際には適法にサービスが運営されている、安心して使えるクレジットカードだ。

さらに年会費無料で、魅力的なポイントプログラムなどのメリットも多い。

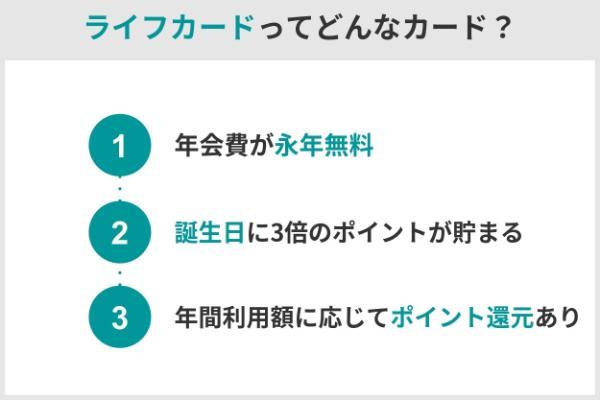

ライフカードってどんなカード?

ライフカードは、ライフカード株式会社が発行するクレジットカードだ。年会費が永年無料で誕生月には通常の3倍のポイントが貯まり、年間利用額に応じて最大2倍のポイント還元を受けられる。

| 年会費 | 無料 |

|---|---|

| 国際ブランド | Visa、Mastercard、JCB |

| 利用限度額 | 200万円 |

| 申込条件 | 日本国内に住む18歳以上(高校生を除く)で、 電話連絡が可能な人 |

| ポイント還元率 | 基本0.5% |

| 貯まるポイント | LIFEサンクスポイント |

| カードの種類 | ・ライフカード ・ライフカードゴールド ・学生専用ライフカード ・ Barbieカード など |

| 付帯保険 | ライフカードは付帯なし (学生カードは海外旅行傷害保険付き) |

| 貯まるマイル | ANAマイル |

| 追加カード | 家族カード・ETCカード |

| スマホ決済 | Apple Pay・Google Pay |

| 締め日 | 毎月5日 |

| 支払日 | 毎月27日または3日 |

ライフカードの評判は?口コミを調査!

ライフカードは本当に「やばい」のか、実際の口コミを見てみよう。

悪い口コミ

まずは、ライフカードに関する悪い口コミを紹介する。

OSさん|男性|40代|鳥取県

まずは、カード発行について即日発行に対応していない点である。 次に、旅行傷害保険が少ない事もあげられる。 又、ポイントは付与されるが交換手続きを挟む事も悪点である。

H.Tさん|男性|40代|徳島県

誕生月など以外は逆にポイントの還元率は低めでたまりにくい。ポイントは交換しないと使用できないなど不便。旅行の傷害保険がつかない

KTさん|男性|60代|神奈川県

独自ポイントで使い勝手が悪いため、ポイントを貯めたことを忘れていて失効して地団太を踏むことがありがちであり、共通ポイントに変えたほうが良いのではないか

ライフカードに対する主な不満として、ポイント還元率の低さが挙げられる。基本還元率は0.5%で、誕生月の3倍ポイントなどの特典期間が終了すると物足りなさを感じる利用者が多い。また、一般カードには旅行傷害保険が付帯していない点や、独自ポイントのため共通ポイントへの交換手続きが必要な点も指摘されている。

このように、サービスの使い勝手に関する不満が中心で、カード自体の信頼性や安全性を疑問視する声は少ない点が特徴的だ。

良い口コミ

次に、ライフカードの良い口コミも見てみよう。

nyさん|女性|50代|石川県

誕生月にクレジットカードを利用すると、その月の利用した結果付与されるポイントが、他の月より多く還元されることは、うれしい。

うえさん|男性|50代|愛知県

ポイントがたまりやすい。審査が通りやすく、誕生日月はさらにポイントがたまる。すぐにゴールドカードにランクアップできるので、お得感がある。

YTさん|男性|50代|神奈川県

誕生日月の利用に対して還元率が1.5%で、他のクレジットカードよりも高いです。また、利用限度額が200万円まで高い点はよいです。

8さん|男性|50代|神奈川県

誕生月にはポイントが3倍になるため、毎年誕生月に大きな買い物をしてポイントを効率よく貯めています。これにより、旅行やショッピングで使えるポイントがたくさん貯まり、家計の助けになっています。

ライフカードの評価で特に高い支持を得ているのが、誕生月のポイント還元率アップだ。通常0.5%の還元率が誕生月には3倍となり、大型の買い物をこの時期に計画的にすることで効率的にポイントを貯められると好評だ。

また、年間利用額に応じて最大200万円までの利用限度額が設定され、高額な買い物や旅行にも対応できる点も評価されている。さらに、審査の通りやすさも高評価を得ている。

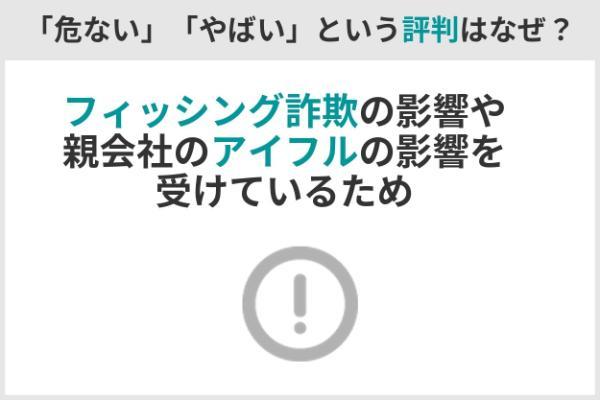

ライフカードは「危ない」「やばい」という評判はなぜ?

インターネットでライフカードを検索すると、「危ない」「やばい」という関連キーワードが表示される。しかし、これらの評判は事実とは異なる。

では、なぜこのような評判が広まっているのだろうか。主な理由はふたつある。

ひとつは、2023年3月頃から多発しているフィッシング詐欺の影響だ。「LIFE-WebDesk」を装った不審なメールが送られ、偽サイトでクレジットカード情報の詐取を試みる手口が確認された。

もうひとつは、親会社が消費者金融のアイフルである点だ。消費者金融に対して「借りたら終わり」といった偏見を持つ人も多く、その子会社が発行するクレジットカードにも同様の印象を持たれたと考えられる

しかし、これらはいずれもライフカード自体の安全性や信頼性とは無関係だ。カードは不正検知システムによりモニタリングされており、不正利用された場合でも届け出から60日前までさかのぼって補償される制度もある。むしろ、セキュリティ面でも安心して利用できるカードといえる。

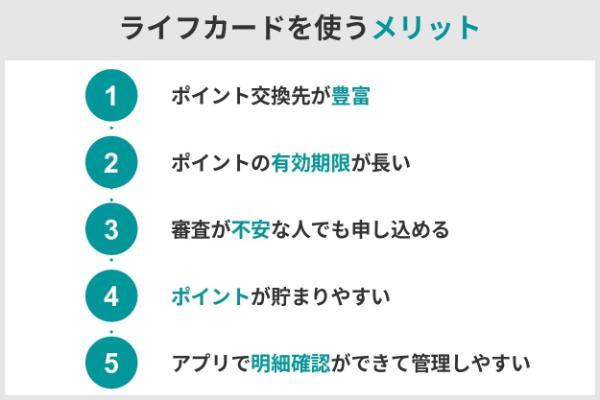

ライフカードを使うメリット

ライフカードを使う主なメリットは、次の4つだ。

ポイント交換先が豊富

ライフカードで貯めたLIFEサンクスポイントは、以下のような多彩な交換先が用意されている。

● 各種ギフトカード(Amazon、JCB、AOYAMAなど)

● 電子マネー(Vプリカなど)

● 他社ポイント(楽天ポイント、dポイント、Pontaポイントなど)

● グルメ

ポイント交換はオンラインで簡単に手続きができ、同一名義で複数枚のカードを所持している場合はポイントの合算も可能だ。このように柔軟な交換システムにより、利用者のライフスタイルに合わせた効率的なポイント運用が実現できる。また、AOYAMAギフトカードへの交換なら1ポイント10円相当と、通常の2倍の価値で交換できる点も魅力的だ。

ポイントの有効期限が長い

ライフカードのLIFEサンクスポイントは、他社カードと比較して有効期限が長い点が特徴だ。通常のクレジットカードは最長2年程度で失効するのに対し、ライフカードは最長5年間ポイントを保持できる。

具体的な仕組みとして、獲得したポイントは1年目終了時に自動的に2年目へ繰り越される。その後、3年目以降も毎年繰り越し手続きをすると、最大5年間まで有効期限を延長できるのだ。この長期の有効期限により、高額商品との交換を計画的に進められる。

審査が不安な人でも申し込める

ライフカードは消費者金融系クレジットカードに分類され、銀行系カードや信販系カードと比較して審査ハードルが高くない特徴を持つ。申込条件は「日本国内にお住まいの18歳以上(高校生を除く)で、電話連絡が可能な方」という基本的な要件のみで収入に関する細かい条件設定がない。そのため、アルバイトやパート、専業主婦でも申し込みが可能だ。

また、審査に不安がある場合は、デポジット型ライフカードという選択肢も用意されている。デポジット型は事前に保証金を預けて利用するタイプのカードで、保証金の範囲内で通常のクレジットカードと同様のサービスを受けられる。

ただし、審査が比較的厳しくないとはいえ、過去の支払い遅延がある場合や他社から多額の借り入れをしている場合などは審査に通らない可能性が高くなる。

ポイントが貯まりやすい

ライフカードは複数のポイント還元プログラムを組み合わせて、効率的にポイントを貯められる仕組みを備えている。

まず、誕生月には通常の3倍となる1.5%の還元率が適用される。また、新規入会後1年間は還元率が1.5倍になるため、誕生月と組み合わせることでさらなる還元率アップが可能だ。

年間利用額に応じて翌年の還元率が決定するステージ制プログラムも特徴的だ。

| ランク | 年間利用額 | ポイント倍率 |

|---|---|---|

| レギュラー | 50万円未満 | 1.0倍 |

| スペシャル | 50万円以上 | 1.5倍 |

| ロイヤル | 100万円以上 | 1.8倍 |

| プレミアム | 200万円以上 | 2.0倍 |

さらに、ライフカード専用のショッピングモールL-Mallを経由した買い物では、最大25倍のポイントが獲得可能だ。公共料金や携帯電話料金の支払いにも利用すると、日常的な支出からもポイントを着実に貯めていける。

アプリで明細確認ができて管理しやすい

ライフカードは専用のスマートフォンアプリLIFE-Web Deskアプリを通じて、利用明細や請求金額を手軽に確認できる。アプリの特徴は、シンプルで直感的な操作性にある。

また、アプリでは利用可能額の確認や支払い方法の変更も可能だ。急な出費で一括払いから分割払いへの変更が必要になった場合でも、アプリ上で簡単に手続きができる。

さらに、ポイントの残高確認や、期限切れが近いポイントの繰り越しといったポイント管理が可能だ。セキュリティ面では生体認証やパスワードによる保護が施されており、安全性も確保されている。

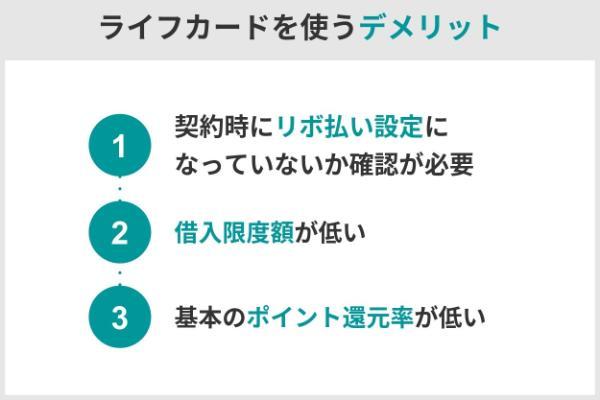

ライフカードを使うデメリット

ライフカードには、次のようなデメリットもある。

契約時にリボ払い設定になっていないか確認が必要

ライフカードにはAUTOリボというサービスがあり、カード利用分を自動的にリボルビング払い(リボ払い)に設定できる。リボ払いとは毎月の支払額を一定にして、残りの支払いを先送りにできる支払方法だ。支払いの負担を平準化できる一方で手数料が発生し続けるため、支払総額が増加するデメリットがある。

カード申込時にAUTOリボの設定有無を選択できるが、基本的には一括払いでの利用をおすすめする。AUTOリボを設定すると店頭で一括払いを選択しても自動的にリボ払いになるため、意図せず手数料負担が発生してしまう。後からでもリボ払いへの変更は可能なので、申込時にAUTOリボを設定する必要性は低い。

契約後はLIFE-Web DeskでAUTOリボの設定状況を必ず確認し、設定されている場合は解除しておこう。

借入限度額が低い

ライフカードの借入限度額は最大200万円となっているが、実際の限度額は申込者の年収や信用情報などによって個別に審査される。そのため、カード発行時の限度額が申込者の希望額より低く設定されるケースも少なくない。

特に初めてクレジットカードを作る人や年収が低い人、過去に延滞経験がある人などは限度額が抑えられやすい。ただし、カード利用実績が良好な場合は、増額審査の申請が可能だ。また、ブライダル関連費用であれば、一時的な増額もできる。

基本のポイント還元率が低い

ライフカードの基本ポイント還元率は0.5%と、一般的なクレジットカードと同水準だ。高還元率カードの基準とされる1%には及ばないため、この点をデメリットと感じる利用者もいるだろう。ただし、還元率を実質的に上げる方法がいくつか用意されており、賢く活用すればカバーできる。

具体的には入会後1年間は還元率が1.5倍になる新規入会キャンペーンポイントや、誕生月の利用で3倍になるお誕生月ポイントを利用できる。また、ライフカード独自のオンラインショッピングモールL-Mall経由での買い物なら、最大で還元率25倍までの引き上げが可能だ。

さらに、年間のカード利用額が50万円を超えると翌年から還元率が上がるステージ制プログラムもある。こうした特典を組み合わせると基本還元率の低さを挽回できるのだ。

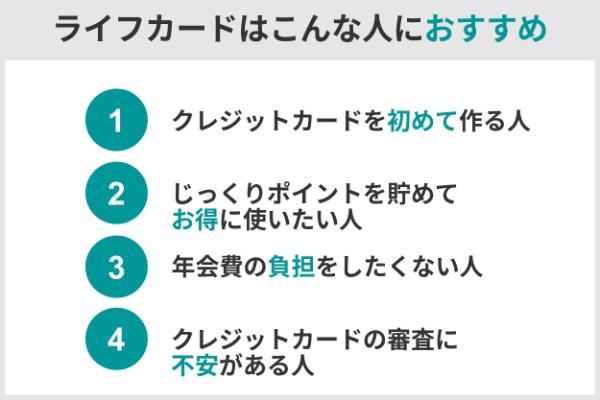

ライフカードはこんな人におすすめ!

これまでの内容を踏まえ、ライフカードは次のような人に向いているといえるだろう。

● クレジットカードを初めて作る人

● じっくりポイントを貯めてお得に使いたい人

● 年会費の負担をしたくない人

● クレジットカードの審査に不安がある人

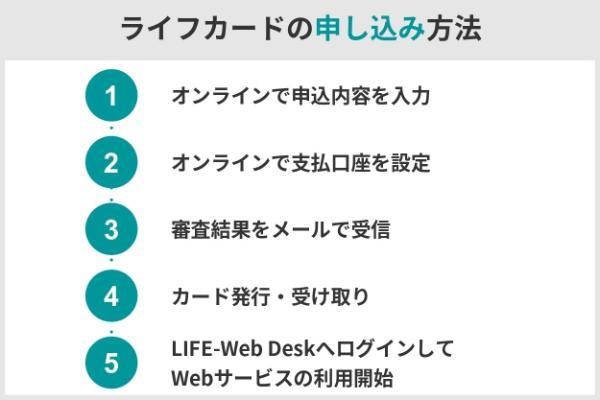

ライフカードの申し込み方法

ライフカードの申し込みからカード利用までの流れは、次のようになっている。

- オンラインで申込内容を入力

- オンラインで支払口座を設定

- 審査結果をメールで受信

- カード発行・受け取り

- LIFE-Web DeskへログインしてWebサービスの利用開始

申し込みにあたっては、次のものを用意しよう。

● 本人確認書類(運転免許証・マイナンバーカード・在留カードなど顔写真付き証明書)

● 金融機関の口座情報

● 本人に連絡のつく電話番号

● メールアドレス

審査結果は最短1営業日でメールにて通知され、承認後は2営業日程度でカードが発送される。申し込みの入力完了が昼の12時を過ぎると翌営業日の手続き扱いとなり、2営業日でのカード発送とはならない。また、土日祝日は審査業務をしていない。

オンラインで支払口座を設定する場合は、本人確認書類の提出は不要だ。オンラインで口座設定をしない場合は本人限定郵便でのカード配送となり、カード受け取り時の顔写真付き本人確認書類の提示をもって本人確認とする。

ライフカードは安全性と実用性を備えたクレジットカード

ライフカードはインターネット上で「やばい」「危ない」といった評判が見られるものの、これらは主にフィッシング詐欺被害や親会社が消費者金融であることに起因する誤った認識といえる。実際には不正検知システムや不正利用に対する補償など、セキュリティ面からも安心して利用できる。

また、魅力的なポイントプログラムや使いやすいアプリが提供されているため、実用性も十分なおすすめのクレジットカードだ。