アコムは書類による在籍確認を原則としているが、提出書類で確認できなければ職場に電話をかけることもある。

職場に電話がかかってきてもカードローンの利用がバレないように、対策を押さえておこう。

アコムは原則、お勤め先へ在籍確認の電話なし

カードローン申込者が申告した勤務先に勤めているかを確認する作業のことをいう。

消費者金融には賃金業法によって申込者の返済能力を調査する義務がある。その一環として在籍確認が実施される。在籍確認の手段には、勤務先に電話をしたり提出書類を確認したりする方法がある。

アコムは2024年1月から5月の申込者のうち、電話で在籍確認した割合が約1%だったことを公表している。勤務先に電話する前に申込者の同意確認をしているので、許可なく電話されることはないだろう。

カードローンの利用を職場の人に知られたくない人は、アコムのように電話以外の方法で在籍確認をする消費者金融業者を選ぼう。

アコムの在籍確認の方法

アコムの在籍確認の方法は次の2つだ。

それぞれ詳しく解説する。

アコムの書類による在籍確認

アコムの在籍確認は、本人確認書類と在籍確認ができる書類によって実施される。

提出書類は次のとおりだ。

● 運転免許証

● マイナンバーカード

● パスポート、(交付を受けていない方は)資格確認書

【在籍していることがわかる書類の例】

● 給与明細書

● 源泉徴収票

● 在籍証明書

● 社員証

(交付を受けていない方は)資格確認書を本人確認書類として自動契約機で申し込む場合や、書類に記載された住所が現住所と異なる場合は、発行日から6ヵ月以内の住民票の写しや公共料金の領収書の提出が必要となる。

個人事業主は会社に在籍していることがわかる書類を提出できないが、会社員のように一定の収入があることを証明しなければならない。なぜなら無職の人がカードローンを利用するために個人事業主であると虚偽報告をする可能性があるからだ。

個人事業主は収入を証明する書類として確定申告書の控えを提出しよう。

アコムでは50万円以上の借入をする場合や、他社と合わせて100万円以上の借入になる場合は次のような追加書類を提出しなければならない。

● 源泉徴収票

● 給与明細書

● 市民税・県民税額決定通知書

● 所得証明書

● 確定申告書・青色申告書・収支内訳書

提出書類の不足や有効期限切れがあると、職場への在籍確認が実施されたり審査が遅れたりする可能性がある。書類のみの在籍確認が済むように、必要書類を事前に確認しておこう。

電話での在籍確認が必要な場合は事前確認がある

提出書類だけで在籍確認ができない場合は、電話での在籍確認が必要になることがある。電話での在籍確認は、申込者に同意を得てから実施されるため、職場に急に電話がかかってくることはない。電話をかけてもらう時間帯や担当者の性別も指定できる。

アコムでは在籍確認時に会社名を名乗らない配慮がされている。個人名のみを名乗るため、アコムから借りようとしていることを職場の人に知られる可能性は低いだろう。

電話での在籍確認をされたくない場合は、申し込みをキャンセルすることもできる。

アコムの在籍確認のタイミング

アコムの在籍確認のタイミングは申込方法によって異なる。ここではWebと自動契約機、電話による申込の流れを紹介する。

Web申込の場合は本人確認の後に行われる

Web申込の流れは、次のとおりである。

- 申し込みフォームで必要事項を入力する

- 必要書類を提出する

- 在籍確認が実施される

- 審査結果が通知される

Web申込での在籍確認は必要書類提出後に実施される。提出書類で在籍確認ができれば、職場に電話されることはない。

Web申込では、必要書類をスマホで撮影してアップロードする。書類の記載内容がはっきり見えなければ、再提出を求められることがあるので、ブレたり反射したりしないように注意しよう。

Web申込であれば24時間365日好きなタイミングで手続きできる。カードレスで契約することもできるので、カードの到着を待つ必要がない。カードレスで契約した場合は、口座振込またはスマホアプリのQRコードを読み取って借り入れる。

カードの受取方法は、自動契約機への来店または郵送のどちらかを選ぼう。

自動契約機(むじんくん)の場合は契約中に行われる

自動契約機(むじんくん)とは、カードローンの申込からカード発行までできるマシンのことだ。

自動契約機(むじんくん)申込の流れは次のとおりだ。

- 必要書類を持って自動契約機に行く

- 画面の案内に沿って必要事項を入力する

- 審査が終わるまで待つ

- カードが発行される

自動契約機(むじんくん)を選択したときの在籍確認は契約中に行われるため、審査結果が通知されるまで機械の前で待つ必要がある。

自動契約機(むじんくん)は、全国各地に約900台(※)あるので、近くの自動契約機で借り入れ手続きができる。設置場所と営業時間は、公式サイトの店舗検索から確認できる。土日祝日でも申し込めるが、電話での在籍確認が必要となったときに審査が進まない可能性がある。審査がスムーズに行われるように平日に申し込むことをおすすめする。

自動契約機(むじんくん)を利用する前にWebで必要事項を入力しておけば、機械の操作時間を短縮できる。

自動契約機(むじんくん)では、その場でカードが発行されるため、カードが届くのを待つ必要がない。ATMが併設されていれば、カード発行後すぐにお金を受け取れる。

電話申込の場合は契約中に行われる

インターネットに慣れていない人やスマホの操作が苦手な人は、電話申込がおすすめだ。

電話申込の流れは次のとおりである。

- 指定の電話番号に電話する

- 必要書類を提出する

- 在籍確認が実施される

- 審査結果が通知される

- カードの発行有無を選択する

アコムの電話申込は24時間365日対応しているが、18時以降にかけると審査結果の回答が翌日になる場合がある。

電話申込では契約手続き中に在籍確認が行われるので、電話申込後に必要書類を提出しよう。提出方法にはスマホアプリやWeb、FAXがある。必要書類を提出すると在籍確認が実施され、審査結果が通知される。

口座振込を選べば、カードなしで借り入れられる。カードを受け取りたい場合は、自動契約機に来店するか郵送のどちらかを選ぼう。郵送では約1週間で届く。郵送物の差出人はアコムではなくACサービスセンターと記載されており、家族になるべく知られないように配慮されている。

電話での在籍確認を怪しまれないようにするポイント

勤務先に在籍確認の電話がかけられると、職場の人に怪しまれる可能性がある。カードローンの利用がバレたくない人は、あらかじめ対策しておくことが大切だ。

それぞれ詳しく見ていこう。

自分が電話に出やすい時間帯を指定する

職場の人が電話に出るのを回避するためには、自分が電話に出やすい時間帯を指定しよう。時間を指定しなければいつかかってくるかわからず、出られない可能性が高くなる。

時間帯を指定して電話の近くに待機しておけば、自分以外の人が出る可能性を下げられるだろう。

本人が出た場合は、生年月日や携帯電話番号などの本人情報を聞かれ、正しく答えられれば数分程度で在籍確認が完了するのが一般的だ。

自分宛に電話があることを知らせておく

職場の人に自分宛てに電話があることをあらかじめ伝えておけば、怪しまれにくくなる。アコムは職場に電話する際に会社名を名乗らないため、取り次いでもらえない可能性がある。

スムーズに代わってもらうためにも、事前に電話があることを伝えておこう。

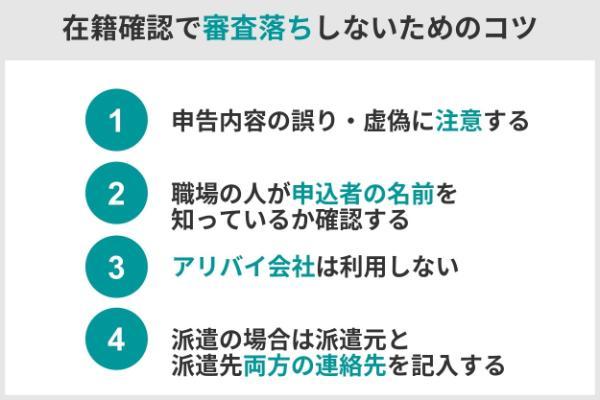

在籍確認で審査落ちしないためのコツ

在籍確認によって審査に落ちないためにも、次の4つのコツを押さえておこう。

それぞれ詳しく解説する。

申告内容の誤り・虚偽に注意する

申告内容に誤りや虚偽があると、審査に落ちてしまう可能性がある。カードローンの審査では本人確認書類や収入証明書、信用情報機関への照会などによって申告内容に虚偽がないかを確認する。

意図せず事実と異なる申告をした場合も、虚偽と判断されて審査に落ちる可能性がある。審査に落ちないためにも、内容に誤りがないかをよく確認してから申告しよう。

職場の人が申込者の名前を知っているか確認する

職場の人が申込者の名前を知っているとは限らないため、在籍していないと答えてしまうこともある。

自分の名前を知っている人が多い所属部署につながるように、アコムに直通電話の番号を伝えておこう。複数の部署がある場合は、氏名に加えて部署名まで伝えておくと安心だ。

アリバイ会社は利用しない

アリバイ会社を利用すると審査に落ちることがある。

勤務している事実がないにもかかわらず、社会的地位を証明するために勤務事実を偽装する会社のことである。

審査に通ってカードローンを利用できたとしても詐欺罪などに該当するため、アリバイ会社は利用しないようにしよう。

派遣の場合は派遣元・派遣先両方の連絡先を記入する

派遣の方が申し込んだ場合は、派遣元に在籍確認の電話があるのが一般的だ。ただし派遣元で在籍確認できない場合は派遣先にかけられる場合もある。

審査をスムーズに進めるためにも、派遣元と派遣先の両方の連絡先を申告しておこう。

アコムの返済を滞納すると会社に電話がかかる可能性がある

滞納後すぐに電話をかけられるわけではなく、まずはアプリやメール、携帯電話、自宅の電話を通じて利用者本人に連絡される。この連絡を無視すると、本人と連絡を取るために職場に電話をかけられることになる。

返済ができなくなったときは連絡を無視するのではなく、事情を説明したり弁護士や司法書士などの専門家に相談したりして早めに対処しよう。

アコム以外で原則電話連絡なしで借りられるカードローン

アコム以外で職場への原則電話連絡なしで借りられるカードローンは、次の3社である。

プロミス | アイフル | SMBCモビット | |

| 借り入れ 限度額 | 800万円 | 800万円 | 800万円 |

| 金利 | 2.5%~18.0% | 3.0%~18.0% | 3.0%~18.0% |

| 審査 スピード | 最短3分(※3) | 最短18分 | 最短15分(※1) |

| 保証人 | 不要 | 不要 | 不要 |

| 対象年齢 | 18歳~74歳(※4) | 20歳~69歳 | 20歳~74歳(※2) |

| 返済方式 | 残高スライド 元利定額返済方式 | 借入後残高スライド 元利定額リボルビング返済方式 | 借入後残高スライド 元利定額返済方式 |

| 公式サイト | 詳しくはこちら | 詳しくはこちら | 詳しくはこちら |

※2 収入が年金のみの方はお申込いただけません。

※3 お申込み時間や審査によりご希望に添えない場合がございます。

※4 お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。

※4 高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

※4 収入が年金のみの方はお申込いただけません。

カードローンの金利や審査スピードは会社によって異なるため、複数社で比較したうえで自分にあったカードローンを利用しよう。

それぞれの特徴を詳しく見ていこう。

プロミス

プロミスは、融資スピードが早い消費者金融だ。Webやアプリからの申し込みなら最短3分で借り入れられるため、急いで融資を受けたい人におすすめだ。

| 借り入れ限度額 | 800万円 |

|---|---|

| 金利 | 2.5%~18.0% |

| 審査スピード | 最短3分 |

| 保証人 | 不要 |

| 対象年齢 | 18歳~74歳 |

| 返済方式 | 残高スライド元利定額返済方式 |

プロミスの公式サイトでは、2023年8月1日から31日のプロミス申込者のうち、電話で在籍確認した割合を約2%と公表しているため、職場に電話がかかる可能性は低いといえるだろう。

Webやアプリからなら原則24時間365日いつでも申し込みができ、借り入れや返済がスマホで完結する。カードを発行せずに利用することもできる。

プロミスアプリの利用や毎月の返済でVポイントを貯めることができ、最大1ポイント=1円として返済や買い物に利用できる。インターネット返済や口座振替といった複数の返済方法があるのも嬉しいポイントだ。

プロミスを展開しているSMBCコンシューマーファイナンスは、ノンバンク業界で初めて顧客満足度や品質のグローバル基準をクリアした証であるCOPC認証を12年連続で取得している。

アイフル

アイフルは、スマホアプリを利用して簡単に手続きや利用状況が確認できる消費者金融だ。スマホで手続きをすれば、セブン銀行ATMまたはローソン銀行ATMで借り入れができる。

| 借り入れ限度額 | 800万円 |

|---|---|

| 金利 | 3.0%~18.0% |

| 審査スピード | 最短18分 |

| 保証人 | 不要 |

| 対象年齢 | 20歳~69歳 |

| 返済方式 | 借入後残高スライド元利定額リボルビング返済方式 |

アイフルの公式サイトでは、2023年4月1日から5月31日までのアイフル利用者のうち、電話での在籍確認が実施されたのは0.3%であると公表している。

アイフルのアプリでは、カードローンの利用状況や毎月の返済日、返済額をいつでも確認できる。アプリのアイコンは6つのデザインから選べるため、カードローンの利用が周囲に知られにくいだろう。

SMBCモビット

SMBCモビットは、三井住友カードが提供するカードローンブランドである。三井住友銀行のATMなら手数料がかからないため、ATM手数料を抑えたい人におすすめだ。

| 借り入れ限度額 | 800万円 |

|---|---|

| 金利 | 3.0%~18.0% |

| 審査スピード | 最短15分(※1) |

| 保証人 | 不要 |

| 対象年齢 | 20歳~74歳(※2) |

| 返済方式 | 借入後残高スライド元利定額返済方式 |

電話による在籍確認は原則実施しておらず、実施する場合は事前に利用者の同意を得たうえで連絡される。

返済額のうち利息分200円につきVポイントが1ポイント貯まる。貯まったVポイントは1ポイント=1円として返済に利用することもできる。コンビニや飲食店で日頃からVポイントが貯めている人は、返済負担を軽減できるだろう。

電話確認が必要な場合の対応とスムーズな審査のポイントを押さえよう

アコムは書類での在籍確認を原則しているため、職場に電話される可能性は低い。ただし在籍確認が書類でできなかった場合は、職場に電話されることがあるので注意が必要だ。

職場に電話されずにスムーズに審査を進めるためには、書類で在籍確認が済むように必要書類を事前に確認しておこう。

よくあるQ&A

※ 収入証明書原則不要

※50万円以下は原則収入証明書類不要(利用限度額50万円以下、且つ他社含めた借入総額100万円以下の場合)

変更の届出を怠ると、残債の一括返済を求められることがあるので注意したい。職場が変わったら、Webや電話で変更手続きをするのを忘れないようにしよう。