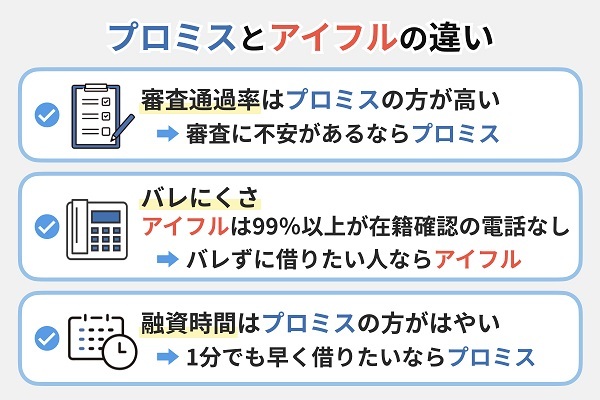

プロミスとアイフルを比較した時の違いは審査通過率の高さと融資スピード、新規申込者数だ。

これらの違いを比較することで、プロミスとアイフルがどんな人におすすめなのかがわかる。

プロミスは審査に不安がある人や早く借りたい人におすすめだ。なぜならプロミスはアイフルより審査通過率が6%高いからだ。また、公表する融資スピードを比較すると、プロミスは最短3分となっており、アイフルより15分早い。

アイフルは人気がある消費者金融でお金を借りたい人におすすめだ。なぜなら新規申込者数を比較すると、アイフルはプロミスより2万5,000人多いからだ。

本記事では、審査通過率・融資スピード・無利息期間など15項目から、プロミスとアイフルの違いを徹底比較して解説する。

- 審査通過率の高さを重視する人

審査通過率はプロミスの方が高い(35.7%) - 早くお金を借りたい人

融資スピード|プロミスは最短3分でアイフル(18分)より15分早い

- 人気が高い消費者金融でお金を借りたい人

新規申込者数|アイフルの方がプロミスより多く人気が高い

プロミス | アイフル | |

| 審査通過率 | 35.7%(2025年6月) | 29.3%(2025年6月) |

| 審査時間 | 最短3分(※1) | 最短18分(※1) |

| 無利息期間 | 初回借入日の翌日から30日間(※2) | 初回契約日の翌日から30日間 |

| 新規申込者数 | 約7万6,000 人(2025年6月現在) | 10万569人(2025年6月現在) |

| 申込条件 | 18~74歳で安定した収入がある人 | 20~69歳までの定期的な収入がある人 |

| 在籍確認 | 原則、電話での在籍確認がない | 原則、電話での在籍確認がない |

| 金利 | 2.5%~18.0% | 年3.0%~18.0% |

| 借入限度額 | 800万円 | 800万円 |

| カードレス | 〇 | 〇 |

| Web完結 | 〇 | 〇 |

| 郵送物なし | 〇 | 〇 |

| 運営会社 | SMBCコンシューマーファイナンス株式会社 | アイフル株式会社 |

| 詳細 | プロミスの 詳細はこちら (公式サイト) | アイフルの 詳細はこちら (公式サイト) |

- プロミスとアイフルを比較!違いは審査通過率や融資スピード

- 審査通過率を比較するとプロミスの方が高い

- 融資スピードを比較するとプロミスの方がアイフルより15分早い

- 新規申込者数を比べるとアイフルの方がプロミスより2.5万人多い

- 金利を比べると下限金利はプロミスの方が低い

- 無利息期間の長さはどっちも30日で同じ

- ATMの数はプロミスの方が数が多い!手数料もプロミスの方が安い

- アイフルはプロミスと違い返済日を自由に選べる

- 申込条件を比較するとプロミスの方が緩やか

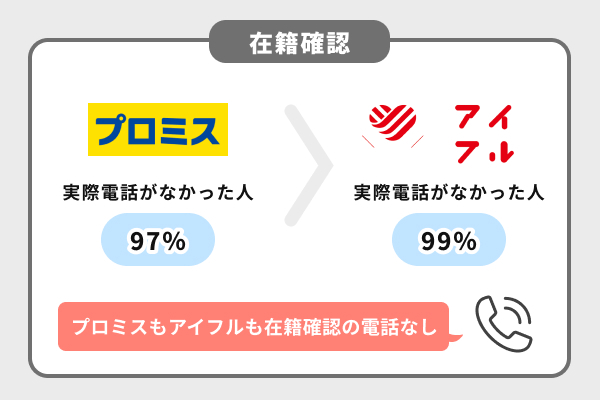

- 在籍確認はどっちも原則、電話無しでバレにくい

- スマホアプリの機能を比べるとアイフルは着せ替えできてバレにくい

- 限度額はアイフルもプロミスも同じ

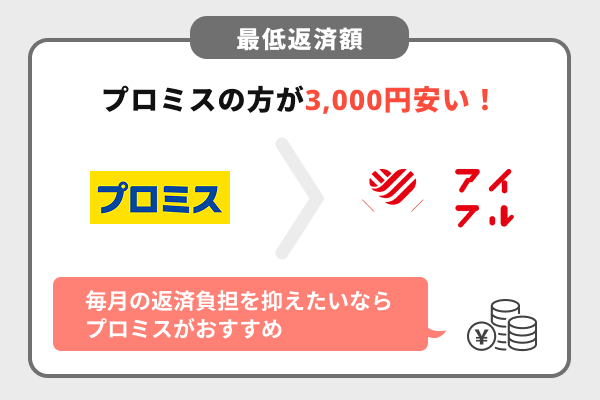

- 最低返済額を比較するとプロミスの方がアイフルより3,000円安い

- プロミスははやくお金を借りたい人におすすめ

- アイフルは人気が高い消費者金融でお金を借りたい人におすすめ

- アコム、アイフル、プロミス、レイクの審査は厳しい?通過のコツや落ちた時の対策

- プロミス・アイフル以外でおすすめの消費者金融はアコムとレイク

- よくあるQ&A

プロミスとアイフルを比較!違いは審査通過率や融資スピード

プロミスとアイフルの審査通過率を比較すると、プロミスが35.7%で、アイフルは29.3%となっており、プロミスの方がアイフルより約7%高い。

一方、両社が公表する融資スピードを比べると、プロミスは最短3分、アイフルは最短18分となっており、プロミスの方がアイフルより15分早い。

一方でアイフルとプロミスの新規申込者数を比較すると、アイフルの方がプロミスより2万5,000人多い。

アイフルとプロミスは無利息期間の開始日も異なっている。アイフルが契約日の翌日から開始するのに対し、プロミスは初回借入日の翌日からなので無駄になりにくい。

審査通過率を比較するとプロミスの方が高い

| プロミス | 35.7%(2025年6月) |

|---|---|

| アイフル | 29.3%(2025年6月) |

| アコム | 41.1%(2025年6月)(※) |

| レイク | 30%程度(2025年6月) |

※アコムマンスリーレポートより

プロミスとアイフルの審査通過率を比較すると、プロミスが35.7%、アイフルが29.3%で、プロミスのほうが6%程度高い。

ただし、審査通過率は申し込みの時期や申込者の属性によって変動するため、必ずしも「審査が甘い・厳しい」といった基準を示すものではない。

それでも、審査に不安を感じていて、できるだけ安心したい人はプロミスを選ぼう。

※本記事でご紹介している審査通過率(成約率)について、プロミスは「SMBCコンシューマーファイナンス月次営業指標」、アイフルは「アイフル月次推移/AIFUL Monthly Data (2024/4~2025/3)」を参照しています。(2025年10月1日更新済)

金利を比べると下限金利はプロミスの方が低い

ただし、下限金利を比較するとプロミスの方がアイフルより0.5%低く設定されている。下限金利は主に数百万円などの高額を借りるときに適用されやすいため、まとまった金額を借りたい人にとっては、プロミスの方が利息を抑えられる可能性がある。

例えば300万円を下限金利で借りる場合、プロミスはアイフルより年間約1万5,000円利息が安くなる。| プロミス | 2.5%~18.0% |

|---|---|

| アイフル | 年3.0%~18.0% |

カードローンの金利は、借入金額や信用情報によって変わる。一般的に初回借入時や借入額が少額の場合は上限金利が適用される。

下限金利が適用されるのは、「高額の借入」「信用情報が良好」「安定した収入」「長期利用」といった条件を満たした場合に限られる。新規契約や少額の借入ではほとんど関係のない比較ポイントだ。

※2025年9月更新:アイフルの「ファーストプレミアム・カードローン」の新規取扱いは、2025年7月31日(木)を以って終了しました。出典:アイフル公式「【廃止】ファーストプレミアム・カードローン」

融資スピードを比較するとプロミスの方がアイフルより15分早い

プロミスとアイフルの融資スピードを比較すると、プロミスは3分でアイフルは18分となっており、プロミスはアイフルよりも15分早い。できるだけ早くお金を借りたい人にはプロミスがおすすめだ。

具体的に、プロミスは最短3分での融資を公式に謳っているのに対し、アイフルは最短18分である。

| プロミス | 最短3分 |

|---|---|

| アイフル | Web申込の場合最短18分 |

もちろん、これはあくまで「最短」の時間であり、実際の融資時間は審査状況や申込の時間帯によって変動する可能性はある。

とはいえ、両社が公式に明示している「最短時間」には明確な差があるため、融資スピードを重視するのであれば、プロミスを選ぶメリットは大きい。

たとえば、急な出費で「すぐにお金が必要」というときは、15分の早さでも大きな安心につながる。

プロミスは審査通過後に、現金が振り込まれるまでの時間もはやい。

インターネット振込であれば、三井住友銀行や三菱UFJ銀行をはじめとした全国約200の金融機関へ、24時間365日、最短10秒で送金される(振込手数料0円)。

Webで申し込み、審査通過後にこのサービスを利用することで、曜日や時間を問わず迅速に資金を手にすることが可能となる。

ただし、最短時間での融資には以下の条件がある。

- 申込情報に誤りがなく、必要書類が不備なく提出されていること

- 審査対応時間内(9時~21時)に申し込みが完了していること

無利息期間の長さはどっちも30日で同じ

| プロミス | 初回借入日の翌日から30日間 |

|---|---|

| アイフル | 初回契約日の翌日から30日間 |

なぜなら、プロミスは「初回借入日の翌日」から日数がカウントされるため、契約後すぐに借入をしなくても無利息期間を無駄にしにくいからだ。

一方、アイフルは「契約日の翌日」からカウントされるため、借入が遅れると無利息期間が短くなってしまう。

例えば、4月1日に契約だけを済ませ、給料日前の4月20日に初めてお金を借りたケースを考えてみよう。

このように、「念のために契約だけしておき、必要な時だけ借りたい」と考える人にはアイフルよりプロミスがおすすめだ。

ATMの数はプロミスの方が数が多い!手数料もプロミスの方が安い

プロミスは自社ATMに加え、三井住友銀行ATMも手数料無料で利用できる。そのためATMをよく使う人にとってはプロミスの方がお得だ。

| プロミス | インターネット振込、スマホアプリ、専用ATM、提携ATM、 プロミスコール(電話) |

|---|---|

| アイフル | 振込、スマホアプリ、専用ATM、提携ATM、電話 |

| アイフル | プロミス | |

|---|---|---|

| セブン銀行 | 〇 | 〇 |

| 三井住友銀行 | - | 〇 |

| ローソン銀行 | 〇 | 〇 |

| イオン銀行 | 〇 | 〇 |

| 三菱UFJ銀行 | 〇 | 〇 |

| 西日本シティ銀行 | 〇 | 〇 |

| Enet | 〇 | 〇 |

| 十八親和銀行 | 〇 | 〇 |

| ゆうちょ銀行 | 〇 | 〇 |

| 福岡銀行 | - | 〇 |

| 熊本銀行 | - | 〇 |

| 広島銀行 | - | 〇 |

| 八十二銀行 | - | 〇 |

| 横浜銀行 | - | 〇 |

具体的に、アイフルはセブン銀行ATM、ローソン銀行ATM、イーネットATMなど主要なコンビニATMで借入・返済ができる。

プロミスも同様にセブン銀行やローソン銀行など主要なコンビニATMでも借入・返済が可能だ。加えて、プロミスは、SMBCグループ会社であるため、全国に数多く設置される三井住友銀行のATMも利用できる。

※アイフルは、2024年1月31日をもって店舗併設のATMサービスを終了(廃止)。また、約580カ所ある店舗を2027年3月末までにゼロにする予定です。

アイフルはプロミスと違い返済日を自由に選べる

返済日を自分の都合に合わせやすいのは、プロミスよりアイフルの方だ。たとえば、給料日の直後に返済日を設定できるので、計画的に返済したい人にはプロミスよりアイフルがおすすめだ。

| プロミス | 毎月5日、15日、25日、末日のいずれか |

|---|---|

| アイフル | 約定日制(毎月1回)かサイクル制(35日後ごと)のいずれか |

プロミスでは返済日を「毎月5日・15日・25日・末日」から選択し、毎月同じ日に支払う仕組みだ。

一方、アイフルは返済日を自分の好きな日に設定できる(約定制)。

月のうち、自分の好きな日に返済したい人はアイフルがおすすめだ。

なお、アイフルでは「サイクル制(35日ごと)」も選択できる。サイクル制は、前回の返済日から35日後が次回の返済日になる仕組みで、毎回の返済日がずれる点が特徴だ。そのため日付の安定性に欠け、返済ペースが遅れることで利息が増えやすいデメリットもある。

申込条件を比較するとプロミスの方が緩やか

申込条件を比較すると、プロミスの方がアイフルより緩やかだ。申し込み可能な年齢について、アイフルが20歳~69歳までであるのに対し、プロミスは18歳~74歳となっている。

18歳、19歳の人や70代前半の人はプロミス一択となる。

| プロミス | ● 18~74歳で安定した収入がある人 (高校生や高等専門学校生は除く) |

|---|---|

| アイフル | ● 20~69歳までの定期的な収入がある人 |

アイフルとプロミスの申込できる年齢を比較すると、アイフルが「20歳~69歳」であるのに対し、プロミスは「18歳~74歳」と幅広い。

そのため、アイフルの申し込み対象とならない18歳・19歳の人や、70歳以上のシニア層の人は、プロミスを選ぼう。

ただし、18歳・19歳の人がプロミスに申し込む場合、収入証明書(給与明細など)の提出が必要だ。

プロミスとアイフルはどちらも、申し込むには、「安定した収入があること」が条件となっている。

安定収入とは、毎月継続して得られる収入のことだ。プロミスとアイフルいずれも、正社員でなくても、パートやアルバイトで毎月働いて収入があれば申し込みできる。

在籍確認はどっちも原則、電話無しでバレにくい

| プロミス | 原則、在籍確認の電話がない |

|---|---|

| アイフル | 原則、在籍確認の電話がない |

プロミスとアイフルはいずれも、原則として電話による会社への在籍確認を行わないため、この点においては両社に差はない。

基本的には、2社とも提出書類などによって勤務先を確認する対応が取られる。そのため、職場にいきなり電話がかかってくる心配は少ない。

ただし、プロミスもアイフルも、審査の過程で必要と判断された場合は、在籍確認の電話が行われる可能性もある。その場合でも、本人の同意なしに電話がかかることはなく、事前に相談すれば柔軟に対応してもらえるケースが多い。

新規申込者数を比べるとアイフルの方がプロミスより2.5万人多い

| プロミス | 約76,000 人(2025年6月現在) |

|---|---|

| アイフル | 100,569人(2025年6月現在) |

新規申込者が多いということは、それだけ多くの人に選ばれているということだ。

多くの人に選ばれる背景には、サービスへの信頼感や知名度の高さがあると考えられる。

特にアイフルはシリーズCMを長く続けており、その効果でブランドイメージが浸透し、新規申込につながっている可能性がある。

アイフルとプロミス、いろいろな項目で比較したけど決められない、というときは、多くの人に選ばれているアイフルを選ぶとよい。

スマホアプリの機能を比べるとアイフルは着せ替えできてバレにくい

| プロミス | 審査~借入・返済までアプリ完結 |

|---|---|

| アイフル | 審査~借入・返済までアプリ完結 アイコンデザインを変更できる |

プロミスとアイフルはどっちも、スマホアプリで申込みから審査、借入・返済まで完結する。

どちらのアプリにも利用残高や返済日を確認する機能や、Q&A機能など基本的な機能が搭載されており、スペック面で大きな差はない。

スマホアプリでのプロミスとアイフルの違いは、アイコンの着せ替え機能とポイントサービスだ。アイフルはホーム画面に置くアプリアイコンを、アイフルとは分からないデザインに変更できる。

「スマホを他人に見られた際に、借入がバレるリスクを減らしたい」と考える人にはアイフルがおすすめだ。

一方、プロミスのアプリにはポイントサービスがあり、この点はアイフルにはない特徴だ。アプリの利用やキャンペーン参加でVポイントを貯めることができる。

少しでもお得にカードローンを利用したい人にはアイフルよりプロミスがおすすめだ。

限度額はアイフルもプロミスも同じ

| プロミス | 800万円 |

|---|---|

| アイフル | 800万円 |

借入限度額は、アイフルもプロミスもどっちも800万円で同じだ 。

実際の限度額は申込者の信用力や返済能力(年収など)に応じて審査で決まる。特に初回契約時は信用実績がないため、限度額が数百万円と、高く設定されることはほとんどない。

なお消費者金融は、貸金業法の「総量規制」により、年収の3分の1を超える金額を借りられない。

過度な借入れから消費者の皆さまを守るために、年収などを基準に、その3分の1を超える貸付けが原則禁止されています(総量規制)。例えば、年収300万円の方が貸金業者から借入れできる合計額は、最大で100万円となります。

例えば年収300万円の場合、借入できる上限は100万円だ。この上限はアイフルやプロミスなど複数の会社からの借入れを合計して計算され、合計が100万円を超えてはならない。

最低返済額を比較するとプロミスの方がアイフルより3,000円安い

プロミスとアイフルの最低返済額を比較すると、少額(3万円以下)を借りる場合はプロミスの方が安く、月々の返済負担を抑えやすい。10万円以上になると両社とも同じ水準になる。

例えば、3万円借りる場合の最低返済額を比較すると、プロミスが1,000円、アイフルが4,000円となっており、プロミスがアイフルより3,000円安い。

10万円借りる場合はプロミスもアイフルも4,000円、30万円借りる場合はプロミスもアイフルも1万1,000円で同じだ。

最低返済額は両社とも「借入残高」に応じて決まる仕組みであり、残高が大きくなるほど返済額も段階的に上がる。

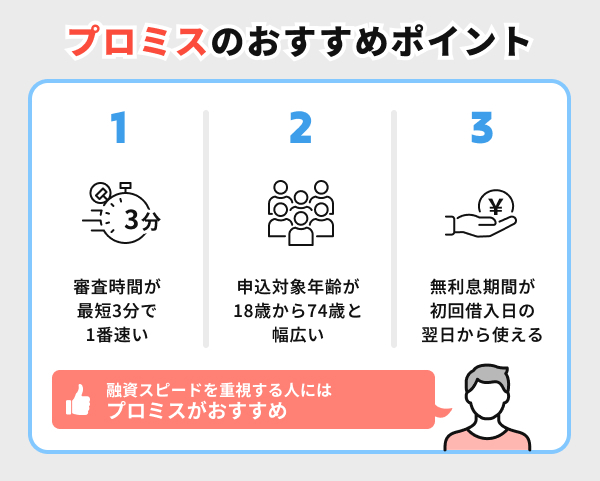

プロミスははやくお金を借りたい人におすすめ

プロミスは早くお金を借りたい人におすすめだ。なぜならプロミスは大手消費者金融の中で最も融資スピードがはやいからだ。

公表する融資スピードについて、プロミスは3分となっており、アイフルやアコム、レイク、SMBCモビットより10分以上はやい。

プロミスは、SMBCコンシューマーファイナンス株式会社が運営する大手消費者金融だ。

プロミスのメリットには、融資スピードがはやいことに加え、審査通過率が大手の中で比較的高いこと、初回は借入日の翌日から30日間利息がかからない無利息サービスを利用できることがある。

プロミスの会社情報

プロミスは、SMBCコンシューマーファイナンス株式会社が運営する消費者金融サービスブランドだ。三井住友カード株式会社の100%の完全子会社で、安定した経営基盤を持つ。

SMBCグループということもあり、消費者金融の利用がはじめてで不安な人でも安心して利用できる。

プロミスは申込から契約までWebで完結でき、スマートフォンのアプリを使用することで、郵送物なしのカードレスで利用することができる。

またプロミスでは、お金を借りたり返済したりするとき、三井住友銀行のATMを利用すれば無料で借入・返済ができる。さらには、SMBCグループ各社で使えるVポイントがプロミスの利用で貯めたり使うことも可能だ。

プロミスのメリット・デメリット

- 審査通過率が高い

- 審査時間が最短3分と速い

- 無利息期間の開始時期を選べる

プロミスのメリットは審査通過率が高いことだ。例年30%~40%となっており、大手消費者金融のアイフル、レイクと比較して高くなっている。

また、プロミスは、Web申込ならば最短3分という大手消費者金融のなかでトップクラスの融資スピードを誇る。

初めての利用者は借入日の翌日から30日間無利息となるサービスが適用されるのもプロミスの大きな特徴だ。カードローンの無利息期間は、初回「契約日」の翌日から始まるのが一般的だ。

しかし、プロミスの無利息期間は初回「借入日(実際にお金を借りた日)」の翌日からスタートする。つまり、無利息期間の開始時期を自身で選べるということだ。

- 三井住友銀行以外の提携ATMの利用料が有料

プロミスのデメリットは三井住友銀行以外の提携ATMが有料である点だ。取引額1万円以下の場合は借り入れ・返済時にいずれも110円、1万円超なら220円かかる。

プロミスの口コミ・評判

プロミスは審査が早く、思ったより簡単に借りられたという口コミが目立った。一方、悪い口コミのなかでは、金利の高さを指摘する声が多かった。利用する前に確認して返済計画を立てることを心がけたい。

MS|30代|男性|東京都

プロミスは審査が厳しそうなイメージがありましたが、思いのほか審査に通ることができました。家族にばれてしまうのではないかと思いましたが、ばれずに借りることができました。

TY|40代|女性|岡山県

プロミスはアプリを入れて簡単な手続きですぐに借りることができ、確認の電話をしてくれた方もとても優しくて安心できました。返済も簡単にできるので便利でした。

DK|30代|男性|宮城県

プロミスは金利が少し高いと感じたのが正直な感想です。借入の難易度が低いので仕方ないのかもしれませんが、金利は余計なコストになるので、もう少し頑張ってほしいです。

アイフルは人気が高い消費者金融でお金を借りたい人におすすめ

アイフルは人気が高い消費者金融でお金を借りたい人におすすめだ。なぜなら、大手消費者金融の中で比較的、新規申込者数が多いからだ。

月間の新規申込者数を比較するとアイフルは約10万人、プロミスとアコムが約7万人となっており、アイフルはプロミスやアコムより約3万人多い。

| アイフル | 100,569人(2025年6月現在) |

|---|---|

| プロミス ※1 | 74,472人(2025年8月現在) |

| アコム | 73,145人 |

※ プロミスの数値は、SMBCコンシューマーファイナンス全体の新規申込客数です。

アイフルは大手消費者金融の中で唯一、銀行グループに属さない独立系の企業だ。

銀行系と比べて柔軟な審査に期待できる点はアイフルのメリットといえる。また2025年オリコン顧客満足度調査(消費者金融部門)で1位を獲得しており、利用者からの信頼も厚い。

アイフルの会社情報

アイフル株式会社は、1978年(昭和53年)に設立された大手消費者金融会社である。本社は京都市下京区に所在し、東京証券取引所プライム市場に上場している(証券コード:8515)。資本金は940億円(2024年3月末現在)、従業員数は連結で1,373名、単体で1,010名と業界内でも大規模な体制を有している。

主な事業内容は消費者金融業を中心に、事業者向け金融や信用保証業など幅広い金融サービスを展開している。グループ会社には、クレジットカード事業を担うライフカードや、事業者金融を行うAGビジネスサポート、投資関連のAGキャピタルなどがあり、多角的に金融事業を運営している点も特徴である。

貸金業登録番号は「近畿財務局長(13)第00218号」であり、法令に基づいた正規の金融業者として登録されている。銀行グループに属さない独立系の大手消費者金融として、独自の審査基準を持つ点も他社との大きな違いである。

アイフルのメリット・デメリット

- 独立系の消費者金融で柔軟な審査に対応

- 2025年 オリコン顧客満足度調査で1位

アイフルのメリットは、独立系の消費者金融であるため柔軟な審査が期待できることだ。銀行グループに属していないため、親会社の与信ポリシーに縛られず柔軟な審査対応が期待できる。

アイフルは、2025年のオリコン顧客満足度調査で1位を獲得している。利用者からの評価が高く、サービスの質や対応面でも信頼できる。

- 提携ATMを利用すると借入・返済に手数料がかかる

- 70歳以上は利用できない

プロミスは提携ATMのうち三井住友銀行のATMなら手数料がかからない。しかし、アイフルは、すべての提携ATMで手数料がかかる利用金額が1万円以下なら110円、1万円を超えると220円)。

またアイフルに申し込めるのは20~69歳に限られ、プロミスよりも年齢要件が狭い。取引中でも満70歳になると新たな借入ができなくなるため、70歳近い人は注意が必要だ。

アイフルの口コミ・評判

アイフルは審査スピードと、在籍確認の電話が勤務先にかかってこない点を評価する意見が多かった。一方、悪い口コミとしてアイフルも金利に関するものが多かったが、ATM手数料が負担になる口コミもあった。

DB|30代|男性|兵庫県

アイフルは、審査のスピードが速く、即日融資に対応している点が魅力です。無人契約機の利便性やアプリでの操作性が高く、初心者でも使いやすいサービスが整っています。

S.K|20代|女性|東京都

アイフルはすぐに無人契約機で借りることができました。ATMがどこにでもあるため、審査さえ通ればすぐに借りることができ、とても便利でよかったです。

TT|40代|男性|三重県

アイフルは銀行カードローンと比べて上限金利が高い点がネックでした。また、提携ATMの利用には手数料がかかるため、地味に出費が増えてしまうのが良くないと感じました。

アコム、アイフル、プロミス、レイクの審査は厳しい?通過のコツや落ちた時の対策

プロミス・アイフル・アコム・レイクの中で審査に通りやすいのはどこ?

アコム・アイフル・プロミス・レイクの4社が公表しているデータによれば、最も審査通過率が高いのはアコムであり、次いでプロミスが続く。

| プロミス | 35.7%(2025年6月) |

|---|---|

| アイフル | 29.3%(2025年6月) |

| アコム | 41.1%(2025年6月)(※) |

| レイク | 30%程度(2025年6月) |

※アコムマンスリーレポートより

アイフルとレイクはやや厳しめの傾向があるため、同じ条件の申込者でも落ちる可能性が高くなることがある。

ただし、審査通過率の高さはあくまで全体の統計であり、個別の申込者にそのまま当てはまるわけではない。

他社借入の状況や安定収入の有無、信用情報に延滞があるかどうかといった要素の方が、実際の審査結果には大きく影響する。したがって、「どこが通りやすいか」という一般的な傾向を踏まえつつも、自身の状況に合った会社を選ぶことが重要である。

例えば、18歳や19歳で申込みできるのはプロミスのみであるため、18歳や19歳の人にとってはプロミスが唯一の選択肢となる。

また、アイフルは大手の中で唯一銀行グループに属さない独立系の消費者金融だ。そのため、アコムやプロミスなど銀行系の審査に通らなかった人でも、アイフルであれば通過する可能性がある。

審査に通過するためのコツ|年収・勤務先・申込み時の注意点

アコム、アイフル、プロミス、レイクの審査に通過するためには、信用情報を確認し必要な対策を講じること、他社からの借入残高を可能な限り減らしておくこと、虚偽の申告をしないこと、安定した職についてから申し込むことが重要だ。

事前にCICやJICCで信用情報を確認し、延滞や未払いがあれば解消しよう。信用情報は、株式会社CIC、株式会社日本信用情報機構(JICC)、全国銀行個人信用情報センター(KSC)といった信用情報機関に開示請求することで確認できる。

審査に通過するには、他社からの借入残高を減らすことも重要だ。他社の借入額が減ることで、審査で「返済能力がある」と判断されやすくなる。

申込時は虚偽の申告をしてはならない。他社借入があるのにないと申告したり、実際とは大きく異なる借入額を記載したりすると、信用情報との照合で瞬時に判明し、その時点で審査落ちとなってしまう。

そして、安定した職についてから申込むことは、継続的な収入があることを示し、審査で最も重視される返済能力を裏付けることにつながる。これらの対策を実行することが、審査通過の可能性を高める近道である。

審査に落ちた時はどうする?再申し込みのタイミングと他社の選び方

消費者金融や銀行などの金融機関に申込むと、その申込み内容は 信用情報機関(CIC、JICC、KSCなど) に「申込情報」として記録される。

審査に落ちた場合も「申込みをした」という履歴自体は残り、一般的に 6か月間 保管される仕組みだ。

たとえばアコムに申込みをして審査に落ちた場合、結果そのものは信用情報に残らないが「アコムに申込んだ」という事実だけは6か月間記録される。

したがって、その直後にプロミスやアイフル、レイクへ申込むと、各社の審査担当者からは「短期間に複数社へ申込んでいる利用者」と見られる可能性がある。これは返済能力に不安があると判断されやすく、不利に働く場合がある。

消費者金融に審査落ちした後、別の会社に申し込む時は、6ヵ月以上あけて信用情報がリセットされてから申し込むようにしよう。

プロミス・アイフル以外でおすすめの消費者金融はアコムとレイク

プロミス、アイフル以外におすすめの消費者金融はアコムとレイクだ。

アコムは、公表データで審査通過率が40%台を誇る(※)。カードローン利用が初めてで不安を感じる人や、審査に自信がないと考える人におすすめだ。

一方のレイクは、初回限定で365日無利息という、他社よりも長い期間を設けている。また、Web申込なら最短15秒での審査が可能だ。

各社の特徴を理解することで、自身の状況に最も適した選択が可能となるだろう。

- 「審査に不安がある人」

- 初めてのカードローン利用で安心感を求める人

- 無利息期間を最大限活用したい人

- 審査結果を早く知りたい人

レイクは「無利息期間を最大限活用したい人」や「審査結果を早く知りたい人」におすすめ

レイクの最大の特長は、業界トップクラスの無利息期間だ。初めて契約する人向けに、365日間の無利息期間(※)を提供している。

これは他社(プロミス、アイフル、アコムは主に30日間(※))と比較して非常に長く、特に少額を長期間にわたって借りたいと考えている人にとって、利息を大幅に抑えられる大きなメリットとなる。

※ アコムでのご契約がはじめてのお客さま

また、レイクは審査結果が最短15秒で分かり、融資も25分で可能という迅速さも魅力だ。これは、急いで借り入れの可否を知りたい人にとって非常に心強い。

| カードローン会社 | 審査時間(最短) |

|---|---|

| プロミス | 3分 |

| アイフル | 18分 |

| レイク | 15秒 |

| アコム | 20分(※) |

※ お申込時間や審査によりご希望に添えない場合がございます。

さらに、Web申し込み後、指定の銀行口座へ振り込みで借り入れる場合、原則として電話による在籍確認がないため、勤務先への連絡を避けたい人にも適している。

(※)Web以外の申し込みは60日間。または5万円まで180日間。

アコムは「審査に不安がある人」や「初めてのカードローン利用で安心感を求める人」におすすめ

| |

| 会社名 | アコム株式会社 (ACOM CO., LTD.) |

| 設立 | 1978年10月23日 (創業: 1936年4月2日) |

| 本社所在地 | 〒105-7313 東京都港区東新橋一丁目9番1号 東京汐留ビルディング |

| 資本金 | 638億3,252万円 |

| 従業員数 | 2,088名 |

| 上場市場 | 東京証券取引所 スタンダード市場 (証券コード: 8572) |

| 事業内容 | ・ローン事業 ・クレジットカード事業 ・信用保証事業 ・海外金融事業 ・債権管理回収事業 |

| グループ企業 | 親会社 三菱UFJフィナンシャル・グループ 主な連結子会社 エム・ユー信用保証株式会社、アイ・アール債権回収株式会社 、GeNiE株式会社 など |

| 貸金業登録番号 | 関東財務局長(15)(登録有効期間:2025年12月21日~2028年12月20日)第00022号 |

| 公式サイト | アコム公式サイト |

編集部作成。2025年7月8日現在

アコムは、大手消費者金融の中でも特にバランスの取れたサービスと高い顧客基盤を持つ。2025年6月期のデータでは、新規申込者数、成約件数ともに消費者金融業界でトップクラスの実績を誇っている。

| 消費者金融 | データ年月 | 新規申込者数 | 成約件数 |

|---|---|---|---|

| プロミス | 2025年6月 | 約76,000 人 | 約27,100 人 |

| アイフル | 2025年6月 | 100,569 人 | 29,485 人 |

| レイク | 2025年1月~3月 | 約139,000 件 | 約35,000 件 |

| アコム | 2025年6月 | 約80,000 人 | 約30,000 人 |

そのため、初めてカードローンを利用する人でも、多数の利用実績と安定したサービス運営に安心感を覚えるだろう。

また、アコムの審査通過率は他の大手消費者金融と比較して高い。そのため、「他社で審査に落ちた経験がある」または「審査に通るか不安がある」といった人にも有力な選択肢となる。

| カードローン会社 | 審査通過率(成約率) |

|---|---|

| プロミス | 35.7%(2025年6月) |

| アイフル | 29.3%(2025年6月) |

| レイク | 25.1%(2025年3月期) |

| アコム | 41.1%(2025年6月)※ |

※ 2025年3月期アコムマンスリーレポートより

よくあるQ&A

ただし、2社とも必要と判断すれば、電話での在籍確認は行われる。必要書類や申込内容に不備があると電話やメールで確認が入る可能性がある。

周囲に知られる確率を少しでも下げたいときは、申込フォームに正確な情報を入力し、必要書類も各社の要件を満たしたものをそろえよう。

ただし、2社とも必要と判断すれば、電話での在籍確認は行われる。必要書類や申込内容に不備があると電話やメールで確認が入る可能性がある。

周囲に知られる確率を少しでも下げたいときは、申込フォームに正確な情報を入力し、必要書類も各社の要件を満たしたものをそろえよう。

プロミスは審査に不安がある人や早く借りたい人におすすめだ。なぜならプロミスはアイフルより審査通過率が6%高いからだ。また、公表する融資スピードを比較すると、プロミスは3分となっており、アイフルより15分早い。

アイフルは人気がある消費者金融でお金を借りたい人におすすめだ。なぜなら新規申込者数を比較すると、アイフルはプロミスより2万5,000人多いからだ。

ただし、「サラ金」という表現は現在では使われず、消費者金融と呼ばれる。

どちらもアプリで用意に借入額を管理できるが、複数社になれば忙しいときなどに確認し忘れる可能性も高くなる。現在の借入額が把握できていないと、十分な返済額を銀行口座に入れておらず、返済日に残高不足になることも考えられる。

2つ目はお金を借り過ぎてしまう環境になることだ。審査の結果、2社ともに50万円の借入限度額となった場合、実際は100万円までの借入れが可能になってしまう。不用意に借りなければ防げる話ではあるが、借りれない環境にしておいたほうが確実に借り過ぎは防げる。

※2026年1月5日時点の情報です。最新の情報ではない可能性があります。