PR

本サイトにはプロモーション広告を含みます。なお、掲載されている広告の概要や評価等は事実に反して優遇されることはありません

海外旅行のキャッシングにおすすめの最強クレジットカード5選!手数料や繰上返済を徹底比較!

海外旅行でキャッシングする時におすすめの最強クレジットカードは、三井住友カード(NL)、エポスカード、JCBカードW、楽天カード、三菱UFJカードの5枚だ。

これらのカードは年会費無料で、ネットですぐに繰上げ返済できる、利息・手数料が安い、ポイント還元率が高いなど、海外キャッシングにおいて他のカードよりも優れたメリットを備えている。。

特に三井住友カード(NL)やエポスカードは、ネットで簡単に繰上げ返済できるので、日数に応じて発生する手数料(利息)を最小限に抑えられる。

そもそも海外キャッシングとは、クレジットカードを使い、海外のATMから現地通貨を引き出すことだ。

現地通貨の調達方法として空港や銀行で両替する方法がある。しかし両替は為替手数料のほか、両替手数料がかかる。一方、キャッシングは手数料(利息)がかかるが、繰り上げ返済により、両替より手数料を安くできる。

今回は海外キャッシングにおすすめのクレジットカードと選び方、海外でキャッシングするときにかかる手数料や注意点を解説する。

| カード名 | キャッシング金利(実質年率) | 繰り上げ 返済手数料 |

発行スピード | ATM手数料 (税込)/件 |

年会費 | 還元率 |

|---|---|---|---|---|---|---|

三井住友カード(NL)

公式サイト

公式サイト

|

18.0% | ネットで返済可能 手数料無料! |

最短10秒! スマホで即時発行 |

1万円以下:110円 1万円超:220円 |

永年無料 | 0.5% |

エポスカード 公式サイト

公式サイト

|

18.0% | ネットで返済可能 手数料無料 |

店頭受取なら最短即日 | 1万円以下:110円 1万円超:220円 |

永年無料 | 0.5% |

JCBカードW

公式サイト

公式サイト

|

18.0% | 電話連絡が必要 リボ払いの場合ATMでの返済で無料 1回払いの場合振込手数料が発生 |

最短5分 | 1万円以下:110円 1万円超:220円 |

永年無料 | 1.0% |

楽天カード

公式サイト

公式サイト

|

18.0% | 電話連絡が必要 振込手数料が発生 |

即日~1週間程 | 1万円以下:110円 1万円超:220円 |

永年無料 | 1.0% |

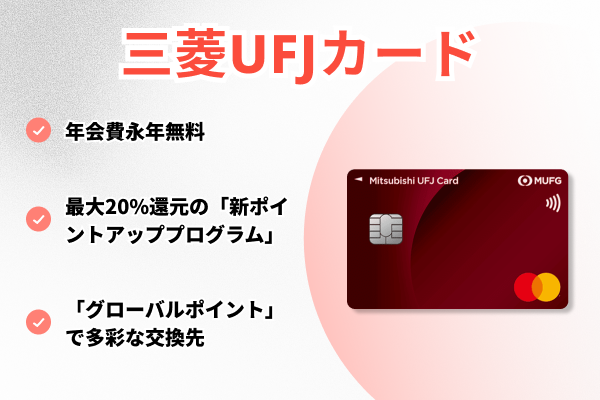

三菱UFJカード 公式サイト

公式サイト

|

18.0% | 電話連絡の上 ネットで返済可能 ATM支払い無料 |

即日~1週間程 | 1万円以下:110円 1万円超:220円 |

永年無料 | 0.5% |

\ 海外キャッシング手数料が最安!/

| 繰り上げ返済 | ネットで簡単にできる!手数料無料 |

|---|---|

| 海外ATM手数料 |

借入金額1万円:110円(税込) 借入金額2万円以上:220円(税込) |

| 利息 (実質年率) |

18.0% |

| 発行スピード | スマホカード:即時発行カード現物:即日発行 |

(公式サイト)

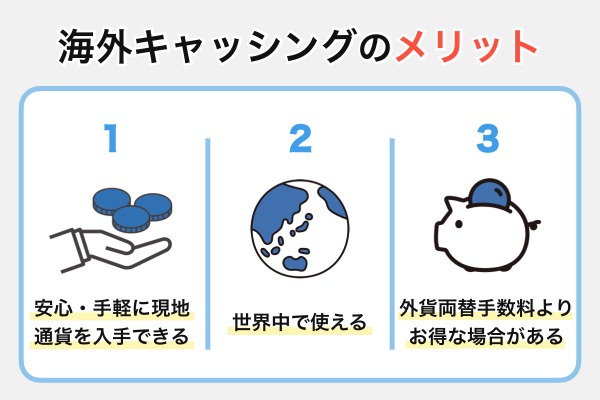

海外キャッシングとは?クレカで行うメリットや両替との違い

現地通貨を手に入れる方法として両替がある。両替と海外キャッシングとの違いは、換金するときに発生する手数料だ。空港や銀行の両替所は手数料が高く、受け取れる現地通貨が少なくなりやすい。

一方、クレジットカードのキャッシングは国際ブランドが決めたレートで換算され、換金手数料が無料または安く設定されている。そのため日本円を換金するとき、同じ金額でも両替より海外現地でのキャッシングの方が多くの現地通貨を受け取れる。

さらに、キャッシングの利息は日割りのため、キャッシングしたあとすぐに繰り上げ返済すれば負担を抑えられる。結果として、両替するよりキャッシングの方がお得になる。

海外キャッシングにおすすめのクレジットカード一覧を見る

必要になった時に手軽に現地通貨を入手できる

海外旅行では、最初に少額だけ両替しておき、足りない分は現地で追加するのがよい。海外キャッシングを使えば、必要な分だけその場で補充でき、両替所を探す手間も省ける。

アメリカ、カナダ、韓国、シンガポール、タイなどの主要都市では、市街地やショッピングモール、空港にATMが多数設置されており、海外キャッシングを利用しやすい環境が整っている。大きな街であれば、数百メートル歩けば必ずATMが見つかる。

一方で、ヨーロッパの一部の国(イタリアの地方都市、フランスの田舎町、ポルトガルなど)では、中心地を離れるとATMの数が少なくなる地域もある。また、ドイツなど現金文化が強い国では「ATMはあるが国際ブランドに対応していない」ケースも見られる。そのため、郊外や観光地に行く予定がある場合は、両替で多めに現地通貨を用意しておく、あるいは事前に滞在エリアのATM状況を調べておくと安心である。

海外キャッシングにおすすめのクレジットカード一覧を見る

同じ1枚のクレカを使って世界各国の現地通貨を引き出せる

海外キャッシングは、国際ブランドが対応しているATMであれば世界中で利用できる仕組みだ。アメリカ、ヨーロッパ、アジアなど主要な旅行先では対応ATMが広く普及しており、旅行先が変わっても同じカードでキャッシングできるため非常に便利である。

両替所を探す必要もなく、通貨が違っても手順は変わらないため、初めての国でも安心して利用できる。旅行中に現金が必要になった時、対応ATMさえ見つかればすぐに現地通貨を調達できる点が海外キャッシングの大きな魅力だ。

なお、海外ATMがキャッシングに対応しているかどうかは、ATM本体の側面や画面周辺に表示されている国際ブランドのマークで判断できる。「VISA」「Mastercard」「JCB」など、自分のカードのブランドロゴが表示されていれば、そのATMでキャッシングが利用できる。

Visaブランド:VisaのマークがついたATM

Mastercardブランド:MastercardのマークがついたATM

JCBブランド:「JCB」マークの付いたATM。「Cirrus」マークがついているカードは同じマークのATMでも使える

クレジットカード一覧を見る

両替より手数料が安い

空港や銀行などの両替所は、実際の為替レートに手数料(スプレッド)を上乗せしたレートを採用している。そのため、同じ日本円を交換しても受け取れる現地通貨が少なくなる傾向がある。

一方、海外キャッシングではVisaやMastercardなど国際ブランドが定めるレートが使われ、両替所より上乗せ幅が小さい。必要な日本円を換算した際、結果的に受け取れる現地通貨が多くなる。

利息は日割りで発生するが、キャッシングしたあとすぐに繰り上げ返済すれば負担を最小限に抑えられる。両替所の上乗せ手数料よりも、海外キャッシングの利息とATM手数料のほうが安く済む。

例えば三井住友カード(NL)やエポスカードで現地通貨を日本円で5万円分用意する場合、手数料は両替より3,000円~5,000円安くなる。

クレジットカード一覧を見る

海外キャッシングする時にかかる手数料

海外キャッシングする時にかかる手数料は、カードごとに決まる利息(金利)手数料、カード会社ごとに決まるATM手数料、繰上げ返済の時に発生する手数料の3つだ。

カードごとに決まる利息(金利)手数料

海外キャッシングで発生する手数料のうち、最も注意するべきなのが利息だ。利息(キャッシング金利)はクレジットカードごとにあらかじめ定められており、多くのカードでは年18%程度に設定されている。

キャッシングでは、海外で借りた現地通貨を一旦日本円に換算し、その日本円換算額に対して日割りで利息が発生する仕組みだ。利息額の計算は次の通りである。

日本円への換算には国際ブランド(Visa、Mastercard、JCB)が定める為替レートが使われるが、レート差が利息額に与える影響はわずかだ。

キャッシングで負担を抑えたい場合は、レートよりも「金利が低いカード」や「早く繰り上げ返済しやすいカード」を選ぶことが重要である。

海外キャッシングにおすすめのクレジットカード一覧を見る

カード会社ごとに決まるATM手数料

海外キャッシングでは、ATM利用時にカード会社が定める手数料が発生する。通常、1回あたり110円または220円だ。

ATM手数料は「引き出した金額」ではなく「利用回数」に応じて発生する。そのため、少額を何度も引き出すより、まとめて引き出したほうが手数料を節約できる。

→ 110円 × 5回 = 550円 の手数料がかかる

エポスカード、三井住友カード(NL)、三菱UFJカード、楽天カードの海外キャッシングでのATM手数料は1回110円だ。

JCB カード Wは利用する金融機関によって無料になる。

海外キャッシングにおすすめのクレジットカード一覧を見る

繰上げ返済の時に発生する手数料

海外キャッシングの手数料を節約するには早めに繰上げ返済することが重要だ。

しかし、繰上げ返済では返済方法に応じた手数料がかかる点に注意が必要だ。せっかく利息を数十円に抑えても、返済のために数百円の振込手数料を支払ってしまっては本末転倒である。

繰上げ返済の手数料はクレジットカードによって異なる。中でも三井住友カード(NL)は、インターネット(ペイジー)での繰上げ返済が無料で、さらに自社ATMでも無料で返済できるため、追加手数料がかからず負担を抑えやすい。

実際に、主要カードの繰上げ返済手数料を比較してみた。

・三井住友カード(NL)…0円

・楽天カード…ATM料金 110〜220円

→ 1回の返済で数百円の差が生じる。

| カード名 | 通常の返済 | ATM(※1) | その他の 支払い方法 (※1) |

口座振込 手数料 |

|---|---|---|---|---|

| 三井住友カード(NL) | 無料 | <提携 ATM※3> 1万円以下:110円 1万円超:220円 |

<インターネット (ペイジー)> 無料 |

金融機関の定める 振込手数料 |

| エポスカード | 無料 | <自社ATM> 無料 <提携ATM> 1万円以下:110円 1万円超:220円 |

<インターネット (ペイジー)> 無料 ※2 <コンビニレジ (PAYSLE)> 165円 |

- |

| JCBカードW | 無料 | - | - | - |

| 楽天カード | 無料 | <提携ATM> 1万円以下:110円 1万円超:220円 |

- | - |

| 三菱UFJカード | 無料 | - | - | 金融機関の定める 振込手数料 |

※2 時間外手数料が発生する場合あり

※3 三井住友銀行含む

クレジットカード一覧を見る

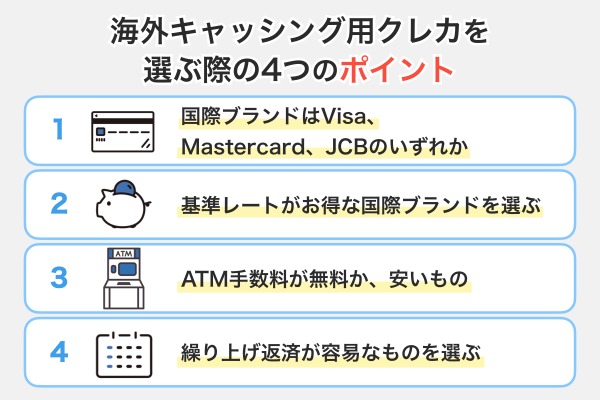

海外キャッシングで使うクレジットカードの選び方

海外キャッシングに利用するクレジットカードを選ぶ時は、国際ブランド、ATM手数料、繰上げ返済の方法に注目しよう。

国際ブランドは世界中で使えるVisaかMastercardで、無駄な出費となるATM手数料が安く、かつ銀行振込などの手間をかけずにスマホで即座に繰上げ返済できるクレカを選ぼう。

これら3つの条件を満たすカードを選べば、現地でATMが見つからないトラブルを避けられるうえ、手数料も最小限に抑えられる。

国際ブランドはVisaかMastercard、ハワイならJCBを選ぶ

海外キャッシングでもっとも重要なのは「そのカードが使えるATMをすぐに見つけられるか」という点だ。

VisaとMastercardは世界的なシェアを誇り、世界中のほとんどのATMが対応している。海外旅行でキャッシングしたい時、クレカのブランドがVisaかMastercardであれば、まず困ることはない。

一方、日本のブランドであるJCBや、American Expressなどは、欧米やマイナーな地域では対応しているATMが少ない傾向がある。 「現金が必要なのにATMが使えない」というリスクを避けるため、これらはサブカードとして考えるのが無難だ。

ただし、ハワイは例外だ。 ハワイではJCBが広く普及しているうえ、「ワイキキ・トロリーの無料乗車」や「ラウンジ利用」など、JCB会員限定の特典が用意されている。行き先がハワイであれば、JCBブランドを選ぼう。

海外キャッシングにおすすめのクレジットカード一覧を見る

ATM手数料が無料・安いカードを選ぶ

海外キャッシングでは、ATM手数料が1回ごとに発生する。一般的には、借入金額が1万円以下で110円(税込)、1万円を超えると220円(税込)だ。

海外では現金が必要になる場面が多く、少額を複数回に分けて引き出すと手数料が積み重なりやすい。そのため、手数料負担を抑えるには1回の手数料が安いカードを選ぶことが重要だ。

なかには、セディナカードのように海外キャッシングのATM手数料が無料になるカードも存在する。利用回数が多くなりそうな場合は、こうしたカードを選ぶと費用を大きく節約できる。

| カード名称 | 海外キャッシングATM手数料 |

|---|---|

| エポスカード | 1万円以下:110円(税込) 1万円超:220円(税込) |

| 三井住友カード(NL) | 1万円以下:110円(税込) 1万円超:220円(税込) |

| 三菱UFJカード | 借入金額1万円:110円(税込) 借入金額2万円以上:220円(税込) |

| セディナカード | 無料 |

クレジットカード一覧を見る

すぐに繰り上げ返済できるカードを選ぶ

利息は1日ごとに増えていくため、帰国を待たずに現地で返済してしまったほうが、手数料を安くできるからです。

キャッシングの利息額は日割り計算で決まる仕組みだ。1日でも早く返済すれば、それだけ支払総額は安くなる。

しかし、クレジットカードによっては電話で事前連絡が必要、日本のATMでないと返済できないといった場合がある。この場合、帰国するまで返済できず、その間の利息が発生し続けてしまう。

エポスカードや三井住友カード(NL)など、ネット返済に対応したカードであれば、現地で、スマホやPCを使ってすぐに返済できる。

なお、通常、海外でキャッシングをしてからカード会社の明細にデータが反映されるまでには2日〜4日程度かかる。 つまりどんなに早く繰上げ返済しても。2日~4日分の利息は発生する。

具体的に、金利18.0%のカードで1万円分をキャッシングし、3日後にデータが反映されてすぐにネット返済した場合、かかる利息は約15円だ。

ネットですぐに繰上げ返済できる三井住友カード(NL)を見る

海外キャッシングにおすすめのクレジットカード5選!手数料や繰上げ返済を比較して厳選

海外キャッシングにおすすめのクレジットカードは、三井住友カード(NL)、エポスカード、JCBカードW、楽天カード、三菱UFJカードの5枚だ。

三井住友カード(NL)とエポスカード、三菱UFJカードは海外でキャッシングした後、すぐにネットで繰上げ返済できる。 ハワイ旅行に行くなら、ワイキキ・トロリーに無料で乗車できるなど、現地での特典が豊富なJCBカードWが最適だ。

また、海外旅行の買い物でポイントをたくさん貯めたいなら楽天カードがおすすめだ。楽天カードは基本還元率が1.0%と高く、旅行先でのカード決済でポイントが貯まりやすいからだ。

| カード名 | キャッシング金利(実質年率) | 繰り上げ 返済手数料 |

発行スピード | ATM手数料 (税込)/件 |

年会費 | 還元率 |

|---|---|---|---|---|---|---|

三井住友カード(NL)

公式サイト

公式サイト

|

18.0% | ネットで返済可能 手数料無料! |

最短10秒! スマホで即時発行 |

1万円以下:110円 1万円超:220円 |

永年無料 | 0.5% |

エポスカード 公式サイト

公式サイト

|

18.0% | ネットで返済可能 手数料無料 |

店頭受取なら最短即日 | 1万円以下:110円 1万円超:220円 |

永年無料 | 0.5% |

JCBカードW

公式サイト

公式サイト

|

18.0% | 電話連絡が必要 リボ払いの場合ATMでの返済で無料 1回払いの場合振込手数料が発生 |

最短5分 | 1万円以下:110円 1万円超:220円 |

永年無料 | 1.0% |

楽天カード

公式サイト

公式サイト

|

18.0% | 電話連絡が必要 振込手数料が発生 |

即日~1週間程 | 1万円以下:110円 1万円超:220円 |

永年無料 | 1.0% |

三菱UFJカード 公式サイト

公式サイト

|

18.0% | 電話連絡の上 ネットで返済可能 ATM支払い無料 |

即日~1週間程 | 1万円以下:110円 1万円超:220円 |

永年無料 | 0.5% |

三井住友カード(NL)はネットで無料で繰り上げ返済できる最強の1枚

海外キャッシングした後の繰上げ返済について、クレジットカードによっては「電話連絡が必要」「締め日が来るまで返済できない」といった制約がある。

そんな中、三井住友カード(NL)は締め日を待たずに、旅行中、キャッシングしたあとすぐにネットで繰上げ返済できるので無駄な利息が発生しない。

具体的に、三井住友カード(NL)で繰上げ返済する時は、スマホアプリの「Vpass」を使う。操作が簡単なので初心者でもスムーズに返済できる。

2. 「お振込みによる臨時のお支払い」を選択

3. 「キャッシングリボ」または「海外キャッシュサービス」を選び、Pay-easyで支払う

エポスカードも、三井住友カード(NL)と同様、ネットで繰上げ返済できる。

エポスカードの場合、ネット返済をするために一度「リボ払い」に変更するという裏ワザ的な手順が必要だが、三井住友カード(NL)にはその手間がない。

現地でデータが反映されたら、会員アプリ「Vpass」の「お振込みによる臨時のお支払い」というメニューを開き、そのままPay-easy(ペイジー)で支払うだけで完了する。もちろん、手数料は無料だ。

| 国際ブランド | Visa/Mastercard |

|---|---|

| 年会費 | 永年無料 |

| 海外ATM手数料 | 1万円以下:110円(税込) 1万円超:220円(税込) |

| キャッシング金利 | - ※1 |

| 特典・優待 | 海外旅行傷害保険(利用付帯) 海外ツアー8%オフ トラベルサービス優待 海外レンタカー優待 対象のコンビニ・飲食店でのスマホのタッチ 決済で最大7%ポイント還元(※2) ユニバーサル・スタジオ・ジャパンでのスマホの タッチ決済で最大7%ポイント還元(※3) |

| 公式サイト | 詳細はこちら |

※2:iD、カードの差し込み、磁気取引は対象外です。

※2:商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※2:一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※2:通常のポイントを含みます。

※2:ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※3:スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※3: Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カード(NL)に関する良い口コミ

20代|女性

【ナンバーレスで安心】

ナンバーレスなので、カードのナンバーやセキュリティコードを覗き見される心配がない点や、デザインがシンプルで使い心地が良い点がメリットだと感じます。、アプリ内で使用状況や明細を確認でき、さまざまな手続きが1つでほぼ完結するのは便利だと思いました。また、通販でカード決済をする際にアプリからナンバーをコピペできるので、打ち込む手間が省けます。

20代|女性

【ポイントがたまる】

三井住友カード(NL)の最大のメリットは、SBI証券でこのクレカを利用して投資信託を積み立て購入するとポイント付与を受けられる点です。よりお得に資産運用をすることができます。見た目もスタイリッシュでよいです。

30代|男性

【対象店舗でお得!】

コンビニやマクドナルドなどでのスマホのタッチ決済でポイント最大7%還元されるのが、他カードにはない最大のメリットだと思います。また、Apple Payにも対応しているので、財布からカードを取り出さないといけない煩わしさから解放されることも、使い勝手の良さにつながっていると思います。

三井住友カード(NL)に関する良くない口コミ

30代|女性

【通常の還元率が低い】

普通に使用すると還元率が0.5%と、他と比べて見劣りするところがデメリットです。キャンペーンや選んだお店のポイントアップ、特定のサービスなどを活用できない場合でも、1%のポイント還元率だったら普段使いしやすいと思います。

30代|女性

【ポイント還元率が低い】

特約店を除くとポイント還元率が0.5%です。年会費無料で1%の還元率があるカードは他に存在しているので、少し残念です。基本還元率が上がれば積み立て以外に通常の買い物でも活用できるのになと思いました。

50代|女性

【還元率が悪く貯まらない】

三井住友カード(NL)は、対象店舗でのスマホのタッチ決済で還元率が最大7%と非常に高いのですが、通常は200円で1ポイントと低いのでポイントが貯まりにくいです。ポイントに2年の期限があるので、Vポイントアプリ支払いやANAマイルなど他のポイントに変えて貯める必要があるのも少し面倒です。

出典:編集部作成がクラウドワークスで調査

三井住友カード(NL)に申し込む

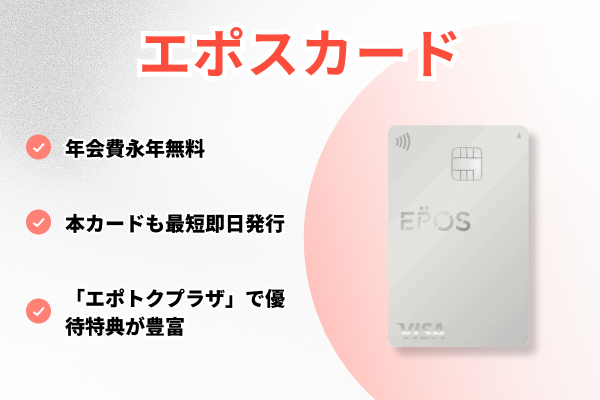

エポスカードはリボ払いに変更すればネットで無料で繰り上げ返済できる

海外キャッシング用にカードを作るなら、エポスカードがおすすめだ。 最大の理由は、インターネット返済(Pay-easy)に対応しており、いつでも・どこでも手数料0円で繰上げ返済ができるからだ。

通常、エポスカードのキャッシングは「一括払い」扱いだが、これをWeb上で一時的に「リボ払い」に変更することで、即座にネット返済が可能になる。

リボ払いに変更するとは、今回利用したキャッシング分だけをピンポイントで変更するという意味だ。カード自体の設定が「リボ払い専用」に切り替わるわけではない。

そのため、今回の処理をしたからといって、次回以降の買い物やキャッシングまで勝手にリボ払いになることはない。基本設定は一括払いのまま維持されるので、安心して利用してほしい。

すぐに全額返済してしまえばリボ手数料はかからず、キャッシング利息も数十円で済む。

2. 海外キャッシング利用分を選択し、「リボ払い」に変更する

3. すぐに「インターネット返済(ペイジー)」へ進み、リボ残高を「全額払い」する

4. 【完了】全額返済すれば借金はゼロになるため、一括払いに戻す設定などは不要だ

| 国際ブランド | Visa |

|---|---|

| 年会費 | 無料 |

| 海外ATM手数料 | 1万円以下:110円(税込) 1万円超:220円(税込) |

| キャッシング金利 (実質年率) |

18.0% |

| 繰り上げ返済 の方法と料金 |

自社ATM:無料 提携ATM:110~220円 口座引き落とし:無料 インターネット:無料 コンビニレジ:165円 |

| 特典・優待 | 最高3,000万円の海外旅行傷害保険(利用付帯) 最短即日発行可(マルイ店頭で受け取り) 旅行商品割引特典 約1万店舗で優待 年4回・各7日間マルイで10%オフ |

| 公式サイト | 詳細はこちら |

- 繰り上げ返済の方法が豊富

- カードの即日発行ができる

| 方法 | 手数料 |

|---|---|

| 自社ATM | 無料 |

| 提携ATM | ・1万円以下:110円(税込) ・1万円超:220円(税込) |

| インターネット (ペイジー) |

無料 ※銀行によっては時間外手数料が発生 |

| コンビニレジ(PAYSLE) | 165円(税込) |

エポスカードの繰り上げ返済で、手数料がかからない方法として、エポスATMを利用する方法もある。

エポスカードは、本カードを最短即日で発行できるところも特徴だ。マルイ系列の施設内に設置されているエポスカードセンターで申し込みをすれば、最短30分で受け取れる。

本カードを即日発行できるクレカは少ないため、エポスカードは海外への出発日が迫っていてすぐに使えるカードがほしいときに便利だ。

・エポス専用サイトから旅行代理店のH.I.S.を利用すると3倍〜5倍(1.5%〜2.5%)還元が、日本旅行では5倍〜10倍(2.5%〜5%)還元が適用

・エクスペディアやホテルズドットコムでの国内・海外ホテル8%オフ、近畿日本ツーリストで国内宿泊・ツアー3%オフ、ルートインホテルズ10%オフなどの割引が提供

・国内での優待店舗が約1万点

・マルイで年に4回、各1週間の期間中に何度でも10%オフになる優待

エポスカードに関する良い口コミ

30代|女性

【アプリが使いやすい】

エポスカードのアプリは、他のカード会社よりも使いやすいです。スマートフォン料金の引き落としでエポスカードを使用しているのですが、自動的に携帯電話の使用金額という項目に振り分けてくれます。食材など日用品の買い物の金額と分けて表示されるため、家計簿をつける必要がなくなります。

30代|女性

【カードデザインが豊富】

アニメキャラなどの種類がとにかく豊富で、入会特典や切り替え特典でマスコットなどのグッズももらえます。他のカード会社にはないデザインを選べます。最近で言う「推し活」のひとつとしてカードを持てます。カードの更新前に絵柄の変更もできるので、いろいろと楽しめますね。

30代|女性

【手軽なゴールドカード】

案内があればゴールドカードへ年会費無料でランクアップすることができます。ゴールド会員だとポイントバックや施設利用でお得なサービスを受けられます。また、エポスアプリが使いやすく、支払照会で固定費・変動費の表示を分けられるのが特に便利に感じています。

エポスカードに関する良くない口コミ

20代|女性

【アプリが使いづらい】

エポスカード専用のアプリを登録すると明細などがすぐ見れて便利ですが、アプリが重くてなかなか開かないことがあります。アプリを起動するのに数十秒かかることがあり、開いてどこかをクリックした後も動作が重くて読み込みまでに時間がかかります。そこは改善してほしいと思います。

30代|女性

【ステータス性はない】

年会費無料で作りやすいカードなので、ステータス性やレア感はないです。若い人を中心に多くの人が持っているクレカというイメージで、大人が日常使いするには少しステータス性が足りないかなと思います。改善してほしい点は、マルイでお金を使った時のポイントがやや物足りないことです。

30代|女性

【ポイントは貯まりにくい】

他のクレカと比べて、利用していてもポイントは貯まりにくいなと感じます。貯まったポイントは、マルイなどで使用することができますが、使う機会がないことがあり、もったいないなと感じる部分があります。もう少し、ポイント還元があると良いなと思います。

出典:編集部作成がクラウドワークスで調査

エポスカードに申し込む

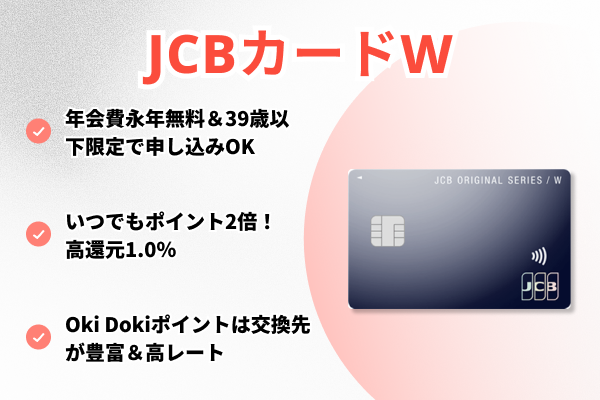

JCBカード Wはハワイ旅行で最強のクレカ!現地での特典が豊富

JCBカード Wは年会費無料で、ハワイをお得に楽しめる特典が豊富に用意されている。

海外キャッシングについては繰り上げ返済に対応していないため、利息の面では三井住友カード(NL)やエポスカードほど優位ではない。 しかし、ハワイにおいてはそれを補って余りあるメリットがあり、必携の1枚といえる。

・ハワイ島内のJCB優待対象店舗でお得なサービスを受けられる

・JCBプラザ ラウンジ・ホノルルやJCBプラザ・ホノルルで各種サポートを受けられる

| 国際ブランド | JCB |

|---|---|

| 年会費 | 無料 |

| 海外ATM手数料 | 手数料がかかる場合がある |

| キャッシング金利 (実質年率) |

15.00~18.00% |

| 繰り上げ返済 の方法と料金 |

× ※繰り上げ返済不可、自動振り替えのみ |

| 特典・優待など | 海外旅行傷害保険(利用付帯) ショッピングガード保険(海外のみ) 海外窓口JCBプラザ 主要渡航先での優待 各種トラベルサービス優待 レンタカー優待 通常ポイント還元率1.0% |

| 公式サイト | 詳細はこちら |

- ATM手数料がかからない場合がある

- 現地の提携金融機関でもキャッシングできて安全性が高い

- 換算レートが低いJCBブランド

JCBカード Wは海外キャッシングだけでなく、旅行の特典も豊富なカードですが、18歳以上39歳以下でなければ入会できないことには注意が必要です。ただし、いったん入会してしまえば40歳以降も継続して年会費無料で利用できます。

JCB カード Wに関する良い口コミ

40代|男性

【ポイントが貯まる】

良かった点は、還元率が常にJCBの一般カードの2倍で、ポイントがたくさん貯まることです。また最大還元率はクレジットカードの中でも最高水準であり、スターバックスなど提携店利用でポイントが最大21倍になるので、自分としては満足した買い物ができて便利だと思います。

30代|男性

【ポイント高還元!】

年会費無料で持てる手軽さがメリットだと思います。また、スターバックスやAmazonなど普段よく使う店舗、サービスで特にポイントが貯まりやすく自分の生活スタイルに大変合っています。貯まったポイントは私の場合はAmazonで使用しています。

30代|女性

【Amazonでお得】

基本還元率が1.0%と高く、メインカードとして役立っています。特にJCBオリジナルシリーズパートナー店舗でのポイントアップはうれしい点です。Amazonで買い物をする機会が多いため、ポイントがよく貯まります。Oki DokiポイントはJCBプレモカードにチャージしてAmazonで使っています。

JCB カード Wに関する良くない口コミ

30代|女性

【旅行保険が不十分】

海外旅行に行くときはJCB カード Wだけでは心もとなく、他に手厚い旅行保険を付帯するクレカを併用しています。無料なので仕方ないとは思いますが、併用するエポスゴールドは年会費無料でそこそこ手厚いので、JCBにも頑張ってほしいです。

30代|女性

【キャッシングは普通】

キャッシング振込サービスを利用しましたが、上限額や利率などは他のブランドと特に大差はないように感じます。「キャッシング利用で◯円分キャッシュバック」というキャンペーンもありましたが、他のブランドと差別化できるようなお得感があれば、また利用したいと思います。

40代|男性

【サービスに条件がある】

悪かった点は、ポイントの付与が1,000円単位であることです。また保険は利用付帯かつ国内では使えず、JCBブランドしか使えないので、海外での利便性に関しては劣ります。世界の加盟店数において、VISAやMastercardと比べるとJCBはまだ少ないため、不便に感じる可能性が高いです。

出典:編集部作成がクラウドワークスで調査

楽天カードは還元率が高く国際ブランドを選べる

| 国際ブランド | Visa Mastercard JCB American Express |

|---|---|

| 年会費 | 永年無料 |

| 海外ATM 手数料 |

1万円以下:110円1万円 超:220円 |

| キャッシング 金利 (実質年率) |

18.00% |

| 繰り上げ返済 の方法と料金 |

楽天e-NAVIまたは自動音声専用ダイヤル(24時間)で手続き後、指定口座へ振込。振込手数料が発生する場合あり(会員負担)。 楽天銀行口座からの振込は手数料無料の場合あり。 |

| 特典・優待 | 100円につき楽天ポイントが1ポイント貯まる 楽天Edy機能搭載: オンラインで利用明細の確認 優待サービスやクーポンを提供 |

| 公式サイト | 詳細はこちら |

また、楽天Edy機能の搭載や、多様なデザインのカードを選べることも魅力といえるだろう。

楽天カードが海外キャッシングにおすすめできる理由として、その汎用性と安心感が挙げられる。世界中で普及している主要な国際ブランドを選べるため、渡航先のATMでスムーズに現地通貨を引き出せる。

2025年3月1日以降、楽天カードの海外事務手数料は全国際ブランド共通で3.63%に統一された。これにより、どの国際ブランドを選んでも手数料面での差はなくなる。

また、キャッシング金利は18.0%と一般的だが、楽天ポイントの貯まる機会が多く、海外利用でのポイント還元で結果的にコストを下げることも可能だ。

キャッシング後の繰り上げ返済は、楽天e-NAVIや自動音声ダイヤルから手軽に手続きできるため、利息を抑えたい場合に迅速な対応が可能だ。

楽天カードのメリットとしては以下の点が挙げられる。

通常利用で100円につき1ポイント(還元率1%)の楽天ポイントが貯まる。楽天グループサービスとの連携することでさらにポイントの獲得が可能。

・年会費永年無料

維持費を気にせず利用できるため、気軽にカードを所有できる。

・楽天Edy機能が搭載されている

電子マネー「楽天Edy」として利用でき、小銭不要のスピーディーな決済が可能。Edyへのチャージや利用でもポイントが貯まる。

・利用明細がわかりやすい

楽天e-NAVIでリアルタイムに利用状況を確認でき、家計管理に役立つ。

・充実した付帯サービス

海外旅行傷害保険(一部カード)、ETCカード無料発行など、ライフスタイルに合わせたサービスが利用できる。

楽天カードは、以下のような人に特におすすめだ。

楽天ポイントがよく貯まるため、楽天経済圏での生活がより豊かになる。

・海外旅行や出張に頻繁に行く

国際ブランドの選択肢が広く、多くの国や地域のATMでキャッシングが可能。

・カードで効率的にポイントを貯めたい

日常の買い物から大きな出費まで、楽天ポイントを最大限に獲得したいと考える人向け。

楽天カードは、そのポイント還元力と利便性から、国内外問わず幅広いシーンで活躍する万能な一枚といえる。

三菱UFJカードはキャッシング金利が業界最低水準

| 国際ブランド | Visa/Mastercard/JCB/アメリカン・エキスプレス ※アメックスブランドはキャッシング非対応 |

|---|---|

| 年会費 | 無料 |

| 海外ATM手数料 | 借入金額1万円:110円(税込) 借入金額2万円以上:220円(税込) |

| キャッシング金利 (実質年率) |

14.95~17.95% |

| 繰り上げ返済 の方法と料金 |

口座引き落とし:無料 口座振り込み:金融機関の規定に準ずる |

| 特典・優待 | 海外旅行傷害保険(利用付帯) ショッピング保険 海外・国内パッケージツアー最大5%オフ 各種トラベルサービス優待 レンタカー優待 |

※2025/5/1時点の情報です。

- キャッシング金利が他のカードよりも低め

- 換算レートが低いJCBブランドを選べる

- 繰り上げ返済の自由度が高い

三菱UFJカードのキャッシング金利は他社よりもやや低めで、最高金利が17.95%と最低水準だ。以下は主要なクレジットカードの金利比較である。

・エポスカード…18.00%

・三井住友カード(NL)…18.00%

・JCB カード W…15.00~18.00%

金利は一般的に、クレジットヒストリー(利用歴)が良い、または借りる金額が大きいほど、低金利になりやすいといわれています。そのためクレカの金利を比較する際は、基本的には最高金利を確認すると良いでしょう。

三菱UFJカードは、繰り上げ返済がしやすいのもメリットだ。

クレカキャッシングの返済方法は、カードローンに比べると自由度が低い傾向にあるが、三菱UFJカードには繰り上げ返済の制限がない。

利息額は返済までにかかった日数に比例して増える(日割計算)ので、渡航中か帰国後すぐに繰り上げの手続きを進めるのが、海外キャッシングを安く済ませるコツだ。

三菱UFJカードの繰り上げ返済は、電話で受け付けている。繰り上げ返済を検討している人は、MUFGカードファイナンスデスクまで、年末年始を除いた9:00~17:00に連絡しよう。その後は、指定口座へと請求額を振り込めば完了だ。

振込手数料は自分の負担になるので、自身が手数料優待のある金融機関を用いるとよりお得になる。

国際ブランドによる利息の差は、借入日数が短いうちは小さい。キャッシング後すぐに繰り上げ返済を考えているのなら、どのブランドを選んでもかまわないだろう。

| 借入日数 | 三菱UFJカード (Visa、Mastercard) |

三菱UFJカード (JCB) |

|---|---|---|

| 5日 | 約115円 | 約112円 |

| 10日 | 約229円 | 約225円 |

| 20日 | 約458円 | 約449円 |

| 30日 | 約687円 | 約675円 |

・カードで購入した商品が年間限度額100万円まで補償されるショッピング保険が付帯(購入日から90日以内に破損・盗難などで損害を受けた場合、海外で購入した商品は一括払い、分割・リボ払いでも対象)

・海外旅行にメリットのある特典が豊富(海外・国内パッケージツアーの基本旅行代金が最大5%オフになるツアーデスクを利用可能、海外Wi-Fiルーターレンタルの利用料金が20%オフなど)

(公式サイト)

海外キャッシングのポイント!事前準備・できる場所・お得にするコツ

暗証番号やキャッシング利用枠を確認しておく

海外でキャッシングをする時は、渡航前に必ず「暗証番号」と「キャッシング利用枠」の2点を確認しておこう。

海外ATMの操作には4桁の暗証番号が必須なので、念のためメモ帳に控えておこう。もし忘れてしまった場合、カード会社の会員ページやアプリ、自動音声応答サービスなどで照会できる。

キャッシング利用枠の確認も忘れてはならない。ショッピング枠(買い物できる額)が残っていても、キャッシング枠(お金を借りられる額)が「0円」に設定されていれば、現地通貨は引き出せない。

枠の新規設定や増額には審査が必要で、数日から数週間かかることもあるため、必ず余裕を持って手続きを済ませておこう。

また、三井住友カード(NL)のように、カードによっては海外でキャッシングを行う際に事前の設定が必要だ。

| カード名 | 必要な手続きの有無 |

|---|---|

| エポスカード | 通常のキャッシング枠が付帯していれば利用可能 |

| 三井住友カード(NL) | 海外キャッシュサービスの設定が必要 |

| JCBカードW | 通常のキャッシング枠が付帯していれば利用可能 |

| 三菱UFJカード | 通常のキャッシング枠が付帯していれば利用可能 |

ほかにも、 盗難やカード破損などのトラブルが発生した場合に備えて、カード会社の海外連絡先を財布などとは別にメモとして持っておきましょう。

海外キャッシングできる場所

- 国際空港の到着ロビー

- 銀行の支店内・出張所

- コンビニエンスストア(セブン-イレブンなど)

- 大型ショッピングモール

- 駅構内

具体的に、本体や画面に、Visa(Plus)やMastercard(Cirrus)などの国際ブランドのロゴマークがあるATMならキャッシングできる。

もっとも推奨したいのは銀行の支店内に設置されたATMである。 海外のATMは、現金を受け取った後にカードを抜き忘れると、防犯のためにカードが機械に吸い込まれてしまうことがある。

銀行の支店内であれば、万が一トラブルが起きてもすぐにスタッフに助けを求められるため、初心者は銀行を利用するのが安全だ。

銀行が近くにない場合は、コンビニやスーパーマーケットのATMでキャッシングしよう。 台湾や韓国などのアジア圏、アメリカ、ヨーロッパなど、各国のセブン-イレブンなどのコンビニやドラッグストア、スーパーマーケットにATMが設置されており、原則24時間利用できる。

ただし、欧米のコンビニATMは銀行直営ではなく運営会社が独自に設置しているケースがある。その場合はATM利用手数料が銀行よりも高めに設定されていることがあるため注意しよう。

また、人通りの少ない路上のATMは、スキミング(カード情報の盗難)や強盗のリスクがあるため、極力利用を避けるべきである。

キャッシングした後はできるだけ早く繰上返済する

海外キャッシングをお得に利用するための最大のポイントは、帰国後すぐ、あるいは現地にいる間に繰り上げ返済することだ。

キャッシングの利息は日割り計算で決まる。つまり、借りている期間が短ければ短いほど、支払う手数料は安くなる仕組みだ。

通常、何もしないとカードの引き落とし日(利用から約1〜2ヵヵ月後)に自動で返済されるが、それだと約30日〜60日分の利息がかかってしまう。しかし、数日で返済してしまえば、利息は数十円〜数百円程度に抑えられる。

例えば5万円を年利18%で借りた場合、3日で返せば利息は約74円、30日後まで待つと約739円になり、早く返すことで約665円節約できる。

※年利18.0%で計算した例

- 3日後に繰り上げ返済:利息は約74円

- 30日後の引き落とし:利息は約739円

繰り上げ返済の方法にはネット振込、銀行口座振込、ATMでの入金の3つがある。

- Webやアプリ(Pay-easyなど)で振り込む

- カード会社の指定口座へ銀行振込する

- 提携ATM(コンビニATMなど)から入金する

おすすめの返済方法はWeb(会員マイページ)やアプリでネット返済する方法だ。

例えばエポスカードは、スマホさえあれば現地滞在中でもインターネットバンキング(Pay-easy)で手数料無料で返済できる。

ATMや銀行振込の場合は、振込手数料やATM手数料が別途かかる場合があるため、やはりエポスカードのようにネット返済に対応するカードを選ぶのがよい。

海外現地でキャッシングする方法を超初心者向けにわかりやすく解説

海外のATM操作は、機種によって画面のデザインが異なるが、基本的な操作手順と出てくる英単語はほぼ共通だ。日本語対応のATMであれば問題ないが、英語のみの場合に備えて、よく表示される英単語(キーワード)を覚えておこう。

1. 現地のATMを探す

まずは、VisaやMastercardなどのロゴマークがあるATMを探す。銀行や空港、セブン-イレブンなどのATMであれば安心だ。

2. ATMにカードを挿入する

ATMのカード挿入口にクレジットカードを入れる。画面に「Select Language(言語を選択)」と出たら、「English」を選ぼう。「Japanese」があればそれを選択すればよい。

3. 暗証番号を入力する

「ENTER PIN(暗証番号を入力)」と表示されたら、4桁の暗証番号を入力し、確定ボタン(通常は緑色の「ENTER」キー)を押す。海外では5桁や6桁の入力を求められることがあるが、気にせず日本の4桁を入力してEnterを押せば問題ない。

4. 取引の種類を選ぶ

ここが重要だ。まず取引内容として「WITHDRAWAL(引き出し)」を選ぶ。次に取引口座(Account)を聞かれるので、必ず「CREDIT(クレジットカード)」を選択しよう。「SAVING(預金)」を選ぶとエラーになるので注意が必要だ。

5. 引出す金額を入力する

必要な金額を選ぶ。ここで「日本円で決済しますか?(JPY)」と聞かれた場合は、必ず「現地通貨(Local Currency)」や「Without Conversion」を選択すること。日本円を選ぶと、ATMオーナーが決めた極めて悪いレートで換算され、損をしてしまうからだ。

6. 現金を受取る

現金、カード、明細書(Receipt)を受け取る。海外のATMは、カードを抜き取らないと現金が出てこない機種や、カードが排出されてから数秒で抜かないと機械に吸い込まれる機種が多い。カードが出てきたら、よそ見をせず瞬時に抜き取ることが鉄則だ。

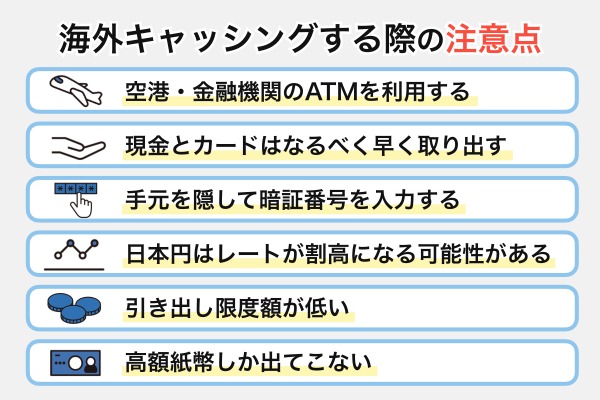

クレジットカードで海外キャッシングする際の注意点

海外キャッシングを利用するときには、スリやひったくり、スキミング被害に注意しよう。

空港・金融機関のATMであれば、カード情報を不正に読み取るスキマーをATMに取り付けることによるスキミング被害にも遭いにくいだろう。

ATMに細工をするにも外すにも人目を避けなくてはいけないことや、ATM外観を比較することで不審な装置の装着に気づけることから街頭設置のATMや利用者が少ないATMより、利用者が多く同機種の並ぶ銀行内のATMなどを利用するほうが安全性が高いといえます。

出典:日本クレジットカード協会

また、海外のATMの中には現金やカードが出てきた際に、取り出すのが遅いと、機械の中に回収してしまうものがある。

現金とカードが出てきたらなるべく早く取り出し、初期画面に戻ったことをしっかり確認してからATMを離れよう。

ATMによっては最後にFINISH(またはEND)キーを押し、初期画面に戻す必要があるものもあります。

出典:JCB

ATM操作時は暗証番号の入力時に手元を隠すことも重要である。もし、暗証番号入力時にのぞき込まれて、その後にカードがスリや盗難で奪われたら不正利用されてしまうからだ。

簡単にできる被害対策として、暗証番号入力時には入力する手元をご自身の手で隠すだけでも被害抑止に効果があります。

出典:日本クレジットカード協会

親切なふりをして操作方法を教えようとしてきたり、警官や警備員を装って暗証番号を聞き出そうとしたりする人物にも注意しましょう。暗証番号を教えたり、カードを手渡したりするのも避けましょう。

一部のATMでは決済通貨として現地通貨のほかに日本円が選べるものがある。この場合、日本円を選択するとレートが割高になる可能性があるので注意したい。

また、ATMの中には引き出し限度枠が低いものがあったり、紙幣の種類を選べず高額紙幣しか出てこなかったりするものもある。海外では高額紙幣を受け取りたがらない店もあるので、なるべく高額商品を扱う店で高額紙幣を使って少額紙幣をお釣りでもらっておきたい。

多少英語がわかっていてもATMでは見慣れない単語も出てくるので、事前にキャッシングに必要な英単語を予習しておきましょう。JCBなどいくつかのカード会社では、ATMの利用法を詳細に解説しているので事前によく確かめておくといいでしょう。

よくあるQ&A

カード会社によっては取引画面の解説や、デモ体験ができる場合もある。また、ATMに表示されることの多い英語についても事前に予習しておきたい。例えば、「Cash Advance」はキャッシング、「PIN」は暗証番号、「Amount」は金額の意味である。

むしろ重要なのはキャッシングの利息のほうだ。なるべく早く返済した場合であれば、海外キャッシングのほうが両替よりもお得になると考えていいだろう。

デビットカードでは銀行口座から現金を引き出せる。海外のATMからも現金の引き出しが可能で、海外キャッシングと同じように利用できるが、利息を気にする必要がないのが最大の特徴だ。

すでに銀行口座を持っているなら、そのデビットカードを発行するのも良いだろう。

18%というのは1年間の金利なので、実際の利息の計算は、未払い残高に対する返済までの日数分の日割りで計算される。例えば3万円の18%は5,400円だが、3日後に全額返済すれば44円である。つまり、早く返済すればするほど利息は安く済むということだ。

■保有資格

2級ファイナンシャル・プランニング技能士

AFP認定者

なお海外キャッシングでお得なクレカを探しているのなら、ポイント還元率は重視しなくて良いでしょう。キャッシングの返済額や手数料は、一般的にポイント付与の対象外であるためです。