本サイトにはプロモーション広告を含みます。なお、掲載されている広告の概要や評価等は事実に反して優遇されることはありません。

クレジットカードが作れない理由と対策は?作りやすいカードも紹介!

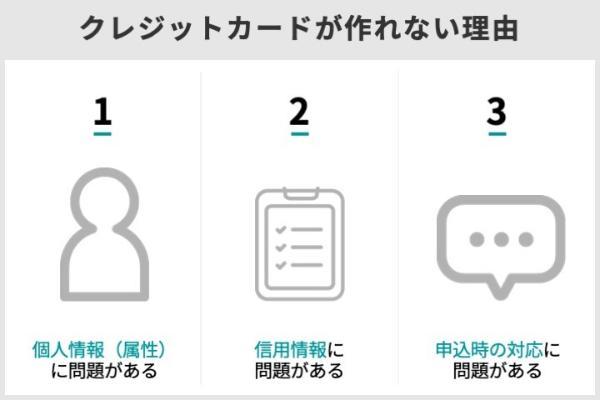

クレジットカードが作れないのは、個人情報、信用情報、申込時の対応の3つのいずれかに問題があるからだ。

特にクレジットカードやローンの利用履歴である信用情報が原因であることが多い。

信用情報に過去のクレジットやローンの支払い延滞、連絡無視など不誠実な対応をしていたことが記録されており、契約に適さないと判断されると審査落ちする。

しかし、なかにはそこまで信用情報に難がない状態でも、審査に何度か落ちることで「ブラックリスト入りしてしまったのだ」と勘違いをする人もいる。

クレジットカードをまったく作れないほどの状態とは、長期延滞、債務整理、代位弁済、強制解約などの重度の事故情報が登録されている状況のみだ。

これらに当てはまらない場合には、審査が比較的甘いとされるカードであれば、作れる可能性は十分ある。

クレカの利用目的がキャッシングであれば、消費者金融のカードローンに申し込むのも手だ。

カード会社と消費者金融では審査基準や傾向が異なるため、クレカを作れない人でもカードローンなら契約できることもある。

クレカの目的がキャッシングの人におすすめのカードローンの詳細はこちら

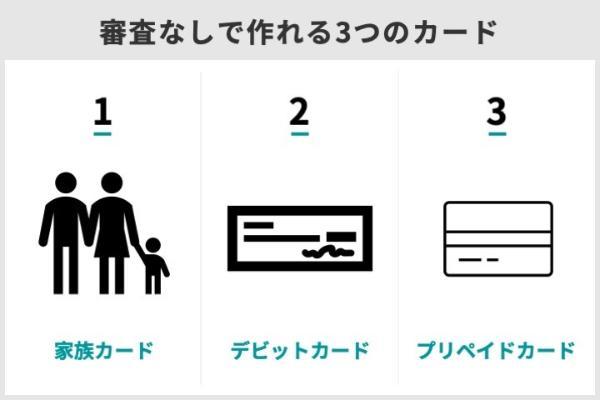

もしも信用情報に長期延滞、債務整理、代位弁済などが登録されている、いわゆるブラックリスト入りしているのであれば、登録が抹消される5〜7年間はクレカを作れない。その場合は、審査なしで作れるカードを検討しよう。

クレジットカードを持てない人が審査なしで作れる3つのカードの詳細はこちら

目次

クレジットカードが作れない13の理由と対策

クレジットカードが作れない理由は、自分の個人情報の問題、信用情報の問題、申込時の対応の問題のいずれか、もしくは複数に当てはまる。

個人情報(属性)では、主に収入の安定性が確認される。例えば働き始めたばかりだと、継続して収入を得ているとはいえないため、審査落ちしやすい。

信用情報とは、クレカやローンの利用履歴だ。これまでに問題のある使い方をしているようであれば、審査落ちの原因になる。

例えば、ローンや割賦販売の支払いを滞納していたり、ブラックリストに載っていたりする場合などが該当する。

個人情報と信用情報に問題がないようであれば、申し込み時の対応に問題がなかったかを思い返そう。虚偽申請や入力ミス、またはカード会社からの連絡を無視してしまってはいないだろうか。

クレジットカードの審査に落ちたときは、まずは自分が当てはまる理由を探り、その上で対策を練ると良いでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

自分の個人情報(属性)に問題がある

個人情報(属性)の問題とは、申し込み情報を確認したカード会社から「契約基準を満たしていない」と判断されることだ。

カード会社では、申し込み情報の一つひとつを数値化するシステムを用いて審査を行う。勤続年数や収入、年齢、住宅情報(持ち家か賃貸か)、配偶者の有無などの情報ごとにスコアリングしていく。

結果、合計点が契約基準を超えなかったときには、審査落ちする。契約基準や配点を明かしている企業はない。

クレカは後払い方式のサービスであることから、収入の安定性に関係する項目は、配点が大きいと考えられます。

たけなわアヤコ(ファイナンシャル・プランナー)

以下2つに当てはまる場合は、ほとんどのケースでクレジットカードを作れないだろう。

収入以外では、以下のようなケースも審査落ちしやすい。

個人情報(属性)に問題があってクレカを作れない場合は、対策後に再申請すると良い。例えば勤続年数が短いのが問題なら、しばらく時間を置いてから再申し込みしてみよう。

無職で収入がない

収入がない無職では、返済能力が皆無とみなされ確実に審査落ちするだろう。

アルバイトやパートでも構わないので、一定期間の勤続年数を重ねてからクレジットカードに申し込むのがよいだろう。

なお被扶養者である場合、配偶者や両親に収入があればクレジットカードを作れます。万が一、支払いが滞ったときに請求できる当てがはっきりしているためです。

たけなわアヤコ(ファイナンシャル・プランナー)

収入が不安定

継続的に収入を得ている証明がないことには、安定した収入があるとはいえないためだ。勤続歴が短い人ほど、離職率が高いことも影響しているだろう。

出典:厚生労働省

勤続年数がどれくらい短いと審査落ちするかの指標は明かされていませんが、離職率が圧倒的に高い勤続1年以内は審査に響きやすいでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

出典:e-Stat

非正規雇用者も収入が不安定とみなされやすい。

例えばアルバイトやパート、派遣社員などは雇用形態の項目で正社員ほどの得点は出しづらい。自営業者や経営者も同様だ。

個人情報は総合的に審査されるので、勤続年数や雇用形態など一つの項目だけが審査落ちの原因になるとは言い切れない。

しかし、審査上不利には働くため、収入が不安定とみなされそうな状況であれば、なるべく審査基準が低いクレカに申し込むのが無難だろう。

加入条件を満たしていない

加入条件を満たしていないとは、クレジットカードごとに設けられた年齢制限や収入条件から外れているということだ。

年齢制限については、高校生は原則、クレカを持てないので加入条件を満たせない。イオンカードのような一部のクレカは卒業を目前に控えた1月以降であれば申し込み可能としているが、大学生になってから作るのが一般的だ。

Q質問

イオンマークのカードは高校生でも申込みできますか。

A回答

イオンマークのカードは卒業年の1月1日~3月31日までの期間であれば、現在高校生の方でもお申込みいただけます。

出典:AEON CARD暮らしのマネーサイト

収入条件は記載がなかったとしても、クレカが後払い方式である以上、支払いの当てがあるのかどうかが重視される。そのため無職ではどのクレカも作れないが、大学生や専業主婦(主夫)は別だ。

大学生や専業主婦(主夫)は保護者や配偶者からの支払いが見込めるため、無職でも作れるものもある。

いずれにせよ、加入条件は各クレカの公式サイトに記載されているので、申し込む際にはよく確認すると良い。

| カード名 | 加入条件 |

|---|---|

| 楽天カード | 満18歳以上(高校生は除く) |

| PayPayカード | 満18歳以上(高校生は除く)、 本人または配偶者が安定した収入を有する |

| Nexus Card | 満18歳以上(高校生は除く)、 安定した収入を有すること |

| 楽天ゴールドカード | 満20歳以上、安定した収入を有すること |

| JCBプラチナ | 満20歳以上(学生は除く)、 安定した収入を有すること プラチナカード独自の審査基準により発行します |

加入条件はクレジットカードのランク(ゴールドカードやプラチナカードなど)が上がるほど、厳しくなりやすい。

一般カードであれば、年齢や身分は「高校生を除く満18歳以上」を対象としているケースが多いだろう。収入条件は、一般カードでもカードごとに差がある。

一方、PayPayカードやNexus Cardのように加入条件に収入を含めるものは、審査において収入関連に重きを置いている可能性が高い。

勤続年数が短かったり、出来高制の仕事であったりするなど、安定して収入を得ていることが証明しづらい状況では審査に通過しづらいだろう。

とはいえ、PayPayカードやNexus Cardは、ここまで紹介した他のカードと同じく年齢の下限が18歳のため、正社員や高収入でなければいけないことはほぼないと推察される。

実際にPayPayカードは、専業主婦(主夫)も申し込みが可能であることを明記しています。Nexus Cardも、アルバイトやパートを一定期間にわたって続けているのであれば、大学生や主婦(主夫)でも加入条件は十分満たせるでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

カードローンやキャッシングといった貸金では、利用できるのは「本人の年収の3分の1まで」と法律で定められているためだ。これを「総量規制」という。

過度な借入れから消費者の皆さまを守るために、年収などを基準に、その3分の1を超える貸付けが原則禁止されています(総量規制)。例えば、年収300万円の方が貸金業者から借入れできる合計額は、最大で100万円となります。

引用:日本貸金業協会

クレカの審査落ちを避けるためにも、申込み前に加入条件を満たしているかどうかを必ず確認するようにしましょう。

たけなわアヤコ(ファイナンシャル・プランナー)

収入に見合わない額のキャッシング枠を申し込んだ

キャッシングはクレジットと異なり貸金業法が適用されるため、総量規制により個人の借り入れが年収の3分の1までに制限されるためだ。

年収の3分の1を超えるキャッシング枠を申し込んだ場合、以下のいずれかになる可能性が高い。

・キャッシング枠なしでカード発行

・貸し倒れリスクの高い申込者とみなされ審査に落ちる

ただし、年収の3分の1までであれば必ず承認されるとは限らない。キャッシング枠が収入に見合っているかは、その他の個人情報(属性)や信用情報との兼ね合いによって判断される。

信用情報にクレジットカードやローンの延滞が記録されていれば、カード会社はキャッシング枠の設定に、より慎重になるでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

海外居住者である

個人情報(属性)の審査では、住まいの形態(賃貸か持ち家か)も確認されます。これは「万が一のときに請求可能か、夜逃げされないか(持ち家のほうが夜逃げのリスクが低い)」がカード会社にとって重要であるからです。日本在住を加入条件に含めるのも、同様の理由でしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

なお、海外に居住地があっても、国内在留者であれば、多くのケースでクレジットカードが作れる。

| カード名 | 対応 |

|---|---|

楽天カード |

在留カード、特別永住者証明書、 外交官等身分証明票のいずれかを提出 |

PayPayカード |

在留カードまたは在留カードを提出 |

Nexus Card |

在留カード、特別永住者証明書のいずれかを提出 ※在留外国人向けNexus Global Cardの発行 |

プロミスVisaカード |

在留カードまたは特別永住者証明書のいずれかを提出 |

国内在留者は申し込み時に、日本在住の証明として在留カードまたは特別永住者証明書の提出を求められることが多い。

在留カードは在留期間が3ヵ月を超える外国人を対象に交付されるので、短期間の日本在留者は原則クレジットカードが作れない。

自分の個人情報に問題がある場合の対策

個人情報に問題を抱えているのなら、内容に応じて対策を取ろう。

- 加入条件を満たしていない…別のクレカを検討する

- 無職で収入がない…働き始め、しばらく経過してから再申請する(アルバイトやパート可)

- 収入が不安定…しばらく待ち、勤続年数や事業年数が延びてから再申請

- 収入に見合わない額のキャッシング枠を申し込んだ…キャッシング枠なしで再申請

- 海外居住者である…外国籍の人は在留カードの発行、日本人なら帰国後に再申請

加入条件はクレジットカードによって異なるので、自分に合ったものを探すのが良い。審査落ちしたクレカにこだわりがある場合、年齢条件や収入条件を満たしたうえで再申請するしかない。

無職の場合は、学生や専業主婦(主夫)でない限り、支払い能力がないとみなされるのでクレカを作れない。まずは何らかの仕事に就くか、審査なしで持てる家族カードやデビットカードなどを検討しよう。

ただし仕事に就いたばかりでは勤続年数が短く、まだ支払い能力に欠けるとみなされる恐れがある。

収入が不安定とみなされて審査落ちしたケース同様、再申請はしばらく時間を空けてからが良いだろう。目安としては、勤続6ヵ月、1年、1年6ヵ月、2年など、6ヵ月ごとに期間を空けて申請するのが良い。

キャッシング枠が妥当でなかった場合には、0円(付帯なし)で再申請するのが無難だ。キャッシングを希望した時点で、金額に関係なく貸金業法が適用されるため、審査難易度が上がる。

海外居住者は、外国籍なら最低限、在留カードが必須だ。手に入れられない場合には、自国発行のクレカを検討しよう。国際ブランドがVisaやMastercardであれば、日本であっても多くの店舗で利用できる。

日本人であっても、現住所が海外である以上は、日本のクレカは発行できないのが一般的だ。

ただし、「海外赴任で家族は国内に残したまま(郵便物の受け取りや料金支払いが国内で可能)」というケースでは、JALカードのように申し込めるクレカもある。

Q海外在住でも「JALカード」は申し込めますか?

A回答

これから海外転勤される方や、既に海外に赴任中の方も、「JALカード」のお申し込みが可能です(「JALカードSuica」「JALダイナースカード」を除く)。

お申し込み資格につきましては以下のとおりです。

■申込資格

日本に生活基盤(国内住所)がある方で、日本国内でのお支払いが可能なこと

出典:JALカード

申し込めない場合には、帰国後に再申請するか、現地のクレカを検討する他ないだろう。

自分の信用情報に問題がある

具体的には、以下のようなケースだ。

滞納をはじめとした不誠実な取引歴が信用情報に残っている場合や、借入残高が多い場合は、貸し倒れリスクが高い申込者だとみなされやすい。

その一方で、信用情報が一切ない人もカード会社から警戒されることがある。

信用情報は内容ごとに登録期間が決まっており、自己破産や民事再生など、いわゆるブラックリスト入りレベルの内容は抹消までに時間がかかる。

たとえば、長期延滞や代位弁済は完済や手続きの開始決定から5年、自己破産や民事再生など債務整理時は5〜7年間にわたって登録情報が保有される。その間はクレカを原則作れないので、ブラックリスト明け直後は信用情報がゼロになる。

出典:KSC

よって信用情報がない人は、「金融事故の経験者なのではないか」と疑われ、審査落ちすることがあるのだ。

信用情報に問題があってクレカを作れない場合は、まずは本当に記録が残っているかを確認しよう。CIC、JICC、KSCいずれの機関であっても、自分の情報ならすぐに照会手続きが可能だ。

短期間に何枚も申し込んだ

「生活が困窮していてクレジットカード頼みの状況にあるのではないか」や「入会特典だけを目当てにしているのではないか」などと、カード会社に懸念されるためだ。この状態を「多重申し込み」と呼ぶ。

申し込み枚数がなぜカード会社に知られるのかというと、申し込み情報もまた信用情報の1つだからである。

カード会社は審査の際に必ず信用情報を照会するので、直近の申し込み枚数をごまかせない。

多重申し込みと判断される枚数はカード会社によって異なるので、必ず審査落ちする枚数 の基準はありません。多重申し込みによる審査落ちを疑うのは、クレジットカードが作れない他の理由に当てはまらないことを確認してからでいいでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

ローンや割賦販売の支払いを滞納したことがある

割賦販売とは、2ヵ月以上および3回以上の分割払いで売買することだ。クレジットカードでの分割払いだけでなく、携帯電話本体の分割払いをはじめとした割賦販売契約が含まれる。

ただし、支払いの滞納によって確実に審査落ちするのは、金融事故とみなされる長期延滞のみだ。

長期延滞とは、返済期日から61日以上(または3ヵ月以上)が経過した場合を指す。

延滞を続ける限りこの情報は消えず、完済後も5年間は残り、この間は「貸し倒れリスクが非常に高い申込者」だと判断されるため、原則、クレカは作れないだろう。

一方、短期間の滞納であれば、信用情報に記録されていても審査に必ず落ちるとは言い切れません。審査基準が甘いクレジットカードであれば、作れる可能性はあるでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

他社の借入残高が多い

融資を必要とする状況は、一般的に家計に余裕がない状況であるためだ。支払い能力の不十分さを懸念される。

いくら以上が多いと判断されるかは、個人情報(属性)や信用情報との兼ね合いによるため、定かではない。

しかし「借入残高+クレカの希望キャッシング枠」が100万円を超える場合は、要注意だ。

債務合計額が100万円を超えると、法律上、支払可能見込額調査が必須となるためだ。

支払可能見込額の調査には、「年収(+預貯金)-クレジット債務-生活維持費(※)」の式が用いられるため、年収に自信がない人ほどクレカを作れない可能性が高まってしまう。

(※)国が定める基準値

関連サービスでトラブルを起こした

一般的な企業では、信用機関に保存されている情報とは別に独自の顧客リストを作成している。顧客リストにおいて要注意人物としてマークされた場合、会社全体で共有されている恐れがある。

なお、グループ会社間であっても、個人情報の共有は本人の同意が必要となる。

関連サービスでのトラブルに心当たりがある際には、契約書や公式サイトを確認し、個人情報の共同利用に関する旨が記載されているかを確認するとよい。

クレジットカードやローンの利用履歴が全くない

例えば、「申し込み情報」なら6ヵ月間登録が保有される。長期延滞(61日以上、または3ヵ月以上)や自己破産といった金融事故の情報は5~7年だ。

その間は原則クレカおよびローンを利用できないので、他の申し込み履歴や利用履歴が全て消えてしまう。

よってカード会社は、スーパーホワイト状態にある申込者のことを「長期間にわたって各サービスを利用できなかった金融事故の経験者なのではないか」と危惧するのだ。

年齢の若いうちはスーパーホワイトでもおかしくないので、大きな問題はありません。しかし、歳を重ねるほどカード会社から警戒されやすくなるでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

ブラックリスト入りしてしまっている

信用情報に金融事故の情報が登録されることを俗にブラックリスト入りと呼びます。金融事故の記録がある状況ではどのようなクレジットカードも原則、作れません。

| 登録情報 | 概要 |

|---|---|

| 長期延滞 | 返済期日から61日以上、または3ヵ月以上の支払い遅延があった |

| 債務整理 | 自己破産、個人再生、任意整理など返済の減額や免除手続きがあった |

| 代位弁済 | 連帯保証人や保証会社など、第三者による返済があった |

| 強制解約 | カード会社から解約を言い渡された |

長期延滞のほか、債務整理や代位弁済、またそれらを含む悪質な利用による強制解約も金融事故の扱いだ。

| 登録情報 | CIC | JICC | KSC |

|---|---|---|---|

| 長期延滞 | 契約期間中、 契約終了後は5年間 |

契約期間中、 契約終了後は5年間 |

契約期間中、 契約終了後は5年間 |

| 債務整理 | 契約期間中、 契約終了後は5年間 |

契約期間中、 契約終了後は5年間 ※債権譲渡の事実に関する情報は 当該事実発生日から1年間 |

各手続きの 決定日から7年間 |

| 代位弁済 | 契約期間中、 契約終了後は5年間 |

契約期間中、 契約終了後は5年間 ※債権譲渡の事実に関する情報は 当該事実発生日から1年間 |

契約期間中、 契約終了後は5年間 |

| 強制解約 | 契約終了後5年間 | 契約終了後5年間 | 契約終了後5年間 |

登録期間は信用情報機関によって少し異なるが、ほとんどは契約終了から5年間だ。債務整理の情報だけは、CICとJICCは5年間、KSCは7年間残る。

この期間中は、家族カードを除き、クレカの利用は諦めるしかないでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

自分の信用情報に問題がある場合の対策

信用情報に問題があるなら、まずは各機関に照会手続きをしよう。内容ごとに登録期間が異なるためだ。

| 登録情報 | CIC | JICC | KSC |

|---|---|---|---|

| 申し込み情報 | 照会日から6ヵ月間 | 照会日から6ヵ月間 | 照会日から6ヵ月間 |

| 短期延滞 | 最新24ヵ月分が 随時更新 |

最新1ヵ月分が 随時更新 |

最新24ヵ月分が 随時更新 |

| 借入残高 | 契約期間中、 契約終了後は5年間 |

契約期間中、 契約終了後は5年間 |

契約期間中、 契約終了後は5年間 |

| 長期延滞 | 契約期間中、 契約終了後は5年間 |

契約期間中、 契約終了後は5年間 |

契約期間中、 契約終了後は5年間 |

| 債務整理 | 契約期間中、 契約終了後は5年間 |

契約期間中、 契約終了後は5年間 ※債権譲渡の事実に関する情報は 当該事実発生日から1年間 |

各手続きの決定日から7年間 |

| 代位弁済 | 契約期間中、 契約終了後は5年間 |

契約期間中、 契約終了後は5年間 ※債権譲渡の事実に関する情報は 当該事実発生日から1年間 |

契約期間中、 契約終了後は5年間 |

| 強制解約 | 契約終了後5年間 | 契約終了後5年間 | 契約終了後5年間 |

短期間に何枚も申し込み、多重申し込みとみなされた場合は、照会日から6ヵ月の期間を空け、再申請すると良い。カード会社による照会日も信用情報には記載されている。

長期延滞に含まれない程度の延滞であれば、ICCとKSCなら24ヵ月、JICCなら1ヵ月で抹消される。しかし短期延滞は、繰り返していたり、カード会社への連絡をしていなかったりしない限りは、それだけで審査落ちするとは考えづらい(※一般カードの場合)。

個人情報(属性)にも問題があると考えられるので、「キャッシング枠は0円(利用しない)にする」や「少し期間を置いて勤続年数を重ねる」などの対策も同時に取ろう。

クレジットやローンの利用履歴が全くないことが原因なら、作りやすさ重視でクレカを選び、良い記録を作るしかない。

クレジットカードの発行目的がキャッシングであれば、消費者金融のカードローンに申し込むのも手だ。カード会社と消費者金融では審査基準や傾向が異なり、クレカを作れない人でもカードローンなら契約できることもあるので、試してみるのが良いだろう。

クレカの目的がキャッシングの人におすすめのカードローンの詳細はこちら

両親や配偶者などが持つクレカの家族カードを発行してもらうか、もしくはデビットカードやプリペイドカードといったものを検討しよう。

クレジットカードを持てない人が審査なしで作れる3つのカードの詳細はこちら

申し込み時の対応に問題がある

申し込み時の対応の問題とは「内容に虚偽、誤りがある」「カード会社からの在籍確認や連絡に対応しなかった」のどちらかだ。

申請内容によってはカード会社から確認の電話が入ることもある。これに応対しなかった場合には、十分な情報提供がないことが原因となり、審査落ちする恐れがある。

申し込み時の対応に問題があったなら、別のカード会社に申し込むのが無難だ。虚偽申告や不正利用を疑われて審査落ちした場合、同じカード会社に再申し込みすると警戒されてしまうだろう。

申し込み時の対応に問題があってクレカを作れなかった場合の対策はこちら

申し込み内容に虚偽、誤りがある

故意の虚偽申告でなくても、以下のようなミスが発生することはある。

・提出書類の不備(表面だけでなく裏面も必要なケース、アップロード写真が鮮明でないケースなど)

・あやふやな記憶による事実と異なる情報申請(年収、借入残高、勤務先の電話番号など)

明らかにミスと分かるものであれば、カード会社から再入力や再提出を求められるのが一般的であり、即審査落ちすることはあまりない。

しかし二度手間にはなるので、誤りがないように、申し込みは慎重に進めよう。

カード会社からの在籍確認や連絡に対応しなかった

なかでも在籍確認があった場合は、対応しないと職業や勤務先の虚偽申告を疑われる恐れがある。

在籍確認とは、申請された勤務先情報に誤りがないかを確認するためのものだ。カード会社から勤務先へと電話をかけ、在籍状況を確認する。電話に当人が出た場合は、その場で本人確認およびカード加入の意思確認が行われる。

電話に当人が出なかった場合でも、「当人は現在、外出している」や「会議中である」などのような電話担当者の返答によって、在籍確認が取れたとするケースが多い。

しかし、近年は個人情報保護の観点から、簡単に従業員の情報を明かさない会社もある。このような事情を省みて、他の方法で在籍確認を取るカード会社も増えている。

在籍確認の有無はカード会社や申込者の状況によって異なります。「在籍確認をされた記憶がない=在籍確認が原因で審査落ちした」と安易に判断するのではなく、他の理由も確認したうえで判断しましょう。

たけなわアヤコ(ファイナンシャル・プランナー)

申し込み時の対応に問題がある場合の対策

申請対応に問題があった場合でも、信用情報に残るのは申し込み情報のみだ。同じミスをしないように気を付ければ、すぐに再申請しても良い。

ただし虚偽申請を疑われているのなら、同じカード会社は避けるのが無難だろう。信用情報には記録されていなくても、社内独自のリストに残されている恐れがあるためだ。

一方、在籍確認や本人確認が取れなかったケースをはじめ、原因が判明している過失であれば、同じカード会社であってもクレカを作れる可能性はある。対策を済ませたうえで再申請しよう。

在籍確認の対策は、可能であれば勤務先の窓口担当者に連絡が来る旨を伝えておくといいでしょう。自分自身もカード会社からの連絡はすぐに出る、またはすぐに折り返すことも心掛けましょう。

たけなわアヤコ(ファイナンシャル・プランナー)

クレジットカードの審査基準

クレジットカードの審査基準は、主に個人情報(属性)と信用情報だ。

個人情報(属性)に対しては、いわゆる書類審査が実施される。

書類の内容に不備がないかを確認される他、一つひとつの情報が機械的に数値化されるスコアリングシステムにかけられる。総合点数によって契約の可否や、利用限度額の目安が審査されるのだ。

信用情報に対しては、クレジットサービス(またはローン)に対する支払い能力を客観的に判断するための審査が実施される。

信用情報機関が保管する信用情報を照会し、過去のデータや現在の借入残高から支払い能力を見定めるといった方法だ。

これら2つの項目はそれぞれ確認されるだけでなく、例えば「収入に対して借入残高は妥当であるか」といった両者の兼ね合いも見られる。よって最終的な審査可否は、総合判断だ。

審査基準1,個人情報(属性)

申請情報に誤りがないかは、提出書類との照合、在籍確認や本人確認の電話といった方法で行われる。

スコアリングシステムとは、個人情報(属性)の一つひとつを数値化できるシステムだ。基準点はクレジットカードやカード会社によって異なり、明らかにされてはいない。

しかし後払い方式のサービスであることから、支払い能力が高いとみなされる情報ほど、高得点になる設計であるのは間違いないだろう。

スコアリング審査では総合点が重視されるため、何か一つの個人情報(属性)が飛び抜けて良かったり、悪かったりしても、審査に即通過や即落ちすることはない。

ただしクレカの審査では、「継続的に収入を得ているか」に重きを置く。勤続年数が短かったり、雇用形態や職種柄、収入の安定性が低かったりする場合にはスコアを稼ぎづらく、審査に大きく響くことが推察される。

審査基準2,信用情報

信用情報では、支払い能力の審査が客観的に行われる。例えば、以下のような具合だ。

・短期間の延滞を何度も繰り返している…支払い能力にやや疑いあり

・自己破産の記録がある…支払い能力に難あり

不誠実な記録があれば支払い能力に欠けると判断される一方で、適切な利用履歴があれば支払い能力の証明にもなる。

特にゴールドカードやプラチナカードなど、カードのグレードが上がるほど信用情報は重視される。

信用情報に自信がないときは、まずは一般カードで誠実な利用履歴を積み重ねることが大切だ。

信用情報は信用情報機関が保管しており、カード会社は申し込みがあるたびに機関へと手続きした上で照会している。

日本には貸金業法において「指定信用情報機関制度」が設けられており、この制度によって内閣総理大臣の認可および指定を受けた法人のみが信用情報の収集や提供といった業務を認められている。

これに当てはまるのは、CIC(株式会社 シー・アイ・シー)とJICC(株式会社 日本信用情報機構)だ。

KSC(全国銀行個人信用情報センター)が含まれていないが、これはKSCが貸金業法の対象とならない銀行や銀行と同等の金融機関などを対象とした信用情報機関であるためだ。

KSCはCICやJICCのように国から認可を受けた機関ではないが、KSCを運営するのは国内の民間銀行の大半が加盟する一般社団法人 全国銀行協会であるため、信頼性は高いだろう。

信用情報機関が設けられている理由は、スピーディーな審査を可能にするためだけでなく、返済能力を上回る契約を防止するためでもある。

貸金業法では、「契約時には必ず申込者の信用情報を調査すること」も義務付けられている。

クレジットカードの審査に落ちた理由を調べる方法

カード会社は審査落ちの理由を教えてくれないので、自分で信用情報を確認し、調べる必要がある。

自分の信用情報は、各信用情報機関で手続きすれば個人でも簡単に照会できる。

| 機関名 | 主な加盟会員 | 照会手数料(税込) |

|---|---|---|

| CIC (株式会社 シー・アイ・シー) |

信販会社 | ネット開示:500円 郵送開示:1,500円 |

| JICC (株式会社 日本信用情報機構) |

カードローン会社 (貸金業者)、信販会社 |

ネット開示:1,000円 窓口開示:1,000円 郵送開示:1,600円 |

| KSC (全国銀行個人信用情報センター) |

銀行 | ネット開示:1,000円 郵送開示:1,124~1,200円 |

信用情報機関にはCIC、JICC、KSCと3つの機関がある。各機関は一定の情報を共有しているが、全てではない。

各機関では加盟会員のリストを上げているので、過去に利用した企業を探してから照会手続きをすれば確実だ。

信用情報とはクレジットカードやローンなどの利用履歴のことだが、審査落ちした際に特に注目したいのは以下のポイントだ。

- 金融事故の有無

- 延滞の有無

- 借入残高(※キャッシング枠を希望した場合)

- 申し込み情報

まずは、金融事故の有無を確認しよう。長期延滞、代位弁済、債務整理、強制解約といった内容が残っているのなら、それが審査落ちの原因である可能性が極めて高い。

金融事故ほどでなくても延滞履歴が残っている場合には、少なからず審査に悪影響を与えているだろう。

次に、クレジットカードの申し込み時にキャッシング枠を希望したのであれば、借入残高も確認しておこう。

キャッシングには総量規制と呼ばれる法律が適用され、個人は年収の3分の1を超える融資を受けられないためだ。

現在の借入残高が年収の3分の1に近づいている場合、「返済能力を上回る契約」と判断されて審査落ちしたのかもしれない。

審査に不安がある人におすすめのクレジットカード4選

クレジットカードの審査に不安があるのなら、審査基準が比較的甘めだといわれる以下のカードから優先的に選ぶといいだろう。

- 流通系カードの一般カード

- 消費者金融系の一般カード

- デポジット型カード

今回はなかでも使い勝手のよいおすすめのクレジットカードを5枚厳選した。

| カード名 |  プロミスVisaカード |

楽天カード |

PayPayカード |

Nexus Card |

|---|---|---|---|---|

| 年会費 | 永年無料 | 永年無料 | 永年無料 | 1,375円 (税込) |

| 発行手数料 | 無料 | 無料 | 無料 | 550円 (税込) |

| 加入条件 | 満18歳~74歳 (高校生は除く)、 安定した収入を 本人が有すること |

満18歳以上 (高校生は除く) |

満18歳以上 (高校生は除く)、 本人または配偶者が 安定した収入を有する |

満18歳以上 (高校生は除く)、 安定した収入を有すること |

| ポイント 還元率 |

0.5%~ | 1.0%~ | 最大1.5%(※) | 0.5% |

| 利用限度額 | ~100万円 | 最高100万円 | 記載なし | 5万~200万円 (デポジット額に応じる) |

| 発行までの 日数 |

最短5営業日 | 記載なし (カード到着は申し込み から約1週間~10日前後) |

最短7分(申込5分、審査2分) | 記載なし (カード到着は申し込み から約2週間) |

| 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

※ PayPayカードをPayPayアプリに登録およびPayPayステップの条件達成が必要。

※出金・譲渡不可。PayPay/PayPayカード公式ストアでも利用可能。

なお、所定の手続き後にPayPay加盟店にて使用できます。

手続きはこちらからご確認ください。

※ポイント付与の対象外となる場合があります。

例)「PayPay決済」「PayPay(残高)チャージ」「nanacoクレジットチャージ」

「ソフトバンク通信料(ワイモバイル、LINEMOを含む)」

「ソフトバンク・ワイモバイルまとめて支払いを介してのPayPay残高チャージのご利用分」

※プロミスVisaカード、楽天カード、PayPayカード、Nexus Cardの公式サイトを基に筆者作成、2024年3月20日現在

プロミスVisaカードは、消費者金融と三井住友カードが提携発行するカードローン機能付きのクレカだ。

消費者金融は潜在顧客を獲得するためにクレカを発行しているため、審査基準が緩い傾向にあるといわれている。

楽天カードとPayPayカードは、流通系カードである。カード会社やそのグループ会社が提供するサービスの利用促進を狙い、発行されている。

流通系カードは、多くの人に積極的に利用してもらいたい背景があるため、消費者金融同様に審査基準が比較的やさしいといわれる。

Nexus Cardは、デポジット型カードだ。事前にデポジット(保証金)を預けないと利用できないクレジットカードで、支払いを滞納するとデポジットから差し引かれる。貸し倒れリスクが低いことから、審査基準が比較的甘く設定されやすいわけだ。

審査が不安なときは、まず流通系カードである楽天カードかPayPayカードのどちらかに申し込むといいでしょう。その上で審査落ちした場合には、プロミスVisaカード、Nexus Cardの順に申し込むのがいいでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

プロミスVisaカード

| カード名 | プロミスVisaカード |

|---|---|

| 年会費 | 永年無料 |

| 発行手数料 | 無料 |

| 加入条件 | 満18歳~74歳(高校生は除く)、安定した収入を本人が有すること |

| ポイント還元率 | 0.5%~ |

| 利用限度額 | ~100万円 |

| 発行までの日数 | 最短5営業日 |

プロミスVisaカードは、消費者金融のプロミスと三井住友カードが提携発行するクレジットカードだ。

カードローン機能はプロミス、クレジット機能は三井住友カードが審査する。カードローンだけでも審査に通過できれば、入り用のときには助かるだろう。

加入条件に本人の収入が含まれる点も変わらないが、年齢の下限は満18歳(高校生は除く)だ。アルバイトをしているのなら、大学1、2年生であっても作れる。

プロミスVisaカードは、三井住友カードのVポイントアッププログラムの対象に含まれるのがメリットだ。

対象のコンビニや飲食店では、スマホのタッチ決済を利用するだけで最大7.0%還元(※)になる。対象店舗はコンビニならセブン-イレブンやローソンなど、飲食店ならマクドナルドやサイゼリヤ、ケンタッキーフライドチキンなどだ。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

楽天カード

| カード名 | 楽天カード |

|---|---|

| 年会費 | 永年無料 |

| 発行手数料 | 無料 |

| 加入条件 | 満18歳以上(高校生は除く) |

| ポイント還元率 | 1.0%~ |

| 利用限度額 | 最高100万円 |

| 発行までの日数 | 記載なし (カード到着は申し込みから約1週間~10日前後) |

審査基準が比較的やさしいといわれる流通系カードは、審査が不安な人がまず検討したいクレカだ。

なかでも楽天カードは、使い勝手がよい。通常還元率が1.0%なのでどこで利用してもポイントをためやすく、ポイントの使い道も豊富だ。

- 楽天カードの利用料金に充当

- 楽天Payにチャージ

- 楽天グループのサービスで商品購入に利用(楽天市場、楽天ブックスなど)

- 楽天グループのサービス利用料金に充当(楽天モバイル、楽天でんきなど)

- 投資運用

- 楽天グッズに交換

しかもほとんどの使い道において、ポイントの交換比率が変わらない。

利用料金への充当など使い勝手のよい用途ほど交換レートが下がるポイントサービスも多いなか、楽天ポイントの使いやすさは非常に優秀だ。

「ポイントを効率よくためたい」「お得に使いたい」という人には、楽天カードが良いだろう。

PayPayカード

| カード名 | PayPayカード |

|---|---|

| 年会費 | 永年無料 |

| 発行手数料 | 無料 |

| 加入条件 | 満18歳以上(高校生は除く)、 本人または配偶者が安定した収入を有する |

| ポイント還元率 | 最大1.5%(※) |

| 利用限度額 | 記載なし |

| 発行までの日数 | 最短7分(申込5分、審査2分) |

※ご利用金額200円(税込)ごとに最大1.5%のPayPayポイント※ がもらえます。

※ PayPayカードをPayPayアプリに登録およびPayPayステップの条件達成が必要。

※出金・譲渡不可。PayPay/PayPayカード公式ストアでも利用可能。

なお、所定の手続き後にPayPay加盟店にて使用できます。

手続きはこちらからご確認ください。

※ポイント付与の対象外となる場合があります。

例)「PayPay決済」「PayPay(残高)チャージ」「nanacoクレジットチャージ」

「ソフトバンク通信料(ワイモバイル、LINEMOを含む)」

「ソフトバンク・ワイモバイルまとめて支払いを介してのPayPay残高チャージのご利用分」

流通系カードのなかでも審査基準が甘いといわれるのが、PayPayカードだ。

加入条件が専業主婦(主夫)でも満たせる内容であることから、専業主婦(主夫)が作りやすいカードであることも推察できる。

Apple Payに登録すれば、QUICPayやタッチ決済対応店舗でもすぐに利用可能だ。

「すぐにクレジットカードを利用したい」のなら、PayPayカードを検討したい。

しかし、PayPayカードの利用でためられるPayPayポイントは、使い道が限られる。

- PayPayが利用可能な店舗で支払いに利用

- 投資運用

基本的には、スマホ決済サービス「PayPay」ユーザー向けのクレジットカードだといえるだろう。

PayPayユーザーであれば、以下の条件を2つとも満たすことで合計還元率1.5%も目指せる。

- PayPayカードをPayPayアプリに登録:1.0%還元

- 1ヵ月の間に200円以上の利用を30回し、かつ10万円以上の利用を達成:+0.5%還元(※)

※条件を達成した翌月の還元率が+0.5%還元される

還元率+0.5%の条件は、比較的厳しいでしょう。PayPayのヘビーユーザーでない限り、お得さを感じやすいのは楽天カードです。

たけなわアヤコ(ファイナンシャル・プランナー)

Nexus Card

| カード名 | Nexus Card |

|---|---|

| 年会費 | 1,375円(税込) |

| 発行手数料 | 550円(税込) |

| 加入条件 | 満18歳以上(高校生は除く)、 安定した収入を有すること |

| ポイント還元率 | 0.5% |

| 利用限度額 | 5万~200万円 (デポジット額に応じる) |

| 発行までの日数 | 記載なし (カード到着は申し込みから約2週間) |

Nexus Cardは、デポジット型のクレジットカードだ。デポジットが担保の代わりになるので、貸し倒れリスクが低い分、一般的なクレカに比べると審査基準が甘いといわれる。

流通系カードで審査落ちした人には、Nexus Cardを検討しましょう。

たけなわアヤコ(ファイナンシャル・プランナー)

Nexus Cardは利用前にデポジットを預ける必要はある(※)が、1回払いや分割払い、ボーナス一括払いなどに対応していて、支払い方法は一般的なクレジットカードと変わりない。

(※)カード会社から指定された銀行口座に振り込むことでデポジットの預け入れは完了

増枠もデポジットの追加支払いで簡単にできるので、デポジットを十分用意できるようであれば、使い勝手のよいカードだといえる。

クレカの目的がキャッシングの人向けのカードローン3選

クレジットカードの発行目的がキャッシングであれば、消費者金融のカードローンでも代用可能だ。

カードローンのほうが審査に通過しやすいとはいえないが、カード会社と消費者金融では審査基準や傾向が異なる。

クレカを作れない人でもカードローンなら契約できることもあるので、試してみるのが良いだろう。

おすすめの消費者金融は、下表の3社だ。

| 消費者金融名 |  アイフル |

プロミス |

SMBCモビット |

|---|---|---|---|

| 加入条件 | 満20歳~69歳、 安定した収入を 本人が有すること |

満18歳~74歳 (高校生は除く)、 安定した収入を 本人が有すること |

満20歳~74歳、 安定した収入を 本人が有すること ※ 収入が年金のみの方はお申込いただけません |

| 金利(実質年率) | 3.0%~18.0% | 2.5%~18.0% | 3.0%~18.0% |

| 借入限度額 | 800万円まで | 800万円まで | 800万円まで |

| 無利息期間 | 初回利用時は 最大30日間無利息 |

初回利用時は 30日間無利息 |

なし |

| 融資までの日数 | 最短20分 (即日融資) |

最短3分※ (即日融資) |

最短15分(※1) (即日融資) |

| 公式サイト | 公式サイト | 公式サイト(PR) | 詳細はこちら |

アイフルは顧客満足度が非常に高く、2024年のオリコンでは「初めてのカードローン」部門と「ノンバンクカードローン」部門で第1位を獲得している。

プロミスは、満18歳から利用できる珍しい消費者金融だ。大学生でもアルバイトで定期的に収入を得ているのなら、申し込みできる。

SMBCモビットは、電話連絡なしでの契約が原則可能なのが特徴的だ。

アイフル

| 消費者金融名 | アイフル |

|---|---|

| 加入条件 | 満20歳~69歳、安定した収入を本人が有すること |

| 金利(実質年率) | 3.0%~18.0% |

| 借入限度額 | 800万円まで |

| 無利息期間 | 初回利用時は最大30日間無利息 |

| 融資までの日数 | 最短20分(即日融資) |

アイフルは、顧客満足度でオリコン第1位を獲得(初めてのカードローン部門・ノンバンクカードローン部門)するほど評価の高い消費者金融だ。

金利や借入限度額は大手としてはごく一般的であるが、最短20分と審査スピードが比較的早い。さらに初めてアイフルを利用する人には、最大30日間の無利息サービスが付帯する。

これまでカードローンを利用したことがない人であっても、アイフルは安心して使いやすいでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

アイフルは、女性オペレーターが応対する専用ダイヤルを用意している。同性にならば、女性ならではの悩みや不安を相談しやすい。

またアイフルは、最大30日間の無利息サービスを実施している。

ただしアイフルの無利息サービスで注意したいのが、契約日の翌日から適用される点だ。無利息期間を最大限生かしたいのであれば、契約後は日を置かず、すぐに借り入れしよう。

プロミス

| 消費者金融名 | プロミス |

|---|---|

| 加入条件 | 満18歳~74歳(高校生は除く)、安定した収入を本人が有すること ※ 収入が年金のみの方はお申込いただけません。 |

| 金利(実質年率) | 2.5%~18.0% |

| 借入限度額 | 800万円まで |

| 無利息期間 | 初回利用時は30日間無利息(※) |

| 融資までの日数 | 最短3分(※2)即日融資) |

※無利息サービスの利用には、メールアドレス登録とWeb明細利用の登録が必要です。

※2お申込み時間や審査によりご希望に添えない場合がございます。

プロミスは、高校生を除く満18歳から申し込める消費者金融のため、若年層にも適している。

大きな金額を借り入れたり、何度も繰り返し使ったりする予定があるのなら、少しでも低金利のカードローンを利用するのがいいだろう。

実際の借入限度額は個々の支払い能力に応じて定められ、その際に金利も確定する。借入限度額が高額であるほど金利は低くなるが、一般的に初回利用時は、控えめな限度額になりやすい。

担保や保証人のないカードローンは個人の信用に基づいた契約であり、消費者金融は自社の経営上、契約には慎重にならざるを得ないためだ。

よって金利差で検討するのであれば、最低金利ではなく最大金利で比較するのが良い。

初めての利用者には30日間の無利息サービスがプレゼントされる点でも、金利重視派にはプロミスが合っているでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

しかもプロミスは初回借入日が無利息期間の起算日なので、契約後に焦って融資手続きをする必要がない。

利息は返済までに日数がかかるほど増えるので、入り用になる直前に借り入れるのがよりよいだろう。

例えば「事前に契約しておいて、家賃支払日の前日に借り入れる」といった賢い使い方もプロミスなら可能だ。

SMBCモビット

| 消費者金融名 | SMBCモビット |

|---|---|

| 加入条件 | 満20歳~74歳、安定した収入を本人が有すること ※ 収入が年金のみの方はお申込いただけません |

| 金利(実質年率) | 3.0%~18.0% |

| 借入限度額 | 800万円まで |

| 無利息期間 | なし |

| 融資までの日数 | 最短15分(即日融資)(※1) |

※1 申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

SMBCモビットは、独自のWeb完結申し込みを提供している消費者金融だ。Web完結申し込みを利用すれば、原則、電話連絡なしである。

電話が苦手な人や、多忙で受けるのが難しいといった事情がある場合はSMBCモビットが使いやすいでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

その他、SMBCモビットならではのメリットは、三井住友銀行ATMからであれば手数料無料で借り入れおよび返済ができることだ。

しかしアイフルやプロミスのような無利息サービスがないので、比較すると初回利用時の利息は高くついてしまう。

Web完結申し込みや三井住友銀行ATMの手数料無料に強く引かれるかどうかが、申し込みの決め手になるだろう。

クレカを作れない人でも審査なしで持てる3つのカード

クレジットカードを作れないがすぐにキャッシュレス決済を利用したい人は、審査なしで作れる以下のカードを検討しよう。

家族が持つクレカの追加カードとして発行できる家族カードは、審査の対象が本カード会員だ。

家族カードの保有者が個人情報(属性)や信用情報に問題を抱えていても作れる。

家族を頼れないときは、クレジットカード以外のキャッシュレスカードを検討する必要がある。その場合の選択肢は2つだ。

まず一つが、銀行口座とひも付けて使えるデビットカードだ。決済時に口座から即時引き落としとなるので、審査なしで作れるものが多い。

もう一つは、プリペイド式のクレジットカードだ。カードの購入額、もしくはチャージ額がそのまま利用限度額になる。前払い方式のため、こちらも原則、審査なしで持てる。

家族がクレカを持っているなら…家族カード

家族カードは、既存のクレジットカードの追加であるため、種類は選べない。一般的には、両親や配偶者などがすでに保有しているクレカで追加発行するかたちとなる。

しかし家族カードは、本カードの付帯特典や保険を同様に使えるものが多い。もしも選べるのであれば、本カードの特典が充実した以下の3枚が良いだろう。

| カード名 |  三井住友カード (NL) |

楽天カード |

JCB カード W |

|---|---|---|---|

| 年会費 | 永年無料 | 永年無料 | 永年無料 |

| 発行手数料 | 無料 | 無料 | 無料 |

| 加入条件 | 本会員と生計をともにする 満18歳以上の子ども (高校生を除く)、両親 |

本会員と生計をともにする 満18歳以上の配偶者、 子ども(高校生を除く)、両親 ※内縁や同性パートナーも可 |

本会員と生計をともにする 満18歳以上の配偶者、 子ども(高校生を除く)、両親 ※別性、内縁、同性パートナーも可 |

| ポイント還元率 | 0.5%~ | 1.0%~ | 1.0%~ |

| 利用限度額 | 本会員の 利用可能枠を共有 |

本会員の 利用可能枠を共有 |

本会員の 利用可能枠を共有 |

| 発行までの日数 | 最短3営業日 | 記載なし | 通常1~2週間 |

| 公式サイト | 公式サイト | 公式サイト | 公式サイト |

三井住友カード(NL)は、対象のコンビニや飲食店で最大7%還元(※)が魅力的だ。

楽天カードとJCB カード Wは通常還元率が1.0%なので、どこの店でもポイントがたまりやすい。楽天カードなら楽天市場で3.0%還元、JCB カード WならAmazonで2.0%還元を得られるので、各ネットショップのユーザーに適している。

なかでも楽天カードでは、家族間でポイントを移行し合える。一般的なクレカでは本カードのみにポイントがたまるので、家族会員はポイントサービスの恩恵を受けづらい。

家族間でのポイント移行は、楽天カードならではの大きなメリットだといえるだろう。

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

銀行口座があるなら…デビットカード

デビットカードは、銀行口座とひも付けて使用するキャッシュレスカードだ。すぐに利用したいのなら、すでに保有している口座のカードを申し込むのが良いだろう。

改めて口座を開設する時間があるのなら、以下のデビットカードを検討したい。

| カード名 | 楽天銀行 デビットカード |

ゆうちょデビット | デビットカード (Mastercard) |

|---|---|---|---|

| 年会費 | 永年無料 | 永年無料 | 永年無料 |

| 発行手数料 | 無料 | 無料 | 無料 ※2024年9月30日まで、 以降は1,100円(税込) |

| 加入条件 | 満16歳以上であること | 満16歳以上であること | 満15歳以上であること |

| ポイント還元率 | 1.0% | 0.25%※キャッシュバック | 0.8% |

| 利用限度額 | 口座残高の範囲内 | 口座残高の範囲内 | 口座残高の範囲内 |

| 発行までの日数 | 最短1週間~10日 | 約2週間 | 即時発行に対応 ※カードレス |

| 銀行名 | 楽天銀行 | ゆうちょ銀行 | 住信SBIネット銀行 |

楽天銀行のデビットカードは、ポイント還元率が1.0%とクレカ並だ。

一般的なデビットカードは還元がないか、あっても0.5%以下である。還元率を重視するなら、楽天銀行デビットカードが間違いないだろう。

ゆうちょ銀行のゆうちょデビットは、還元率こそ0.25%と低いが、還元方法が現金でのキャッシュバックである。ポイントと違い、使い方に悩むことがない。

住信SBIネット銀行のデビットカード(Mastercard)は、海外事務手数料優遇プログラムがある珍しいカードだ。

米ドルでの決済時には、海外事務手数料2.5%分のポイントバック(※年間30回まで)がある。

海外事務手数料は、クレカ利用時にもかかる。海外旅行や出張時に利用するキャッシュレス決済としては、住信SBIネット銀行のデビットカード(Mastercard)が非常にお得だ。通常還元率も0.8%と、デビットカードのなかでは高い。

デビットカードはいずれも即時払いのため、原則、審査不要で持てる。ただし口座を新たに開設する際には、本人確認が必須となるので発行までに一定の時間がかかる点だけは留意しよう。

完全審査なしで作るなら…プリペイドカード

プリペイド式のクレジットカードは、完全審査なしで簡単なアカウント登録のみで作れるものが一般的だ。なかにはコンビニや百貨店など、店頭で購入できるものもある。

「クレジットカードは作れない」かつ「デビットカードよりも手軽に作りたい」のなら、以下のプリペイドカードが良いだろう

| カード名 | バニラVisa ギフトカード |

Vプリカ | Visaプリペ (三井住友カード) |

|---|---|---|---|

| タイプ | 使い切り型 | 使い切り型 | チャージ型 |

| 年会費 | 無料 | 無料 | 無料 |

| 発行手数料 | 無料 | 無料 | 無料 |

| 加入条件 | 満13歳以上であること ※未成年者は利用時に 親権者の同意があること |

満18歳以上であること | 満6歳以上(小学生以上)であること ※携帯電話とメールアドレスの 登録が必要 |

| ポイント還元率 | - | - | 0.25% |

| 利用限度額 | 3,000円~10万円 | 購入額の範囲内 ※最大10万円 |

チャージ額の範囲内 ※1日のチャージ上限30万円、 1ヵ月のチャージ上限100万円 |

| 発行までの日数 | 最短当日 ※Webもしくはコンビニ、 百貨店などで購入可能 |

即時 ※Webもしくはコンビニで 購入可能 |

1週間~10日 |

プリペイドカードを選ぶときは、まず使い切り型かチャージ型のどちらにするかを決めると良い。

使い切り型であるバニラVisa ギフトカードやVプリカは店頭でも購入でき、手続きも簡易的なのですぐに作れる。

たとえWeb購入であっても、発行までは非常にスピーディーだ。バニラVisa ギフトカードは最短当日発行・翌日お届け、Vプリカはカードレスの即時発行である。

一方、Visaプリペ(三井住友カード)のようにチャージ型のものは、Webから申し込むのが一般的であり、手元に届くまでに時間がかかる。その代わり、繰り返しチャージして使えるので、使い勝手は良い。

なおVisaプリペ(三井住友カード)のチャージ方法には、インターネットバンキングやセブン銀行ATM、ローソン店頭などがあるため、クレカを使えなくても問題はない。

よくあるQ&A

クレジットカードのサービスは貸金業法にのっとって提供されており、法律上、返済能力が欠けている人との契約は認められない。

よって無職の人は、クレジットカードが作れないのだ。ただし、専業主婦(主夫)や大学生など、被扶養者であれば扶養者に収入があることを前提として作れるカードも多い(※)。

(※)専業主婦(主夫)や学生に関する条件が特に明記されていない場合でも、「本人が安定した収入を有すること」が条件とされていないクレジットカードであれば、加入条件は満たしている

金融事故とは、以下4つのことだ。

長期延滞(返済期日から61日以上または3ヵ月以上)

債務整理(自己破産、民事再生、任意整理)

代位弁済

強制解約

これらはクレジットやローンの不誠実な利用履歴のなかでも、貸し倒れリスクが高いとみなされやすく、審査落ちするのが一般的である。

クレジットカードは、最低でも満18歳以上(高校生は除く)にならないと作れない。カードによってはさらに高い年齢制限や収入条件を課していることもある。

まずは、カードごとの加入条件を自分が満たしているかを公式サイトの情報と照らし合わせて確認するとよい。

加入条件を満たしているのにもかかわらずクレジットカードを作れないのであれば、申請情報や信用情報に問題があると推察される。

・申請情報でよくある問題例:虚偽申告がある、勤続年数が短い

・信用情報でよくある問題例:金融事故の履歴がある、支払いの延滞を繰り返している

安定してコンスタントに収入を得ていると判断されにくい点はないか、信用に欠ける人物と捉えられるような点はないかを見返してみよう。

無職では返済能力が認められず、法律上、クレジットカードの契約にふさわしくないと判断されてしまうためだ。

クレジットカードを作るには、毎月コンスタントに収入を得る必要がある。

一般カードであればさほど高い収入は求められないのが一般的なので、まずはパートやアルバイトから始めるのがおすすめだ。

(※)扶養者の収入を前提としてクレジットカードを作れる学生や専業主婦(主夫)は例外

連絡が取れる固定電話か携帯電話や、住まいがない場合には、加入条件を満たせないケースが多い。連絡が取れなかったり、住所不定であったりする申込者は貸し倒れリスクが高いためだ。

一般社団法人 日本クレジット協会の調べによると、2022年度の入会申込件数は3,587万件あり、そのうち888万件は契約まで進まなかった。(2023年発表『クレジット関連統計 3.1年間の申込・契約・解約状況』より)

ただしこの統計は、あくまで「全体の申込件数を対象」としたものである。

同一人物による複数件の申し込みや、審査通過後に契約に至らなかったケースも含まれているため、平均的な審査通過率を示すものとはいえない点は注意が必要だ。

長期延滞とは、61日以上(または3ヵ月以上)の支払い遅延を指す。長期延滞は金融事故の区分であり、俗にいうブラックリスト入りの状態になるため、カード会社から危険視されやすく審査に落ちるのが一般的だ。

そこまでの滞納でなかった場合でも、支払いの状況は最短で1ヵ月、最長では24ヵ月残る。滞納を続けているなかでの申し込みでは、カード会社から敬遠される可能性が高いだろう。

いずれにしても新しくクレカを作りたいのであれば、まずは滞納を解消しよう。

そのうえで長期延滞ならば5~7年間、短期滞納であれば1~24ヵ月後、情報が抹消されてから改めて申し込むと良い。

また支払い済みであっても、滞納が直近であったり、何度も繰り返していたりする場合には支払い能力を疑われやすい。審査落ちしてしまった場合には、同様に信用情報の抹消を1~24ヵ月ほど待つのが無難だろう。

個人情報(属性)や申し込み時の対応問題は状況から推測するしかできない。

・現職に就いてすぐに申し込んだ…収入が安定していないとみなされた

・多額のキャッシング枠を申し込んだ…収入に見合わないとみなされた

・申請情報や提出書類に不備があった…虚偽申告とみなされた

一方、信用情報であれば照会が可能なので、問題となる記録があるかが明確に分かる。各信用情報機関に手続きを申し込もう。

・JICC…主な会員は幅広く、クレジット事業の他、貸金業やリース事業、保証事業などを営む企業

・KSC…主な会員は、銀行や銀行相当の金融機関

企業によって加盟している機関は異なり、会員名は各機関のWebサイトから確認できる。

過去の滞納歴をはじめ、信用情報に傷を付けかねない利用履歴のある企業の加盟機関を確認し、照会手続きをすると良い。

■保有資格

2級ファイナンシャル・プランニング技能士

AFP認定者

■保有資格

2級ファイナンシャル・プランニング技能士

AFP認定者