本サイトにはプロモーション広告を含みます。なお、掲載されている広告の概要や評価等は事実に反して優遇されることはありません。

潰れそうな証券会社は?潰れる理由や資産を守るための対策

日本国内で営業している証券会社で、すぐに潰れそうな会社はない。それに、たとえSBI証券や楽天証券が潰れたとしても、預けている資産は基本的に戻ってくるので心配は不要だ。 しかし1997年、当時四大証券のひとつと言われた「山一證券」や、準大手証券の一角であった「三洋証券」など、誰もが潰れると思わなかった証券会社が破綻した事例もある。

このように、大手だからといって絶対に潰れないとは言い切れない。金融市場の変動や不祥事などのリスクはいかなる企業であっても存在するからだ。不安がある方は複数口座を用意して資産を分散させるのが理想だ。

今回は、潰れそうな証券会社があるのか、証券会社が潰れる理由、潰れた時のリスク対策・資産を守る方法を解説する。

公式サイトを見る

今すぐ潰れそうな証券会社はない、理由は、大手証券会社はすべて格付けがAランク以上だから

結論からいうと、現時点で潰れそうな大手証券会社はない。その根拠として、金融機関の「格付け」が挙げられる。

格付けとは、「日本格付研究所(JCR)」などの専門機関によって行われる、経営の健全性や安定性をスコア化した指標だ。一般的に、Aランク以上の格付けは十分な安全性を示すとされている。

実際に、SBI証券や楽天証券、大和証券といった大手証券会社はAランクとなっており、マネックス証券にいたってはAAランクという高評価を受けている。

とはいえ、大手だからといって絶対に潰れないとは言い切れない。金融市場の変動や不祥事などのリスクはいかなる企業であっても存在するからだ。 不安がある人はすべての資産を一つの証券会社に集中させるのではなく、複数の金融機関に分散させるなど、対策しよう。

※参照:日本格付研究所(JCR)

公式サイトを見る

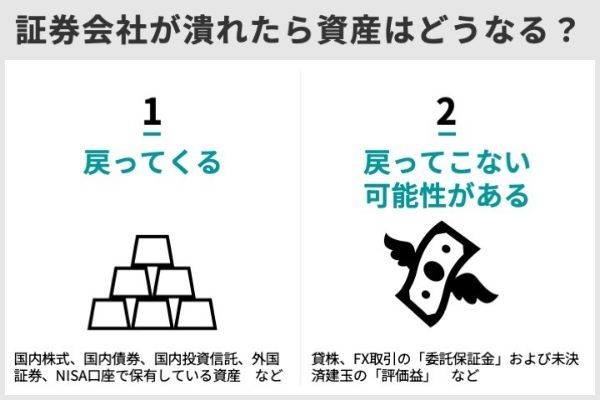

証券会社が潰れたら株などの資産はどうなる?NISAの場合は?

もし証券会社が潰れたとしても、預けている資産は基本的に戻ってくるためあまり心配する必要はない。NISA口座で保有している資産も同様だ。ただし、証券会社が潰れたら戻ってこない資産もある。詳細をみていこう。

証券会社が潰れても株などの資産は返還される

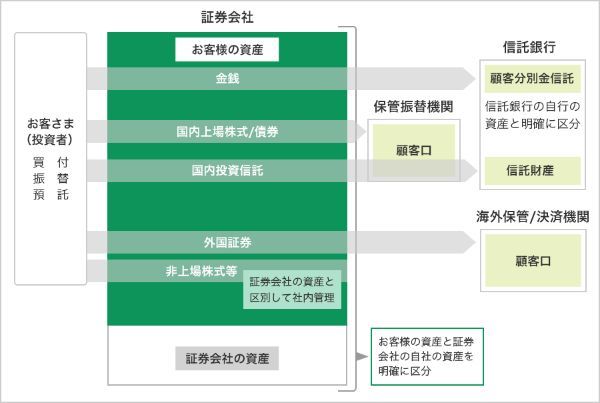

顧客と証券会社の資産を区別して管理する仕組みを顧客資産の「分別管理」という(金融商品取引法第43条の2)。

分別管理の仕組み

証券会社が顧客から預かった金銭は、信託銀行や信託会社で管理される。

また、顧客から預かった有価証券は、証券保管振替機構(ほふり)など第三者機関での管理、または自社の資産と明確に区別したうえで、顧客ごとの資産が判別できる状態で管理するのが原則だ。

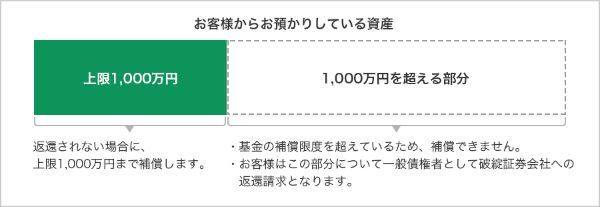

顧客の資産が何らかの事情で分別管理されておらず、証券会社が資産を返還できないときは、日本投資者保護基金より1人あたり1,000万円を限度に補償を受けられる。

補償の対象は一般の投資家であり、適格機関投資家(銀行、証券会社、保険会社など)や国・地方公共団体などのプロの投資家の資産は保護されない。

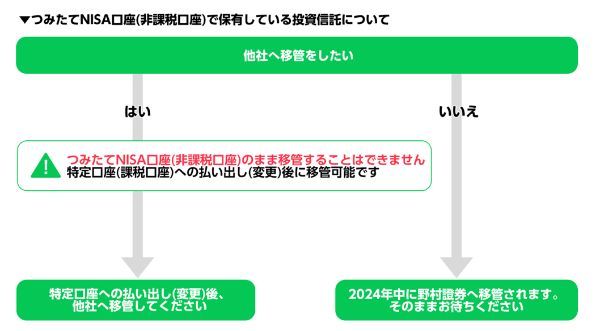

NISA口座で保有している資産はどうなる?

NISA口座で保有している商品は、原則としてNISA預かりのまま他社に移管できない。ただし、潰れた証券会社の事業を別の会社が承継する場合、NISA預かりのまま移管できる可能性がある。

証券会社が潰れた場合に戻ってこない資産もある

証券会社が潰れても分別管理されている資産は全額が戻ってくるが、貸株やFX取引の「委託保証金」や未決済建玉の「評価益」など、分別管理の対象外の資産の場合は、戻ってこない恐れがある。

分別管理は国内や海外で発行された株式、債券、投資信託以下のような資産が対象であり、証券会社が潰れたとしても全額戻ってくる。

・金銭

・信用取引の委託保証金

・先物取引・オプション取引などデリバティブ取引の証拠金

・取引所株価指数証拠金取引(くりっく株365)の証拠金

・国内株式

・国内債券

・国内投資信託

・外国証券(外国株式・外国債券・外国投信・外貨建てMMF)

・代用有価証券

一方で、以下のような資産は分別管理の対象ではないため、証券会社が潰れると戻ってこないおそれがある。

・「貸株」として証券会社に貸し出している株式

・外国為替証拠金取引(FX取引)の「委託保証金」および未決済建玉の「評価益」

・信用取引の「本担保(本担保株式・本担保現金)」および未決済建玉の「評価益」

証券会社から融資を受けて株式を買い付けた場合に買い付けた株式(買建玉)のこと。

証券会社から株式を借りて売り付けた場合の売却代金(売建玉)のこと。

万が一、顧客の資産が分別管理されておらず、証券会社が資産を返還できないときは、日本投資者保護基金より1人あたり1,000万円を限度に補償を受けられる。

しかし、一部の取引は投資者保護基金の補償の対象外になる点にも注意したい。

・そのほか取引所取引での証拠金など

・以上の取引にかかる金銭

・FX取引(くりっく365を含む)

・外国の取引所で取引する先物やオプション、CFD取引 など

有価証券店頭デリバティブとは、金融取引所など取引所を介すことなく、証券会社など金融機関を相手として取引される金融派生商品(デリバティブ)のことである。

なお、国内のFX業者が潰れてたとしても、預けていた資産は戻ってくる。国内のFX業者は、「信託保全」という方法で、証拠金や取引の損益、スワップ損益の区分管理保護が義務化されているためだ。

出典:金融先物取引業協会

しかし、FXの資産が信託保全がなされていなかった場合には、投資者保護基金でも補償されないため、お金が戻ってこない可能性が高い。

分別管理の対象ではない「貸株」は、投資者保護基金の補償対象にもならないため注意が必要だ。

証券会社が潰れる理由、主な2つのケース

証券会社も民間企業であるため、大手であっても潰れる可能性はある。証券会社が潰れてしまう主な理由は、経営悪化や不祥事による倒産・廃業と、合併による消滅の2つだ。

経営悪化や不祥事により倒産・廃業

何らかの原因で経営状態が悪化し、事業を継続できなくなれば証券会社は潰れる。

証券会社の業績は景気に左右されやすく、不景気になると収益が低下しやすい傾向にあります。取引の失敗や不祥事などによって、巨額の損失を出すこともあります。

竹国弘城(ファイナンシャル・プランナー)

このほか、悪質な不正で金融商品取引業の登録を取り消され、廃業を余儀なくされるケースもある。

アーツ証券……レセプト債に係る偽計(2016年登録取消、同年倒産)

東郷証券……損失補填(2019年登録取消、同年解散)

合併により消滅

潰れるという表現は適切ではないが、他の証券会社と合併して消滅するケースは多い。証券会社の合併は、経営強化や事業・顧客基盤の拡大、組織再編による効率化などが主な目的だ。

SMBCフレンド証券……2018年、SMBC日興証券に吸収合併され消滅

日本アジア証券……2018年、藍澤證券に吸収合併され消滅

高木証券……2019年、東海東京証券に吸収合併され消滅

エース証券……2021年、東海東京証券に吸収合併され消滅

SBIネオモバイル証券……2024年、SBI証券に吸収合併され消滅(予定)

出典:みずほフィナンシャルグループ、SMBC日興証券、アイザワ証券、東海東京証券、東海東京フィナンシャル・ホールディングス株式会社、ネオモバ

SBIネオモバイル証券は、2024年にSBI証券に吸収合併される予定だ。

このたび、株式会社SBIネオモバイル証券(以下「当社」といいます。)は、2024年1月9日を合併期日(効力発生日)として株式会社SBI証券(以下「SBI証券」といいます。)と経営統合を行う方針を決定いたしました。

出典:ネオモバ

LINE証券のように、会社としては存続したまま、証券事業(サービス)を顧客や資産ごと他社に譲渡するケースもある。

なお、当社の提供する金融サービスにおいて一部事業内容を変更いたしますが、お客様がお預け入れのご資産につきましては開業から現在まで信託保全等、法令に従って分別管理をしており、本事業再編による影響はございません。ご安心ください。

※LINE FXサービスは引続きご提供いたします。

出典:LINE証券

証券会社が消滅するといっても、顧客の資産は合併先に引き継がれるため心配はない。ただし、取引できる商品や手数料体系など、サービス内容は変わることは多い。

証券会社の吸収合併によってサービスが向上することもあるため、一概にデメリットとはいえません。ただし、合併後のサービスが希望する条件に合わなければ、他社への乗り換えを検討したほうが良いケースもあります。

竹国弘城(ファイナンシャル・プランナー)

これまでに潰れた証券会社一覧

1997年から2022年までで、主な証券会社30社が倒産や廃業したり、合併などで消滅したりしている。

次の表は1997年以降に消滅または解散した主な証券会社の一覧だ。

| 証券会社 | 時期 | 原因・経緯 |

|---|---|---|

| 山一證券 | 1997年 | 巨額の簿外債務(損失隠し)などが原因で経営破綻し、自主廃業。 |

| 三洋証券 | 1997年 | バブル期の不動産投資・システム投資などで抱えた債務が原因で経営破綻。 |

| 丸荘証券 | 1998年 | バブル崩壊後から業績が低迷し、経営破綻。 |

| 山吉証券 | 1998年 | 大和証券から第三者割当増資を受けたが、赤字体質から脱却できず経営破綻。 |

| 中村証券 | 1998年 | 株式売買委託手数料の完全自由化に伴う経営環境の悪化を見込み、 債務超過に陥る前に自主廃業を選択。 |

| 不二証券 | 1998年 | 株式売買委託手数料の完全自由化に伴う経営環境の悪化を見込み、 より安定した経営力を持つ証券会社への譲渡が顧客に有益と判断し、 東洋証券に営業譲渡。 |

| 南証券 | 2000年 | 社債発行を偽装し顧客から資金を集めた後に経営破綻。 社長が顧客資産を持ち逃げ。分別管理がなされておらず、 日本投資者保護基金による補償が初めて実施される。 |

| 農中証券 | 2004年 | 親会社である農林中金が、 経営資源を運用分野に集中させ業務効率化を図るため、 すべての営業をみずほ証券に譲渡、解散。 |

| Meネット証券 | 2006年 | UFJグループと三菱東京フィナンシャルグループの経営統合に伴い、 カブドットコム証券(現・auカブコム証券)に吸収合併され消滅。 |

| ジョインベスト 証券 |

2009年 | 新たに開始する野村證券のダイレクトサービスとの統合を 目的に野村證券に吸収合併され消滅。 |

| ジェット証券 | 2009年 | 三角合併方式により、オリックス証券に吸収合併され消滅。 |

| オリックス証券 | 2010年 | マネックス証券に吸収合併され消滅。 |

| トヨタ ファイナンシャル サービス証券 |

2010年 | 東海東京証券に吸収合併され解散。東海東京証券内に 「トヨタ事業本部」が設置され、トヨタFS証券事業を承継。 |

| オリエント証券 | 2010年 | リーマンショック以降の厳しい事業環境の中、 収益改善、事業継続は困難であると判断し、自主廃業。 顧客の預かり有価証券はグループ会社であるエイチ・エス証券に移管。 |

| 佐世保證券 | 2011年 | いちよし証券に吸収合併され消滅。 |

| のぞみ証券 | 2011年 | むさし証券に吸収合併され消滅。 |

| 赤木屋証券 | 2012年 | 厳しい事業環境の中で業績が低迷、自主廃業を選択し、証券業から撤退。 |

| 十字屋証券 | 2012年 | 厳しい事業環境の中で業績が低迷、自主廃業を選択し、証券業から撤退。 |

| みずほ インベスターズ 証券 |

2012年 | 組織再編に伴い、みずほ証券に吸収合併され消滅。 |

| 丸大証券 | 2012年 | 顧客資産の不正流用が発覚し、金融商品取引業の登録取消処分を受け廃業。 2例目となる日本投資者保護基金の補償が実施される。 |

| ソニーバンク 証券 |

2013年 | マネックス証券に吸収合併され消滅。 |

| かざか証券 | 2014年 | 2009年にオンライントレード事業をオリックス証券に分割譲渡、 2014年に内藤証券に吸収合併され消滅。 |

| ウツミ屋証券 | 2017年 | 2007年広島銀行と共同出資により 「ひろぎんウツミ屋証券(現・ひろぎん証券)」を設立、 会社分割により金融商品取引業務を譲渡。 2017年ひろぎんウツミ屋証券はウツミ屋証券が保有する全株式を取得し、 広島銀行の完全子会社になる。 |

| 六和証券 | 2017年 | 2016年、顧客に販売した「レセプト債」の 発行元運用会社が破綻し、金融庁より業務改善命令を受け、 事業継続は困難と判断。レセプト債に関する事業以外を西村証券に事業譲渡し、解散。 |

| SMBC フレンド証券 |

2018年 | 組織再編に伴い、SMBC日興証券に吸収合併され消滅。 |

| 日本アジア証券 | 2018年 | 藍澤證券に吸収合併され消滅。 |

| 高木証券 | 2019年 | 東海東京証券に吸収合併され消滅。 |

| 東郷証券 | 2019年 | 損失補填により、金融商品取引業の登録取消処分を受け廃業。 |

| ごうぎん証券 | 2020年 | 野村證券と親会社である山陰合同銀行との間で 金融商品仲介業務の包括的業務提携を行い、野村證券に事業譲渡、廃業。 地銀100%出資の証券子会社の廃業は初。 |

| エース証券 | 2022年 | 東海東京証券に吸収合併され消滅。 |

バブル崩壊やリーマン・ショックなどの金融危機が起きた後は、業績悪化による証券会社の倒産や廃業が増える傾向にある。

競争の激化も証券会社が潰れる主な原因だ。1996年に始まった金融・証券市場制度改革、いわゆる「金融ビックバン」では、株式売買委託手数料が完全無料化され、競争が激化した。その結果、多くの地場証券が事業の継続を断念し、廃業や合併、事業譲渡を選択した。

インターネット専業証券会社の台頭により、市場での競争はここ数年でますます激しさを増している。経営力の弱い証券会社はもとより、大手であってもより経営の安定した他社との合併や他業種との提携など、集約が進む。

ここで取り上げた以外にも、多くの証券会社が潰れたり消滅したりしている。

しかし、証券会社が分別管理を怠り顧客の資産が返還されなかった事例は、日本投資者保護基金の補償が適用された南証券と丸大証券の2社だけだ。

証券会社が潰れたときの対策、資産を守る方法

証券会社が潰れるリスクに備えるには、資産をいくつかの証券会社に分散して保有する方法が有効だ。

分散先を選ぶ際には、財務状況が良好な大手証券会社を選ぶことが重要である。格付け機関による格付けは、証券会社の健全性を判断する一つの指標となる。

例えば、すでにSBI証券(格付けAランク)と楽天証券(格付けAランク)を保有している場合、マネックス証券(格付けAAランク)の口座を追加することで、より高い安全性を確保することができる。

公式サイトを見る

よくある質問

2019年〜2021年に起きた相場操縦事件は、信頼を揺るがす大きな問題となり、業績の落ち込みや罰金などによる特別損失を計上した影響で、2022年3️月期には最終赤字に転落した。しかし、2023年4️〜6️月期には黒字回復し、長期の信用格付も国内証券会社の中で最も高い水準を維持している。

みずほ銀行は相次いでシステム障害を起こし、グループ会社のみずほ証券にも不信感を抱く人もいるかもしれない。しかし、業績は堅調に推移しており、長期信用格付けは国内証券会社の中で最も高い水準だ。

ただし、保有している商品をNISA預かりのまま他社に移管できるかどうかはそのときの状況次第だ。

一般的には、楽天証券の事業を承継する証券会社にそのまま移管する場合はNISA預かりのまま、それ以外の会社へ移管を希望する場合は課税口座へ払い出しが必要になる。

ただし、貸株サービスを利用して預けている株やFXの委託保証金など、分別管理の対象でない資産は、SBI証券が潰れると戻ってこない可能性がある。FX取引による資産は投資者保護基金の補償も受けられない。

ただし、証券会社が潰れるときは、金融危機や不祥事などで業績が急激に悪化したり、粉飾決算などで公表されている情報が間違っていたりすることもあり、潰れる前に知るのは難しいかもしれない。

より多くの方がお金について自ら考え行動できるよう、家計改善や住宅購入、資産形成、相続など、お金に関するコンサルティング、大手金融機関や各種メディアでの執筆・監修を行う。RAPPORT Consulting Office代表。

■保有資格

1級ファイナンシャルプランニング技能士

CFP®︎

一種証券外務員

サウナ・スパプロフェッショナル