PR

本サイトにはプロモーション広告を含みます。なお、掲載されている広告の概要や評価等は事実に反して優遇されることはありません。

絶対通る・必ず借りれるおまとめローンはある?審査に通りやすい銀行や消費者金融おすすめ10選!

「絶対通るおまとめローン」は存在しません。賃金業法 や銀行法といった法律により、ローン会社はすべて、申込者の「返済能力」を審査で確認する義務があるからです。審査なしで誰にでも無条件に貸付を行うことは、法律で固く禁じられています。

では、審査に不安がある方が、借金のおまとめを諦めるしかないのでしょうか? そんなことはありません。

一方で、「とにかく利息負担を抑えたい」「総支払額を減らしたい」という方には、銀行のおまとめローンが有力です。銀行は消費者金融よりも低金利なことが多いですが、一般的に審査はより慎重に行われる傾向があります。

この記事では、「絶対通る」ローンがない中で、あなたが最適な借金おまとめの方法を見つけ、少しでも審査通過の可能性を高めるための具体的な方法を解説します。あなたに合ったおまとめローンの選び方から、審査に通らなかった場合の対策まで、借金問題を解決するためのヒントがきっと見つかるはずです。

プロミスはおまとめ実績82万件!

✅ スマホで完結・来店不要

✅ 審査通過率約50%!

| 審査 | 審査通過率 約50%で高い! |

|---|---|

| 融資スピード | 最短3分 業界最速! |

| おまとめ対象 | クレカキャッシングもカードローンもOK! |

■保有資格

・CFP(R)

・1級ファイナンシャルプランニング技能士

・DC(確定拠出年金)プランナー

・住宅ローンアドバイザー

・証券外務員

※2 収入が年金のみの方はお申込いただけません。

出典:アイフル、プロミス、オリックス・クレジット、いつも

※2023年4月〜10月の平均

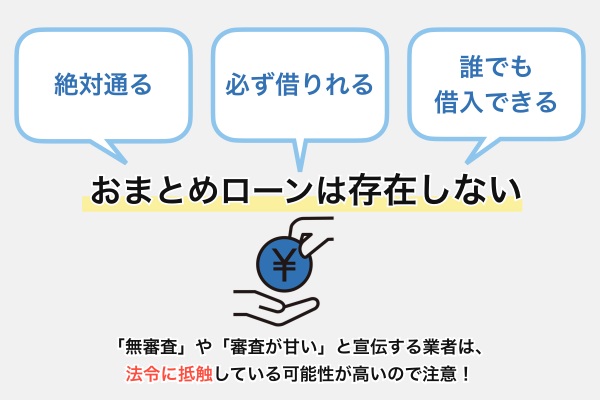

絶対通る・誰でも必ず借りれる・審査なしでブラックOKのおまとめローンは存在しない

絶対に通る・誰でも必ず借りれる・審査なしでブラックOKのおまとめローンは、残念ながら現実には存在しません。おまとめローンは、複数の借入れを一本化し、利息の負担軽減や返済管理を楽にするための有効な手段ですが、利用には必ず審査が伴います。

本章では、おまとめローンの基本知識やメリット、実際にどれだけ利息を減らせるかのシミュレーションを交えながら、審査に関する正しい理解と、審査が不安な方でも比較的通りやすい選択肢を紹介します。理想的な借り換えを実現するために、現実的な視点で情報を整理していきましょう。

おまとめローンとは複数の借入を一本化できるローン

前述の通りおまとめローンとは、現在ある複数の借入れを一つにまとめるための金融商品です。

例えば、現在A社から50万円(年利18.0%)、B社のカードローンで30万円(年利17.5%)、C社のクレジットカードリボ払いで20万円(年利15.0%)の借入れがあり、毎月の返済日や返済額が異なり管理が複雑になっているとします。

おまとめローンを利用する場合、新たにD社から総額100万円の融資を受け、その資金でA社、B社、C社への既存の借入れを全て完済します。

その結果、今後の返済はD社一箇所に対してのみ、毎月計画的に行っていくことになります。

このように、おまとめローンは複数の返済先を一つに集約し、毎月の返済額や適用金利を見直すことができます。

消費者金融などが扱うおまとめローンの中には、貸金業法の「顧客に一方的に有利となる借換え」として、総量規制(年収の3分の1を超える貸付けの原則禁止)の例外適用となる商品もあります。

これは、借換えによって金利負担が軽減されるなど、利用者の返済条件が改善する場合に認められることがあります。

複数の借入れを一本化する、いわゆる「おまとめローン」は、法令が規定する一定の条件を満たせば、「顧客に一方的有利となる借換え」として総量規制の「例外貸付け」に該当し、貸金業者から年収の3分の1を超えて利用できる場合があります。

引用元:日本貸金業協会

ただし、おまとめローンの利用には改めて審査があり、必ずしも金利や返済総額が軽減されるとは限りません。また、銀行のおまとめローンは総量規制の対象外ですが、独自の審査基準が適用されます。

おまとめローンの主なメリット

複数の借入れを一本化するおまとめローンには、家計管理や返済計画においていくつかの大きなメリットが期待できます。主なものとして、以下の3点が挙げられます。

1. 金利負担が軽減される可能性

おまとめローンの最大のメリットの一つは、現在よりも低い金利のローンに借り換えることで、将来支払う利息総額や毎月の利息負担を軽減できる可能性がある点です。

一般的に、借入額が大きくなるほど適用される金利は低くなる傾向にあります。複数の小口の借入れを一つにまとめることで、より大きな借入額となり、結果として現在よりも低い金利が適用される可能性があります。

例えば、複数のカードローンやクレジットカードのリボルビング払いでそれぞれ年15.0%~18.0%程度の金利で借りている場合、おまとめローンで年10.0%~15.0%といったより低い金利のローンに一本化できれば、利息の総支払額を減らすことが期待できます。

2. 毎月の返済額を軽減できる可能性

現在よりも低い金利のローンに借り換える、あるいは返済期間を現在よりも長く設定することで、毎月の返済額を減らせる可能性があります。

月々の返済負担が軽減されれば、家計にゆとりが生まれ、生活の安定や計画的な貯蓄にも繋げやすくなります。ただし、返済期間を長く設定しすぎると、月々の返済額は減っても利息総額は逆に増えてしまう場合もあるため、バランスを考慮した返済計画が重要です。

おまとめローンを利用するなら、事前のシミュレーションが不可欠です。いくら毎月の返済負担が少なくなっても、総返済額が大幅に増えてしまっては意味がありません。必要によって繰り上げ返済も取り入れた返済計画を立てることが大切です。また、繰り上げ返済の利用も有効ですが、金融機関によって繰り上げ返済の条件が決まっているケースもありますので注意してください。

3. 返済管理の簡素化

複数の金融機関から借入れをしていると、それぞれの返済日や返済額、振込先口座などが異なり、管理が煩雑になりがちです。うっかり返済を忘れてしまうリスクも高まります。

おまとめローンを利用して借入れを一本化すれば、返済先が一箇所になり、毎月の返済日も原則として一日になります。これにより、返済計画が立てやすくなるだけでなく、返済忘れを防ぎ、精神的な負担も軽減されるというメリットがあります。

これらのメリットは、おまとめローンの審査に通過し、現在の借入状況よりも有利な条件で契約できた場合に得られるものです。必ずしも全てのメリットが実現するわけではない点には注意が必要ですが、複数の借入れに悩んでいる方にとっては検討する価値のある選択肢と言えるでしょう。

おまとめローンの利用が向いている人

おまとめローンは、その特性から特に次のような悩みや希望を持つ方にとって、利用を検討する価値が高いと言えます。

1. 複数の借入れがあり、返済管理の煩雑さから解放されたい人

現在、複数の金融機関から借入れがあり、それぞれ異なる返済日や返済額の管理に手間やストレスを感じている方です。

おまとめローンを利用すれば、これらの返済を一つに集約できます。その結果、毎月の返済は一箇所へのみとなり、支払い管理が格段にシンプルになり、精神的な負担も軽減されるでしょう。

返済管理ができない人には、おまとめローンの活用が有効です。借入先が増えるほど、返済日や返済額を管理しなければならないからです。そもそも、自己管理ができない人は、複数社から借り入れを行うこと自体を避ける方が賢明です。

2. 現在の借入れより低い金利に借換え、利息総額を減らしたい人

現状の借入れの金利が高く、少しでも利息の負担を軽くしたいと願う方です。

現在よりも低い金利のおまとめローンに借り換えることができれば、将来的に支払う利息の総額を削減できる可能性があります。特に複数の高金利な借入れがある場合に有効です。

3. 毎月の返済額を抑え、月々の家計負担を軽減したい人

複数の借入れによって毎月の返済総額が大きくなり、家計が圧迫されていると感じている方です。

おまとめローンで返済期間を調整することにより、月々の返済額を現在よりも抑えられる場合があります。これにより、毎月のキャッシュフロー改善が期待できます。ただし、返済期間を安易に延長すると総支払利息が増える可能性もあるため、慎重な計画が必要です。

4. 貸金業者からの借入総額が年収の3分の1に近く、返済計画を見直したい人

消費者金融など貸金業者からの借入総額が、貸金業法の総量規制(年収の3分の1まで)の上限に近いか、今後の返済計画に懸念がある方です。

「顧客に一方的に有利となる借換え」に該当するおまとめローンは、この総量規制の例外となる場合があります。これを利用することで、より良い条件で計画的に返済を進められる可能性があります。

おまとめローンで利息額はいくら減るかシミュレーション

おまとめローンで利息額がいくら減るのか、借入総額・金利・返済期間別にシミュレーションを行いました。

たとえば、A社で30万円、B社で30万円、C社で40万円、合計100万円を年18%の金利で借り入れている場合、おまとめローンを利用して金利が年15%に下がると、5年間で約9万6,000円の利息が軽減されます。

毎月の返済については借り換え前(年18%)では月々約25,391円の返済が必要だったのに対し、借り換え後(年15%)では約23,790円と、約1,600円が軽減されます。

利息制限法では元本に対する上限金利が決まっています。元本が10万円未満の上限金利は20%、10万円~100万円未満は18%、100万円以上だと15%です。おまとめローンを利用することで金利を抑えられるのは、このような仕組みがあるからです。

- A社:30万円(年利18%)

- B社:40万円(年利18%)

- C社:30万円(年利18%)

- 合計:100万円

おまとめローンの利息軽減額をシミュレーション

| 項目 | 借り換え前(年18%) | 借り換え後(年15%) | 軽減額 |

|---|---|---|---|

| 金利 | 年18% | 年15% | ▲3ポイント |

| 月々の返済額 | 約25,391円 | 約23,790円 | ▲約1,601円 |

| 総返済額 | 約1,523,606円 | 約1,427,396円 | ▲約96,210円 |

| 総利息 | 約523,606円 | 約427,396円 | ▲約96,210円 |

絶対通る・必ず借りれるおまとめローンが存在しない理由【審査について】

絶対通る・必ず借りれる・誰でも借入できるおまとめローンは存在しません。なぜなら、おまとめローンの審査は法律で義務付けられているからです。金融機関は貸金業法や金融庁の指導に従い、融資を行う際に申込者の返済能力を調査する義務があります。金融機関は貸し倒れのリスクを避けるためにも、この審査を行う必要があるのです。

第十三条

貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない。

「絶対に通る」「必ず借りれる」といった表現は、審査を一切行わない、または誰でも無条件に融資することを意味し、金融機関が法律や規制に違反することになります。さらに、貸金業者は貸金業法第16条の2(誇大広告の禁止)により、「審査が甘い」と誤認させるような広告を出すことが禁じられています。

引用:賃金業法「誇大広告の禁止等」

実際には、法律に基づいて審査が行われているにもかかわらず、「無審査」や「審査が甘い」と宣伝する業者は、法令に抵触している可能性が高い業者です。

おまとめローンを利用する場合、借入金額も高額になるため、審査も必然的に厳しくなります。特に信用情報は審査に大きな影響を与えますが、信用情報に事故情報が登録されているからといって闇金業者を利用するのは絶対に止めましょう。元本が高額なため、場合によってはいつまで経っても返済が終わらない状況に陥る可能性があるほか、トラブルに巻き込まれる危険性が高いからです。

審査が不安ならこんなおまとめローンを選ぼう

審査に不安がある場合は、比較的審査基準がゆるやかとされるおまとめローンを選ぶことで、スムーズに借り換えを進められる可能性があります。

中でも、審査通過率が高く、申込条件も比較的ゆるやかな大手消費者金融を選べば、審査に通る可能性をさらに高めることができます。

これらの消費者金融では、年収や他社借入状況などをもとに、借り入れの可否を簡易的に確認できる「借入診断ツール」も提供されています。申込前に診断ツールを活用すれば、自分の状況で通過できるかの目安がわかりやすくなり、安心して次のステップに進むことができるでしょう。

借入診断ツールの利用は効果的ですが、診断ツールで判断されたからといって必ず審査に通るとは限りません。自分の信用情報などを事前に確認したうえで、申し込むことをおすすめします。また、申し込む消費者金融は複数社を比較し、自分のライフスタイルに合ったところを選ぶとよいでしょう。

審査が不安な人におすすめのおまとめローン10選

絶対通る・必ず借りれるおまとめローンを探す人におすすめの借入先は 消費者金融のアイフル、プロミス、ORIX MONEY、いつもの4社です。

これらの消費者金融が提供するおまとめローンは、審査通過率が30~40%以上と比較的高く、申し込み条件に年収に関する要件が記載されていないなど、申し込みやすいのが特徴です。

また、低金利のおまとめローンでおすすめの5社は、横浜銀行カードローンや千葉銀行カードローン、楽天銀行スーパーローン、みずほ銀行カードローン、ソニー銀行カードローンです。

これらの銀行おまとめローンは、上限金利が年15.0%未満に設定されており、消費者金融より低金利であるところが最大の利点です。現在、年15.0%を超える金利で借入れしている人は、銀行系を検討しましょう。

アイフルは審査通過率が高く追加融資も受けられる

アイフルは、審査通過率が30%以上と高い消費者金融です。同社が提供するおまとめローンでは、追加融資を受けることができます。 アイフルは大手消費者金融の中で唯一、銀行グループに属さない独立系の企業であるため、独自の基準に基づいた柔軟な審査対応を実現できています。

一般的なおまとめローンでは、借入金を一本化した後は新たな借入ができないものも多く、「急な出費があったときに対応できない」という不安があります。

その点、アイフルのおまとめローンは、資金が必要になったタイミングで追加で借りることが可能です。 たとえば、医療費や車の修理費、家電の買い替えなど、予定外の出費が発生したときにも、改めて他社のローンを探す必要がなく、スムーズに対応できる安心感があります。

アイフルのおまとめローンは、銀行カードローンやクレジットカードのショッピングリボもまとめることができます。申し込みはWebで完結するため、家族や勤務先の人に利用がバレにくいでしょう。

銀行カードローンやショッピングリボも含む他社借り入れを、即日で借り換えたい人に向いています。銀行カードローンやショッピングリボもまとめられるうえ、最短即日で利用できるのは、アイフルだけです。

【商品概要】| 金利/実質年率 | 年3.0〜17.5% |

|---|---|

| 契約限度額 | 800万円 |

| 審査スピード | 最短即日 |

| WEB完結 | ◯ |

| 返済方式 | 元利定額返済方式 |

| 担保・連帯保証人なし | ◯ |

| 申し込み条件 | 20〜69歳の安定した収入がある人 |

- 借金を一本化してさらに新たにお金を借りられる。

- 最短即日で借り換え可能。

- 上限金利は年17.5%と、他社より低く設定。

- 年17.5%を上回る金利で借り入れしている人は利息の軽減が可能。

- 消費者金融のカードローン

- クレジットカード会社のカードローン

- クレジットカードのキャッシング

- 銀行カードローン

- クレジットカードのショッピングリボ

プロミスのおまとめローンは審査通過率が40%と高い

プロミスのおまとめローンは、審査通過率が高い点や、新規契約者に限り30日間の無利息期間が適用される点が特徴です。他社には無利息期間がないため、返済負担を軽減したい人はプロミスを利用しましょう。

プロミスで一度も契約したことがない人に向いています。たとえば150万円を年15.0%の実質年率で借り換えた場合、他社を利用するより利息総額が1万8,750円もお得です。

ただし過去にプロミスを利用していた人は、たとえ解約済みであっても無利息期間が適用されないため注意しましょう。

【商品概要】| 金利/実質年率 | 年6.3〜17.8% |

|---|---|

| 契約限度額 | 300万円 |

| 審査スピード | 最短即日 |

| WEB完結 | ◯ |

| 返済方式 | 元利定額返済方式 |

| 担保・連帯保証人なし | ◯ |

| 申し込み条件 | 20〜65歳の安定した収入がある人 |

※リンク先はフリーキャッシング/レディースキャッシングの申込ページです

- 新規契約者に限り30日間の無利息期間が適用。

- 審査通過率は約40.0%と、他社より3.0%ほど高い。

- 収入が少ないなど、審査通過に不安がある人にもおすすめ。

- 消費者金融のカードローン

- クレジットカード会社のカードローン

- クレジットカードのキャッシング

ORIX MONEYはWebで申込が完結するため利用がバレにくい

ORIX MONEYはWebで申込が完結するため、周囲に利用がバレにくいでしょう。契約後に、ローンカードや契約書類が自宅に届くこともありません。

Webで申込が完結するうえ、アプリで返済管理ができるため、家族や友達に内緒で借り換えしたい人に向いています。

ORIX MONEYは、カード会社の商品です。もし家族や友達にスマホアプリのアイコンを見られても、クレジットカードの管理をしていると伝えればバレずに済むでしょう。

ORIX MONEYは、消費者金融の利用に少し抵抗があるといった人におすすめです。

【商品概要】| 金利/実質年率 | 年3.0〜17.8% |

|---|---|

| 契約限度額 | 800万円 |

| 審査スピード | 最短翌営業日 |

| WEB完結 | ◯ |

| 返済方式 | 元利定額返済方式 |

| 担保・連帯保証人なし | ◯ |

| 申し込み条件 | 20〜64歳の安定した収入がある人 |

- オリックスの優待サービスを利用可能。

- オリックスレンタカーを優待価格で利用できるうえ、カーシェアの契約時には割引が適用されるため、自家用車を持っていない人におすすめ。

- 消費者金融のカードローン

- クレジットカード会社のカードローン

- クレジットカードのキャッシング

- 銀行カードローン

- クレジットカードのショッピングリボ

いつもは独自の審査基準を採用

いつものおまとめローンは、過去に延滞や債務整理をした人でも利用できる可能性があります。いつもの審査では、現在の収入や借入状況が重視されるためです。

審査に不安がある人や勤務先にバレずに借り換えしたい人に向いています。他社の場合、過去5〜7年以内に延滞や債務整理をした人は、契約後の貸し倒れを懸念されるため通過しないでしょう。

しかし、いつもでは他社と異なる独自の基準で審査を実施しています。現時点で安定した収入があって無理なく返済できると判断されれば、通過できる可能性があります。

【商品概要】| 金利/実質年率 | 年4.8〜18.0% |

|---|---|

| 契約限度額 | 500万円 |

| 審査スピード | 最短即日 |

| WEB完結 | △ ※ |

| 返済方式 | 元利定額返済方式 |

| 担保・連帯保証人なし | ◯ |

| 申し込み条件 | 20〜65歳の安定した収入がある人 |

- 平日に申込した場合、最短即日で借り換え可能。

- 原則として電話による在籍確認は実施されないため、勤務先にも借り換えがバレない可能性が高い。

- 消費者金融のカードローン

- クレジットカード会社のカードローン

- クレジットカードのキャッシング

| 横浜銀行 カードローン |

千葉銀行 カードローン |

みずほ銀行 カードローン |

ソニー銀行 カードローン |

|

|---|---|---|---|---|

| 金利 | 年1.5〜 14.6% |

年1.4〜 14.8% |

年2.0〜 14.0% |

年2.5〜 13.8% |

| 審査スピード | 最短即日 | 最短 翌営業日 |

最短即日 | 最短 翌営業日 |

| Web完結 | ◯ | ◯ ※ |

◯ | ◯ |

| 借り入れの 対象 |

制限なし | 制限なし | 制限なし | 制限なし |

| 契約限度額 | 1,000万円 | 800万円 | 800万円 | 800万円 |

| 返済方式 | 元利定額 返済方式 |

元利定額 返済方式 |

元利定額 返済方式 |

元利定額 返済方式 |

| 保証会社 | あり | あり | あり | あり |

| 申込条件 | ・20〜69歳の安定した 収入がある人 ・神奈川県や東京都、 群馬県の一部地域に 在住している人 |

・20〜69歳の安定した 収入がある人 ・千葉県、東京都、茨城県、 埼玉県、神奈川県 (横浜市、川崎市)在住の人 |

20〜65歳の安定した 収入がある人 |

20〜64歳の安定した 収入がある人 |

横浜銀行カードローンは限度額1,000万円

横浜銀行カードローンは、契約限度額が1,000万円と高額なのが特徴です。最短即日で利用できるため、既存ローンの返済期日が迫っている場合にも好都合です。

神奈川県内や東京都に在住している人に向いています。とくに、通勤などで小田急線をよく利用する人は横浜銀行カードローンを利用しましょう。小田急線の各駅に設置されているATMにて、いつでも借り入れや返済ができるためです。

ATM利用手数料も一切かからないため、複数回にわけて繰り上げ返済をする場合でも、無駄な出費を抑えられます。

【商品概要】| 金利 | 年1.5〜14.6% |

|---|---|

| 契約限度額 | 1,000万円 |

| 審査スピード | 最短即日 |

| WEB完結 | ◯ |

| 返済方式 | 元利定額返済方式 |

| 担保なし | ◯ |

| 保証会社 | あり |

| 申し込み条件 | ・20〜69歳の安定した収入がある人 ・神奈川県や東京都、群馬県の一部地域に在住している人 |

- 契約限度額は1,000万円と、他社より多く設定。

- 口座未開設の人も申し込みができて、最短即日で借り換えることが可能。

- 申し込みから契約までWebで完結するため、日中忙しい人にもおすすめ。

千葉銀行カードローンは年収の2分の1までなら借り換えできる可能性あり

千葉銀行カードローンは、既存の借入額が年収の2分の1以下なら、借り換えできる可能性があります。さらに金利は年1.4〜14.8%と低いため、利息額を軽減できます。

千葉銀行の普通預金口座を開設している人に向いています。口座開設済みの人は、Webで申し込みが完結するためです。

申し込みから契約、借り入れまで一度も店舗に行く必要がないため、日中忙しい人、スマホで手続きを完了させたい人にも便利です。

【商品概要】| 金利 | 年1.4〜14.8% |

|---|---|

| 契約限度額 | 800万円 |

| 審査スピード | 最短翌営業日 |

| WEB完結 | ◯ |

| 返済方式 | 元利定額返済方式 |

| 担保なし | ◯ |

| 保証会社 | あり |

| 申し込み条件 | ・20〜69歳の安定した収入がある人 ・千葉県、東京都、茨城県、埼玉県、神奈川県(横浜市、川崎市)在住の人 |

- 借入額が年収の2分の1以下であれば審査に通過できる可能性がある。

- サイト内の「10秒クイック診断」で簡易的な審査結果がわかる。

- 扶養内で働くパートやアルバイトも申し込みが可能。

- 審査通過に不安がある人におすすめ。

楽天銀行スーパーローンは口座開設不要で契約できる

楽天銀行スーパーローンは、口座開設不要で契約できます。また、Webで申し込みが完結するため、自宅にいながら契約や借り入れが可能です。

楽天経済圏で生活している人に向いています。獲得ポイント数に応じて決定される「楽天会員ランク」により審査優遇を受けることができます。(※一部例外があります。)

カードローンを契約・利用するだけで楽天ポイントが進呈されるキャンペーンが定期的に行われている点も魅力です。

【商品概要】| 金利 | 年1.9〜14.5% |

|---|---|

| 契約限度額 | 800万円 |

| 審査スピード | 最短即日 |

| WEB完結 | ◯ |

| 返済方式 | 残高スライドリボルビング返済方式 |

| 担保なし | ◯ |

| 保証会社 | あり |

| 申し込み条件 | 20〜62歳の安定した収入のある人 |

- 口座開設不要で契約できるため、今以上に普通預金口座を増やしたくない人におすすめ。

- 融資時間は最短即日からで、申し込みや契約時に来店は不要。

- 利息がお得になるキャンペーンなどを不定期に行っている。

みずほ銀行カードローンはWeb申込なら最短即日で審査回答

みずほ銀行カードローンは、Web申込なら最短即日で審査回答があります。みずほ銀行の普通預金口座を開設済みの場合、最短即日で借り換えが可能です。

みずほ銀行で住宅ローンを組んでいる人に向いています。住宅ローン利用者は、年13.5%以下の金利で借り入れできます。他行よりも低い金利で借り換えできるため、利息額を軽減できます。

【商品概要】| 金利 | 年2.0〜14.0% |

|---|---|

| 契約限度額 | 800万円 |

| 審査スピード | 最短即日 |

| WEB完結 | ◯ |

| 返済方式 | 元利定額返済方式 |

| 担保なし | ◯ |

| 保証会社 | あり |

| 申し込み条件 | 20〜65歳の安定した収入がある人 |

- 口座開設済みの人がWebで申し込みをすれば、最短即日で借り換え可能。

- 上限金利は年14.0%と低めに設定されているため、現在年14.0%以上の金利で借り入れしている人は、借り換えによって返済負担を軽減できる。

- みずほ銀行ATMやE-net ATMであれば、手数料無料で利用できる。

ソニー銀行カードローンは上限金利は年13.8%と他行より低い

ソニー銀行カードローンの上限金利は年13.8%と、他行より低い金利が設定されています。申し込みから契約まで2日〜1週間程度かかりますが、低金利なおまとめローンを探している人に最適です。

なるべく低い金利で借り換えしたい人に向いています。上限金利は年13.8%と、他行より年0.2〜1.0%ほど低いためです。また、借入額が100万円を超える場合の金利は年9.8%です。借入額が増えるほど適用金利も下がるため、既存ローンの借入残高が多い人は検討しましょう。

【商品概要】| 金利 | 年2.5〜13.8% |

|---|---|

| 契約限度額 | 800万円 |

| 審査スピード | 最短翌営業日 |

| WEB完結 | ◯ |

| 返済方式 | 元利定額返済方式 |

| 担保なし | ◯ |

| 保証会社 | あり |

| 申し込み条件 | 20〜64歳の安定した収入がある人 |

- 上限金利が年13.8%と他行より低く設定されている。

- 申し込みはWebで完結するため、日中仕事などで忙しい人にも便利。

- 利用明細は会員専用ページで確認できるので、明細書が自宅に届いて家族にバレる心配がない。

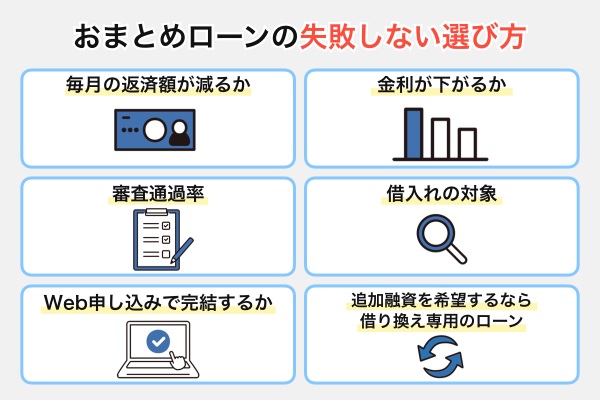

おまとめローンの失敗しない選び方

おまとめローンで失敗しないためのポイントは、返済負担を軽減できるかどうかです。そのためには、毎月の返済額を減らしたり、金利を下げたりすることが重要です。

不安がある人は、ローン会社が公表する「審査通過率」を目安に選ぶといいでしょう。急いで借りたい人、誰にもバレずに借りたい人は、Web申し込みで完結するもの、郵送物なしのものを選んでください。

具体的に、失敗しない5つのポイントについて解説します。

毎月の返済額が減るかで選ぶ

おまとめローンを選ぶ際は、毎月の返済額が減るかを重視しましょう。毎月の返済額は、各社公式サイトにあるシミュレーションで確認できます。

総量規制の例外貸付に該当する消費者金融のおまとめローンは、借り換え前より毎月の返済額が上回ってはいけない決まりです。つまり、毎月の返済額を軽減できる可能性が高いということです。

銀行は消費者金融よりも金利を低くしている関係上、どうしても審査が厳しくなってしまいます。ただ、審査に絶対通らないとも言い切れないため、毎月の返済額を下げたいなら、まず銀行のおまとめローンに申し込んでみてもいいでしょう。

毎月の返済額を軽減できそうにないと判断した場合は、消費者金融のおまとめローンを検討しましょう。

金利が下がるかで選ぶ

おまとめローンを選ぶときは、借り換え後に金利が下がるかを重視しましょう。適用金利が下がることによって、返済負担をより軽減できます。

一般的に消費者金融や銀行で借り入れする場合、新規契約者には上限金利が適用されます。新規契約者は金融機関と信頼関係を築けておらず、貸し倒れのリスクがあることから、早期に利息を回収する目的で上限金利を設定します。

下表のとおり、消費者金融の上限金利は、利息制限法で定められている上限金利と同等です。

【消費者金融の目安金利】| 借入額 | 上限金利 |

|---|---|

| 10万円未満 | 年18.0〜20.0%程度 |

| 10万円超え100万円未満 | 年18.0%程度 |

| 100万円以上 | 年15.0% |

年18.0%程度の金利で複数社から借り入れしており、借入総額が100万円を超えるのであれば、消費者金融のおまとめローンを利用することで確実に金利が下がります。

| おまとめローン | 金利 |

|---|---|

| 横浜銀行カードローン | 年1.5〜14.6% |

| 千葉銀行カードローン | 年1.4〜14.8% |

| 楽天銀行スーパーローン | 年1.9〜14.5% |

| みずほ銀行カードローン | 年2.0〜14.0% |

| ソニー銀行カードローン | 年2.5〜13.8% |

100万円を年15.0%で借り入れしている人が横浜銀行カードローンに借り換えした場合、年0.6%金利が下がります。たった0.6%ですが、1年で6,000円も利息を抑えられるため、借り換えするほうがお得です。

審査通過率で選ぶ

不安があるなら、審査通過率で借入先を選びましょう。

審査通過率とは、新規で申し込みした人が契約まで至った比率のことです。アイフルやプロミスなどの大手消費者金融が公表しており、難易度をはかるうえで参考にできます。

大手消費者金融の審査通過率は、以下のとおりです。

【2023年1月〜8月の審査通過率】| 消費者金融 | 2023年1月 | 2月 | 3月 | 4月 | 5月 | 6月 | 7月 | 8月 |

|---|---|---|---|---|---|---|---|---|

| アイフル | 32.2% | 32.8% | 29.6% | 29.7% | 27.7% | 37.8% | 37.0% | 37.4% |

| プロミス | 43.3% | 43.9% | 42.6% | 42.3% | 40.8% | 41.9% | 41.0% | 39.8% |

| ORIX MONEY | - | - | - | - | - | - | - | - |

| いつも | - | - | - | - | - | - | - | - |

プロミスはアイフルより審査通過率が高く40%を超える月が多いことがわかります。

プロミスの審査通過率を見てもわかるように、近年、審査通過率は低くなっています。消費者金融系のおまとめローンを申し込むにあたっては、実質的な審査通過率40%以下だと考えておいた方がいいでしょう。

借入れの対象で選ぶ

おまとめローンを選ぶ際は、借入れの対象も確認しておきましょう。

消費者金融のおまとめローンは、一部、銀行カードローンやクレジットカードのショッピングリボも借り換え可能ですが、基本的に貸金業者からの借入れは対象が制限されます。

各消費者金融系の借入れ対象は下表のとおりです。

【消費者金融のおまとめローンの借入れ対象】| おまとめ ローン |

貸金業者の カードローン |

クレジットカードの キャッシング |

銀行 カードローン |

ショッピングリボ |

|---|---|---|---|---|

| アイフル おまとめMAX |

◯ | ◯ | ◯ | ◯ |

| プロミス おまとめローン |

◯ | ◯ | × | × |

| ORIX MONEY おまとめローン |

◯ | ◯ | ◯ | ◯ |

| いつも おまとめローン |

◯ | ◯ | × | × |

銀行のおまとめローンは、カードローンやフリーローンなどへの借り換えに過ぎないため、原則として借り入れ対象に制限はありません。

借入れ対象を事前にチェックすることは重要です。特に注意したいのはクレジットカードのショッピングリボです。キャッシングは対象となっていても、ショッピングのリボ払いは対象外になるケースもあるため、申し込む前には借入れ対象の内容を必ずチェックするようにしましょう。そのうえで、自分に合った金融機関を選ぶことをおすすめします。

消費者金融では、他社借入れの一括返済をローン会社が代行してくれます。一方で、銀行は、他社借入れの返済手続きを自分で行う必要があります。場合によっては完済証明書の提出を求められることもあるため、手間を省きたいのであれば、消費者金融を選択しましょう。

Web申し込みで完結するかで選ぶ

おまとめローンを選ぶ際は、Webで申し込みが完結するかどうかも重要です。

とくに他社借入れの返済期日が迫っているなど急ぎで利用したい場合は、Webで申し込みが完結する業者を選んだほうが、早く借り換えできます。

また、Webで申し込みが完結する業者であれば、銀行の窓口や自動契約機へ足を運ぶ必要がないので、空いた時間に申し込みが可能です。

Webで申し込みが完結するおまとめローンは、下表のとおりです。

Webで申し込みが完結するおまとめローン| おまとめローン | 審査スピード | 詳細 |

|---|---|---|

| アイフル おまとめMAX |

最短即日 | |

| プロミス おまとめローン |

最短即日 | |

| ORIX MONEY おまとめローン |

最短翌営業日 | |

| 横浜銀行 カードローン |

最短即日 | |

| 千葉銀行 カードローン(※) |

最短翌営業日(※2) | |

| 楽天銀行 スーパーローン |

最短即日 | |

| みずほ銀行 カードローン |

最短即日 | |

| ソニー銀行 カードローン |

最短翌営業日 |

※2 千葉銀行の普通預金口座を開設済みの場合に限ります

審査が即日で終わったからといって、その日のうちに契約ができるわけではありません。特に銀行は審査の際に警察庁のデータベースへの照合が義務づけられているため、契約は翌営業日になると思っておきましょう。

追加融資を希望するなら借り換え専用のローンを選ぶ

おまとめローンを選ぶとき、追加融資を希望するなら借り換え専用のローンを検討しましょう。

おまとめ専用ローンは、複数の借入れを一本化することを目的とした商品であり、基本的に新たな借入れはできません。契約時に決まった金額を返済していくスタイルで、追加融資の余地がないため、計画的に返済を進めたい方には向いています。

一方で、借り換えローンは、借金の一本化に加えて、新たな借入れにも対応しているケースが多いのが特徴です。契約後に「もう少し資金が必要になった」という場合でも、追加融資が可能なため、柔軟に資金管理を行いたい人には適した選択肢といえるでしょう。

将来的に出費の増加が見込まれる方や、いざという時の備えとして追加融資の可能性を残しておきたいと考えている方は、借り換えローンを検討することをおすすめします。

注意点として「借り換えローン」と記載されていても、すべての商品で追加融資ができるわけではありません。 「借り換え後も追加借入可能」「利用限度額の範囲内で繰り返し利用OK」などの記載があるか、必ず確認しましょう。

例えば、アイフルの「おまとめMAX・かりかえMAX」は、おまとめローン契約後に追加融資を申し込むことができます。

追加融資を利用する場合、返済計画も変動する可能性があります。 繰上げ返済や返済額の変更が可能か、手数料がかからないかといった柔軟性も重要な判断基準になります。

おまとめローンと借り換え専用ローンの違いを理解しておくことは重要です。特に借り換えローンは新たな借入れにも対応しているため、利用状況によっては返済期間が延び、その分利息負担も大きくなります。せっかくおまとめローンで総返済額を削減できると思ったにもかかわらず、逆に増えてしまうことのないよう、追加で借り入れる額は慎重に判断しましょう。

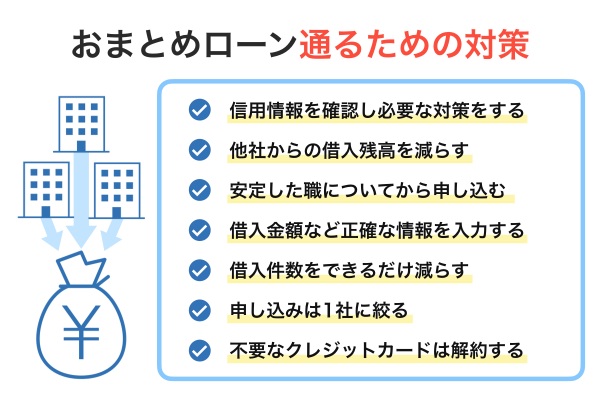

おまとめローンの審査は厳しい?通るための対策

おまとめローンは現在の借入状況や返済能力を総合的に評価するため、誰でも簡単に利用できるわけではありません。

金融機関や商品によって審査基準は異なりますし、特に借入総額が大きくなる場合は、より慎重な審査が行われる傾向にあります。

しかし、審査で重視されるポイントを事前に理解し、適切な準備と対策を講じることで、審査通過の可能性を高めることは十分に可能です。

おまとめローンの審査では、現在の収入状況がより重視されます。そのためには、安定かつ継続した収入があることはもちろん、ずっと返済していけるかといった返済能力も問われます。現在借り入れている複数のローン申込時よりも収入状況がよくなっていれば審査に通る確率は高くなりますが、頻繁に転職を繰り返すなどが見られる場合は今後の収入の安定性を疑問視される要因になるため、注意しておきましょう。

ここからは、おまとめローンの審査の傾向と、審査に通りやすくするための具体的な対策について詳しく解説していきます。

信用情報を確認し必要な対策を講じる

おまとめローンの審査通過に向けた最初の重要なステップは、ご自身の現在の「信用情報」を正確に確認し、必要に応じた対策を講じることです。

信用情報とは、これまでのクレジットカードやローンの利用履歴、支払状況などが記録されたもので、金融機関は審査の際に必ずこれを参照します。

1. 信用情報の開示請求を行う

まずは、指定信用情報機関にご自身の信用情報を開示請求しましょう。日本には主に株式会社シー・アイ・シー(CIC)、株式会社日本信用情報機構(JICC)、全国銀行個人信用情報センター(KSC)の3つの機関があり、それぞれオンラインや郵送で手続きが可能です。

開示報告書には、契約内容、支払状況、残高、そして延滞や債務整理といった情報(いわゆる事故情報・異動情報)の有無などが記載されています。

2. 開示内容に基づき対策を講じる

開示された信用情報を確認し、以下のような点に注意して必要な対策を検討します。

万が一、事実に反する情報や古すぎる情報が記載されている場合は、該当する金融機関や信用情報機関に訂正や調査を申し出ることができます。

借入件数、各社の借入残高、適用金利を正確に把握することは、おまとめローンの申込額や返済計画を立てる上で不可欠です。

軽微な支払遅延であっても、繰り返されていれば審査に影響する可能性があります。現在延滞中のものがあれば、申し込み前に解消しておくことが望ましいです。

長期延滞や債務整理などの「異動」情報が登録されている場合、おまとめローンの審査通過は非常に厳しくなります。この情報が消えるまで期間を置くか(通常5年~7年程度)、より審査に柔軟な傾向のある貸金業者のおまとめローンを慎重に検討する必要があります。

短期間に複数のローンやクレジットカードに申し込んでいると、「申し込みブラック」と見なされ審査に不利になることがあります。該当する場合は、半年程度期間を空けてから申し込むのが賢明です。

事前に自身の信用情報を客観的に把握し、改善できる点があれば対応しておくことで、おまとめローンの審査に通りやすくなるだけでなく、より有利な条件での契約につながる可能性も高まります。

他社からの借入残高を可能な限り減らしておく

おまとめローンの審査に申し込む前に、既存の他社からの借入残高を可能な限り減らしておくことは、審査通過の可能性を高める上で有効な対策の一つです。

金融機関は、おまとめローンの審査において、申込者の総借入額や年収に占める年間返済額の割合(返済負担率)を慎重に評価します。

既存の借入残高が少なければ少ないほど、申込者の返済能力に対する懸念が軽減され、新たな借入れ(おまとめローン)に対する余力があると判断されやすくなります。

これは、貸金業法や割賦販売法で定められている金融機関の「返済能力の調査」義務にも関連しており、無理のない返済計画が立てられるかどうかの重要な指標となります。

具体的には、返済期日が近いものや、金利が高い少額の借入れなどを優先的に完済したり、一部でも繰り上げ返済したりすることで、全体の借入件数や総残高を減らす努力が考えられます。

手元資金に余裕がある場合は、緊急時の資金を除いた範囲で返済に充てることも一つの方法です。

借入件数や残高が整理されている状態は、申込者の計画的な返済意思を示すものとも受け取られる可能性があります。

結果として、審査がスムーズに進んだり、より有利な条件でおまとめローンを利用できたりする可能性につながります。

安定した職についてから申し込む

おまとめローンの審査に通過するためには、申込時点で「安定した職業に就いていること」が極めて重要な要素となります。

もし現在、転職活動中であったり、新しい職場に移ったばかりであったりする場合は、一定期間勤務し、収入が安定してから申し込むことを強く推奨します。

金融機関が審査において最も重視する点の一つが、申込者の継続的な返済能力です。

安定した職に就き、毎月一定の収入を得ていることは、この返済能力を証明する上での基本的な前提となります。

勤続年数が長いほど、また、雇用形態が正社員であるなど、一般的に安定性が高いと見なされる職務状況であるほど、審査においては好印象となる傾向があります。

これは、貸金業法や割賦販売法においても、貸付けを行う際に申込者の「収入又は収益その他の資力」や「返済計画その他の返済能力に関する事項」を調査することが求められているためです。

(参考:e-Gov法令検索「貸金業法」第十三条(返済能力の調査)、e-Gov法令検索「割賦販売法」第三十五条の三の五(包括支払可能見込額の調査等))

逆に、失業中であったり、新しい職に就いてからの期間が数ヶ月と短い場合は、収入の安定性に対する評価が難しく、審査で不利になる可能性が高まります。

最低でも半年から1年程度の勤続実績を積んでから、おまとめローンを検討するのが賢明と言えるでしょう。

現在の職業や勤続年数に不安がある場合は、焦って申し込むのではなく、まずはご自身の職業生活の基盤を安定させることを優先し、より良い条件で審査に臨めるタイミングを見極めることが大切です。

比較的通りやすいおまとめローンを選ぶ

これまでの対策に加えて、申し込むおまとめローンの種類や金融機関を慎重に選ぶことも、審査通過の可能性を高める上で重要です。

「審査が甘い」と断言できる商品はありませんが、業態や商品の特性により、審査の傾向に違いが見られることがあります。

消費者金融系のおまとめローンは、銀行系と比較して独自の審査基準を持ち、現在の返済能力をより重視する傾向があると言われています。

そのため、過去の信用情報に多少の不安があっても、現在の収入が安定していれば、相対的に審査に通りやすいと考えられます。

特に、多重債務者を対象とした専用ローンは、利用者救済の側面も持つため、個々の状況をより柔軟に考慮することが期待できます。

各金融機関の商品説明や申し込み条件をよく確認しましょう。

「審査に不安のある方向け」などと明記されている商品は、そうした顧客層を意識しており、比較的利用の門戸が広い可能性があります。

また、ご自身の属性(年齢、年収など)が、そのローン商品の主な利用者層と合致しているかも重要な判断材料となります。

一部の金融機関では、ウェブサイト上で簡単な情報を入力するだけで借入れの可能性を診断できる「簡易診断」や「仮審査」を提供しています。

これらの結果はあくまで目安であり本審査を保証するものではありませんが、大まかな見込みを把握し、商品を比較検討する際の参考として活用できます。

借入金額など正確な情報を入力する

おまとめローンの審査において、最も重要かつ基本的な項目の一つが、現在の借入状況を含む、申込フォームへの正確な情報入力です。「絶対に通りたい」という強い思いから、借入件数や借入残高を少なく申告したり、収入を多く見せたりといった虚偽申告を行うことは避けるべきです。

なぜなら、おまとめローンを提供する金融機関は、申込者から申告された情報をもとに、信用情報機関に登録されている借入履歴(いつ、どこから、いくら借りて、現在いくら残っているか、延滞はないか、など)と照合を行うからです。

もし、申告内容と信用情報機関の情報に不一致があった場合、審査担当者は「虚偽の申告がある」「隠している情報があるのではないか」と判断し、信用できない申込者とみなす可能性があります。たとえ悪意のない入力ミスであったとしても、情報の正確性が確認できない場合、審査通過が非常に難しくなります。

虚偽の申告に悪意が見られる場合は、詐欺として刑事罰の対象にもなりかねません。申込時の申告内容は必ず資料を元に正確なものを記載しましょう。また、審査に通りたいために虚偽の申告をする申込者に対しては、審査担当者の心証も悪くなります。

特に以下の情報は、審査の際に厳しくチェックされるため、最新かつ正確な情報を申告することが不可欠です。

- 現在の借入先(カード会社、消費者金融、銀行など)の全て:漏れなく申告する必要があります。

- それぞれの借入残高:最新の利用明細書や会員ページなどで正確な残高を確認することが推奨されます。

- それぞれの毎月の返済額:正確な金額を申告してください。

- 勤務先情報(名称、所在地、連絡先、勤続年数など):在籍確認が行われる場合があるため、正確な情報を入力することが重要です。

- 年収:源泉徴収票や確定申告書など、客観的な根拠に基づいた正確な金額を申告してください。

おまとめローンは、申込者の返済能力と信用力を総合的に判断して審査が行われます。正直かつ正確な情報申告は、責任を持って返済を行う意思と能力があることを示す第一歩であり、審査担当者からの信頼を得るために不可欠です。「絶対通る」おまとめローンは存在しませんが、正直な申告は審査通過の可能性を高める確実な方法の一つと言えます。

借入件数をできるだけ減らす

おまとめローンの審査に通るためには、借入件数をできるだけ減らすことが大切です。

おまとめローンの審査において、現在の借入状況、特に「借入先の数(借入件数)」と「借入残高の合計(借入総額)」は非常に重要な評価ポイントだからです。

金融機関の審査担当者は、申込者が複数の借入先から借り入れている状況を、個々の返済管理が煩雑であり、延滞などのリスクが高いと判断する傾向があります。借入件数が多いほど、家計管理能力が低いと見なされたり、把握していない隠れた借金がある可能性を疑われたりするリスクもゼロではありません。また、借入総額が大きいほど、毎月の返済負担率が高くなり、返済能力に懸念があると判断されやすくなります。

そのため、おまとめローンの申込前に対策を講じることが推奨されます。具体的な対策は次のとおりです。

少額の借入を優先的に完済する

現在の借入先の中で、特に残高が少ないものから優先して完済を目指すことは効果的です。たとえ1社であっても、借入件数を減らすことができれば、申込者の借入状況が整理されているという印象を審査担当者に与えることができます。借入件数そのものが審査項目である金融機関も存在するため、件数を減らすこと自体が審査に有利に働く可能性があります。

おまとめローンの申し込みにあたり、借入先があまりにも多いと審査に通らない可能性が高くなります。審査に通過する可能性を高めるためにも、少額の借入先への完済は優先的に行いましょう。ただし、無理のない範囲で行うことが大切です。

可能な範囲で繰り上げ返済を行う

複数の借入先をまとめて完済するのが難しい場合でも、可能な範囲で各社の借入残高を繰り上げ返済によって減らしておくことは有効です。借入総額が減少すれば、それに伴い毎月の返済負担率も低下します。返済負担率が低いほど、安定した返済能力があると見なされやすくなり、審査通過の可能性が高まります。

これらの対策は、申込者自身の返済負担を実際に軽減すると同時に、金融機関に対して「自身の借入状況を把握し、返済に真摯に向き合っている」という前向きな姿勢を示すことにも繋がります。審査は総合的な判断で行われますが、借入件数や総額の減少は、申込者の信用力向上を示す重要な要素となります。

完済する余裕がない場合は、繰り上げ返済することをおすすめします。借入残高が少なくなれば、おまとめローンの審査に通過しやすくなるためです。

申し込みは1社に絞る

おまとめローンの審査通過の可能性を高めるためには、最も可能性が高いと思われる金融機関を事前に厳選し、まずはその1社に絞って申し込むことが非常に重要です。

おまとめローンへの申し込みを検討する際、複数の金融機関に同時に申し込むことは推奨されません。

金融機関がおまとめローンの審査を行う際には、必ず信用情報機関に登録されている申込者の情報を照会します。この信用情報には、過去の借入や返済状況だけでなく、「いつ、どの金融機関にローンの申し込みを行ったか」という情報も記録されており、他の金融機関もこれを閲覧できます。

短期間に複数のおまとめローンやその他のローンにまとめて申し込みを行った場合、審査担当者はその事実を見て、「他社で審査に落ち続けているのではないか」「相当に資金繰りに困っており、返済能力に問題があるのではないか」といったネガティブな印象を持つ可能性が高くなります。これは、返済が滞るリスクが高い申込者だと判断される要因の一つとなり得ます。

このように、短期間に多数のローン申込情報が信用情報に記録されることで、かえって新たな借入やローンの審査に通りにくくなる状態は、俗に「申込ブラック」と呼ばれています。「申込ブラック」となる明確な基準件数や期間は公表されていませんが、一般的には1ヵ月〜数ヵ月といったごく短い期間に、例えば3社や4社といった多数の申し込みを行うと、そのリスクが高まると言われています。

申し込みブラックを避けるためにも、事前に複数の金融機関を比較し、最終的に自分に合っている金融機関を選び、申し込みましょう。申し込んで比較するのではなく、事前に条件などを比較し、検討することが重要なポイントです。

信用情報機関に申込情報が登録される期間は、申し込みから約6ヵ月間です。そのため、もし最初に申し込んだおまとめローンの審査に残念ながら落ちてしまった場合でも、焦ってすぐに別の金融機関に申し込むのではなく、前回の申込情報が信用情報から消えるまで、最低でも6ヶ月程度の期間を空けてから次の申し込みを検討することが賢明です。

信用情報機関には、申込情報だけでなく、その結果も登録されます。おまとめローンの審査に通ったからといって、すぐに別のローンに申し込むことも避ける方がいいでしょう。おまとめローンの利用目的は返済です。そのため、ほかのローンを申し込むのはおまとめローンを完済してから行うことをおすすめします。

事前におまとめローンの金利、限度額、審査基準(比較的通りやすいとされる金融機関など)をしっかり比較検討し、自身の状況に最も合った1社を見極めること、そして一度に多数の申し込みを避けることが、無駄な審査落ちを防ぎ、最終的な審査通過への確率を高めるための重要な戦略となります。

不要なクレジットカードは解約する

おまとめローンの審査を有利に進めるためには、現在所有しているクレジットカードの整理・解約を検討することも有効な対策の一つです。特に、あまり使用していない、あるいは全く使用していないクレジットカードは、申込前に解約しておくことが推奨されます。

おまとめローンの審査において、金融機関は申込者の現在の借入状況だけでなく、「今後、どの程度の金額まで新たに借入できる可能性があるか」という点も評価します。クレジットカードに設定されている「利用可能枠(限度額)」は、たとえ現在の利用残高がゼロであっても、その枠いっぱいまでいつでも借り入れや買い物ができてしまう「潜在的な借入能力」と見なされます。

例えば、利用限度額がそれぞれ50万円のクレジットカードを複数枚所有している場合、合計の利用可能枠は数百万円になることも珍しくありません。おまとめローンの実行後に、これらのカードで新たな借入や利用を重ねるリスクを、金融機関は審査時に考慮する傾向があります。総利用可能枠が大きいほど、「おまとめローンで借金を一本化しても、すぐに他のカードで借り入れてしまい、再び多重債務に陥るのではないか」という懸念を抱かれやすくなる可能性があります。

そのため、おまとめローンの申込前に不要なクレジットカードを解約し、自身の総利用可能枠を減らしておくことは、金融機関に対して「これ以上安易に借金を増やすつもりはない」「おまとめローンで一本化した借金の返済に集中したい」という意思を示すことに繋がります。これにより、申込者の返済に対する真剣さや、今後の堅実な家計管理能力が評価されやすくなり、審査通過の可能性を高める効果が期待できます。

どのカードを解約すべきか判断に迷う場合は、以下の点を参考に整理を進めることが考えられます。

- 全く、あるいはほとんど利用していないカード

- 利用限度額が大きいものの、あまり利用していないカード

- 年会費がかかるカード

使用頻度の低いクレジットカードを整理・解約することで、自身の信用リスクを下げ、おまとめローンの審査においてより有利な条件を引き出しやすくなるでしょう。

クレジットカード以外にも、契約しているけれど利用していないカードローンがあるなら解約しましょう。借入枠が存在する限り、利用する可能性を疑われるからです。また、クレジットカードのキャッシング枠を0円にしておく対策も有効です。

おまとめローンを利用する際の注意点

おまとめローンを利用する際の注意点は、返済期間が長くなりすぎないようにすること、新規の借入先を増やさないこと、延滞をしないようにすることの3点です。

返済期間が長くなりすぎないよう注意

おまとめローンを利用するときは返済期間が長くなりすぎないよう注意しましょう。

おまとめローンは、毎月の返済額を抑えることができる点が魅力ですが、そのぶん返済期間が長くなりやすいという側面があります。返済期間が延びると、月々の負担は軽くなっても、支払う利息の総額が大きくなるというデメリットがあります。

そのため、以下のポイントに注意して返済計画を立てましょう。

・契約前に返済期間と総返済額を確認する

ローンを組む前に、月々の返済額だけでなく、「完済までに何年かかるか」「総返済額はいくらになるか」を必ずチェックしましょう。総返済額が以前より大幅に増えていないか確認することが大切です。

・毎月の返済額を可能な範囲で増やす

返済期間を短縮するには、毎月の返済額を少しでも増やすのが効果的です。家計に余裕がある月は、一部繰上返済も積極的に活用すると、利息の軽減にもつながります。

・「完済時期」を目標として意識する

漫然と返済を続けるのではなく、「○年○月に完済する」といった具体的な目標を持つと、計画的な返済がしやすくなります。

月々の負担が軽くなったからといって安心せず、完済までのスケジュールを見据えて戦略的に返済することが、最終的な利息負担を減らすカギとなります。

返済において、返済計画を立てることは重要です。これからのライフイベント次第では、まとまったお金が必要になることもあるでしょう。その時にまた借り入れることのないよう、必要となる資金があらかじめ分っているなら毎月の貯蓄で準備するようにし、それを差し引いた範囲内に返済額を抑えるようにしましょう。

新規の借入先を増やさない

おまとめローンを利用する際は新規の借入先を増やさない点に注意が必要です。

おまとめローンを利用すると、既存の複数の借入がひとつにまとめられ、一時的にカードローンやクレジットカードの利用枠が再び空く場合があります。しかし、その空いた枠を使って新たに借り入れを行ってしまうと、借金が再び膨らみ、一本化の効果が失われてしまいます。

このような事態を防ぐため、以下の点に注意しましょう。

・借入枠が復活しても使わないという意識を持つ

利用可能枠が増えても、それは「使ってもいいお金」ではありません。借金を増やさないという明確な意志を持ち、新たな借入を控えることが、完済への第一歩です。

・クレジットカードやカードローンの整理を行う

使っていないカードが複数ある場合は、キャッシング枠を減らす、あるいは解約することで、不要な借入の誘惑を減らせます。特に、過去に借り入れをしていたカードの枠が残っていると、つい手を出してしまうリスクがあるため、見直しは有効です。

・家計を見直し、借金に頼らない生活設計を意識する

根本的な対策として、生活費や支出の見直しも重要です。突発的な出費にも備えられるよう、少しずつでも貯金を確保し、再び借金に頼らず済む体制を整えていきましょう。

おまとめローンは、借金問題を解決するための「きっかけ」にはなりますが、その効果を持続させるには、新規の借入を増やさない強い自制心と、環境の見直しが不可欠です。

延滞をしないようにする

おまとめローンを利用するときは延滞せずに、期日通りに返済するように気をつけてください。

おまとめローンは返済が一つにまとまる反面、延滞した場合は「大口の延滞」として記録されるリスクがあります。金額が大きくなることで、金融機関によってはより深刻な延滞とみなされ、今後のローン審査に不利になる可能性が高まります。延滞をすると以下のような不利益が発生します。

・信用情報に傷がつく

返済を滞納すると、その事実が信用情報機関に登録され、いわゆる「事故情報」として扱われます。これにより、将来的にローンやクレジットカードの審査に通りにくくなる可能性があります。

・延滞損害金が発生する

返済期日を過ぎると、延滞損害金(遅延利息)が発生し、支払総額が増えてしまいます。

こうしたリスクを避けるために、以下のような対策を講じておきましょう。

・引き落とし口座の残高を常に確認する

返済日には口座に確実に必要額が入っているよう事前に準備しておきましょう。生活費の引き落としが重なる場合は、日程をずらすことも検討しましょう。

どうしても返済日に返済額が準備できない場合には、事前におまとめローンを借り入れている金融機関に相談しましょう。もし返済できる日が分っているなら、それまで返済を延ばしてもらえる可能性があります。事前に連絡することで、金融機関の心証もよくなります。相談する際には、返済できない理由といつまでなら返済できる旨をきちんと伝えることが大切です。

・リマインダー設定や自動通知を活用する

スマートフォンのカレンダー機能や銀行のアプリで、返済日のリマインダー通知を設定するのも有効です。うっかり忘れを防げます。

・生活費と返済資金を分けて管理する

毎月の返済額をあらかじめ別口座に移しておくと、使いすぎを防ぎ、安定した返済がしやすくなります。

おまとめローンを活かすには、「延滞しないこと」が最も基本かつ重要なルールです。信用を守るという視点でも、期日通りの返済を徹底しましょう。

おまとめローンの審査に落ちる人の特徴

おまとめローンの審査に落ちる人は、収入や借入状況、信用情報などに大きな問題があるといった特徴があります。そのほか、申込情報に虚偽や誤りが含まれていたり、短期間に複数のローンに申し込んでいたりする場合も、審査落ちの可能性が高まります。

おまとめローンの審査では、その人の属性や信用情報などが総合的にチェックされるため、一定の基準を満たしていないと審査に通らないことも少なくありません。収入面で不安がある場合は安定した職についてから申し込むことや、申込情報は誤りがないように慎重に記入することなどを心がけましょう。

収入が不安定または低い

おまとめローンの審査に落ちる人の特徴として、収入が不安定または低いことが挙げられます。例えば、アルバイトやパートでも継続的に収入が得られていれば、審査には通る可能性があります。しかし、収入が極端に不安定だったり、職についていない場合、返済能力に不安があるとみなされ、審査に落ちることが多いです。

また、年収に対して、希望するおまとめローンの借入希望額や現在の借入総額が多すぎる場合、返済負担率(年収に対するローン全体の年間返済額の割合)が高いと、返済能力が低いと判断されがちです。

無理のない返済負担率は30%以下といわれています。しかし、この返済負担率は年収を基に計算されるため、毎月の手取額で計算し、20%以下に抑える方が安心です。ボーナスなど臨時収入が入った時には繰り上げ返済を行うと、効率的な返済が可能です。

特に、無職の状態や、収入が途切れがちな状況は、審査において非常に不利となります。重要なのは、収入が定期的に入っているか、そしてその収入額が返済を続けられる範囲に収まるかどうかです。

現在の借入状況が悪い

おまとめローンの審査に落ちる人の特徴として、現在の借入状況が悪いことが挙げられます。具体的には、借入件数が多すぎる場合です。例えば、複数の金融機関から5件以上の借入がある場合、返済管理能力が低いと判断され、審査に通りにくくなります。

多くの借入があると、金融機関は利用者の返済能力に疑問を抱き、リスクを避ける傾向にあります。 また、借入総額が年収に対して過大である場合も問題です。

おまとめローンの申し込み時点で5社以上からの借入があるなら、申し込みよりも先に借入件数を少なくすることを考えましょう。1番借入残高の少ない借入先から完済していき、できれば3社程度の借入にに抑えてから申込むことをおすすめします。

おまとめローンは総量規制の対象外ですが、金融機関によっては、年収に見合わない借入額を避ける独自の基準を設けていることがあります。これにより、たとえ総量規制の範囲外でも、借入総額が過大だと審査に通らない可能性が高くなります。

信用情報に傷がある

おまとめローンの審査に落ちる人の特徴として、信用情報に傷があることが挙げられます。過去に借入の返済を延滞したり滞納した履歴がある場合、数日の遅れでも信用情報に記録として残ります。この情報は審査に影響を与えるため、返済の遅れがあると審査に通るのが難しくなります。

さらに、クレジットカードやローンの支払いを長期間滞納し、代位弁済や強制解約となった履歴がある場合、これも信用情報に記録されます。このような履歴があると、金融機関は返済能力に対する信頼性を欠くと判断し、審査で不利になることが多いです。 また、過去に債務整理(任意整理、個人再生、自己破産など)を行った場合も、信用情報に一定期間記録されます。

延滞や債務整理の情報は5年~7年登録されます。 もし自分の信用情報が気になるなら、事前に信用情報機関に対して情報開示の請求を行い、確認しておきましょう。もし、事故情報が登録されているのがわかったなら、その登録が消えるまでおまとめローンだけでなく、ほかのローンの申し込みも控えるほうが賢明です。

これらの情報は、金融機関が審査を行う際に大きな影響を与えるため、債務整理歴があると、融資が難しくなる可能性があります。 さらに、クレジットカードのキャッシング枠を頻繁に利用したり、常に限度額いっぱいまで借りている場合も、返済能力に疑問を抱かれる要因となります。これは自転車操業に陥っている状態と見なされ、金融機関からは返済能力に対して不安視されることが多いです。

申込情報に虚偽や誤りがある

おまとめローンの審査に落ちる人の特徴として、申込情報に虚偽や誤りがあることが挙げられます。例えば、年収や借入件数、借入総額などを実際よりも少なく申告するなど、意図的に虚偽の情報を申告した場合、信用を失い審査に通りません。

金融機関は、申込者の情報をもとに返済能力を判断するため、虚偽の申告が発覚すると、その後の融資を拒否されることが多いです。 また、故意でなくても、申込書に明らかな入力ミスが多い場合も、審査担当者に不信感を与え、確認の手間がかかることから不利になります。

例えば、誤った金額や日付を記入したり、必要な項目を記入漏れしていたりすることで、審査に時間がかかり、最終的には審査に通らないケースもあります。 正確な情報を申告することが、審査において重要であるため、申し込み時には慎重に内容を確認することが求められます。

短期間に複数社に申し込んでいる

おまとめローンの審査に落ちる人の特徴として、短期間に複数の金融機関に申し込んでいることが挙げられます。

この状態は「申し込みブラック」とも呼ばれ、複数の金融機関に立て続けに申し込むと、「相当お金に困っている」「他社で断られ続けている」と判断されることがあります。 金融機関は、申し込み履歴を信用情報機関で確認できるため、短期間に多くの申し込みがあると、それだけで審査に不利に働きます。

できるだけ早くおまとめローンを利用して金利負担を減らしたい、と焦る気持ちは分ります。しかし、審査に通らなかったからといってすぐに別のおまとめローンを申し込むのは控えましょう。別のおまとめローンを申し込むなら6ヶ月間は開けることが審査に通りやすくなるポイントです。

借入希望者が過去に何度も審査を受けていることが記録され、「この人は他の会社で借りられなかったから、リスクが高い」と見なされ、審査に通りにくくなります。

そのため、申し込みを行う前に、どの金融機関が自分に適しているかをよく検討し、無駄な申し込みを避けることが重要です。

おまとめローンに通らなかったときの対策

おまとめローンに通らなかったときは、現在の借入先に返済額の減額を依頼する、利用中のカードローンで借入限度額の増額申請を行うといった方法を検討しましょう。他社のおまとめローンに申し込んでみる、また、専門家に債務整理の相談をするといった方法も挙げられます。

現在の借入先に返済条件の変更を相談する

おまとめローンの審査に通らなかった場合、次に試すべき方法として「現在の借入先に返済条件の変更を相談する」ことが挙げられます。

借入先によっては、返済計画を見直して月々の返済額を減らす「リスケジュール」に応じてくれる場合があります。特に、複数の金融機関から借り入れている場合、一部の業者と相談することで、返済負担を軽減できる可能性があります。

例えば、「毎月の返済額を少し下げたい」「利息だけを支払う期間を設けたい」といった具体的な要望を伝えることができます。 重要なのは、返済が困難になる前に早めに相談することです。返済が滞る前に、できるだけ早期に対策を講じることで、金融機関との信頼関係を保ちながら負担を軽くすることが可能です。

現在利用中のカードローンで借入限度額の増額申請を行う

おまとめローンの審査に落ちた時は、現在利用中のカードローンで借入限度額の増額申請を行い、その増額分で他社の借金を返済する方法も有効です。この方法には以下の利点があります。

・審査基準が新規契約よりも緩やかであるため、審査に通過しやすい

・信用情報に新たな借入として記録されにくいため、信用情報上の影響が少ない

しかし、注意すべき点もあります。増額分を利用して新たに借金を重ねることは絶対に避けるべきです。この方法はあくまでも返済の一本化や返済負担の軽減を目的とするものであり、他の借入先に新たに手を出すことは逆効果になります。

借金を返済するために、新たに借り入れることは止めましょう。結果としておまとめローンの審査に通りにくくなる結果を招いてしまいます。おまとめローンを利用する際に優先的に考えるのは、今ある借入を少なくすることで、それを借入で行うことは本来の目的に反する行動です。どうしても借り入れるなら、すぐに返せる時だけ利用することを心がけましょう。

増額分を使う際は、その目的を明確にし、返済計画を立てたうえで使用することが重要です。

多くのカードローン会社では、オンラインでの増額申請を受け付けています。公式サイトにアクセスし、「増額申請」や「限度額の変更」などに関するページを見つけます。 必要事項を入力し、提出するだけで申請が完了します。

申請が完了したら、カードローン会社による審査が行われます。審査では、返済履歴(過去に延滞や遅延がないか)、収入の安定性(申告した収入が安定しているか)、他社借入状況(他のローンやクレジットカードの利用状況)、信用情報(信用情報機関に登録された情報)がチェックされます。

審査には数日から1週間程度かかることがあります。審査結果が出るまで待ちましょう。審査の結果、増額申請が認められると、カードローン会社から通知が届きます。増額が認められた場合、新しい借入限度額が設定されます。

なお、利用中のカードローンで返済履歴に問題があると、増額申請が拒否されることがあります。特に、延滞や滞納が頻繁に発生している場合、信用力に疑念を抱かれるため、増額は難しくなります。また、既に他社の借入が多い場合、増額申請が却下されることがあります。特に、借入額が総量規制の基準に近い場合や、他のローンとの借入額が高すぎる場合は、返済能力を懸念されるため、増額が認められにくいです。

他社のおまとめローンを検討する

おまとめローンの審査に通らなかった場合でも、他の金融機関に目を向けることで、借り入れのチャンスが広がることがあります。

たとえば、銀行で審査に落ちた場合でも、消費者金融では融資が受けられるケースがあります。これは、両者が採用している審査基準やリスクの捉え方に違いがあるためです。

消費者金融は、銀行に比べて審査が柔軟で、比較的多くの人に融資のチャンスを与えているのが特徴です。その背景には、金利設定の違いがあります。消費者金融の上限金利は一般的に年18%前後と、銀行よりも高めに設定されています。この高金利は、貸し倒れリスクを補うための仕組みであり、一定のリスクを取る代わりに、銀行よりも幅広い層の申込者に融資を行う体制を取っています。

そのため、過去に延滞歴がある、他社借入が複数ある、年収がやや低いといった理由で銀行審査に通らなかった人でも、消費者金融では審査を通過できる可能性があります。

ただし、注意点として、短期間に複数の金融機関に申し込むのは避けるべきです。頻繁に申し込みを行うことは、信用情報に記録され、次回の審査で不利に働く可能性があるため、慎重に金融機関を選択することが重要です。

弁護士・司法書士など専門家への相談(債務整理)

おまとめローンの審査に通過できなかった場合や、現在の借入状況から返済が困難になった状況においては、弁護士や司法書士といった法律の専門家へ相談することも重要な選択肢となります。専門家は、相談者の借金状況を詳細に聞き取り、任意整理、個人再生、自己破産といった法的な手続きを含め、どのように問題を解決できるか、その方に最も適切な方法を一緒に検討します。例えば、任意整理を利用することで、将来利息をカットしたり、長期分割にしたりして、月々の返済負担を軽減できる可能性があります。

相談する専門家を選ぶ際には、債務整理に関する豊富な経験を持つ弁護士や司法書士から選ぶことが推奨されます。信頼できる専門家を探す方法としては、インターネットでの情報収集や、国が設立した法テラスを利用するといった手段が考えられます。多くの法律事務所では初回無料相談を受け付けているため、まずは気軽に問い合わせてみるのが良いでしょう。ただし、事務所によっては相談料が発生する場合もあるため、事前に費用について確認しておくことが勧められます。

相談に臨む際には、借入先の明細書や契約書類、現在の収入や支出が分かる資料など、自身の借入状況や家計に関する書類を準備しておくと、専門家が状況を正確に把握しやすくなります。相談では、現在の借入総額、件数、それぞれの返済状況、そして返済が困難になった理由などを具体的に、正直に伝えることが重要です。正確な情報に基づき、専門家からより適切な解決策の提案を受けられる可能性が高まります。

専門家との話し合いの中で、相談者の状況に応じた具体的な法的手続きが提示されます。代表的なものとして、裁判所を介さずに将来利息のカットなどを交渉する任意整理、裁判所を通じて借金を大幅に減額する個人再生、そして借金をゼロに近づける自己破産といった選択肢があります。それぞれのメリット・デメリットや、今後の生活への影響について専門家から十分な説明を受け、納得した上で自身に最適な方法を選択することが求められます。

ただし、債務整理を行う上で知っておくべき重要な注意点があります。任意整理を含む法的な債務整理手続きを行った場合、信用情報機関に「事故情報」(いわゆるブラックリスト)として登録されるという点です。この情報は手続きの種類や完済から数年間は残り、その期間中は新たなローン申請やクレジットカードの作成が原則として難しくなります。おまとめローンを検討する状況にある方には既に信用情報に不安がある場合も少なくありませんが、法的な手続きを選択する際は、その後の信用への影響を十分に理解しておくことが不可欠です。専門家からも必ず説明があるため、不明点は全て確認することが推奨されます。

債務整理にはいくつか種類があり、中には官報などで公表されるものもあります。そのため、債務整理を行っていることを会社や知人に知られる可能性があることも覚悟の上で望むことが大切です。

よくある質問

どのようなローンであっても、お金を貸す側の金融機関は、申込者がきちんと返済できる能力があるか、過去に問題なく借入・返済をしてきたかなどを確認するために、必ず審査を行います。

これは、銀行であろうと消費者金融であろうと、おまとめローンであろうと住宅ローンであろうと、例外はありません。おまとめローンは、多くの場合、比較的大きな金額を借り入れることになるため、むしろ通常のローンよりも審査が慎重に行われる傾向にあります。

おまとめローンで借りられる金額は、以下のいくつかの要因によって決まります。

現在お持ちの借入総額:おまとめローンは、複数の借入を一つにまとめるためのものです。したがって、まず現在抱えている借入の合計額が、借入希望額のベースとなります。これ以上の金額を借りることは基本的にできません(一部の例外を除く)。

金融機関の審査基準:年収400万円という数字は重要な要素ですが、それだけで上限額が決まるわけではありません。金融機関は、年収に加えて、以下の点を総合的に判断して、申込者にその借入総額を返済する能力があるかを厳しく審査します。

銀行のおまとめローンは総量規制の対象外ですが、銀行独自の厳しい審査基準があり、年収に対する返済負担率などを考慮して上限額を判断します。

また、金利を年12.0%、返済期間を7年にした場合は、 毎月の返済額は約8万7,260円で、総返済額は約732万9,900円、 利息は約232万9,900円となります。

ただし消費者金融系のおまとめローンは、現在の返済能力(たとえば、毎月の返済実績や収支のバランス)を重視する傾向があり、銀行系よりも柔軟に審査される場合があります。

また、過去5〜7年以内に延滞や債務整理をした人も、審査に通らない可能性が高いといえます。延滞や債務整理の情報は、返済が困難になった過去があることの証明となるためです。過去に延滞や債務整理をした人は、生活サポート基金など生活困窮者向けの貸付制度を検討しましょう。

とはいえ、銀行は自主的に借り入れの上限額を年収の2分の1に制限しています。借入総額が年収の2分の1に近い場合は、多めに借りられる可能性は低いでしょう。

ただし、毎月の返済額が少額になるほど返済期間が長引き、利息総額が膨らむ点には注意が必要です。利息を含む返済総額を抑えるためには、お金に余裕があるときは繰り上げ返済をするなど、返済期間を短縮できるよう努めましょう。

具体的にいくらまで借りられるのかは公表されていませんが、消費者金融のおまとめローンは比較的柔軟に審査が実施されています。借入残高にかかわらず、無理なく返済できると判断されれば通過できる可能性があります。

繰り上げ返済をする余裕がないのであれば、債務整理も選択肢の1つとなります。毎月の返済によって生活が苦しいのであれば、すでに多重債務に陥っている可能性が高いでしょう。法テラスや日本貸金業協会、消費者生活センターなどで相談することをおすすめします。

一方、消費者金融はローン会社が他社借入の返済手続きを行ってくれます。手続きが煩わしい人にはベストな選択肢でしょう。

既存の借入先へ毎月の返済によって生活が苦しい旨を伝えると、返済額を軽減してもらえる場合があります。

また、債務整理とは弁護士や司法書士に依頼し、借金額の減額や免除など、法的に借金の悩みを解決してもらう手続きのことを指します。

債務整理は、下記の窓口にて相談できます。

■保有資格

2級ファイナンシャル・プランニング技能士

日商簿記検定2級

おまとめローンを利用することで、返済管理が楽になるほか、金利負担を少なくできます。ただし、おまとめローンはカードローンのように追加で借り入れることはできず、返済のみを続ける点が異なります。もちろんおまとめローン利用中に他社のカードローン会社に申し込み、審査に通ればお金を借りることは可能です。しかし、おまとめローンを利用する以上、これ以上の借り入れはせず、完済まで返済に専念する意志を持ち、完済までは新たな借り入れはしないと決めておきましょう。