PR

本サイトにはプロモーション広告を含みます。なお、掲載されている広告の概要や評価等は事実に反して優遇されることはありません。

持ってるだけでお得なクレジットカードはどれ?おすすめの16枚をランキングで紹介

「持ってるだけでお得なクレジットカード」とは、年会費無料で、特別な手続きをしなくても、ただカードを持っているだけで得られる特典やサービスが付帯しているクレジットカードのことを指します。

- 年会費が無料

- ポイント還元率が高い

- 保険が付帯

- 割引特典が付帯

- マイルが貯まる

このようなクレカを活用することで、日常の支出から自然とポイントを積み上げることができ、キャッシュフローの改善に繋がる。今回は、編集部が「持ってるだけでお得・持たないと損」と判断した最強のクレカと、活用法を紹介する。

\年会費無料ポイントがザクザク貯まる最強の2枚!/

楽天カード |

JCBカードW |

決済しておけばお得/ カードを作る |

の時にお得/ カードを作る |

目次

- 持っているだけでお得なクレジットカードとは?

- 持ってるだけでお得なクレジットカード16選

- 楽天カード…楽天市場利用者には圧倒的にお得

- dカード GOLD U…dカード GOLD並のサービスを受けられる

- JCBカードW…年会費無料でJCBの特典をフル活用

- ACマスターカード…利用金額の0.25%が毎月自動でキャッシュバック!買い物するたびにお得

- エポスカード…マルイで年4回10%オフ

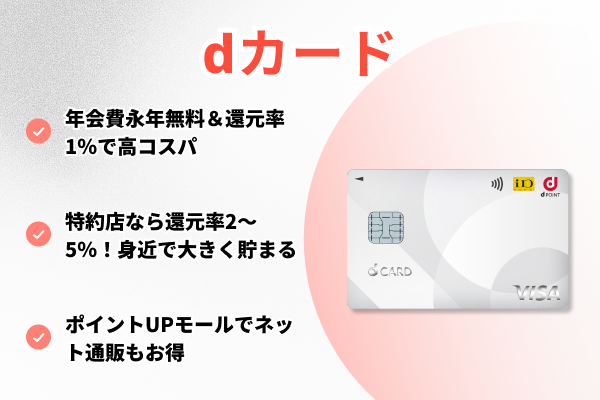

- dカード…dポイントがとことん貯まる

- au PAYカード…au端末購入で5%還元も

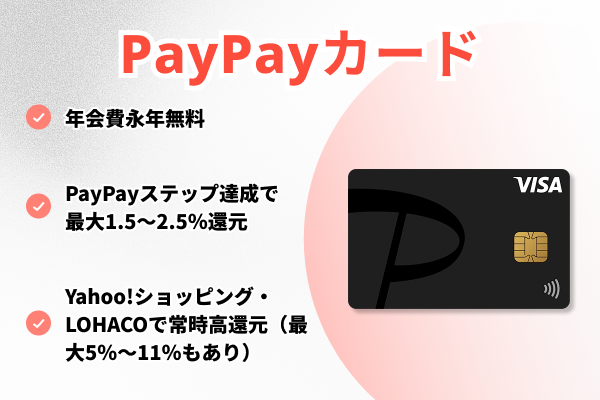

- PayPayカード…ソフトバンク料金の支払いでポイントアップ

- セゾンパール・アメリカン・エキスプレス・カード…QUICPayでお得

- dカード GOLD…ドコモ料金が10%還元

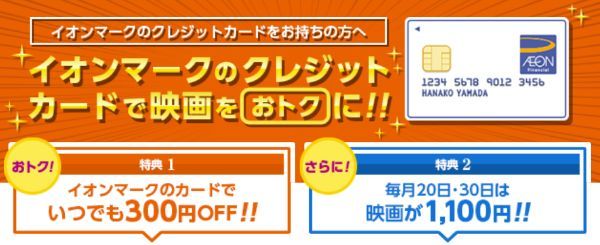

- イオンカードセレクト…イオングループで5%オフ

- Orico Card THE POINT…ネットも公共料金もお得

- 三井住友カード(NL)…対象のコンビニなどで最大7%ポイント還元

- TRUST CLUB プラチナマスターカード…グルメと旅に強い

- TOYOTA TS CUBIC CARD…トヨタ車ユーザー向け

- ENEOSカード S…ENEOS利用でお得に給油

- 持っているだけでお得なクレジットカードの選び方【4つのポイント】

- 持ってるだけでお得なクレジットカードの特徴

- お得なクレジットカードを選ぶときの注意点

- よくあるQ&A

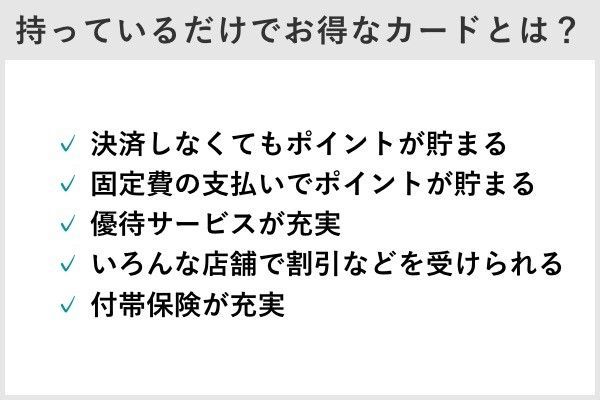

持っているだけでお得なクレジットカードとは?

一言でいえば、年会費が永年無料でありながら、普段の生活の中で意識せずとも自然にメリットを受けられるカードのことである。

多くのクレジットカードは、ポイントを貯めるために特定の店で集中的に使ったり、複雑なキャンペーンに都度エントリーしたりする必要がある。しかし、「持ってるだけでお得」なカードは、そうした手間をかけずとも、以下のような特典が付帯していることが多い。

- 高いポイント還元率が設定されている

- 普段利用するコンビニやスーパーで自動的に割引やポイントアップが適用される

- 万が一の際に助けとなる旅行保険やショッピング保険が付帯している

このようなカードを一枚持っておくことで、無理な節約や面倒な手続きなしに、日々の支出を賢く減らすことが可能になる。この記事では、数あるカードの中から、特にそうした「持ってるだけでお得」な一枚を紹介していく。

持ってるだけでお得なクレジットカード16選

- 楽天カード…楽天市場利用者には圧倒的にお得

- dカード GOLD U…dカード GOLD並のサービスを受けられる

- JCBカードW…年会費無料でJCBの特典をフル活用

- ACマスターカード…利用金額の0.25%が毎月自動でキャッシュバック!買い物するたびにお得

- エポスカード…マルイで年4回10%オフ

- dカード…dポイントがとことん貯まる

- au PAYカード…au端末購入で5%還元も

- PayPayカード…ソフトバンク料金の支払いでポイントアップ

- セゾンパール・アメリカン・エキスプレス・カード…QUICPayでお得

- dカード GOLD…ドコモ料金が10%還元

- イオンカードセレクト…イオングループで5%オフ

- Orico Card THE POINT…ネットも公共料金もお得

- 三井住友カード(NL)…対象のコンビニなどで最大7%ポイント還元

- TRUST CLUB プラチナマスターカード…グルメと旅に強い

- TOYOTA TS CUBIC CARD…トヨタ車ユーザー向け

- ENEOSカード S…ENEOS利用でお得に給油

楽天カード…楽天市場利用者には圧倒的にお得

| 年会費 | 無料 |

|---|---|

| 国際ブランド | ・Visa ・Mastercard ・JCB ・アメリカン・エキスプレス |

| ポイント種類 | 楽天ポイント |

| 基本還元率 | 1% |

| 申込条件 | 18歳以上(高校生は除く) |

| 限度額 | 最高100万円 |

| 付帯保険 | ・海外旅行傷害保険(利用付帯) ・カード盗難保険 |

| 優待特典 | ・楽天市場利用分に基本ポイントに加え1%分の特典ポイント ・ハワイラウンジ ・ハワイ特典クーポン ・トラベルサービス (Wi-Fiレンタル、海外レンタカー、手荷物宅配、 防寒具一時預かりサービス)優待 ・楽天カードポイントプラス |

| 審査・発行期間 | 通常約1週間~10日前後 |

| 詳細 | 公式サイト |

楽天市場で常時3%還元

楽天カードの引き落とし口座を楽天銀行に設定すると、楽天市場での利用分に0.5%分のポイントが加算、楽天市場アプリ経由のショッピングならさらに0.5%分が加算され、合わせて4%還元になる。

期間限定ポイントは楽天市場や楽天トラベル、楽天ブックスなどのほか、街の楽天ポイントカード加盟店での支払い、楽天ペイでの支払いなどに利用できる。

街のショップでポイントが効率よく貯まる

楽天カードは楽天ポイントカードとしての機能があるため、効率よくポイントを貯められる。加盟店では現金決済時でも提示してポイントを獲得でき、クレジット決済なら決済ポイントとの2重取りになる。

たとえば、ファミリーマートやマクドナルドではクレジット決済による1%分と、楽天ポイントカード提示ポイントの0.5%分で合計1.5%還元を得られる。

楽天ポイントカード加盟店の例

| 加盟店 | ポイント還元 |

|---|---|

| ファミリーマート | 1.5%(クレカ決済1%、提示0.5%) |

| マクドナルド | 1.5%(クレカ決済1%、提示0.5%) |

| 東急百貨店 | 1.5%(クレカ決済1%、提示0.5%) |

| ミスタードーナツ | 2%(クレカ決済1%、提示1%) |

| ニッポンレンタカー | 1.5%(クレカ決済1%、提示0.5%) |

そのほか、「楽天カードポイントプラス」にエントリーし、選んだショップでクレジット決済すると特典ポイントがもらえます。特典内容は毎月更新され、2023年4月現在では、アート引越センター、日本パーキングなどでポイント2倍などの特典が提供されています。ただし掲載件数はそこまで多くはないようです。

林優花(ファイナンシャル・プランナー)

楽天ペイへのチャージで合計1.5%還元

楽天カードでは電子マネー「楽天Edy」機能付きのものも選択できます。チャージ時に0.5%分、支払い時に0.5%分が付与され、合計1%還元です。ポイントの面では楽天Edyよりも楽天ペイのほうがお得でしょう。

林優花(ファイナンシャル・プランナー)

楽天証券の投信積立購入で最大1%還元

還元率は、投信販売会社の代行手数料が年率0.4%(税込)以上の商品で1%(100円につき1ポイント)、年率0.4%(税込)未満の商品で0.2%(500円につき1ポイント)だ。代行手数料が年率0.4%をまたいで変動する商品ではそれぞれ還元率が指定されている。

なお、還元率が0.2%の商品は2023年6月買付分より0.5%に引き上げ予定です。

林優花(ファイナンシャル・プランナー)

・インベスコ世界厳選株式オープン<為替ヘッジなし>(毎月決算型)

・iFreeレバレッジ NASDAQ100

・楽天・全世界株式インデックス・ファンド

・たわらノーロード 日経225

※2023年3月30日時点

※2023年6月買付分より0.5%に引き上げ予定

楽天ポイントは期間限定ポイントなどを除き、投資商品の購入代金にあてることができ、当月分の楽天市場でのポイントアップにもつながります。具体的には、ポイントで3万円以上の投資信託を購入すると楽天市場購入代金の0.5%分が、3万円以上の米国株式・円貨決済を購入すると0.5%分がそれぞれに加算されます。

林優花(ファイナンシャル・プランナー)

ハワイの専用ラウンジが同伴者5名まで無料

楽天カード保有者は、ハワイのワイキキやアラモアナにある専用ラウンジを同伴者5名まで無料利用できるほか、提携店でのクレジット決済で割引などの特典を受けられるクーポンももらえる。

楽天カードは旅行代金のクレジット決済により、最高2,000万円の海外旅行傷害保険が付帯する。そのほか海外旅行で便利な特典として、次のサービスについて割引優待を受けられる。

・海外レンタカー

・手荷物宅配

・防寒具一時預かりサービス

楽天カードに関する良い口コミ

40代|女性

【ポイントが貯まる】

キャンペーン期間中に加入するとポイントをたくさんもらえるメリットがあり、街でカードを使うとポイントが2倍になることがあります。楽天市場でお買い物マラソンや楽天スーパーSALEの時に買い物をするとポイントがいつもの倍以上つくことがあるので、とてもお得です。楽天のサービスを利用すればするほどポイントも貯まります。

20代|男性

【ポイントが貯まりやすい】

楽天ポイントが非常に貯まりやすいです。キャンペーンもしっかりと開催されていますし、楽天のサービスを利用することで貯まりやすくなります。他の楽天サービスを契約するとさらにポイントがボーナスで貯まるという点も魅力的です。支払いの際にも使用できるため良いです。

20代|男性

【ポイント加盟店が多い】

ポイント加盟店が多く、食事・ショッピング・ガソリンスタンドといったさまざまな場面で支払いをすると同時にポイントも貯まるのでお得であると感じます。また、対象の店で買い物をするとポイント2倍といったイベントがあるので、それを目当てに消費活動が盛んになると思います。

楽天カードに関する良くない口コミ

20代|女性

【期間限定ポイントが使いにくい】

通常ポイントと期間限定ポイントの2種類があります。通常ポイントはクレジットカードの決済額に充当することができますが、期間限定ポイントはそれができません。そのため、期間限定ポイントを使うために買い物をしないともったいないという状況が生まれてしまい、ストレスに感じることがあります。

30代|女性

【期間限定のポイントがある】

基本のポイントには有効期限がありませんが、期間限定ポイントがあるのでこまめに使う必要があります。また、紙の明細書発行は有料となるので、紙の明細書で確認をしたい人にはデメリットです。旅行保険や特典を増やしてもらえるとさらにうれしく思います。

30代|男性

【ステータスはない】

簡単に入会できるカードなので、ホルダーとしてのステータスはありません。トラブルの際のサポートも電話がつながりにくいので、ネット手続きにて事故解決をすることができるのであれば良いですが、何でも聞きたいという方にはあまり勧められません。

出典:MONEY TIMES編集部がクラウドワークスで調査

dカード GOLD U…dカード GOLD並のサービスを受けられる

| 年会費 | 3,300円(税込) |

|---|---|

| 国際ブランド | ・Visa ・Mastercard |

| ポイント種類 | dポイント |

| 基本還元率 | 1% |

| 申込条件 | ・入会申込日時点で満18歳以上 (高校生除く)29歳以下であること ・本人名義の口座を支払口座として設定できる人 |

| 限度額 | 条件によって異なる |

| 付帯保険 | ・dカードケータイ補償(※1) ・お買物あんしん保険(※2) ・紛失・盗難補償 ・海外旅行傷害保険(利用付帯) ・国内旅行傷害保険(利用付帯) |

| 優待特典 | ・トラベルデスク(海外) ・海外緊急カード発行(Visaブランドのみ) ・海外レンタカー割引優待 ・空港ラウンジ ・dカード特約店 |

| 審査・発行期間 | 最短5分(※3) |

| 詳細 | 公式サイト |

dカード GOLD Uは、18~29歳が対象のゴールドカードだ。

ドコモで回線契約をしていない人も、dアカウントがあれば誰でも申し込める。学生のクレジットカードデビューや、新社会人の初めてのゴールドカードにも最適だ。

dカード GOLD Uの最大の魅力は、比較的安価な年会費でdカード GOLD並のサービスを受けられることだ。ポイント還元率も1%と高めであるため、普段の買い物で効率よくポイントをためたい人にとっても候補となるだろう。

| dカード GOLD U | dカード GOLD | dカード | |

|---|---|---|---|

| 年会費 | 3,300円(税込) | 11,000円(税込) | 無料 |

| ポイント還元率 | 1% | 1% | 1% |

| Eximo eximoポイ活 ドコモ光 |

5%還元(※4) (本会員のみ) |

10%還元(※4) (家族カード含む) |

1%還元 |

| ドコモでんき Green |

最大10%(※5) | 最大10%(※5) | 最大5% |

| dカードケータイ補償 | 最高10万円分(※1) | 最高10万円分(※1) | 最高1万円分 |

| 空港ラウンジ | ◯ | ◯ | × |

| 公式サイト | 公式サイト | 公式サイト | 公式サイト |

条件クリアで2年目以降は年会費実質無料

dカード GOLD Uは3,300円(税込)の年会費がかかるものの、以下いずれかの条件をクリアすれば、2年目以降の年会費は実質無料となる。

・年間30万円以上ショッピング利用

・携帯プランがeximo/ahamo/ドコモポイ活 ※

※携帯料金の支払方法としてdカード GOLD Uを選択する必要あり

18~22歳以下の人なら他の条件はなしで、23歳になるまでは年会費が実質無料だ。

23歳以上の人は、年間30万円以上のショッピング利用で年会費が実質無料となる。年間30万円を1ヵ月に換算すると、毎月25,000円以上の利用で条件達成だ。

d払いやiD、カード決済など日々の買い物が対象となるため、あらゆる支払いをdカード GOLD Uに集約すれば、無理なく達成できるだろう。

eximoやahamo、ドコモのポイ活プランを契約している人は、年齢や年間の利用額に関係なく2年目のみ年会費が実質無料だ。すでに契約している人や、これからドコモ回線への乗り換えを検討している人なら、利用しない手はないだろう。

ドコモのサービス利用でポイント高還元

dカード GOLD Uは、ドコモのサービスを利用している人なら、よりポイントを貯めやすい。以下のとおり、最大5~10%のポイントが還元されるためだ。

| eximo eximoポイ活 ドコモ光 |

5%(※4) (本会員のみ) |

|---|---|

| ドコモでんき Green | 最大10%(※5) |

ただし、ドコモでんきGreenのポイント還元率は対象地域によって異なる。

| 北海道・東北・東京・北陸・中国・四国 | 最大6% |

|---|---|

| 中部・関西・九州 | 最大10% |

特に中部、関西、九州電力の対象地域に在住する人なら、ドコモでんきGreenの利用で最大10%のポイント還元を受けられるため、効率よくポイントを貯められるだろう。

海外旅行も快適で安心

dカード GOLD Uがあれば、海外旅行を快適かつ安心して楽しめる。万が一のときに備えられる補償や保険が十分に付帯しているためだ。

・dカードケータイ補償

・海外旅行保険(利用付帯)

たとえば、出国時には空港ラウンジで休憩できるため、フライトまでの時間を快適に過ごせる。現地ではタッチ決済でショッピングを楽しめるので両替も不要だ。

また、携帯電話を紛失したり盗難に遭ったりした場合は、最高10万円分のケータイ補償を受けられる。(※1)

海外旅行費用をdカード GOLD Uで決済した場合は、最大2,000万円までの海外旅行保険の対象となるため、怪我や病気をした際も安心だ。

卒業旅行や短期留学を控えている学生、海外旅行が好きな人にとっては、持っておいて損はないカードといえるでしょう。

林優花(ファイナンシャル・プランナー)

※2 各種dカードでご購入された商品が、ご購入日を含め90日以内に盗難、破損などの偶然な事故によって損害を被った場合に補償します。

※3 申込み完了から入会審査完了までが最短5分になるには以下条件があります。

・9:00~19:50の間にお申込みが完了していること

・引き落とし口座の設定手続きがお申し込み時に完了していること

・上記を満たしている場合でも申込み状況によっては審査に数日かかる場合があります。

※4 ドコモのケータイ(ahamo/irumoを除く)および「ドコモ光(ahamo光を除く)」の各種割引サービス適用後の利用金額が対象(端末代金、事務手数料、工事料など一部対象外あり)

※5 対象のケータイ料金プランのご契約でドコモでんき Greenの電気料金100円(税抜)ごとに税抜金額の6%ポイント還元(燃料調整費、再⽣可能エネルギー発電促進賦課⾦は対象外。ドコモでんき提供エリア:全国 ただし沖縄県、島しょ部の一部を除く。)

JCBカードW…年会費無料でJCBの特典をフル活用

| 年会費 | 無料 |

|---|---|

| 国際ブランド | JCB |

| ポイント種類 | Oki Dokiポイント |

| 基本還元率 | 1% |

| 申込条件 | ・18歳以上39歳以下で、本人または配偶者に安定継続収入がある ・18歳以上39歳の学生(高校生を除く) |

| 限度額 | 個別設定 |

| 付帯保険 | ・海外旅行傷害保険(利用付帯) ・ショッピングガード保険(海外) ・紛失・盗難補償 |

| 優待特典 | ・トラベルサービス (海外Wi-Fiレンタル、空港宅配、海外・国内レンタカー、 空港免税店割引)優待 ・JCBプラザ ・JCBプラザコールセンター ・JTB海外緊急サポートデスク ・紛失盗難海外サポート |

| 審査・発行期間 | 最短5分 |

| 詳細 | 公式サイト |

JCBカードWは入会条件が18~39歳までだ。その間に入会してしまえば40歳以降も年会費無料のまま継続して持てる。

JCBの自社発行カードの還元率は約0.5%だが、JCBカードWは2倍の約1%だ。公共料金の支払いにもポイントが付与されるので、電気料金やガス料金などの支払い用に設定しておくと、利用を意識せずにポイントを貯められる。

提携店で大幅にポイントアップ

※ 還元率は交換商品により異なります。

代表的な提携店の倍率と還元率を以下でいくつか紹介しよう。これを見ると、提携店では圧倒的にポイントが貯まりやすいことがわかる。

| 提携店名 | 「JCBカードW」 での倍率 |

「JCBカードW」 での還元率 |

|---|---|---|

| スターバックス(eGift) | 21倍 | 10.5% |

| スターバックス (スターバックス カードへの オンライン入金・オートチャージ) |

11倍 | 5.5% |

| オリックスレンタカー | 7倍 | 3.5% |

| 洋服の青山 | 6倍 | 3% |

| AOKI | ||

| キッザニア東京 キッザニア甲子園 |

||

| Amazon.co.jp | 4倍 | 2% |

| 京王百貨店 | ||

| セブン-イレブン | ||

| メルカリ | 3倍 | 1.5% |

| ドミノ・ピザ | ||

| ビックカメラ | ||

| タイムズパーキング |

カード特典で海外旅行を強力にサポート

JCBカードW保有者が海外旅行をする場合、日本語を話すスタッフが対応するサービス窓口「JCBプラザ」が頼りになる。「JCBプラザ」では現地加盟店の情報やオプショナルツアー、各種チケットの手配、カードの紛失・盗難時のサポートを受けられる。

「JCBプラザ ラウンジ」というものもあり、こちらではフリードリンクやマッサージ機の利用などができる。「JCBプラザ/プラザ ラウンジ」は世界の主要な都市・観光地に設置されている。海外用Wi-Fiレンタル、空港免税店、海外・国内レンタカー、空港宅配などでの割引も受けられます。

ワイキキトロリー乗車賃無料は2025年3月末までのキャンペーンですが、これまでも期間を延長していることから継続して提供されるものと思われます。

林優花(ファイナンシャル・プランナー)

JCBカードWでは、海外でクレジット決済により購入した商品があればその損害を購入日から90日間、最高100万円まで補償する「ショッピングガード保険」(海外)が付帯する。ただし、1回の事故につき1万円分は自己負担だ。

そのほか、JCBカードWでは旅行代金のクレジット決済により、最高2,000万円の海外旅行傷害保険もついている(利用付帯)。

JCB CARD Wに関する良い口コミ

30代|男性

【年会費無料で高還元!】

年会費無料で持てる手軽さがメリットだと思います。また、スターバックスやAmazonなど普段よく使う店舗、サービスで特にポイントが貯まりやすく自分の生活スタイルに大変合っています。貯まったポイントは私の場合はAmazonで使用しています。

30代|女性

【他よりお得がいっぱい】

ポイントで交換できる商品が豊富です。商品の他にも、よく使われる各社のポイントに1ポイント4円や5円のレートで変換できます。キャンペーンでさらに還元率が高くなっていることもあるので、参加できればさらにお得です。MyJCBアプリを使えば、明細の確認や支払いの変更も簡単にできるのでとても便利です。

30代|女性

【Amazonでお得】

基本還元率が1.0%と高く、メインカードとして役立っています。特にJCBオリジナルシリーズパートナー店舗でのポイントアップはうれしい点です。Amazonで買い物をする機会が多いため、ポイントがよく貯まります。Oki DokiポイントはJCBプレモカードにチャージしてAmazonで使っています。

JCB CARD Wに関する良くない口コミ

40代|男性

【年齢制限がある】

キャンペーンのキャッシュバック付与が入会4ヵ月後と遅いことがデメリットです。メンバーランク制度のJCB STAR MEMBERSは対象外であり、キャッシング利用にも向いていないと思います。

30代|女性

【旅行保険が不十分】

海外旅行に行くときはJCB CARD Wだけでは心もとなく、他に手厚い旅行保険を付帯するクレジットカードを併用しています。無料なので仕方ないとは思いますが、併用するエポスゴールドは年会費無料でそこそこ手厚いので、JCBにも頑張ってほしいです。

40代|男性

【サービスに条件がある】

悪かった点は、ポイントの付与が1,000円単位であることです。また保険は利用付帯かつ国内では使えず、JCBブランドしか使えないので、海外での利便性に関しては劣ります。世界の加盟店数において、VisaやMastercardと比べるとJCBはまだ少ないため、不便に感じることが多いです。

出典:MONEY TIMES編集部がクラウドワークスで調査

ACマスターカード…利用金額の0.25%が毎月自動でキャッシュバック!買い物するたびにお得

| 年会費 | 無料 |

|---|---|

| 国際ブランド | Mastercard |

| ポイント種類 | ー(キャッシュバック方式) |

| 基本還元率 | 0.25% 利用金額から自動でキャッシュバック |

| 申込条件 | 安定した収入と返済能力を有する方で、当社基準を満たす方 |

| 限度額 | 10~300万円 ※300万円はショッピング枠ご利用時の限度額です。 |

| 付帯保険 | ー |

| 特典 | ・毎月の利用金額から0.25%自動でキャッシュバック |

| 審査・発行期間 | 最短即日発行(※1) |

| 詳細 | 詳細はこちら |

利用金額の0.25%が毎月自動でキャッシュバックされる

ACマスターカードの特徴は利用金額の0.25%が毎月自動でキャッシュバックされることだ。 ポイントの獲得や交換手続きが不要で、キャッシュバックが自動的に行われるため、手間をかけずに節約効果を得られる。

ポイント制のクレジットカードでは、貯めたポイントを何に交換するか考えたり、有効期限内を気にして利用計画を立てたり、さまざまな手間がかかる。 しかし、ACマスターカードなら、そんな悩みは一切不要。まるで口座に自動的に小銭が貯まっていくような感覚で、無理なくお金を貯めることができる。

無駄なくお金が還元されるので、特にクレジットカードに慣れていない方や煩雑さを避けたい方に適しているだろう。

ACマスターカードは世界中のMastercard取扱い加盟店で利用できる。支払い方法はリボ払いのみだが、翌月の6日までに支払えばリボ払いの手数料が発生しないので通常の一括払いのように利用することも可能だ。

カード本体を最短即日発行できる

ACマスターカードは最短20分(※)で審査が完了し即時でバーチャルカードが発行され、すぐにショッピングで利用できる。

※ お申込時間や審査によりご希望に添えない場合がございます。

プラスチック製のカード本体も、全国の自動契約機(むじんくん)で最短即日での発行が可能だ。

自動契約機(むじんくん)は、年中無休(年末年始を除く)で9時〜21時まで営業しているので、仕事帰りや休日でも気軽にカードを受け取れる。

自動契約機(むじんくん)では、申し込みから審査、カード発行まですべてを行うことができるが、審査中は待機する必要がある。

できるだけ早くACマスターカードを手に入れたい場合は、Webで申し込み・審査を完了させた後、自動契約機(むじんくん)でカードを受け取るのが最善だ。

- Webで申し込む

- 審査通過の連絡を受け取る(メールまたは電話)

- 近くの自動契約機(むじんくん)でカードを受け取りにいく

エポスカード…マルイで年4回10%オフ

| 年会費 | 無料 |

|---|---|

| 国際ブランド | Visa |

| ポイント種類 | エポスポイント |

| 基本還元率 | 0.5% |

| 申込条件 | 満18歳以上(高校生を除く) |

| 限度額 | 条件により異なる |

| 付帯保険 | ・海外旅行傷害保険(自動付帯) ・盗難・紛失補償 |

| 優待特典 | ・マルコとマルオの7日間 (マルイ・モディで年4回10%オフ) ・約1万店舗で優待(割引・ポイントアップ) ・空港パーキング優待 ・海外サポートデスク ・海外緊急デスク |

| 審査・発行期間 | 最短即日発行 |

| 詳細 | 公式サイト |

期間中何度でもマルイ・モディで10%オフ

マルイやモディによく行く人は、服や靴、インテリアなど比較的高額な商品を購入する際に、そのタイミングを活用することでお得にショッピングできる。たとえば、10万円分の商品なら9万円で購入できることになる。

エポスカードの入会にあたっては公式ウェブサイトからの申し込みで2,000円相当がもらえる。受け取り方によって形態が異なり、郵送で受け取る場合は2,000円相当のエポスポイント、マルイ店舗で受け取る場合は2,000円分のクーポンをもらう形だ。

ただしエポスカードの還元率は0.5%と高いほうではなく、日常的にポイントを貯める目的には向いていません。

林優花(ファイナンシャル・プランナー)

全国1万店舗で優待、映画料金も安くなる

| 優待店名 | 優待内容 |

|---|---|

| AROMIC STYLE 戸塚モディ | 月2回、5%オフ |

| ギャップアウトレット 那須ガーデンアウトレット店 |

5%オフ (税込5,000円以上の買物が対象) |

| HMV&BOOKS SHIBUYA | 毎週土日、ポイント5倍 |

| ノジマオンライン | ポイント5倍 (税込5,000円以上の買物が対象) |

| ハウステンボス | 宿泊料金優待価格、1DAYパスポート5%オフ、 お土産ショップ5%オフ、一部レストラン5%オフ |

| 東京ジョイポリス | デイパスポート300円割引 (5名まで) |

| 鴨川シーワールド | 施設料金優待 (本人含む5名まで) |

| カラオケ館(複数店舗) | ルーム料金30%オフ |

| 箱根小涌園ユネッサン | 施設優待料金 |

| 渋谷HUMAXシネマ | 映画一般鑑賞料金1,900円→1,300円 |

| イオンシネマ | 一般価格1,800円→1,400円 (要事前購入) |

| ユナイテッド・シネマ/ シネプレックス |

当日窓口一般価格1,900円→1,300円 (要事前購入) |

| オリックスレンタカー | 基本料金最大50%オフ |

| カレコ・カーシェアリングクラブ | 個人ベーシックプラン月会費2ヵ月無料、 利用クーポン2,000円分プレゼント |

| HIS | ポイント3倍 |

| 日本旅行 | ポイント5倍 |

| ルートインホテルズ | 10%オフ |

| アパホテル | 宿泊・対象レストランでポイント3倍、 チェックアウト1時間延長等 |

以上は優待店舗のごく一部であり、このほかの店舗は優待情報をまとめたサイト「エポトクプラザ」で検索できます。たまたま立ち寄った先で優待を利用できることもあるので、お出かけ時には常にカードを携帯しておくといいでしょう。

林優花(ファイナンシャル・プランナー)

海外旅行傷害保険が自動付帯

ほかの方法で旅行代金を支払った場合でも、ケガや病気の治療費用や賠償責任、救援者費用、携行品損害の補償に関しては、決済カードの保険金額にエポスカードの保険金額が合算される。持っておけば保険金額を増額できるわけだ。

そのほかエポスカード保有者は海外トラベルサービスとして、サポートデスクや緊急デスク、空港パーキング優待を利用可能だ。ハワイ・韓国・台湾などでは割引などの特典を受けられる。たとえば、韓国のロッテ免税店では最大10%の割引が適用される。

エポスカードに関する良い口コミ

30代|女性

【アプリが使いやすい】

他のカード会社のアプリよりも使いやすいです。スマートフォン料金の引き落としで使用しているのですが、自動的に携帯電話の使用金額という項目に振り分けてくれます。食材など日用品の買い物の金額と分けて表示されるため、家計簿をつける必要がなくなります。

30代|女性

【手軽にゴールドカードをGET】

案内があればゴールドカードへ年会費無料でランクアップすることができます。ゴールド会員だとポイントバックや施設利用でお得なサービスを受けられるようになります。また、エポスアプリが使いやすく、支払照会で固定費・変動費の表示を分けられるのが特に便利に感じています。

40代|男性

【使用しなくてもメリットがある】

エポスカードは持っているだけで、海外で病院を利用した際の治療費や入院費など支払った金額に対して最高270万円までの補償金を支払ってもらえます。観光中にデジカメを使っていて、うっかり壊してしまっても、保険金額の範囲内で負担分を引いた金額を支払ってもらえます。

エポスカードに関する良くない口コミ

30代|男性

【還元率が低い】

還元率が基本0.5%と他のカードに比べて低いのが最大のデメリットです。なかなかポイントも貯まらないのでメインカードとしては使いづらいです。また利用明細アプリも更新が遅く、なかなか使った分が反映されないこともあります。なんとか還元率を1%にしてもらいところです。

30代|女性

【エポスかんたん決済が使いにくい】

エポスかんたん決済とは、エポスNetのIDとパスワードを使用して気軽に使える決済のことです。使える場所は結構あるのですが、気軽に使えて皆が知っているようなポピュラーなサイトがないのが少し残念です。ポイントを使って知らない、気になるサイトで買い物してみよう!というのも良いのですが、普段利用しているサイトで使いたいなぁと思います。

40代|男性

【ポイントの有効期限は短め】

エポスカードで貯めたポイントは、2年間のみ有効となります。せっかく貯めたポイントが失効しないように気を付けて使う必要があります。ただし、ゴールドやプラチナカードの場合はポイントの有効期限は特にありませんので、気にしたくないという方はそちらを検討してみるのがいいと思います。

出典:MONEY TIMES編集部がクラウドワークスで調査

dカード…dポイントがとことん貯まる

| 年会費 | 無料 |

|---|---|

| 国際ブランド | ・Visa ・Mastercard |

| ポイント種類 | dポイント |

| 基本還元率 | 1% |

| 申込条件 | 満18歳以上(高校生を除く) |

| 限度額 | 条件によって異なる |

| 付帯保険 | ・dカードケータイ補償 ・お買物あんしん保険 ・紛失・盗難補償 ・海外旅行傷害保険(29歳以下のみ・利用付帯) ・国内旅行傷害保険(29歳以下のみ・利用付帯) |

| 優待特典 | ・トラベルデスク(海外) ・海外緊急カード発行(Visaブランドのみ) ・海外レンタカー割引優待 ・dカード特約店 |

| 審査・発行期間 | 最短5分 |

| 詳細 | 公式サイト |

dカードは基本の還元率が1%と高く、貯まるポイントが共通ポイントのdポイントであるため、複数種類のポイントにバラバラと分散させずひとつに集約させやすい。

dカードでは公共料金の支払いでも還元率1%のポイントが付与されるため、料金の支払い用に設定すると、利用を意識することなく効率よくポイントを貯められる。

dカードをスマホ決済「d払い」の支払い用に設定した場合、その利用分のポイントはないが、その代わりにdカード支払い特典として0.5%分が付与される。d払い利用時の基本還元率0.5%と合わせて1%還元になる。

dカード付帯の補償としては「dカードケータイ補償」が特徴的だ。

dカードのクレジット決済で購入した商品については、購入日から90日間、年間100万円まで損害を補償する「お買物あんしん保険」が付帯する。ただし、1事故あたり3,000円は自己負担である。

29歳以下のdカード会員には旅行代金をクレジット決済した場合に、海外最高2,000万円、国内最高1,000万円の旅行傷害保険も付帯する。

現金決済でもポイントが貯まる!2重取りも可能

dポイント加盟店とは別にdカード特約店もあり、クレジット決済により1%の基本ポイント分に加えて、店舗ごとに設定された特約店ポイントや割引などを受けられる。

| 特約店 | dカード 基本ポイント還元率 |

特約店ポイント 還元率・割引等 |

付加ポイント |

|---|---|---|---|

| ENEOS | 1% | 0.5% | 燃料油2リットル あたり1ポイント |

| マツモトキヨシ | 1% | 2% | dポイントカード 提示分1% |

| オリックスレンタカー | 1% | 3% | - |

| ノジマ | 1% | 3%オフ | dポイントカード 提示分1% |

| スターバックスカード | 1% | 3% | - |

なお、dポイント加盟店のひとつであるイオンシネマでは、毎週火曜日(祝日含む)にdポイントカードの提示により映画鑑賞料金1,100円(税込)になる特典(先着制)が提供され、これもひとつのメリットとなっている。

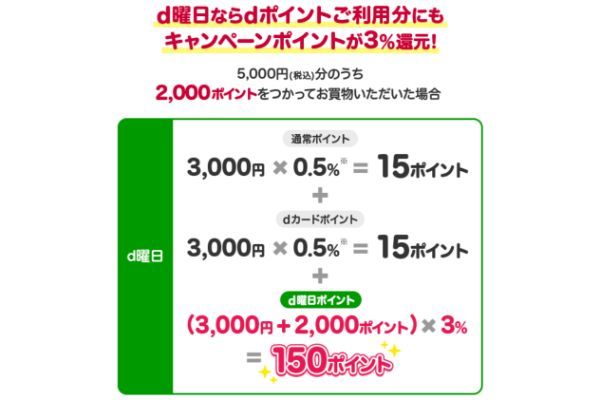

ネットショッピングで最大4%還元

キャンペーンにエントリーした上で毎週金・土曜日に、dカードを支払い用に設定したd払いでネットショッピングすると「d曜日ポイント」として3%分が加算され、合計最大4%の高還元率になる。

d払いは多数のネットショップ等で利用可能だ。

・メルカリ

・ニッセンオンライン

・出前館

・東京電力エナジーパートナー

・宝くじ公式サイト

dカードに関する良い口コミ

30代|男性

【ポイントを貯めやすい】

マクドナルドをはじめ、多くの場面でポイントを貯めることができ、Tポイント、楽天ポイントと並ぶ使用店舗の充実がメリットであると思いました。また携帯電話の利用は毎月一定額の支払いが出るので、ある程度自然に貯まるのがありがたいです。

40代|女性

【分かりやすくて使いやすい】

還元率が高く、使えるところも増えてきているのでどんどん貯まります。ポイントを使いたい時も操作が簡単なのですぐに使えます。また、dカードのアプリにキャンペーンの情報があるので、キャンペーン中の店舗に行ってさらにお得にポイントを貯めています。

50代|男性

【年会費無料は良いです】

何と言っても、年会費無料はありがたいです。持っているだけでもマイナスな面はないですからね。持っていれば携帯電話の料金の支払いには使うと思うので、それだけでもポイントは貯まります。もっと貯めようと思えばコンビニやガソリンスタンドでも貯められますし、使うこともできるので利便性は高いと思います。

dカードに関する良くない口コミ

30代|女性

【ドコモユーザーの恩恵が大きい】

ドコモユーザーにとっては利点が大きいですが、それ以外はdポイントの貯めやすさが下がりますし、使う旨みは減ってしまうと思います。ドコモユーザーだからこそ活用できるキャンペーンも多いので、ドコモユーザー以外にはdカードならではのメリットが最大限に活かされないところがデメリットだと思います。

20代|男性

【ポイント還元率が低め】

キャンペーンなどでdポイントを貯めやすいのですが、基本的にあまり量は貯まらないです。還元率が低めなのでそこが不満です。また、楽天カードのように特定のサービスで買い物をすればポイントが貯まりやすいといったサービスも少ないため、残念です。

10代|女性

【アプリでポイントを貯めにくい】

dカードはポイントがかなり貯まりやすく特に不便はありませんが、しいて挙げるとすれば毎日行われているくじや抽選の当選確率がかなり低いことは残念です。とはいえ、もともとこのようなものは当たるとラッキーという程度で楽しむものなので、当たりにくくて当たり前です。一度も当たったことがないというわけではないので十分だとは思います。

出典:MONEY TIMES編集部がクラウドワークスで調査

au PAYカード…au端末購入で5%還元も

| 年会費 | 原則無料 (auの契約がなく1年間利用がない場合は 翌年度年会費が税込1,375円) |

|---|---|

| 国際ブランド | ・Visa ・Mastercard |

| ポイント種類 | Pontaポイント |

| 基本還元率 | 1% |

| 申込条件 | ・個人利用のau IDを持っている (au IDの登録は無料) ・満18歳以上(高校生除く) ・本人または配偶者に定期収入がある |

| 限度額 | 条件によって異なる |

| 付帯保険 | ・海外旅行あんしん保険 (海外旅行傷害保険・利用付帯) ・お買物あんしん保険 ・盗難・紛失補償 |

| 優待特典 | ・au PAY ポイントアップ店 |

| 審査・発行期間 | 通常1~2週間でお届け |

| 詳細 |

旅行代金をau PAYカードのクレジット決済で支払うと最高2,000万円の「海外旅行あんしん保険」(海外旅行傷害保険)が付帯する。家族カードにも同内容の補償がつく。家族カードの年会費は無料だが、本会員に年会費が発生する場合は1枚につき年会費440円(税込)だ。

au PAYカードにはそのほか、「お買物あんしん保険」も付帯し、クレジット決済で購入した商品の破損や盗難などの損害を、購入日より90日間、年間100万円まで補償する。

携帯利用料金・端末代金で効率よくポイントが貯まる

au PAYカードで毎月のauの携帯利用料金を支払うと1%のポイント還元を受けられる。また「スマホトクするプログラム」という仕組みを利用して、携帯端末の分割支払金をau PAYカードで支払うと5%のポイント還元が適用される。auユーザーには大きなメリットといえるだろう。

購入から2年経ったau端末を同社が回収すると代金分割払いの最終回分が無料になるサービス。

ポイントアップ店で最大2%還元

au PAYカードで街の「ポイントアップ店」においてクレジット決済すると、基本のポイント還元率1%にプラスしての付与がある。合計の還元率は1.5%または2%だ。

0.5%プラス……トーホーストア、出光興産など

加盟店は少ないが1%プラスのショップが多くを占めているのが特徴だ。自身がよく利用するショップが1%プラスのポイントアップ店になっている場合は、かなり効率よくポイントを貯められるだろう。

au PAY カードに関する良い口コミ

20代|女性

【ポイントを使える場所が多い】

au携帯、auでんき、auひかり、そのほかのauサービスで使用したお金をまとめて支払うことができ、全てポイント還元されるところがメリットです。ポイントはローソンをはじめさまざまなところで使えるので、他のカードよりもお得に使えている感じがします。

40代|男性

【高いポイント還元率】

良かった点は、年会費無料で1%の高い還元率であることです。またポイントアップ店でお買い物するとボーナスポイントが付与されます。au PAY残高チャージでも1.5%還元され、au PAY マーケットを利用すると合計最大7%ポイント還元になり、お得です。それと海外旅行保険やショッピング保険も付帯しています。

30代|女性

【ポイントが使いやすい!】

年会費や初期費用がかからず作れるので良いです。私はauスマートパスプレミアムに入っています。それに入っているとポイントを最大1.5倍に増やすことができ、そのポイントを使ってau PAY マーケットで買い物ができます。とてもお得なので積極的にau PAYカードで支払いするようにしています。

au PAY カードに関する良くない口コミ

30代|女性

【au以外だと恩恵が薄い】

auユーザーでなければ使用頻度が大幅に下がり、その結果還元率も上がりません。場合によっては年会費がかかってしまいます。このカードを使うなら、au PAYをメインにしたり、auのネット回線を使ったりでないとメリットは薄いです。そうでなければ、別の会社のカードを使った方が断然いいと思います。

70代|男性

【ポイントチャージが面倒】

「au Payカード」のデメリットは、キャッシュレスとして利用するには便利ですが、「au PAY マーケット」などを利用するのに手間がかかることです。「au PAY マーケット」のアプリがすぐには開きません。大変イライラします。最悪なのは、私の環境ではWi-FiをOFFにしなければポイントをチャージできないことです。

20代|女性

【カード発行時の分かりづらさ】

親の契約で子供の携帯電話料金を支払っているとき、au PAYカードを作成する際に「まとめて支払い」のような設定にすると、携帯電話料金の支払い先が自動的にau PAYカードに変更されてしまったことがあり、不正利用かと慌てた経験があります。説明が明確でなくデメリットだと思います。

出典:MONEY TIMES編集部がクラウドワークスで調査

PayPayカード…ソフトバンク料金の支払いでポイントアップ

| 年会費 | 無料 |

|---|---|

| 国際ブランド | ・Visa ・Mastercard ・JCB |

| ポイント種類 | PayPayポイント |

| 基本還元率 | 1%(※) |

| 申込条件 | ・満18歳以上(高校生除く) ・本人または配偶者に安定した継続収入がある ・本人認証可能な携帯電話を持っている |

| 限度額 | 条件によって異なる |

| 付帯保険 | ・紛失・盗難補償 |

| 優待特典 | ・ソフトバンク携帯通信料特典ポイント |

| 審査・発行期間 | 審査完了後1週間~10日程度でカード送付 |

| 詳細 | 公式サイト |

※ PayPayカードをPayPayアプリに登録およびPayPayステップの条件達成が必要。

※出金・譲渡不可。PayPay/PayPayカード公式ストアでも利用可能。

なお、所定の手続き後にPayPay加盟店にて使用できます。

手続きはこちらからご確認ください。

※ポイント付与の対象外となる場合があります。

例)「PayPay決済」「PayPay(残高)チャージ」「nanacoクレジットチャージ」

「ソフトバンク通信料(ワイモバイル、LINEMOを含む)」

「ソフトバンク・ワイモバイルまとめて支払いを介してのPayPay残高チャージのご利用分」

※PayPayカードより筆者作成、2023年3月23日現在

PayPayカードは基本の還元率が1%だ。クレジット決済で貯まるのはPayPayポイントでスマホ決済であるPayPayでの支払いに使える。ただし、出金・譲渡は決済できない。

PayPayカードは公共料金の支払いでも1%分のポイントが付与される。いったん支払い用に設定しておけば、特に意識せずポイントを貯めることができるだろう。

ソフトバンク料金のクレカ決済で1.5%還元

具体的には、PayPayポイントの代わりに、ソフトバンクポイントが利用料金1,000円(税抜)ごとに1%分付与される。特典ポイント0.5%分と合わせて1.5%還元になる。なお、自動交換を設定すればPayPayポイントでも受け取れる。

PayPayと組み合わせて最大1.5%還元

PayPayカードはスマホ決済のPayPayと組み合わせると最大1.5%還元が可能だ。PayPay利用分の支払いにPayPayカードを使うには、1ヵ月分の利用額を翌月にまとめて支払う「PayPayあと払い」を経由する必要がある。

「PayPayあと払い」によるPayPay利用分は1%還元だ。条件達成により、そこへ0.5%分が加わり1.5%還元になる。その場合、クレジット決済分も同じ還元率だ。

1.5%還元となるための達成条件は2つだ。PayPayまたはPayPayカードで、月に合わせて30回の支払いをすることと、その2つで合計10万円を支払うことだ。この両方を達成すると翌月にポイントアップが適用される。

セゾンパール・アメリカン・エキスプレス・カード…QUICPayでお得

| 年会費 | 原則無料 (税込1,100円。ただし初年度無料で、 前年に1円以上の利用で翌年度も無料) |

|---|---|

| 国際ブランド | ・アメリカン・エキスプレス |

| ポイント種類 | 永久不滅ポイント |

| 基本還元率 | 0.5% |

| 申込条件 | 18歳以上 |

| 限度額 | 条件によって異なる |

| 付帯保険 | ・紛失・盗難補償 ・オンライン・プロテクション (ネット不正利用補償) |

| 優待特典 | ・海外利用ポイント2倍 ・QUICPay利用ポイント4倍 ・会員限定チケット ・セゾンカード優待ショップ ・トラベルサービス (国際線手荷物宅配、空港コート預かり、 海外・国内用Wi-Fi・携帯電話レンタル、海外レンタカー)優待 ・海外アシスタンスデスク |

| 審査・発行期間 | 最短3営業日 |

| 詳細 | 公式サイト |

セゾンパール・アメリカン・エキスプレス・カードの年会費は1,100円(税込)だ。ただし、初年度無料で前年に1円以上の利用で翌年度も無料になるため、実質無料と考えていいだろう。

セゾンパール・アメリカン・エキスプレス・カードの基本還元率は0.5%と高くはないため、日常的なポイント獲得には向いていない。

QUICPayで2%還元

ポイント4倍対象になるのは、セゾンパール・アメリカン・エキスプレス・カードを支払い用に設定した「セゾンQUICPay」「Apple Pay」「Google Pay」のいずれかによりQUICPay加盟店で支払いをした分だ。

適用には限度額があり、QUICPay加盟店での年間(12月請求分~翌年11月請求分)利用額合計が30万円を超過する引落月までがポイント4倍の対象になる。その翌月から次年度の更新月までは通常の0.5%還元だ。

全国に205万ヵ所以上ある(2022年9月末時点)。3大コンビニ(セブン-イレブン、ファミリーマート、ローソン)のほか、イオングループ、ビックカメラ、マクドナルド、KFC、USJ、東京ディズニーランド/シー、ENEOSなど多様な店舗を網羅している。

QUICPay加盟店はレジャーでも日常的な買い物でも使える場面が多いので、2%還元の恩恵を十分受けられるはずだ。なお、ポイント4倍が適用される上限の30万円まで使った場合、6,000円相当のポイントを獲得できる。

トラベルサービスも充実

・会員限定チケットサービスe+……各種チケットを先行予約・優待割引など限定特典付き用意

・24/7Workout……各コースの入会金無料

・エルセーヌ」……施術コース、ホームケア商品がキャンペーン価格から10%オフ

セゾンパール・アメリカン・エキスプレス・カードは海外旅行で便利なサービスも充実している。

・空港コート預かり

・海外・国内用Wi-Fi・携帯電話レンタル

・海外レンタカーの優待

セゾンパール・アメリカン・エキスプレス・カードは海外でのクレジット決済分にはポイント2倍が適用されて1%還元になる。

セゾンパール・アメリカン・エキスプレス・カードに関する良い口コミ

40代|男性

【サービス面が充実している】

メリットはQUICPayの利用でいつでも2%還元され、ポイントが有効期限なしで貯まることです。また最短5分でデジタル発行ができ、カード番号がスマホに届きます。ナンバーレスカードのため、安全かつシンプルで美しいデザインなのも魅力です。

20代|女性

【見た目が良い】

気軽にアメリカン・エキスプレス・カードを持てることがメリットだと思います。見た目ももちろんカッコイイですし、なによりアメリカン・エキスプレス・カードの特典とセゾンの特典、両方使えることが最大の魅力なのではないかと私は思っています。

30代|女性

【クイックペイ使用時の還元率が得】

セゾンパール・アメリカン・エキスプレス・カードをクイックペイに紐付けて使用すると、ポイント還元率が2%になるキャンペーンをやっています。通常のクレジットカードとして買い物すると還元率は0.5%なのでかなりお得です。また、年会費も初年度無料で、カード作成が早く、1週間ほどで届きました。

セゾンパール・アメリカン・エキスプレス・カードに関する良くない口コミ

30代|女性

【通常時還元率が低い】

ポイント還元率が2%になるクイックペイキャンペーンは、上限が設けられることになりました。通常のクレジットカードとして使用すると0.5%の還元率で割と低めです。ほかの年会費無料のカードには還元率が1%のものもあるので、あまりお得を感じられません。

40代|男性

【ステータス性が普通なこと】

基本ポイント還元率が0.5%と低めで、海外旅行保険が付帯しないことがデメリットです。またアメックスカードと比較するとステータス性が平均的で、VisaやMastercardより加盟店数が少なく使い勝手もイマイチです。そしてなによりコストコで使えなくなったことが残念です。

20代|女性

【還元率が少し悪くなったところ】

セゾンパール・アメリカン・エキスプレス・カードは良いところのほうが多いとは思いますが、強いて言うのであれば、クイックペイの還元率が悪くなったことがデメリットだと思っています。入会した当初は、3%という高還元率だったので、今と比べてしまうとその点が残念だと思っています。

出典:MONEY TIMES編集部がクラウドワークスで調査

セゾンパール・アメリカン・エキスプレス®・カードに申し込む

(公式サイト)

dカード GOLD…ドコモ料金が10%還元

| 年会費 | 1万1,000円(税込) |

|---|---|

| 国際ブランド | ・Visa ・Mastercard |

| ポイント種類 | dポイント |

| 基本還元率 | 1% |

| 申込条件 | 満18歳以上(学生は除く)で、安定した継続収入があること |

| 限度額 | 条件によって異なる |

| 付帯保険 | ・dカードケータイ補償(※1) ・お買物あんしん保険(※2) ・海外旅行傷害保険(自動付帯) ・国内旅行傷害保険(利用付帯) ・紛失・盗難補償 |

| 優待特典 | ・空港ラウンジ ・トラベルデスク(海外) ・海外緊急カード発行(Visaブランドのみ) ・海外レンタカー割引優待 ・年間ご利用額特典 ・dカード特約店 |

| 審査・発行期間 | 最短5日でカード到着 |

| 詳細 | 公式サイト |

ドコモ携帯ユーザーや旅行の機会の多い人は、dカードよりもdカード GOLDのほうがお得を感じやすいだろう。

dカードではドコモ携帯やドコモ光の料金も、ほかの支払いと同様に1%だが、dカード GOLDは10倍の10%だ。

dカードGOLDでネックとなるのは1万円を超える年会費です。ただ年間ご利用額特典として、年間利用額に応じて最大2万2,000円相当のクーポンが進呈されるので、利用額次第ではそれだけで十分に年会費の元をとれるでしょう。

林優花(ファイナンシャル・プランナー)

| dカード GOLD | dカード | |

|---|---|---|

| 年会費 | 1万1,000円 (税込) |

無料 |

| ドコモ携帯利用料金 | 10%還元(※3) | 1%還元 |

| 年間利用額特典 | 1万円相当の クーポン進呈(※4) |

- |

| 公共料金の支払い | 1%還元 | 1%還元 |

| イオンシネマの割引 | 毎週火曜日1,100円 (税込) |

毎週火曜日1,100円 (税込) |

| dカードケータイ補償 | 購入後3年間 最大10万円分 (※1) |

購入後1年間 最大1万円 |

| お買物あんしん保険 | 年間300万円まで (※2) |

年間100万円まで |

| 海外旅行保険 | 最大1億円(※5) | なし(29歳以下の方のみ 最大2,000万円) |

| 国内旅行保険 | 最大5,000万円(※6) | なし(29歳以下の方のみ 最大1,000万円) |

| 空港ラウンジ | 無料 | - |

ドコモサービスのユーザーなら年会費の元はとりやすい

dカード GOLDの年会費は1万1,000円(税込)だが、基本の還元率は1%、ドコモの携帯利用料金とドコモ光の料金は10%の高還元率を誇る。NTTドコモやドコモ光のユーザーであればポイントが毎月貯まるので年会費の元を取るのは難しくないだろう。

dカード GOLDでは家族カードを発行した場合、それにもドコモの携帯利用料金とドコモ光の料金への10%還元が適用される。家族カードの年会費は1枚目無料、2枚目以降は1枚あたり1,100円(税込)だ。

そのほか、dカード GOLD保有者は年間ご利用額特典として年間利用額100万円以上で1万1,000円(税込)相当のクーポン、200万円以上で2万2,000円(税込)相当のクーポンが進呈されるので、年会費の元を取りやすいでしょう。この年間ご利用額特典はdカードのほうでは提供されていません。

林優花(ファイナンシャル・プランナー)

dカード GOLDではdカード同様、公共料金の支払いでも1%分のポイントが付与されるため、利用を意識せずに効率よく利用額実績を積み上げながら、ポイントを貯められる。

dポイントが2重3重に貯まる

dポイント加盟店は全国に536社ある(2022年12月現在)。たとえば、イオンシネマの場合、毎週火曜日(祝日含む)、dカードやdカード GOLDをdポイントカードとして提示すれば映画鑑賞料金が1,100円(税込)になる(先着制)。

dポイント加盟店とは別に「dカード特約店」というものがあり、クレジット決済により特約店ポイントや割引などを受けられる。

d払いで最大4%還元

d払いは多数のネットショップ等で利用可能だ。

・メルカリ

・ニッセンオンライン

・出前館

・東京電力エナジーパートナー

・宝くじ公式サイト

最高1億円の海外旅行傷害保険が自動付帯

dカード GOLDには旅行代金のクレジット決済の有無にかかわらず海外旅行傷害保険が付帯する。カード決済した場合は最高1億円、しなかった場合でも最高5,000万円の保険金を受け取れる。

国内旅行では代金をdカード GOLDでクレジット決済した場合に最高5,000万円の保険が付帯する。年会費を考えると十分条件のよい補償内容といっていいだろう。

なお、dカードでは29歳以下の会員にのみ海外最大2,000万円、国内最大1,000万円の旅行傷害保険が付帯しますが、それ以外の人には付帯しません。

林優花(ファイナンシャル・プランナー)

また、旅行関連ではdカードのほうにはない空港ラウンジサービスがdカード GOLDでは提供され、国内主要空港とハワイ・ホノルルの空港のラウンジを無料で利用できる。

そのほか、dカード GOLD付帯の補償としてdカードケータイ補償がある。

購入から一定期間以内のドコモ端末の紛失・盗難・修理不能によりドコモショップ等で同一機種を再購入する場合に、その費用が一定金額まで補償されるもの。

dカードでは購入1年以内・最大1万円の補償であるのに対し、dカード GOLDでは3年以内・最大10万円と、かなり補償内容が拡充されている。

さらに、dカード GOLDではクレジット決済で購入した商品について購入日から90日間、年間300万円まで損害を補償する「お買物あんしん保険」も付帯する。これについても、dカードの年間100万円という補償内容からかなり拡充されている。

dカード GOLDに関する良い口コミ

30代|女性

【ドコモユーザーに最適】

dカード以上にdポイントが貯めやすいです。携帯料金支払いで貯まったり、携帯補償の特典がついていたりするため、ドコモ携帯ユーザー向けに特価したカードです。ドコモでんきGreenやドコモの資産運用でもポイントが貯まります。ドコモ系列のサービスを併用している人は貯められます。

40代|男性

【ポイント還元率が高い】

dポイントの還元率が高いところが魅力です。dポイントが貯まる店舗はローソンやマクドナルドなどの頻繁に使うところが多いので、かなり貯まりやすくなっています。また、このカードでドコモショップで携帯電話を購入することで、紛失や故障の際に補償してもらえるのも大きいと思います。

30代|女性

【ポイントの貯まりやすさ!】

家族全員でドコモ回線、ドコモ光も利用しているのでゴールドカードの年会費以上の恩恵を受けています。コンビニや飲食店など貯まるお店もあちこちにあるのでどんどん貯まっていきます。使えるお店もたくさんあるしドコモがやっているアプリなどでもお小遣い感覚で貯められるのでいいです。

dカード GOLDに関する良くない口コミ

30代|男性

【年会費がかかること】

dカード GOLDのデメリットは年会費が高いことです。そこそこの金額を年会費として取られてしまうので、dカード GOLDをしっかり使わないと年会費のほうが高くなってしまってお得じゃなくなります。年会費はぜひ見直していただきたいと思います。

20代|男性

【ドコモユーザー以外にはいまいち】

基本的にドコモユーザーが利用していることが多いと思います。そのためKDDIやソフトバンクを利用している人にとってはメリットが少ないと感じます。ソフトバンクだとペイペイなど強いキャッシュバッグがあるので、ソフトバンクユーザーを取り込むことは難しいと思います。誰でもお得を感じられる内容になるとさらに良いと感じます。

40代|男性

【ポイントの仕組みが分かりづらい】

dカード GOLDを利用する前は別のカードをメインにしていましたが、その時は請求書に今回の獲得ポイントと、累計ポイントの記載がありました。ですがこちらは請求金額のみで、ポイントがいくら貯まったのかの記載は一切ありません。なので、dメニューやd払いのアプリから確認をしなければなりません。ポイントがどうなっているか判断がしづらく、不安になります。

出典:MONEY TIMES編集部がクラウドワークスで調査

※1 購入から3年以内で、偶然の事故により紛失・盗難または修理不能(水濡れ・全損など)となった場合。新たに同一機種・同一カラーの携帯電話端末をドコモショップでdカードで購入した場合。

※2 各種dカードでご購入された商品が、ご購入日を含め90日以内に盗難、破損などの偶然な事故によって損害を被った場合に補償します。

※3 ドコモのケータイ(ahamo/irumoを除く)および「ドコモ光(ahamo光を除く)」の各種割引サービス適用後の利用金額が対象(端末代金、事務手数料、工事料など一部対象外あり)

※4 dカード GOLDの前年のお買物額累計(税込)が100万円以上のお客様に10,000円(税込)相当の特典を進呈いたします。Edyチャージ、nanacoチャージ、SMART ICOCA、キャッシング返済金、リボ払い手数料、分割払い手数料、年会費、遅延損害金などは年間ご利用額の対象外となります。

※5 海外旅行費用をdカード GOLDにてお支払いいただいた場合のお支払い保険金額です。dカード GOLDでの海外旅行費用のお支払いの有無により、一部保険金額が異なります。

※6 国内旅行費用をdカードで事前にお支払いの場合に限り補償対象となります。

イオンカードセレクト…イオングループで5%オフ

| 年会費 | 無料 |

|---|---|

| 国際ブランド | ・Visa ・Mastercard ・JCB |

| ポイント種類 | WAON POINT |

| 基本還元率 | 0.5% |

| 申込条件 | ・18歳以上(高校生は卒業年の1月1日以降) ・運転免許証、個人番号カード(顔写真付き)、 パスポート(日本国政府発行)のいずれかを持つ |

| 限度額 | 条件によって異なる |

| 付帯保険 | ・ショッピングセーフティ保険 ・盗難補償 |

| 優待特典 | ・イオングループ対象店舗でポイント2倍& 毎月2回5%オフ ・イオンシネマで映画鑑賞割引 ・毎月1回ポイント2倍 ・ショッピング、サービス、ホテル、レジャー、トラベル優待 ・イオンワールドデスク |

| 審査・発行期間 | 審査後1~2週間程度でお届け |

| 詳細 | 公式サイト |

イオンカードセレクトはクレジットカードとイオン銀行キャッシュカードのほか、電子マネーWAON機能を兼ね備えている。クレジット決済のポイント還元率は0.5%だ。

イオングループ系列店での優待がお得

イオンカード保有者はイオングループ系列店では常時ポイント2倍(1%還元)だ。毎月10日の「AEONCARD Wポイントデー」にはイオングループ以外でも2倍になる。

そのほか、旅行代理店を含むさまざまなショップにおける割引などの優待特典もイオンカードのメリットのひとつだ。中でも、イオンシネマの映画鑑賞料金が常時300円オフ、毎月20日・30日には1,100円となる優待は映画好きの人ならお得に活用できるだろう。

電子マネーWAONと組み合わせて2重取り

各種イオンカードでは基本的に電子マネーWAONへのチャージ分に対するポイント付与はない。しかし、イオンカードセレクトはオートチャージ分に0.5%分、電子マネー決済時に0.5%分のポイントがそれぞれに付与され合計で1%還元となる。

さらに、電子マネーWAONでは、毎月5のつく日(5日・15日・25日)の「お客さまわくわくデー」にイオングループ系列店で使うとポイント2倍が適用される。イオンカードセレクトからのオートチャージ分と合わせると1.5%還元だ。

イオンカードセレクトに関する良い口コミ

50代|女性

【感謝デーの5%オフがお得】

イオンカードセレクトは、イオン系列の店舗ならポイント還元率が2倍になります。また、20日・30日のお客さま感謝デーは5%オフでショッピングができ、イオンシネマは300円の割引がききます。イオンカードセレクトは、年間50万円以上使用など条件を満たせば、空港のラウンジが無料で利用できるイオンゴールドカードにインビテーションされます。

30代|女性

【WAONとクレジットの一体化】

WAONカード(チャージ式)とイオンのクレジットカードが一体化して1枚になっているので、別々に持つ必要がなく、WAON払いでもクレジット払いでもどちらでも使えるのが魅力的です。ポイントもそれぞれ貯まっていきますが、使うときは1つにまとめることもできるのでとても利用しやすいです。

30代|女性

【ポイント貯まりやすい!】

年会費や初期費用もかからず作ることができます。私はイオンの店舗で作成しました。店員さんがいるので説明してもらい簡単に作ることができました。イオンはよくポイント5倍などやっているので、そういう時を狙って買い物をすると貯まりやすくていいです。

イオンカードセレクトに関する良くない口コミ

30代|男性

【イオンユーザーでなければ使えない】

クレジットカードとしての機能はあったとしても、イオンユーザーでなければ他のキャッシュやWAONの機能を使えないため、意味がなくなってしまいます。

50代|女性

【ポイント還元率と付帯保険が悪い】

イオンカードセレクトは、イオン系列以外でのポイント還元率が低くポイントが貯まりにくいです。海外旅行や国内旅行に対する付帯保険が一切なく、ショッピングに関しても年間補償が50万円と低いのが気になります。限度額が100万円の場合、年間補償額も100万円にするべきだと思います。

30代|女性

【イオン銀行の店舗が少ない】

イオン銀行の店舗が近くに一切なく、解約したいと思ってもかなり面倒でした。今はお金だけ全額引き出して放置しています。いつかはしなきゃいけないと、頭の片隅を占拠されているのが、ちょっとしんどいです。

出典:MONEY TIMES編集部がクラウドワークスで調査

Orico Card THE POINT…ネットも公共料金もお得

| 年会費 | 無料 |

|---|---|

| 国際ブランド | ・Mastercard ・JCB |

| ポイント種類 | オリコポイント |

| 基本還元率 | 1% |

| 申込条件 | 満18歳以上の方 |

| 限度額 | 10万~300万円 |

| 付帯保険 | 紛失・盗難保証 |

| 優待特典 | 海外・国内トラベルサポート (パッケージツアー割引、格安航空券割引、レンタカー予約割引) |

| 審査・発行期間 | 2~3週間でお届け |

| 詳細 | 公式サイト |

Orico Card THE POINTでは公共料金や税金、国民年金の支払い分にもポイントが付与されるので、支払いカードに設定しておくと、特に意識することなくポイントを効率よく貯められる。

ネットショッピングで2%以上還元

クレジット会社の多くが、ネットショッピング等で特典ポイントをもらえる同様のサイトを運営しているが、Orico Card THE POINTではショップごとに設定された特典ポイントに加え、特別加算分として0.5%がプラスされ、合計2%以上の還元率になる。

| Orico Card THE POINT (オリコモール) |

JCBカードW (OkiDokiランド) |

セゾンパール・アメリカン・ エキスプレス・カード (セゾンポイントモール) |

|

|---|---|---|---|

| 基本還元率 | 1% | 1% | 0.5% |

| 特典ポイント | 1% (うち特別加算分0.5%) |

0.5% | 0.5% |

| 楽天市場利用ポイント | 1% | 1% | 1% |

| 合計還元率 | 3% | 2.5% | 2% |

Orico Card THE POINT入会後6ヵ月間はポイント還元率が2%となり、その期間は楽天市場で合計4%の高還元率が実現する。ただし、2%還元対象となるのは期間中の利用金額50万円が上限だ。

ポイントの失効を防ぐため、500ポイント以上貯まり次第、まめに他のポイントに交換しよう。オリコポイントは次のようなポイントやギフトカードに1:1のレートで交換可能だ。

・dポイント

・nanacoギフト

・Google Playギフトコード

・Apple Gift Card

Orico Card THE POINTでは家賃決済や会費決済(フィットネスクラブや月謝など)の分がポイント付与対象外になる点にも留意しましょう。

林優花(ファイナンシャル・プランナー)

三井住友カード(NL)…対象のコンビニなどで最大7%ポイント還元

| 年会費 | 永年無料 |

|---|---|

| 国際ブランド | ・Visa ・Mastercard |

| ポイント種類 | Vポイント |

| 基本ポイント還元率 | 0.5% |

| 申込条件 | ・満18歳以上(高校生は除く) |

| 利用可能枠 | 最高100万円 |

| 付帯保険 | ・海外旅行傷害保険(利用付帯) ・紛失・盗難・不正利用補償 |

| 優待特典 | ・対象のコンビニや飲食店などで スマホのタッチ決済を利用すると ポイント最大7%還元(※1) ・トラベルサービス (海外宿泊・航空券優待、海外ツアー優待、 海外レンタカー優待、空港宅配優待、 手荷物預かりサービス優待、レンタルモバイル優待、 スーツケースレンタル優待) ・VJデスク(海外窓口) |

| 審査・発行期間 | 最短10秒 ※即時発行ができない場合があります。 |

| 詳細 | 公式サイト |

※1.詳細は三井住友カード公式ホームページをご確認ください ※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。 ※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント付与の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント付与率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※

※ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

三井住友カード(NL)は海外旅行時の空港サービスやレンタカーでの優待、海外宿泊・航空券、海外ツアーの優待なども提供される。

さらに、三井住友カード(NL)には旅行代金のクレジット決済により最高2,000万円の海外旅行傷害保険も付帯する。この保険が不要な人は、個人賠償責任保険や入院保険(交通事故限定)、携行品損害保険のいずれかに切り替えることも可能だ。

SBI証券で投資信託のクレカ積立を三井住友カード(NL)で行うと0.5%のVポイントを付与。(※)もちろん新NISA口座でも可能である。

※2024年9月10日(火)積立設定締切分(2024年10月1日(火)買付分)までのポイント付与。以降は対象カードごとのカードご利用金額などに応じたポイント付与率になります。

加えて「Vポイントアッププログラム」の対象になるSBI証券や住宅ローンなどの利用により、対象店舗で最大+8%のポイントアップが適用される。すべて合わせて20%の高還元率になる。※

※詳細は三井住友カード公式ホームページをご確認ください

20%還元を目指すのはハードルが高いですが、対象のコンビニや飲食店などでスマホのタッチ決済だけで達成できる最大7%ポイント還元なら容易でしょう。7%※でも十分に高還元率であり、これらの店舗をよく利用する人なら持っていて決して損はないと言えるでしょう。

林優花(ファイナンシャル・プランナー)

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象外です。

※通常のポイントを含みます。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カード(NL)に関する良い口コミ

20代|女性

【積み立て投資でポイントがたまる】

三井住友カードの最大のメリットは、SBI証券でこのカードを利用して投資信託を積み立て購入するとポイント付与を受けることができる点です。よりお得に資産運用をすることができます。見た目もスタイリッシュでよいです。

30代|男性

【コンビニとマクドナルド・ケンタッキーフライドチキンでお得!】

コンビニやマクドナルド・ケンタッキーフライドチキンでポイント最大7%付与されるのが、最大のメリットだと思います。また、Apple Payにも対応しているので、財布からカードを取り出さないといけない煩わしさから解放されることも、使い勝手の良さにつながっていると思います。

30代|女性

【ポイントが貯まる機会が多い】

年会費無料なのに、ポイントが貯まるチャンスが多いと思います。クレジットの使用用途は限られますが、スマホのタッチ決済で対象のコンビニやマクドナルド・ケンタッキーフライドチキンなどで利用しやすい店舗で最大7%ポイント還元されるので、普段の買い物で手軽にポイ活することができます。また、Amazonや楽天ショッピング、じゃらんなどの旅行サイトなども三井住友カードのサイトを経由すればポイントを貯めることができます。

三井住友カード(NL)に関する良くない口コミ

50代|男性

【ポイント利用や還元率に難あり】

ポイントバック率は低く、基本的に200円で1円ですから貯めにくいです。ローソンやセブンイレブンをよく使う人ならポイント還元率が7%までアップしますが、コンビニは元々割高なので、必ずしもお得とは言えないです。

20代|女性

【ナンバーを確認するのが面倒】

三井住友カードのナンバーレスカードは、ナンバーを確認したい時にはアプリを利用する必要があり、面倒に感じてしまいます。ナンバーレスであることでプライバシーは守られますし、見た目もスタイリッシュでおしゃれなのですが、面倒なので実用性には欠けています。

30代|女性

【通常の還元率が低い】

普通に使用すると還元率が0.5%と、他と比べて見劣りするところがデメリットです。キャンペーンや選んだお店のポイントアップ、特定のサービスなどを活用できない場合でもある程度のポイント付与率だったら普段づかいしやすいと思います。

出典:MONEY TIMES編集部がクラウドワークスで調査

※1.スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※1.iD、カードの差し込み、磁気取引は対象外です。

※1.通常のポイントを含みます。

※1.商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※1.一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※1.ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※1.ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

※1Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※2 ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

TRUST CLUB プラチナマスターカード…グルメと旅に強い

| 年会費 | 3,300円(税込) |

|---|---|

| 国際ブランド | Mastercard |

| ポイント種類 | TRUST CLUBリワードポイント |

| 基本還元率 | 0.5% |

| 申込条件 | 22歳以上、年収200万円以上(入会の目安) |

| 限度額 | 30万~100万円 |

| 付帯保険 | ・海外旅行傷害保険(利用付帯) ・国内旅行傷害保険(利用付帯) ・バイヤーズプロテクション(ショッピング保険) ・紛失・盗難補償 |

| 優待特典 | ・対象レストランを2名以上利用で1名分無料 ・レストラン割引優待 ・空港ラウンジサービス ・国際線手荷物宅配優待 ・海外用携帯電話/Wi-Fiレンタル優待 ・空港クローク優待 ・ハワイ エアポートシャトル優待 ・国内高級ホテル・高級旅館予約サービス ・国内宅配優待 ・宿泊予約サイト優待 ・国内ゴルフ場 予約優待 ・カーシェアリング優待 ・トラベルデスク(国内・海外) ・海外緊急アシスタンスサービス |

| 審査・発行期間 | 審査後2週間~1ヵ月程度で送付 |

| 詳細 | 公式サイト |

TRUST CLUB プラチナマスターカードは、プラチナランクであるにもかかわらず、年会費3,300円(税込)と手頃に持てる。

TRUST CLUB プラチナマスターカードのメリットはその特典・サービスにあります。年会費数万円の一般的なプラチナカードと比較すると見劣りするのは否めませんが、年会費を考えると十二分すぎるほど充実した内容といっていいでしょう。

林優花(ファイナンシャル・プランナー)

対象レストランで1名分無料

たとえば、東京千代田区にあるイタリアン『アンティカ・オステリア・デル・ポンテ』では季節のシェフおすすめディナーコース(3万4,320円/税込)を予約すると3万9,000円(税サ込)が1名分無料になる(※2023年3月23日時点)。

グルメ関連では、厳選された全国有名レストラン約100店舗にて最大20%割引のクーポンを利用できる「るるぶモール レストラン割引優待」も提供されている。

旅行関連サービスや保険も充実

TRUST CLUB プラチナマスターカードは旅行関連サービスも充実している。全国主要空港のラウンジを無料で利用できるサービスや、空港でのさまざまな優待(国際線手荷物宅配優待、海外用携帯電話/Wi-Fiレンタル優待、空港クローク優待、ハワイ エアポートシャトル優待など)を受けられる。

旅行代金をTRUST CLUB プラチナマスターカードでクレジット決済すれば最高3,000万円の海外・国内旅行傷害保険が付帯する。カードで購入した商品の90日以内の損害を年間50万円まで補償する「バイヤーズ プロテクション」(ショッピング保険)も付いている。

TOYOTA TS CUBIC CARD…トヨタ車ユーザー向け

| 年会費 | 初年度無料、2年目以降1,375円(税込) |

|---|---|

| 国際ブランド | ・Visa ・Mastercard ・JCB |

| ポイント種類 | TS CUBIC CARDポイント |

| 基本還元率 | 0.5% |

| 申込条件 | ・18歳以上(高校生以外) ・本人に安定継続収入がある |

| 限度額 | 10万~100万円 |

| 付帯保険 | ・ショッピング補償保険 ・不正利用・紛失・盗難補償 |

| 優待特典 | ・ドライバーズサポート24(ロードサービス特典) ・トヨタレンタカー優待 ・海外レンタカー優待 ・トヨタ関連施設優待 |

| 審査・発行期間 | 約1~2週間後にお届け(オンライン入会) |

| 詳細 | 公式サイト |

車の走行不能時の交通費・宿泊費を補償

ロードサービス特典「ドライバーズサポート24」では、会員が車の事故・故障の際に電話をするとJAFロードサービスに取り次いでくれる24時間365日対応の緊急コールダイヤルを利用できる。さらに、事故や故障に伴う付随費用を補償するサービスも提供されている。

補償サービスの内容は、自宅から直線距離で50キロメートル以上遠方で事故・故障が発生し、「ドライバーズサポート24」経由でJAFロードサービスを受けてもなお自力走行ができない場合、交通費(レンタカー代や電車代など)や宿泊費、修理後車両の搬送費等を補償するというものだ。なお、補償を受けられる金額の上限は以下だ。

・宿泊費用補償……1人あたり2万円まで(最大4名分・総額8万円)

・修理後車両の引き取り交通費(または自宅までの搬送費)……1名片道分5万円まで

そのほか車関連の特典として、トヨタレンタカー10%割引、海外レンタカー10%割引、トヨタ関連施設(トヨタ博物館、トヨタ産業技術記念館、さなげアドベンチャーフィールド、トヨタ交通安全センター「モビリタ」など)での割引も受けられる。

トヨタの決済アプリ併用で最大4%還元

トヨタのキャッシュレス決済アプリ「TOYOTA Wallet」にTOYOTA TS CUBIC CARDでチャージした上で支払いに使う場合、チャージ時に2%還元、支払い時には1%還元が適用され3%還元になる。さらに、獲得したポイントをトヨタ、レクサス、ダイハツ、トヨタレンタリース、日野販売会社、ジェームスの店舗で使うと還元率はすべて合わせて最大4%となる。

TOYOTA TS CUBIC CARDの基本還元率は0.5%と高くはない。しかし、トヨタ、レクサス、ダイハツ、トヨタレンタリース、日野販売会社、ジェームスの店舗で、新車購入やリース契約時にポイントを使うと1.5%還元相当の価値として支払いに充当できる。

また、上記店舗で中古車購入・リース、車検、サービス会員制度(メンテナンスパック)、それ以外の商品・サービスにポイントを使うと、1%還元相当として支払いに充当できる。

ポイントは月々の自動車クレジット支払い額への充当か、年1回の指定口座への振り込みを選択した場合でも1.5%還元相当の価値として使えることになる。

TOYOTA TS CUBIC CARDはトヨタ車を愛用する人にとって年会費以上のお得を提供してくれるといっていいだろう。

ENEOSカード S…ENEOS利用でお得に給油

| 年会費 | 原則無料 (年会費初年度無料、2年目から税込1,375円) ただし、年1回以上の利用で次年度無料 |

|---|---|

| 国際ブランド | ・Visa ・JCB |

| ポイント種類 | ENEOSカードポイント |

| 基本還元率 | 0.6% |

| 申込条件 | ・満18歳以上(高校生を除く) ・安定継続収入がある |

| 限度額 | 10万~100万円 |

| 付帯保険 | ・不正利用・紛失・盗難補償 |

| 優待特典 | ・ガソリン・軽油1リットルあたり2円値引き ・灯油1リットルあたり1円値引き ・ENEOSロードサービス ・メンテナンス料金割引 ・レンタカー優待 |

| 審査・発行期間 | 約1~2週間後にお届け(オンライン入会) |

| 詳細 | 公式サイト |

ガソリン・軽油が常時1リットルあたり2円値引き

ENEOSカードは3種類あり、月間の利用代金に応じてENEOSでの燃料油値引き率が上がっていく。

・最大3%のポイント還元になる「P」

・燃料油に固定値引き率が適用されポイントサービスも提供される「S」

ENEOSカードはクレジット決済1,000円ごとに6ポイント付与され、そのうちENEOSでのカーメンテナンス商品購入分は20ポイント、ENEOSでキャッシュバックすると、1,000ポイントが1,000円として利用できる。還元率は基本0.6%、最大2%だ。

ロードサービスが所定の範囲まで無料

| サービス項目 | サービス内容 | ENEOSロードサービス |

|---|---|---|

| レッカーサービス ※1 | レッカー車による移動 | 10キロメートルまでは無料 |

| 路上修理(30分以内) | キー閉じ込み開錠サービス | 30分以内は無料 |

| バッテリージャンピング | ||

| タイヤパンク時の交換作業 | ||

| 落輪時の引き上げ作業 ※2 | ||

| ガス欠時給油作業 | ||

| その他30分以内の作業 |

そのほか、ENEOSカードではメンテナンス料金割引として、「カーコンビニ倶楽部」での車のキズ・ヘコミの修理費用が5%オフになります。オリックスレンタカー、レンタカージャパレン、エックスレンタカーでも10%オフです。カーライフで頼りになるカードといっていいでしょう。

林優花(ファイナンシャル・プランナー)

持っているだけでお得なクレジットカードの選び方【4つのポイント】

数多くのカードの中から、本当に自分に合った一枚を見つけるのは難しい。

しかし、「年会費」「生活圏」「特典の種類」「ポイントの使い道」という4つのポイントを押さえて比較検討すれば、後悔のない選択ができる。

ここでは、あなたのライフスタイルに最適な「持ってるだけでお得なカード」を見つけるための、4つの選び方のポイントを解説する。

【Point 1】年会費で選ぶ|まずは「永年無料」が大前提

「持ってるだけでお得」を追求するなら、まず注目すべきは年会費だ。

コストをかけずにメリットだけを享受するため、基本的には「年会費永年無料」のカードを選ぶのが大前提となる。

ただし、「無料」には種類がある点に注意が必要だ。

まずは「永年無料」のカードを軸に検討し、もし「条件付き無料」のカードにしかない魅力的な特典があれば、その条件を自分が確実にクリアできるかを考えた上で選ぶのが賢明な選択と言える。

【Point 2】生活圏で選ぶ|よく使う店で特典があるか?

自分にとって本当にお得なカードを見つける上で、最も重要なのが「自分の生活圏に合っているか?」という視点である。

いくら特典が豪華でも、自分が利用しない店舗やサービスでしか使えないのであれば意味がない。

まずは自分の普段の消費行動を振り返り、よく利用する店舗やサービスで最大限のメリットを受けられるカードを選ぶのが、賢い選択だ。

| こんな使い方をする人 | おすすめのカード | お得になる理由 |

|---|---|---|

| コンビニやマクドナルド、サイゼリヤなどをよく利用する | 三井住友カード(NL) | 対象店舗のスマホタッチ決済でポイント還元率が最大7%(※)になるから |

| ネットショッピングは楽天市場が中心 | 楽天カード | いつでもポイント3倍以上が狙えるから |

| 食料品や日用品をイオン系列のスーパーで買う | イオンカードセレクト | 毎月20日・30日の「お客さま感謝デー」で5%オフになるから |

| マルイでの買い物や、映画・レジャーが好き | エポスカード | 全国1万店以上で割引などの優待を受けられるから |

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗など、一部ポイント加算対象とならない店舗および指定のポイント還元率にならない場合があります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

このように、自身のライフスタイルとカードの強みを重ね合わせることで、特別なことをしなくても「持ってるだけでお得」な状態を自然に作り出すことができるのだ。

【Point 3】特典の種類で選ぶ|ポイント還元、割引、付帯保険

一口に「お得」と言っても、その種類は様々だ。

自分がどの「お得」を最も重視するかによって、選ぶべきカードは変わってくる。特典は大きく「ポイント還元」「割引・優待」「付帯保険」の3つに分けられる。

| こんな人におすすめ | 特典の種類 | 代表的なカード例 |

|---|---|---|

| 日々の支払いでコツコツお得を貯めたい | ポイント還元 | 楽天カード、JCBカードW、三井住友カード(NL) |

| よく行くお店で、会計時に直接安くしてほしい | 割引・優待 | エポスカード、イオンカードセレクト |

| 旅行が好きで、万が一の備えを持っておきたい | 付帯保険 | エポスカード、楽天カード |

ポイントで資産運用まで考えるのか、日々の買い物での直接的な割引を好むのか、あるいは安心という価値を得たいのか。

自分の価値観に合った特典を見つけることが、満足度の高いカード選びの第一歩である。

【Point 4】ポイントの使い道で選ぶ|貯めたポイントを無駄にしない

せっかくポイントを貯めても、使い道がなければ意味がない。カードを選ぶ際には、そのポイントが「自分にとって使いやすいか」という出口戦略まで考えておくことが重要だ。

特に注意すべきは「有効期限」と「最低交換ポイント数」である。

有効期限を気にせず、じっくり貯めたいのであれば、セゾンカードの「永久不滅ポイント」のように有効期限がないものや、楽天ポイントやPontaポイントのように、ポイントを獲得するたびに有効期限が延長される実質無期限のポイントが貯まるカードがおすすめだ。

その点、dポイントや楽天ポイントのように、街中の多くの加盟店で1ポイント=1円として現金同様に使えるポイントや、月々のカード利用額の支払いに充当できるポイントは、無駄なく使い切れるため非常に利便性が高い。

どれだけ高い還元率を誇るカードでも、貯めたポイントを使えなければ「絵に描いた餅」である。

自分がよく利用する店舗やサービスで使えるポイントが貯まるか、という視点を持つことが、本当の意味で「お得」なカードライフを送るための最後の鍵となる。

持ってるだけでお得なクレジットカードの特徴

持っているだけでお得なクレジットカードとは、積極的な決済を心がけなくてもメリットのあるもののことだ。具体的には次の5点のどれかに該当するものをいう。

本記事で紹介していないカードも、これに当てはまれば、持っているだけでお得といえるでしょう。

林優花(ファイナンシャル・プランナー)

クレジット決済しなくてもポイントが貯まる

電子マネーやスマホ決済への連携やチャージにより、ポイントの2重取りやボーナスポイントを獲得できるカードでも、店舗でのクレジット決済なしにポイントを貯められる。しかも、普通にクレジット決済をするよりも合計の還元率が高くなる。

| dカード/ dカード GOLD U/ dカード GOLD(d払い) |

楽天カード (楽天ペイ) |

PayPayカード (PayPay) |

セゾンパール・アメリカン・ エキスプレス・カード (QUICPay) |

|

|---|---|---|---|---|

| カードチャージ・ 連携ポイント |

0.5% (dカード支払い特典) |

0.5% | - | 0.5% |

| スマホ決済 利用ポイント |

0.5% ※金・土曜日の ネットショッピング分は+3% (事前エントリー必要) |

1% | 1% ※達成条件クリアで +0.5% |

1.5% |

| 合計還元率 | 1% (最大4%) |

1.5% | 1% (最大1.5%) |

2% |

(公式サイト)

公共料金や携帯代など毎月の固定費でポイントが貯まる

たとえば、楽天カードは基本1%還元だが、多くの公共料金、税金、国民年金の支払い分では0.2%還元になる。実に通常の5分の1のポイントしか付与されないのだ。

| dカード/ dカード GOLD U/ dカード GOLD |

JCBカードW | PayPayカード | auPAYカード | Orico Card THE POINT |

|

|---|---|---|---|---|---|

| 還元率 | 1% | 1% | 最大1.5%(※) | 1% | 1% |

※ PayPayカードをPayPayアプリに登録およびPayPayステップの条件達成が必要。

※出金・譲渡不可。PayPay/PayPayカード公式ストアでも利用可能。

なお、所定の手続き後にPayPay加盟店にて使用できます。

手続きはこちらからご確認ください。

※ポイント付与の対象外となる場合があります。

例)「PayPay決済」「PayPay(残高)チャージ」「nanacoクレジットチャージ」

「ソフトバンク通信料(ワイモバイル、LINEMOを含む)」

「ソフトバンク・ワイモバイルまとめて支払いを介してのPayPay残高チャージのご利用分」

※dカード、JCBカードW、PayPayカード、auPAYカード、Orico Card THE POINTより筆者作成、2023年4月22日現在

(公式サイト)

グループ企業で割引などの優待を受けられる

ここで紹介したものでは、ドコモの「dカード GOLD」、楽天の「楽天カード」、イオンの「イオンカードセレクト」、マルイの「エポスカード」、トヨタの「TOYOTA TS CUBIC CARD」がそれにあたる。

・楽天カード……楽天市場で3%還元(通常の3倍)など

・イオンカードセレクト……イオングループでポイント2倍、月2回5%オフなど

・エポスカード……年4回マルイで10%オフなど

・TOYOTA TS CUBIC CARD……トヨタレンタカー10%割引、トヨタ関連施設割引など

さまざまな店舗で割引などの優待を受けられる

クレジットカードで優待が提供されるのは、チェーン店のコンビニやファストフード、ファミリーレストラン、居酒屋、洋服店、眼鏡店、ガソリンスタンド、家電量販店、旅行代理店、レジャー施設などが多い。中には高い割引率やポイントアップ率が設定された店舗もあり非常にお得だ。

たとえば、クレディセゾンでは、以下のような多様な優待を利用できる。

・カラオケ館……ルーム料金30%オフ

・サンシャイン水族館……入場料約20%オフ

・PIZZA-LA……最大500円オフ

など

さまざまな店舗で優待を提供するカードは、いわゆる信販系カード会社から発行されていることが多い。

旅行傷害保険やショッピング保険など補償が充実

クレジットカードの旅行傷害保険には、旅行代金をそのカードで支払った場合にのみ補償が適用される「利用付帯」と、その支払いの有無にかかわらず適用される「自動付帯」がある。

旅行傷害保険が付帯するカードを複数持っている場合、ケガによる後遺障害や死亡以外の保険金については合算され、それぞれに付帯する保険金額に応じて按分されます。

林優花(ファイナンシャル・プランナー)

メリットが大きいのは自動付帯だ。複数持つカードの中に自動付帯のものがある場合、利用付帯のカードで旅行代金を支払うと、その保険金と自動付帯のカードの保険金が合算され、より手厚い補償となる。特に年会費無料カードで自動付帯する場合は金銭的負担なしに補償を増額することになる。保険の自動付帯はまさに持っているだけでお得の典型例だ。

・dカード GOLD(海外)

| カード名 | 海外旅行傷害保険 | 国内旅行傷害保険 |

|---|---|---|

| dカード | 最高2,000万円 (29歳以下のみ利用付帯) |

最高1,000万円 (29歳以下のみ利用付帯) |

| dカード GOLD U | 最高2,000万円 (利用付帯) |

最高1,000万円 (利用付帯) |

| dカード GOLD | 最高5,000万円または1億円 (自動付帯) |

最高5,000万円 (利用付帯) |

| 楽天カード | 最高2,000万円 (利用付帯) |

- |

| JCBカードW | 最高2,000万円 (利用付帯) |

- |

| エポスカード | 最高500万円 (自動付帯) |

- |

| au PAYカード | 最高2,000万円 (利用付帯) |

- |

| 三井住友カード (NL) |

最高2,000万円 (利用付帯) |

- |

| TRUST CLUB プラチナマスターカード |

最高3,000万円 (利用付帯) |

最高3,000万円 (利用付帯) |

そのほか、クレジット決済した商品の損害を一定期間補償する「ショッピング保険」の付帯も、高額商品を購入する際の安心につながるためメリットが大きい。

| カード名 | 補償期間 | 年間補償金額 |

|---|---|---|

| dカード | 購入日から90日間 | 100万円(国内の場合はリボ払いか 3回以上の分割払いが条件・ 自己負担額1事故あたり3,000円) |

| dカード GOLD U | 購入日から90日間 | 100万円(国内の場合はリボ払いか 3回以上の分割払いが条件・ 自己負担額1事故あたり3,000円) |

| dカード GOLD | 購入日から90日間 | 300万円 (自己負担額1事故あたり3,000円) |

| JCBカードW | 購入日から90日間 | 100万円 (海外のみ・1事故につき 自己負担額1万円) |

| au PAYカード | 購入日から90日間 | 100万円 (自己負担額3,000円) |

| イオンカードセレクト | 購入日から180日間 | 50万円 (1品5,000円以上の商品が対象) |

| TRUST CLUB プラチナマスターカード |

購入日から90日間 | 50万円 (自己負担額1品につき1万円) |

| TOYOTA TS CUBIC CARD |

購入日から90日間 | 100万円 (海外のみ・1事故につき自己負担金額3,000円) |

お得なクレジットカードを選ぶときの注意点

カード入会の申し込みの前に慎重に検討すべき点は次の4つだ。

注意点1.年会費無料か?かかっても元がとれるか?

できれば年会費無料のものを選ぶのが無難です。スペック的に多少物足りない点があっても、クレカの保有による経済的負担はないので、サブとしても、初めて作るカードとしても適しています。

所定の条件をクリアすることで翌年度の年会費が無料になるタイプの場合、うっかりして有料化しないよう注意しましょう。

林優花(ファイナンシャル・プランナー)

所定の条件を達成すると翌年度の年会費が無料になるカードの例は以下の通りだ。

・セゾンパール・アメリカン・エキスプレス・カード(年会費1,100円・税込)

初年度無料。前年に1円以上の利用で翌年度も無料。

・ENEOSカードS(年会費1,375円・税込) 初年度無料、年1回以上の利用で次年度無料。

・dカード GOLD U (初年度年会費3,300円) 次の条件のいずれかで翌年度から年会費実質無料。「契約者の年齢が22歳以下」「年間30万円以上ショッピング利用」「携帯プランがeximo/ahamo/ドコモポイ活」

年会費がかからないからといって、複数枚同時に申し込むのは避けましょう。なぜなら、各クレジットカード会社は信用情報機関を通して申込情報を共有しているからです。多重申し込みとみなされると、審査ではマイナスに働きます。

年会費が有料のものについては、その特典や優待で年会費の元がとれるかどうかをよく検討しよう。

たとえば、特定店舗で10%オフになる優待を目当てにして年会費1万円のカードに入会したとしよう。その場合、当該店舗で年間10万円を超える支払いがないと、優待で年会費の元をとることはできない。

年会費の元をとるシミュレーション例

→通常1,100円(税込)の利用料金が無料に

・那覇空港のラウンジ(ラウンジ華~hana)を利用

→通常1,320円(税込)の利用料金が無料に

・イタリア料理店アンティカ・オステリア・デル・ポンテでダイニング by 招待日和を利用

→3万9,000円(税サ込)のコース料理1名分が無料に

=年会費と差し引きで3万8,120円お得

→ハイシーズン料金2万4,805円が

10%(2,480円)オフ

・ジェームス(光が丘店)でエンジンオイル交換(一般車・モービルワン)×2回

→5,100円×2回(税込・軽自動車一般価格)が5%(255円×2)オフ

・ジェームス(光が丘店)でエアコンフィルター交換

→4,100円(税込)が5%(205円)オフ

=年会費と差し引きで1,820円お得

注意点2.自分のライフスタイルに合ったカードを選ぶ

・よく利用するスーパーやコンビニ

・休日の過ごし方(外食、旅行など)

・ショッピングの傾向

お得な優待やサービスが詰まったカードであっても、それを活用しなければ意味がない。たとえば、「TRUST CLUB プラチナマスターカード」はグルメと旅に強いが、お金をかけた外食や旅行に関心のない人にとってはメリットが薄い。

ライフスタイルを振り返れば、どういう優待やサービスが自分にとってお得なのかが見えてくるはずだ。たとえば、よく行く店舗で割引やポイントアップが適用されるものはまず候補に挙がってくる。普段使っている鉄道会社の提携カードなどもチェックしよう。

・JR西日本……J-WESTカード

・東急……TOKYU CARD ClubQ JMB

・東武……東武カード

・東京メトロ……To Me CARD一般

・近鉄……KIPS-JCBカード

そのほか、使っている携帯会社やガソリンスタンド、ネットショッピングの頻度などもクレカを選ぶ上で鍵になることがある。特に年会費が有料のものでは、自分のライフスタイルにおいてお得かどうかを申し込み前によく精査しておこう。

注意点3.ポイントの利用方法や有効期限をチェック

有効期限が長く、使いみちが多様なポイントは使いやすい。他社ポイントに交換できれば1ヵ所にまとめて使えるのでなおよいだろう。

他社ポイントへの交換ではレートも意識しよう。たとえば、JCB自社発行カードで付与される「Oki Dokiポイント」1ポイントは、「nanacoポイント」5ポイント(5円相当)へ交換可能だが、「楽天ポイント」への交換では3ポイント(3円相当)とレートが悪くなる。

交換したいポイントがあるなど使いみちがはっきりしている場合は、こうした点にも注意して選ぶといいだろう。参考までに、ここで紹介したカードのポイントの交換例と有効期限を次にまとめておく。

| カード名 | ポイント名 | 他社ポイント交換例 | 有効期限 |

|---|---|---|---|

| dカード | dポイント | 3,000円ポイント→ スターバックスカードへの チャージ3,000円分 |

獲得月から起算して 48ヵ月後の月末 ※2025年10月より「最後にポイントを利用した日から 12か月後の同日まで」に変更予定 |

| dカード GOLD U | |||

| dカード GOLD | |||

| 楽天カード | 楽天ポイント | 2ポイント→ ANAマイレージ クラブ1マイル (50ポイント以上で 移行可能) |

ポイント付与月の 翌年同月の前月末日まで (期限までに新たに 通常ポイントを 獲得すれば有効期限が 延長される) |

| JCB CARD W | Oki Dokiポイント | 1ポイント → nanacoポイント 5ポイント (200ポイント以上 1ポイント単位) |

獲得月から 24ヵ月後の15日 (一般カードの場合) |

| エポスカード | エポスポイント | 1,000ポイント→ dポイント 1,000ポイント |

ポイント加算日 から2年間 |

| au PAY カード | Pontaポイント | 2ポイント→ JALマイレージ バンク1マイル |

最後にポイント加算、 またはポイント 利用がされた日 から1年間 |

| PayPayカード | PayPayポイント | 他社ポイント への交換は不可 |

無期限 |

| セゾンパール・アメリカン・ エキスプレス®・カード |

永久不滅ポイント | 100ポイント→ dポイント 500ポイント (2口以上から) |

無期限 |

| イオンカードセレクト | WAON POINT | 1ポイント→ dポイント 1ポイント (1,000ポイント以上 500ポイント単位) |

1年間のポイント 加算期間を含む 最大2年間 |

| Orico Card THE POINT |

オリコポイント | 1,000ポイント→ dポイント 1,000ポイント |

ポイント加算月を 含めて12ヵ月後の月末 |

| 三井住友カード(NL) | Vポイント | 1ポイント→ ANAマイレージ クラブ0.5マイル (500ポイント以上 500ポイント単位) |

ポイント獲得月 から1年間 (プラチナ、 プラチナプリファード、 ゴールド以外) |

| TRUST CLUB プラチナ マスターカード |

TRUST CLUB リワードポイント |

4,000ポイント→ Tポイント 1,000ポイント |

無期限 |

| TOYOTA TS CUBIC CARD |

TS CUBIC CARDポイント |

2ポイント→ Pontaポイント 1ポイント (1,000ポイント以上 1,000ポイント単位) |

獲得月から2年 (レギュラー、セレクト) |

| ENEOSカード S | ENEOSカード ポイント |

1,000ポイント→ Tポイント 700ポイント (1,000ポイント以上 1,000ポイント単位) |

獲得月から2年 |

注意点4.入会キャンペーンを見逃さない

入会によりポイントが進呈されたり、大幅なポイントアップが一定期間、適用されたりするクレカは多数存在する。

たとえば、dカードでは「dカード 入会&利用特典」として最大8,000ポイントがもらえるキャンペーンが実施されている(2025年3月現在)。これは、入会日から入会翌々月末までのショッピング利用と、対象の公共料金の支払いでもらえる。

ショッピング利用をした場合、通常ポイントに加えて最大2,000ポイントの特典がつく。還元率は以下のとおりだ。

| dカードで決済した場合 | 10%還元 |

|---|---|

| d払い/iDの利用 | 20%還元 |

最大2,000ポイントをもらうためには、dカード決済なら20,000円、d払いやiDの場合は10,000円以上を利用すればよい。

さらにポイントを貯めたい場合は、公共料金の支払いをdカードで行おう。

以下8カテゴリの公共料金の支払いをdカードに集約すれば、最大6,000ポイントをもらえる。各支払いに対して500ポイントが付与されるうえ、2カテゴリ目までにはそれぞれ1,000ポイントが付与されるためだ。

・ガス

・水道

・固定電話

・放送

・インターネット・プロバイダ

・新聞

・保険

なお、付与されるのは通常ポイントよりも期間が短く、用途が限定されたポイントだ。例えばここで紹介した「dカード 入会&利用特典」でもらったポイントの有効期限は進呈日から3か月間だ。キャンペーン内容を見るときには、こうした諸条件も押さえておこう。

クレカを選ぶ際にはキャンペーンの内容もひとつの判断要素となります。たとえば、楽天カードでは獲得可能ポイント数の異なる入会キャンペーンが随時入れ替わっていくので、条件のいいキャンペーンがくるのを待ってみてもいいでしょう。

林優花(ファイナンシャル・プランナー)

| カード名 | 入会キャンペーン内容 | 公式サイト |

|---|---|---|

| dカード | ウェブエントリー・入会+利用&所定の 支払いで最大8,000dポイント進呈 (期間・用途限定) |

公式サイト |

| dカード GOLD U | ウェブエントリー・入会+利用&所定の 支払いで最大19,000dポイント進呈 (期間・用途限定) ※2025年5月31日まで |

公式サイト |

| エポスカード | 2,000円相当のポイント (あるいはクーポン)を進呈 |

公式サイト |

| Orico Card THE POINT | 入会特典1,000ポイント進呈。 エントリー&利用で7,000ポイント進呈 |

公式サイト |

| 三井住友カード(NL) | 新規入会&条件達成で5,000円分プレゼント キャンペーン期間:2024/11/1~ (条件:新規入会、スマホのタッチ決済 1回以上利用、1万円ごとの利用) |

公式サイト |

| セゾンパール・アメリカン・ エキスプレス・カード |

所定の期間に所定金額以上の利用で 5,000円相当ポイント進呈 |

公式サイト |

よくあるQ&A

大きな出費となりやすい旅行でも、移動や宿泊などで優待が適用されるカードを積極的に活用しよう。

ただし、公共料金等の支払いにポイントが付与されなかったり、異なる付与率が設定されていたりするものもあるので、事前にポイント付与条件を確認しておこう。

複数枚で迷った場合は、実際に生活の中で使った場合にどちらがよりポイントを貯められるか、より割引を受けられるかという観点で簡単なシミュレーションをしてみよう。

また、スペックに多少物足りない点があったとしても、年会費無料だとデメリットとは感じないだろう。その足りない点を別の年会費無料のもので埋めることもできる。

自動付帯の旅行傷害保険はまさに持っているだけでお得といえるが、年会費無料のものでは少ない。

JCBの調査ではクレジットカードの平均保有枚数は3枚だという(出典:JCBインフォグラフィック『【クレジットカードに関する総合調査】2022年度版調査結果レポート』)。管理を考えるとこのくらいがちょうどいい上限といえそうだ。

以下、「イオンカード」(6.2%)、「三井住友カード」(5.6%)、「エポスカード」(4.2%)、「dカード」(4.0%)と続いている(出典:クレジットカード利用に関するアンケート調査 | テラスマネー)。

ただし、特典ポイントは終了日未定の企画となっているので、そのうち適用がなくなることも想定しておこう。

また、PayPayカードでPayPayあと払いを経由してPayPayアプリを利用すると、クレジット同様の支払いや残高へのチャージが可能だ。月間30回以上、10万円以上の支払いという条件をクリアすることで、翌月に1.5%還元が適用される。

PayPayカードと楽天カードはどちらも基本の還元率が1%なので、以上のようにポイントアップや優待などで判断することになる。

■保有資格

2級ファイナンシャル・プランニング技能士

日商簿記検定2級

※2026年1月5日時点の情報です。最新の情報ではない可能性があります。