PR

本サイトにはプロモーション広告を含みます。なお、掲載されている広告の概要や評価等は事実に反して優遇されることはありません

クレジットカードの審査に落ちる理由は?状況別に原因を探る!

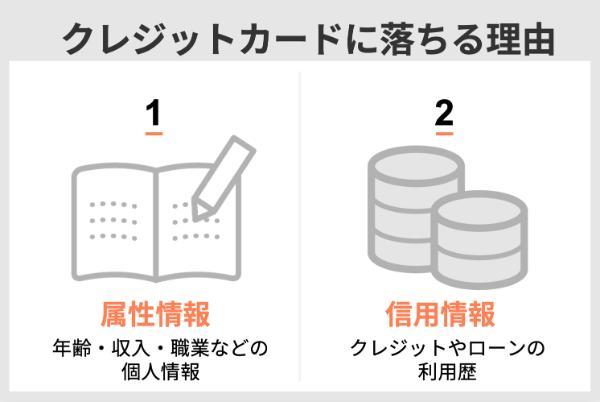

クレジットカードの審査に落ちる理由は、属性情報または信用情報に問題があり、「支払い能力が十分ではない」と判断されたからです。

・属性情報…申し込み時に入力した年齢や収入、職業などの個人情報のこと

・信用情報…信用情報機関に登録されているクレジットやローンの利用歴のこと

しかしカード会社は審査に落ちる具体的な理由は教えてはくれません。そこでクレジットカードに申し込んだ時の状況から、原因を探ってみましょう。

本記事では、クレジットカードの審査に落ちる具体的な理由と、審査に再チャレンジしたい人におすすめのカードを紹介します。

| カード名 |  楽天カード |

PayPayカード |

プロミス Visaカード |

三井住友カード RevoStyle (リボスタイル) |

Nexus Card |

|---|---|---|---|---|---|

| 通常 還元率 |

1.0% | 最大1.5% (※2) |

0.5% (※1) |

0.5% (※1) |

0.5% |

| たまるポイント の種類 |

楽天ポイント | PayPayポイント | Vポイント | Vポイント | Nexusポイント |

| 年会費 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 1,375円(税込) ※初回発行時は追加 で手数料550円(税込) |

| 総利用 限度額 |

最高100万円 | 個別に設定 | ~100万円 | ~100万円 | デポジット額に応じる (5万~200万円) |

| 申込条件 | 満18歳以上 (高校生は除く) であること |

満18歳以上 (高校生は除く)、 本人または配偶者が 安定した収入を有すること |

満18歳~74歳 (高校生は除く)、 安定した収入を本人が 有すること ※年金収入のみは不可 |

満18歳以上 (高校生は除く) であること |

満18歳以上 (高校生は除く)、 安定した収入を 本人が有すること |

| 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

※1 Vポイントの還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※2ご利用金額200円(税込)ごとに最大1.5%のPayPayポイント※ がもらえます。

※ PayPayカードをPayPayアプリに登録およびPayPayステップの条件達成が必要。

※出金・譲渡不可。PayPay/PayPayカード公式ストアでも利用可能。

なお、所定の手続き後にPayPay加盟店にて使用できます。

手続きはこちらからご確認ください。

※ポイント付与の対象外となる場合があります。

例)「PayPay決済」「PayPay(残高)チャージ」「nanacoクレジットチャージ」

「ソフトバンク通信料(ワイモバイル、LINEMOを含む)」

「ソフトバンク・ワイモバイルまとめて支払いを介してのPayPay残高チャージのご利用分」

クレジットカードの審査に落ちる理由は?

クレジットカードの審査に落ちる理由は、カード会社から「支払い能力に欠ける」と判断されたためです。ただし審査基準の詳細は公開されていないので、具体的な原因を特定するのは困難です。

しかしカード会社は支払い能力を判断するにあたり、属性情報または信用情報を確認しています。審査に落ちるのは、これら2つのどちらか、もしくは両方に問題があるからだと予想できます。

・属性情報…年齢や収入、職業などの個人情報のこと

・信用情報…クレジットやローンの利用歴のこと

カードを申し込んだときの状況から、「自分は属性情報と信用情報のどちらに問題があるのか」を大まかに絞り込んで、落ちた理由を探りましょう。

| クレジットカードを申し込んだ時の状況 | 審査に落ちた理由 |

|---|---|

| 初めての申し込み | 属性情報に問題あり |

| 2枚目以降の申し込み | 信用情報に問題あり |

| 2枚目以降の申し込みで 職業や収入など個人情報が大きく変わった |

属性情報と信用情報の どちらにも問題あり |

どれにも心当たりがない場合は、「属性情報や信用情報に問題がない場合は?」を参照してください。

属性情報とは

属性情報とは、クレジットカードの申込時に申請する個人情報を指します。

属性情報の例

・名前

・年齢

・住所

・年収

・職業

・雇用形態

・勤続年数

・家族構成

・住居状況(賃貸、持ち家、ローン状況など)

・居住年数 など

出典:日本クレジット協会

一般的にカード会社はこれらの属性情報を数値化(スコアリング)し、その合計点によって支払い能力に見当を付けています。

クレジットカード会社では、消費者の勤務先、勤続年数、年収、職 業、電話番号、借入れやローン、年齢、住宅状況、居住年数、配偶者の有無、家族 構成といった入会申込書に記載された消費者個人に関する情報に加え、信用情報機関への照会結果や自社の与信サービス利用履歴等のクレジット・ヒストリーを考慮してスコアリングが行われ、その結果が内部的に利用されている

出典:日本銀行金融研究所

例えば年収は高ければ高いほど、職業や雇用形態は安定性が高いものほど、高得点が付くと予想されます。

ほかにも年齢なら働き盛りの世代ほど点数が高くなり、逆に働き始めたばかりの若い世代や定年間近の世代は低くなるでしょう。また家族構成では、扶養者数が多いほど点数は低くなりやすいでしょう。

クレジットカードは後払い方式のサービスであることから、毎月安定した収入を得ており、かつ家計に余裕がある人ほど「支払い能力が高い」とみなす傾向にあると推測できるためです。

また名前や住所、職業などの情報は、本人確認書類との照合や在籍確認によって「虚偽がないか」も確認されています。

在籍確認を実施するかはケースバイケースです。実施する場合、個人名で問い合わせるのが一般的であることをはじめ、個人情報の保護には万全の注意が払われています。

カード申込みの際、職場への確認の電話はありますか。

A 審査の状況により、お電話にてご本人さま確認をさせていただく場合がございます。

その場合、お客さま宛てに、ご自宅またはお勤め先へお電話をさせていただきます。

※お電話は個人名でおかけしますので、ご安心ください。出典:りそなカード公式サイト

このように、クレジットカードの審査において属性情報は細かく確認され、審査の判断材料にしていることがわかります。

信用情報とは

信用情報とは、クレジットやローンの利用歴のことであり、信用情報機関が登録および管理している情報のことです。

信用情報機関には以下のような情報が登録されています。

・申込情報(名前や生年月日などの個人情報、申込年月日、申込商品の詳細)

・契約情報(名前や生年月日などの個人情報、契約年月日、契約商品の詳細)

・返済情報(請求額や支払履歴など)

・異動情報(自己破産や任意整理、代位弁済、強制解約など)

※出典:JICC

なお、信用情報機関はCIC(株式会社シー・アイ・シー)、JICC(株式会社日本信用情報機構)、KSC(全国銀行個人信用情報センター)の3つがあります。

・CIC…貸金業者とクレジット業者(クレカ含む)が加盟

・JICC…貸金業者が加盟

・KSC…主に銀行や銀行と同一の金融機関が加盟(銀行から推薦を受けた場合、クレジット業者も加盟可)

カード会社は審査にあたって、信用情報機関に情報を照会し、それを基に申込者の信用度を客観的に計ります。

信用度とは、「支払いをきちんとしてもらえるか」という支払い能力に関するものです。

例えば支払い延滞の事実が残っていれば、信用度は低いと判断されやすいでしょう。一方、長期間にわたって延滞がなく、属性情報に対して常識的な範囲内の利用状況が登録されている場合には、信用度には問題がないと判断されやすくなります。

なお信用情報には、内容ごとに情報の保有期間が定められています。また、機関によって情報の保有期間は異なります。

| 信用情報の種類・内容 | 抹消までの期間 |

|---|---|

| 申込情報 | 全機関で、照会日から6ヵ月間 |

| 契約情報 | 全機関で、契約終了から5年以内 |

| 返済情報 | 全機関で、契約終了から5年以内 |

| 異動情報 | ・CICとJICCでは、契約終了から5年以内 ・KSCでは、官報登録情報は当該決定日から7年以内 |

「審査に落ちる理由が信用情報にあるかもしれない」と感じたときには、この3機関に対して照会手続きをして、不利な情報が残っていないかを確認するのも良いでしょう。

利用していたサービスの運営元がどの機関に属しているかは、各機関のウェブサイトで確認できます。

照会手続きは、下表の通り、各機関によって方法と手数料が若干異なります。

| 信用情報機関名 | 手続きの方法・手数料 |

|---|---|

| CIC | ・インターネットから申し込み…500円 ・書類をそろえて郵送で申し込み…1,500円 |

| JICC | ・スマホアプリから申し込み…1,000円 ・書類をそろえて郵送で申し込み…1,000円 ・窓口で申し込み(休止中) |

| KSC | ・インターネットから申し込み…1,000円 ・書類をそろえて郵送で申し込み…1,124~1,200円 ※コンビニによって異なる |

ここでいう「クレジット」とは、クレジットカードのことだけではありません。割賦販売に含まれる全ての契約が当てはまるので、3回以上の分割払いで商品やサービスを購入していた場合には、信用情報が残っているかもしれません。

スマートフォンの端末代金を分割で支払っていたり、店頭でエステローンや医療ローンといった分割払いを利用していたりする場合には、信用情報の問題も疑ってみましょう。

属性情報に問題があるケース

これまでクレジットもローンも利用したことがない人は、属性情報が理由で審査に落ちると考えられます。信用情報が空白なので、支払い能力が判別できないためです。

- 無職である

- 収入が不安定である

- 勤続年数が短い

- 賃貸物件に住んでいる

なお、属性情報の審査は機械的なスコアリングシステムによって進められるのが一般的と考えられます(出典:日本銀行金融研究所)。

システム上で属性情報がそれぞれ数値化され、そのスコアから「契約基準に達しているか」や「いくらのカード利用枠が妥当か」が算出されるのです。

一方、収入に直結する属性情報(収入、職業、勤続年数など)は、審査に大きな影響を与えると考えられます。

1. 無職である

無職の人は、ほぼ審査に落ちるでしょう。

割賦販売法には、「返済不能を予防するため、個人の支払い能力を超えるサービス提供は避けるべき」という記載があるためです。

(支払能力を超える購入等の防止)

第三十八条 割賦販売業者及びローン提携販売業者は、共同して設立した信用情報機関(信用情報の収集並びに割賦販売業者及びローン提携販売業者に対する信用情報の提供を業とする者をいう。以下同じ。)を利用すること等により得た正確な信用情報に基づき、それにより利用者又は購入者若しくは役務の提供を受ける者が支払うこととなる賦払金等が当該利用者又は購入者若しくは役務の提供を受ける者の支払能力を超えると認められる割賦販売又はローン提携販売を行わないよう努めなければならない。出典:割賦販売法

ただし被扶養者の場合は、無職でも審査に通りやすい傾向があります。

学生や専業主婦(主夫)、子と同居する親などは、世帯の収入や生活維持費を基に審査されるためです。子と別居中の親で、主な収入が年金のみという場合でも、完全な無職よりは審査に通過しやすいでしょう。

ただしカードの申し込み条件に「本人に収入があること」や「年金収入は不可」と明記されたクレジットカードは、被扶養者であってもアルバイトやパートなどで継続的な収入を得ていなくては、審査に落ちてしまいます。

2. 収入が不安定

収入が不安定な場合は審査に落ちるかもしれません。

収入が不安定と見なされるケース例

・法人代表である

・個人事業主である

・収入にバラつきがあると想像される職業や雇用形態である

・離職率が一般的に高い職種や雇用形態である

なぜこれらが問題になるかというと、審査では「支払い能力が十分であるか」をチェックされるためです。

特に「安定して収入を得ているか」は重視されるでしょう(出典:日本クレジット協会)。クレジットカードは、一般的には継続的に利用するものだからです。

固定給よりは歩合給の職業、正社員より事業主のほうが収入が一定ではないことが多く、審査で不利になるケースがあります。

とはいえ、年会費が高かったりプラチナやブラックだったりと、ステータス性の高いクレジットカードでなければ、そこまで収入の安定性は求められないのが一般的でしょう。

ほかの属性や信用情報に問題がないようであれば、多少収入が不安定とされる状況であっても、審査には通過できるケースもあります。

またアルバイトやパートで「小遣い稼ぎ程度」や「扶養範囲内」で働いている方でも、継続的に収入を得ているようであれば大きな問題にはならないでしょう。

なお、クレジットカードの審査では、「連絡が取りやすいか」もチェックされています(出典:日本クレジット協会)。

万が一、支払いが滞ったときに「連絡がつかず、踏み倒されてしまう」ことをカード会社は避けたいためです。個人事業主などの場合、連絡が取りづらいと審査に不利になるケースもあります。

3. 勤続年数が短い

勤続年数が短い場合、「継続的に安定して収入を得ている」とみなされないため、審査に影響する場合があります。

勤続年数の短さは離職率の高さと比例する傾向にあります。

| 勤続年数 | 離職率 |

|---|---|

| 1年未満 | 33.6%(うち6ヵ月未満が20.4%) |

| 1~2年未満 | 14.1% |

| 2~5年未満 | 21.9% |

| 5~10年未満 | 15.3% |

| 10年以上 | 15.1% |

統計を見ても勤続1年未満での離職率は高く、特に勤続6ヵ月未満での離職率は20.4%と圧倒的です。

カード会社ではこのような情報を参考にしているほか、自社の顧客データからも統計を取っていると考えられます。

具体的に「勤続○年未満は審査に落ちる」とはいえませんが、目安としては勤続年数が6ヵ月未満だと審査落ちの理由になり得るでしょう。

4. 賃貸物件に住んでいる

持ち家と賃貸物件では、賃貸物件のほうが審査には不利だといわれています。持ち家に比べると夜逃げしやすい状況とみなされるかもしれないからです。

持ち家に関しては、実家住まいをはじめ世帯主が自分でなかったとしても賃貸物件よりも審査に有利でしょう。

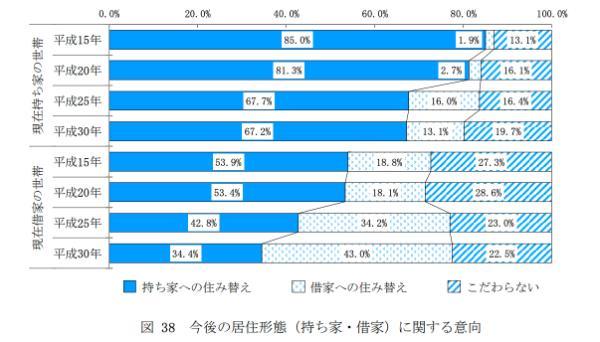

しかし現代では賃貸(借家)への住み替えを希望する人が増えています。このことからも、居住形態が審査に与える影響はそこまで大きくないと予想されます。

平成15年には、賃貸(借家)を希望する人は18.8%しかいませんでしたが、平成30年には43%に増加しています。

なお持ち家であれ賃貸であれ、居住年数が短いと貸し倒れリスクが考えられるため、審査に落ちる恐れがあるといわれます。世の中には、支払い滞納からの夜逃げを繰り返す人もいるためです。

とはいえ、「引っ越し後に近くのお店でお得に使えるクレジットカードを作ろう」といった需要もあるので、居住年数が審査に落ちる決定的な要因になるとは考えにくいでしょう。

居住年数については、ほかの属性や信用情報との兼ね合いによっては「警戒される恐れもある」といった程度で考えておきましょう。

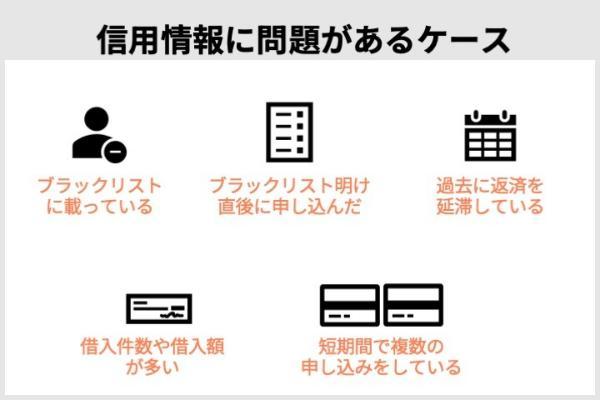

信用情報に問題があるケース

これまでにクレジットやローンを利用したことがある人は、信用情報が理由で審査に落ちるケースが考えられます。

- ブラックリストに載っている

- ブラックリスト明け直後に申し込んだ

- 過去に返済を延滞している

- 借入件数や借入額が多い

- 短期間で複数の申し込みをしている

カード会社は審査にあたって、信用情報機関に情報を照会し、それを基に申込者の信用度を客観的に計ります。

信用度とは、「支払いをきちんとしてもらえるか」という支払い能力に関するものです。

例えば支払い延滞の事実が残っていれば、信用度は低いと判断されやすいでしょう。一方、長期間にわたって延滞がなく、属性情報に対して常識的な範囲内の利用状況が登録されている場合には、信用度には問題がないと判断されやすくなります。

信用情報機関はCIC(株式会社シー・アイ・シー)、JICC(株式会社日本信用情報機構)、KSC(全国銀行個人信用情報センター)の3つがあり、以下のような情報が登録されています。

・申込情報(名前や生年月日などの個人情報、申込年月日、申込商品の詳細)

・契約情報(名前や生年月日などの個人情報、契約年月日、契約商品の詳細)

・返済情報(請求額や支払履歴など)

・異動情報(自己破産や任意整理、代位弁済、強制解約など)

※出典:JICC

※CIC、JICC、KSCのウェブサイトを参照して筆者作成、2024年1月16日現在

5. ブラックリストに載っている

ブラックリストに載っている人は、クレジットカードの審査にほぼ落ちるといわれています。

なお、実際にはクレカ業界にブラックリストと呼ばれるものは存在しません。

異動(自己破産や任意整理、代位弁済、強制解約などの情報)が登録されている申込者は貸し倒れリスクが非常に高いとされ、カード会社は特に問題視します。結果、高確率で審査に落ちるため、異動が登録されることを俗に「ブラックリストに載った」と表現することがあるのです。

異動には、以下が当てはまります。

異動の例

・支払期日から61日以上または3ヵ月以上の延滞があった

・支払い不能になり、自己破産、任意整理、代位弁済などが行われた

・強制解約となった

出典:CIC

これらに心当たりがある場合には、異動情報の登録が抹消されるのを待つのが一般的です。CICやJICCなら、契約終了日から5年後を待ちましょう。

KSCなら、長期延滞は完済日から5年後、自己破産や任意整理などの官報に公告されるものは手続きの決定日から7年後を待ちます。

【ブラックリストに載っている場合の情報の保有期間】

・CICとJICCでは、契約終了から5年以内

・KSCでは、官報登録情報は当該決定日から7年以内

※CIC、JICC、KSCのウェブサイトを参照して筆者作成、2024年1月16日現在

※JICCでは契約日が2019年9月30日以前の場合、起算日が一部異なります

なおカード会社は、顧客情報を自社内で蓄積していると考えられます。信用情報から異動が抹消されたとしても、各会社の顧客情報上で要注意対象としてマークされていることもあり得ます。

情報の抹消後にクレジットカードを申し込むのであれば、過去に問題を起こしたカード会社は避けるのが無難でしょう。

6. ブラックリスト明け直後に申し込んだ

ブラックリストに載ってしまう(信用情報に異動が登録される)と、情報の抹消後でも審査には落ちやすくなるでしょう。

なぜなら異動の登録は保有期間が5~7年と長く、抹消されるまでの間に全ての信用情報がなくなってしまうためです。このような状態を俗に「スーパーホワイト」と呼びます。

信用情報がゼロの状態は、過去に一度もクレジットやローンを利用したことがないか、スーパーホワイトのときにしかありません。

そのため、信用情報が一切ないとカード会社から「過去に異動の経験があるのではないか」と疑われる恐れがあるのです。

スーパーホワイトが審査落ちの理由と推測した場合は、まずはなるべく作りやすいクレジットカードに申し込むのが無難です。

何かしらのクレジットカードで改めて良い信用情報を積み重ねていけば、いずれはそのほかのカードも問題なく作れるようになるでしょう。

ブラックリスト明けには、審査難易度を考えてクレジットカードを選びましょう。流通会社や消費者金融が発行するカード、リボ払い専用カードなら、発行目的やターゲット層の関係から、審査の基準が易しいと考えられます。

7. 過去に返済を延滞している

延滞も審査に悪影響を与える恐れは十分あるでしょう。

ブラックリスト入り(信用情報に異動が登録される)するほどの延滞でなくても、信用情報には一定期間残るからです。

信用情報上では各月の支払い状況は、一般的に直近の24ヵ月分が登録されます。

「口座にお金をうっかり入れ忘れる」ことは誰であってもあり得るので、数日間の延滞を1度しただけでは即座に審査落ちするほどの影響度はないと考えられます。

一方、短期間でも何度も延滞を繰り返していれば、カード会社から「契約に値する人物であるのか」を疑われるでしょう。

また利用可能枠が30万円以下のクレジットカードを契約する場合には、支払可能見込額の調査を省略して良いことになっていますが、延滞がある場合には、調査の実施が義務付けられています(出典:内閣府『与信審査における性能規定の導入』)。

つまり延滞の登録がある人は、そうでない人よりも審査が厳正になりやすいのです。

万全を期して遅延情報が抹消してから申し込みしたいなら、遅延してから1年は待ちましょう。

【遅延した場合の情報の保有期間】

・CICとKSCでは24ヵ月分が表示され、更新ごとに前の情報から抹消

・JICCは詳細不明

※CIC、JICC、KSCのウェブサイトを参照して筆者作成、2024年1月16日現在

※JICCでは契約日が2019年9月30日以前の場合、起算日が一部異なります

参考:信用情報に登録される延滞情報

信用情報に登録される遅延情報は、クレジットカードやローンに関するものだけではありません。

【信用情報に登録される遅延情報の例】

・クレジットカードのショッピングやキャッシング

・消費者金融や銀行のローン

・エステや家電量販店など店頭で契約できるショッピングローン

・信用販売に該当する分割払い

・奨学金(日本学生支援機構では3ヵ月以上の延滞時のみ登録)

以上の利用状況は、全て信用情報に登録されます。

なかでも見落とされやすいのが、スマートフォン本体の分割払いです。

スマートフォン本体を分割払いで購入することは、信用販売に該当します。たとえ支払い方法が口座引き落としだったとしても、信用情報には登録されます。

携帯電話本体を分割で購入されている場合は割賦料金として登録され、延滞基準に該当すれば延滞情報が登録されます。

出典:JICC

なお、奨学金に関しては、制度を実施する機関によって信用情報の取り扱いが異なります。詳しくは各機関のウェブサイトや資料で確認しましょう。

日本学生支援機構の場合は3ヵ月以上の延滞があった場合のみ、信用情報機関に情報を提供(平成21年度から)しています。つまり日本学生支援機構の奨学金は原則、異動に満たない短期間の延滞であれば登録されません(出典:日本学生支援機構)。

また奨学金の返還が開始された直後は6ヵ月の猶予期間があり、6ヵ月経過時点で3ヵ月以上の延滞があった場合のみ、信用情報に登録されます。

過去にこれらの遅延があった場合も、クレジットカードの審査に影響を与えるでしょう。

8. 借入件数や借入額が多い

キャッシングやローンの借入件数や借入額が多い場合、クレジットカードの審査に落ちる恐れがあります。

返済額が大きいほど生活が困窮していると考えられるほか、返済により今後はさらに家計が圧迫されるかもしれないと懸念されてしまうためです。

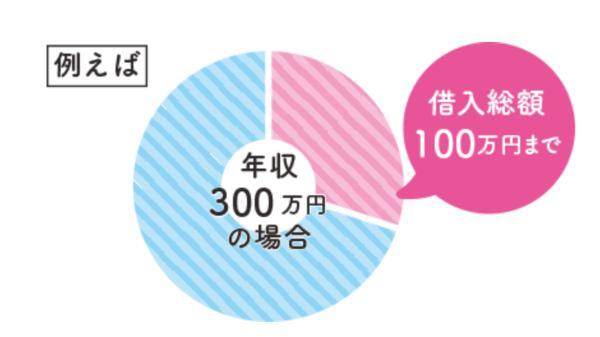

ほかの信用情報や属性情報との兼ね合いで判断されるので、審査に落ちる明確な基準は示せませんが、借入総額100万円はひとつの目安になるでしょう。

支払可能見込額の調査が強制される理由のひとつとして、「自社の債務額が50万円超、または他社を含む債務額が100万円超」という条件があるためです(出典:内閣府)。

信用情報に延滞の登録があるときと同じく、100万円を超えると審査が厳正化してしまいます。

借入件数や借入額が審査に悪影響を与えていると考えられるのであれば、新規クレジットカードを作るよりもまずは返済に集中するほうが良いでしょう。

9. 短期間で複数の申し込みをしている

短期間で複数のクレジットカードに申し込むことは「多重申し込み」と呼ばれ、カード会社から警戒されることがあります。

申し込み情報や申込日などは、信用情報機関に登録されます。そのため「短期間で申し込みを繰り返している」という状況もカード会社にはわかるようになっています。

信用情報の内容と登録期間

申込みに関する情報

本人を特定する情報(氏名、生年月日、電話番号及び運転免許証等の記号番号等)、並びに申込日及び申込商品種別等出典:JICC

立て続けに申し込む人のなかには生活困窮者もいるため、貸し倒れリスクが懸念されるでしょう。

ただし、「○枚以上は審査に落ちる」といった明確な基準はありません。属性情報やほかの信用情報との兼ね合いによって危険度を判断されるためです。

万が一多重申し込みが審査に響いているようであれば、信用情報が抹消されるのを待つのが良いでしょう。

申し込みの情報は、どの機関でも「入会審査における信用情報の照会があってから最長6ヵ月で抹消」されます。

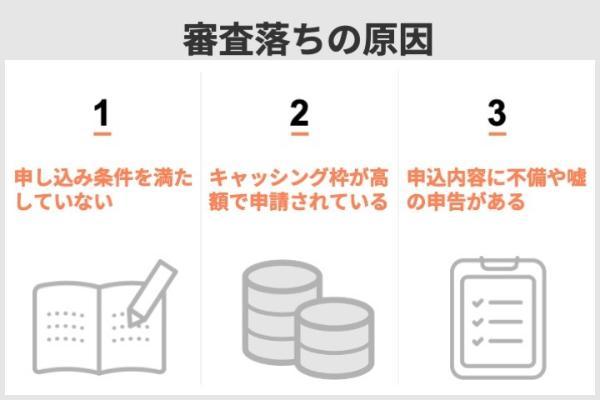

属性情報や信用情報に問題がない場合は?

これといって属性情報や信用情報に問題が見当たらないのに審査落ちした場合は、以下のようなケースが考えられます。

- 申し込み条件を満たしていない

- キャッシング枠が高額で申請されている

- 申込内容に不備や嘘の申告がある

申し込み条件を満たしていない

申し込み条件を満たしていない場合には、問答無用で審査に落ちるでしょう。クレジットカードの申し込み条件は、契約対象者を示しているためです。

いくつかのクレジットカードの申し込み条件を表にまとめました。

【クレジットカードの申し込み条件一覧】

| カード名 |  楽天カード |

PayPayカード |

プロミス Visaカード |

三井住友カード RevoStyle (リボスタイル) |

Nexus Card |

|---|---|---|---|---|---|

| 申込条件 | 満18歳以上 (高校生は除く) であること |

満18歳以上 (高校生は除く)、 本人または配偶者が 安定した収入を有すること |

満18歳~74歳 (高校生は除く)、 安定した収入を 本人が有すること ※年金収入のみは不可 |

満18歳以上 (高校生は除く) であること |

満18歳以上 (高校生は除く)、 安定した収入を 本人が有すること |

| 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

申し込み条件には、必ず「年齢」が含まれているほか、カードによっては「収入」に言及しているものもあります。

年齢条件の下限は、どのようなカードでも満18歳です。法律上、契約は成人でなくては原則できないためです。

18歳で成人になると、未成年と違って保護者の同意を得なくても、自分の意思で様々な契約ができるようになります。例えばクレジットカードを作ったり、ローンを組んだりできる※ほか、携帯電話の契約や一人暮らしをするための部屋の賃貸契約を結ぶことができます。

なお、収入条件を設けていないカードもあります。

一般的には、申し込み条件に収入がないカードほど審査基準が易しいと予想されるので、収入に不安がある場合には楽天カードや三井住友カード RevoStyle(リボスタイル)などを検討してもいいでしょう。

被扶養者の場合には、配偶者の収入でも可としているPayPayカードか、収入条件がないカードを選びましょう。

キャッシング枠が高額で申請されている

申し込みの際にキャッシング枠を設定した場合、希望額が収入に見合わないと判断されて審査に落ちることがあります。

クレジットカードのキャッシング枠を契約する場合、貸金業法が適用され、そこには「総量規制」が含まれるためです。

総量規制は返済能力を超える貸し付けを防ぐために設けられています。

例えば年収が年収が200万円なら約66万円、300万円の場合は100万円、500万円なら約166万円までが法律上の貸付上限です。

借入総額に対して適用される制度のため、カードの申込時に借入残高がある場合には、その金額も総量規制の計算に含まれます。

ただし年収の3分の1までなら必ず契約可能かというと、そうではありません。申込者が希望するキャッシング枠が妥当であるかの最終的な判断は、カード会社に委ねられるためです。

審査に通過しやすくしたいのであれば、申込時にはキャッシング枠は0円(なし)にするのが良いでしょう。キャッシング枠は、契約後でも改めて申請すれば追加できます。

申し込み内容に不備や嘘の申告がある

申し込み内容が事実と異なると判断された場合、審査に落ちる場合があります。虚偽申告を疑われ、信用に欠ける申込者だと判断されるためです。

わざとではなくミスであった場合も、カード会社にはそれを判断できないケースもあります。再度申請や書類提出をお願いされることがあるでしょう。

審査では、本人確認書類や在籍確認、信用情報照会によって申請情報におかしなところがないかを必ず確認します。

審査を有利にしようと勤め先や借入額などを誤魔化しても、見抜かれてしまうでしょう。

虚偽申請はもちろんのこと、「大体こんなものだろう」と大雑把に申請するのも虚偽と判断される恐れがあるのでおすすめできません。

ステータスで審査難易度が変わる

クレジットカードの審査難易度は、一般カード、ゴールドカード、プラチナカード、ブラックカードの順に高くなる傾向にあります。

これは各カードの申込条件を見ても明らかでしょう。

| カードグレード | 申込条件(例) |

|---|---|

| 一般カード | ・楽天カード…満18歳以上(高校生は除く)であること ・三井住友カード RevoStyle(リボスタイル)…満18歳以上(高校生は除く)であること |

| ゴールドカード | ・楽天ゴールドカード…満20歳以上、安定した収入を本人が有すること ・三井住友カード ゴールド(NL)…満20歳以上、安定した収入を本人が有すること |

| プラチナカード | ・三井住友カード プラチナ…満30歳以上、安定した収入を本人が有すること |

| ブラックカード | ※一般的にインビテーション制であり、条件は一切不明 |

カードグレードが上がるほど年齢条件が上がるほか、収入条件を含むカードが増えます。

またステータスカードといえばアメックスカードが有名ですが、アメックスは全てのカードが「パート・アルバイトは申し込み不可」です。

作りにくいカードほど「保有者が少ない=ステータス性につながる」ことを考えても、ステータス性の差は難易度に影響するといえるでしょう。

審査が不安なのであれば、一般カードに申し込むのがいいでしょう。

発行会社によって審査難易度が変わる

クレジットカードは発行会社によっても審査難易度が変わるといわれています。なかでも流通系と消費者金融系の2つはあまり厳しくない傾向にあると言われています。

・流通系……スーパーやコンビニなど流通・小売業界が発行元

・消費者金融系……消費者金融(カードローン)が発行元

流通系や消費者金融系は「自社のサービス利用促進を目的にクレカを発行している」と予測できるため、審査基準を高く設けるとは考えにくいでしょう。

中でも消費者金融系のクレカには、必ずカードローンの機能が付帯します。この点も、難易度に関係し得るポイントです。「クレジットだけでなくローンも利用したい(お金が必要)」という申込者が一番のターゲットであることも含め、基準は比較的低めだと予想できるでしょう。

これらのカードは「なるべく多くの人にクレカを使ってもらいたい」という会社の方針を推察できることから、審査基準をそこまで高くすることはないと考えられます。

流通系・消費者金融系クレジットカードの例

| クレジットカード | 申し込み条件 | 公式サイト | |

|---|---|---|---|

| 流通系 |  イオンカード セレクト |

18歳以上 (高校生は、卒業年度の1月1日以降) |

公式サイト |

エポスカード |

18歳以上 (高校生を除く) |

公式サイト | |

| 消費者金融系 |  プロミス Visaカード |

満18歳~74歳(高校生は除く)、 安定した収入を本人が有すること ※年金収入のみは不可 |

公式サイト |

ただし近年は、これまで審査が難しいといわれてきた銀行系(銀行やそのグループ会社が発行元)からも気軽に作りやすいクレカが発行されるようになりました。

発行元による難易度の差は、年々なくなってきている印象です。

| クレジットカード | 申し込み条件 | 公式サイト |

|---|---|---|

| 三菱UFJカード | 18歳以上でご本人または 配偶者に安定した収入のある方、 または18歳以上で学生の方 (高校生を除く) |

公式サイト |

三井住友カード(NL) |

満18歳以上の方(高校生は除く) | 公式サイト |

カードの種類によって審査難易度が変わる

クレジットカードのなかでも例えば「デポジット型」に分類されるものは、審査難易度は低いと予想されます。

すなわちデポジット型とは、担保があるクレカを指します。

カード会社にとっては貸し倒れリスクが低いことから、そこまで高い基準を設ける必要がないと考えられるでしょう。

実際、ライフカードが発行しているデポジット型クレジットカードは、公式ウェブサイト上で「過去に延滞がある人におすすめ」や「審査が不安な人におすすめ」と記載しているほどです。

デポジット型カードは、一般的なクレカと比べると使い勝手が悪く感じられるかもしれません。しかし、ほかのカードが作れないときには最後の砦になり得ます。

またリボ払い専用のクレカも、難易度が低いと予想されます。

リボ払いは、手数料がかかります。そのため、カード会社にとっては手数料による利益を得やすいと考えられるからです。

審査に不安がある人におすすめのクレジットカード5選

審査に不安があるのなら、次の条件に当てはまるクレジットカードを選ぶのが良いでしょう。

・流通系カード

・消費者金融系カード

・リボ払い専用カード

・デポジット型専用カード

下表のクレカは、以上の条件のいずれかに当てはまっており、特におすすめのカードです。

| カード名 |

楽天カード |

PayPayカード |

プロミス Visaカード |

三井住友カード RevoStyle (リボスタイル) |

Nexus Card |

|---|---|---|---|---|---|

| 通常 還元率 |

1.0% | 最大1.5% (※2) |

0.5% (※1) |

0.5% (※1) |

0.5% |

| たまる ポイントの種類 |

楽天ポイント | PayPayポイント | Vポイント | Vポイント | Nexusポイント |

| 年会費 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 1,375円(税込) ※初回発行時は 追加で手数料550円 (税込) |

| 総利用 限度額 |

最高 100万円 |

個別に設定 | ~100万円 | ~100万円 | デポジット額に 応じる(5万~200万円) |

| 申込条件 | 満18歳以上 (高校生は除く) であること |

満18歳以上 (高校生は除く)、 本人または配偶者が 安定した収入を 有すること |

満18歳~74歳 (高校生は除く)、 安定した収入を本人が 有すること ※年金収入のみは不可 |

満18歳以上 (高校生は除く) であること |

満18歳以上 (高校生は除く)、 安定した収入を本人が 有すること |

| 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

※1 Vポイントの還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※2ご利用金額200円(税込)ごとに最大1.5%のPayPayポイント※ がもらえます。

※ PayPayカードをPayPayアプリに登録およびPayPayステップの条件達成が必要。

※出金・譲渡不可。PayPay/PayPayカード公式ストアでも利用可能。

なお、所定の手続き後にPayPay加盟店にて使用できます。

手続きはこちらからご確認ください。

※ポイント付与の対象外となる場合があります。

例)「PayPay決済」「PayPay(残高)チャージ」「nanacoクレジットチャージ」

「ソフトバンク通信料(ワイモバイル、LINEMOを含む)」

「ソフトバンク・ワイモバイルまとめて支払いを介してのPayPay残高チャージのご利用分」

楽天カードとPayPayカードは、流通系カードです。楽天市場や楽天銀行など楽天グループのサービスをよく利用するのなら楽天カード、PayPayやPayPay銀行などPayPayグループのサービスをよく利用するのならPayPayカードを選ぶのが良いでしょう。

三井住友カード RevoStyle(リボスタイル)はリボ払い専用カード、Nexus Cardはデポジット型カードです。

どちらも一般的なクレカに比べると審査難易度が低いと考えられるので、流通系カードや消費者金融系カードの審査にも落ちたときに試すのが良いでしょう。

楽天カード

- 楽天市場でいつでも3.0%還元

- 街のお店でポイントの2重取りや3重取りができる(最大2.5%還元)

- 楽天経済圏でまとめるとさらにお得

| カード名 | 楽天カード |

|---|---|

| 通常還元率 | 1.0% |

| たまるポイントの種類 | 楽天ポイント |

| 年会費 | 永年無料 |

| 総利用限度額 | 最高100万円 |

| 申込条件 | 満18歳以上(高校生は除く)であること |

楽天カードは、発行元が流通系に分類されることから、審査難易度が比較的易しいと思われるクレジットカードです。

楽天市場をはじめとした楽天グループでお得な優待が多く、グループサービスの利用促進および楽天経済圏に囲い込むための手段としてクレカを発行していると考えられます。

より多くの顧客を獲得するために、あまり高い基準は設けていないことが予想されます。

楽天カードが特におすすめなのは、ポイントを効率良くためたい人です。楽天カードは加盟店での楽天ポイントカードの提示や楽天ペイとの組み合わせにより、ポイントの2重取りや3重取りが簡単にできます。

ポイント3重取り時の合計還元率は最大2.5%(※)です。

(※)「ポイントカード提示0.5~1.0%」+「楽天カードから楽天ペイにチャージ:0.5%」+「楽天ペイアプリで支払い:1.0%」

PayPayカード

- たくさん使えば通常還元率が実質1.5%にアップ

- Yahoo!ショッピングやLOHACOでいつでも最大5.0%還元

| カード名 | PayPayカード |

|---|---|

| 通常還元率 | 最大1.5%(※) |

| たまるポイントの種類 | PayPayポイント |

| 年会費 | 永年無料 |

| 総利用限度額 | 個別に設定 |

| 申込条件 | 満18歳以上(高校生は除く)、本人または 配偶者が安定した収入を有すること |

※ PayPayカードをPayPayアプリに登録およびPayPayステップの条件達成が必要。

※出金・譲渡不可。PayPay/PayPayカード公式ストアでも利用可能。

なお、所定の手続き後にPayPay加盟店にて使用できます。

手続きはこちらからご確認ください。

※ポイント付与の対象外となる場合があります。

例)「PayPay決済」「PayPay(残高)チャージ」「nanacoクレジットチャージ」

「ソフトバンク通信料(ワイモバイル、LINEMOを含む)」

「ソフトバンク・ワイモバイルまとめて支払いを介してのPayPay残高チャージのご利用分」

※PayPayカードのウェブサイトを参照して筆者作成、2024年1月16日現在

PayPayカードもまた、楽天カードと同じ流通系のクレジットカードです。スマホ決済のPayPayやYahoo!ショッピングなど、PayPay経済圏に囲み込むために発行されているクレカだと推察できます。

PayPay経済圏の中心となるPayPayは若い世代の利用者数が多いこともあり、そのターゲット層を考えると難易度を厳しくすることはまずないでしょう。

MMD研究所が23年1月に18~69歳の男女2万5000人に利用するスマホ決済を複数回答で尋ねたところ、PayPayが41.2%で首位で、2位の楽天ペイ(19.4%)に大差をつける。

出典:日経トレンド

ただし申し込み条件には「本人か配偶者の安定した収入」が含まれているので、見落とさないようにしましょう。

PayPayカードは、クレジットカードをメイン決済に利用する人なら誰にでもおすすめできます。なぜならPayPayカードはひと月の利用頻度や金額が一定を超えると、翌月のポイント還元率が0.5%アップするためです。

ポイント還元率アップ条件

・ひと月に200円以上の決済を30回以上すること

・ひと月のカード利用額が10万円以上に達すること

※PayPayカードのウェブサイトを参照して筆者作成、2024年1月16日現在

※条件2つを両方とも満たすことで翌月の還元率がアップします。

通常還元率と合わせれば、いつでもどこでも1.5%還元で買い物ができるようになります。そのほかYahoo!ショッピングやLOHACOでは、いつでも最大5.0%還元の優待を受けられるので、かなりお得に使えるのではないでしょうか。

プロミスVisaカード

- 満18歳(高校生は除く)から申し込める

- 対象のコンビニやレストランで最大7%還元

| カード名 | プロミスVisaカード |

|---|---|

| 通常還元率 | 0.5%(※1) |

| たまるポイントの種類 | Vポイント |

| 年会費 | 永年無料 |

| 総利用限度額 | ~100万円 |

| 申込条件 | 満18歳~74歳(高校生は除く)、 安定した収入を本人が有すること ※年金収入のみは不可 |

※1 Vポイントの還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

プロミスVisaカードは、消費者金融のプロミスとカード会社の三井住友カードが提携発行するクレジットカードです。

消費者金融系としては珍しく、満18歳からの申し込みが可能です。

また、特定のコンビニをよく利用する人には、特に使い勝手のいいクレジットカードです。

プロミスVisaカードは、三井住友カードの「Vポイントアッププログラム」の対象になっているため、対象のコンビニやレストランでは最大7.0%還元になります。

| コンビニ | ・セブン-イレブン ・ローソン ・ナチュラルローソン ・ローソンストア100 ・ローソンスリーエフ ・ポプラ ・ミニストップ ・生活彩家 ・セイコーマート ・タイエー ・ハマナスクラブ ・ハセガワストア |

|---|---|

| 飲食店 | ・マクドナルド ・モスバーガー ・モスバーガー&カフェ ・サイゼリヤ ・ガスト ・バーミヤン ・しゃぶ葉 ・ジョナサン ・夢庵 ・ステーキガスト ・から好し ・むさしの森珈琲 ・藍屋 ・グラッチェガーデンズ ・魚屋路 ・Chawan ・La Ohana ・とんから亭 ・ゆめあん食堂 ・桃菜 ・八郎そば ・三○三 ・すき家 ・はま寿司 ・ココス ・ドトールコーヒーショップ ・エクセルシオール カフェ ・かっぱ寿司 ・ケンタッキーフライドチキン |

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

プロミスVisaカードを登録したスマホを使い、対象店舗でタッチ決済をするとそれだけで7%還元です。

三井住友カード RevoStyle(リボスタイル)

- リボ払い専用カード

- リボ払い手数料が発生した月は合計還元率が1.0%にアップ

- リボ払い手数料率が9.8%と比較的低い

| カード名 | 三井住友カード RevoStyle(リボスタイル) |

|---|---|

| 通常還元率 | 0.5%(※1) |

| たまるポイントの種類 | Vポイント |

| 年会費 | 永年無料 |

| 総利用限度額 | ~100万円 |

| 申込条件 | 満18歳以上(高校生は除く)であること |

※1 Vポイントの還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

三井住友カード RevoStyle(リボスタイル)は、リボ払い専用のクレジットカードです。リボ払い専用カードは手数料による収益を得やすいことから、多くのカード会社が積極的に利用を推進する傾向にあります。

そのような背景から、リボ払い専用カードは一般的なクレカよりも基準が低いのではないかというのが通説です。

※ただし「必ずしも審査に通るわけではない」という点は、他のクレジットカードと同様です。

また、初めからリボ払いの利用を想定している人にとっては、三井住友カード RevoStyle(リボスタイル)はお得に使いやすいでしょう。

一般的な三井住友カードにはない「リボ払い手数料の請求月は+0.5%還元」や「リボ払い手数料率9.8%※通常は15.0%」などの特典がそろっているためです。

三井住友カードRevoStyleの詳細はこちら

(公式サイト)

Nexus Card

- 信用情報に不安がある人でも申し込みやすい

- 使い過ぎ予防になる

| カード名 | Nexus Card |

|---|---|

| 通常還元率 | 0.5% |

| たまるポイントの種類 | Nexusポイント |

| 年会費 | 1,375円(税込) ※初回発行時は追加で手数料550円(税込) |

| 総利用限度額 | デポジット額に応じる (5万~200万円) |

| 申込条件 | 満18歳以上(高校生は除く)、 安定した収入を本人が有すること |

Nexus Cardは、デポジット型のクレジットカードです。事前に担保としてデポジット(保証金)を預けたうえで利用するクレカであることから貸し倒れリスクが低い分、基準が低いと予想できます。

実際Nexus Cardのウェブサイトには、「カードの審査が不安な人におすすめ」や「カードの審査で嫌な思いをしたことがある人におすすめ」といった文言が並んでいます。

これらのことからNexus Cardは、「現在の収入実態を重視して審査する」ことが推測できるでしょう。そのため、信用情報の傷が悪影響を与えないか心配な人でも、Nexus Cardは試す価値があります。

デポジット額が利用額に比例するので、「ついつい支払い能力を超えた使い方をしてしまう」「計画的な利用が苦手」という人にもおすすめです。

ただしデポジットは5万円からなので、5万円を預ける余裕がない場合には不向きでしょう。

デポジットとカード利用限度額について

デポジット:5万円~200万円

デポジットと同額がカードのご利用限度額となります。出典:Nexus Card

Q&A

属性情報とは、申込時に申請した年齢や住所、年収や職業といったいわゆる個人情報全般のことです。信用情報とは、クレジットやローンの利用歴を指します。

カード会社ではこれらの情報を用いて、「申込者の支払い能力が十分であるか」を調べています。

信用情報の保有期間は内容によって異なりますが、審査に落ちた場合、信用情報に登録されるのは申込情報のみです。

申込情報の保有期間はカード会社が信用情報を照会した日から6ヵ月間と、ほかの信用情報に比べると短く設定されています。

照会日は信用情報機関で照会手続きをすれば確認できますが、審査落ちの連絡が来た日から起算するだけでもおおよそ見当がつくでしょう。

異動とは「返済不能に陥り、自己破産や任意整理をした 」や「強制退会となった」というような、特に不誠実な利用事実のことを指します。

俗に「ブラックリストに載る」と呼ばれることもあるほど、異動情報が登録されることは非常に不利です。

そのほかでは学生や専業主婦(主夫)といった被扶養者を除き、無職では落ちるのが一般的でしょう。クレカ審査では、「支払い能力が十分であるか=継続的に安定して収入を得ているか」に特に重きを置くためです。

| 信用情報機関名 | 手続きの方法・手数料 |

|---|---|

| CIC | ・インターネットから申し込み…500円 ・書類をそろえて郵送で申し込み…1,500円 |

| JICC | ・スマホアプリから申し込み…1,000円 ・書類をそろえて郵送で申し込み…1,000円 ・窓口で申し込み(休止中) |

| KSC | ・インターネットから申し込み…1,000円 ・書類をそろえて郵送で申し込み…1,124~1,200円 ※コンビニによって異なる |

信用情報機関は3社ありますが、各カード会社が加盟している機関に対して手続きをします。いずれの機関も加盟会員の検索ページや一覧表がウェブサイト上にあるので、確認したうえで手続きを進めましょう。

照会した情報内に「異動」の登録があれば、それが審査に落ちた理由とみてほぼ間違いないでしょう。

また異動ほどでなくても延滞の登録数が多かったり、借入件数や借入額が多かったりする場合には、影響を与えている恐れがあります。

信用情報に全く問題がない場合には、属性情報によって支払い能力が不十分だと判断されたか、もしくは申請内容や提出書類に不備があったかを疑ってみましょう。

一般社団法人 日本クレジット協会の調査によると、2018~2022年の各年間割合は以下の通りです。

| 年 | 成約割合 | 未成約の割合 |

|---|---|---|

| 2018年 | 75% | 25% |

| 2019年 | 76% | 24% |

| 2020年 | 73% | 27% |

| 2021年 | 75% | 25% |

| 2022年 | 75% | 25% |

※小数点以下は切り捨て

ここ数年の割合は、ほぼ変わっていません。

・名前や生年月日といった個人情報

・どのような商品に申し込んだり契約したりしているか

・支払い状況はどのような状態か

・規約違反をはじめ問題を起こしていないか

信用情報には、以上のような情報が細かく掲載されていますが、いずれも事実のみが記されるように努められているため、内容は記号で表記されたり単語のみであったりと非常に端的です。

信用情報は、個人の信用度を客観的に計るために用いられるものであるためです。

信用情報機関に加盟するには、「業務が消費者信用取引である法人」をはじめ、資格要件を満たさなくてはいけません。よほどのことがない限り、勤務先の同僚や上司などに信用情報が見られることはないでしょう。

監修者コメント

ライター歴8年、編集歴3年。金融系の領域からライター業に関わり始め、その後はさまざまなジャンルで活動。ライター兼編集や、編集専業として業界に携わっていた経験もあり、読者の深層ニーズを満たす記事執筆に定評あり。現在は金融ライターとして活動し、クレジットカードのほか、各種ローンや保険、投資をはじめとしたライフプランニング設計に関する記事を幅広く手掛けている。

■保有資格

2級ファイナンシャル・プランニング技能士

AFP認定者

このとき用いられるのは、基本的には合計スコアだと考えられます。収入に直結しない属性情報(居住年数や住居情報など)であれば配点は少ないと予想されることから、その数値が低いだけで審査に落ちることはまずないでしょう。