PR

本サイトにはプロモーション広告を含みます。なお、掲載されている広告の概要や評価等は事実に反して優遇されることはありません

収入なしの学生向けクレジットカードのおすすめ6選!

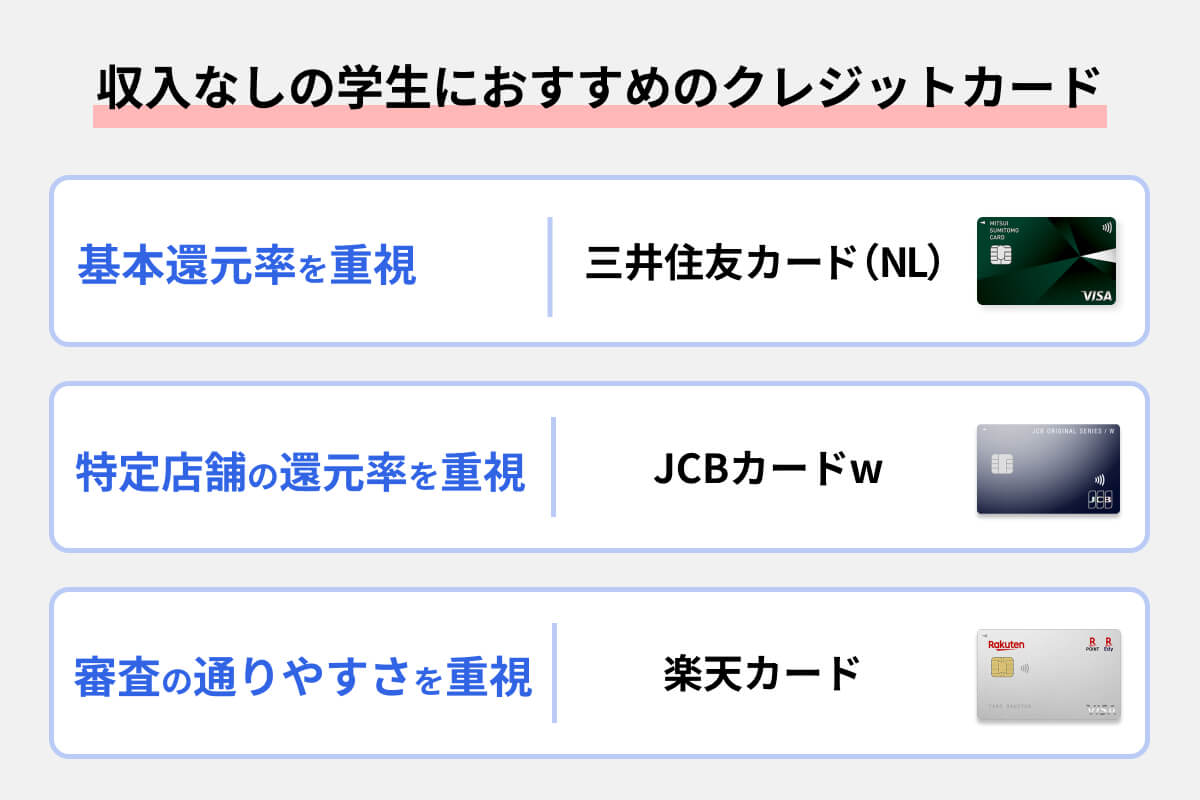

収入なしの学生におすすめのクレジットカードは、JCB カード Wや三井住友カード(NL)など、年会費無料で使いやすい特典が豊富にあるものだ。

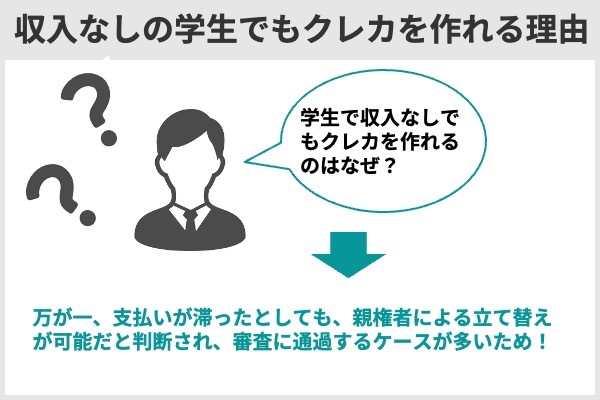

クレジットカードは学生で収入なしでも、高校生を除く満18歳以上であれば作れる。万が一、支払いが滞ったとしても、親権者による立て替えが可能だとクレカ会社に判断され、審査に通過するケースが多いためだ。

本記事では、私たち編集部が調査した学生でも申し込みができ、年会費が無料のクレジットカードを厳選して6枚紹介する。申し込み方法や注意点なども解説するので、併せてチェックしておこう。

三井住友カード(NL) |

JCB CARD W |

楽天カード アカデミー |

dカード |

リクルートカード |

メルカード |

|

|---|---|---|---|---|---|---|

| 年会費 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 |

| 国際ブランド | Visa、 Mastercard |

JCB | Visa、 JCB |

Visa、 Mastercard |

Visa、 Mastercard、 JCB |

JCB |

| 通常ポイント 還元率 |

0.5% | 1.00%~ 5.50% ※1 |

1.0% | 1.0% | 1.2% | 1.0% |

| 入会資格 | 高校生を除く 満18歳以上 |

高校生を除く 18歳以上 39歳以下 |

高校生を除く 18~28歳 までの学生 |

高校生を除く 18歳以上 |

高校生を除く 18歳以上 |

20歳以上 (18歳、19歳も 一部申し込み可) |

| 親の同意 | 不要 | 不要 | 不要 | 不要 | 不要 | 記載なし |

| 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

| 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 |

(公式サイト)

収入のない学生でもクレジットカードは作れる?

収入のない学生でもクレジットカードを作ることができる。その理由は、基本的に保護者により扶養されている立場であるため、保護者からの仕送りや小遣いがコンスタントにあるとクレカ会社から判断されるためだ。

ただし、収入のない学生でも申し込めるのは「一般カード」である。ゴールドをはじめ、ステータス性の高い銘柄は年収などの条件を設けているほか、学生は対象外とすることが多い。

| 名称 | 入会資格 |

|---|---|

| JCBゴールド | 20歳以上、本人が安定した収入を有すること※学生は不可 |

| 三井住友カード プラチナ | 原則として、満30歳以上で、ご本人に安定継続収入のある方 |

| ラグジュアリーカード(チタン) | 20歳以上※学生は不可 |

年会費が永年無料のクレカであれば、ほとんどが収入がない学生でも申し込みできるだろう。

18・19歳のうちは特に、学生の申し込みが可能であることを明記しているクレカを選ぶのが無難でしょう。

カードの限度額はどうなる?

収入の有無に関わらず、学生の場合は少額の限度額になるのが一般的だ。

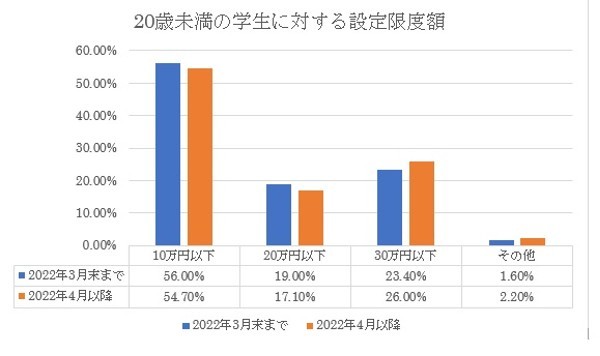

一般社団法人日本クレジット協会の調べによると、特に18歳や19歳の学生に対しては、「20歳以上に比べ、限度額を少額にしている」というカード会社が多い(※)。

(※)20歳未満の学生を契約対象としている193社のうち、184社(95.3%)

184社のうち、約半数が「20歳未満の学生には10万円以下の限度額としている」と回答している。成人年齢が18歳に引き下げられた以降も、全体的な傾向にはそこまで大きな差はない。

また補足によると、「年齢による区分ではなく、学生は社会人よりも少額の限度額にしている」や「25歳未満の会員は少額の限度額にしている」と回答した会社もあるという。

学生のうちは収入の有無に限らず、社会人よりも低い限度額になるのが一般的だといえる。

「身分ではなく、あくまで審査次第で限度額を定める」と回答している会社も一部あるとはいえ、限度額の設定に大きな影響を与えるのは収入である。

クレジットカードの利用限度額は、支払可能見込額に基づいて設定されるケースが多い。支払可能見込額の計算式は「年収-年間請求予定額-法律で定められた生活維持費」であり、収入が主要素になる。

そのため収入がなければ大きな限度額は望めないだろう。

年齢に限らず、在学中は5万円や10万円といった限度額を想定しておくのが無難だろう。

キャッシング機能は付けられる?

収入がない場合、原則キャッシング機能は付けられない。カード会社が提供しているキャッシングサービスには、貸金業法が適用されるためだ。

貸金業法には「総量規制」といって、個人の借入額を「申込者本人の年収の3分の1まで」と定める制度がある。

キャッシング機能はカード契約後に追加できるので、アルバイトを開始もしくは社会人になってから追加すると良いだろう。

ただし審査では、「収入をコンスタントに得ているか」が重視される。働き始めた直後では通過しづらいので、注意しよう。

-->収入なしの学生向けクレジットカードのおすすめ6選

収入なしの学生には、三井住友カード(NL)やJCB カード Wなど、以下6枚を特におすすめする。すべて年会費が無料であるほか、給与や職業を問わずに使いやすい特典がそろっているためだ。

三井住友カード(NL) |

JCB CARD W |

楽天カード アカデミー |

dカード |

リクルートカード |

メルカード |

|

|---|---|---|---|---|---|---|

| 年会費 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 |

| 国際ブランド | Visa、 Mastercard |

JCB | Visa、 JCB |

Visa、 Mastercard |

Visa、 Mastercard、 JCB |

JCB |

| 通常ポイント 還元率 |

0.5% | 1.00%~ 5.50% ※2 |

1.0% | 1.0% | 1.2% | 1.0% |

| 入会資格 | 高校生を除く 満18歳以上 |

高校生を除く 18歳以上 39歳以下 |

高校生を除く 18~28歳 までの学生 |

高校生を除く 18歳以上 |

高校生を除く 18歳以上 |

20歳以上 (18歳、19歳も 一部申し込み可) |

| 親の同意 | 不要 | 不要 | 不要 | 不要 | 不要 | 記載なし |

| 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

| 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 |

三井住友カード(NL)

| 年会費 | 永年無料 |

|---|---|

| 国際ブランド | Visa、Mastercard |

| 入会資格 | 満18歳以上(高校生を除く) |

| 親の同意 | 不要 |

| 発行までの期間 | 最短10秒 ※即時発行ができない場合があります。 |

| 通常ポイント還元率 | 0.5% |

| 優待ポイント還元率 | ~10% |

| ポイントの種類 | Vポイント |

| ポイントの利用先 | ・SMBCグループサービスで利用 ・商品や共通ポイントに交換 ・支払い金額に充当、投資運用 |

| 付帯保険 | 海外旅行傷害保険(利用付帯) または選べる無料保険 |

| 優待サービス | 優待店舗でポイントアップ |

(公式サイト)

「三井住友カード(NL)」は、満18歳以上を対象としたクレカだ。高校生を除き、学生も対象だ。

満18歳以上の方(高校生は除く)

出典:三井住友カード

三井住友カード(NL)は、以下の店舗でスマホのタッチ決済を利用するだけで最大7%ポイント還元になる。

※三井住友カードのウェブサイトを参照して筆者作成

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

例えばコンビニで昼食500円分を毎週5回購入すると仮定した場合、月間獲得ポイントは500ポイント(500円×月20回=1万円利用で計算)、年間累積ポイントは6,000ポイントだ。

同様の条件でも1.0%還元のクレジットカードでは月間獲得ポイントは100ポイント、年間では1,200ポイントとなり、その差は歴然だ。

上表の店舗をよく利用するのであれば、効率よくポイントを貯められるだろう。

また三井住友カード(NL)には、25歳以下の学生限定で利用できる特典がある。具体的には、以下のとおり一部サービスの還元率が大幅にアップする。

DAZN/dアニメストア/Leminoプレミアム/Hulu/U-NEXT/LINE MUSIC

最大ポイント還元率:10%

【携帯電話料金支払い】

UQ mobile/NTT docomo/ahamo/Softbank/LINEMO/Y!mobile/ /LINE MOBILE/y,u mobile

最大ポイント還元率:2%

【ショッピング利用全般】

分割払い、あとから分割払い

最大ポイント還元率:手数料全額をポイント還元(付与上限は5万ポイント)

※三井住友カードのウェブサイトを参照して筆者作成

※特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

サブスクリプションサービスや携帯電話料金のように毎月コンスタントにかかる費用で確実にポイントを貯められるでしょう。

(公式サイト)

JCB CARD W

| 年会費 | 永年無料 |

|---|---|

| 国際ブランド | JCB |

| 入会資格 | 18歳以上39歳以下 |

| 親の同意 | 不要 |

| 発行までの期間 | 最短5分(ナンバーレス入会のみ)※1 |

| 通常ポイント還元率 | 1.00%~5.50% ※2 |

| 優待ポイント還元率 | 1.00%~5.50% ※2 |

| ポイントの種類 | Oki Dokiポイント |

| ポイントの利用先 | ・商品や共通ポイントに交換 ・支払い金額に充当 |

| 付帯保険 | ・海外旅行傷害保険(利用付帯) ・ショッピング保険 ・国内航空便遅延費用特約(利用付帯) |

| 優待サービス | 優待店舗でポイントアップ |

| リボ払い手数料 | - |

| 分割払い手数料 | - |

※1 (受付時間を過ぎた場合は、翌日受付扱い)

顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

※2 還元率は交換商品により異なります。

「JCB カード W」は、18歳以上39歳以下の若年層専用クレカだ。学生の場合、高校生を除く18歳以上39歳以下が対象だが、一部の学校では申し込み不可である。

高校生を除く18歳以上39歳以下で学生の方。 一部、お申し込みになれない学校があります。

出典:JCBカード

ビックカメラ…カード決済で1.5%還元

丸善・ジュンク堂書店…カード決済で1.5%還元

セブン-イレブン…カード決済で2.0%還元

洋服の青山…カード決済で3.0%還元

AOKI …カード決済で3.0%還元

スターバックス…スターバックスカードにオンライン入金またはオートチャージで5.5%還元

※JCBカードのウェブサイトを参照して筆者作成

※優待利用にはマイページログイン後、ポイントアップ登録をしたのちにサービスを利用することが原則必須

飲食店ではドミノ・ピザで1.5%、スターバックスは専用カードでの利用に限るが5.5%還元だ。洋服の青山やAOKIといった就活時に利用することが多い店舗での3.0%還元もある。

各優待の獲得ポイントをシミュレーションすると以下のようになる。

| 優待店舗名 | 利用例 | 獲得ポイント |

|---|---|---|

| ドミノ・ピザ | 1回2,000円、年3回利用 | 年間90ポイント |

| ビックカメラ | 10万円のノートパソコンを購入 | 1回1,500ポイント |

| 丸善・ジュンク堂書店 | 文房具や雑貨を月1,000円、 年間1万2,000円分購入 |

年間180ポイント |

| セブン-イレブン | 昼食として1回500円、 月1万円分を購入 |

月間200ポイント |

| 洋服の青山、AOKI | 就活用に3万円のスーツを購入 | 1回900ポイント |

| スターバックス | 1回700円、年6回利用 | 年間275ポイント |

現実的な利用例であってもポイントを貯めやすいクレカだといえる。

なお付与されるOkiDokiポイントは利用方法・交換先によって還元率が異なる。

楽天カードアカデミー

| 年会費 | 永年無料 |

|---|---|

| 国際ブランド | VISA、JCB |

| 入会資格 | 18歳以上28歳以下の学生 |

| 親の同意 | 不要 |

| 発行までの期間 | 記載なし |

| 通常ポイント還元率 | 1.0% |

| 優待ポイント還元率 | ~16.0% |

| ポイントの種類 | 楽天ポイント |

| ポイントの利用先 | ・楽天グループサービスで利用 ・支払い金額に充当 ・投資運用 |

| 付帯保険 | 海外旅行傷害保険(利用付帯) |

| 優待サービス | ・楽天グループサービス優待 ・楽天学割 |

| リボ払い手数料 | 実質年率15.0% |

| 分割払い手数料 | 実質年率12.25~15.00% ※2回払いとボーナス1回払いは無料 |

「楽天カードアカデミー」は、高校生を除く18歳以上28歳以下の学生を対象としたクレカだ。大学院生や専門学校生も申し込み対象である。

18歳以上28歳以下の学生

(大学・短期大学・大学院・専門学校)※高校生不可出典:楽天カード

通常の楽天カードに学生専用の優待サービス「楽天学割」が追加されたクレカのこと。

楽天カードアカデミーは、楽天市場を常時3.0%還元で利用できることから、楽天市場ユーザーには特にメリットが大きい。楽天ポイントカード機能も付帯しているため、還元率の高いものを求めている学生全員に推奨できる。

楽天カードアカデミーを楽天ポイント加盟店で利用すれば、通常利用による1.0%還元だけでなく、ポイントカード提示による0.5%も追加され、合計1.5%還元になる。

利用しやすい楽天ポイント加盟店の一例を表にまとめたが、こちらはあくまでごく一部だ。

コンビニ…ファミリーマート、デイリーヤマザキ、ポプラ、生活彩家など

そのほかショッピング …丸善、ジュンク堂書店、ハンズ、ツルハドラッグ、サンドラッグ、とらのあな、など

※楽天カードのウェブサイトを参照して筆者作成

楽天ポイント加盟店は非常に数が多いため、ほかの通常還元率1.0%クレカと比べてもポイントを効率よく貯められるだろう。

そのほか楽天カードアカデミーにのみ付帯する「楽天学割」は、以下のとおり楽天サービス利用時に使える特典だ。

楽天市場、楽天ブックス…毎週水曜日10時~木曜日9時59分まではいつでもポイント10倍、楽天24初回利用時に使える20%OFFクーポンを付与、その後も1ヵ月に1回10%OFFクーポンを付与

楽天ミュージック…月額480円の学生プランを常時利用可能

Rakuten Fashion…常にポイント2倍、1ヵ月に1回500円OFFクーポンを付与

楽天ビック…毎週土曜日のエントリーでポイント最大5倍

楽天ビューティ…アプリ経由で予約すると常時ポイント2倍

ぐるなび…初回利用時にID連携で先着1万名に50ポイント付与、定期的にサーティワンアイスクリームのギフト券を抽選でプレゼント

楽天ブックスダウンロード版…いつでもポイント2倍

※楽天カードのウェブサイトを参照して筆者作成

※一部の特典は身分証や学校情報登録による年齢認証後に利用可能

上記特典を利用する予定があるのなら、楽天カードアカデミーが適しているだろう。

なお学校卒業後は、通常の楽天カードへと自動的に切り替わりますが、年会費が無料である点は変わりません。卒業後も使い続けるようであれば、特に解約や更新の手続きは必要ないでしょう。

dカード

| 年会費 | 永年無料 |

|---|---|

| 国際ブランド | VISA、Mastercard |

| 入会資格 | 満18歳以上 |

| 親の同意 | 不要 |

| 発行までの期間 | 記載なし |

| 通常ポイント還元率 | 1.0% |

| 優待ポイント還元率 | ~13.5% |

| ポイントの種類 | dポイント |

| ポイントの利用先 | ・NTTグループサービスで利用 ・投資運用 |

| 付帯保険 | ・海外・国内旅行傷害保険(利用付帯※29歳まで) ・国内航空便遅延費用特約(※29歳まで) ・ショッピング保険 ・スマホ保険 |

| 優待サービス | 優待店舗でポイントアップや割引 |

| リボ払い手数料 | 実質年率15.0% |

| 分割払い手数料 | 実質年率12.00%~14.75% ※2回払いとボーナス1回払いは無料 |

「dカード」は、満18歳以上を対象としたクレカである。高校生を除き、学生も利用可能だ。

・満18歳以上であること(高校生を除く)

・個人名義であること

・ご本人名義の口座をお支払い口座として設定いただくこと

・その他当社が定める条件を満たすこと出典:dカード

dカードは一般カードだが、29歳までの若年層にだけゴールドカード特典を一部提供している。

内容の手厚さもゴールドクラスであり、他社を圧倒しています。

各クレカの保険内容を比較表にまとめた。

【海外旅行傷害保険】| dカード | JCB カード W | 楽天カード アカデミー | 三井住友カード(NL) | |

|---|---|---|---|---|

| 利用条件 | 利用付帯 | 利用付帯 | 利用付帯 | 利用付帯 |

| 傷害死亡・後遺障害 (最高) |

2,000万円 | 最高2,000万円 | 2,000万円 | 2,000万円 |

| 傷害治療費用 (一事故) |

200万円 | 最高100万円 | 200万円 | 50万円 |

| 疾病治療費用 (一疾病) |

200万円 | 最高100万円 | 200万円 | 50万円 |

| 賠償責任 (一事故) |

2,000万円 | 最高2,000万円 | 3,000万円 | 2,000万円 |

| 携行品損害 (年間) |

20万円 | 最高20万円 (1旅行中) |

なし | 15万円 |

| 救援者費用 (年間) |

200万円 | 最高100万円 | 200万円 | 100万円 |

※携行品損害の一事故あたりの免責金額は各社とも3,000円

海外旅行傷害保険で特に利用頻度が高いのは「傷害治療費用」と「疾病治療費用」であるため、これらの補償額が高いdカードは優秀だといえる。

「携行品損害」の補償額もdカードは比較的高めの設定だ。とても実用的な海外旅行傷害保険であることがわかるだろう。

【国内旅行傷害保険】| dカード | ANAカード (学生用) |

JALカード navi (学生専用) |

|

|---|---|---|---|

| 年会費 | 無料 | 無料 | 無料 |

| 利用条件 | 利用付帯 | 自動付帯 | 利用付帯 |

| 傷害死亡・後遺障害 (最高) |

1,000万円 ※後遺障害は程度により 40万円~1,000万円 |

1,000万円 | 1,000万円 |

| 入院保険金 (日額) |

3,000円 | なし | なし |

| 通院保険金 (日額) |

1,000円 | なし | なし |

| 手術給付金 | 入院保険金日額の 5倍または10倍 |

なし | なし |

国内旅行傷害保険は、ゴールドカード以上の特典であるのが一般的であり、年会費無料の銘柄ではあまり付帯しない。

dカードは、入院保険や通院保険などまでを付帯する非常に貴重なクレカだといえる。

| dカード | ANAワイド ゴールドカード |

JCBゴールド | |

|---|---|---|---|

| 年会費 | 無料 | 1万5,400円(税込み) | 1万1,000円(税込み) ※初年度無料 |

| 宿泊・食事費用 (乗継遅延を原因とする) |

2万円 | 2万円 | 2万円 |

| 衣類・生活必需品購入費用 (手荷物遅延を原因とする) |

1万円 | 1万円 | 2万円 |

| 衣類・生活必需品購入費用 (手荷物紛失を原因とする) |

2万円 | 2万円 | 4万円 |

| 食事費用 (遅延または欠航を原因とする) |

1万円 | 1万円 | 2万円 |

国内航空便遅延費用特約までになると、年会費無料で付帯するものはdカード以外にありません(※2023年5月9日現在)。普段からよく旅行する人はもちろん、卒業旅行を控えている人にも適しています。

(公式サイト)

リクルートカード

| 年会費 | 永年無料 |

|---|---|

| 国際ブランド | VISA、Mastercard、JCB |

| 入会資格 | 18歳以上 |

| 親の同意 | 不要 |

| 発行までの期間 | 記載なし |

| 通常ポイント還元率 | 1.2% |

| 優待ポイント還元率 | − |

| ポイントの種類 | リクルートポイント |

| ポイントの利用先 | ・リクルートグループサービスで利用 ・共通ポイントに交換 |

| 付帯保険 | ・海外・国内旅行傷害保険(利用付帯) ・ショッピング保険 |

| 優待サービス | − |

| リボ払い手数料 | ・JCBブランド:実質年率8.04~18.00% ・Mastercardブランド:実質年率15.0% |

| 分割払い手数料 | ・JCBブランド:7.92~18.00% ・Mastercardブランド:12.25~15.00% ※2回払いとボーナス1回払いは無料 |

「リクルートカード」は、国際ブランドによって入会資格の記載が少し異なるが、基本的には高校生を除く18歳以上であれば申し込み可能だ。学生であれば収入条件もない。

<VISA、Mastercardの場合の入会資格>

18歳以上でご本人または配偶者に安定した収入のある方、または18歳以上で学生の方(高校生を除く)。

出典:三菱UFJニコス

<JCBの場合の入会資格>

18歳以上で、ご本人または配偶者に安定継続収入のある方。または高校生を除く18歳以上で学生の方。

一部お申し込みになれない学校があります。出典:JCBカード

たった0.2%の差であっても合計利用金額が高くなれば、以下のように大きな差が出る。

| 利用金額 | 1.0%還元 | 1.2%還元 |

|---|---|---|

| 5万円 | 500ポイント | 600ポイント |

| 10万円 | 1,000ポイント | 1,200ポイント |

| 50万円 | 5,000ポイント | 6,000ポイント |

| 100万円 | 10,000ポイント | 1万2,000ポイント |

| 200万円 | 2万ポイント | 2万4,000ポイント |

利用金額が高くなればなるほど差は開き、50万円利用時には1,000ポイント差、200万円利用時には4,000ポイント差だ。

出典:RECRUIT ID『リクルートサービスでのポイント利用について知りたい』

Pontaポイントやdポイントに交換することで使い道を増やせますが、基本的にリクルートグループのサービス利用時に使うのが便利です。

申し込む(公式サイト)

メルカード

| 年会費 | 永年無料 |

|---|---|

| 国際ブランド | JCB |

| 入会資格 | 20歳以上 ※18歳、19歳も一部申し込み可 |

| 親の同意 | 記載なし |

| 発行までの期間 | 1~2日 |

| 通常ポイント還元率 | 1.0% |

| 優待ポイント還元率 | 最大4.0% |

| ポイントの種類 | メルカリポイント |

| ポイントの利用先 | ・メルカリで利用 ・支払い金額に充当 |

| 付帯保険 | − |

| 優待サービス | メルカリで還元率アップ |

| リボ払い手数料 | 実質年率15.0% |

| 分割払い手数料 | 利用不可 |

メルカードは、フリマアプリ「メルカリ」を運営する株式会社メルカリが発行するクレカだ。独自審査をうたっており、メルカリの利用実績によっては優遇を受けられる。

万が一、ほかのクレカで審査落ちした人でも、メルカリユーザーなのであればメルカードは作れる可能性があるでしょう。

メルカードはメルカリ(※)で最大4.0%還元になるのが最大の特典であるため、審査が不安な人だけでなくメルカリユーザーなら誰であっても使いやすいだろう。

(※)メルカリShopsやメルカリストアも含む

メルカリでの還元率はメルカードやメルカリの利用状況に応じて個別に設定され、公式アプリ上で確認できる。還元率の見直しは、4月1日と10月1日の年2回だ。

| 利用シーン | 還元ポイント数(年間) |

|---|---|

| メルカリで月平均1万円利用 | 4,800ポイント |

| メルカリ外で月平均3万円利用 | 3,600ポイント |

※メルカリでのポイント還元は半年ごとに3万ポイントまでの付与上限あり。半年の期間は、4月1日~9月30日と10月1日~3月31日に分けられる

ただしポイントの有効期限は1年間(365日)と短いので、期限切れでの失効には注意が必要だ。メルカリポイントは1ポイント=1円でメルカリでの買い物に利用できるほか、メルカードやメルペイの支払い金額に充当できる。

メルカードを利用するうえでもう一点留意したいのが、料金の支払い方が一般的なクレカとは異なることだ。

メルカードご利用分のお支払い方法は「メルペイのあと払い」です。メルペイのあと払い利用枠内でご利用いただけます。

メルペイのあと払いによるお支払い金額は、月々に分けたり(定額払い)、支払い日を待たずに支払うことも可能です。

さらに支払い期間が利用月の翌月1日~末日と自由になっているほか、支払い方法が以下3パターンから選べるのが特徴だ。

| 支払い方法 | 内容 | 手数料 |

|---|---|---|

| 自動引き落とし | 登録した銀行口座から指定日(6日、11日、 16日、21日、26日のいずれか)に引き落とされる |

無料 |

| チャージ支払い | メルペイに銀行口座から、 もしくはポイントからチャージして支払い |

無料 |

| コンビニ/ATM支払い | お客様番号をマイページから発行し、 コンビニ窓口またはATMで支払い |

220円~880円 |

一般的なクレカに近い使い方をしたいのであれば、自動引き落としが適切だろう。

1回払い以外では「定額払い」も選べるが、これは一般的にいうところのリボ払いである。

メルカリでは支払い時に定額払いを指定、ほかの店舗ではクレカ決済後にマイページ上で各決済を「分けて支払う」に変更すれば利用できるが、定額払い分には実質年率15.0%の手数料がかかる。

| 支払い方法 | 手数料 |

|---|---|

| 5万円を1回払い | 0円 |

| 5万円を定額1万円払い | 1,244円 |

| 5万円を定額5,000円払い | 2,794円 |

定額支払いにすれば毎月の負担は減るが、完済までに日数がかかるほど手数料も増えるので計画的な利用が求められる。

なおメルカードの定額払いを利用するためには、クレカとは別に審査を受ける必要がある(出典:メルカリ)。

クレジットカードの選び方

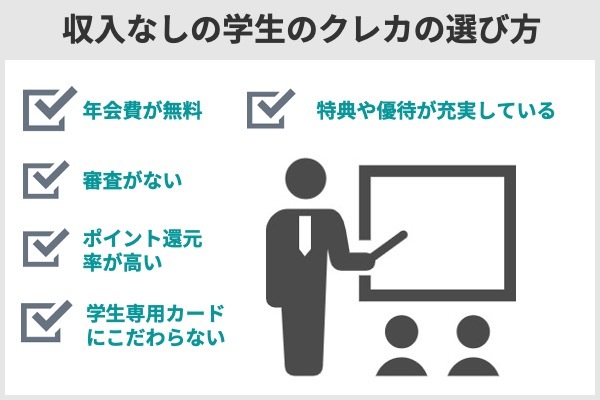

学生がクレジットカードを選ぶ際には、まずは年会費無料のものに絞ると良い。そのうえでポイント還元率の高いものや、よく利用する店舗の特典が多いものなど、自分の利用想定に合ったクレカを選ぶのが良い。

年会費が無料のもの

学生であれば、コスト負担のない年会費無料のカードを選ぼう。クレカを持つデメリットは特になく、ポイント還元や保険の付帯など、現金よりお得なことが多いからだ。

年会費がかかる銘柄は、無料の銘柄に比べて特典こそ増えるが、基本的に多額の利用があってこそ活用できるものばかりである。

たとえば空港ラウンジ特典であれば航空券を購入しなければいけない。また高級レストラン優待では、最低限1名分のコース料金を払わなくてはいけないといった具合だ。

年会費有料のクレカを使うと、コスト負担が大きくなるだけでなく、学生にはあまり魅力を感じられない特典も多いかもしれない。

近年は、年会費がかからなくても魅力的な特典を持つクレジットカードが増えているため、無料だからといって有料のカードに大きく劣ることはないでしょう。

参考までに年会費有料のクレカが持つ代表的な特典を以下にまとめた。利用予定の特典がないようであれば、無料カードから選んで問題はないだろう。

・コンシェルジュデスク…連絡することでホテルやレストランの手配をしてもらえるサービス

・ダイニング優待…高級レストランのコースを2名以上で利用時、1名分の料金が無料になるサービス

・ホテル優待…高級ホテルのルームグレードアップや割引などを受けられるサービス

・ゴルフ優待…有名ゴルフ場を優先的に予約または割引を受けられるサービス

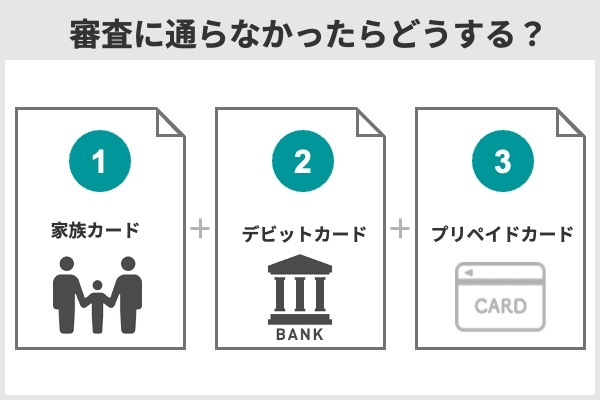

審査がないもの

「通過できるだろうか」「使いすぎないだろうか」などの不安がある学生の場合は、審査のないカードを選ぶこともひとつの方法だ。

審査のないカードには、主に以下の3種類がある。

・デビットカード…利用時に銀行口座から即引き落としになるため審査なし

・プリペイドカード…利用前にチャージ(前払い)が必要なため審査なし

クレジットカードやデビットカードの支払いは、所有者と同一名義の銀行口座からの引き落としで行われる。そのため自分名義の口座がなかったり、保護者の口座から支払ったりする場合は、原則作成不可だ。

当てはまるようであれば、家族カードもしくは銀行口座以外からチャージ可能なプリペイドカードを選ぶことになる。

ポイント還元率が高いもの

特定の特典を求めていないのであれば、通常ポイント還元率の高いクレジットカードが良い。通常ポイント還元率が高ければ、人や場所を選ばず使いやすいからだ。

「クレカを使うのは主に特定の店だけ」という場合は、その店舗での還元率にだけこだわって選ぶのもよいだろう。

たとえ0.5%の還元率差であっても、貯まるポイントには以下のように大きな差がつく。

| ポイント還元率 | 1,000円利用時 | 5万円利用時 | 10万円利用時 |

|---|---|---|---|

| 0.5% | 5ポイント | 250ポイント | 500ポイント |

| 1.0% | 10ポイント | 500ポイント | 1,000ポイント |

| 1.2% | 12ポイント | 600ポイント | 1,200ポイント |

| 1.5% | 15ポイント | 750ポイント | 1,500ポイント |

| 2.0% | 20ポイント | 1,000ポイント | 2,000ポイント |

| 3.0% | 30ポイント | 1,500ポイント | 3,000ポイント |

| 5.0% | 50ポイント | 2,500ポイント | 5,000ポイント |

利用額が少ないうちはそこまで大きな差は出ないが、5万円にもなると還元率0.5%と1.0%では250ポイントの差がつく。さらに0.5%と5.0%では2,250ポイントもの差だ。

一般的には、1.0%以上が高還元といわれている。利用したいシーンで1.0%以上の還元を得られるクレジットカードを選ぶと良いだろう。

下表に学生におすすめのクレカの還元率を一覧にまとめた。

| JCB カード W | 楽天カード アカデミー | dカード | 三井住友カード(NL) | リクルートカード | |

|---|---|---|---|---|---|

| 通常還元率 | 1.00%~5.50% (※3) | 1.0% | 1.0% | 0.5% | 1.2% |

| Amazon 還元率 |

1.0~2.0% | 1.0% | 1.0~5.0% | 0.5~4.5% (※1) |

1.2% |

| 楽天市場 還元率 |

1.0% | 3.0%~ | 1.5% | 1.0% | 1.2% |

| メルカリ 還元率 |

1.5% | 1.0% | 1.5% | 0.5% | 1.2% |

| コンビニ優待 還元率 |

セブン-イレブン:2.0% | ファミリーマート:実質1.5% | ファミリーマート:実質1.5% ローソン:実質1.5% |

・セブン-イレブン:スマホのタッチ決済で最大7% ・ローソン:スマホのタッチ決済で最大7%(※2) |

1.2%(コンビニ優待なし) |

| そのほか 還元率 |

・ドミノ・ピザ:1.5% ・ビックカメラ:1.5% |

各種楽天サービス ごとに高還元あり |

・ココカラファイン:3.0% ・ビッグエコー:3.0% |

・マクドナルド:スマホのタッチ決済で最大7% ・サイゼリヤ:スマホのタッチ決済で最大7%(※2) |

1.2% |

※1 Amazonデバイス(+0.5%) Amazon Fashion (+4%)のみ対象

※1 2024年6月現在

※1 ポイント還元率は予告なく変更となる場合がございます。

※2 iD、カードの差し込み、磁気取引は対象外です。

※2 スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※2 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※2 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※2 通常のポイントを含みます。

※2 ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります

※2 Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※3 還元率は交換商品により異なります。

「三井住友カード(NL)」は、対象のコンビニや飲食店などでのスマホのタッチ決済で最大7%ポイント還元(※1)が大きな魅力である。対象コンビニをはじめマクドナルドやサイゼリヤなどをよく利用する人に向いている。

特典や優待が充実しているもの

特典や優待が充実したクレジットカードは、使い方次第でポイント還元以上のメリットを得られるだろう。

クレカの特典や優待とは、優待店舗やサービスでの還元率アップのほか、以下のようなサービスが代表的だ。

・レストランで一品やワンドリンクの無料サービス

・イベントや舞台のチケットを優先的に獲得可能なサービス

・各種保険(海外旅行傷害保険、国内旅行傷害保険、ショッピング保険、スマホ保険など)

・学生限定の割引やポイントアップ特典

普段からよく利用する店舗で使える特典を重視して選ぶほか、ファンの芸能人やキャラクターがいるなら、イベントや舞台チケットのような特典を目当てに選ぶのも良いだろう。

クレカごとの具体的な特典例を表にまとめた。特典の傾向から考えられる選び方は以下のとおりだ。

・楽天市場でよく買い物するなら「楽天カードアカデミー」

・ドコモユーザーもしくは卒業旅行用に探しているなら「dカード」

・コンビニをよく利用するなら「三井住友カード(NL)」

・ホットペッパーをはじめとしたリクルートサービスをよく利用する人には「リクルートカード」

| 名称 | 主な特典・優待 |

|---|---|

| JCB カード W |

・イベントや舞台のチケット優待 ・最高2,000万円の海外旅行傷害保険(利用付帯) ・年間最高100万円のショッピング保険(海外利用時のみ) |

| 楽天カードアカデミー | ・学生限定特典「楽天学割(各種楽天サービスの割引クーポン)」 ・楽天市場でいつでも3.0%還元 ・楽天銀行や楽天モバイルなど楽天サービスを使えば使うほど 楽天市場でのポイント還元率アップ ・最高2,000万円の海外旅行傷害保険(利用付帯) |

| dカード | ・<ahamo>dカードボーナスパケット(1GB/月)特典 ・ドコモの利用料金割引 ・最高2,000万円の海外旅行傷害保険(利用付帯※29歳まで) ・最高1,000万円の国内旅行傷害保険(利用付帯※29歳まで) ・国内航空便遅延費用特約(※29歳まで) ・年間最大1万円のスマホ保険 ・年間100万円のショッピング保険 |

| 三井住友カード(NL) | ・25歳以下の学生限定特典「学生ポイント(対象サブスクサービスで最大10%還元、 対象の携帯料金支払いで最大2%還元 ・セブン-イレブンやローソン、マクドナルドなどでスマホのタッチ決済で最大7%ポイント還元(※1) ・大学の生協店舗でいつでも1% ・最高2,000万円の海外旅行傷害保険(利用付帯)または選べる無料保険 |

| リクルートカード | ・最高2,000万円の海外旅行傷害保険(利用付帯) ・最高1,000万円の国内旅行傷害保険(利用付帯) ・年間200万円のショッピング保険 |

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※2 特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

学生専用カードにこだわらない

主な学生専用カードは、以下くらいだ(※2023年5月現在)。

・学生専用ライフカード

・JALカードnavi(学生専用)

・ANAカード(学生用)

・ジャックスカードアクルクス

そのうえほとんどの学生専用クレカは、利用シーンが限定的である。たとえば「JALカード navi(学生専用)」と「ANAカード(学生用)」は、一般のJALカードやANAカードと比べて年会費がかからず、マイル有効期限もないのがメリットだ。しかし航空系や旅行系以外の特典は、ほぼない。

「学生専用ライフカード」は、海外ショッピング時の4.0%キャッシュバックが魅力的だが、基本ポイントが1,000円につき1ポイント付与となり、通常還元率がかなり低い。

特定の利用シーンで使えるクレカを求めていないならば、学生専用や限定といった言葉にとらわれず、各銘柄の特徴を比較し、自分に合ったものを選びましょう。

利用可能期間の終了が近づくとほとんどの学生カードでは一般カードが郵送され、自動的に切り替わる。

ただし、在学中の年会費は無料でも、切り替え後の一般カードが年会費有料といったクレカもあるため、注意が必要だ。たとえば、「JALカード navi(学生専用)」は卒業すると年会費2.200円(税込)の「普通カード」に自動切り替えになる(※初年度は年会費無料)。切り替え不要の際には、卒業前に忘れずに解約手続きをしよう。

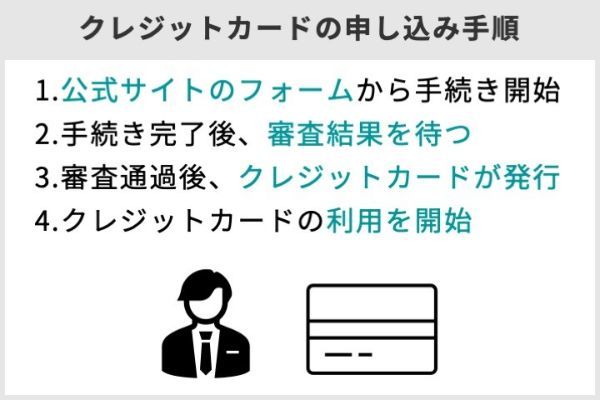

学生のクレジットカードの申し込み方法

クレジットカードを申し込む際の手順は、以下のとおりだ。

-

公式サイトの申し込みフォームから手続きする

-

手続き完了後、審査結果を待つ

-

審査通過後、クレジットカードが発行

-

クレカの利用を開始

申し込みさえ済ませれば、後は会社による審査や発行を待つのみである。しかし初めての申し込みでは戸惑いやすい点もあるので、ここではJCB カード Wの入会手順を例に解説しよう。

JCB カード Wの公式サイトへとアクセスし、申し込みボタンをタップすると以下の画面が表示される。本体に番号が記載されていない「ナンバーレス」か、記載されている「番号あり」のいずれかを選ぼう。

最短5分でカード番号が発行できるモバ即(※)は、ナンバーレス申し込みでのみ利用できる。

※モバ即の入会条件は以下2点。

【1】 9:00AM~8:00PMでお申し込み(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認(運転免許証/マイナンバーカード/在留カード)

発行のスピーディーさ、セキュリティ性、利便性など、自分が重視する点に合わせてカードの種類を選ぶと良いだろう。

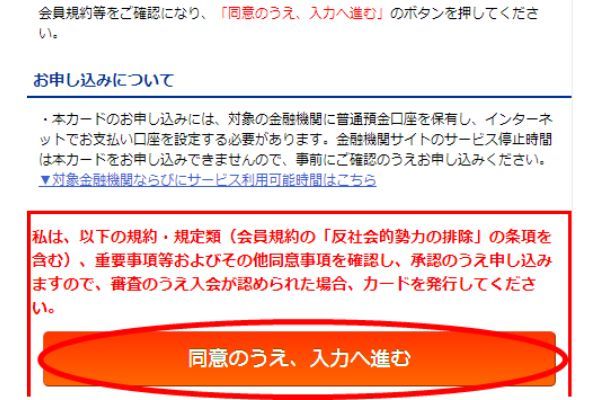

希望のカード種による申し込みをタップすると、規約同意の画面へと移行する。規約を確認したら同意をタップし、申し込みフォームへと進もう。

申し込みフォームは4つのSTEPに分かれており、順番に項目を埋めていくことになる。

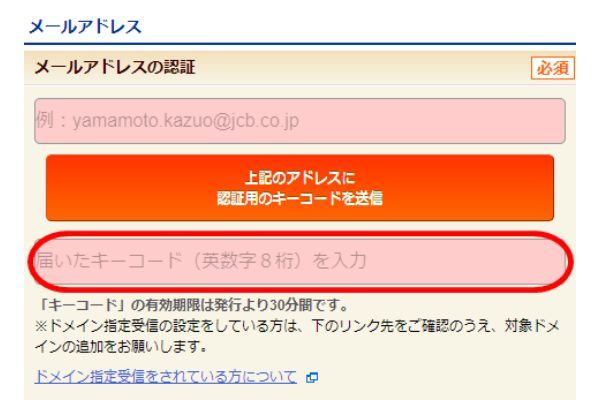

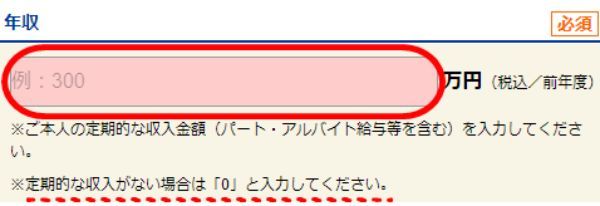

STEP1で悩みやすいのは、「キーコード」「年収」「金融機関」の欄だろう。

「キーコード」とは、STEP1で入力したメールアドレスに届く8桁の英数字を指す。

メールアドレスを入力後、「上記のアドレスに認証のキーコードを送信」をタップすることでキーコードが記載されたメールが届くので確認し、入力しよう。

学生の場合、年収は「0」と入力すれば良い。ここでいう収入とは、あくまで定期的に入ってくる労働による給与のことだ。小遣いや奨学金、短期バイトの給料は含めない。

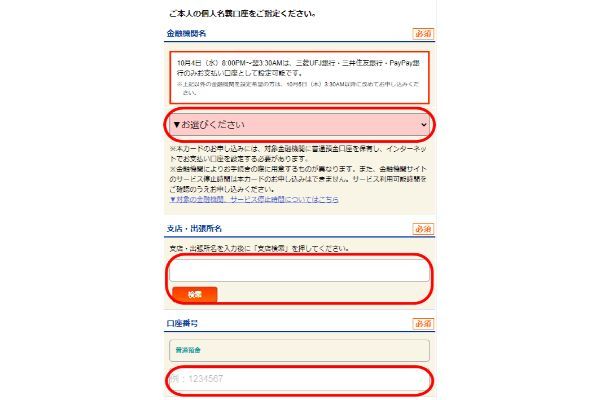

登録する金融機関は、自分名義のものだ。

「金融機関名」の欄では、銀行の名称を選ぶ。「支店・出張所名」は覚えていなければ、通帳や契約書で確認しよう。「口座番号」は通帳や契約書もしくはキャッシュカードで確認できる。

STEP1の全項目の入力を済ませ、「次へ進む」をタップすると、入力内容の確認ページへと移行する。

問題がなければさらに次へ進むが、ここで一度、入力した金融機関のサイトへと遷移して支払い口座の設定を先に済ませることになる。

金融機関によって細かな手続き内容は異なるが、ネットバンキングに対応している銀行であればWeb上やアプリ上で簡単に手続きを済ませられるだろう。

口座設定が完了すると、JCBカードの申し込みフォームに再度遷移するのでまた項目に沿って入力を進める。

この先、求められる入力項目は以下のとおりだ。

・カードの利用目的

・キャッシングの有無

・運転免許証の有無

・住まいの状況

・家族構成

・他社からの借り入れの有無

・今回作成するJCBカードの暗証番号

・審査状況を確認するためのパスワード

・ETCカードの有無

・家族カードの有無

すべての入力が済んだら、ページ下部の「申し込む」をタップし、申し込み手続きを完了させよう。

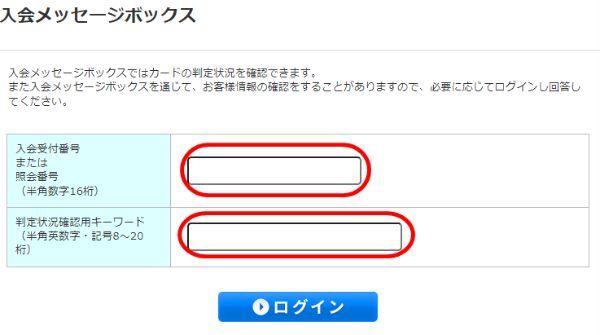

手続き完了後、画面には入会受付番号が表示されるので、メモなりスクリーンショットを撮影するなりして保存しておくと良いでしょう。

以下、申込時と申し込み後に悩みそうな点について詳しく解説する。

限度額、キャッシング枠の記入方法

申し込みフォームの入力欄のうち、利用限度額とキャッシング枠は希望を記入して構わない。

ただし多くのカード会社が学生(特に18・19歳)に対し、社会人よりも少額の限度額設定にしていることが分かっている(2022年発表の『成年年齢引下げに伴う18~19歳との契約等の実態把握のための調査(2021年度調査結果)』より)。

申し込み時に入力する利用限度額はあくまで希望であり、実際に設定される金額は5万円や10万円といった少額になると考えておくのが無難だ。

あくまで希望であることを踏まえると、利用限度額やキャッシング枠の金額が審査に大きな影響を与えるとは考えづらい。

しかし収入なしにも関わらず多額の利用限度額やキャッシング枠を望む申込者との契約に対し、リスクを懸念するカード会社はあるだろう。

そのような場合には審査に影響を与えるので、無難な限度額およびキャッシング枠を希望したほうがいいだろう。

定期的な給与がない場合、利用限度額は5万円、キャッシング枠は0円(希望しない)が良いでしょう。クレカのキャッシングは総量規制の対象となり、年収の3分の1を超える利用はできないので、収入がなければ利用不可であるためです。

クレジットカード申し込み後の流れ

申し込み手続きを済ませたら、審査は自動的に開始されるので結果を待つのみだ。

結果は一般的にメールで通知されるが、JCB カード Wでは入会メッセージボックスを利用すれば、審査状況を随時確認できる。

審査に無事通過した場合には、入会通知メールの本文に発送準備に入ったことが記載されているだろう。

ナンバーレスを選んでも、番号ありを選んでも、プラスチックカード自体は発行される。

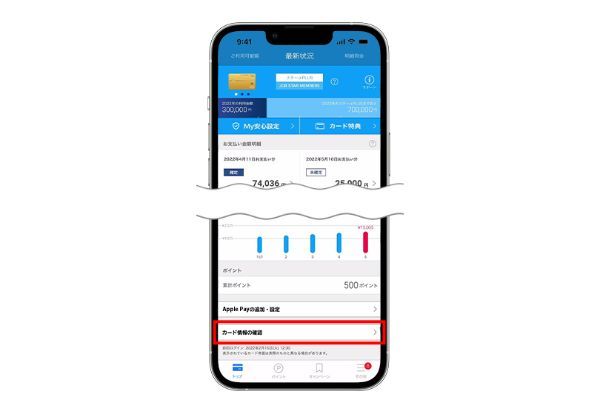

ただしナンバーレスを選んだ場合、審査通過後、すぐにカード情報が公式アプリ「My JCB」で確認できるようになる。

アプリをダウンロードして本人確認を済ませたら、IDとパスワードを入力しログインしよう。IDは入会通知メールの本文に記載されている。

初回ログイン時には、本人確認書類(※運転免許証、マイナンバーカード、在留カードのいずれか)を求められる。

本人確認を済ませたら、アプリホーム画面へと移行するので「カード情報の確認」をタップしよう。するとパスコードの設定を求められる。

カード情報確認用パスコードを数字6桁で設定します。

こちらで設定されたパスコードは、今後MyJCBアプリにてカード情報を確認する際毎回必要となりますので、お忘れのないようご注意ください。 ※パスコード設定は初回のみです。

※生体認証(Face IDまたは指紋認証)にすることで2回目以降のパスコード入力がスキップできますのでぜひこの機会に設定ください。

実店舗で利用したい場合には、Apple PayやGoogle payにクレカ情報を登録すれば、各支払いに対応する店舗であれば利用できます。

Apple PayやGoogle payが利用できない店舗に関しては、カード本体の到着を待ってからの利用開始となる。到着は申し込みから約1週間後だ。

番号ありを選んだ場合も同様に、カード本体を受け取ってからの利用開始である。

なおクレカは原則、本人が受け取らなくてはいけない。不在時に郵送された際には一時的に郵便局に保管されるが、保管期限を経過すると返送されてしまう。再配達の依頼は、確実に受け取れる日時指定をしよう。

受け取ったあとは、すぐにカード本体と送付台紙を取り出そう。台紙には名前や支払い口座、利用限度額などが記載されている。情報に間違いがないことを確認したら、裏面に名前を油性ペンで記入するのが良い。

カードへの署名は利用規約で定められており、署名がないクレカの利用を認めない店舗もあるからだ。

不正利用のリスクも高まるうえ、署名をせずに使用することは規約違反であることから不正利用時の補償を受けられないおそれもあります。リスク回避の観点からも、クレカ本体への署名は忘れないうちに済ませましょう。

審査に通らなかったらどうする?

学生で審査落ちした場合、すぐにできる対応は以下の3つだ。

原則、審査不要なこれらのカードを代替として使うのが手っ取り早いだろう。

家族カードを利用する

家族カードとは、クレカの追加カードだ。本会員の希望によって、配偶者や子どもなど家族専用のクレカを追加で発行できる。

| メリット | ・家族会員は審査なし ・使い方は通常のクレカと同じ後払い方式 ・本会員と変わらない特典をほぼ利用できる |

|---|---|

| デメリット | ・料金の支払いを本カードと家族カードで分けられない ・利用用途を本会員に隠せない ・家族会員はポイントサービスを利用できない |

本カードに付帯する特典や優待も、ほぼ同条件で利用できるだろう。銘柄によっては、学生ではなかなか手が届かない高級特典を利用できる可能性もある。

たとえばJCBカードは、家族会員も本会員同様の特典がすべて利用可能だ。「JCBゴールド」なら年間5万円のスマホ保険が付帯するし(※3)、「JCBプラチナ」なら国内人気ホテルや旅館の割引も受けられる。

ただしほとんどの家族カードは、料金の支払いが本カードと合算され、利用明細書も本会員に送付(※1)される。そのため保護者に利用用途が筒抜けになる点は、留意したい。

ポイントに関しても、基本的に本カードへまとめて付与される。そのため家族会員は、ポイントサービスの利用ができない(※2)。

※2「楽天カード」では本カードに付与されたポイントを家族カードに移行可能。また家族カードから本カードや、家族カードと家族カードでの移行にも対応

※3 下記①~②の条件を満たしている場合、補償が適用されます。

①補償対象スマートフォンの通信料の支払いに、JCBゴールドを指定

②事故発生の時点で、補償対象スマートフォンの通信料を直近3ヵ月以上連続で支払う

デビットカードを利用する

デビットカードとは、利用したタイミングで銀行口座からお金が引き落とされる即時払い方式のカードだ。

| メリット | ・原則、審査なし ・未成年(中学生を除く15歳以上が一般的)でも発行できる ・口座残高以上のお金を使いすぎることがない |

|---|---|

| デメリット | ・預金残高の範囲でしか利用できない ・クレカに比べると使えるサービスや特典が少ない |

即時払いであるからこそ貯金に見合わない使い方をせずに済むことも含め、クレカよりも気軽に申し込みやすいだろう。

街中の店舗はもちろんのこと、AmazonやYahoo!ショッピングなど一部のネットショッピングでも利用可能なのもメリットだ。

ポイントサービスのあるデビットカードであれば、ますますクレカに近い感覚で利用できる。

| 名称 | 申し込み条件 | 代表的な特典 |

|---|---|---|

| 楽天銀行 デビットカード |

満16歳以上かつ 楽天銀行口座を開設 |

ポイント還元(1.0%) |

| SMBCデビット | 中学生を除く満15歳以上かつ 三井住友銀行口座を開設 |

ポイント還元 (0.5%) |

| 三菱UFJデビット | 中学生を除く満15歳以上かつ 三菱UFJ銀行口座を開設 |

キャッシュバック (0.2%) |

| ゆうちょデビット | 中学生を除く満15歳以上かつ ゆうちょ銀行口座を開設 |

キャッシュバック (0.25%) |

| みずほJCBデビット | 中学生を除く満15歳以上かつ みずほ銀行口座を開設 |

キャッシュバック (0.2~0.4%) |

ただしクレジットカードに比べると使えるお店や特典は限られる。たとえばAmazonの場合、ネットショッピングでは利用可能だが、Amazonプライム会費の支払いには利用できない。

用途が決まっているのであれば、申し込み前にデビットカードが利用できるかを確認しよう。またデビットカードは、「SMBCデビットなら三井住友銀行」というように引き落とし口座が限定されている。

すでに保有している銀行口座のデビットカードを発行しても構わないが、好みの特典で選び、口座を新規開設しても良いだろう。

プリペイドカードを利用する

プリペイドカードは、残高チャージで繰り返し使えるチャージ型と、チャージ不可の使い切り型がある。使い切り型は、どちらかというと使い方がギフトカードに近い。

主なメリットやデメリットは、デビットカードと大きく変わらないが、オートチャージ機能がないタイプだとチャージの手間がかかる点はデメリットだ。

| メリット | ・原則、審査なし ・未成年(年齢制限なしのものもあり)でも発行できる ・前払いだから使いすぎない |

|---|---|

| デメリット | ・チャージの手間がかかる ・クレジットカードに比べると使えるお店や特典が少ない |

プリペイドカードの決済方法は、現代だと「スマホ決済」でも代用可能なことが多いでしょう。スマホ決済で事足りるのであればスマホ決済を活用し、役不足に感じるのなら家族カードやデビットカードを検討しましょう。

チャージ型のプリぺイドカードを4枚紹介しよう。いずれも18歳以上の学生であれば審査なしで所有できる。

| JCB プレモカード |

dカード プリペイド |

au PAY プリペイドカード |

Kyash

Card Lite/ Virtual |

|

|---|---|---|---|---|

| プリペイド 種類 |

使い切り& チャージ型 |

チャージ型 | チャージ型 | チャージ型 |

| 購入・ 発行手数料 |

300円分が 販売価格に加算 |

無料 | 無料 | 無料 |

| 年会費 | 無料 | 無料 | 無料 | 無料 |

| 還元率 | 0.5% (チャージ利用時) |

0.5% | 0.5% | 最大0.5% |

| 対象ポイント | - | dポイント | Ponta ポイント |

・Kyashマネー ・Kyashバリュー |

| 国際 ブランド |

JCB | Mastercard | Mastercard | Visa |

| 審査 発行期間 |

- | 約1週間後に カードを郵送 |

10~15日 前後で配送 |

Virtualカード なら最短1分 |

| 付帯保険 | - | - | - | - |

| 申し込み条件 | 年齢制限なし | 12歳以上 (中学生以上) |

au・UQ mobile (5G対応料金プラン)・ auひかりなどの契約が登録、 またはauじぶん銀行口座と 紐づけのau IDが必要 |

・スマートフォン からの申し込みが必要 ・未成年の場合は 保護者の同意が必要 |

学生がクレジットカードを持つ注意点

収入なしの学生がクレジットカードを持つときの注意点は以下だ。

現金よりもお得に買い物できる点は大きなメリットになり得る。付帯サービスやお得な特典があるクレジットカードもあり、たとえ積極的にクレカ決済を利用しなかったとしてもさまざまなメリットを生んでくれるだろう。

クレジットカードを持つこと自体は決して危険ではない。ただし使い方を誤っては、自ら危険を引き寄せてしまうため、安易に使いすぎないように注意しよう。

ただし特典は、使ってこそのものです。目を引く特典に釣られるのではなく、使いこなせる特典であるかを吟味することが重要です。

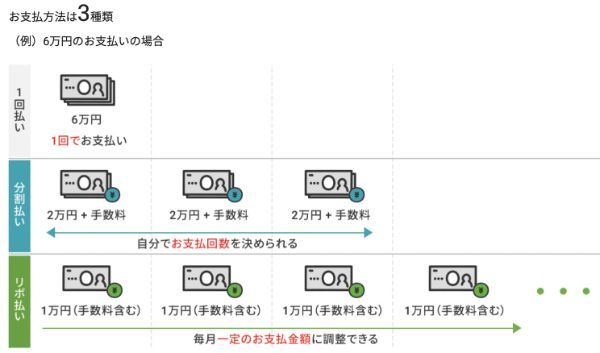

メリット5,手元に現金がない場合でも決済できる

クレジットカードは、後払い方式であるため、手元に現金がなくても商品やサービスを購入できる。しかも支払い方法が以下のとおり豊富だ。

・ショッピング2回払い

・ボーナス1回払い

・分割払い(3回払い~)

・リボ払い

期間限定品をはじめ、今すぐに手に入れたいものを購入しやすくなるだろう。

分割払いとリボ払いは混同されやすいが、分割払いは1つの決済に対する支払い回数を決める方法だ。6万円のものを3回払いで購入した場合には、毎月「2万円+分割手数料」を支払うことになる。

一方、リボ払いは毎月の支払い額を一定額に固定する方法だ。実際に利用した金額が設定した額を大きく上回る場合には、どんどんと支払い残高が増えていく。

現金がなくても決済できるのはクレジットカードのメリットだが、使い方を間違えるとリスクが高くなる点は十分に注意したい。

--> メリットここまで使いすぎる可能性がある

クレジットカードは、現金よりもお金を使っている実感が得にくいため、つい使いすぎてしまう人もいるだろう。「ポイント還元率が高いときにまとめ買いしよう」「特典があったから使わないと損」など、特典の利用を目当てにクレカを使って無駄遣いしてしまうこともある。

支払いを滞納してしまうと、信用情報に滞納記録が残る恐れがある。滞納記録が残っているうちは、クレカだけでなく将来のカードローンや住宅ローンの審査にまで影響するのが問題だ。

遅延損害金と呼ばれる延滞金の支払いを課されたり、停止されて使えなくなったりすることもある。

使いすぎを防ぐための方法としては、以下が挙げられる。

・こまめに利用金額を確認する

・ポイント還元や特典を使うことにハマらないように注意する

まずは、お小遣いのなかでやりくりできる上限額を決め、その金額を上回らないようにこまめに利用金額を確認すると良い。

近年のクレジットカードは、公式アプリで利用金額を簡単に確認できるものばかりなので活用しましょう。最低月に1回は使い方に問題がないか振り返ると良いでしょう。

分割払いやリボ払い時には手数料が発生する

一般的な手数料は分割払い、リボ払いともに15.0%前後である。手数料の怖さを具体的に知るため、ここではいくつかのシミュレーションをまとめた。

分割払いシミュレーション| 利用金額 | 1ヵ月の支払い額 (分割回数別) |

合計手数料 (分割回数別) |

|---|---|---|

| 5万円 | ・6回…約8,700円 ・10回…約5,300円 ・20回…約2,800円 |

・6回…約2,096円 ・10回…約3,386円 ・20回…約6,700円 |

| 10万円 | ・6回…約1万7,400円 ・10回…約1万700円 ・20回…約5,600円 |

・6回…約4,195円 ・ 10回…約6,776円 ・20回…約1万3,410円 |

※2023年6月8日を利用予定年月日として設定

| 1ヵ月あたりの支払い設定額 | 合計手数料 | 支払い回数 |

|---|---|---|

| 5,000円 | 約8,344円 | 16回 |

| 8,000円 | 約5,349円 | 10回 |

| 1万円 | 約4,351円 | 8回 |

10万円を利用したとしても、10回払いにすれば1回の支払い額は約1万700円、20回払いにすれば約5,600円まで抑えられる。

しかし手数料は反比例し、10回払いでは約6,776円、20回払いでは1万3,410円まで増えてしまう。

リボ払いは、シミュレーション上では8万円利用後に一度もカードを利用していない想定である。さらに利用した場合は、完済までの支払い回数が増え、その分だけ合計手数料がかさむ。

慎重かつ計画的に利用できる人でない限りは、社会人であってもリボ払いは避けたほうがいい。分割払いも利用しないほうが無難だ。

原則1回払いを利用し、どうしても必要なときに手数料がかからない2回払いやボーナス一括払いの利用に留めておくと良いでしょう。

よくあるQ&A

なお所有者の保有枚数に関しては1枚が56%、2枚が21%と1~2枚の保有だけで77%を占める。

実際には、多くの学生が10万円以下の限度額で契約していることがわかっている(※一般社団法人「日本クレジット協会」が発表した『成年年齢引下げに伴う18~19歳との契約等の実態把握のための調査(2021年度調査結果)』より。

楽天カードは「流通系」に分類されるクレカだ。流通系クレカは、自社サービスの利用を促進するために発行されており、難易度は比較的やさしいといわれている。

しかしアルバイト頻度に関係なく合算し平均されているため、実際は人によって大きな差があると考えられる。

収入が安定していない場合には、毎月の月収平均に12をかけて見込み額を算出するのが一般的だ。

学生に対する利用限度額設定を10万円以下にしているカード会社が半数以上である調査結果があるからだ(※一般社団法人「日本クレジット協会」が発表した『成年年齢引下げに伴う18~19歳との契約等の実態把握のための調査(2021年度調査結果)』より)。

定期的な給与がないのにクレカを申し込む際にキャッシング機能を希望した場合、審査落ちの確率を高める。

キャッシング機能は「希望しない」または希望枠を「0円」として申し込むのが無難だ。

重要視されるのは「継続的に安定して収入を得ているか」で、その判断には勤続年数が用いられるからだ。

ただし奨学金の返還中に3ヵ月以上の延滞があると信用情報機関に記録が残り、クレジットカードやローンに響くことがある。

扶養に入っているのであれば、いざというときには保護者の助けを借りることになる。収入がなく支払いに不安がある人は、隠さずに打ち明けておくようにしよう。

アルバイトをしていない場合には、0円と記入する。

一方、一般カードは卒業後も変わらずにそのまま利用できる。

自ら変更届を出さない限りは、本来卒業を迎えるときまでクレカを使い続けられるケースも多いはずだ。

ただし変更届を故意的に出さずにいると、規約違反になりクレカを停止される恐れがある。身分をはじめ個人情報に変更があった場合には、なるべく早めに変更届を出すのが適切だ。

ただし休学によって卒業予定年度に変更があった場合には、クレカ会社に申告するのが良い。そのままにしておくと申込時の卒業予定年度に合わせて、一般カードに自動更新されてしまうからだ。

■保有資格

2級ファイナンシャル・プランニング技能士

AFP認定者

万が一、支払いが滞ったとしても保護者による支払いの立て替えが可能といった背景もあり、特例として「学生は収入なしでも申し込み可」とするクレカも多いのです。