PR

本サイトにはプロモーション広告を含みます。なお、掲載されている広告の概要や評価等は事実に反して優遇されることはありません。

在籍確認なしのカードローン12社!電話なしで即日融資キャッシングできる消費者金融を紹介

原則電話による在籍確認をしないカードローンであれば、職場に知られにくく借入れできる。

原則、勤務先への電話連絡を実施しないカードローンはプロミス、アイフル、アコム、レイク、SMBCモビットなどの大手消費者金融や中小消費者金融、ネット銀行のセブン銀行カードローンなどだ。

また、三井住友銀行カードローンなどの銀行カードローンは在籍確認について事前相談ができる。

本記事では、カードローンの在籍確認が不安な人におすすめの借入先12社を紹介する。

目次

-

原則職場への電話連絡による在籍確認なしのカードローンおすすめ12社!

- プロミスは事前の承諾なしに連絡した実績がゼロと公表している

- アイフルは在籍確認の実施率が1%以下

- アコムは半年間の在籍確認が1%、郵送物も原則なしにできる

- レイクは勤務先への電話連絡がない

- SMBCモビットは原則電話での在籍確認をしないと公表している

- メルペイスマートマネーは申込時に勤務先の入力がないので安心

- 三井住友銀行カードローンは銀行ならではの金利が魅力

- セブン銀行カードローンは原則在籍確認なしを公表

- もみじ銀行は勤務先は電話ではなく資格確認書で確認される

- セントラルは在籍確認の方法を相談して決められる

- ベルーナノーティスは配偶者に対して在籍確認が行われる場合がある

- いつもは原則在籍確認なしで郵送物もなし

- カードローンで在籍確認の電話を避ける方法

- カードローンの在籍確認で職場への電話連絡を避けられないケース

- よくある質問

原則職場への電話連絡による在籍確認なしのカードローンおすすめ12社!

在籍確認が不安な人におすすめの借入先は、大手消費者金融、中小消費者金融、銀行の全12社だ。 これらのカードローンは原則、電話連絡による在籍確認なしと公表している、在籍確認についてオペレーターに事前相談できる、 書類提出で審査が完了するといった条件を満たしており、職場にバレずに借入できる可能性が高い。

- プロミスは事前の承諾なしに連絡した実績がゼロと公表している

- アイフルは在籍確認の実施率が1%以下

- アコムは半年間の在籍確認が1%、郵送物も原則なしにできる

- レイクは勤務先への電話連絡がない

- SMBCモビットは原則電話での在籍確認をしないと公表している

- メルペイスマートマネーは申込時に勤務先の入力がないので安心

- 三井住友銀行カードローンは銀行ならではの金利が魅力

- セブン銀行カードローンは原則在籍確認なしを公表

- もみじ銀行は勤務先は電話ではなく資格確認書で確認される

- セントラルは在籍確認の方法を相談して決められる

- ベルーナノーティスは配偶者に対して在籍確認が行われる場合がある

- いつもは原則在籍確認なしで郵送物もなし

・在籍確認について、オペレーターに事前相談できる

・書類提出で審査が完了する

一覧※

| プロミス | アイフル | アコム | レイク | SMBCモビット | |

|---|---|---|---|---|---|

|

|

|

|

|

|

| バレ にくさ |

◎ | ◎ | ◎ | ◎ | ◎ |

| 即日 融資 |

◎ | ◎ | ◎ | ○ | ○(※5) |

| 融資 スピード |

最短3分 | 最短3分 | 最短20分(※2) | 最短15分 | 最短15分(※5) |

| 無利息 期間 |

30日間 | 30日間 | 30日間(※3) | 365日間、60日間 | なし |

| 金利(年率) | 2.5%~18.0% (無料期間あり) |

3.0%~18.0% (無料期間あり) |

2.4%~17.9% (無料期間あり) |

4.5%~18.0% (無料期間あり) |

3.0%~18.0% |

| 詳細 | 公式サイト | 公式サイト | アコムの詳細はこちら | 公式サイト | 公式サイト |

※2 お申込時間や審査によりご希望に添えない場合がございます。

※3 アコムでのご契約がはじめてのお客さま

※4 優遇金利の適用後は最大3.0%引き下げ

※5 申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

プロミスは事前の承諾なしに連絡した実績がゼロと公表している

| 電話による在籍確認 (原則) |

なし |

|---|---|

| 郵送物なし | 可能 |

| コールセンターの相談 | 可能 |

| 融資スピード | 最短3分(※) |

| 金利 | 2.5%~18.0% |

| 無利息期間 | 30日 |

| 特徴 | 借入まで無利息期間が経過しない |

| 詳細 | 詳細 |

※お申込み時間や審査によりご希望に添えない場合がございます。

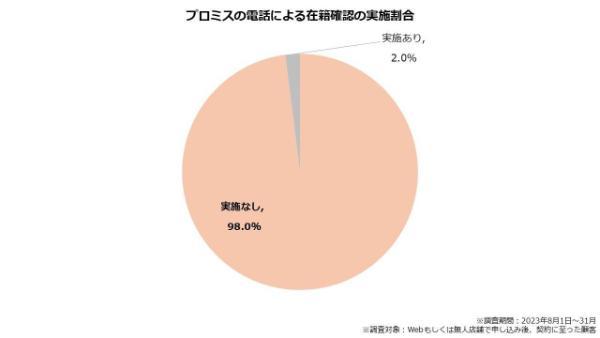

プロミスは、実際に利用者の98%は勤務先への電話連絡が実施されなかったことがわかっている。実施された2%の利用者についても、事前の承諾なしに連絡がきたケースは1件もなかったことが公表されている。

プロミスはPCやスマホで手続きを完了させる「Web完結」のほか、店舗や電話で申し込む場合も、契約時の郵送物をなくすことが可能だ。

・来店

・電話

※Webまたはスマホアプリは、「金融機関口座でかんたん本人確認」または「アプリでかんたん本人確認」を選択し、かつカード発行を希望しない場合

※来店はその場でカードが発行される

※電話は申し込み後の契約を店舗で行う場合(その場でカードが発行される)

Web完結では、以下のいずれかの方法で本人確認を行うと郵送物をなくすことができます。

「金融機関口座でかんたん本人確認」

「アプリでかんたん本人確認」

プロミスは契約時の書類だけでなく、明細など利用中の郵送物もなしにできる。利用中の郵送物をなしにするには、PCやスマホで「会員サービス」にログインして書類の受け取り方法を「Web明細」に指定しよう。

このようにプライバシー保護が充実しているプロミスですが、最大の特徴はその圧倒的な融資スピードです。

若山卓也(ファイナンシャル・プランナー)

プロミスは申し込みから審査、借り入れまで業界最速の最短3分で完結する。さらに、契約完了後、会員サービスへログインし「インターネット振込」を利用すれば、最短10秒で銀行口座に現金が振り込まれる。勤務先への電話連絡を避けながら、審査通過後にすぐにキャッシングしたい人はプロミスが候補となる。

アイフルは在籍確認の実施率が1%以下

| 電話による在籍確認 (原則) |

なし |

|---|---|

| 郵送物なし | 可能 |

| コールセンターの相談 | 可能 |

| 融資スピード | 最短18分 |

| 金利 | 3.0%~18.0% |

| 無利息期間 | 30日 |

| 特徴 | 契約の99.8%で電話なし |

| 詳細 | 公式サイト |

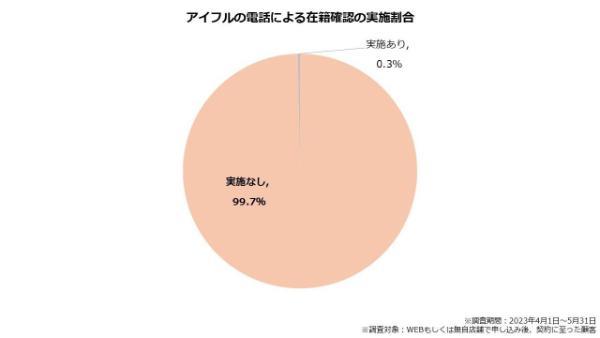

アイフルは、勤務先への電話連絡を、原則として行わない旨を公式サイトで示している。実際に利用者の99%以上は職場への連絡が行われなかった。

また電話が必要な場合も、事前に同意なく行わない旨も示している。

お申込みの際に自宅・勤務先へのご連絡は行っておりません。

在籍確認が必要な場合でも、お客様の同意をいただかない限り実施いたしません。

出典:アイフル よくある質問

アイフルはWeb完結でお金を借りられるので、周囲にバレにくい。申し込みから契約までオンラインで完結し、店舗に足を運ぶ必要がない。さらにWeb完結で申し込む際、以下いずれかの方法で本人確認を行うと、契約時の郵送物をなしにできる。

・「銀行口座で本人確認」

※「スマホでかんたん本人確認」は顔写真付きの本人確認書類および容貌撮影が必要

※「銀行口座で本人確認」は、取引時確認の完了した本人名義の銀行口座が必要

出典:アイフル 知られずに借りたい

アイフルは最短18分の即日融資に対応する点もメリットだ。契約後は、スマホアプリで手続きするだけで、セブン銀行やローソン銀行のATMですぐにキャッシングできる。今日中に電話連絡による在籍確認なしでキャッシングしたい人はアイフルを検討しよう。

アコムは半年間の在籍確認が1%、郵送物も原則なしにできる

| 電話による在籍確認 (原則) |

原則、お勤め先へ在籍確認の電話なし |

|---|---|

| 郵送物なし | 原則なし |

| コールセンターの相談 | 可能 |

| 融資スピード | 最短20分(※1) |

| 金利 | 2.4%~17.9% |

| 無利息期間 | 30日(※2) |

| 特徴 | 申込者の39.3%が審査に通過(※3) |

| 詳細 | アコムの詳細はこちら |

アコムは公式サイトで原則、勤務先への電話連絡を実施しない旨を公式サイトで明示している。連絡が必要な場合も、事前に同意なく実施されることはない。

Q. 勤務先に在籍確認の電話がかかってきますか?

A. 原則、実施しません。

※原則、電話での在籍確認はせずに書面やご申告内容での確認を実施します。もし実施が必要となる場合でも、お客さまの同意を得ずに実施することはありませんので、ご安心ください。

出典:アコム公式サイト

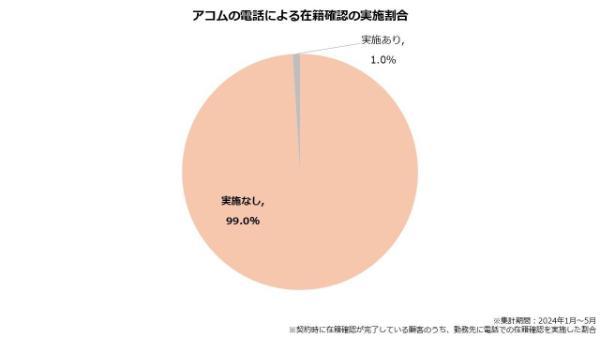

実際にアコムでは、利用者の約99%は職場への電話連絡がなかったことがわかっている。

アコムは、原則、お勤め先へ在籍確認の電話なしだけでなく、申し込みから審査、契約手続きまで、すべてWebで完結する。そのため、好きな時間に、自由な場所でこっそりキャッシングできる点がメリットだ。

また、郵送物を原則なしにできる点もアコムの魅力といえるだろう。

契約時に「電子交付」および「カードレス契約」を選択すれば契約時と利用後の郵送物もなしにできます。

若山卓也(ファイナンシャル・プランナー)

郵送物を原則なしにするための手続きは下記のとおりだ。

・スマホアプリから本人確認書類を提出する

・契約時に電子交付に同意する

・契約時にカード受取方法で「カード不要」を指定する

※提出できる本人確認書類は運転免許証、マイナンバーカード、パスポート、(交付を受けていない方は)資格確認書

※電子交付へ同意する手続きは、契約後に会員サイトで行うことも可能です。

アコムは最短20分(※1)の即日融資に対応するため、急ぎのときも選択肢となるカードローンだ。

特に急いで資金が必要な場合は、銀行振込での借り入れを選ぶとよいでしょう。銀行振込を利用すれば、PCやスマホで手続きを完了した後、24時間最短10秒で振込 (※金融機関により異なります。)が行われます。

若山卓也(ファイナンシャル・プランナー)

レイクは勤務先への電話連絡がない

| 電話による在籍確認 | なし ※ |

|---|---|

| 郵送物なし | 可能 |

| コールセンターの相談 | 可能 |

| 融資スピード | 最短15分 |

| 金利/実質年率 | 4.5%~18.0% |

| 無利息期間 | 365日、60日 |

| 特徴 | 無利息期間 業界初の365日間無利息です。 |

| 詳細 | 公式サイト |

レイクは公式サイトにおいて、勤務先への電話連絡を行わない方針を明かしている。また電話連絡が難しい場合、書類の提出に代える相談もフリーダイヤルで受け付けている。

お申込みの際に、自宅や勤務先へご連絡はおこなっておりません。

在籍確認が必要な場合でも、お客さまの同意をいただかずに実施することはございません。

出典:レイク

転職したばかりなど、勤務先への電話が不安な人は、事前にフリーダイヤルで相談しておくと安心でしょう。

若山卓也(ファイナンシャル・プランナー)

レイクはPCやスマホで手続きを行う「Web完結」のほか、自動契約機や電話で申し込んだ場合も、契約時の郵送物をなしにできる。

・自動契約機

・電話

※Webは「スマート本人確認」または「口座登録で本人確認」を選択した場合

※自動契約機はその場でカードが発行される

※電話は申し込み後の契約をWeb(Web完結(郵送なし))または自動契約機で行う場合(自動契約機はその場でカードが発行される)

特に、Web完結で申し込む場合、契約時の郵送物を避けたいなら以下のいずれかの方法で本人確認を実施しよう。

● スマート本人確認

● 口座登録で本人確認

利用後の郵送物についても、会員ページで「Web明細サービス」の登録を行えばなしにできる。

レイクの特徴として、無利息サービスが充実していることも挙げられます。無利息期間365日間は業界最長です。

若山卓也(ファイナンシャル・プランナー)

レイクでは、365日間、60日間の無利息期間を提供しており、これらは併用できず、いずれかが適用される。

一般的に消費者金融では30日間の無利息サービスが主流だが、レイクは条件を満たせば365日間の無利息期間が適応される点が特徴だ。

| 無利息期間 | 無利息期間の起算日 | |

|---|---|---|

| レイク | 365日、60日 | 初回契約の翌日 |

| SMBCモビット | ― | ― |

| アイフル | 30日 | 初回契約の翌日 |

| アコム | 30日 | 初回契約の翌日 |

| プロミス | 30日 | 初回借り入れの翌日 |

レイクは即日融資を受けることが可能だ。審査結果は最短15秒で通知され、契約はWebで最短15分(※)で完結する。5万円以内の金額を今日中にキャッシングしたい人にとってレイクは有力な候補となるだろう。

※ 一部金融機関および、メンテナンス時間等を除きます。

▼即日融資に関する注釈

申込完了後最短15秒で審査結果を表示

Webで最短15分融資も可能

※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

▼無利息に関する注釈

365日間無利息

※初めてのご契約

※Webでお申込み・ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

60日間無利息

※初めてのご契約

※Webお申込み、ご契約額が50万円未満の方

期間共通

・無利息期間経過後は通常金利適用

・初回契約翌日から無利息適用

・他の無利息商品との併用不可

貸付条件はこちら

SMBCモビットは原則電話での在籍確認をしないと公表している

| 電話による在籍確認 (原則) |

原則電話連絡なし |

|---|---|

| 郵送物なし | 可能 |

| コールセンターの相談 | 可能 |

| 融資スピード | 最短15分※ |

| 金利 | 3.0%~18.0% |

| 無利息期間 | なし |

| 特徴 | 返済でVポイントが貯まる |

| 詳細 | 公式サイト |

SMBCモビットは、原則として電話による在籍確認を行わない旨を公式サイトで明示している。また、審査過程でどうしても連絡が必要となる場合には、事前に同意を得る旨も記載されている。

Q. 審査の際に自宅や勤務先に電話がかかってくることはありますか?

A. 原則、ご自宅やお勤め先へ確認のご連絡は行っておりません。

※審査を進めるにあたり確認が必要となる場合、事前にお客さまの同意を得たうえでご連絡いたしますので、ご安心くださいませ

出典:SMBCモビット公式

勤務先に金融機関から連絡が入るリスクを避け、事前同意のプロセスにより安心して申し込めるため、プライバシーや職場との関係を重視する人に適している。

申し込みから審査後の契約まで、手続きは全てWebで完結します。借り入れや返済についても、スマホATM取引に対応するので、カードを持ち歩く必要がありません。

若山卓也(ファイナンシャル・プランナー)

スマホATM取引であれば、コンビニATMで借り入れや返済をする際、カードを挿入したり取り出したりする動作が不要だ。スマホ操作のみで完結するため、周囲の人から見ても、キャッシングやローン関連の手続きをしているとは気づかれにくい。

SMBCモビットなら以下いずれかの手続きを行うことで、書類の郵送をなくすこともできる。

【契約時に郵送物が発送されない条件(以下いずれか)】

・「オンライン本人確認」を行う

・返済方法を指定金融機関の口座振替で登録する

・三井住友銀行内ローン契約機で顔写真付き本人確認書類を提出し申し込む

※指定金融機関の例:三井住友銀行、三菱UFJ銀行、みずほ銀行、ゆうちょ銀行等 (※詳しくはHPをご確認ください。)

※カードの郵送受け取りを希望した場合は郵送物が発送される

※審査方法によっては郵送物が生じる場合がある

出典:SMBCモビット 郵送物なしで契約できますか?

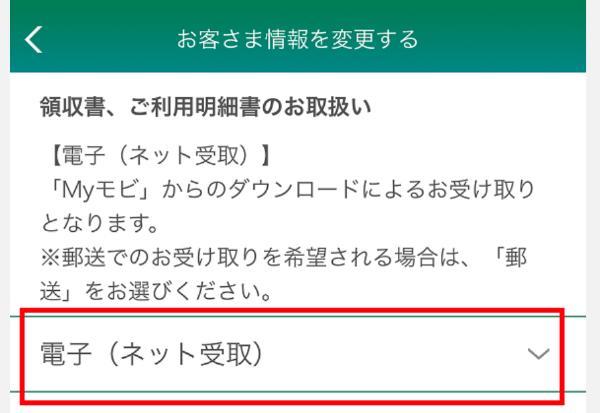

契約後、領収書や利用明細などの郵送物についても、送付を希望しない場合、「SMBCモビット公式スマホアプリ」、または「会員専用サービス「Myモビ」(PC版)」で「電子(ネット受取)」の設定をすれば発送を止めることができる。

SMBCモビットは、申し込みから借り入れまで最短15分※で行われる。原則電話連絡がないため、職場への連絡を避けたい人や審査や手続きをスピーディに終わらせたい人の候補となるカードローンだ。

メルペイスマートマネーは申込時に勤務先の入力がないので安心

| 電話による在籍確認 (原則) |

なし |

|---|---|

| 郵送物なし | 可能 |

| コールセンターの相談 | ― |

| 融資スピード | 1~2日 |

| 金利 | 3.0%~15.0% |

| 無利息期間 | 初回借入の翌月末まで(※1) |

| 特徴 | メルカリの利用実績で審査を受けられる |

| 詳細 | 公式サイト |

メルペイスマートマネーは、審査時に電話による在籍確認を行わないことが公式サイトで明示されている。

そもそも、メルペイスマートマネーは申し込みの入力項目に勤務先の連絡先がない。勤務先の名称は入力するが、電話番号などの申告は不要だ。

メルペイスマートマネーでは、審査時の在籍確認は実施していません。利用を申し込む際に、勤務先名を記載する必要はありますが、連絡先を入力する項目はなく、勤務先などへ電話連絡することはありません。

出典:メルペイスマートマネー

メルペイスマートマネーは、職場の人間だけでなく、家族や同居人に借り入れが知られるリスクが低い。これは、原則として郵送物が送られてこないためだ。審査書類や利用明細も自宅に届かず、利用履歴はすべてメルカリアプリで確認できる。そのため、郵送物によりローンの利用が周囲に発覚することはほぼないといえるだろう。

メルペイスマートマネーの利用状況を確認するには?

「マイページ>メルペイスマートマネー>メルペイスマートマネーの履歴」から、借入金額や返済状況の履歴をご確認いただけます。

出典:メルペイスマートマネー

メルペイスマートマネーの借り入れは、メルペイ残高へのチャージで行われます。手続きはアプリで完結するため、借り入れる場面を見られる懸念も小さいでしょう。

若山卓也(ファイナンシャル・プランナー)

メルペイ残高は、メルカリでの購入やメルペイでの決済に利用できるだけでなく、銀行口座への出金も可能だ。

出金手続きはメルカリアプリで行い、指定した銀行口座に振り込まれた後、すぐにキャッシングできる。

なお、メルペイスマートマネーの審査は、個人の属性や信用情報だけでなく、メルカリの取引実績による信用が重視されるといわれます。メルカリでの取引実績がある人が検討したい商品です。

若山卓也(ファイナンシャル・プランナー)

三井住友銀行カードローンは銀行ならではの金利が魅力

| 電話による在籍確認 (原則) |

あり(相談可) |

|---|---|

| 郵送物なし | 可能 |

| コールセンターの相談 | 可能 |

| 融資スピード | 最短当日(※1) |

| 金利 | 年1.5%~14.5% |

| 無利息期間 | ― |

| 特徴 | カードレス(※2)契約を選べる |

| 詳細 | 公式サイト |

※2 カードレスは三井住友銀行の普通預金口座をお持ちでない方、またWEBよりお申込みのお客さまで、本人確認をオンラインで行った場合に限り「カードレス」の選択が可能です。

三井住友銀行カードローンは電話による在籍確認が行われる。

しかし不安がある場合、三井住友銀行カードローンプラザに連絡して相談すれば、勤務先への電話連絡をなしにできる可能性がある。

Q. 申込や契約時に自宅や勤務先へ確認連絡は来ますか?

A. はい。

三井住友銀行カードローンプラザより、登録の電話番号(携帯または自宅)および勤務先へ(お勤めされていることを確認するため)銀行名でお電話させていただきます。

勤務先へのお電話に不安がおありの場合は、カードローンプラザにお問い合わせください。

出典: 三井住友銀行

三井住友銀行カードローンは、在籍確認の電話だけでなく、契約時と利用後の郵送物をなしにできる。

契約時の郵送物をなしにしたい場合、以下の方法で契約の手続きをしよう。

● PCやスマホで申し込む場合は「カードレス」で契約する

利用後の明細は、別途申し込まない限り、そもそも発送されない仕様となっている。郵送物から借り入れが知られるリスクは小さいと考えられる。

Q.取引明細は送られてくるか。

A.カードローンの取引明細は、お送りしてません。定期的に郵送をご希望のお客さまは、お手続きいただければ3ヵ月ごとのお取引明細をお送りいたします。

出典:カードローン よくあるご質問 : 三井住友銀行

三井住友銀行カードローンの上限金利は年14.5%となっており、消費者金融より3%以上低い。三井住友銀行で10万円を借りて1年間で返済する場合、アコムやアイフル(上限金利18.0%)で借りるときと比べて利息額は2,000円以上安くなる。

上限金利が低めかつ信頼できる大手銀行のカードローンで借入したい人は三井住友銀行カードローンを検討しましょう。

若山卓也(ファイナンシャル・プランナー)

セブン銀行カードローンは原則在籍確認なしを公表

| 電話による在籍確認 (原則) |

なし |

|---|---|

| 郵送物なし | ― |

| コールセンターの相談 | ― |

| 融資スピード | 最短翌日 |

| 金利 | 12.0%~15.0% |

| 無利息期間 | ― |

| 特徴 | 利用明細は発送されない |

| 詳細 | 公式サイト |

セブン銀行のカードローンは原則として電話による在籍確認がない旨を公式サイトで明かしている(出典:出典:セブン銀行)。銀行カードローンの中では、この方針を打ち出しているのは希少といえる。

「低金利の銀行カードローンを利用したいが、職場への電話はできるだけ避けたい」という人にとって、有力な選択肢となる商品だ。

セブン銀行のカードローンを利用するには、セブン銀行の口座が必要だ。

セブン銀行の口座を持っていない場合は、まず開設する必要があります。口座開設とカードローンの申し込みは同時に行えず、口座開設後にカードローンを申し込む形となります。セブン銀行の口座は最短10分で開設でき、カードローンの審査結果は最短で翌日から3営業日以内に通知されます。

若山卓也(ファイナンシャル・プランナー)

セブン銀行カードローンでは、郵送物に関する心配も不要です。すでに口座をお持ちの場合、契約時に郵送物は一切送られません。

若山卓也(ファイナンシャル・プランナー)

口座開設後にキャッシュカードが郵送されるが、セブン銀行カードローンには専用のローンカードがないため、ローンカードが送付されることはない。そのため、カードローンの利用が周囲に知られる心配がなく、ローンカードを持ちたくない人や、利用を目立たせたくない人も安心して利用できる。

利用開始後の郵送物は、そもそも発送されない。利用明細はダイレクトバンキングサービスかスマホアプリ(Myセブン銀行)で確認する仕組みだ。

契約完了後は、キャッシュカードで、全国のセブン銀行ATMでキャッシングできます。スマホATM取引きにも対応するので、スマホで手続きしてATMで現金を引き出すこともできます。また、ダイレクトバンキングサービスから銀行振込で借りることも可能です。

若山卓也(ファイナンシャル・プランナー)

もみじ銀行は勤務先は電話ではなく資格確認書で確認される

| 電話による在籍確認 (原則) |

なし(※2) |

|---|---|

| 郵送物なし | ― |

| コールセンターの相談 | 可能 |

| 融資スピード | 4~5日 |

| 金利 | 4.5%~14.5% |

| 無利息期間 | ― |

| 特徴 | 東京都の居住者も申し込める(23区内) |

| 詳細 | 公式サイト |

もみじ銀行のカードローンは、在籍確認について、勤務先への電話連絡でなく資格確認書などの書類確認で行う旨を公式サイトで示している。

携帯または自宅への電話は行われるが、基本的に申し込みで勤務先へ連絡されることはない。

Q勤務先への確認の電話はありますか?

お勤め先の確認は資格確認書等で行います。 ただし、確認できない場合はお客さまご了承のもと、お電話させていただきます。

出典:もみじ銀行

もみじ銀行の口座開設は、スマホアプリまたは店頭で手続きできる。スマホアプリの申し込みは、以下の地域に居住する人が対象だ。

口座開設が必要になる点は難点といえるが、銀行カードローンならではの低金利は未了だろう。

「勤務先への電話連絡を避けたいし、利息も抑えたい」という人にとって、有力な選択肢となるカードローンだ。

セントラルは在籍確認の方法を相談して決められる

| 電話による在籍確認 (原則) |

あり(相談可) |

|---|---|

| 郵送物なし | 可能 |

| コールセンターの相談 | 可能 |

| 融資スピード | 最短30分 |

| 金利 | 4.8%~18.0% |

| 無利息期間 | 30日 |

| 特徴 | 自動契約機ならカードが発送されない |

| 詳細 | 公式サイト |

原則電話連絡なしで審査が甘いカードローンを探す方の選択肢となるでしょう。

セントラルは、基本的には電話での在籍確認を行う方針だ。しかし、どのように在職確認を行うか事前に相談できる旨が公式サイトで示されている。

Q. 在籍確認は有りますか?

A. 在籍確認は、一度お客様とお話をしてからどのようにするかを確認致します。お申し込みをいただいてからすぐにお取りするわけではございません。基本的にお電話確認をさせていただきます。

出典: セントラル公式

周囲に知られにくい方法とは、例えば本人が確実に電話を取れる時間帯に実施するなどが考えられます。受け手が本人なら、職場に知られる可能性は小さくなるでしょう。また書類提出などの方法で在籍確認を実施してもらえないか打診することも可能です。

若山卓也(ファイナンシャル・プランナー)

セントラルは、申し込みから審査、契約までをPCやスマホで手続きでき、すべてWeb上で完結する。自宅への郵送物についてもセントラルの利用明細はATMでの発行のみとなり、自宅へ郵送されることはない。

・新橋店(東京都港区)

・新宿歌舞伎町店(東京都新宿区)

・池袋店(東京都豊島区)

・横浜店(神奈川県横浜市)

・大宮店(埼玉県さいたま市)

出典:セントラル 店舗・ATMのご案内

※上記のセントラルATMのほか、全国のセブン銀行ATM、銀行振込での借り入れできます。

中小消費者金融の代表格であるセントラルは、大手の審査に落ちた人・ブラックリストに載っている人でもお金を借りられる可能性があります。中小消費者金融の審査では、過去の信用情報よりも現在の収入や借入状況などが重視されるためです。

若山卓也(ファイナンシャル・プランナー)

(公式サイト)

ベルーナノーティスは配偶者に対して在籍確認が行われる場合がある

| 電話による在籍確認 (原則) |

あり(連絡先は相談可) |

|---|---|

| 郵送物なし | ― |

| コールセンターの相談 | 可能 |

| 融資スピード | 最短24時間以内 |

| 金利 | 4.5%~18.0% |

| 無利息期間 | 14日(※3) |

| 特徴 | 専業主婦も借りられる(配偶者貸付) |

| 詳細 | 公式サイト |

ベルーナノーティスは、原則として在籍確認の電話があると公式サイトで示している。しかし不安がある場合は職場や家族に知られにくい方法で実施できないかなど、相談できる。

ベルーナノーティスのカードローンでも、基本的には電話での在籍確認を行っていますが、不安がある方はご相談にのることも可能です。

出典:ベルーナノーティス公式

ベルーナノーティスは配偶者貸付に対応しており、専業主婦でもお金を借りられるが、その場合配偶者の勤務先にも在籍確認の電話連絡が実施される。

※参照:日本賃金業協会公式

※利用中の明細は、会員サイトで閲覧する方法(ECO明細)を選択できます。

いつもは原則在籍確認なしで郵送物もなし

| 電話による在籍確認 (原則) |

なし |

|---|---|

| 郵送物なし | 可能 |

| コールセンターの相談 | 可能 |

| 融資スピード | 最短30分 |

| 金利 | 4.8%~20.0% |

| 無利息期間 | 60日 |

| 特徴 | カードレス契約のみ |

| 詳細 | 公式サイト |

いつもは、申し込み時に自宅や勤務先への電話を原則として行わない旨を公式サイトで明示している。在籍確認の連絡が必要な場合も、申込者の同意を得ずに実施されることはない。

Q. 申込みの時に、自宅や勤務先へ確認の電話がかかってきますか?

A. 原則、電話での確認はございません。

→審査結果により電話確認が必要な場合も、お客様の同意を得ずに実施することはございません。

出典:いつも

いつもは、電話による在籍確認のほか、郵送物もなく、プライバシーへの配慮が行き届いているといえるだろう。

同社は、契約時の郵送物がないこと、利用者の同意を得ることなく自宅へ郵送物を送ることはないことについて公式サイトで明示している。

Q. 郵送物は送られてくるのですか?

A. ご契約時に、弊社からの郵送物は一切ございません。

Q. 自宅へ郵送物は送られてくるのでしょうか?

A. お客様のご同意を得ることなくご自宅へ郵送物をお送りすることはありません。

出典:よくある質問|いつも

※契約は契約書をFAXまたは電子メール(PDF)で送信して行います。契約書はセブン-イレブンのマルチコピー機で出力できます。出力に必要な予約番号は審査結果と併せて通知されます。

いつもは、ローンカードが発行されないカードレス契約を採用しています。借り入れはPCやスマホで会員ページにアクセスして手続きを行い、指定の銀行口座へ振り込まれる形となります。そのため、直接現金を引き出すキャッシングは利用できません。現金が必要な場合は、振込先の金融機関から引き出すようにしましょう。

若山卓也(ファイナンシャル・プランナー)

(公式サイト)

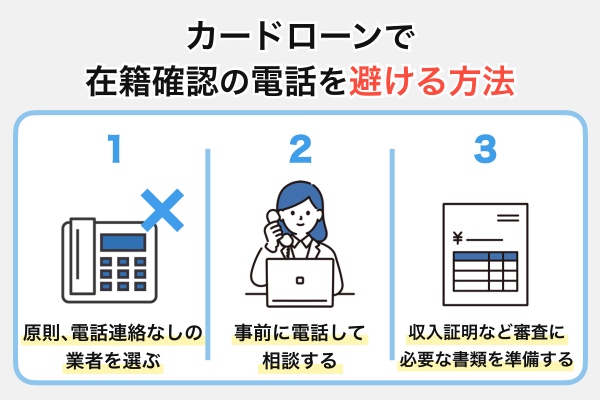

カードローンで在籍確認の電話を避ける方法

在籍確認の電話を避けたいなら、「原則勤務先へ連絡しない大手消費者金融」に申し込むことが重要だ。

回避の可能性を高めたい時には、事前に電話相談するとさらに安心だろう。また、「会社に在籍していることが分かる書類」を準備しておくのもいいだろう。

なお、近年は電話による在籍確認は少なくなってきています。実際に、プラスワンの調査では、カードローン利用者の66.7%が、書類などの方法で確認が実施されたことがわかっています。カードローンの利用で勤務先に連絡がくるケースは少ないようです。

若山卓也(ファイナンシャル・プランナー)

・在籍確認がとれる書類を提出した:31.4%

・電話連絡も書類提出もなかった:36.3%

※調査方法:クラウドワークス、調査対象人数:325人、調査実施期間:2023年5月19日~2023年6月20日、調査主体:アトムくん編集部(株式会社プラスワン)

出典:PR TIMES

原則電話連絡なしの業者を選ぶ

まずは、在籍確認の電話を原則実施しない大手消費者金融に申し込もう。勤務先にカードローンの利用を知られるリスクを避けられる。

在籍確認の方法はカードローンによって異なり、実施方法は公式サイトなどで開示されている場合がある。

・会社に在籍していることを証明する書類で確認 など

勤務先への連絡を避けたいなら、電話の在籍確認を原則なしと公言しているカードローンに申し込みたい。

例えば、SMBCモビットは原則として勤務先へは連絡しない旨を公式サイトで明かしている。

原則、ご自宅やお勤め先へ確認のご連絡は行っておりません。

出典:SMBCモビット 審査の際に自宅や勤務先に電話がかかってくることはありますか?

※審査を進めるにあたり確認が必要となる場合、事前にお客さまの同意を得たうえでご連絡いたしますので、ご安心くださいませ

同様に、電話による在籍確認を行わない旨を公式サイトで明言するカードローンは次のようなものがある。

事前に電話して相談する

電話による在籍確認を避けたいなら、事前にその要望を借り先に伝えておくのも有効だ。

在籍確認の電話が原則ないと公言するカードローンでも、場合によっては勤務先へ連絡が入る。どうしても勤務先への連絡を避けたいなら、申し込み前に相談する方が確実だ。

どのカードローンを選んでも、勤務先への連絡を完全に避けることはできません。原則として電話による在籍確認を行わないカードローンであっても、勤務先へ連絡するケースはあります。

若山卓也(ファイナンシャル・プランナー)

例えば次のカードローンは、いずれも在籍確認の電話が原則ないと明言している。しかし、わずかながら勤務先へ連絡するケースがみられる。

|

|

|

|

| 電話あり | 0.3% | 1.0% | 2% |

| 電話なし | 99.7% | 99.0% | 98% |

| 集計期間 | 2023年4月~5月 | 2024年1月~5月 | 2023年8月 |

| 公式サイト | 公式サイト | アコムの詳細はこちら | 公式サイト |

これらのことからも、職場でカードローンの利用を知られたくないなら、申し込み前に相談しておく方が望ましい。在籍確認の方法について要望を伝えることができる。

例えばセントラルは、在籍確認の方法を事前に確認する旨をウェブサイトで明示している。

在籍確認は、一度お客様とお話をしてからどのようにするかを確認致します。お申し込みをいただいてからすぐにお取りするわけではございません。基本的にお電話確認をさせていただきます。

引用:セントラル

また、大手消費者金融系カードローンも原則として電話による在籍確認を行わないが、実施する場合は事前に申込者の同意を得るとしている。

勤務先への電話以外の方法で在籍確認を取れないか、相談する余地はあるでしょう。

若山卓也(ファイナンシャル・プランナー)

| 原則なし | 実施する場合の事前同意 | 公式サイト | |

|

〇 | 〇 | 公式サイト |

|

〇 | 〇 | 公式サイト |

|

〇 | 〇 | アコムの詳細はこちら |

|

〇 | 〇 | 公式サイト |

|

〇 | 〇 | 公式サイト |

ただし、事前の相談を受け付けないカードローンもある。LINEポケットマネーはその1つだ。申込の際は、在籍確認の方針だけでなく、事前相談の可否も確認しておきたい。

勤務先にご連絡させていただく場合があります。恐れ入りますが、勤務先への連絡に関するご要望は承れません。予めご了承ください。なお、ご連絡する場合は、オペレーターの個人名での連絡となりますのでプライバシーは守られます。

出典:LINEポケットマネー 自宅や勤務先へ確認(在籍確認)の電話がかかってきますか?

収入証明など審査に必要な書類を準備する

在籍確認は書類の提出で行われる場合もある。その場合、勤務先への在籍を証明する書類の提出が求められる傾向にある。

提出書類は資格確認書や給与明細などが考えられるため、事前に準備しておきたい。

また申し込み時に相談することで、電話に代えて別の方法で在籍確認を受けられることもあるだろう。例えば、横浜銀行カードローンは、確認の書類として次のようなものを挙げている。

書類の入手方法について、わかりにくいものを簡単に解説する。どう入手していいかわからないという人は参考にするといいだろう。

・源泉徴収票……年末調整時に勤務先から発行される。

・給与明細書……給与の支給日までに勤務先から発行される。

・確定申告書……申告後の控えが提出書類となる。自身で確定申告を行うと、その控えを手元に保管する。控えには税務署の受領印(※)が必要になることがある。

※2025年1月以降、確定申告書の控えに受領印は押なつされない

なお、勤務先の情報は信用情報機関に登録されています。電話や書類による確認を行わず、信用情報機関への照会をもって在籍確認とする場合もあります。

若山卓也(ファイナンシャル・プランナー)

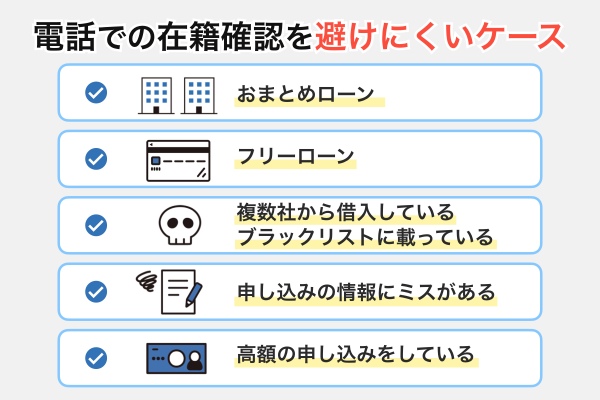

カードローンの在籍確認で職場への電話連絡を避けられないケース

カードローンの在籍確認で職場への電話連絡が避けられないケースは、金融機関が、申込社の返済能力について、より慎重に確認する必要があると判断した場合だ。

例えば、他社からの借入がある場合、金融機関は、申込者が勤務先から安定した収入を得ているかどうかを、より慎重に確認する必要がある。

安定した職に就いていることは、返済能力を示す重要な指標となる。

より慎重な審査が想定されるケースの1つが多重債務だ。

カードローンは申込者の返済能力を超えて融資することは禁じられている。複数の借り入れがあったり、収入に対し高額な債務を抱えたりするなど、多重債務のおそれがあると判断されれば、在籍確認も厳格に行われるだろう。

また、返済が滞った記録がある、いわゆる「ブラックリストにのる」状態も、審査は慎重に行われるだろう。

これらのケースに該当する場合、電話による在籍確認を避けることは難しいだろう。

よくある質問

貸金業者は、申し込みを受けた際にCICやJICCなどの信用情報機関に照会を行う。信用情報機関には、申込者の勤務先や他社ローンの契約情報・利用履歴などが信用情報として登録されている。この信用情報と申し込み内容に不一致がある場合、確認の電話が入ることが考えられる。

また、カードローンの申し込み時には、収入を証明する書類の提出を求められることがある。特に、利用限度額が50万円を超える契約や、他社との合計が100万円以上の契約を申し込む場合には、収入証明書の提出が必要になるケースが多い。

そもそも、虚偽の申告は非常にリスクの高い行為だ。もし虚偽が発覚した場合、債務の一括返済を求められる可能性がある。

多くのカードローンは規約で「期限の利益の喪失」を定めている。期限の利益とは、所定の期日まで支払いが猶予される権利を指すが、虚偽申告が原因でこの利益を失うと、債権者は債務者に対し、残りの債務を一括で請求できるようになる。言い換えれば、利用者は一度にすべての債務を履行する義務を負うことになる。

消費者金融などの貸金業者は、審査時に必ず申込者の返済能力を調査する。貸金業法で返済能力の調査が義務付けられているためだ。また、銀行は一般社団法人全国銀行協会の取り決めに即し、返済能力の調査を行っている。

カードローンの在籍確認において、申込者がパートやアルバイトの場合でも、電話連絡が行われる際の勤務先は正社員と同様に現在の職場となる。

審査基準は金融機関ごとに異なるが、申込者の信用力や返済能力を確認する点において、電話連絡による在籍確認を行う会社と、他の方法で確認を行う会社に大きな違いはない。

ただし配偶者貸付を利用する場合、配偶者の勤務先に対しても、電話による在籍確認が行われることがある。

配偶者貸付とは、本人と配偶者の収入を合算して審査を受けられる制度だ。収入が全くない専業主婦でも、配偶者貸付なら融資を受けられる可能性がある。

配偶者貸付を申し込んだ場合、配偶者の返済能力も調査される。したがって、配偶者の勤務先に電話がなされる可能性がある。

なお、配偶者貸付の申し込みは配偶者の同意が必要だ。また夫婦関係を証明する書類や、配偶者の収入を証明する書類の提出も求められる。

※参照:貸金業法 | e-Gov 法令検索

一般的に、学生の在籍確認は、アルバイト先への電話が中心となる。ただし、親が連帯保証人になっている場合や、収入が安定していることを証明するために親の勤務先に連絡する場合など、例外は考えられる。

派遣社員がカードローンに申し込む場合、勤務先は派遣元を申告することが一般的だ。在籍確認の電話がある場合も、多くは派遣元に行われる。

ただし、派遣元への電話では在籍確認が取れないことが多い。個人情報保護の観点から、派遣会社は所属の有無を外部に漏らさない対応を取る傾向にあるためだ。

派遣元が在籍確認の電話に対応しない場合、ローン会社に別の方法で対応できないか相談するとよいだろう。所属の確認が取れる書類を提出することで手続きを進められる可能性がある。派遣会社によっては在職証明書を発行する場合がある。

また、原則として電話による在籍確認を行わない金融機関に申し込むのも手だ。大手消費者金融の多くは、書類での確認など別の方法をとる。

カードローンやクレジットカードの利用履歴は信用情報機関に記録され、審査時は照会される。滞納を起こしたのが他社でも、申込先は審査を通じてその事実を把握する。返済能力や信用力が低いとみなされれば、審査に通過できないこととなる。

なお、いわゆるブラックの人であっても、申し込み自体ができないわけではない。貸し付け条件を満たすなら、過去に深刻な滞納を起こしていても申し込みできる。審査が進めば、その他の人と同様に在籍確認が行われることになる。

もちろん、ブラックの人の審査は慎重に行われると考えられる。在籍確認も、より厳格に実施されることが想定される。ただし原則として申し込み時に電話しないと明示する金融機関でも、連絡が来る場合もあるだろう。

大手金融機関の審査に不安がある人は、セントラルなど、現在の収入状況をより重視する傾向がある中小消費者金融を検討しよう。

貸金業者や銀行などの金融機関は貸金業法や一般社団法人全国銀行協会の取り決めにより、過剰貸付け防止のために申込者の返済能力を審査することが義務付けられている。

在籍確認の方法は、法律で厳密に定められてはおらず、電話や書類などの手段を用いて行われる。

一方、原則として電話による在籍確認を行わない金融機関なら、勤務先への連絡を避けられる可能性がある。

カードローンに申し込むと、基本的に在籍確認が行われる。この確認は、勤務先への電話で行われることが一般的だ。

ただし、電話以外の方法で行われることもある。代表的なものが書類の提出だ。資格確認書や在籍証明書など、勤務先への所属を証明する書類を提出することで、確認を完了する金融機関もある。

大手消費者金融は、原則として電話による在籍確認を行わないことが多い。勤務先への連絡を避けたい場合、このような金融機関を選ぶとよいだろう。

ただし、必ず避けられるわけではない。原則として審査時に電話をしないと明示する金融機関でも、必要な場合は連絡が来るケースがある。

そのほかにも、申込者が申告した勤務先情報に不審な点がある場合や、信用情報と一致しない場合、電話で確認が行われることがある。

そして在籍確認なしのカードローンは、原則として存在しない。この確認は、審査過程の一環として、申込者が申告した情報と実際の勤務状況に齟齬がないか、また返済能力があるかを確認するために実施される。

証券外務員一種、AFP、プライベートバンキング・コーディネーター資格保有。

Twitter:@FP38346079

証券外務員一種、AFP、プライベートバンキング・コーディネーター資格保有。

Twitter:@FP38346079

【関連記事】

・審査が甘いカードローンはどれ?成約率が高い消費者金融・ネット銀行のおすすめ13選!

・審査なし・必ず審査が通るクレジットカードは?カードレスで即日発行のカードを紹介