PR

本サイトにはプロモーション広告を含みます。なお、掲載されている広告の概要や評価等は事実に反して優遇されることはありません。

ゴールドカードおすすめランキング19枚!還元率や特典を比較

ゴールドカードのおすすめは、ランキング1位 三井住友カード ゴールド (NL)、2位 楽天ゴールドカード、3位 JCBゴールドだ。

いずれも「還元率が高くてポイントがためやすい」「特典を数回使うだけで年会費をペイできる」など、年会費を上回りやすい特典が充実したカードだ。

以前はゴールドカードといえばステータス性や高級な特典を重視したものが多かった。しかし近年は年会費が無料になるカードをはじめ、誰でも持ちやすいものも増えている。

それだけに自分に合ったゴールドカードを選ぶのは大変だ。本記事のランキングをチェックして、自分にふさわしいカードを見つけてほしい。

それでも悩んだら、編集部イチオシの次の2枚を候補にしてみてはいかがだろう。

| お得さを重視したい人に! | ステータス性と特典を重視したい人に! |

|---|---|

Oliveフレキシブルペイ(Olive ゴールド) |

アメリカン・エキスプレス(R)・ ゴールド・プリファード・カード |

| 年会費:5,500円(税込) | 年会費:3万9,600円(税込) |

| ・年間100万円以上使えば翌年以降年会費無料 ・対象のコンビニ・飲食店でのスマホタッチ決済で 最大7%のポイント還元(※1) ・クレジットカード、デビットカード、ポイント払いの 3つの決済機能を1枚に備えた高い利便性 |

・高級感あふれるメタル製で、洗練されたデザイン ・国内50ヵ所以上の一流ホテルに1泊2名まで無料で宿泊 ・毎年1万円分のホテル予約用 トラベルクレジットプレゼント ・国内保険最高5,000万円、海外保険最高1億円の補償 ・空港ラウンジ利用は同伴者1名も無料 |

| 公式サイト | 公式サイト |

※1 iD、カードの差し込み、磁気取引は対象外です。

※1 商業施設内にある店舗など一部ポイント加算対象にならない店舗があります。

※1 通常のポイント分を含んだ還元率です。

目次

- ゴールドカードおすすめ人気ランキング

- 三井住友カード ゴールド (NL)は年会費が無料になる・特定シーンで高還元のコスパ最強カード

- 楽天ゴールドカードは楽天ユーザー必携!常に3.0%の高還元&誕生月は4.0%にアップ

- JCBゴールドは保険や優待重視の人にとって最強の1枚【初年度年会費無料】

- Oliveフレキシブルペイ(Olive ゴールド)は年会費永年無料が可能! 3つの決済機能を備えた利便性も魅力

- アメリカン・エキスプレス(R)・ゴールド・プリファード・カードは最高級のステータス性を求める人に!旅行の付帯サービスも手厚い

- PayPayカード ゴールドはソフトバンクのケータイ料金10%還元!PayPay連携で1.5%

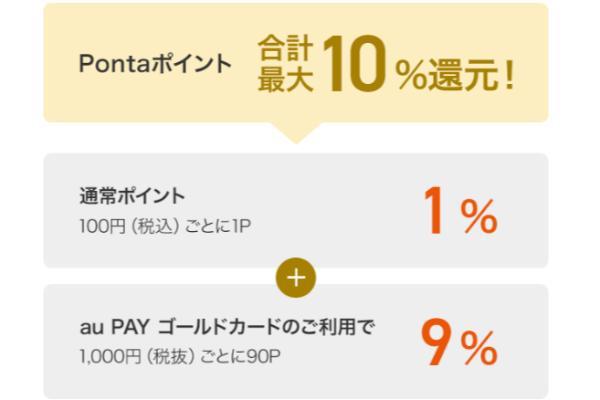

- au PAY ゴールドカードはauケータイで10%還元!

- 三菱UFJカード ゴールドは年間100万円以上利用で実質無料、多彩な優待サービス

- JCB GOLD EXTAGEは20代限定のゴールドカード、格安ながら高品質な旅行サービス

- dカード GOLDはドコモユーザーにお得な1枚!ドコモ料金で10%還元

- セゾンゴールド・アメリカン・エキスプレス(R)・カードは家族カードを最大4枚発行できる

- ANAアメリカン・エキスプレス(R)・ゴールド・カードはANAをよく使う人におすすめ

- SAISON GOLD Premiumは年間50万円利用ごとにボーナスポイント付与!年間100万円利用で年会費無料も可能

- イオンゴールドカードはインビテーションが届けば年会費無料

- エポスゴールドカードは年会費無料の条件が緩く、公共料金の支払いでも高還元が可能

- ビューカード ゴールドは新幹線利用で最大10%還元!JR利用者の最強の1枚

- JALカード CLUB-AゴールドカードはJALマイルが効率的にたまる!

- ダイナースクラブカードはステータス性が高く、お得なグルメ特典が豊富

- P-oneカード<Premium Gold>は利用代金の1.0%が自動的に割り引かれる

- 20代・30代・40代・50代以上はどのカードを選ぶべき?年代別に解説

- カードの選び方

- ゴールドカードのメリット

- Q&A

ゴールドカードおすすめ人気ランキング

ゴールドカードのおすすめは、ランキング1位 三井住友カード ゴールド (NL)、2位 楽天ゴールドカード、3位 JCBゴールドだ。

これらは次の基準に沿って総合的に判断し、厳選したものだ。

・一般カードにはない充実した優待がある・年会費とサービスのバランスが良い

・年間利用額に応じて年会費が無料になる・ボーナスポイントをもらえる

・空港ラウンジサービスが充実している

・ステータスが高く持っているだけで格好良い、社会的地位の高さを示せる

本記事では、さまざまなゴールドカードを合計19枚紹介する。

年会費や付帯サービスなどを比較しながら、自分に合うクレジットカードを見つけてほしい。

| カード名 | 三井住友カード ゴールド(NL)  |

楽天ゴールドカード |

JCBゴールド |

Oliveフレキシブル ペイ ゴールド  |

アメリカン・エキスプレス(R)・ ゴールド・プリファード・カード  |

PayPayカード ゴールド |

au PAY ゴールドカード |

三菱UFJカード ゴールド  |

JCBゴールドEXTAGE |

dカード GOLD |

セゾンゴールド・アメリカン・ エキスプレス(R)・カード  |

ANAアメリカン・エキスプレス(R)・ ゴールド・カード  |

SAISON GOLD Premium  |

イオンゴールドカード |

エポスゴールドカード |

ビューゴールド プラスカード  |

JALカード CLUB-A ゴールドカード  |

ダイナース クラブカード  |

P-oneカード <Premium Gold>  |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 年会費 | 5,500円 (税込) |

2,200円 (税込) |

11,000円 (税込) |

5,500円 (税込) |

39,600円 (税込) |

11,000円 (税込) |

11,000円 (税込) |

11,000円 (税込) |

3,300円 (税込) |

11,000円 (税込) |

11,000円 (税込) |

34,100円 (税込) |

11,000円 (税込) |

無料 | 5,000円 (税込) |

11,000円 (税込) |

17,600円(税込) AMEXは20,900円 |

24,200円 (税込) |

11,000円 (税込) |

| 基本還元率 | 0.5% | 1.0% | 0.5% | 0.5% | 1.0% | 1.0% | 1.0% | 0.5% | 0.5~ 0.75% |

1.0% | 0.75% | 1.0% | 0.5% | 0.5% | 0.5% | 0.5% | 1.0% | 1.0% | 1.3% |

| 還元率がアップ するシーン |

対象のコンビニ・ 飲食店利用で還元率7% |

楽天市場の利用で3.0%還元、 誕生月の利用は4.0%還元 |

Amazon利用で1.5%還元、 スタバ利用で10.0%還元 |

対象のコンビニ・ 飲食店利用で還元率7% |

AmazonやUber eatsの 利用で3.0%還元 |

Yahoo!ショッピングの 利用で7.0%還元 |

auの携帯料金支払いで10.0%還元 au PAYマーケットの利用で9%還元 |

対象のコンビニやスーパーで 7.0%還元、最大20%還元 |

入会後3ヵ月間は1.5%還元 | ドコモの携帯料金 支払いで10.0%還元 |

SAISON MILE CLUB 加入でマイル還元率1.125% |

ANAグループでの利用で マイル還元率3.0% |

コンビニ・カフェ・ マクドナルドで5.0%還元 |

イオングループでの 利用で1.0%還元 |

選べるポイントアップショップで 選択した店舗利用時に1.5%還元 |

モバイルSuicaグリーン券購入や えきねっとでの新幹線チケット 購入で10.0%還元 |

イオンやファミリーマートなどの JALカード特約店利用で2.0%還元 |

セブン-イレブンやミニストップ 利用と条件達成で5.0%還元 |

- |

| 付帯保険 | 海外旅行傷害保険:2,000万円 国内旅行傷害保険:2,000万円 ショッピング保険:300万円 |

海外旅行傷害保険:2,000万円 | 海外旅行傷害保険:1億円 国内旅行傷害保険:5,000万円 航空機遅延保険:4万円 ショッピング保険:500万円 |

海外旅行傷害保険:2,0500万円 国内旅行傷害保険:2,000万円 ショッピング保険:300万円 |

海外旅行傷害保険:1億円 国内旅行傷害保険:5,000万円 キャンセル保険:10万円 返品保険:15万円 ショッピング保険:500万円 |

海外旅行傷害保険:1億円 国内旅行傷害保険:5,000万円 ショッピング保険:300万円 |

海外旅行傷害保険:1億円 国内旅行傷害保険:5,000万円 ショッピング保険:300万円 |

最高5,000万円 (自動付帯1,000万円+利用付帯4,000万円) 国内旅行傷害保険:5,000万円 航空機遅延保険:2万円 ショッピング保険:300万円 |

海外旅行傷害保険:5,000万円 国内旅行傷害保険:5,000万円 ショッピング保険:200万円 |

海外旅行傷害保険:1億円 国内旅行傷害保険:5,000万円 ショッピング保険:300万円 |

海外旅行傷害保険:5,000万円 国内旅行傷害保険:5,000万円 ショッピング保険:200万円 |

海外旅行傷害保険:1億円 国内旅行傷害保険:5,000万円 キャンセル保険:10万円 ショッピング保険:500万円 |

海外旅行傷害保険:1,000万円 国内旅行傷害保険:1,000万円 |

海外旅行傷害保険:5,000万円 国内旅行傷害保険:3,000万円 ショッピング保険:300万円 |

海外旅行傷害保険:5,000万円 | 海外旅行傷害保険:5,000万円 国内旅行傷害保険:5,000万円 ショッピング保険:300万円 |

海外旅行傷害保険:5,000万円〜1億円 国内旅行傷害保険:5,000万円 航空便遅延保険:4万円(JCBのみ) ゴルファー保険:1億円 ショッピング保険:300〜500万円 |

海外旅行傷害保険:1億円 国内旅行傷害保険:1億円 ショッピング保険:500万円 |

海外旅行傷害保険:5,000万円 国内旅行傷害保険:5,000万円 ショッピング保険:300万円 |

| 優待・特典 | 空港ラウンジ ゴールドデスク |

空港ラウンジ (年2回まで) トラベルデスク |

空港ラウンジ ゴルフ優待 |

空港ラウンジ 三井住友銀行のATM 手数料無料 |

空港ラウンジ プライオリティ・パス 年2回まで無料 ダイニング・ホテル優待 |

空港ラウンジ LYPプレミアム使い放題 |

空港ラウンジ 宿泊予約・レンタカー優待 |

空港ラウンジ 宿泊・レジャー優待 金融取引サービス 介護相談サービス |

空港ラウンジ | 空港ラウンジ 海外レンタカー優待 100万円利用+カード切替で 11,000円相当の特典プレゼント |

空港ラウンジ 旅行・グルメ・レジャー などの各種優待 |

空港ラウンジ プライオリティ・パス 年2回まで無料 |

空港ラウンジ 映画料金1,000円など 140万件の優待 |

空港ラウンジ 年間100万円利用で イオンラウンジ利用可能 |

空港ラウンジ 家族をゴールドカード に招待可能 |

空港ラウンジ ビューゴールドラウンジ (東京駅)を利用可能 |

空港ラウンジ 機内販売の割引 飛行機の搭乗日当日の 予約や変更が可能 |

空港ラウンジ グルメ・トラベル・エンターテインメント・ ゴルフの各種優待 |

空港ラウンジ 自動で1.0% キャッシュバック |

| ボーナス ポイントの有無 |

年間100万円利用で 10,000ポイント |

- | - | 年間100万円利用で 10,000ポイント |

- | - | 年間100万円利用で 2,200ポイント |

- | - | - | - | 50万円利用ごと に500ポイント |

- | 年間50万円利用で 2,500ポイント 年間100万円利用で 10,000ポイント |

年間の利用金額に応じて 最大12,000ポイント |

毎年1回目の飛行機搭乗 で2,000マイル |

- | 年間50万円以上の利用で 1,000ポイント キャッシュバック |

|

| 追加カード | ETCカード 家族カード |

ETCカード 家族カード |

ETCカード 家族カード |

ETCカード 家族カード |

ETCカード 家族カード |

ETCカード 家族カード |

ETCカード 家族カード |

ETCカード 家族カード |

ETCカード 家族カード |

ETCカード 家族カード |

ETCカード 家族カード |

ETCカード 家族カード |

ETCカード 家族カード |

ETCカード 家族カード |

ETCカード | ETCカード 家族カード |

ETCカード 家族カード |

ETCカード 家族カード |

ETCカード 家族カード |

| 発行スピード | 最短10秒 | 1週間〜10日 | 最短5分 | 最短3営業日 | 3週間 | 最短5分 | 最短4日 | 最短翌営業日 | 最短3営業日 | 1〜3週間 (審査は最短5分) |

最短3営業日 | 3週間 | 最短3日 | 2〜3週間 | 最短即日 | 最短1週間 | 最短2週間 | 非公開 | 最短1週間 |

| タッチ決済 | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ |

| マイル | ANA | JAL/ANA | JAL/ANA | ANA | JAL/ANA | - | JAL | JAL | JAL/ANA | JAL | JAL/ANA | ANA | JAL/ANA | JAL | JAL/ANA | - | JAL | JAL/ANA | - |

| 申込条件 | 18歳以上 | 20歳以上 | 20歳以上 | 18歳以上 ※クレジットモード は20歳以上 |

- | 18歳以上 | 20歳以上 | 20歳以上 | 20〜29歳 | 18歳以上 | 18歳以上 | - | 18歳以上 | イオンカードを年間 50万円以上利用 |

20歳以上 エポスカード所有者 は18歳以上 |

20歳以上 | 20歳以上 | 所定の基準を満たす人 | 18歳以上 |

| 国際ブランド | Visa/Mastercard | Visa/Mastercard/ JCB/AMEX |

JCB | Visa | AMEX | Visa/Mastercard/JCB | Visa/Mastercard | Visa/Mastercard/ JCB/AMEX |

JCB | Visa/Mastercard | AMEX | AMEX | Visa/JCB/AMEX | Visa/Mastercard/JCB | Visa | JCB | Visa/Mastercard/ JCB/AMEX/Diners |

Diners | Visa /Mastercard /JCB |

| 詳細 | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

三井住友カード ゴールド (NL)は年会費が無料になる・特定シーンで高還元のコスパ最強カード

- 年間100万円以上使うだけで年会費が永年無料&1万ポイントもらえる

- 対象店舗でのスマホタッチ決済で還元率が7%

三井住友カード ゴールド(NL)はコスパ最強のゴールドカードだ。初年度の年会費は5,500円(税込)かかるが、年間100万円以上利用すると翌年以降の年会費が一切かからなくなる。

さらに、それとは別に利用額に応じた継続特典もある。具体的には、年間100万円以上の利用があった場合には、カード更新のタイミングで毎年1万ポイントが付与される。

このとき通常のポイントサービス(還元率0.5%)では5,000ポイントがたまっているので、100万円利用時には合計1万5,000ポイントを得られる計算だ。実質1.5%という高還元である。

年間100万円の利用は、毎月にすると8万円ほどです。家賃や光熱費、スマホ代などの固定費をカード払いにすれば、意外と簡単に達成できる金額です。

たけなわアヤコ(ファイナンシャル・プランナー)

また、三井住友カード ゴールド(NL)は、コンビニや飲食店など、誰もがよく使うお店で還元率7%になる点も見逃せない。7%還元の条件は、対象店舗でスマホタッチ決済で支払うことだ。

・ セブン-イレブン

・ ローソン

・ マクドナルド

・ モスバーガー

・ サイゼリヤ

・ ガスト

・ バーミヤン

・ ケンタッキーフライドチキン など

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カード ゴールド(NL)を年間100万円ほど利用すると、どのくらいのポイントをためられるのかシミュレーションした。

結果、年間108万円を利用して、合計3万8,880ポイント(実質還元率3.6%)が手に入ることとなった。

| 利用想定シーン(還元率) | 利用想定額 | 年間ポイント数 |

|---|---|---|

| 特典対象のコンビニ(7.0%) | 月1万円 | 8,400ポイント |

| 特典対象の飲食店(7.0%) | 月2万円 | 1万6,800ポイント |

| 水道・光熱費の支払い(0.5%) | 月2万円 | 1,200ポイント |

| そのほか通常利用(0.5%) | 月4万円 | 2,400ポイント |

| 100万円利用による特典付与 | - | 1万ポイント |

| 合計 | 月9万円(年間108万円利用) | 3万8,800ポイント |

◾️年会費のモトをとるにはどう使えばいい?(損益分岐点)

三井住友カード ゴールド(NL)の年会費をペイできる損益分岐点は、カード利用額100万円だ。月平均にして約8.4万円である。

1度でも年間100万円以上の利用があれば、翌年以降の年会費はすべて無料になる。

しかし、三井住友カード ゴールド(NL)をお得に使いこなしたいのなら、年会費無料になった翌年以降も毎年100万円以上利用して、継続特典として1万ポイントを手に入れたい。

| 年間利用額 | 総ポイント数 (基本還元+特典付与分) |

実質還元率 |

|---|---|---|

| 100万円 | 1万5,000ポイント | 1.5% |

| 150万円 | 1万7,500ポイント | 1.1% |

| 200万円 | 2万ポイント | 1.0% |

| 300万円 | 2万5,000ポイント | 0.8% |

なお、100万円を超えたカード利用に関しては、徐々に実質還元率が下がってしまう。

もし、年間利用額が100万円を大きく超える場合は、ほかのクレジットカードと併用するのがいいだろう。還元率を最大限に活用できる。

| 年会費 | 5,500円(税込)※ |

|---|---|

| 貯まるポイント | Vポイント |

| 基本還元率 | 0.5% |

| 還元率が アップするシーン |

対象のコンビニ・飲食店利用で還元率7% |

| 付帯保険 | 海外旅行傷害保険(利用付帯):2,000万円 国内旅行傷害保険(利用付帯):2,000万円 ショッピング保険(海外・国内):300万円 |

| 優待・特典 | 空港ラウンジ ゴールドデスク |

| ボーナスポイントの有無 | 年間100万円利用で1万ポイント |

| 追加カード | ETCカード 家族カード |

| 発行スピード | 最短10秒 |

| タッチ決済 | ◯ |

| マイル | ANA |

| 申込条件 | 18歳以上 |

| 国際ブランド | Visa/Mastercard |

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

楽天ゴールドカードは楽天ユーザー必携!常に3.0%の高還元&誕生月は4.0%にアップ

- 楽天市場で常に3.0%の高還元

- 誕生月の利用なら4.0%にアップ

- 年会費が2,200円と比較的安い

楽天ゴールドカードは楽天市場でのポイント還元率が常時3.0%であり、誕生月には4.0%までアップする。楽天市場を頻繁に利用する場合にはポイントをためやすいだろう。

また、楽天ゴールドカードには楽天ポイントカード機能が付帯しており、加盟店で使えば+0.5%~1.0%が基本還元率とは別に付与される。

年間101万円決済した場合、合計1万6,780~1万7,680ポイント(実質還元率は約1.7%~1.8%)が手に入る。

| 利用想定シーン (還元率) |

利用想定額 | 年間ポイント数 |

|---|---|---|

| 楽天市場 (3.0%) |

月2万円 | 7,200ポイント |

| 誕生月の楽天市場 (4.0%) |

10万円 | 4,000ポイント |

| 楽天ポイントカード加盟店 (1.5%~2.0%) |

月1万5,000円 | 2,700~3,600ポイント |

| 水道・光熱費の支払い (0.2%) |

月2万円 | 480ポイント |

| そのほか通常利用 (1.0%) |

月2万円 | 2,400ポイント |

| 合計 | 月8万円 (誕生月の利用額を合わせて年間100万円利用) |

1万6,780~ 1万7,680ポイント |

とてもポイントのたまりやすい楽天ゴールドカードですが、水道・光熱費の支払いに関しては0.2%まで還元率が下がってしまいます。

楽天ゴールドカードをメインカードとして使うのなら、水道・光熱費用のサブカードを別途用意するのがおすすめです。

たけなわアヤコ(ファイナンシャル・プランナー)

◾️年会費のモトをとるにはどう使えばいい?(損益分岐点)

楽天ゴールドカードの年会費をペイするには、同額分のポイントをためるのが良い。高還元カードであるため、年会費2,200円(税込)程度ならば簡単にたまる。

・楽天市場(3.0%)なら…年間7万5,000円の利用でペイ

・通常利用(1.0%)なら…年間22万円の利用でペイ

| 年会費 | 2,200円(税込) |

|---|---|

| 貯まるポイント | 楽天ポイント |

| 基本還元率 | 1.0% |

| 還元率が アップするシーン |

楽天市場の利用で3.0%還元、誕生月の利用は4.0%還元 |

| 付帯保険 | 海外旅行傷害保険:2,000万円 |

| 優待・特典 | 空港ラウンジ(年2回まで) トラベルデスク |

| ボーナスポイントの有無 | - |

| 追加カード | ETCカード 家族カード |

| 発行スピード | 1週間〜10日 |

| タッチ決済 | ◯ |

| マイル | JAL/ANA |

| 申込条件 | 20歳以上 |

| 国際ブランド | Visa/Mastercard/JCB/AMEX |

JCBゴールドは保険や優待重視の人にとって最強の1枚【初年度年会費無料】

- 海外旅行傷害保険は1億円補償、国内旅行傷害保険は5,000万円補償(どちらも利用付帯)

- 5万円まで補償されるスマートフォン保険も付帯

- お取り寄せグルメやホテル、レジャー施設などの優待が充実

JCBゴールドは、付帯保険や空港ラウンジなど、ゴールドならではの優待を重視する人にとって「最強」のカードだ。

特に、海外旅行傷害保険(利用付帯)や国内旅行傷害保険(利用付帯)などの手厚さは、年会費1万1,000円(税込)のクレジットカードとしては破格でコスパが良い。

ゴールドカードのなかでも保険に力を入れている2枚と、その内容を比較した。比べてみると、JCBゴールドの充実度がよくわかる。

| カード名 |  JCBゴールド |

dカード GOLD |

アメリカン・エキスプレス(R)・ ゴールド・プリファード・カード |

|---|---|---|---|

| 年会費 | 1万1,000円(税込) | 1万1,000円(税込) | 3万9,600円(税込) |

| 海外旅行 傷害保険 |

・利用付帯 ・最高1億円 ・傷害・疾病300万円 ・賠償責任1億円 ・救援者費用400万円 |

・自動付帯 ・最高1億円 ・傷害・疾病300万円 ・賠償責任5,000万円 ・救援者費用500万円 |

・利用付帯 ・最高1億円 ・傷害・疾病300万円 ・賠償責任4,000万円 ・救援者費用400万円 |

| 国内旅行 傷害保険 |

・利用付帯 ・最高5,000万円 ・入院・通院補償あり |

・利用付帯 ・最高5,000万円 ・入院・通院補償あり |

・利用付帯 ・最高5,000万円 |

| 航空機 遅延保険 |

・国内・海外ともに対象 ・最高4万円 |

・国内・海外ともに対象 ・海外は最高3万円 ・国内は最高2万円 |

・海外対象 ・最高4万円 |

| ショッピング保険 | ・国内・海外ともに対象 ・最高500万円 ・免責3,000円 |

・国内・海外ともに対象 (国内購入品はリボ払い または3回払い以上のみ) ・最高300万円 ・免責3,000円 |

・国内・海外ともに対象 ・最高500万円 ・免責1万円 |

| スマホ保険 | ・購入後24ヵ月以内の端末、 ディスプレイ破損が対象 ・最高5万円 ・免責1万円 |

・購入後36ヵ月以内の端末、 盗難・紛失・修理不能状態が対象 ・最高10万円 ・免責なし |

・端末の破損・火災・ 水濡れ・盗難 ・最高5万円 ・免責5,000円 |

海外旅行傷害保険は、3枚とも保険金額がほぼ同等だったが、賠償責任だけは圧倒的にJCBゴールドが高かった。

国内旅行傷害保険は、年会費がより高いアメリカン・エキスプレス(R)・ゴールド・プリファード・カードよりもJCBゴールドやdカード GOLDのほうが入院・通院保障があるので優れている。

航空便遅延保険とショッピング保険は、限度額や免責額の点でJCBゴールドが一番充実している。

スマホ保険は一見するとdカード GOLDが優秀だが、盗難や全損など「新しい端末を手に入れる以外に方法がない」という状況でしか使えないのが難点だ。

一方、JCBゴールドは盗難や全損には対応していないが、ディスプレイが破損しただけでも保険を使える。

JCBゴールドに付帯する保険の補償内容は、年会費1万円程度のゴールドカードの中ではトップクラスの充実度です。

たけなわアヤコ(ファイナンシャル・プランナー)

さらに、JCBゴールドはグルメやエンタメに関する優待も豊富だ。

| 優待名 | 内容 |

|---|---|

| お取り寄せグルメ | 有名シェフが作る高級料理や日本各地のグルメを優待価格でお取り寄せできるサービス。 おつまみからコース料理、ワインなど多種多様な商品が対象 |

| GO PREMIUM特典 | タクシーアプリ「GO」が提供するワンランク上の配車サービス 「GO PREMIUM」の利用でJ-POINTが10倍になるサービス |

| サンズ・ライフスタイル プログラム |

シンガポールの人気ホテル「マリーナベイ・サンズ」施設内で 「サンズ・ライフスタイル プログラム」会員カードが発行され、 バンヤンツリー・スパの割引やスカイパーク展望デッキの 無料チケットなどの特典を受けられるサービス(2025年6月30日まで) |

| 東京ディズニーリゾート®・ バケーションパッケージ |

ディズニーホテルの宿泊、パークチケットや アトラクション利用券などをセットにしたオリジナルのサービス |

| ANAビジネスジェット 優待サービス |

JCBトラベルデスクを通じて、ANAビジネスジェットを利用した人に、 JCBギフトカード30,000円分をもらえるサービス |

| ホテルオンライン予約 | JCBトラベルデスクにて海外・国内パッケージツアーを予約すると、 J-POINTが通常の5倍になるサービス |

◾️年会費のモトをとるにはどう使えばいい?(損益分岐点)

JCBゴールドは「年会費を支払ってでも特典や優待を活用したい」という人、さらにステータス性の高いカードを手に入れるために「クレヒスを積みたい」という人向きである。

参考までに、ポイントサービスの活用による損益分岐点は次にまとめたので、確認してほしい。

・スターバックス カードへのオンライン入金・オートチャージ(10.0%)なら…年間11万円の利用でペイ

・高島屋(2.0%)なら...年間およそ55万円の利用でペイ

| 年会費 | 1万1,000円(税込) 【初年度年会費無料】 |

|---|---|

| 貯まるポイント | J-POINT |

| 基本還元率 | 0.5% |

| 還元率が アップするシーン |

Amazon利用で1.5%還元、スタバ利用で10.0%還元 |

| 付帯保険 | 海外旅行傷害保険(利用付帯):1億円 国内旅行傷害保険(利用付帯):5,000万円 航空機遅延保険(利用付帯):4万円 ショッピング保険(海外・国内):500万円 |

| 優待・特典 | 空港ラウンジ ゴルフ優待 |

| ボーナスポイントの有無 | - |

| 追加カード | ETCカード 家族カード |

| 発行スピード | 最短5分 |

| タッチ決済 | ◯ |

| マイル | JAL/ANA |

| 申込条件 | 20歳以上 |

| 国際ブランド | JCB |

Oliveフレキシブルペイ(Olive ゴールド)は年会費永年無料が可能! 3つの決済機能を備えた利便性も魅力

- 年間100万円以上使えば翌年以降の年会費が無料

- 対象のコンビニ・飲食店でのスマホタッチ決済で最大7%のポイント還元

- 三井住友カード ゴールド(NL)よりもさらに特典が充実

- クレジットカード、デビットカード、ポイント払いの3つの決済機能を1枚に備えた高い利便性

Oliveフレキシブルペイ(Olive ゴールド)は、三井住友銀行の新しい金融サービス「Olive」と連携したキャッシュレスカードだ。クレジットカード機能のほか、デビットカードやポイント払いといった3つの決済機能を備えている。

三井住友カード ゴールド(NL)とほぼ同じ特典が受けられるうえ、Oliveフレキシブルペイならではの特典が追加されている。

・年間100万円のカード利用があれば、翌年のカード更新時に1万ポイントが付与

・クレカ積立のポイント付与率が最大1.0%

・対象のコンビニ・飲食店で最大7%(※)

・三井住友銀行の振り込みやATMなどの手数料がお得になる(Oliveフレキシブルペイ限定特典)

・対象店舗での還元率アップや、給与・年金受け取りで毎月200ポイントプレゼントなどから選べる特典(Oliveフレキシブルペイ限定特典)

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗など一部ポイント加算対象にならない店舗があります。

※通常のポイント分を含んだ還元率です。

三井住友カード ゴールド(NL)よりもポイントがたまりやすく、かつ三井住友銀行がお得に使えるようになっている。口座を持っていない場合は開設と同時申し込みになるが、申し込みの手間は大きく変わらない。

Oliveフレキシブルペイ(Olive ゴールド)は還元率も大きな魅力ですが、渋谷と下高井戸にある会員制ラウンジ「Olive LOUNGE」を無料で利用できるサービスも見逃せません。

特に渋谷店は設備が充実しており、銀行やATMのほかスターバックスを併設したシェアラウンジがあります。コワーキングスペースとしても有効活用できます。

ラウンジ内の飲食は、Oliveでの決済により10.0%還元とお得です。

たけなわアヤコ(ファイナンシャル・プランナー)

・三井住友銀行の残高確認や振込などの手続き

・三井住友カードの明細確認

・SBI証券の残高確認や投資信託の購入 など

Oliveフレキシブルペイ(Olive ゴールド)はカード現物も発行される。このカードには、銀行キャッシュカードの機能に加えてクレジットカード、デビットカード、ポイント払いの3つの決済機能が備わっている。

3つの決済方法はアプリ上で切り替えができるので、複数のカードを持ち歩く必要がないのが利点だ。

◾️年会費のモトをとるにはどう使えばいい?(損益分岐点)

Oliveフレキシブルペイ (Olive ゴールド)の損益分岐点は、年間100万円のカード利用があるかどうかだ。

年間100万円のカード利用があれば、翌年以降の年会費をペイできるためである。

また、Oliveフレキシブルペイ (Olive ゴールド)を使うメリットのなかでも特に大きいのが、年間100万円の利用時に毎年もらえる継続特典だ。

初年度だけでなく毎年100万円を使える人は、Oliveフレキシブルペイ (Olive ゴールド)を十分以上に使いこなせるだろう。

ただし、年間のカード利用額が100万円を上回ると、徐々に実質還元率が下がってしまう。

| 年間利用額 | 総ポイント数 (基本還元+特典付与分) |

実質還元率 |

|---|---|---|

| 100万円 | 1万5,000ポイント | 1.5% |

| 150万円 | 1万7,500ポイント | 1.1% |

| 200万円 | 2万ポイント | 1.0% |

| 300万円 | 2万5,000ポイント | 0.8% |

年間100万円達成後は、最大7%還元の対象店舗専用サブカードとしてOliveフレキシブルペイ (Olive ゴールド)を使うのがいいだろう。

Oliveフレキシブルペイ ゴールドに申し込む

(公式サイト)

| 年会費 | 5,500円(税込) |

|---|---|

| 貯まるポイント | Vポイント |

| 基本還元率 | 0.5% |

| 還元率が アップするシーン |

対象のコンビニ・飲食店利用で還元率7%(※) |

| 付帯保険 | 海外旅行傷害保険(利用付帯):2,000万円 国内旅行傷害保険(利用付帯):2,000万円 ショッピング保険(海外・国内):300万円 |

| 優待・特典 | 空港ラウンジ 三井住友銀行のATM手数料無料 |

| ボーナスポイントの有無 | 年間100万円利用で1万ポイント |

| 追加カード | ETCカード 家族カード |

| 発行スピード | 最短3営業日 |

| タッチ決済 | ◯ |

| マイル | ANA |

| 申込条件 | 18歳以上 ※クレジットモードは20歳以上 |

| 国際ブランド | Visa |

※商業施設内にある店舗など一部ポイント加算対象にならない店舗があります。

※通常のポイント分を含んだ還元率です。

アメリカン・エキスプレス(R)・ゴールド・プリファード・カードは最高級のステータス性を求める人に!旅行の付帯サービスも手厚い

- 高級感あふれるメタル製で、洗練されたデザイン

- 国内50ヵ所以上の一流対象ホテルに1泊2名まで無料で宿泊

- 毎年1万円分のホテル予約用トラベルクレジットがプレゼント

- 国内保険最高5,000万円、海外保険最高1億円の補償

- 空港ラウンジ利用は、同伴者1名も無料

アメリカン・エキスプレス(R)・ゴールド・プリファード・カード(アメックス・ゴールド)は、ゴールドカードの中でも際立つステータス性と、質の高いサービスを備えた一枚だ。

特に旅行関連の特典が多く、例えば宿泊系だと、継続特典を含めて次のようなものがある。

・年間200万円以上のカード利用があった翌年は、フリー・ステイ・ギフトをプレゼント ※国内対象ホテルの無料宿泊券1泊2名分

・Seibu Prince Global Rewardsのゴールドメンバーを無条件付与 ※レイトチェックアウトやホテルのお食事券プレゼントなどの特典が得られる

なかでも目を引くのはホテル無料宿泊券だ。対象は「東京マリオットホテル」「シェラトン・グランデ・トーキョーベイ・ホテル」「ザ・プリンス 軽井沢」「ハイアット リージェンシー 京都」など、どれも一流ホテルばかりで、ゴールドカードならではの特別感を味わえるだろう。

アメリカン・エキスプレス(R)・ゴールド・プリファード・カードは、プラスチックカードではなくメタル製なのも嬉しいポイントです。重厚な質感と洗練されたデザインが、持つ人のステータスをさりげなく主張してくれます。

たけなわアヤコ(ファイナンシャル・プランナー)

アメリカン・エキスプレス(R)・ゴールド・プリファード・カードは、このほかにも非日常的な体験ができる高級特典および優待が充実している。

・手荷物無料宅配サービス※海外旅行出発および帰国時、スーツケースまたはゴルフバック1個が対象

・名店を含む厳選レストランで毎回20%、年間最大1万円キャッシュバック

・対象店舗のコースメニューを2名以上の予約で1名分が無料

・ラグジュアリーホテルのダイニング優待

・メルセデス・ベンツの公式レンタカーでポイント優待

・最高1億円の海外旅行傷害保険(利用付帯)

・最高5,000万円の国内旅行傷害保険(利用付帯) など

◾️年会費のモトをとるにはどう使えばいい?(損益分岐点)

アメリカン・エキスプレス(R)・ゴールド・カードの年会費は3万9,600円(税込)と高いが、特典を活用すればすぐに元を取れる。

使い方によっては、ひとつの特典だけで年会費の2倍以上も得になる。

ただし、無料宿泊券がもらえるのは、年間200万円以上の利用があった翌年だ。月平均で約16.6万円のカード利用があるかどうかは、ひとつの損益分岐点だといえよう。

また、次のような特典も年会費のペイには使いやすい。

・プライオリティ・パス・ラウンジを年2回利用…約1万円分をペイ

・ゴールド・ダイニング特典を利用…コース料金1名分をペイ

・ポケットコンシェルジュダイニングを利用…最大1万円分をペイ

アメリカン・エキスプレス(R)・ゴールド・プリファード・カードに申し込む

(公式サイト)

| 年会費 | 3万9,600円(税込) |

|---|---|

| 貯まるポイント | メンバーシップ・リワード(R) |

| 基本還元率 | 1.0% |

| 還元率が アップするシーン |

AmazonやUber eatsの利用で3.0%還元 |

| 付帯保険 | 海外旅行傷害保険(利用付帯):1億円 国内旅行傷害保険(利用付帯):5,000万円 キャンセル保険:10万円 返品保険:15万円 ショッピング保険(海外・国内):500万円 |

| 優待・特典 | 空港ラウンジ プライオリティ・パス年2回まで無料 ダイニング・ホテル優待 |

| ボーナスポイントの有無 | |

| 追加カード | ETCカード 家族カード |

| 発行スピード | 3週間 |

| タッチ決済 | ◯ |

| マイル | JAL/ANA |

| 申込条件 | - |

| 国際ブランド | AMEX |

PayPayカード ゴールドはソフトバンクのケータイ料金10%還元!PayPay連携で1.5%

- ソフトバンクのケータイ、SoftBank 光の料金10%ポイント還元

- PayPayとの連携で還元率が常時1.5%

- さらに条件達成で最大還元率2.0%にアップ!

- Yahoo!ショッピングまたはLOHACOで最大7.0%

PayPayカード ゴールドをソフトバンクの携帯料金やSoftBank 光の料金支払いに使うと、最大10.0%のポイント還元を受けられる。

・Soft Bank 光またはAir…最大10.0%

・おうちでんきまたは自然でんき…最大3.0%

また、PayPayアプリにPayPayカード ゴールドを登録するとそれだけで基本還元率が1.5%にアップ、条件達成で2.0%も可能だ。

・ 月に10万円以上の支払いをする

-

ホーム画面のバーコード部分を左へスワイプ、または[クレジット]と記載の部分をタップ

-

個人情報の取り扱い事項を確認して同意を選択

-

内容を確認し[PayPayアプリに登録する]を押す

一般的なゴールドカードの基本還元率は、高くて1.0%である。たった0.5%の差であっても総利用額が増えると、もらえるポイントは大きく異なる。

| 総利用額 | 1.0% | 1.5% | 2.0% |

|---|---|---|---|

| 50万円 | 5,000ポイント | 7,500ポイント | 1万ポイント |

| 200万円 | 2万ポイント | 3万ポイント | 4万ポイント |

| 500万円 | 5万ポイント | 7万5,000ポイント | 10万ポイント |

◾️年会費のモトをとるにはどう使えばいい?(損益分岐点)

PayPayカード ゴールドの損益分岐点は、年会費1万1,000円(税込)分のポイントをためられるかどうかだ。

そのほかでは、次のような合わせ技でもペイが可能だ。

| 利用先(還元率) | 月平均利用額 | 年間ポイント付与数 |

|---|---|---|

| Yahoo!ショッピングまたは LOHACO(最大7.0%) |

5,000円 | 4,200ポイント |

| ワイモバイル(最大3.0%) | 2,000円 | 720ポイント |

| 通常利用(1.5%) | 3万円 | 6,300ポイント |

| 年間合計1万1,220ポイント |

この利用例であれば、月平均利用額が3万7,000円(税込)程度であっても、年会費をペイできる。

| 年会費 | 1万1,000円(税込) |

|---|---|

| 貯まるポイント | PayPayポイント |

| 基本還元率 | 1.0% |

| 還元率が アップするシーン |

Yahoo!ショッピングの利用で7.0%還元 |

| 付帯保険 | 海外旅行傷害保険(自動付帯):1億円 国内旅行傷害保険(利用付帯):5,000万円 ショッピング保険(国内・海外):300万円 |

| 優待・特典 | 空港ラウンジ LYPプレミアム使い放題 |

| ボーナスポイントの有無 | - |

| 追加カード | ETCカード 家族カード |

| 発行スピード | 最短5分 |

| タッチ決済 | ◯ |

| マイル | - |

| 申込条件 | 18歳以上 |

| 国際ブランド | Visa/Mastercard/JCB |

au PAY ゴールドカードはauケータイで10%還元!

- auの携帯料金、au光の料金は10%ポイント還元

- au PAYへのチャージで二重取りができ、常に1.5%還元

- 条件達成でau PAYへのチャージで最大5.0%還元

au PAY ゴールドカードは、auのスマホや光回線、au PAYを使っている人には非常に魅力的なカードだ。各auサービスで高還元を受けられるため、ポイントがたまりやすい。

対象のau携帯電話(1回線まで、UQモバイルも含む)やauひかりの利用料金を支払うと、還元率が合計最大10.0%になる。

一般的な携帯料金特典では、UQモバイルのような格安回線は対象外または還元率を引き下げるケースがほとんどです。au PAY ゴールドカードでは、格安なミニミニプランのみが対象外。そのほかのプランはすべて(コミコミプラン・コミコミプラン+・トクトクプラン)最大10.0%還元対象に含まれるのがメリットです。

たけなわアヤコ(ファイナンシャル・プランナー)

また、au PAY ゴールドカードでau PAYに残高をチャージしたときに1.0%、au PAYでチャージ残高を使って支払うときに0.5%というように、ポイントを二重取りでき、合計1.5%のポイント還元を受けられる。

さらに、次の条件を達成すると、au PAY ゴールドカード×au PAYは最大5.0%還元までアップする。

・支払い口座をauじぶん銀行に設定…+1.0%

・auでんき料金を支払う…+1.0%

・家族カードを保有、かつ利用する…+1.0%

・ETCカードを発行し、年1回以上利用する…+1.0%

◾️年会費のモトをとるにはどう使えばいい?(損益分岐点)

年会費1万1,000円(税込)分のポイントをためられるかどうかが、au PAY ゴールドカードの損益分岐点だ。

そのほかでは、次のような合わせ技でも年会費をペイできる。

| 利用先(還元率) | 月平均利用額 | 年間ポイント付与数 |

|---|---|---|

| UQモバイル (最大10.0%) |

2,000円 | 2,400ポイント |

| auひかり (最大10.0%) |

5,000円 | 6,000ポイント |

| au PAY残高へのオートチャージ してからの通常利用(2.0%※) |

1万1,000円 | 2,640ポイント |

| 年間合計1万1,040ポイント |

この利用例であれば、月平均利用額が1万8,000円(税込)程度であっても、年会費をペイできる。

| 年会費 | 1万1,000円(税込) |

|---|---|

| 貯まるポイント | Pontaポイント |

| 基本還元率 | 1.0% |

| 還元率が アップするシーン |

auの携帯料金支払いで10.0%還元 au PAYマーケットの利用で9%還元 |

| 付帯保険 | 海外旅行傷害保険(自動付帯):1億円 国内旅行傷害保険(利用付帯):5,000万円 ショッピング保険(海外・国内):300万円 |

| 優待・特典 | 空港ラウンジ 宿泊予約・レンタカー優待 |

| ボーナスポイントの有無 | - |

| 追加カード | ETCカード 家族カード |

| 発行スピード | 最短4日 |

| タッチ決済 | ◯ |

| マイル | JAL |

| 申込条件 | 20歳以上 |

| 国際ブランド | Visa/Mastercard |

三菱UFJカード ゴールドは年間100万円以上利用で実質無料、多彩な優待サービス

- 年間100万円以上の利用で2,200ポイント(1万1,000ポイント相当)付与

- 年会費1万1,000円のため、上記のポイント付与で実質年会費無料

- 全国約2万軒のホテル・旅館が最大90%OFFになるなど、多彩な優待サービス

- 対象店舗で最大15%還元

三菱UFJカード ゴールドは、100万円以上の利用で年会費が実質無料になる。

年間100万円以上使うと、年会費と同額の1万1,000円相当(2,200ポイント)のポイントが付与されるからだ。

Oliveフレキシブルペイ(Olive ゴールド)や三井住友カード ゴールド(NL)では100万円以上の利用で翌年以降の年会費が永年無料になる特典を実施しているが、これらと比較すると三菱UFJカード ゴールドは劣っている。

しかし、ゴールドカードらしい高級な特典や優待は、三菱UFJカード ゴールドのほうが充実している。

なかでも2名以上の予約でコース料金1名分が無料になるダイニング特典は、年会費が高額なカードによく付帯するものだ。

・ホテル・旅館優待…全国約2万軒で最大90%OFF

・レジャー優待…全国約1,000ヵ所の遊園地やテーマパークで最大65%OFF

・グルメ優待…全国約6万店舗以上で最大50%OFF など

三菱UFJカード ゴールドには、対象のコンビニやスーパーで還元率が最大20.0%になる特典もある。

| 対象のコンビニなどを利用した場合の還元率 | 7.0% |

|---|---|

| カードのサービス利用 | 3.5% |

| MUFGグループ各社のサービスを利用 | 4.5% |

| 特定のサービスをカード払いにする | 5.0% |

・ くら寿司

・ スシロー

・ ピザハット

・ 松屋

・ オーケー

・ オオゼキ など

※対象店舗によってはアメリカン・エキスプレス®のカードは優遇対象外となります。

※還元率は、1ポイント5円相当の商品に交換した場合のレートです。1ポイントの交換比率は交換商品により異なります

(キャッシュバックへの交換の場合、1ポイントは4円となります)。

※最大20%ポイント還元にはご利用金額の上限など各種条件・ご留意事項がございます。

条件をクリアすれば20.0%、条件をクリアしなくても最低5.5%の還元率となるため、対象店舗をよく使う人なら多くのポイントをためやすい。

◾️年会費のモトをとるにはどう使えばいい?(損益分岐点)

三菱UFJカード ゴールドでモトを取るのに一番簡単な方法は、ダイニング特典を活用することだ。1名分の料金が1万1,000円(税込)を超えるコース料理を予約すれば、それだけで年会費をペイできる。

ただし、ダイニング特典が適用されるのは、2名以上の予約だ。最低でも1名分の料金は支払う必要がある。

記念日や接待などで元から利用する予定がある人にとっては重宝するが、そうでない場合はかえって損失になりかねない。

ダイニング特典を利用する予定がない人は、年間100万円(月平均:約8.4万円)の利用によって年会費相当のポイントを手に入れられるかが損益分岐点となる。

| 年会費 | 1万1,000円(税込) 【初年度年会費無料】 |

|---|---|

| 貯まるポイント | グローバルポイント |

| 基本還元率 | 0.5% |

| 還元率が アップするシーン |

対象のコンビニやスーパーで7.0%還元、最大20.0%還元 |

| 付帯保険 | 海外旅行傷害保険(自動+利用付帯):最高5,000万円 (自動付帯1,000万円+利用付帯4,000万円) 国内旅行傷害保険(自動+利用付帯):最高5,000万円 (自動付帯1,000万円+利用付帯4,000万円) 航空機遅延保険(国内・海外):2万円 ショッピング保険(国内・海外):300万円 |

| 優待・特典 | 空港ラウンジ ダイニング・宿泊・レジャー優待 金融取引サービス 介護相談サービス |

| ボーナスポイントの有無 | 年間100万円利用で2,200ポイント |

| 追加カード | ETCカード 家族カード |

| 発行スピード | 最短翌営業日 |

| タッチ決済 | ◯ |

| マイル | JAL |

| 申込条件 | 20歳以上 |

| 国際ブランド | Visa/Mastercard/JCB/AMEX |

JCB GOLD EXTAGEは20代限定のゴールドカード、格安ながら高品質な旅行サービス

- 20代限定のため、年会費が3,300円(税込)と安い

- 格安ながら、空港ラウンジが無料で利用できるなど旅行好きに嬉しい特典あり

- 宿泊サービス利用でポイント5倍

- 海外旅行傷害保険、国内旅行傷害保険ともに補償額が最高5,000万円と充実

JCB GOLD EXTAGEは、20歳以上30歳未満を申し込み条件とした「20代限定」のゴールドカードだ。

若年層向けであることから、年会費は3,300円(税込)と格安である。それでいて高品質なサービスを提供しており、特に旅行に関する特典は充実している。

| 国内宿泊オンライン予約の 利用でポイント5倍 |

JCBトラベルの「国内宿泊オンライン予約」を 使うとJ-POINTが5倍 |

|---|---|

| JCBトラベル Oki Doki トクトクサービス |

JCBトラベルで対象の海外・国内パッケージツアーを 申し込むとJ-POINTが5倍 |

また、格安年会費としては破格の旅行保険が付帯する。

保険の最高補償額を他カードと比較すると、同じく年会費が2,000~3,000円台の楽天ゴールドカードやMUFGカード ゴールドが最高2,000万円であるのに対し、JCB GOLD EXTAGEは5,000万円と大幅に上回っている。

| JCB GOLD EXTAGE | 楽天ゴールドカード | MUFGカード ゴールド | |

|---|---|---|---|

| 年会費 | 3,300円(税込) | 2,200円(税込) | 2,095円(税込) |

| 付帯保険 | ・海外旅行傷害保険 (最高5,000万円・利用付帯) ・国内旅行傷害保険 (最高5,000万円・利用付帯) |

海外旅行傷害保険 (最高2,000万円・利用付帯) |

・海外旅行傷害保険 (最高2,000万円・自動付帯) ・国内旅行傷害保険 (最高2,000万円・利用付帯) |

◾️年会費のモトをとるにはどう使えばいい?(損益分岐点)

JCB GOLD EXTAGEの年会費である3,300円(税込)分のポイントをためられるかどうかが、損益分岐点となる。

JCB GOLD EXTAGEの基本還元率は0.75%だが、入会後3ヵ月は1.5%なので、初年度は誕生日や引っ越し、転職など普段よりも出費が多くなる時期に合わせて作ると年会費をペイしやすくなるだろう。

| 利用先(還元率) | 月平均利用額 | 年間ポイント付与数 |

|---|---|---|

| 入会後3ヵ月の通常利用 (1.5%) |

5万円 | 2,250ポイント |

| 通常利用 (0.75%) |

1万3,000円 | 1,164ポイント |

| 年間合計3,414ポイント |

この利用例であれば、最初の3ヵ月は毎月5万円の利用が必要だが、入会後4ヵ月目からの月平均利用額が1万3,000円(税込)程度であっても年会費をペイできる。

2年目以降は、JCBのポイント優待店(J-POINTパートナー)を活用してポイントを効率よくためるのがいいだろう。

| 利用先(還元率) | 月平均利用額 | 年間ポイント付与数 |

|---|---|---|

| スターバックス カードへの オンラインチャージ(10.75%) |

2,000円 | 2,580ポイント |

| セブン-イレブン(2.25%) | 5,000円 | 1,344ポイント |

| 通常利用(0.75%) | 2,000円 | 180ポイント |

| 年間合計4,104ポイント |

特にスターバックス カードへのオンラインチャージは優待が大きく、ポイントをためやすい。

JCBゴールドEXTAGExtageに申し込む

(公式サイト)

| 年会費 | 3,300円(税込) |

|---|---|

| 貯まるポイント | J-POINT |

| 基本還元率 | 0.75% |

| 還元率が アップするシーン |

入会後3ヵ月間は1.5%還元 |

| 付帯保険 | 海外旅行傷害保険(利用付帯):5,000万円 国内旅行傷害保険(利用付帯):5,000万円 ショッピング保険(海外・国内):200万円 |

| 優待・特典 | 空港ラウンジ |

| ボーナスポイントの有無 | - |

| 追加カード | ETCカード 家族カード |

| 発行スピード | 最短3営業日 |

| タッチ決済 | ◯ |

| マイル | JAL/ANA |

| 申込条件 | 20〜29歳 |

| 国際ブランド | JCB |

dカード GOLDはドコモユーザーにお得な1枚!ドコモ料金で10%還元

- ドコモの携帯料金支払いで10.0%のポイント還元率

- 年間100万円以上の利用で1万1,000円相当クーポンの特典

- 上記達成できれば年会費は実質無料

dカード GOLDは、ドコモユーザーであればぜひ持っておきたいゴールドカードだ。

対象となるドコモのケータイやドコモ光の料金支払いで10.0%還元となるため、毎月の通信費の支払いがお得になる。

ただし、ahamoやirumo、ahamo光といった格安系サービスは10.0%還元の対象にならないので注意しましょう。

たけなわアヤコ(ファイナンシャル・プランナー)

さらに、dカード GOLDは、年間の利用額に応じて1万円相当の特典がもらえる。

◾️年会費のモトをとるにはどう使えばいい?(損益分岐点)

dカード GOLDの年会費をペイするには、年間100万円の利用特典を狙うのが良い。1万円(税込)相当のクーポンがもらえるので、残る1,000円分は簡単にペイできるだろう。

ただし、10.0%還元は、通常のポイントサービスと仕組みが異なり、1,000円(税別)ごとに100ポイントの付与である。

| 年会費 | 1万1,000円(税込) |

|---|---|

| 貯まるポイント | dポイント |

| 基本還元率 | 1.0% |

| 還元率が アップするシーン |

ドコモの携帯料金支払いで10.0%還元 |

| 付帯保険 | 海外旅行傷害保険(自動付帯):1億円 国内旅行傷害保険(利用付帯):5,000万円 ショッピング保険(海外・国内):300万円 |

| 優待・特典 | 空港ラウンジ 海外レンタカー優待 100万円利用で1万円相当の特典プレゼント ※特典内容や配布条件はその年によって異なる可能性あり |

| ボーナスポイントの有無 | - |

| 追加カード | ETCカード 家族カード |

| 発行スピード | 1〜3週間 (審査は最短5分) |

| タッチ決済 | ◯ |

| マイル | JAL |

| 申込条件 | 18歳以上 |

| 国際ブランド | Visa/Mastercard |

セゾンゴールド・アメリカン・エキスプレス(R)・カードは家族カードを最大4枚発行できる

- 家族カードが4枚まで発行でき、全員ゴールドカードの特典を受けられる

- 空港ラウンジサービスや空港からの無料宅配サービスなど旅行好きに嬉しい特典

- 星野リゾートの宿泊費が最大35%OFFなど、ほかにはない優待あり

セゾンゴールド・アメリカン・エキスプレス・カードは家族カードを最大4枚まで発行できる。本会員だけでなく家族会員も、次の特典を利用可能だ。

・最高5,000万円の国内・海外旅行傷害保険と200万円のショッピング保険

・厳選されたホテルやレストランが予約できる「一休プレミアサービス」のプラチナ会員ステージを6ヵ月間体験可能 ・Loftで毎月月末の最後の金・土・日曜日に5%OFF

・国内の空港ラウンジを利用可能

家族も特典を楽しめれば、旅行や毎日の買い物がよりお得になる。二世帯で住む人や、一家で出かける機会が多い人に適している。

セゾンゴールド・アメリカン・エキスプレス(R)・カードは、海外旅行によく行く人向けの特典が充実している。

セゾンゴールド・アメリカン・エキスプレス(R)・カードと同じく年会費が1万1,000円(税込)のJCBゴールド、三菱UFJカード ゴールドの優待を比較した。グルメ、ホテル、旅行・レジャーなどそれぞれ優待の内容は異なり、いずれが良いかは好みによって分かれるだろう。

セゾンゴールド・アメリカン・ エキスプレス(R)・カード |

JCBゴールド |

三菱UFJカード ゴールド |

|

|---|---|---|---|

| 年会費 | 1万1,000円(税込) 初年度無料 |

1万1,000円(税込) 初年度無料 |

1万1,000円(税込) 初年度無料 |

| グルメ優待 | 一休.comレストラン優待 | ・お取り寄せグルメ優待 | Gold Club Off (グルメ最大50%OFF) |

| ホテル優待 | エクスペディア8%OFF ・星野リゾート最大35%OFF |

Gold Club Off (宿泊最大90%OFF) |

Gold Club Off (宿泊最大90%OFF) |

| 旅行・レジャー優待 | ・空港ラウンジサービス ・アソビュー!にて5% キャッシュバック ・レンタカー優待 |

・空港ラウンジサービス ・映画館やスポーツクラブ |

・空港ラウンジサービス ・コンサートチケット優待 |

| 公式サイト | 公式サイト | 公式サイト | 公式サイト |

セゾンゴールド・アメリカン・エキスプレス(R)・カードならではのサービスといえるのは、星野リゾートの優待だ。

リゾートホテルの「リゾナーレ」、都市ホテルの「OMO(おも)」、カジュアルなホテルの「BEB(ベブ)」など、様々な星野リゾートブランドの宿泊施設に最大35%OFFでご宿泊いただけます。

また、対象カードにて、温泉旅館「界」へも10%OFFでご宿泊いただけます。

出典:星野リゾート特集|セゾン・アメリカン・エキスプレス®・カード

星野リゾートを利用する機会が多い人はセゾンゴールド・アメリカン・エキスプレス(R)・カードを選ぼう。

◾️年会費のモトをとるにはどう使えばいい?(損益分岐点)

セゾンゴールド・アメリカン・エキスプレス(R)・カードは初年度のみ無料なので、1年間とりあえず試してみるだけなら、誰でもお得に使える。

2年目以降は年会費1万1,000円(税込)をペイするため、特典を積極的に活用すると良い。

そのほかの方法で年会費のペイを目指す場合は、次のような利用例が挙げられる。

| 利用先(還元率) | 年間利用額 | 年間ポイント付与数・割引額 |

|---|---|---|

| ロフト(5%OFF) ※対象となる金・土・日限定 |

6万円(月平均5,000円) | 3,000円 OFF |

| 海外利用(1.0%) | 20万円 | 2,000ポイント |

| 通常利用(0.75%) | 7万円 | 6,300ポイント |

| 年間合計1万1,300円OFF相当 |

セゾンゴールド・アメリカン・エキスプレス(R)・カードは、毎月月末の最後の金・土・日にロフトで5%OFFの優待を受けられる。雑貨やコスメなどをロフトで買う習慣がある人なら、比較的簡単に年会費をペイできるだろう。

セゾンゴールド・アメリカン・エキスプレス(R)・カードに申し込む

(公式サイト)

| 年会費 | 1万1,000円(税込) 【初年度年会費無料】 |

|---|---|

| 貯まるポイント | 永久不滅ポイント |

| 基本還元率 | 0.75% |

| 還元率が アップするシーン |

・海外でポイント還元率1.0% ・SAISON MILE CLUB加入でマイル還元率1.125% |

| 付帯保険 | 海外旅行傷害保険(利用付帯):5,000万円 国内旅行傷害保険(利用付帯):5,000万円 ショッピング保険(海外・国内):200万円 |

| 優待・特典 | 空港ラウンジ 旅行・グルメ・レジャーなどの各種優待 |

| ボーナスポイントの有無 | - |

| 追加カード | ETCカード 家族カード |

| 発行スピード | 最短3営業日 |

| タッチ決済 | ◯ |

| マイル | JAL/ANA |

| 申込条件 | 18歳以上 |

| 国際ブランド | AMEX |

ANAアメリカン・エキスプレス(R)・ゴールド・カードはANAをよく使う人におすすめ

- 入会で2,000ANAマイルがもらえる

- 毎年更新のたびに2,000ANAマイルが付与

- 入会後3ヵ月以内に180万円以上利用で、合計6万8,000万マイル相当のポイント獲得

- ANAの飛行機搭乗でボーナスマイルを獲得

- ポイント有効期限が無期限なので陸マイラーにもおすすめ

ANAアメリカン・エキスプレス(R)・ゴールド・カードは、ANAをよく使う人やANAマイルを効率的にためたい人に適したカードだ。

入会後3ヵ月以内に合計180万円以上を利用すると、6万8,000マイル相当のポイントを獲得できる特典がある。

内訳は次の通りだ。

| カード付帯特典 | 2,000マイル |

|---|---|

| 合計60万円以上 | 1万6,000ポイント |

| 合計100万円以上 | 1万2,000ポイント |

| 合計180万円以上 | 2万ポイント |

国際線のアップグレードに利用するのも良いだろう。ビジネスクラスからファーストクラスへのアップグレードは片道2万~4万5,000マイルでできる。

ANAアメリカン・エキスプレス(R)・ゴールド・カードは、ANA搭乗によるボーナスマイルも高い。「区間基本マイレージ × クラス・運賃倍率 × 25%」の倍率だ。

ためたポイントは、無料でマイルと交換できる(※1ポイント=1マイルの高レート、1,000ポイント単位で交換可能)。

通常、アメックスブランドのカードでポイントをマイルに交換する場合、ANAマイル移行手数料として年額5,500円~6,600円がかかります。そのほかのカードブランドも同様に移行手数料がかかったり、マイル還元率が低かったりするのが一般的なので、マイルに特化したゴールドカードがほしいならANAアメックスゴールドはかなりおすすめです。

たけなわアヤコ(ファイナンシャル・プランナー)

また、ANAアメリカン・エキスプレス(R)・ゴールド・カードは、海外旅行や空港サービス優待も豊富にそろっている。

| 優待 | 内容 |

|---|---|

| 空港ラウンジ無料利用 | 国内外29空港の空港ラウンジを、 同伴者1名と一緒に無料で利用できるサービス |

| プライオリティ・パス | 国内外1,600ヶ所以上の空港VIPラウンジを、 年間2回まで無料利用できる |

| 海外旅行傷害保険 | カード本人は傷害死亡・後遺障害保険金最高1億円、 家族カード会員は最高5,000万円 ※利用付帯 |

| 手荷物無料 宅配サービス |

海外旅行からの帰国時に空港から自宅まで、 カード会員本人につきスーツケース1個を無料で配送するサービス ※対象空港:成田国際空港、中部国際空港、関西国際空港、 羽田空港(第2・3ターミナル) |

| 航空便遅延補償 | 飛行機の遅れによる臨時出費を補償するサービス |

| キャンセル・ プロテクション |

急な出張や病気・ケガによる入院などにより、 カードで代金を支払い済みの旅行やコンサートなどに行けなくなった場合、 キャンセル費用の損害を年間最高10万円まで補償するサービス |

| 優先チェックイン | ビジネスクラス専用のカウンターからチェックインができるサービス |

プライオリティ・パス(年2回まで)から各種保険まで、アメリカン・エキスプレス(R)らしいラグジュアリーな内容だ。

◾️年会費のモトをとるにはどう使えばいい?(損益分岐点)

年会費3万4,100円(税込)相当のマイルをためられるかどうかが、ANAアメリカン・エキスプレス(R)・ゴールド・カードの損益分岐点だ。

まずは、年間利用額300万円以上を目指そう。月平均では25万円の利用が必要だが、これを達成すると、毎年1万円相当分のANA SKYコイン(※)がもらえる。

(※)航空券や旅行商品の購入に利用できる電子クーポン

ANAアメリカン・エキスプレス(R)・ゴールド・カードは基本還元率が1.0%のため、300万円を利用したときには3万円のポイントが手に入る。

この時点ですでに、年会費を上回る4万円相当のクーポンおよびポイントがもらえている計算だ。

年間300万円の利用が難しい場合には、次のような利用例も検討しよう。

| 利用先(還元率) | 年間利用額 | 年間ポイント付与数・優待額 |

|---|---|---|

| 高島屋オンライン(3.0%) | 20万円 | 6,000ポイント |

| 通常利用(1.0%) | 160万円(月平均13万円ほど) | 1万6,000ポイント |

| プライオリティ・パスを年2回 | 約1万円相当の優待 | |

| 継続ボーナスマイル | 2,000マイル | |

| 年間合計3万4,000円相当 |

ANAアメリカン・エキスプレス(R)・ゴールド・カードに申し込む

(公式サイト)

| 年会費 | 3万4,100円(税込) |

|---|---|

| 貯まるポイント | メンバーシップ・リワード |

| 基本還元率 | 1.0% |

| 還元率が アップするシーン |

ボーナスポイント・パートナーズ2.0%~10.0% |

| 付帯保険 | 海外旅行傷害保険(利用付帯):1億円 国内旅行傷害保険(利用付帯):5,000万円 キャンセル保険:10万円 ショッピング保険(海外・国内):500万円 |

| 優待・特典 | 空港ラウンジ プライオリティ・パス年2回まで無料 |

| ボーナスポイントの有無 | 入会後3ヵ月以内に180万円以上利用で6万8,000マイル 継続ボーナスマイル2,000マイル 年間300万円以上利用でANAコイン1万円相当 |

| 追加カード | ETCカード 家族カード |

| 発行スピード | 3週間 |

| タッチ決済 | ◯ |

| マイル | ANA |

| 申込条件 | - |

| 国際ブランド | AMEX |

SAISON GOLD Premiumは年間50万円利用ごとにボーナスポイント付与!年間100万円利用で年会費無料も可能

- 年間50万円利用ごとにボーナスポイント付与

- 年間利用額に応じて対象店舗の還元率アップ

- 映画をいつでも1,000円で鑑賞できるなど、140万件の優待サービスあり

SAISON GOLD Premiumは、年間50万円を利用するごとに500ボーナスポイント(1ポイント=5円相当)がもらえる。これを基本還元率0.5%と合わせると、実質1.0%の高還元となる。

ボーナスポイントは利用額50万円ごとに発生するので、なるべく50万の倍数を狙って利用するのが良い。

例えば、利用額が100万円のときには、合計2,000ポイント(基本還元1,000ポイント+ボーナス1,000ポイント)がもらえるので、実質還元率は1.0%です。

しかし、利用額が99万円のときには合計1,490ポイント(基本還元990ポイント+ボーナス500ポイント)となり、実質還元率は約0.7%になってしまいます。

たけなわアヤコ(ファイナンシャル・プランナー)

また、ポイント優待を受けられる店舗を使えば年間利用額に応じて還元率がアップする。

・スターバックス

・珈琲館

・カフェ・ド・クリエ

・カフェ・ベローチェ

・マクドナルド

・ChargeSPOT

| ランク名 | 還元率 | ランクアップ条件 |

|---|---|---|

| レベル1 | 2.5% | - |

| レベル2 | 4.0% | 年間利用額15万円を達成 |

| レベル3 | 5.0% | 年間利用額30万円を達成 |

ランクアップ条件を達成することで還元率がアップするので、初年度から最大還元を目指せる。

SAISON GOLD Premiumにはそのほかにも、映画料金1,000円をはじめとした140万件の選べるゴールド優待がある。

・鎌倉パスタ:お会計の10%OFF

・新江ノ島水族館:入館料2,800円→2,380円

・スタディング オンライン資格講座:販売士 2級合格コース 1万9,580円→1万4,800円

・コスモ石油:ガソリン1〜2円割引

◾️年会費のモトをとるにはどう使えばいい?(損益分岐点)

SAISON GOLD Premiumで年会費のモトを取るには、年間120万円以上のカード利用を目指そう。このときにたまるポイントの内訳は次の通り、1万1,000円相当となる。

・ボーナスポイント分…1、000ポイント(5,000円相当)

最大5.0%の対象店舗でもカードを利用するのなら、より少ない利用額でも年会費をペイできる。

また、年間100万円のカード利用があれば、翌年以降の年会費は無料になる。無料になった後は、50万円ごとの年間利用額を狙うのが、SAISON GOLD Premiumをお得に使うコツだ。 ある

SAISON GOLD Premiumに申し込む

(公式サイト)

| 年会費 | 1万1,000円(税込) |

|---|---|

| 貯まるポイント | 永久不滅ポイント |

| 基本還元率 | 0.5% |

| 還元率が アップするシーン |

コンビニ・カフェ・マクドナルドで最大5.0%還元 |

| 付帯保険 | 海外旅行傷害保険(利用付帯):1,000万円 国内旅行傷害保険(利用付帯):1,000万円 |

| 優待・特典 | 空港ラウンジ 映画料金1,000円など 140万件の優待 |

| ボーナスポイントの有無 | 50万円利用ごとに500ポイント |

| 追加カード | ETCカード 家族カード |

| 発行スピード | 最短3日 |

| タッチ決済 | ◯ |

| マイル | JAL/ANA |

| 申込条件 | 18歳以上 |

| 国際ブランド | Visa/JCB/AMEX |

イオンゴールドカードはインビテーションが届けば年会費無料

- インビテーション(招待)が届けば年会費無料

- 空港ラウンジ利用可能

- 「海外旅行傷害保険」補償最高5,000万円、「国内旅行傷害保険」補償最高3,000万円と、保険も充実

イオンゴールドカードはインビテーション専用のクレジットカードだが、年会費を一切かけずに持てる。

インビテーション条件は年間カードショッピングで50万円以上利用することだ。興味のある人はまず一般カードのイオンカードやイオンカードセレクトに申し込み、案内を待とう。

イオンゴールドカードのインビテーション条件

年間カードショッピング 50万円(税込)以上

※イオンゴールドカードは、他の一定の基準を満たしたお客さまにも発行しております。

出典:イオンカード

イオンカードの発行後は、インビテーション条件の達成状況について、アプリ「イオンウォレット」や「暮らしのマネーサイト」で確認できる(出典:イオンカード)。

イオンゴールドカードは、羽田空港や成田空港などの空港ラウンジを利用できるほか、最高5,000万円の「海外旅行傷害保険(利用付帯)」や最高3,000万円の「国内旅行傷害保険(利用付帯)」、年間300万円までの「ショッピング保険(海外・国内)」も付帯している。

| カード名 | イオンゴールドカード | 三井住友カード ゴールド(NL) |

楽天ゴールドカード |

|---|---|---|---|

| 年会費 | 無料 | 5,500円(税込) ※条件達成で無料 |

2,200円(税込) |

| 海外旅行傷害保険 | ・最高5,000万円 ・利用付帯 |

・最高2,000万円 ・利用付帯 |

・最高2,000万円 ・利用付帯 |

| 国内旅行傷害保険 | ・最高3,000万円 ・利用付帯 |

・最高2,000万円 ・利用付帯 |

- |

| ショッピング保険 | ・最高300万円 ・海外・国内ともに対象 |

・最高300万円 ・海外・国内ともに対象 |

- |

| 公式サイト | 公式サイト | 公式サイト | 公式サイト |

イオンゴールドカードの各種保険スペックは年会費5,000円程度のカードと比較しても、同等レベルかそれ以上だ。

なお、イオンカードゴールドのポイント還元率は、イオンカードと変わらない。基本還元率が0.5%で、イオン、マックスバリュ、まいばすけっとなどイオングループでは2倍の1.0%となる。

ポイント還元率を重視したい人は、三井住友カード ゴールド(NL)のような特定シーンで高還元率になるカードや、リクルートカードのように年会費無料ながら1.0%以上の還元率を誇る一般カードを検討しよう。

◾️年会費のモトをとるにはどう使えばいい?(損益分岐点)

イオンゴールドカードは年会費無料のため、損益分岐点を気にする必要はない。

ただし、インビテーションを受けるには、次の対象カードのうちいずれかで、年間利用額50万円以上を達成しなくてはいけない。

・イオンカード(WAON一体型)

・イオンカードセレクト(ミッキーマウス デザイン)

・イオンカード(WAON一体型/ミッキーマウス デザイン)

・イオンカードセレクト(トイ・ストーリー デザイン)

・イオンカード(WAON一体型/トイ・ストーリー デザイン

月平均にすると約4万2,000円の利用で、イオンゴールドカードが手に入る。

年間利用額は、毎年1月11日~翌年1月10日の期間を対象として計測されるので注意しよう。

| 年会費 | 無料 |

|---|---|

| 貯まるポイント | WAON POINT |

| 基本還元率 | 0.5% |

| 還元率が アップするシーン |

イオングループでの利用で1.0%還元 |

| 付帯保険 | 海外旅行傷害保険(利用付帯):5,000万円 国内旅行傷害保険(利用付帯):3,000万円 ショッピング保険(海外・国内):300万円 |

| 優待・特典 | 空港ラウンジ 年間100万円利用でイオンラウンジ利用可能 |

| ボーナスポイントの有無 | - |

| 追加カード | ETCカード 家族カード |

| 発行スピード | 2〜3週間 |

| タッチ決済 | ◯ |

| マイル | JAL |

| 申込条件 | イオンカードを年間50万円以上利用 |

| 国際ブランド | Visa/Mastercard/JCB |

エポスゴールドカードは年会費無料の条件が緩く、公共料金の支払いでも高還元が可能

- 年間100万円利用で1万ポイントのボーナスがもらえる

- 年間50万円利用で年会費無料

- 飲食店やレジャー施設などの割引やドリンクサービス、ポイントアップなどの優待が充実

エポスゴールドカードは、年間50万円の利用で翌年以降の年会費が永年無料になる。

月平均4万2,000円程度で達成できるので、クレジットカードの利用頻度が低い人でもコストをかけず持ちやすい。

ほかにも「インビテーション(招待)を受ける」「ゴールド会員の家族から紹介してもらう」といった方法でも年会費無料は可能だ。

- 年間50万円の利用

- インビテーション(招待)※

- ゴールド会員の家族からの紹介

※基準は非公開だが、エポスカードを50万円ほど使えば可能性が高まる。

インビテーションを受けるための条件は非公開ですが、エポスカード(一般カード)で利用実績を積み、年間利用金額が一定額以上(50万円以上)になるとインビテーションが届くといわれています。実際に筆者も約半年間で40万円程度利用してインビテーションを受け取りました。

たけなわアヤコ(ファイナンシャル・プランナー)

お得に利用したいのなら、毎年100万円の利用を目指そう。1万ボーナスポイントがもらえるので、実質還元率を1.5%(基本還元0.5%+ボーナス還元1.0%)まで高められるのだ。

さらに、エポスゴールドカードには、「選べるポイントアップショップ」というイオンやイケアなどでポイントが3倍(還元率1.5%)になるサービスもある。

・イトーヨーカドー

・いなげや

・ウエルシア薬局

・サミットストア

・サンクス

・サンドラッグ

・サンリブ

・ザ・プライス

・ジャパンミート

・スギ薬局

・セイコーマート

・成城石井

・セイジョー・ココカラファイン

・セイブ(スーパー)

・西友

・セブン-イレブン など

| 年間利用金額 | 獲得できるポイント(年間) | |

|---|---|---|

| 水道代 | 10万円 | 1,500ポイント |

| 電気代 | 12万円 | 1,800ポイント |

| ガス代 | 12万円 | 1,800ポイント |

| 合計 | 5,100ポイント |

電気代、水道代、家賃、保険料など、公共料金の支払いも登録すれば、1.5%のポイント還元を受けられる。

また、エポスゴールドカードがあれば、グルメ・レジャー・イベントなど全国1万店舗以上で、買い物やお出かけがお得になる「エポトクプラザ」を利用できる。

優待の対象となるサービスは、飲食や旅行、レジャー、学習と幅広く、優待の種類もポイント倍率のアップや料金割引、無料追加サービスなどさまざまだ。

| カラオケ館 | カラオケルーム料金30%OFF」 「カラオケフリータイム料金25%OFF」 「テレワークルーム料金20%OFF」 |

|---|---|

| パンスク | 合計4,000円割引 ※4回目のお届けまで、1回1,000円ずつ割引 |

| 池袋HUMAXシネマズ | 映画一般鑑賞料金2,000円が1,500円に |

| JTBショッピング | エポスポイント3倍(1.5%還元) |

| ワッツオンライン | エポスポイント3倍(1.5%還元) |

| 牛たん 青葉 中野マルイ店 | ソフトドリンクサービス |

| ふるさとチョイス | 寄付額の3.0%分を割引 |

| Wolt | 合計3,000円割引 ※5回目の注文まで、1回600円ずつ割引 |

| エクセルシオールカフェ モリタウン昭島店 |

ドリンク50円引き |

| ABCクッキングスタジオ (北千住マルイスタジオ) |

入会金50%引き |

| ルナルナ おくすり便 | 初回利用でAmazonギフトカード1,500円分プレゼント |

エポスゴールドカードは、水道光熱費や国民年金など継続的にかかるコストも1.5%還元を受けられる珍しいクレジットカードです。年会費無料も簡単に達成できるので、メインカードとしてはもちろん公共料金の支払い用サブカードとしても役立てられるでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

◾️年会費のモトをとるにはどう使えばいい?(損益分岐点)

エポスゴールドカードは、年間50万円以上のカード利用が1度でも可能ならモトを取れる。翌年以降の年会費が永年無料になるためだ。

よりお得にエポスゴールドカードを使うコツは、年間利用額50万円または100万円を目指そう。

50万円利用時には2,500ボーナスポイントがもらえるので、基本還元分と合わせると実質還元率が1.0%になる。

100万円利用時には1万ボーナスポイントがもらえるので、このときの実質還元率は1.5%だ。

これ以上のボーナスポイントはないため、年間100万円のカード利用を達成したら、以後は選べるポイントアップショップの3店舗と、エポトクプラザの優待用のサブカードにするのが良い。

| 年会費 | 5,000円(税込) |

|---|---|

| 貯まるポイント | エポスポイント |

| 基本還元率 | 0.5% |

| 還元率が アップするシーン |

選べるポイントアップショップで 選択した店舗利用時に1.5%還元 |

| 付帯保険 | 海外旅行傷害保険(利用付帯):5,000万円 |

| 優待・特典 | 空港ラウンジ 家族をゴールドカードに招待可能 |

| ボーナスポイントの有無 | 年間50万円利用で2,500ポイント 年間100万円利用で1万ポイント |

| 追加カード | ETCカード |

| 発行スピード | 最短即日 |

| タッチ決済 | ◯ |

| マイル | JAL/ANA |

| 申込条件 | 20歳以上 エポスカード所有者は18歳以上 |

| 国際ブランド | Visa |

ビューカード ゴールドは新幹線利用で最大10%還元!JR利用者の最強の1枚

- 切符や定期券の購入、新幹線チケットの購入で還元率10.0%

- JR東京駅の「ビューゴールドラウンジ」を同伴者も利用できる

- 年間利用額に応じてボーナスポイントも付与

ビューカード ゴールドは、モバイルSuicaを使った切符や定期券の購入、新幹線チケットの購入などで還元率が10.0%と大幅にアップする。JR東日本をよく利用する人にとって「最強」になり得るゴールドカードだ。

ビューカード ゴールドとビューカード スタンダードを比較すると、 当然ながらゴールドのほうが圧倒的に高還元だ。

| 対象サービス | 内容 | ビューカード ゴールドの 還元率 |

ビューカード スタンダードの 還元率 |

|---|---|---|---|

| えきねっと | 新幹線eチケット購入+ チケットレス乗車 |

10.0% | 5.0% |

| モバイルSuica | グリーン券購入 | 10.0% | 5.0% |

| 定期券を購入 | 6.0% | 5.0% | |

| オートチャージ・ チャージ |

1.5% | ||

| Suica | オートチャージ | 1.5% | |

また、ビューカード ゴールドがあれば、JR東京駅の「ビューゴールドラウンジ」を利用できる。

ビューゴールドラウンジではソフトドリンクや小菓子、新聞、旅行雑誌などのサービスを無料で利用可能だ。フリーWi-Fiもあるので出張や旅行前の待ち時間を快適に過ごせるだろう。

ビューゴールドラウンジは、ゴールドカード会員のほか、同伴者も利用できる(※)。

(※)同伴者はビューゴールドラウンジの利用券を持っていない場合、3,300円(税込)の利用料がかかる。当該の券はポイントで交換可能。

ラウンジの利用可能時間は出発時刻の90分前から(最大90分間)です。ラウンジを使うには、カードに加えて「当日に東京駅発の新幹線特急券・グリーン券または特急券・グリーン券」が必要です。

たけなわアヤコ(ファイナンシャル・プランナー)

羽田空港「POWER LOUNGE CENTER」や伊丹空港「ラウンジオーサカ」などの空港ラウンジも使えるため、関東のJR沿線や飛行機を使って旅行する際は、大いに役立つカードとなるだろう。

年間150万円:3,000ポイント

年間200万円:6,000ポイント

年間250万円:9,000ポイント

年間300万円:1万2,000ポイント

しかし、ボーナスポイントはそこまで好条件ではないので、あえて狙う必要はあまりない。

◾️年会費のモトをとるにはどう使えばいい?(損益分岐点)

ビューカード ゴールドの年会費1万1,000円(税込)は、新幹線eチケットまたはモバイルSuicaグリーン券をよく購入する人なら比較的簡単にペイできる。

どちらも10.0%還元となるので、年間11万円の利用があれば、それだけで年会費相当のポイントを得られる。

そのほか、次のような方法でも年会費のモトを取れる。

| 利用先(還元率) | 月平均利用額 | 年間ポイント付与数 |

|---|---|---|

| モバイルSuica定期券(6.0%) | 6,000円 | 4,320ポイント |

| Suicaチャージからの 通常利用(1.5%) |

3万7,000円 | 6,660ポイント |

| 年間合計1万980ポイント |

普段の支払いでもビューカード ゴールドでチャージしたSuicaを使うと、1.5%還元になるのでポイントをためやすい。

| 年会費 | 1万1,000円(税込) |

|---|---|

| 貯まるポイント | JRE POINT |

| 基本還元率 | 0.5% |

| 還元率が アップするシーン |

モバイルSuicaグリーン券購入やえきねっとでの 新幹線チケット購入で10.0%還元 |

| 付帯保険 | 海外旅行傷害保険(自動付帯):5,000万円 国内旅行傷害保険(自動付帯):5,000万円 ショッピング保険(海外・国内):300万円 |

| 優待・特典 | 空港ラウンジ ビューゴールドラウンジ(東京駅)を利用可能 |

| ボーナスポイントの有無 | 年間の利用金額に応じて最大1万2,000ポイント |

| 追加カード | ETCカード 家族カード |

| 発行スピード | 最短1週間 |

| タッチ決済 | ◯ |

| マイル | - |

| 申込条件 | 20歳以上 |

| 国際ブランド | JCB |

JALカード CLUB-AゴールドカードはJALマイルが効率的にたまる!

- ショッピング利用でも1.0〜2.0%でマイルがたまる

- 搭乗時は通常マイルに加えてボーナスマイルも獲得

- 国内約30の主要な空港ラウンジを無料利用できる

- JALビジネスカウンターでチェックインできる

- 国内の空港店舗・空港免税店で割引特典がある

JALカード CLUB-Aゴールドカードを保有すると、無料で自動的に「JALカードショッピングマイル・プレミアム」の会員となる。これにより、日常のショッピングを含むカード利用時のマイル還元率が1.0%に引き上げられる。

「JALカードショッピングマイル・プレミアム」は通常、年会費4,950円(税込)がかかるサービスであるため、非常にお得だ。

さらに、JALカード特約店での買い物ではマイルが通常の2倍貯まるため、2.0%の還元率となる。

・エネオス

・ファミリーマート

・マツモトキヨシ

・スターバックス コーヒー

・大丸

・JAL PLAZA

・JAL DUTY FREE SHOP

・Times(シェアカー)

・プリンス ホテル&リゾート

・ハウステンボス など

また、JALグループ便に搭乗すると、通常のフライトマイルに加えて、入会搭乗ボーナスや搭乗ごとのボーナスなどでさらにマイルを獲得できる。

| カード入会時 | 5,000マイル |

|---|---|

| カード継続利用時 | 2,000マイル |

| フライト時 | フライトマイルを25%上乗せ |

搭乗ごとのボーナスについては、フライトマイルの最大25%分のマイルが付与されるというものだ。

たまったボーナスマイルは、JAL国内線や国際線の特典航空券に交換したり、座席のアップグレードに利用したりできる。

JALカード CLUB-Aゴールドカードには、空港やフライトでの時間を快適に過ごせる特典も充実している。

ビジネスクラス運賃のほか、エコノミークラス運賃および特典航空券でJAL国際線にご搭乗の場合にも、JALビジネスクラス・チェックインカウンターをご利用いただけます。お持ちの対象カードを必ずご提示ください。

出典:JALカード

特に時間に余裕を持ちたいビジネスパーソンにとって、このメリットは大きい。

さらに、国内の空港店舗や空港免税店で割引が適用されるため、お土産や機内用品を割引価格で購入できる。

人気ブランドのコスメやお酒、地方の名産品など、バラエティ豊かな商品がお得に手に入るので、旅の楽しみがさらに広がるだろう。

◾️年会費のモトをとるにはどう使えばいい?(損益分岐点)

JALカード CLUB-Aゴールドカードの損益分岐点は、年会費1万7,600円(税込)相当のマイルを1年間でためられるかどうかである。

ショッピング利用だけの陸マイラーであれば、1.0%還元の店舗だと年間176万円のカード利用が必要だ。月平均にすると、約14万7,000円である。

2.0%還元のJALカード特約店を併用するともう少し楽にはなるが、必要額が大幅に下がることはないだろう。

JALカード CLUB-Aゴールドカードでモトを取るのなら、JAL便も積極的に利用すると良い。

・毎年初回搭乗ボーナス(2,000マイル)獲得時なら…1.0%還元店舗で年間156万円を利用すればペイ※月平均13万円

JALカード CLUB-Aゴールドカードに申し込む

(公式サイト)

| 年会費 | 1万7,600円(税込) AMEXは2万900円(税込) ダイナースクラブは3万800円(税込) |

|---|---|

| 貯まるポイント | JALマイル |

| 基本還元率 | 1.0% |

| 還元率が アップするシーン |

イオンやファミリーマートなどの JALカード特約店利用で2.0%還元 |

| 付帯保険 | 海外旅行傷害保険:5,000万円〜1億円 国内旅行傷害保険:5,000万円 航空便遅延保険:4万円(JCBのみ) ゴルファー保険:1億円 ショッピング保険:300〜500万円 ※各種付帯条件や保険金額は選んだ国際ブランドによって 異なるため、詳細はウェブサイトをご確認ください。 |

| 優待・特典 | 空港ラウンジ 機内販売の割引 飛行機の搭乗日当日の予約や変更が可能 |

| ボーナスポイントの有無 | 毎年1回目の飛行機搭乗で2,000マイル |

| 追加カード | ETCカード 家族カード |

| 発行スピード | 最短2週間 |

| タッチ決済 | ◯ |

| マイル | JAL |

| 申込条件 | 20歳以上(ダイナースクラブ除く) |

| 国際ブランド | Visa/Mastercard/JCB/AMEX/Diners |

ダイナースクラブカードはステータス性が高く、お得なグルメ特典が豊富

- コース料理1名分無料、予約困難な高級店を利用できるなど、食に関する上質な優待が充実

- 国内外1,500ヵ所以上の空港ラウンジを年10回まで無料で利用

- 世界70地域以上に設置された海外現地トラベルデスクを利用できる

- 海外からの帰国時には手荷物宅配サービスが使える

ダイナースクラブカードは、 1961年に発行が始まった日本で最初のクレジットカードだ。元々はディナー料金の「ツケ払い」から着想を得たカードである。そのためか、グルメに関する優待が豊富だ。

きっかけは、ニューヨークのレストランでのこと。

食事を終えたマクナマラは財布を忘れてきたことに気づき、あわてて郊外の自宅に電話、夫人に現金を届けてもらいました。なんとか支払いは済ませたものの財布の到着を待っているのはかなり気まずいものでした。そこで彼は友人のシュナイダーに相談し、二人で1万ドルずつ出し合い、ツケで食事ができるクラブをつくることにしました。

クラブの名前は食事をする人という意味の「ダイナース」。ここに初めて、カードさえあれば、自分の顔を知らない店でも食事ができるクラブができたのです。

出典:ダイナースクラブの歴史

グルメ関連の特典には、「エグゼクティブ ダイニング」「料亭プラン」「Family Table」「オークラ ホテルズ & リゾーツ」という4つのサービスがある。

料亭プラン……通常では予約するのが難しい高級料亭を代わりに予約してくれるサービス

Family Table……対象レストランで家族で食事をすると、お子様メニューが1名分無料になるサービス

オークラ ホテルズ &リゾーツ……対象レストランの飲食代が10%割引になるサービス

なかでも高級な特典がエグゼクティブダイニングだ。

エグゼクティブダイニングを利用して高級レストランのコース料理を2名以上で予約すると、1名分の食事代が無料になる。

エグゼクティブダイニングの対象レストランは全国に400店近くあり、対象となるコース料理の料金は5,000円から3万円と幅広い。

パートナーとのデートや夫婦の記念日、友人の祝い事、さらには仕事での接待など、あらゆるシチュエーションで活用できるだろう。

tcc GINZAの洋食 / 洋食、ビストロ、オムライス

個室中華 頤和園/ 中華料理、飲茶・点心、担々麺

和食杜 侑 / 日本料理、すき焼き、日本酒バー

広東名菜・香港飲茶 菜香楼 / 飲茶・点心、中華料理

また、ダイナースクラブカードは、旅行や出張に頻繁に行く人にも保有メリットが大きいステータスカードだ。

国内外1,500ヵ所以上の空港ラウンジを年10回まで無料で利用できる特典(11回目からは税込3,500円)や、「海外現地トラベルデスク」など、旅行関連のサービスが充実している。

北京やハワイ、ニューヨーク、ロンドンなど、世界70地域以上に設置されており、直接トラベルデスクを訪れて依頼できるほか、電話でも対応してくれます。パスポートを紛失したときや事故に遭ったときなど、パニックに陥りがちな際も経験豊富なスタッフからアドバイスをもらえるので、とても心強いでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

そして、海外からの帰国時には、ダイナースクラブカードに付帯する手荷物宅配サービスが役に立つ。

重いスーツケースを自宅まで送ったり、お土産だけを職場に送ったりできるので、帰宅が身軽になる。

◾️年会費のモトをとるにはどう使えばいい?(損益分岐点)

ダイナースクラブカードの年会費は2万4,200円(税込)と高額だが、高級な特典が多いため、活用できればすぐにモトを取れる。

ほかにも次のような特典は年会費をペイしやすい、またはお金では買えない特別な体験をできるので積極的に活用しよう。

・オリエンタル・パートナーパスポート for Diners Club…対象ホテルの宿泊料金が20%OFF ※スイートなら大人1名20万円以上のこともあり

・東山高台寺 月乃舟宿泊プラン…会員制の宿を完全貸し切り

・ヘリコプター優待…初回利用時に正規料金の10%OFF、2回目以降は5%OFF

・ゴルフ優待…名門ゴルフ場の予約やプライペートレッスン割引など

| 年会費 | 2万4,200円(税込) |

|---|---|

| 貯まるポイント | ダイナースクラブ リワードポイント |

| 基本還元率 | 1.0% |

| 還元率が アップするシーン |

セブン-イレブンやミニストップ利用と条件達成で5.0%還元 |

| 付帯保険 | 海外旅行傷害保険(自動付帯):1億円 国内旅行傷害保険(自動付帯):1億円 ショッピング保険(海外・国内):500万円 |

| 優待・特典 | 空港ラウンジ グルメ・トラベル・エンターテインメント・ゴルフの各種優待 |

| ボーナスポイントの有無 | - |

| 追加カード | ETCカード 家族カード |

| 発行スピード | 非公開 |

| タッチ決済 | ◯ |

| マイル | JAL/ANA |

| 申込条件 | 所定の基準を満たす人 |

| 国際ブランド | Diners |

P-oneカード<Premium Gold>は利用代金の1.0%が自動的に割り引かれる

- 利用代金の1.0%が自動的に割り引かれる

- 最高5,000万円まで補償される海外・国内旅行傷害保険が付帯

- 国内の主要空港のラウンジを無料で利用

P-oneカード<Premium Gold>の特徴は、請求時にクレジットカード利用代金の1.0%が自動的に割り引かれる点だ。

さらに、1,000円につき1ポケット・ポイントを獲得できる。1ポケット・ポイントは3円相当なので、合計還元率は1.3%となる。

近年は三井住友カード ゴールド(NL)やエポスゴールドカードなど、格安年会費×高還元のものが増えているため、P-oneカード<Premium Gold>が特別お得だとはいえない。

しかし、面倒な手続きをしなくても合計1.3%が得られるのはメリットだ。特にポイ活が面倒という人には、適しているゴールドカードである。

P-oneカード<Premium Gold>には、最高5,000万円まで補償される充実の海外・国内旅行傷害保険が自動付帯します。年会費1万1,000円(税込)程度かつ高還元のゴールドカードのなかで、ここまで手厚い旅行保険が付帯するものは貴重です。カードで購入した商品の破損・盗難の損害額を補償してくれる「購入商品安心保険(年間300万円)」も付帯しています。そのため、保険の充実度から安心感を得やすいでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

◾️年会費のモトをとるにはどう使えばいい?(損益分岐点)

P-oneカード<Premium Gold>でモトを取りたいのなら、年間で約61万6,000円の利用を目指そう。月平均にすると、約5万2,000円の利用だ。

なぜなら、P-oneカード<Premium Gold>では、年間50万円以上の利用があったとき、3,000円相当のポイントがプレゼントされるためだ。

・年間50万円以上の利用額特典…3,000円相当のポイント付与

通常還元分と利用額特典を合わせると、1万1,008円相当となり年会費をペイできる。

ただし、利用額特典は、毎年3月~翌年2月の間が計測期間となっている。使い始めたタイミングによって、必要な月平均利用額が変動するので注意しよう。

P-oneカード<Premium Gold>に申し込む

(公式サイト)

| 年会費 | 1万1,000円(税込) |

|---|---|

| 基本還元率 | 1.3% |

| 還元率が アップするシーン |

- |

| 付帯保険 | 海外旅行傷害保険(自動付帯):5,000万円 国内旅行傷害保険(自動付帯):5,000万円 ショッピング保険(海外・国内):300万円 |

| 優待・特典 | 空港ラウンジ 自動で1.0%キャッシュバック |

| ボーナスポイントの有無 | 年間50万円以上の利用で1,000ポイントキャッシュバック |

| 追加カード | ETCカード 家族カード |

| 発行スピード | 最短1週間 |

| タッチ決済 | ◯ |

| マイル | - |

| 申込条件 | 18歳以上 |

| 国際ブランド | Visa /Mastercard /JCB |

20代・30代・40代・50代以上はどのカードを選ぶべき?年代別に解説

ゴールドカードは年会費の幅が広く、それに比例して特典も多種多様だ。そのため、年代別におすすめのカードが異なる。

- 20代におすすめのゴールドカード3選……Oliveフレキシブルペイ(Olive ゴールド)、三井住友カード ゴールド(NL)、JCB GOLD EXTAGE

- 30代におすすめのゴールドカード2選……Oliveフレキシブルペイ(Olive ゴールド)、JCBゴールド

- 40代・50代に向いているゴールドカード3選……アメリカン・エキスプレス(R)・ゴールド・プリファード・カード、JCBゴールド、ダイナースクラブカード

20代には、Oliveフレキシブルペイ(Olive ゴールド)が最適だ。条件達成で年会費を永年無料にできたり、継続特典で1万ポイントが毎年もらえたりするので、お得さに秀でている。

30代は人によってライフスタイルが大きく異なるため、クレジットカードに求める内容も異なるだろう。

ポイントのためやすさを重視する人ならOliveフレキシブルペイ(Olive ゴールド)が適している。一方、パートナーや家族と出かける機会が多い場合、JCBゴールドがお得に使える。保険が充実し、国内外20万ヵ所以上で優待を受けられるからだ。

40代以上でステータス性や上質な体験を求める場合、アメリカン・エキスプレス(R)・ゴールド・プリファード・カードを候補に入れたい。年会費は3万9,600円(税込)と高いが、それに見合ったダイニング特典やホテル特典などが充実している。

20代におすすめのカード3選

20代でゴールドカードを持つなら、年会費が安くコスパの良いものを選ぼう。

| ランキング | 券面 | 年会費 | 基本還元率 | 主なゴールド特典 | 公式サイト |

|---|---|---|---|---|---|

| 1位: Oliveフレキシブルペイ (Olive ゴールド) |

|

5,500円(税込) ※年間100万円以上の利用で 翌年以降の年会費永年無料(※1) |

0.5% | ・年間100万円以上の利用で 毎年1万ポイントを付与 ・SBI証券で最大1.0%のポイント付与 |

公式サイト |

| 2位: 三井住友カード ゴールド(NL) |

|

5,500円(税込) ※年間100万円以上の利用で 翌年以降の年会費永年無料(※2) |

0.5% | ・年間100万円以上の利用で 毎年1万ポイントを付与 ・SBI証券で最大1.0%のポイント付与 |

公式サイト |

| 3位: JCB GOLD EXTAGE |

|

3,300円(税込) ※初年度無料 |

0.75% | ・最高5,000万円の海外・ 国内旅行保険(利用付帯) ・最高200万円の海外・ 国内ショッピング保険 ・そのほか旅行特典充実 |

公式サイト |

※1 デビットモード・クレジットモードでのご利用が対象です。特典を受けるには一定の条件がございます。詳細は公式サイトをご確認ください。

※2 年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

Oliveフレキシブルペイ(Olive ゴールド)が優れている理由は、年間100万円以上のカード利用が1度でもあれば、翌年以降の年会費を永年無料にできるためだ。

さらに、年間100万円の利用を継続した場合、毎年1万ポイントがプレゼントされる。100万円利用時の基本還元と合わせると、実質還元率は1.5%(基本還元率0.5%+特典付与1.0%)である。

月平均8.4万円の利用が可能なら、Oliveフレキシブルペイ(Olive ゴールド)は断然お得だ。

三井住友カード ゴールド(NL)にも同様の特典があるが、この2枚には次のような違いがある。

・Oliveフレキシブルペイ(Olive ゴールド)には、選べる特典が付帯する

・発行スピードが早いのは、三井住友カード ゴールド(NL)

比較すると、よりお得なのはOliveフレキシブルペイ(Olive ゴールド)だ。

なるべく早くクレジットカードがほしい人には、最短10秒発行(※)の三井住友カード ゴールド(NL)が合っているだろう。

(※)即時発行ができない場合があります。

ランキング3位のJCB GOLD EXTAGEは、20代限定(学生不可)のクレジットカードだ。格安年会費ながら、旅行保険もショッピング保険も充実している。

Oliveフレキシブルペイ(Olive ゴールド)や三井住友カード ゴールド(NL)は、旅行向け特典が少ないので、旅行や出張の機会が多い場合にはJCB GOLD EXTAGEがおすすめです。

たけなわアヤコ(ファイナンシャル・プランナー)

30代におすすめのカード2選

30代にとっての最適なゴールドカードは、Oliveフレキシブルペイ(Olive ゴールド)またはJCBゴールドだ。

30代は家族構成やライフスタイルが人によって大きく異なるため、どちらが良いかは断言できない。次の表も参考にして、自分に合うものを選ぼう。

| ランキング | 券面 | 年会費 | 基本還元率 | 主なゴールド特典 | 公式サイト |

|---|---|---|---|---|---|

| 1位: Oliveフレキシブルペイ (Olive ゴールド) |

|

5,500円(税込) ※年間100万円以上の利用で 翌年以降の年会費永年無料(※1) |

0.5% | ・年間100万円以上の利用で 毎年1万ポイントを付与 ・SBI証券で最大1.0%のポイント付与 |

公式サイト |

| 2位: JCBゴールド |

|

1万1,000円(税込) ※オンラインで入会申し込みの 場合は初年度年会費無料(※2) |

0.5% | ・最高1億円の海外旅行保険 (利用付帯) ・最高5,000万円の国内旅行保険 (利用付帯) ・国内・海外航空機遅延保険 (利用付帯) ・国内外20万ヵ所以上で 使える優待サービス |

公式サイト |

※1 デビットモード・クレジットモードでのご利用が対象です。特典を受けるには一定の条件がございます。詳細は公式サイトをご確認ください。

※2 本会員の方が対象です。資料請求でお申し込みの方、もしくはお切り替えの方は対象となりません。

Oliveフレキシブルペイ(Olive ゴールド)は、ポイントのたまりやすさを優先する人に良い。年間100万円以上の利用があった場合、翌年のカード更新時に1万ポイントがもらえる。

さらに、SBI証券のつみたて投資で最大1.0%のポイント付与があったり、ためたポイントを投資に使えたりするのもお得だ。

JCBゴールドは、パートナーや家族と使いやすい優待を求めている人や、「今後さらにステータス性の高いカードが欲しい」という人にとっての選択肢になる。

旅行時に使える保険や特典が充実しているほか、JCB GOLD Service Club Off(優待サービス)が利用できる。

JCB GOLD Service Club Offでは、国内外20万ヵ所以上で優待が受けられます。ジャンルが幅広く、映画、水族館、遊園地、レストラン、ホテルなど、パートナーや家族など複数人で遊ぶときに使いやすいものが多い傾向にあります。

たけなわアヤコ(ファイナンシャル・プランナー)

40代・50代に向いているカード3選

40代・50代以上になり、ある程度の年会費を支払う余裕が出てきたなら、ステータス性や高級特典が充実したゴールドカードを検討するのがいいだろう。

| ランキング | 券面 | 年会費 | 基本還元率 | 主なゴールド特典 | 公式サイト |

|---|---|---|---|---|---|

| 1位: アメリカン・エキスプレス(R)・ ゴールド・プリファード・カード |

|

3万9,600円(税込) | 1.0%(※1) | ・最高1億円の海外旅行保険(利用付帯) ・最高5,000万円の国内旅行保険(利用付帯) ・海外航空機遅延保険 ・メンバーシップ・リワード・ プラスが無料で自動付与 ・ホテル特典・優待 ・ダイニング特典・優待 |

公式サイト |

| 2位: JCBゴールド |

|

1万1,000円(税込) ※オンラインで入会申し込みの 場合は初年度年会費無料(※2) |

0.5% | ・最高1億円の海外旅行保険 (利用付帯) ・最高5,000万円の国内旅行保険 (利用付帯) ・国内・海外航空機遅延保険 (利用付帯) ・国内外20万ヵ所以上で 使える優待サービス |

公式サイト |

| 3位: ダイナースクラブカード |

|

2万4,200円(税込) | 1.0% | ・最高1億円の海外・ 国内旅行保険(自動付帯※2) ・ホテル優待 ・ダイニング特典・優待 ・フィットネス・コンサルティング優待 |

公式サイト |

※1 加算対象外または0.5%還元になる場合があります。

※2 2025年4月1日より利用付帯に改訂

アメリカン・エキスプレス(R)・ゴールド・プリファード・カードは、大切な記念日・接待などで使えるラグジュアリーな特典が非常に多い。

年会費は約4万円と3枚のなかでも高いが、特典を使いこなせるのならコスパも良い。

もう少し手軽な年会費でゴールドカードを試したいという人は、JCBゴールドを検討するといいだろう。優待サービスはどちらかというと日常使い向けではあるが、国内外20万ヵ所以上と使える店は充実している。

また、JCBゴールドを使い続ければ、より上位のJCBゴールド ザ・プレミアへのインビテーション(招待)が届く。「いずれはよりハイステータスなクレジットカードが欲しい」という人にも向いているだろう。

ダイナースクラブカードは、一般カードでもゴールドやプラチナ級の特典が豊富であり、ステータスカードとしてよく知られるクレジットカードだ。ダイニング特典やホテル特典のほか、フィットネス、マリンライフなど、さまざまなジャンルで上質な体験ができる。

しかし、ダイナースクラブカードは、国際ブランド上の問題でやや使いづらいのが難点です。追加カードとして、Mastercardブランドのコンパニオンカードを発行すれば使い勝手は高まりますが、券面から感じさせるステータス性はやや薄れてしまいます。

たけなわアヤコ(ファイナンシャル・プランナー)

カードの選び方

ゴールドカードを選ぶ際のポイントは4つある。

まずは、コストを抑えたいなら年会費が無料になるゴールドカードがいいだろう。利用額に応じて、年会費が永年無料になるカードもある。

次に、仕事やプライベートで飛行機に乗る機会が多いのならラウンジサービスの充実度を確認しよう。ステータスを重視するならアメックスやダイナース、JCBなどから選ぶといいだろう。

さらに、還元率を重視する場合には年間利用額や特定シーンで高還元率になるカードを選ぶとよりお得にポイントをためられる。

自分が重視したいポイントは何であるかを整理したうえで、次の基準に沿いながら最適なカードを見つけよう。

コストを抑えたいなら年会費が無料になるゴールドカードを選ぶ

コストを抑えたい人は、年会費を無料にできるゴールドカードを選ぶのが賢明だ。

例えば、三井住友カード ゴールド(NL)やエポスゴールドカードは、利用金額に応じて翌年以降の年会費が無料となる。

・エポスゴールドカード:年間50万円利用で翌年以降の年会費が永年無料

※年間100万円のご利用で翌年以降の年会費永年無料

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

メインカードとして日常の買い物に利用していれば、自然にゴールドカードの特典を享受できる点が魅力だ。

このように一定の利用金額で年会費が無料になるカードであれば、普段の支出を効率的に活用しつつ、長期的なコスト削減が期待できます。

たけなわアヤコ(ファイナンシャル・プランナー)

飛行機に乗るならラウンジサービスの充実度で選ぶ

飛行機に乗る頻度が高い人は、空港ラウンジサービスの充実度も確認すると良い。

空港ラウンジは、旅行や出張の際に、混雑したターミナルから離れて、静かな環境でリラックスできる貴重な場所だ。ラウンジでは、軽食やドリンクの提供、Wi-Fiなどの設備が整っており、フライト前の待ち時間を快適に過ごせる。

多くのゴールドカードは、空港ラウンジの利用特典を提供しているが、その内容はカードによって異なる。

| サービス内容 | 無料利用できる回数 | 利用できるラウンジ | |

|---|---|---|---|

| 楽天ゴールドカード | 国内空港ラウンジの利用 | 年2回 同伴者は有料 |

国内とハワイの35の空港で 年2回まで無料で 空港ラウンジを使える |

| au PAY ゴールドカード |

国内空港ラウンジの利用 | 無制限 同伴者は有料 |

国内とハワイの34の空港で 無料でラウンジを使える |

| アメリカン・エキスプレス・ ゴールド・プリファード・カード |

国内空港ラウンジの利用 海外空港ラウンジの利用 |

国内:無制限 海外:年2回 同伴者は有料 |

国内とハワイの29の空港で 無料でラウンジを使える プライオリティ・パスで年2回まで 海外の空港ラウンジが使える |

| JALカード CLUB-Aゴールドカード |

国内空港ラウンジの利用 | 無制限 アメックスブランドのみ 同伴者1名まで無料 |

国内主要空港 ダニエル・K・イノウエ 国際空港(ホノルル) |

自分が旅行や出張で訪れる場所や空港を使う頻度に合わせて、どこのラウンジが利用できるのか、無料で何回利用できるのかなどを比較し、最適なサービスが付帯するものを選びましょう。

たけなわアヤコ(ファイナンシャル・プランナー)

ステータスを重視するならアメックスやダイナースクラブ、JCBを選ぶ

ステータス性を重視するのなら、アメックスやダイナースクラブ、JCBといった国際ブランドが発行するゴールドカードが有力な選択肢となる。

国際ブランドが発行するものはプロパーカードといって、信頼性が高く、どちらかというと高級志向の特典が多い傾向にあるためだ。

プロパーカードとは、国際ブランドが他社と提携せず、自ら発行するカードを指します。

プロパーカードを発行するカード会社は経営基盤が比較的安定しているため、高額な利用限度額やとびきりの高級特典が付帯するプラチナカードやブラックカード、さらにその上位となるカードまで提供していることがあります。

たけなわアヤコ(ファイナンシャル・プランナー)

なかでもアメックスやダイナースクラブは、一般カードでも比較的審査が厳しいといわれている。だからこそ、限られた人だけが持つことを許されるといったイメージが強く、ステータス性を求める人にこそ合うだろう。

なお、ゆくゆくはプラチナカードやブラックカードを手に入れたいという人でも、初めは各社のゴールドカードから申し込むと良い。

より上位のステータスカードは、各社のクレヒスを積まなくては審査落ちするか、インビテーション(招待)が届かないためだ。

インビーテーションは、カード会社からの信頼が得られた証である。長期間にわたる安定した利用実績が認められてこそ、より上質なサービスを受けられるようになるのだ。

還元率を重視するなら年間利用額や特定シーンで高還元になるカードを選ぶ

お得なゴールドカードを求めて還元率を重視しているのなら、基本還元と特典の双方に注目しよう。

一般カードと異なり、基本還元率の低さを特典で大幅にカバーできるケースも多いためだ。

自身の購買行動や利用シーンを加味したうえでゴールドカードを選定することが大切だ。

具体的には、次に挙げる3つの点に沿って選ぶとポイントがためやすい。

いつでもどこでも還元率が1.0%以上のカードを選ぶ

「何も考えなくても効率的にポイントがためられる」ゴールドカードを探しているのなら、いつでもどこでも還元率が1.0%以上のカードを選べば間違いがない。

基本還元率が1.0%以上の例は、次の通りだ。

これらなら、場所を選ばず、日常の買い物で高いポイント還元を受けられる。

楽天ゴールドカードは年会費が2,200円(税込)なので、年間22万円(月間約1万8,000円)以上使えば年会費のモトを取れてお得だ。

年間利用額に応じて高還元率になるゴールドカードを選ぶ

年間利用額に応じてボーナスポイントが付与されるゴールドカードであれば、実質還元率が高まる。なかには利用額特典だけで、基本還元率の低さをカバーできるものもある。

自分がよく使う特定店舗サービスで高還元になるゴールドカードを選ぶ

還元率を重視する場合は、自分がよく利用する店舗やサービスで高い還元率が得られるゴールドカードを選ぶことが大切だ。

年間では1万2,000ポイントたまるので、dカード GOLDの年会費1万1,000円(税込)を上回るポイントを獲得できる。ドコモユーザーで還元率を重視する人にとっては、dカード GOLDこそ最強の1枚といえるだろう。

ゴールドカードの優待店舗特典は、一般カードよりも還元率が大幅にアップするものが多い。優待専用のサブカードとして使っても、比較的簡単に年会費のモトを取れるでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

ゴールドカードのメリット

ゴールドカードのメリットは、ポイント還元率の高さ、ステータス性、付帯保険の充実、利用限度額の高さ、特典や優待の多さなどである。

ゴールドカードには、一般カードよりも優れたポイントプログラムがあり、年間利用額に応じたボーナスポイントや特定サービスでの高還元が特徴だ。

また、ゴールドカードを所有することで社会的信用が示され、周囲からの信頼感を得られるだろう。さらに、海外旅行保険や空港ラウンジ利用、宿泊・旅行優待など旅行に関連する特典が充実しており、旅行者にとっては大きなメリットとなる。

ただし、すべてのゴールドカードがこれらの特典を提供するわけではないため、自分のニーズに合ったカードを選ぶことが重要です。

たけなわアヤコ(ファイナンシャル・プランナー)

ポイントがためやすくなる

同じカード会社から発行されているクレジットカードであっても、一般カードよりゴールドカードのほうがポイントをためやすい場合がある。

年間100万円利用時のポイント還元率は三井住友カード(NL)だと0.5%だが、三井住友カード ゴールド(NL)なら実質1.5%と、大きな差だ。

ほかにもアメリカン・エキスプレス(R)・ゴールド・プリファード・カードだと、メンバーシップ・リワード・プラスに無料で加入できる。加入するとポイントが無期限になったり、マイルや共通ポイントへの交換レートが良くなったりなど、通常よりもポイントがためやすく、使いやすくなるのだ。

このようにポイントサービスの仕様自体が一般カードよりも上位互換となり、お得になるケースもある。

ステータス性があり、周囲から信頼感を得られる

一般カードよりもステータス性が高いのも、ゴールドカードのメリットである。

クレジットカードの審査基準は、グレードが上がるほど難しくなるためだ。

| カード名 | グレード | 申し込み条件 | 公式サイト |

|---|---|---|---|

JCB カード W |

一般カード | 18歳以上39歳以下で、ご本人または 配偶者に安定継続収入のある方。 または高校生を除く18歳以上で学生の方。 |

公式サイト |

JCBゴールド |

ゴールドカード | 原則として20歳以上で、 ご本人に安定継続収入のある方。 ※学生不可。 ※ゴールドカード独自の審査基準により 発行します。 |

公式サイト |

| JCBゴールド ザ・プレミア |

上位 ゴールドカード |

申し込み不可、招待のみ ※招待条件 |

公式サイト |

JCBプラチナ |

プラチナカード | 25歳以上で、ご本人に安定継続収入のある方。 ※学生不可 ※プラチナカード独自の審査基準により 発行します。 |

公式サイト |

| JCB ザ・クラス | ブラックカード | 申し込み不可、招待のみ ※招待条件は非公開 |

公式サイト |

審査基準を公開しているカード会社はないが、申し込み条件を確認するだけでも、基準がグレードに依存していることは分かるだろう。

結果、持っているクレジットカードが上位のグレードであればあるほど、支払い能力が社会的に認められていることを示す。

ただし、近年は三井住友カード ゴールド(NL)のように誰でも作りやすいものが増えた。すべてのゴールドカードが高いステータス性を有している、とはいえないので注意しよう。

付帯保険が充実している

ゴールドカードの付帯保険は一般カードと比較すると充実している。旅行や出張でよく遠出をする人ほど重宝するだろう。

| 比較対象 | 一般カードの場合 | ゴールドカードの場合 |

|---|---|---|

| ・三井住友カード(NL) ・三井住友カード ゴールド(NL) |

・最高2,000万円 ・傷害・疾病治療50万円 |

・最高2,000万円 ・傷害・疾病治療100万円 |

| ・JCBカードW ・JCBゴールド |

・最高2,000万円 ・傷害・疾病治療100万円 |

・最高1億円 ・傷害・疾病治療300万円 ・家族特約付き |

| ・アメリカン・エキスプレス(R)・ グリーン・カード ・アメリカン・エキスプレス・ゴールド・ プリファード・カード |

・最高5,000万円 ・傷害・疾病治療100万円 |

・最高1億円 ・傷害・疾病治療300万円 ・家族特約付き |

ただし、年会費が格安のゴールドカードでは、一般カードと大差がないケースもある。

| 保険内容 |  楽天カード |

楽天ゴールドカード |

|---|---|---|

| 付帯条件 | 利用付帯 | 利用付帯 |

| 傷害死亡・後遺障害 | 最高2,000万円 | 最高2,000万円 |

| 傷害治療費用 | 200万円 | 200万円 |

| 疾病治療費用 | 200万円 | 200万円 |

| 賠償責任 | 3,000万円 (自己負担額なし) |

3,000万円 (自己負担額なし) |

| 携行品損害 | - | 20万円 (自己負担額3,000円) |

| 救援者費用 | 200万円 | 200万円 |

| 公式サイト | 公式サイト | 公式サイト |

旅行保険が手厚いゴールドカードが欲しいのなら、高級帯のカードから選ぶのがいいでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

利用限度額が高め

ゴールドカードは一般カードに比べて利用限度額が高い傾向にある。年代が上がり、クレジットカードの利用額が増えてきたという人にはメリットが大きいだろう。

| 比較対象 | 一般カードの場合 | ゴールドカードの場合 |

|---|---|---|

| ・三井住友カード(NL) ・三井住友カード ゴールド(NL) |

~100万円 | ~200万円 |

| ・楽天カード ・楽天ゴールドカード |

~100万円 | ~200万円 |

| ・ビューカード スタンダード ・ビューカード ゴールド |

~100万円 | ~200万円 |

一般カードとゴールドカードの利用限度額の差は100万円程度であることが多い。

しかし、カード会社のなかには、アメリカン・エキスプレス(R)のように利用限度額を定めていないところもある。

アメリカン・エキスプレスのカードは、ご利用できる金額に一律の制限がありません。お一人おひとりのご利用状況に合わせたご利用可能金額を設定しています。

出典:アメリカン・エキスプレス(R)

このようなケースでは、個人の支払い能力や利用実績によっては、一般カードでも高額の利用が可能だ。

ゴールドカードならではの特典・優待がある

一般カードよりも豪華な特典・優待が付帯するのは、ゴールドカードを持つメリットだ。

特典・優待はカード会社によっても異なるが、ゴールドカードの定番といえば、国内主要空港のラウンジを無料で利用できるといったものである。

なお、ゴールドカードで利用可能なのは、一般的なカードラウンジだ。より豪華な体験が可能なプライオリティ・パス・ラウンジは、一般的にプラチナカード以上から利用可能な特典が付帯する(※)。

(※)アメリカン・エキスプレス(R)・ゴールド・プリファード・カードをはじめとした年会費が高級帯のゴールドカードでは、プライオリティ・パスが付帯しているケースもある。

| 比較対象 | ゴールドカードだけに追加されている特典(一例) |

|---|---|

| ・三井住友カード(NL) ・三井住友カード ゴールド(NL) |

・条件達成で毎年1万ポイント付与 ・SBI証券でポイント付与率アップ |

| ・JCBカードW ・JCBゴールド |

・ゴルフ優待 ・宿泊・ツアー優待 ・世界1,400ヵ所以上で使えるラウンジ・キーが付帯 |

| ・楽天カード ・楽天ゴールドカード |

・誕生月に楽天市場での還元率がアップ ・楽天証券や楽天トラベルでの還元率がアップ ・ETCカードの年会費無料 |

空港ラウンジ以外にも、さまざまな趣向を凝らしたゴールドカードならではの特典がそろっている。

空港ラウンジや保険のほかにも旅行関係の特典が充実

ゴールドカードになると、空港ラウンジや保険だけでなく、旅行に関わる特典全般が充実する傾向にある。

| カード名 | 旅行系特典(一例) | 公式サイト |

|---|---|---|

JCBゴールド |

・手荷物無料宅配サービス ・宿泊・ツアー優待 ・タクシー優待 ・海外レンタカー優待 |

公式サイト |

アメリカン・エキスプレス(R)・ ゴールド・プリファード・カード |

・条件達成で無料宿泊券の付与 ・手荷物無料宅配サービス ・宿泊優待 ・ダイニング特典・優待 |

公式サイト |

ダイナースクラブカード |

・宿泊・ツアー優待 ・レンタカー優待 ・ダイニング特典・優待 |

公式サイト |

このような年会費が比較的高いクレジットカードは、旅行系特典が特に豊富である。

例えば、手荷物の無料宅配サービスは、自宅と空港の往復でスーツケースなどを配送してくれる。身軽に旅行を楽しみたい人には魅力的な特典だ。

海外旅行への出発時と帰宅時に、自宅~空港間で手荷物を無料で配送いたします。

出典:JCB

また、レンタカー優待やダイニング優待なども、旅行をお得に楽しむために有効活用できるだろう。

世界最大のレンタカー会社「ハーツレンタカー」で、基本料金から5~20%割引、または特別料金でご利用いただけます。

出典:ダイナーズクラブカード

Q&A

ゴールドカードは、一般カードよりもサービス内容が充実し、旅行やグルメ、ゴルフ接待などさまざまな場面で役立つ。にもかかわらず年会費は千円台〜で持てるものがあり、コストパフォーマンスが高い。

一般カードではややサービスが物足りない人や、年会費とサービスのバランスを考慮してカードを探したい人は申し込みを検討しよう。

いくらサービスのクオリティが高くても、支払い面で不便さを感じるようなら意味がない。

また、近年では手軽に作れるゴールドカードが増えたため、「ゴールドではステータス性が感じられない」という人もいるだろう。お金に余裕があり年間支出額も多い人は、上位ランクの「プラチナカード」を検討してみよう。

ただし、なかには成人年齢である18歳から申し込めるカードも存在する。例えば、dカード GOLDやセゾンゴールド・アメリカン・エキスプレス(R)・カードは、18歳以上から申し込み可能だ。

20代で持てるというのは、利用・返済履歴であるクレジットヒストリーが良好な証だ。そのまま誠実な利用を続けていれば、プラチナランクへのグレードアップも目指せるだろう。

ゴールドカードを持つのに必要な年収は、残念ながら不明である。どこのカード会社も申し込み条件には「安定した収入」とあるだけで、具体的な金額は公開していないのだ。

ただし、近年はゴールドカードを持つことが一般化してきており、引用した調査結果からも並外れた高年収を求められるとは考えにくい。

特に三井住友カード ゴールド(NL)や楽天ゴールドカードのように格安年会費のものであれば、そこまでの収入がなくても作れる可能性は高い。

● 三井住友カード ゴールド(NL):SBI証券

● Oliveフレキシブルペイ ゴールド:SBI証券

● 楽天ゴールドカード:楽天証券

● dカードGOLD:マネックス証券

● au PAY ゴールドカード:auカブコム証券

● エポスゴールドカード:tsumiki証券

● PayPayカード ゴールド:PayPay証券

■保有資格

2級ファイナンシャル・プランニング技能士

AFP認定者

■保有資格

2級ファイナンシャル・プランニング技能士

AFP認定者

【関連記事】

・ポイント還元率の高いクレジットカード10選

・ポイントがよく貯まるクレジットカード5選 効率的な貯め方も紹介

・最大還元率2.2%「リクルートカード」の特徴を解説

・ポイント還元率の高いSuica付帯のクレジットカード8選

・陸マイラーが得する!マイルが貯まるクレジットカード10選

・Visa、JCB、MasterCardの違い