PR

本サイトにはプロモーション広告を含みます。なお、掲載されている広告の概要や評価等は事実に反して優遇されることはありません

三井住友銀行Oliveの評判は?メリット・デメリットを口コミから検証!

三井住友銀行Oliveの評判は、スマホで手軽に支払い機能を切り替えられる点が挙げられる。他にもキャンペーンが充実している点、ポイント還元率が高い点、Vポイントが使いやすい点、カードを集約できる点、証券会社や家計簿アプリとの連携も便利な点が魅力的という声が聞かれる。

一方、デメリットとしては国際ブランドがVisaに限定される点、三井住友銀行の口座開設が必須である点、基本のポイント還元率が0.5%と平均的である点、そして多機能ゆえにシステムの複雑さや理解しづらさを感じる点などが挙げられた

本記事では、編集部が調査して収集したOliveの口コミや、その口コミからわかるメリットデメリット、他カードとの違いを紹介する。

Oliveフレキシブルペイ

- 満足度 2.75(評判・レポート:16件)

- 年会費 無料(一般ランク)

- 国際ブランドVisa

- ポイント還元率対象のコンビニ・飲食店での

スマホのタッチ決済で

7%ポイント還元!(※2) - 発行スピード最短3営業日

\今なら合計最大30,000円相当プレゼント/

詳しく見る

※2 iD、カードの差し込み、磁気取引は対象外です。

※2 商業施設内にある店舗など一部ポイント加算対象にならない店舗があります。

※2 通常のポイント分を含んだ還元率です。

※3 特典付与には条件があり、口座開設とクレジットカードのお取引、証券のお取引も含みます。

※3 最大30,000円相当は最上位クレジットカードでのお取引が対象になります。

三井住友銀行のOliveとは?評判や特徴を徹底解説!

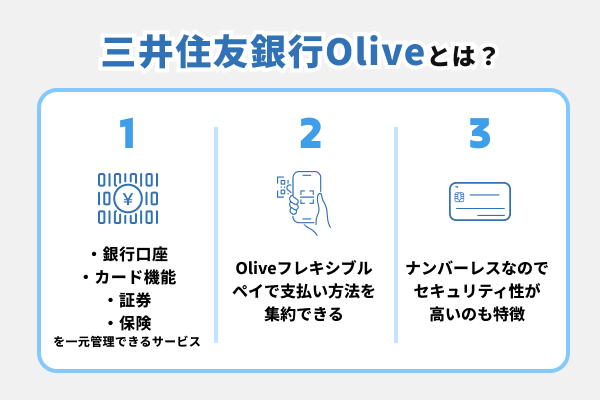

Oliveとは、三井住友フィナンシャルグループが提供する個人向けの総合金融サービスのことだ。

Oliveは2023年3月1日に始まった比較的新しいサービスだが、すでに300万人以上が利用を開始している。(出典:PR TIMES)

銀行や決済だけでなく、証券や保険といった金融サービスを1つのアプリでまとめて管理・利用できる。さらに、基本特典に加え、選べる特典やVポイントアッププログラムなど、お得なサービスも充実している。

\今なら合計最大30,000円相当プレゼント!/

(公式サイト)

Oliveアカウントを持つと、「SMBCダイレクトでの他行宛て振込手数料月3回まで無料」や、「三井住友銀行本支店ATM24時間手数料無料」といった基本特典に加え、「給与・年金受取特典」や「コンビニATM手数料月1回無料」といった「選べる特典」を受けることができる。

| 特典の種類 | 特典の内容 |

|---|---|

| 基本特典 | ・他行あて振込手数料 無料(※1) ・三井住友銀行本支店ATM 24時間手数料無料 ・定額自動送金「きちんと振込」手数料 無料 ・定額自動入金手数料 無料 |

| 選べる特典 | ・給与・年金受取特典 200pt ・コンビニATM手数料 ※2 ・Vポイントアッププログラム +1%還元 ・ご利用特典※3 |

※2. 対象はイーネットATM・ローソン銀行ATM・セブン銀行ATMです。

※3. 円預金・外貨預金の残高が10,000円以上の場合が対象です。 ※三井住友銀行の公式サイトを参考に著者作成

Oliveアカウントを開設すると、カードを使ってATMで現金を引き出せるようになるだけでなく、アプリ操作でデビット、クレジット、ポイント払い、追加カードでの支払いを1枚で切り替えられる「Oliveフレキシブルペイ」機能も利用できるようになる。

・Oliveフレキシブルペイ(デビット、クレジット、ポイント払い、追加したカードでの支払いを切り替え可能)の機能

※マルチナンバーレスカードはナンバーレスもしくはカード番号記載のいずれかを選べる

Oliveフレキシブルペイの機能について、支払い方法はアプリで簡単に切り替えられる。 Oliveアカウントには「一般」「ゴールド」「プラチナプリファード」という3つのランクがあり、ランクごとに選べる特典やフレキシブルペイの付帯特典が異なる。アカウントランクの基本情報は次の通りだ。

| 一般 | ゴールド | プラチナプリファード | |

|---|---|---|---|

| 年会費 | 永年無料 | 5,500円(税込) ※年間100万円以上の利用で 翌年以降永年無料 ※3 |

33,000円(税込) |

| ポイント還元率 (※1) |

通常0.5%、 最大20%(※2) |

通常0.5%、 最大20%(※2) |

通常1%、 最大20%(※2) |

| 国際ブランド | Visa | Visa | Visa |

| 申し込み条件 | 日本国内在住の個人 | 日本国内在住の 満18歳以上の個人 ※高校生を除く |

日本国内在住の 満18歳以上の個人 |

※2.対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。

※2.商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2.ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

※3. デビットモード・クレジットモードでのご利用が対象です。

※3. 特典を受けるには一定の条件がございます。詳細は公式サイトをご確認ください。

※三井住友銀行の公式サイトを参考に著者作成

(公式サイト)

Oliveは銀行口座・カード機能・証券・保険を一元管理できるサービス

ただし、実際には専用のアプリがあるわけではなく、申し込むと三井住友銀行アプリの表示がOliveアカウントに切り替わる仕様になっている。また、三井住友カードの「Vpassアプリ」にもOliveアカウントが表示される。

しかし、口座や決済、証券、保険がトータルで管理できるのはどちらのアプリも共通している。自分が見やすい方、またはよく使うアプリからOliveを利用すればいいだろう。

なお、三井住友フィナンシャルグループはOliveの提供に伴い、グループ共通の「SMBC ID」を導入している。

これにより、三井住友銀行アプリとVpassアプリのいずれにおいても、同じメールアドレスでログイン・利用が可能となった。

この記事では特に断りがない場合、「Oliveアプリ」は「三井住友銀行アプリ」もしくは「Vpassアプリ」のOliveアカウントの両方を指すものとする。

Oliveアプリには「銀行口座」「カード決済」「資産運用(証券)」「保険」の4つの機能がある。

銀行口座の機能では家計管理も行える。家計管理画面では、月々の収支や支出、資産や負債、クレジットカードの引落金額などをまとめて管理することが可能だ。

マネーツリー(株)の提供する個人資産管理サービス「Moneytree」と連携を行うことで、他の金融機関やクレジットカードなどの情報を表示することもできる。

さらに、三井住友カードは2024年7月17日、マネーフォワードと個人向け事業において資本業務提携を締結したことを発表した。

これにより、今後マネーフォワードMEとOliveの機能を掛け合わせたシームレスな資金移動体験が提供されることが期待されている。

Oliveフレキシブルペイとは、デビット、クレジット、ポイント払い、追加したカードでの支払いを、フレキシブルに切り替えることができる支払い方法である。

カード利用前にOliveアプリで支払い方法を切り替えることで、自分が希望する決済の支払いが利用できる。

これにより、時間がない時でも銀行の残高を確認しながらスムーズに投資信託の取引が可能になる。

遷移先のサイトでは、カード付帯の「選べる無料保険」の内容を変更したり、「Vポイントが貯まる保険」に加入したりできる。また、加入履歴が確認できるのはもちろん、ネット保険の一括比較やマネーセミナーへの参加申込も行える。

(公式サイト)

Oliveフレキシブルペイで、支払い方法を集約

Oliveアカウントに申し込むと、マルチナンバーレスカードが1枚発行される。

マルチナンバーレスカードはキャッシュカードとして利用できるだけでなく、アプリ操作を通じて、デビット、クレジット、ポイント払い、追加カードの4つの支払い機能を使い分けることが可能だ。利用時には、Oliveアプリで支払いモードを切り替えることで、希望する支払い方法を選択して使用する。

例えば、食費や消耗品など日常の買い物はデビットモード、家電や洋服など年に数回のまとまった買い物にはクレジットモード、100円ショップでの買い物は貯まったポイントで「ポイント払いモード」など、状況に応じて使い分けてもいいだろう。

なお、「追加した支払いモード」に追加できるクレジットカードは、三井住友カード(一般・ゴールド・プラチナ)もしくは提携カードのみとなっている。

※提携カードにはPeach CARD ベーシックやOSAKA PiTaPaなどがある

(公式サイト)

一般・ゴールド・プラチナプリファードの3つのアカウントランクがある

Oliveフレキシブルペイのカードデザインは、契約するアカウントランクに応じて選ぶようになっている。Oliveアカウントランクは「一般」「ゴールド」「プラチナプリファード」の3つだ。

Oliveフレキシブルペイランク比較| カード ランク |

一般 | ゴールド | プラチナプリファード |

|---|---|---|---|

| カード デザイン |

|

|

|

| 年会費 | 永年無料 | 5,500円(税込) ※2 |

33,000円(税込) |

| 継続特典 | なし | 毎年、年間100万円の利用で 1万ポイントプレゼント |

毎年、年間100万円の利用 ごとに1万ポイントプレゼント (最大4万ポイント) |

| 発行ブランド | Visa | ||

| ポイント還元率・ キャッシュバック率 (※1) |

クレジット:0.5% デビット:0.5% ポイント払い:0.25% |

||

| 支払いモード | ・クレジット: 毎月26日に決済口座から引き落とし ・デビット: 決済口座から即時に引き落とし ・ポイント払い: 事前にチャージした残高から即時に引き落とし ・追加したカード支払い: 保有カードを支払いモードとして追加し、 追加したカードでの引き落とし |

||

| 旅行傷害保険 (利用付帯) |

海外:最高2,000万円 | 海外:最高2,000万円 国内:最高2,000万円 |

海外:最高5,000万円 国内:最高5,000万円 |

| 買い物安心保険 | なし | 年間300万円まで | 年間500万円まで |

| ETCカード | Vpassから申込可能 ※年会費550円 ※初年度年会費無料、1年に1回以上ETC利用の請求があれば次年度無料 |

||

| 家族カード ※クレジットモードのみ |

年会費無料 | ||

| 三井住友カードつみたて投資 (SBI証券) |

最大0.5% | 最大1.0% | 最大3.0% |

| ラウンジサービス | なし | 利用可 | 利用可 |

| 申込対象 | 日本国内在住の個人 ※3 | 日本国内在住で18歳以上の個人 ※4 |

|

※2. 年間100万円以上の利用で翌年以降永年無料

※2. デビットモード・クレジットモードでのご利用が対象です。

※2. 特典を受けるには一定の条件がございます。詳細は公式サイトをご確認ください。

※3. クレジットモードは満18歳以上(高校生を除く)

※4. ※クレジットモードは満20歳以上

※三井住友銀行の公式サイトを参考に著者作成

Oliveフレキシブルペイのランクが上がるほど、付帯保険や特典が手厚くなる。どのランクを選ぶかはカードの年間利用額によって変わってくる。

例えば、年間100万円以上の支払いが予想されるのであれば、一般よりゴールドを選んだ方がメリットは大きいだろう。ゴールドでは年間100万円以上の利用で翌年から年会費が無料になる (※)からだ。

※デビットモード・クレジットモードでのご利用が対象です。

※特典を受けるには一定の条件がございます。詳細は公式サイトをご確認ください。

プラチナプリファードは年会費が33,000円(税込)と高額だが、ポイント還元率が高く特典の内容が充実している。

また、プラチナプリファードをSBI証券の積立投資の決済に利用すると、積立金額に対して最大3.0%の付与率になる。

ただし最大3.0%の付与率となるのはカードの年間利用額が500万円以上の場合のみだ。年間利用額が300万円以上500万円未満の場合は2.0%、300万円未満の場合は1.0%である。

したがって、例えばカードの年間利用額が500万円以上の人が月々10万円を積み立てると還元率3%が適用され、年間で3万6,000ポイントが付与される。

これらを総合すると、年間の利用額が300万円以上であれば、プラチナプリファードも選択肢となるだろう。

Oliveに申し込む(公式サイト)

ナンバーレスなのでセキュリティ性が高いのも特徴

例えば、カードを落としてもカード番号などが漏洩するおそれが低くなる。

Oliveではさらに、セキュリティ対策として、「ご利用通知」「ご利用制限」「使いすぎ防止サービス」「ご利用可能額」という4つのサービスを提供している。これらのサービスの特徴は次のとおりだ。

| ご利用通知 | カードを利用した利用先や日時、金額などを都度知らせる。 身に覚えのない利用もすぐに把握できる。 |

|---|---|

| ご利用制限 | すべての利用、もしくはタッチ決済やネットショッピング、 海外での利用を個別に制限することができる。 制限時にカードの利用があったタイミングで利用日や利用先、金額などを通知する。 |

| 使いすぎ 防止サービス |

1ヵ月の利用金額の合計が、指定した金額を超えた タイミングで指定金額到達日や利用先、利用累計金額などを通知する。 |

| ご利用可能額 | カードの利用額を1回、1日、1ヵ月と細かく指定することができるので、 使いすぎの防止や不正利用の防止に役立つ。 |

(公式サイト)

三井住友銀行Oliveの評判・メリットデメリット

三井住友銀行Oliveの悪い評判は、切り替えがめんどくさいこと、仕組みが難しく理解するのに時間がかかる点、国際ブランドがVisaしか選べない点、三井住友銀行口座が必須な点だ。

三井住友銀行Oliveの評判は、キャンペーンが充実していること、ポイント還元率が高いこと、スマホで手軽に支払い機能を切り替えられること、カードを集約できること、証券会社や家計簿アプリとの連携も便利なことだ。

(公式サイト)

三井住友銀行Oliveの悪い評判・デメリット

男性|20代|

アカウントランク:一般

満足度 2

Oliveは、使いこなせればとても便利なサービスだと思いますが、スマホ操作が不慣れな人や年配の人には機能が多すぎて使いにくいと思います。スムーズに使ったり、サービスを理解したりするまでに結構時間がかかりました。またスマホを使ってATMなどで現金を引き出しできる機能がついていないので、カードを持ち歩く必要があるのが不便です。

女性|40代|

アカウントランク:一般

満足度 1

Oliveは、切り替えがめんどくさい点がデメリットです。「Oliveはやめとけ」という声を聞くことがあるけれど、システムの複雑さに問題があると思います。

女性|30代|

アカウントランク:一般

満足度 2

Oliveは、デザインがおしゃれなのでアカウントを作成しました。しかし、いろいろな機能が一体化しているメリットはないと思います。クレジットモードしか使わないからです。

男性|40代|

アカウントランク:一般

満足度 1

Oliveは、スマホATMに対応しません。つまり、Oliveのアプリでそのままキャッシングはできません。その点がデメリットだと思います。

女性|40代|

アカウントランク:一般

満足度 2

Oliveは、三井住友銀行の口座が必須なことが面倒に感じました。銀行のサービスなのでやむを得ないのでしょうが、口座を増やしたくない人はおすすめできません。それとサービスの仕組みが複雑で、申し込みや連携、利用方法がとてもわかりにくいです。またクレジットカードは、Visaのみで他のブランドを選べない点もデメリットです。

男性|20代|

アカウントランク:一般

満足度 1

OliveはテレビCMでお得感ばかり強調されていますが、実際は仕組みを理解するのが結構難しかったです。スマホ決済に慣れていない人にとっては、多機能過ぎて使いこなせない気がします。またVポイントがザクザクたまるような印象を持っていましたが、特定店舗以外の通常還元率は低いです。

男性|20代|

アカウントランク:一般

満足度 2

カードの発行に三井住友銀行の口座を要求される点は少々ハードルが高く感じました。クレジットカードを作りたいからといってわざわざ銀行口座まで作る気にはならないという方も多いと思うので、ここは改善してほしいなと思います。

男性|40代|

アカウントランク:一般

満足度 1

まず、引き落とし口座が三井住友銀行に限られるところです。それと、仕組みが複雑で、申し込みや連携、利用方法が分かりにくい点が挙げられます。特に、既存の三井住友銀行の口座やカードを持っている場合、手続きが煩雑になることがあります。また、国際ブランドがVisaのみで、他のブランドを選べない点も不便です。

三井住友銀行Oliveの良い評判・メリット

男性|20代|

アカウントランク:一般

満足度 4

キャッシュカードやクレジットカードなどの機能が1枚にまとまっているので、持ち歩きしやすく管理がしやすいところがメリットだと思います。三井住友銀行アプリでは、Oliveアカウントが利用できるだけでなく、SMBC日興証券やSBI証券、家計簿アプリ「Moneytree」との連携ができることもうれしいです。アプリ一つで、さまざまな支払方法を選べたり家計管理ができたりするのでとても助かっています。

女性|40代|

アカウントランク:一般

満足度 3

Oliveは、キャンペーンが充実している点がメリットです。新規開設と入金だけで1,000円もらえました。

女性|30代|

アカウントランク:一般

満足度 4

Oliveは、セブンイレブンでのポイント還元率が高くなる点に魅力を感じています。コンビニでOliveで支払いするだけで月に1,000ポイント近く貯まります。

男性|40代|

アカウントランク:一般

満足度 5

Oliveは、デビットモードな点がメリットに感じています。また、アカウント発行でキャッシュカードも作れて、すぐに銀行口座で利用できるようになる点も便利です。

男性|20代|

アカウントランク:一般

満足度 4

Oliveは、アプリ一つでクレジット・デビット・ポイントの支払いを切り替えることができて便利です。外部連携サービスを活用すれば家計簿管理もできるので、お金に無頓着な自分でも上手に管理できています。三井住友銀行アプリ内でVポイントの残高を確認したり、たまったVポイントを使ったりできるなど、単なるクレジットカードに留まらない多機能さが最大のメリットです。

女性|40代|

アカウントランク:一般

満足度 5

Oliveは、年会費が永年無料なところがありがたいです。利用可能な対象店舗も多いですし、スマホ決済が思っていた以上にスピーディに行える点も感心しています。アプリデザインもシンプルで見やすいと思います。

男性|20代|

アカウントランク:一般

満足度 3

スマートフォン向けアプリを活用することで、リボ払いやポイント還元率の上昇など多数のサービスを受けられる点が特徴です。その他にも家計簿管理機能や海外旅行保険などもあり、単なるクレジットカードに留まらない多機能さが最大のメリットだと思います。

女性|30代|

アカウントランク:一般

満足度 4

オリーブはカードでもスマホでも支払えるので便利です。保険も株式も一式まとめて資産管理できます。

※口コミはMONEY TIMES編集部が調査

(公式サイト)

※最大30,000円相当は最上位クレジットカードでのお取引が対象になります。

Oliveアカウントのデメリットと注意点

三井住友銀行Oliveを申し込むにあたって注意すべきデメリットとして、次のような項目が挙げられる。

Oliveフレキシブルペイ(一般)の基本還元率は0.5%で、決して高いとはいえない。

Oliveはポイントアップ特典も豊富だが、人によっては他の高還元なクレジットカードを選んだほうがお得になる。

Oliveは、さまざまな金融サービスを一元管理できる点が大きなメリットだ。しかし、提供元は三井住友銀行であり、口座開設が必須となるため、クレジットカードや銀行口座などのサービスは三井住友フィナンシャルグループに偏ることになる。

Oliveフレキシブルペイは国際ブランドがVisaしかない。したがって、すでにVisaのクレジットカードを持っていて別にMastercardやJCBのカードを持ちたい人にとっては選択肢から外れる。

また、ほとんどの機能をアプリ上で管理するため、通信状態によってはアクセスできないことも考えられる。通帳の閲覧やカード決済モードの変更はwebからしかできないため、電波状況などによってアクセスできず困ることがあるかもしれない。

また、三井住友銀行では2年以上利用していない普通口座(Olive含む)に手数料がかかる。これは2021年4月1日以降に開設した口座が対象だ。

例えば普通口座を2021年3月31日以前に開設していても、Oliveアカウントへの切り替えが2021年4月1日以降であれば手数料の対象となるので注意が必要だ。

近年は、ATMでの入出金をスマホで行えるスマホATM機能を採用する銀行が増えてきたが、三井住友銀行アプリやVpassアプリにはこのスマホATM機能はない。

したがって、ATMを利用する際には現物カードを持ち歩く必要がある点もデメリットだろう。

これらのデメリットを把握した上で、Oliveに申し込むか検討するとよい。

Oliveに申し込む(公式サイト)

基本のポイント還元率は高くはない

クレジットカードの中には、年会費無料であっても基本還元率が1.0%以上のものがある。

| カード名 | 基本ポイント還元率 |

|---|---|

| リクルートカード | 1.2% |

| 楽天カード | 1% |

| JCBカードW | 1% |

| auPAYカード | 1% |

| PayPayカード | 1% |

ただし、Oliveフレキシブルペイにはポイント還元率がアップする特典が豊富に提供されている。中には住宅ローンやSMBCモビットの契約などハードルが高いものもあるが、Vポイントアッププログラムなど一度設定すればずっと適用されるものもある。

さらに、対象店舗でスマホのタッチ決済にするなど、日常の買い物で気をつけていれば簡単にできるポイントアップもある。これらをうまく利用すれば、ポイ活目的にも十分に使えるだろう。

(公式サイト)

公共料金の支払いに使えないことがある

Oliveフレキシブルペイは、公共料金などの毎月の継続的な支払いに利用できないケースがある。

• 保険料

• インターネットプロバイダー、Wi-Fi利用料

• 旅行代金、航空券の支払い

• 新聞購読料

• 動画配信サービスの支払い

• カーシェア

• その他

Oliveフレキシブルペイは、1つのカード番号で「デビットモード」「クレジットモード」「ポイント払いモード」を切り替えられる。しかしデビットカードとして認識されることがあり、その影響で一部の継続的な支払いに対応できないことがあるのだ。

■Oliveフレキシブルペイで公共料金を支払う方法

上記の問題を回避し、公共料金を支払うには 「クレジット専用のカード番号」 をアプリに登録すればいい。

クレジット専用のカード番号は、Vpassアプリまたは三井住友銀行アプリで確認できる。

この番号を登録すれば、支払いがクレジットモードとして処理され、公共料金の支払いにも対応できる。

なお、公共料金の還元率は0.5%と通常のポイント還元率と同等だ。毎月の支払いでポイントを貯めたい人は、クレジット専用の番号を登録しておくと良いだろう。

Oliveに申し込む(公式サイト)

三井住友銀行の口座開設が必須

そのため、現在給与の振込口座や生活口座を別の銀行にしている場合、Oliveアカウントの開設とともに口座の数が増えて管理が煩わしくなるかもしれない。

Oliveでは手数料無料の定額自動入金を利用して他銀行からの入金フローを構築することはできる。しかしそれを手間と考えたり、そもそもカードの引き落とし口座を別管理したいと考えたりする人にとっては、新規に作るメリットは少ない。

一方、もともとのメインバンクが三井住友銀行か、口座を複数作って生活口座や投資口座に分けたい人などであれば、デメリットとはならない。

既存の三井住友銀行の口座からOlive(オリーブ)に切り替える場合、今までの支店や口座番号がそのまま引き継がれる。ただし、紙の通帳と既存のキャッシュカードが利用できなくなるため注意が必要だ。

Oliveに申し込む(公式サイト)

国際ブランドがVisaしかない

これは、フレキシブルペイがVisaの新しい決済機能を使用しているからだと考えられる。

ただし、Visaの加盟店数は約1億3,000万店(2023年9月30日時点)とされ、Mastercardと並び世界で最も利用できる店が多いクレジットカードである。したがって、Visaであるが故に不便を感じることは少ないだろう。

しかし、現在メインカードとしてすでに国際ブランドVisaのカードを利用しており、別の国際ブランドのカードを希望するという人にとっては、デメリットとなりえる。

通帳はweb通帳のみ!三井住友銀行の紙の通帳は使えなくなる

また、現在利用している三井住友銀行の口座をOliveアカウントに変更する場合、店番号と口座番号は現在のものを引き継ぐが、利用している紙の通帳はOliveに切り替えた後使用できなくなるので注意が必要だ。

紙通帳

Oliveアカウントへの切替手続が完了した時点で、ご利用いただけなくなります。

ただしOliveアカウントのWeb通帳は、30年後もさかのぼって明細が見られるようになっている。これにより、紙の通帳を何冊も保管しておかなくてもよくなる。また、必要であればアプリから入出金明細の印刷をすることも可能だ。

したがって、Web通帳になってもそれほど不便を感じる場面は多くないかもしれない。

しかし、これまで口座の管理を紙の通帳で行い、今後もその方法を継続したい人や、念の為に紙の通帳を持っておきたいという人にとってはデメリットといえるだろう。

また、Oliveアカウントを解約した場合、過去の入出金明細は見ることができなくなる点は注意が必要だ。この点、紙の通帳なら解約しても記録を残せる。

通信状況が悪いとカード決済モードの変更ができない

良くも悪くもすべての機能をアプリ上にまとめているため、アプリが使えないとOlive自体が使えなくなる。

たとえば、通信状態が悪い地下や山奥に居たり、スマホの電源が切れていたりすると、フレキシブルペイ自体は使えるものの、支払い方法の切り替えができなくなる。

2年以上利用していない場合は手数料が発生する

また口座残高が1,100円未満の場合は、残高がすべて手数料として引き落とされ、口座が解約されてしまうので注意が必要だ。

無用なコストをかけないためにも、定期的に少額の入出金を行うなど対策をとりたい。

ただし次の条件のいずれかを満たす場合は、この手数料が免除される。

2.口座残高が1万円以上

3.「Web通帳の登録」および「SMBCダイレクト(インターネットバンキング)のワンタイムパスワードの利用登録(有効化)済またはSMBCセーフティパスの登録済」の場合

4.口座保有者が18歳未満、または75歳以上

5.同一支店で以下の口座を保有

定期預金、財形預金、外貨預金、金融商品仲介、投資信託、債券

6.借り入れがある

出典:三井住友銀行

なお、三井住友銀行の口座からOliveに変更した場合、上記1.の「口座開設日」は「Oliveへの切り替え日」となってしまう点は留意しておこう。

例えば三井住友銀行の口座を2021年3月31日以前に開設していても、2022年4月1日以降にOliveに切り替えた場合はデジタル未利用手数料が発生する可能性がある。

スマホATMの機能がない

Oliveは、スマホATM機能を採用していない。

スマホATM機能とは、ATMでキャッシュカードの代わりにスマートフォン使って入金や引き出しが行える機能のことだ。

対象のATMに取引内容(入金or出金)と金額を入力すると、ATM画面上にQRコードが表示されるので、それをスマホの銀行アプリで読み取ることで取引が可能になる。

西日本シティ銀行や福井銀行、トマト銀行などの地方銀行にも広がりを見せている。

したがってOliveアカウントから入出金を行うには現物カードが必要になり、すべての取引がスマホで完結というわけにはいかないのはデメリットだろう。

三井住友銀行Oliveのメリット

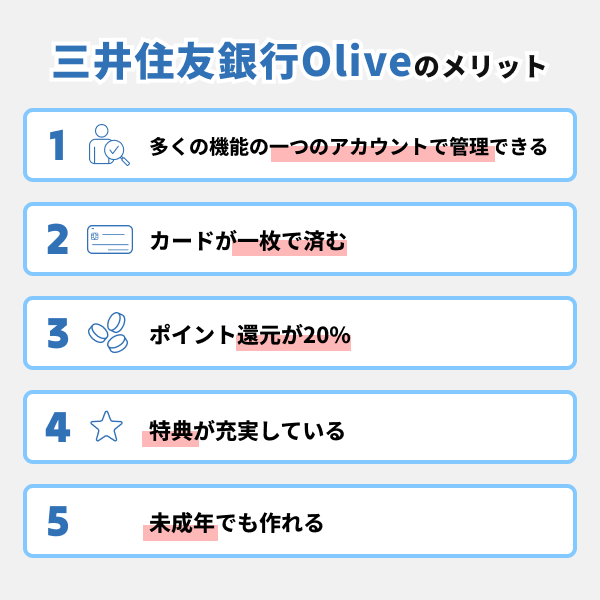

三井住友銀行Oliveを申し込むことで得られるメリットには、次のようなものがある。

三井住友銀行Oliveでは、情報を1つに集約することで、複数のアプリを個別に操作する必要がなくなる。

そして、フレキシブルペイのカードを利用することで複数のカードを持ち歩く必要もなくなる。

OliveのVポイントアッププログラムでは、対象のコンビニ・飲食店でのご利用で、通常のポイント分を含んだ最大20%(※)の還元率も実現可能だ。

※対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

複数の情報や支払いを一元化し、共通のポイントシステム(Vポイント)を活用することで、効率的にポイントを貯められる。

また、保険や証券など各分野に用意された特典を活用し、それによるメリットを他の分野にも広げられる点は、Oliveの大きな魅力といえる。

クレジットカードは原則として20歳以上しか作れないが、フレキシブルペイは未成年でも申し込める(クレジットモードは不可)のも特徴的だ。

Oliveに申し込む(公式サイト)

多くの機能を一つのアカウントで管理できる

銀行口座、証券口座、クレジットカード、保険など、個人に関連する金融サービスは複数の分野にわたる。これらを個別に管理するには、それぞれにアプリやID、パスワードが必要になる。

例えば、金融サービスを次のように別々に管理している場合を考えてみよう。

・クレジットカード・・・オリコカード

・証券口座・・・楽天証券

・保険・・・日本生命

この場合、おのおのに対応するアプリである「三菱UFJ銀行」「eオリコアプリ」「iSPEED(楽天証券のアプリ)」「日本生命アプリ」をダウンロードする必要がある。セキュリティ上、それぞれに個別のIDとパスワードを設定した方がいいだろう。

一方、Oliveであれば三井住友銀行アプリもしくはVpassアプリをダウンロードすれば、銀行口座、クレジットカード、証券口座、保険の情報をまとめて確認できる。

情報がまとまっていることで、日々の家計管理や投資の効率化も期待できる。

例えば、金融サービスを別々に管理している状態で、新たに株式を購入するケースを考えてみる。

この場合、まず三菱UFJ銀行アプリで銀行残高をチェックし、eオリコアプリで今月の引き落とし額を確認する。今月の家計に余裕があることを確認した後に三菱UFJ銀行アプリで楽天証券に振込み、iSPEEDで株式を購入、という流れになる。

一方、Oliveなら銀行口座残高やカード支払額がまとめて確認でき、証券アプリにもシームレスで遷移できるため、アプリ起動の手間が大幅に軽減される。

Oliveに申し込む(公式サイト)

デビットカード・クレジットカード・キャッシュカード・ポイントカードが1枚で済む

Oliveアカウントを持つと発行されるマルチナンバーレスカードでは、キャッシュカードの機能とフレキシブルペイの機能が一体となっている。

本来それぞれの機能を利用しようとすれば、キャッシュカードにクレジットカード複数枚、デビットカード、ポイントカードが必要になる。それがOliveでは1枚に集約されているのである。

Oliveでは、複数の金融サービスを統合することで、ポイントをVポイントに一本化している点も注目すべきポイントだ。

ポイントがVポイントに一本化されたことにより、ポイントが貯まりやすく、さらに管理も簡便になった。

Oliveに申し込む(公式サイト)

ポイント還元が最大20%

※対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

Oliveフレキシブルペイのクレジットモードの通常還元率は0.5%である。そこに次のようなポイントアップをいくつか上乗せしていくと最大20%となる。

②家族ポイント

③Vポイントアッププログラム

まず、対象のコンビニや飲食店でタッチ決済で支払うと、スマホのタッチ決済で+6.5%ポイント還元率が上がる。つまり、スマホのタッチ決済を利用するとポイント還元率は7%だ(※)。

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗など一部ポイント加算対象にならない店舗があります。

※通常のポイント分を含んだ還元率です。

次に、家族1人を登録するごとに、家族ポイントとして+1%ポイントが加算される。登録可能な家族は最大5名なので、ポイントの還元も最大+5%が上限だ。この時点で最大のポイント還元率は+12%となる。

さらに、「Vポイントアッププログラム」の利用により、SMBCグループの既存のサービスと組み合わせることで、最大8%還元率がプラスされる。Vポイントアッププログラムの対象サービスと還元率、そして達成条件は次の通りである。

| 対象サービス | 還元率 | 達成条件 |

|---|---|---|

| アプリログイン | +1% | Oliveアカウントに契約の上、 三井住友銀行アプリもしくはVpassアプリへ月1回以上ログイン |

| Oliveアカウント の選べる特典 |

+1% | Oliveアカウントの選べる特典で 「Vポイントアッププログラム+1%」を選択 |

| SBI証券 | 最大+2% | ・当月のVポイント投資で合計1万ポイント以上利用(+1%) ・当月末のNISA口座における投資信託の保有資産評価額が200万円以上(+1%) |

| 住友生命 | 最大+2% | 「Vitalityスマートfor Vポイント」に加入の上、Vitality健康プログラムを実施。 Vitalityステータスに応じてポイントアップ。 |

| 外貨預金 | 最大+2% | Oliveアカウントに契約の上、 ・当月中、円から外貨預金への預け入れ回数が1回以上(+0.5%) ・当月中、円から外貨預金への預入金額が5万円以上(+0.5%) ・外貨預金の毎月最終営業日の残高が1万米ドル相当額以上(+1%) |

| 住宅ローンの契約 | +1% | Oliveアカウント契約の上、住宅ローンの契約があること |

| 三井住友カード/ SMBCモビット |

最大+3% | 三井住友カード カードローン premium/plusまたは、 モビットカードローンの返済方法を、 Oliveアカウント契約口座での引き落としに設定している |

Vポイントアッププログラムは対象サービスの利用状況によっては+8%を超えてしまうこともあるが、超えた場合も+8%が最大となる。

したがって、すべてのポイントアップを合計すると、最大20%のポイント還元率が受けられることになる。

Oliveに申し込む(公式サイト)

特典が充実している

基本特典には、他行あて振込手数料無料、三井住友銀行本支店ATM24時間手数料無料、定額自動入金手数料無料、定額自動送金「きちんと振込」手数料無料の4つがある。

ほかの金融機関からの引落日は毎月5日または27日を選択できる。そして、原則引落日の4営業日後にOliveアカウントに入金される。

このサービスは、前述の定期自動入金サービスと組み合わせることで毎月の資金管理を自動化するのにも役立つ。

たとえば、Oliveの口座に自動で入金された資金を、きちんと振込みを使うことでほかの金融機関に送金できる。ローン返済や積立、引き落としなどに備えた送金が自動化できる。

選べる特典は、各種特典から毎月自由に選択する。

選択できる数は、一般とゴールドランクが1つ、プラチナプリファードランクは2つである。

月初3営業日の翌日から月末までに手続きをすれば、翌月から選んだ特典が適用される。変更の手続きがなければ当月選択していたものが翌月も自動選択される。

選べる特典の種類は、給与・年金受取特典、コンビニATM手数料無料、Vポイントアッププログラム、利用特典の4つだ。

また、給与や年金以外でも、毎月3万円以上の受け取りがあれば本特典を受けられる。そのため、基本特典の「定額自動入金」と組み合わせることで毎月200ポイント獲得することも可能だ。

(公式サイト)

未成年でも作れる

未成年が申し込む場合、中学生か15歳以上(中学生を除く)かによって申込者が異なる。中学生の場合、申し込みは親権者のみが可能だ。一方、15歳以上18歳未満の未成年は、本人からしか申し込みができない。

未成年がOliveアカウントを持つメリットは、現金を持ち歩かなくてもよくなるため、盗難に遭う心配が軽減されることだ。発行されるカードもクレジット機能は付帯していないため、支払い可能な金額を超えて使いすぎる心配もない。

Oliveに申し込む(公式サイト)

三井住友銀行「Olive」の審査基準は?

Oliveクレジットモードの審査の基準は明記されていない。そのため、「年収いくらで通る」といった具体的な基準を提示することは難しい。

しかしOliveフレキシブルペイは、特に一般ランクなら年齢や収入の制限なく、学生でも主婦でも、日本国内在住の個人なら誰でも申し込める。幅広い層が持ちやすいクレジットカードといえるだろう。

ゴールドやプラチナプリファードの申し込み条件に「安定継続収入」があるのに対し、一般ランクでは18歳以上というシンプルな要件のみだ。

| ランク | 一般 | ゴールド | プラチナプリファード |

|---|---|---|---|

| デビットモード、 ポイント払いモード |

日本国内在住であれば 制限なし |

18歳以上の個人 | 18歳以上の個人 |

| クレジットモード | 18歳以上(高校生除く) の個人 |

満20歳以上で本人に 安定継続収入のある個人 |

満20歳以上で本人に 安定継続収入のある個人 |

パートタイマーで働いている人や、就職したばかりで職歴が浅い人でも一般ランクのクレジットモードの申し込みにトライしてみる価値はあるだろう。

◾️Oliveに審査落ちするのはどんな人?

審査落ちするのは、信用情報や個人情報に問題があり、「支払い能力が十分ではない」と判断された人だ。

一般的にクレジットカード会社は次の情報を総合的に判断し、支払い能力に見当を付けている。

・収入や職業などの個人情報(属性情報)

「信用情報」とは、クレジットカードや割賦販売、各種ローン等の契約について、契約内容や支払い状況等の客観的な取引事実を登録した個人の情報になります。日常の中で積み重ねられていく「信用情報」は、将来のクレジットライフに影響を与える大切なものです。

過去にクレジットカードやローンの支払い遅延を何度も起こした人は、信用情報に傷がついている(信用情報機関に記録が残っている)ためOliveクレジットモードに審査落ちする可能性が高い。

また、無職であったり収入が安定しない人も審査落ちするケースがあるだろう。

◾️18歳未満はクレジットモードに申し込みできない

18歳未満もしくは高校生は、申し込めるOliveランクは一般ランクのみで、かつクレジットモードには申し込みできない。利用できるのは、デビットモードとポイント払いモードのみだ。

逆に満18歳以上(高校生は卒業年の3月1日以降に手続き)は、「クレジットモード」への申し込みが必須となる。

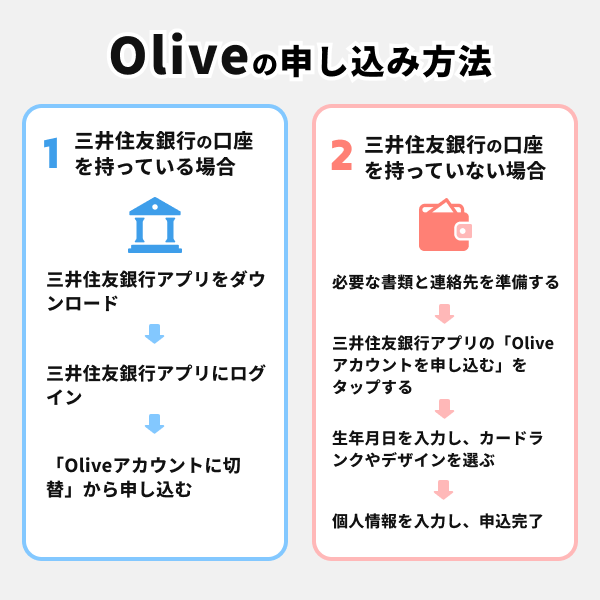

申し込み方法

Oliveの申し込みは、基本的に三井住友銀行アプリから次のような手順で行う。

-

Step1. 三井住友銀行アプリをダウンロード

-

Step2. 三井住友銀行アプリにログイン

-

Step3. 「Oliveアカウントに切替」から申し込む

-

Step1. 必要な書類と連絡先を準備する

-

Step2. 三井住友銀行アプリの「Oliveアカウントを申し込む」をタップする

-

Step3. 生年月日を入力し、カードランクやデザインを選ぶ

-

Step4. 個人情報を入力し、申込完了

既に三井住友銀行で口座を開設している人は、アプリから切り替えを行うだけでクレジットモードの審査が行われ、最短即日にOliveアカウントに切り替わる。

三井住友銀行の口座を持っていない人は、まず口座を開設する必要がある。本人確認書類などが必要になるので準備しておこう。

Oliveアカウント開設までの期間は、スマホで本人確認をするかしないかによって異なるが、早くて即日、遅くても2週間程度である。

アプリが利用できない場合、ホームページや店頭窓口で開設することも可能だ。しかし、本人確認書類が2点必要になったり、印鑑が必要になったりするなど、必要なものが増えるため、三井住友銀行アプリでの開設が推奨されている。

ここでは三井住友銀行アプリを使ったOliveアカウントの開設方法を、三井住友銀行の口座を持っている場合と、持っていない場合に分けて詳しく紹介する。

(公式サイト)

三井住友銀行の口座を持っている場合

既に三井住友銀行の口座を持っている場合、Oliveアカウントの申込手順は次の通りである。

-

Step1. 三井住友銀行アプリをダウンロード

-

Step2. 三井住友銀行アプリにログイン

-

Step3. 「Oliveアカウントに切替」から申し込む

<Step1. 三井住友銀行アプリをダウンロード>

三井住友銀行アプリをインストールしていない人は、まず三井住友銀行アプリをダウンロードする。

三井住友銀行アプリを起動し、「ログイン画面へ」をタップする。

<Step2. 三井住友銀行アプリにログイン>

SMBC IDを発行済みの人は、SMBC ID(メールアドレス)とパスワードでログインする。

一方、SMBC IDを未発行の人は、店番号・口座番号とログイン暗証でログインする。

※ログイン暗証は、申込代表口座のキャッシュカードの暗証番号、またはSMBCダイレクト申込時に登録した4桁の数字や、4桁から8桁の英数字。

<Step3. 「Oliveアカウントに切替」から申し込む>

画面中ほどにある「Oliveアカウントに切替」から申し込む。

この後、表示される選択肢にしたがってアカウントのランクを選ぶことでOliveアカウントへの切り替えが終了し、クレジットモードの審査が行われる。アカウントのランクを選ぶ画面は、次の「三井住友銀行の口座を持っていない場合」に載せるので参照してほしい。

このように、すでに三井住友銀行の口座を持っている人にとって、Oliveアカウントの開設は非常に簡単だ。

Oliveに申し込む(公式サイト)

三井住友銀行の口座を持っていない場合

三井住友銀行の口座を持っていない場合、Oliveアカウントの申込手順は次のようになる。

-

Step1. 必要な書類と連絡先を準備する

-

Step2. 三井住友銀行アプリの「Oliveアカウントを申し込む」をタップする

-

Step3. 生年月日を入力し、カードランクやデザインを選ぶ

-

Step4. 個人情報を入力し、申込完了

<Step1. 必要な書類と連絡先を準備する>

事前準備として、Oliveアカウント申込にあたり必要なものを準備する。申込に必要なものは本人確認書類と連絡先だ。

| 本人確認書類 | 次のいずれか ・運転免許証(運転経歴証明書でも可) ・マイナンバー(顔写真付き) ・パスポート(2020年2月4日以降に申請されたものは使用不可) |

|---|---|

| 連絡先 | SMSが利用可能な携帯電話とメールアドレス |

<Step2. 三井住友銀行アプリの「Oliveアカウントを申し込む」をタップする>

三井住友銀行アプリをダウンロードする。

三井住友銀行アプリのトップ画面に表示される「Oliveアカウントを申し込む(口座開設)」をタップする。

<Step3. 生年月日を入力し、カードランクやデザインを選ぶ>

生年月日などを入力後、アカウントランクとカードデザインを選ぶ。

<Step4. 個人情報を入力し、申込完了>

名前や住所など、個人情報を入力する。

以上で申込は完了し、すぐにクレジットモードの審査が行われる。スマホで本人確認を行えば申込から最速当日~1週間で口座開設が完了する。

Oliveに申し込む(公式サイト)

Oliveフレキシブルペイと三井住友カード(NL)との違い

Oliveフレキシブルペイと三井住友カード(NL)は、国際ブランドや支払い方法、支払い口座、そしてポイント還元率などに違いがある。

| カード |  Olive 一般 |

三井住友カード (NL) |

|---|---|---|

| 年会費 | 永年無料 | 永年無料 |

| 国際ブランド | Visa | Visa、Mastercard |

| 支払いモードと 基本ポイント還元率 |

クレジットモード:0.5% デビットモード:0.5% ポイント払いモード:0.25% |

0.5% |

| ETCカード | 年会費550円 ※1 |

年会費550円 ※1 |

| 家族カード | 年会費永年無料 | 年会費永年無料 |

| 支払い口座 | 三井住友銀行の 口座のみ |

自由に指定可能 |

| ポイント 還元特典 |

・対象のコンビニ・飲食店でスマホの タッチ決済で7%ポイント還元 ※2 ・家族ポイント最大+5%還元 ・Vポイントアッププログラム: |

・対象のコンビニ・飲食店でスマホの タッチ決済で7%ポイント還元 ※3 ・家族ポイント最大+5%還元 ・Vポイントアッププログラム (SMBC IDの登録が必要、 一部Olive限定のサービスあり) |

| 詳細 | 公式サイト | 公式サイト |

注釈

※1 初年度無料、1年に1回以上ETC利用の請求があれば次年度無料

※2 iD、カードの差し込み、磁気取引は対象外です。

※2商業施設内にある店舗など一部ポイント加算対象にならない店舗があります。

※2通常のポイント分を含んだ還元率です。

※3 iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※3商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※3一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※3通常のポイントを含みます。

※3ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。Google Pay™

で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

Oliveフレキシブルペイと三井住友カード(NL)には共通点も多いため、どちらがいいか迷うこともあるだろう。ここでは2つのカードの違いを1つずつ紹介する。

◾️国際ブランド

OliveフレキシブルペイはVisaのみだが、三井住友カード(NL)はVisaとMastercardが選べる。

VisaもMastercardも世界中で利用できるが、一部利用できる店が異なることもある。例えばコストコで利用できるのはMastercardのみだ。

◾️支払い方法

三井住友カード(NL)はクレジットカードでの決済のみだが、Oliveフレキシブルペイではそれ以外に「デビットモード」と「ポイント払いモード」が利用できる。

3つの支払いモードはアプリ1つで切り替えができるため、複数のカードを持ち歩かなくていいというメリットがある。

◾️支払い口座

Oliveフレキシブルペイの支払い口座は三井住友銀行の口座のみだが、三井住友カード(NL)の引き落とし口座は自由に設定できる。

普段利用している口座や給与口座が三井住友銀行以外であれば、Oliveフレキシブルペイの支払いのために定期的に三井住友銀行に入金するといった手間が発生する。

◾️ポイント還元特典

基本ポイント還元率は同じだ。また、どちらのカードも対象のコンビニ・飲食店でスマホのタッチ決済で最大7%ポイント還元(※1)される。さらに家族の登録で最大+5%還元率も同じである。

しかし、VポイントアッププログラムにOliveアカウント限定のサービスがあるため、Oliveフレキシブルペイは最大20%(※2)の還元率となる。

注釈

※1 iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※1 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※1

一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※1 通常のポイントを含みます。

※1 ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。Google Pay™

で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※2 対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

| 対象サービス |  Olive 一般 |

三井住友カード(NL) |

|---|---|---|

| アプリログイン | +1% | ― (Oliveアカウント必要) |

| 選べる特典 | +1% ※ | ― (Oliveアカウント必要) |

| SBI証券 | 最大+2% | 最大+1.5% |

| 住宅ローン | +1% | ― (Oliveアカウント必要) |

| 外貨預金 | 最大+2% | ― (Oliveアカウント必要) |

| 住友生命 | 最大+2% | 最大+2% |

| 三井住友カード/ モビットカードローン |

最大+3% | ― (Oliveアカウント必要) |

| 合計 | 最大+8% (8%を超える場合でも8%が最大) |

最大+3.5% |

| 公式サイト | 公式サイト | 公式サイト |

①給与・年金受取特典 200pt

②ご利用特典 100pt

③コンビニATM手数料 月1回無料

④Vポイントアッププログラム +1%還元

Oliveが向いている人、向いていない人

Oliveが向いている人は、サービスを一本化して効率化したい人、Vポイントが貯まる・使えるサービスをよく利用する人(Vポイント経済圏の人)である。

逆にOliveが向いてない人は、幅広いサービスの中から金融サービスを選びたい人である。

| Oliveに向いている人 | Oliveに向いていない人 |

|---|---|

| ・金融サービスを1つのアプリにまとめたい人 ・複数のカードを持ち歩きたくない人 ・三井住友銀行の手数料を低くしたい人 ・Vポイントをよく使う人 |

・自分で銀行口座や決済サービスを選びたい人 ・Visa以外の国際ブランドのカードを持ちたい人 ・Vポイント経済圏(※)以外をよく利用している人 |

金融サービスやクレジットカードの管理を一本化したい人にはOliveはぴったりだ。

Oliveは、銀行口座、決済サービス、資産運用、保険といった金融サービスを1つのアプリで管理できるからだ。

またOliveフレキシブルペイでは、クレジットカード、デビットカード、ポイントカード、その他のクレジットカードを1枚で管理できるので、複数のカードを持ち歩かなくて済むため効率的だ。

一方、Oliveで利用できるサービスは制限されることから、特定のネット銀行の高金利な預金を利用したい人や、特定の証券会社の独自の投資商品を利用したい人には向いていない。

このようにOliveでは利用できる金融サービスが制限されるが、その分手数料やポイント還元率で利用者にメリットが多い。例えば他行宛の振込手数料が月3回まで無料になるし、三井住友銀行本支店のATM手数料も無料だ。

現在三井住友銀行に口座を持っていたり、SBI証券を利用していたりするなど、すでにVポイント経済圏のサービスを利用している人はOliveを検討する価値があるだろう。

よくあるQ&A

Oliveフレキシブルペイの支払いには、クレジットモード、デビットモード、ポイント払いモードがあるが、クレジットモードの利用には通常のクレジットカード審査と同様に必ず審査がある。

18歳以上の場合、Oliveアカウントへの切り替えにはクレジットモードへの申し込みが必要になるので、審査は必ず行われる。

逆に、18歳未満の場合はクレジットモードには申し込むことができない。この場合、利用できる支払いはデビットモードとポイント払いモードとなるので、原則審査は行われない。

ただし、18歳未満で申し込めるのはOliveフレキシブルペイ(一般)のみで、ゴールドとプラチナプリファードは申し込みすることができない。

まとめると、Oliveフレキシブルペイ(一般)では18歳以上、ゴールドもしくはプラチナプリファードでは全員に審査が行われる。

Oliveフレキシブルペイ(ゴールド)の年会費無料条件は、カードの利用金額によってのみ決まる。

2023年3月1日から2024年2月29日までに三井住友カードゴールド(NL)から切り替えた場合は年会費永年無料特典を引き継げたが、現在この措置は終了している。

一般は永年無料、ゴールドは5,500円(税込)、プラチナプリファードは33,000円(税込)だ。なお、ゴールドは年間100万円以上の利用で入会年の翌年以降、永年無料になる。

カードは申込から1〜2週間程度で届出住所に転送不要の簡易書留で送られる。2週間経っても届かない場合は、不在通知などを確認し、原因がわからなければ三井住友銀行に連絡すると良いだろう。

Oliveの引き落とし口座として設定できるのは三井住友銀行の口座のみである。他銀行口座からの引き落としを希望するのであれば、三井住友カード(NL)や他のクレジットカードを検討しよう。

三井住友銀行の口座を利用している人がOliveアカウントに切り替える場合、現在の店番号と口座番号は引き継がれる。ただし、通帳やキャッシュカードなどには変更がある。

通帳に関してはWeb通帳のみとなり、紙の通帳は利用できなくなる。

また、Oliveアカウント切り替え後は、マルチナンバーレスカードが発行されるため、それに伴い現在使用しているキャッシュカード類(普通預金キャッシュカード、デビット一体型キャッシュカード、クレジットカード一体型キャッシュカードなど)は利用できなくなる。

Oliveアカウントの開設条件は日本国内在住の個人となっているため、海外在住の人が開設して利用することはできない。

ただし、アカウントを開設している人がOliveフレキシブルペイを海外で使用することはできる。国際ブランドはVisaであり、世界中の約1億3,000万店で利用が可能だ。

また、「Visa」または「Plus」マークのついたATMで、Oliveアカウントから海外の現地通貨を引き出すこともできる。この場合、設定中の支払いモードに関わらず、デビットモードでの利用となる。

三井住友カード(NL)を持っている人がどうしてもOliveフレキシブルペイを利用したいのであれば、新たにOliveに申し込む必要がある。改めて審査を受けることになるが、無事に通過すれば三井住友カード(NL)とOliveフレキシブルペイの2枚持ちができる。

その後、三井住友カード(NL)を解約すれば手元にはOliveフレキシブルペイだけが残る。こうすれば三井住友カード(NL)からOliveフレキシブルペイに切り替わったのと似たような状態になるといえる。

ただし、Olive口座を開設した上で、すでに持っている三井住友カードを解約すれば、カードを切り替えたのと似たような状況を作り出せる。

注意点は、Oliveフレキシブルペイのクレジットモードは国際ブランドがVisaしかなく、引落口座も三井住友銀行に限られるなど、三井住友カードと違う点がいくつか存在することだ。三井住友カードとOliveの違いをよく比較検討した上で、三井住友カードを解約するべきか決めるのがよいだろう。

ただしOliveでのキャッシング申し込み方法はWEBと電話に限られ、他の三井住友カードのようにATMで借り入れることはできない。

■保有資格:日本FP協会認定AFP