PR

本サイトにはプロモーション広告を含みます。なお、掲載されている広告の概要や評価等は事実に反して優遇されることはありません。

学生におすすめのクレジットカード15選!年会費や還元率、学生限定特典なども紹介

学生におすすめのクレジットカードは、JCBカードWや楽天カード アカデミー、三井住友カード(NL)などだ。 なぜならこれらのカードは年会費無料で、基本還元率や、コンビニなど学生がよく利用するシーンでのポイント還元率が高いからだ。

このようなクレカであれば、収入が限られている学生でも、余計な費用を気にせず利用できるうえ、効率的にポイントが貯まるのでお得だ。

本記事では、年会費無料でポイント還元率が高いカード、学生限定の特典が付いたカードなど、おすすめのクレジットカードを厳選して紹介する。

これからクレカを作ろうという学生は、本記事を参考にすれば、自分に合うものをすぐに見つけられるだろう。

目次

- 学生におすすめのクレジットカード15選!

- 楽天カード アカデミーは初めて作るのにおすすめ

- PayPayカードは即日発行と高還元を両立したバランスの良い一枚

- 三井住友カード(NL)は最短10秒発行で早くクレカがほしいときに最適

- Oliveフレキシブルペイ(Olive 一般)は三井住友銀行も同時開設できるカード

- リクルートカードはいつでもどこでもポイント1.2%の高還元率

- dカードはドコモのスマホユーザーやSHEINユーザーにお得な一枚

- セゾンパール・アメリカン・エキスプレス(R)・カードはQUICPayで2.0%還元

- JCBカードWはAmazonユーザーやスタバ好きにおすすめ

- JCBカードW plusLはコスメやおしゃれが好きな人におすすめの一枚

- メルカードはメルカリユーザーに最適のクレカ

- エポスカードは推しグッズをコレクションしたい人に人気のカード

- イオンカードセレクトはイオンやWAONをよく使うならお得な一枚

- JALカードnavi(学生専用)はマイル還元率が1.0%と年会費無料なのに高水準

- 学生専用ライフカードは海外旅行や留学用カードにおすすめの一枚

- Nudgeはデザインにこだわりたい人におすすめ

- 初めての一枚の選び方

- クレジットカードを持つメリット

- クレジットカードを持つデメリット

- よくあるQ&A

18歳以上であれば、学生でもクレジットカードを作ることが可能だ。法律により、18歳以上は成年とみなされ、親権者の同意なしに契約を締結する権利を持つためだ(2022年4月以降)。

一般社団法人 日本クレジット協会の調査によると、6割の大学生がクレカを持っていることがわかっており、学生がクレカを持つことは一般的だといえる。

学生におすすめのクレジットカード15選!

学生におすすめのクレジットカードは、年会費が無料でポイント還元率が高く、発行スピードが早いカードだ。

ここでは、クレジットカードを15枚厳選して比較した。その結果、第1位となったのが楽天カード アカデミーだ。

学生でも作りやすいか(年会費、発行スピード、申し込み手続きの手間など)、使いやすいか(還元率、特典内容など)という点を重視した。

その結果、第1位となったのが楽天カード アカデミーだ。

| カード名 | 年会費 | 還元率 | 作りやすさ | 学生への おすすめポイント |

注意点 |

|---|---|---|---|---|---|

楽天カード アカデミー |

無料 | 1.0% | 〇 | ポイントがどこのお店でも ためやすく、使いやすい |

発行スピードが遅い |

PayPayカード |

無料 | 1.0% (※1) |

◎ | Yahoo!ショッピングがお得 | ポイントの使い道が限られる |

三井住友カード(NL) |

無料 | 0.5% | ◎ | 対象のコンビニ・ 飲食店やサブスクがお得 |

特典の対象店舗以外では ポイントがたまりづらい |

Oliveフレキシブルペイ (Olive 一般) |

無料 | 0.5% | △ | 基本還元率1.5%が 簡単に可能 |

発行スピードが遅い |

リクルートカード |

無料 | 1.2% | 〇 | 無条件でどこの お店でも1.2%還元 |

ポイントの使い道が やや限られる |

dカード |

無料 | 1.0% | 〇 | ドコモケータイや SHEINがお得 |

発行スピードが遅い |

セゾンパール・アメリカン・ エキスプレス(R)・カード |

初年度無料 ※2年目以降も 無料可 |

0.5% | 〇 | QUICPayや SHEINがお得 |

SHEIN優待は 都度内容に変更あり |

JCBカードW |

無料 | 1.0% | 〇 | Amazonや スターバックスがお得 |

ポイントが使いづらい |

JCBカードW plus L |

無料 | 1.0% | 〇 | Amazonや スターバックスがお得 |

ポイントが使いづらい |

メルカード |

無料 | 1.0% | ◎ | メルカリがお得 | メルカリでお得に なるかは取引実績次第 |

エポスカード |

無料 | 0.5% | ◎ | 人気キャラや アーティストの デザインあり |

ポイントが たまりづらい |

イオンカードセレクト |

無料 | 0.5% | △ | イオンスーパーや 映画館がお得 |

イオングループ以外 での特典がほぼない |

JALカードnavi (学生専用) |

無料 | 1.0% | △ | 学生の間は マイルがためやすい |

卒業後は有料 カードに切り替え |

学生専用ライフカード |

無料 | 0.5% | △ | 海外旅行や 留学がお得 |

ポイントが 使いづらい |

Nudge |

無料 | - | △ | 人気キャラや アーティストの デザインあり |

ポイントサービスがない |

※1 ご利用金額200円(税込)ごとに1%のPayPayポイントがもらえます。

※1 出金・譲渡不可。PayPay/PayPayカード公式ストアでも利用可能。なお、所定の手続き後にPayPay加盟店にて使用できます。手続きはこちらからご確認ください。

※1 ポイント付与の対象外となる場合があります。例)「PayPay決済」「PayPay(残高)チャージ」「nanacoクレジットチャージ」「ソフトバンク通信料(ワイモバイル、LINEMOを含む)」「ソフトバンク・ワイモバイルまとめて支払いを介してのPayPay残高チャージのご利用分」

- 楽天カード アカデミーは学生が初めて作るのにおすすめのカード

- PayPayカードは即日発行と高還元を両立したバランスの良い一枚

- 三井住友カード(NL)は最短10秒発行で早くクレカがほしいときに最適のクレカ

- Oliveフレキシブルペイ(Olive 一般)は三井住友銀行も同時開設できるカード

- リクルートカードはいつでもどこでもポイント1.2%の高還元率なクレカ

- dカードはドコモのスマホユーザーやSHEINユーザーにお得な一枚

- セゾンパール・アメリカン・エキスプレス(R)・カードはQUICPayで2.0%還元

- JCBカードWはAmazonユーザーやスタバ好きの学生におすすめのクレカ

- JCBカードW plusLはコスメやおしゃれが好きな学生におすすめの一枚

- メルカードはメルカリユーザーの学生におすすめのクレカ

- エポスカードは推しグッズをコレクションしたい学生に人気のカード

- イオンカードセレクトはイオンやWAONをよく使うならお得な一枚

- JALカードnavi(学生専用)はマイル還元率が1.0%と年会費無料なのに高水準なクレカ

- 学生専用ライフカードは海外旅行や留学用カードにおすすめの一枚

- Nudgeはデザインにこだわりたい学生におすすめのクレカ

楽天カード アカデミーは初めて作るのにおすすめ

| 年会費 | 無料 |

|---|---|

| 国際ブランド | Visa、JCB |

| 基本還元率 | 1.0% |

| 付与されるポイント | 楽天ポイント |

| 学生向けの特典 | ・楽天市場で3%還元 ・楽天学割 |

| こんな学生におすすめ | 楽天グループユーザー |

| 発行スピード | 非公開 |

| 申し込み条件 | 18~28歳の学生 |

| タッチ決済 | ・Visaのタッチ決済 ・Mastercard(R)タッチ決済 |

| 対応スマホ決済 | ・Apple Pay ・Google Pay |

| 保険内容 | ・最高2,000万円の海外旅行保険(利用付帯) |

| 交換可能マイル | ・ANAマイル ・JALマイル |

- 楽天市場はもちろん、街のさまざまなお店でポイントがたまりやすい

- ポイントの使い道に「カードの利用代金に充当」がある

- 18~25歳なら楽天学割が付いてくる

- 18歳以上なら高校生でも申し込める

楽天カード アカデミーはポイントがためやすく使いやすいカードなので、18~28歳の学生なら誰にでもおすすめできる。

・街の楽天ポイントカード加盟店では、カード提示だけで0.5~1.0%還元

・楽天市場ではいつでも3.0%以上、楽天学割の活用やセール時にはさらに大幅アップ

・ポイントの有効期限が実質無期限

・毎月のカード利用代金の支払いに対して、「1ポイント=1円」で使える

楽天カードアカデミーは、「楽天カードの通常の特典やスペック(※)」に「18~25歳限定の楽天学割」が自動で追加されるクレジットカードだ。

※家族カードの発行不可や年齢制限など一部違いはある

学生のうちに申し込むなら楽天カードよりもアカデミーのほうが良いだろう。

楽天学割には、楽天市場や楽天ファッションなど楽天のグループサービスをお得に使えるクーポンや、学生限定プランなどが豊富にそろっている。

学校を卒業した後は、自動的に通常の楽天カードに切り替わるので手続きの手間もかからない。

楽天カードは即日発行には対応していないため、申し込み後はカード本体が郵送で送られてきます。申し込みから利用開始まで約7~10日くらいみておきましょう。

たけなわアヤコ(ファイナンシャル・プランナー)

楽天カードアカデミーの口コミ

Hさん | 22歳 | 女性

大学生 | バイト有 | 年収不明

楽天カードアカデミーは、ポイント還元率が高く、買い物などでお得にポイントを使える点や、割引などのサービスが充実しているため、便利だと思い、選びました。

良かった点としては、楽天学割が使えたり、新規入会ポイントが得られることです。また、楽天ブックスでの購入や楽天トラベルの高速バス予約でポイントが貯まり、楽天ブックスのダウンロード購入でポイントが倍になるため、大変お得なカードです。

一方、悪かった点としては、通常の楽天カードよりも利用限度額が低く、選べる国際ブランドが少ないことが挙げられます。また、券面デザインを選べなかったり、家族カードが発行できない点、そしてキャッシングが利用できないことが不便に感じます。

発行までの日数 1週間 | キャッシング枠なし | 発行限度額 30万円

Hさん | 22歳 | 女性

大学生 | バイト有 | 年収90万円

楽天カードアカデミーは、楽天市場でのポイント還元率が高く、楽天ユーザーにとって大きなメリットがあります。普段の買い物で効率的にポイントを貯められる点が魅力的です。

初年度の年会費が無料で、学生にとって負担が少ないのも大きな理由です。さらに、次年度以降も条件を満たせば年会費がかからないため、長期的に使いやすい点もポイントです。また、学生向けに特別なポイント還元や優待特典が提供されているため、他のクレジットカードよりもお得感があるのが魅力です。

一方、楽天カードアカデミーで貯まるポイントは基本的に楽天グループ内での利用が中心になるため、他のクレジットカードのように幅広い用途でポイントを利用したい人にとっては、使い道が限定される点がデメリットと感じることがあります。

発行までの日数 3日程度 | キャッシング枠なし | 発行限度額 30万円

Hさん | 22歳 | 女性

大学生 | バイト無 | 年収不明

楽天カードアカデミーを選んだ理由は、ネットショッピングで楽天をよく使っていたためです。また、ポイント還元率が良く、親も楽天カードで2枚目を作りやすそうだったことが決め手でした。

楽天カードを使っているだけでポイントがかなり貯まるため、ネットショッピングにも利用しやすく、お得だと思います。また、アルバイトをしていなくても審査が通る点も良いと感じました。不正利用があった際にもすぐに対応していただけたので、満足しています。

特にデメリットは思い当たりませんが、強いて言うなら、お金の管理が苦手な人にとっては、最初から10万円くらいまで使える仕様になっているため、使い過ぎてしまう可能性があると感じました。入会時に上限を固定できるとさらに良いのではないかと思います。

発行までの日数 10日程度 | キャッシング枠なし | 発行限度額 最初10万円現在30万円

Hさん | 20歳 | 男性

大学生 | バイト有 | 年収120万円

楽天カードアカデミーは、携帯電話の回線を楽天モバイルにする際に支払いを楽天カードにしたかったことや、楽天ペイを始める際にも楽天カードを支払元にしたかったことから作りました。

楽天経済圏で様々なサービスを連携させると、ポイントが非常にたまりやすい点が良いです。たまったポイントは様々な店で使えたり、楽天証券で投資信託に利用したりすることもできるため、使い道が多いのが魅力です。また、学生でも審査に通りやすい点もおすすめです。

一方、楽天カードのアプリで明細を見ることができますが、もう少し細かい家計簿を見たい場合は外部のアプリを使用する必要があるのがデメリットです。アプリで確認できるのは簡易的なグラフだけなので、細かく見たい人には少し不便に感じるかもしれません。

発行までの日数 1か月 | キャッシング枠なし | 発行限度額 10万円

出典:MONEY TIMES編集部がクラウドワークスで調査

PayPayカードは即日発行と高還元を両立したバランスの良い一枚

| 年会費 | 無料 |

|---|---|

| 国際ブランド | Visa、Mastercard、JCB |

| 基本還元率 | 1.0%(※1) |

| 付与されるポイント | PayPayポイント |

| 学生向けの特典 | 条件達成で1.5%還元にアップ |

| こんな学生におすすめ | PayPayユーザー&Yahoo!ショッピングユーザー |

| 発行スピード | 最短2分 |

| 申し込み条件 | ・満18歳以上(高校生は除く) ・安定した収入を有する※専業主婦は収入不問 |

| タッチ決済 | ・Visaのタッチ決済 ・Mastercard(R)タッチ決済 ・JCBのタッチ決済 |

| 対応スマホ決済 | ・Apple Pay ・PayPayクレジット決済 |

| 保険内容 | - |

| 交換可能マイル | - |

- PayPayアプリやカードをたくさん使う人ほど還元率アップでお得

- Yahoo!ショッピングでいつでも最大5.0%還元

- デジタルカードの発行までが早い

- ためたポイントをPayPay決済に使える

- すぐにネットショッピングやスマホ決済で使える

PayPayカードは基本還元率が1.0%(※)と高い。発行スピードは最短5分と早く、初心者でも作りやすいカードだ。

(※)PayPayアプリにカードを登録するとアプリとカードどちらを使った場合も1.0%、未登録の場合は0.5%還元

Yahoo!ショッピングやLOHACOをよく使う人は、PayPayカードならポイントをためやすい。どちらも還元率が最大5.0%になる。

ためたポイントは、全国のPayPay加盟店で使える。

PayPayカードは、条件を達成すれば還元率が最大1.5%になる。

・1ヵ月間に200円以上の支払いを30回以上する

・1ヵ月間の利用金額が10万円以上である

※利用回数と金額の計算は、PayPayカードとPayPayアプリの合算

条件の達成は毎月判定され、還元率が1.5%になるのは、達成した翌月だ。

条件が達成できなくても、1.0%還元です。1.0%であれば十分な高還元率といえます。

たけなわアヤコ(ファイナンシャル・プランナー)

PayPayカードの口コミ

Hさん | 19歳 | 男性

大学生 | バイト無 | 年収不明

PayPayカードは、現金管理が面倒だと感じている方にとって、スマホでのキャッシュレス決済が非常に便利だと感じました。クレジットカードや現金よりも素早く決済ができるので、とてもお得だと思います。また、街中で使える店舗が増えてきたことや、ヤフーショッピングでのポイント還元が大きい点も魅力です。普通に使っている分には何も問題なく、財布を取り出す頻度が減って便利です。

しかし、オペレーターの対応が悪く、ショッピングに関する問題が解決しなかったことが残念でした。カスタマーセンターに電話しても、責任者から「これ以上は答えられない」と言われ、一方的に電話を切られてしまった経験があります。

発行までの日数 2時間 | キャッシング枠なし | 発行限度額 10万円

Hさん | 22歳 | 女性

大学生 | バイト有 | 年収100万円

PayPayカードは、ポイント還元率が高いため、買い物をする際にお得にポイントを活用でき、割引などのサービスも充実していると感じて選びました。良かった点としては、PayPayとの連携やYahoo!ショッピング、LOHACOの利用でポイント還元率がさらに向上し、PayPay残高へのチャージが不要で、SuicaやPASMOへのチャージでもポイントを貯められることです。また、最短即日発行されるため、すぐにネットショッピングで利用できるのも魅力的です。

一方、悪かった点としては、旅行保険やショッピング保険が付帯していないことが挙げられます。また、ETCカードの年会費が有料であるため、他のカード会社が無料で提供しているものと比べると、高速道路をよく利用する方には不便に感じるかもしれません。

発行までの日数 1日 | キャッシング枠なし | 発行限度額 100万円

Hさん | 23歳以上 | 男性

短期大学生 | バイト無 | 年収不明

PayPayカードの魅力は、利用可能な店舗が非常に多い点です。自治体との連携キャンペーンも多く、お得に利用できると感じました。また、使用頻度が高くなったため、ゴールドカードに切り替えました。ペイペイポイントを貯める目的でカードを作りましたが、年会費が無料なのも魅力的です。さらに、ペイペイポイントを使って投資ができるので、ポイントを増やすことができるのもおすすめです。また、PayPayフリマでも買い物ができるので、楽しんで利用しています。

ただし、最近では三井住友経済圏に押されている部分があると感じます。ソフトバンクユーザーにとっては還元率が高いものの、その他のユーザーにとっては、他社と比べて見劣りする部分があるかもしれません。また、対応についても少し不満を感じることがあります。

発行までの日数 2時間 | キャッシング枠あり | 発行限度額 20万円

Hさん | 19歳 | 女性

大学生 | バイト無 | 年収不明

PayPayカードは、ネットショッピングでの決済が楽になり、ポイント還元率が他のカードより高いため、使いやすさが際立ちます。貯めたポイントで交換できるものも魅力的で、即日発行が可能なので手軽に利用を始められる点も便利です。

PayPayカードは、ポイントがたくさん貯まり、使いやすいのが特徴です。カードでもスマホでも決済ができ、すぐに登録できるため、マイナンバーなどの身分証明書があれば即日発行が可能で、非常に楽です。

ただし、意外とスマホでできることが多いので、カードをあまり使わないこともあります。カードにこだわらないのであれば、PayPayだけでも十分にネットショッピングができると感じることもあります。

発行までの日数 2日 | キャッシング枠なし | 発行限度額 30万円

Hさん | 23歳以上 | 女性

専門学校生 | バイト有 | 年収90万円ほど

PayPayカードは、PayPayが身近な存在で、よく使っていることもあり、友人が便利でポイントが貯まりやすいと話していたので、使ってみたいと思いました。年会費も不要なので、持っていても特にデメリットを感じることはありません。基本的なポイント還元率が1%で、PayPayアプリで支払いをしていたときと比べるとお得感が増し、とても使いやすいです。

特に大きな不満はありませんが、もっとポイント還元率が高いカードもあると思うので、そういったものと比較するとポイントが貯まりにくいと感じることがあります。もう少し還元率がアップすると、さらにありがたいと感じます。

発行までの日数 3日 | キャッシング枠あり | 発行限度額 20万円

出典:MONEY TIMES編集部がクラウドワークスで調査

三井住友カード(NL)は最短10秒発行で早くクレカがほしいときに最適

| 年会費 | 無料 |

|---|---|

| 国際ブランド | Visa、Mastercard |

| 基本還元率 | 0.5% |

| 付与されるポイント | Vポイント |

| 学生向けの特典 | ・学生ポイント ・対象店舗でのスマホのタッチ決済で最大7%ポイント還元(※1) |

| こんな学生におすすめ | 特定のサブスクを使っている人 |

| 発行スピード | 最短10秒(※2) |

| 申し込み条件 | 満18歳以上(高校生は除く) |

| タッチ決済 | ・Visaのタッチ決済 ・Master(R)タッチ決済 |

| 対応スマホ決済 | ・Apple Pay ・Google Pay ・iD |

| 保険内容 | 最高2,000万円の海外旅行傷害保険(利用付帯) ※または選べる無料保険に切り替え可 |

| 交換可能マイル | ANAマイル |

※1 iD、カードの差し込み、磁気取引は対象外です。

※1商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※1一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※1通常のポイントを含みます。

※1ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※2即時発行ができない場合があります。

- 対象店舗でのスマホのタッチ決済で最大7%ポイント還元(※1)

- 最短10秒でデジタルカードを即日発行できる(※2)

- 申し込みのときに本人確認書類が原則不要

- ポイントの使い道に「カードの利用代金に充当」がある

- 25歳以下限定のお得な特典がある

- すぐにネットショッピングやスマホ決済で使える

三井住友カード(NL)は、即日発行ができ、使い勝手に優れたクレジットカードだ。

三井住友カード(NL)は最短10秒でカード番号が発行できる(※2)。そのうえ申し込みの際に支払い用の口座を設定できれば、本人確認書類の提出が必要ない。

即日発行ができるクレカのなかには、顔写真付きの公的書類が必須のものもある。学生証は公的書類として原則認められていない。

顔写真付き公的書類の用意ができない、面倒くさいという学生には三井住友カード(NL)が良いだろう。

三井住友カード(NL)は基本還元率が0.5%と低めだが、対象のコンビニ・飲食店、サブスクなどではポイント還元率が大幅に上がる特典がある。

・セブン-イレブンでは条件達成で最大10%ポイント還元(※3)

※対象コンビニ:セイコーマート、セブン‐イレブン、ポプラ、ミニストップ、ローソン

※対象飲食店:マクドナルド、モスバーガー、ケンタッキーフライドチキン、サイゼリヤ、ガストなど

※カード本体でのタッチ決済は最大5%に留まる

※そのほか対象店舗および詳細は必ず三井住友カード公式HPをご確認ください。

・対象の携帯料金支払い:最大2.0%還元

※対象サブスク:DAZN、dアニメストア、Leminoプレミアム、Hulu、U-NEXT、LINE MUSICなど

※対象携帯料金:UQ mobile、NTT docomo、ahamo、Softbank、LINEMO、Y!mobile、LINE MOBILE、y,u mobileなど

自分がよく使っている店舗やサービスが特典の対象に入っているのなら、三井住友カード(NL)は特に適しているでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

※1商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※1一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※1通常のポイントを含みます。

※1ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※2即時発行ができない場合があります。

※3 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カード差し込み、磁気取引は対象外です。

※3 「最大10%」は、「対象のコンビニ・飲食店で最大7%還元」に加えて、3%が付与された合計還元率です。「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルを、Vポイントへと交換いただくことで付与されます。

※3 本サービスや10%還元の条件・詳細は、必ず三井住友カード公式HPをご確認ください。

三井住友カード(NL)の口コミ

Tさん | 19歳 | 男性

大学生 | バイト無

三井住友カード(NL)はデザインがおしゃれでナンバーレスもいいと思って選びました。SBI証券の投資信託をNISAで積み立てると、ポイントがたまります。コンビニはじめ特定の飲食店でスマホでのタッチ決済をすれば最大7%ポイント還元はうれしいですが、対象になる店が少ないのが残念です。今後もっと拡大してほしいです。また、基本のポイント還元率が0.5%と低いです。

発行時間2時間 | キャッシング枠なし | 発行限度額10万円

Hさん | 20歳 | 男性

短期大学 | バイト無

三井住友カード(NL)は、コンビニなど特定の場所で高還元で利用できて便利だと思ったので作りました。専用アプリの評判も良く、申し込み手続きも簡単です。日本で歴史あるカードの一つで、多くの店舗で利用可能です。ほとんどのカード取扱店舗で使えるため、非常に便利です。多くのタクシー会社やJRでも利用できる点もうれしいです。また、ゴールドカードには旅行保険が付帯しています。

ただ、サポートに電話すると、自動音声でほとんど折り返しになるのが不便でした。利用者が折り返しを選べず、一方的に折り返しされる点は少し残念です。さらに、オペレーターの対応が以前よりも質が下がっていたり、折り返しが翌日以降になったりすることもあります。

発行時間3時間 | キャッシング枠あり | 発行限度額50万円

Hさん | 21歳 | 女性

大学生 | バイト有 | 年収100万円

三井住友カード(NL)は、いろんな比較サイトで学生にオススメなクレジットカードランキングに入っていたことや、カードのデザインが可愛く、ナンバーレスでセキュリティも安心だと思い、作成しました。

スマホで使った金額を簡単に確認できる点が便利で、支払い回数を後から変更できるのも良いです。回数払いにした手数料がポイント還元されるのもうれしいです。貯まったポイントの交換先が豊富で、カードのタッチ決済だけでなくスマホでのタッチ決済も使えるのが便利です。

ただし、他のカードのほうがポイント還元率が良い場合があります。また、使った金額がアプリに表示されるまで時間がかかることがあり、キャンペーンが多いものの、エントリーを忘れると参加できないことがあります。保険に加入できるものの、使い方がよく分からない点が少し不便です。

発行までの日数 1週間 | キャッシング枠なし | 発行限度額 20万円

出典:MONEY TIMES編集部がクラウドワークスで調査

Oliveフレキシブルペイ(Olive 一般)は三井住友銀行も同時開設できるカード

| 年会費 | 無料 |

|---|---|

| 国際ブランド | Visa |

| 基本還元率 | 0.5% |

| 付与されるポイント | Vポイント |

| 学生向けの特典 | ・学生ポイント ・対象店舗で最大7%還元(※1) |

| こんな学生におすすめ | 銀行口座を同時開設したい人 |

| 発行スピード | 約3営業日 |

| 申し込み条件 | 満18歳以上(高校生は除く) |

| タッチ決済 | Visaのタッチ決済 |

| 対応スマホ決済 | ・Apple Pay ・Google Pay ・iD |

| 保険内容 | 最高2,000万円の海外旅行保険(利用付帯) ※または選べる無料保険に切り替え可 |

| 交換可能マイル | ANAマイル |

※1 iD、カードの差し込み、磁気取引は対象外です。

※1商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※1一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※1通常のポイントを含みます。

※1ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

- 特典の利用で基本還元率1.5%が達成可能

- 三井住友銀行の優待特典あり

- 対象店舗でのスマホのタッチ決済で最大7.0%還元

- ポイントの使い道に「カードの利用代金に充当」がある

- 25歳以下限定のお得な特典がある

- 特定のお店だけでなく、どこで使ってもポイントがたまりやすい(選べる特典利用時)

Oliveフレキシブルペイ(Olive 一般)は、特典の利用によって基本還元率を1.5%にできる。

さらに三井住友カード(NL)と同じく、対象のコンビニ・飲食店・サブスクなどで還元率が大幅にアップする特典もあるためポイントがためやすい。

Oliveフレキシブルペイを発行するには、三井住友銀行の口座が必要だ。Oliveフレキシブルペイはクレジットカードだけでなく、キャッシュカードとデビットカードの機能を兼ね備えているためだ。

三井住友銀行の口座を持っていない場合は、クレジットカードの申し込みと同時に口座開設が必要になる。

Oliveフレキシブルペイは、運転免許証、マイナンバーカード、パスポートのいずれかを提出できれば、約3営業日でデジタルカードを発行できる。

提出できない人は、利用開始までに最短でも1~2週間かかる。

「書類がない」「すぐにクレカがほしい」という人には、最短10秒発行に対応した三井住友カード(NL)のほうが人気です。

たけなわアヤコ(ファイナンシャル・プランナー)

Oliveフレキシブルペイの口コミ

Hさん | 19歳 | 男性

大学生 | バイト無 | 年収不明

Oliveの魅力は、たまったポイントを次の買い物に使える点で、無駄なくポイントを活用できることです。これにより、ぜひ利用してみたいと感じました。カードでもスマホアプリでも利用できる利便性が非常に高く、年会費が永年無料なので、使わなくても損はしないという気軽さで作れる点も魅力的です。実際に多くの店舗で高い還元率でポイントが還元されるので、買い物には非常におすすめです。

ただし、クレジットモードの審査に通らず、デビットモードは利用できたものの、現在デビットカードをID登録して利用している場合、これに移行すると三菱住友銀行の紙通帳が利用できなくなる点にはかなり不満を感じます。クレジットモードの審査に通っていれば、もっと高く評価したいところです。

発行までの日数 2時間 | キャッシング枠あり | 発行限度額 40万円

Hさん | 22歳 | 女性

大学生 | バイト無 | 年収100万円

Oliveは、ポイント還元率が高いため、買い物時にお得にポイントを活用できることや、割引などのサービスが充実している点が魅力的だと感じました。年会費が無料で、ETCカードの年会費も条件付きで無料になることが良かった点です。また、海外利用分に対して3%のキャッシュバックがあり、手厚い海外旅行保険が自動的に付帯されていることも安心感があります。さらに、誕生月にはポイントが倍になり、各種スマホ決済にも対応しているので、非常に便利なカードだと思います。

一方、悪かった点としては、カードが届くまでに時間がかかることで、最短でも平日の5営業日となっているため、すぐに利用したい方にとっては不便に感じるかもしれません。また、利用可能額が100万円以上にはならないため、その点が少なく感じることがあります。

発行までの日数 1週間 | キャッシング枠なし | 発行限度額 50万円

Hさん | 20歳 | 女性

大学生 | バイト有 | 年収80万円

Oliveを選んだ理由は、友達から勧められたことや、ネットでの評判やレビューが良かったこと、シンプルなデザインが気に入ったこと、そして年会費がかからないことやタッチ決済が使えることが魅力的だったからです。お買い物の際にスマホでタッチするだけで決済ができる点や、支払い履歴や異常な取引に関する通知がすぐに届く点が便利です。また、申し込みがネットで完結できるため、管理や申し込みが非常に楽です。さらに、コンビニや銀行に行かなくても、スマホだけで他の銀行への振り込みができる点も便利です。

一方で、あまりポイントがたまらず、特典やキャッシュバックの適用条件が複雑なことが不満です。たまにポイントに有効期限があることを忘れてしまい、期限が過ぎて貯めたポイントを無駄にしてしまったこともありました。

発行までの日数 約1週間 | キャッシング枠なし | 発行限度額 10万円

出典:MONEY TIMES編集部がクラウドワークスで調査

リクルートカードはいつでもどこでもポイント1.2%の高還元率

| 年会費 | 無料 |

|---|---|

| 国際ブランド | Visa、Mastercard、JCB |

| 基本還元率 | 1.2% |

| 付与されるポイント | リクルートポイント |

| 学生向けの特典 | どこでも高還元 |

| こんな学生におすすめ | 高還元のクレカがほしい人 |

| 発行スピード | 最短5分 |

| 申し込み条件 | ・満18歳以上(高校生は除く) ・安定した収入を有する※専業主婦と学生は収入不問 |

| タッチ決済 | JCBのタッチ決済 |

| 対応スマホ決済 | ・Apple Pay ・Google Pay(JCB選択時のみ) |

| 保険内容 | ・最高2,000万円の海外旅行保険(利用付帯) ・最高1,000万円の国内旅行保険(利用付帯) ・年間200万円の海外・国内ショッピング保険 |

| 交換可能マイル | - |

- 基本還元率が1.2%還元

- 保険の種類が充実している

- 無条件に高還元なので初めて使う人でもポイントをためやすい

リクルートカードは、基本還元率1.2%が最大の特徴だ。還元率が1.0%というクレジットカードが多いなか、1.2倍もたまりやすいのは大きなメリットといえる。

ためたポイントは、リクルート系サービスで使ったり、共通ポイントに交換したりできる。

・ホットペッパービューティーで利用

・じゃらんで利用

・Amazonで利用

・Pontaポイントに交換

・dポイントに交換 など

日ごろからホットペッパービューティーで美容室やネイルサロンを予約していたり、Amazonでよく買い物をしたりするのなら、リクルートカードを活用しやすいだろう。

ポイントを使わずためておいて、じゃらんで旅行するときに使うといった方法もある。

リクルートカードは時間をかけてポイントをためられるのもメリットだ。リクルートポイントは、ポイントの加算があるたびに有効期限が1年間延長になる。

ホットペッパーやじゃらんのサービスを使う予定がないようなら、Pontaポイントやdポイントに交換すると良い。どちらもポイント加盟店が多いので、使い道が広がるだろう。

リクルート系サービスになじみのない人は、ポイントをカード利用代金に充当できる楽天カードや三井住友カード(NL)のほうがリクルートカードより使いやすいでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

リクルートカードの口コミ

Hさん | 20歳 | 男性

短期大学生 | バイト無 | 年収不明

リクルートカードは、通常のカードに比べて倍近いポイント還元がある点が一番の魅力だと思いました。たまったポイントをさまざまなサービスで利用できることにワクワクさせられます。

良かった点としては、通常使用時のポイント還元率が1.2%と高めであることに加え、リクルート系サービスを利用するとさらに高い還元率でポイントが付与されることです。期間限定ポイントも時々もらえたりして、年会費が無料であることから作って損はないと感じました。

一方、悪かった点としては、期間限定ポイントが付与されても、どう使うかがわかりにくく、他のポイントへの変更ができず、そのまま消えてしまうことがありました。また、カスタマーサービスの対応が低く、簡単な質問にも明確な回答が得られず、相手の話の意図を理解していないと感じることがありました。

発行までの日数 2時間 | キャッシング枠なし | 発行限度額 30万円

Hさん | 22歳 | 女性

大学生 | バイト有 | 年収100万円

リクルートカードは、固定費の支払いやApple Payに登録してスマホ決済で使用できるため、ショッピングなどで非常に便利だと感じています。良い点としては、年会費が家族カードも含めて永年無料で、貯まったポイントをdポイントやPontaに交換できるため、使い勝手が良く、キャッシュレス初心者にもおすすめです。

一方、悪い点としては、ポイントが利用できる場所が限られているため、ポイントを効果的に活用するには提携店舗やサービスを積極的に利用する必要があります。他のクレジットカードと比べて利用できる範囲が限定的です。また、ポイントの有効期限が短いので、もう少し長くしてほしいと感じます。

発行までの日数 1週間 | キャッシング枠なし | 発行限度額 50万円

Hさん | 23歳以上 | 男性

短期大学生 | バイト無 | 年収不明

リクルートカードは、カードの還元率が高く、特にじゃらんでのホテル予約では3.2%のポイント還元があるため、とても満足しています。また、年会費が無料で入会特典も豊富で、ポイントを複数の選択肢から選べるため、使いやすさも抜群です。

さらに、リクルートのショッピングサイトでの買い物ではポイントがたまりやすい点も魅力です。ただし、100円ごとに1.2円分のポイントが付与されるものの、利用先がリクルート関連のサービスに限定されている点はデメリットです。

発行までの日数 2時間 | キャッシング枠あり | 発行限度額 40万円

出典:MONEY TIMES編集部がクラウドワークスで調査

dカードはドコモのスマホユーザーやSHEINユーザーにお得な一枚

| 年会費 | 無料 |

|---|---|

| 国際ブランド | Visa、Mastercard |

| 基本還元率 | 1.0% |

| 付与されるポイント | dポイント |

| 学生向けの特典 | ・ドコモケータイ料金割引 ・29歳以下なら海外・国内旅行保険(利用付帯) |

| こんな学生におすすめ | ドコモユーザー&SHEINユーザー |

| 発行スピード | 1~3週間 |

| 申し込み条件 | 満18歳以上(高校生は除く) |

| タッチ決済 | ・Visaのタッチ決済 ・Mastercard(R)タッチ決済 |

| 対応スマホ決済 | iD |

| 保険内容 | ・最高1万円のスマホ保険 ※次2つは29歳以下の会員のみ ・最高2,000万円の海外旅行保険(利用付帯) ・最高1,000万円の国内旅行保険 (利用付帯・航空便遅延費用特約付き) |

| 交換可能マイル | JALマイル |

- ドコモの対象ケータイ料金が毎月187円OFF

- 基本還元率が1.0%

- どこのお店でもポイントをためやすい

- SHEINで3.0%還元

- 29歳以下は付帯保険が充実

dカードはどこのお店で使っても1.0%還元なのでポイントをためやすい。

ドコモのケータイ料金を支払っている人やSHEINをよく利用する人に対してはうれしい特典もある。

dカードをドコモのケータイ料金(※)の支払い方法として登録すると、毎月187円(税込)の割引が受けられる。対象となる契約は以下の通りだ。

・eximoポイ活

・irumo(0.5GBは除く)

・5Gギガホプレミア

・5Gギガライト

・ギガホプレミア

・ギガホ(※1)

・ギガライト(※1)

・はじめてスマホプラン

・U15はじめてスマホプラン

※dカードのウェブサイトを参照して筆者作成

※1 2019年10月1日以降、「定期契約なし」でプランを契約している人が対象

SHEINでは、dカードポイントモールを利用してdカードを使って買い物をすると、いつでも還元率が3.0%になる。

SHEINにアクセスしてdカードを支払い方法として登録するだけでは、1.0%還元に留まってしまうので気を付けよう。

dカードを使ってSHEINで3%還元の特典を受けるための詳しい手順は、次の通りである。

-

d カードポイントモールにアクセスする

-

キーワード検索で「SHEIN」を見つけて専用ページを開く

-

「このショップを見る」をタップする

-

dアカウントのIDとパスワードを入力してログインする

-

SHEINで買い物をする

dカードの口コミ

Hさん | 22歳 | 女性

大学生 | バイト有 | 年収100万円

dカードは、ポイント還元率が高く、ネットショッピングなどでお得にポイントを利用できる点や、割引などのサービスが充実しているため、非常に便利だと感じました。

良かった点としては、買い物をするたびにポイントが倍になったり、支払い設定をするとポイントを3重取りできたりすることです。また、カードポイントUPモールを経由して買い物をするとポイントがさらに倍になり、dカード特約店の利用で常にポイントが倍になるのも魅力です。さらに、携帯料金の支払いや公共料金の支払いにも使えるため、大変お得なカードです。

一方、悪かった点としては、docomoの携帯料金支払い分にはポイント還元がないことや、大手ECサイトでの還元率が他のカードに比べて劣っていることが挙げられます。また、電子マネーチャージでポイントがつかない点も不便に感じる部分です。

発行までの日数 1週間 | キャッシング枠なし | 発行限度額 100万円

Hさん | 20歳 | 男性

大学生 | バイト無 | 年収不明

dカードは、ドコモのスマホを利用しているとポイント還元率が高いと勧められ、実際にコスパが良く、ポイントがたまりやすい点が魅力的だったので、家族カードを作りました。日常的に利用していると、いつの間にかポイントが貯まるカードで、利用額に応じて1%のポイントが還元されるだけでなく、特約店での利用時にはさらに割り増しでポイントがつくので、とても便利です。

しかし、コールセンターの対応には不満があります。電話がなかなか繋がらず、たらい回しにされるうえ、電話料金がかかってしまいます。最終的に家族会員では対応できないことがわかり、最初にその情報を伝えてくれていれば、無駄な手間を省けたのにと思います。なぜそのような無駄な手続きをさせられたのか、不満が残ります。

発行までの日数 2時間 | キャッシング枠なし | 発行限度額 50万円

Hさん | 23歳以上 | 男性

大学生 | バイト無 | 年収不明

dカードを持つきっかけは、親から「学生のうちに一枚クレジットカードを持っておいたほうが便利だ」と勧められたことです。当時ちょうど端末を変更するためにキャリアショップにいて、店員から話を聞いて良いなと思ったのが決め手でした。

dカードの魅力は、ポイントが貯まりやすい点です。Ahamoのデータ容量がシルバーであれば、1GB増やせるのも嬉しい特典です。また、Apple PayやVISAタッチ決済に対応しており、dポイント加盟店で利用するとdポイントの三重取りができる点も便利です。

一方で、電子マネーチャージではポイントがつかない点やは不満です。d払いの方が便利に感じてしまい、結局d払いを使っていることもあります。個人的な感想ですが、dカードからのチャージでは還元率があまり高く感じられない点も気になります。

発行までの日数 1ヶ月 | キャッシング枠なし | 発行限度額 10万円

Hさん | 23歳以上 | 男性

短期大学生 |バイト有 | 年収不明

dカードを持つきっかけは、携帯電話の不具合でドコモショップに行った際、スタッフから「ドコモのケータイ料金やドコモ光パックに入会するとお得になる」と勧められたことです。それでdカードを選ぶことにしました。

普段、家族分の食料品の買い物やローソンでの買い物でこのカードを利用しており、iDを使うとポイントが付いたり、割引があったりするので、ダブルでお得だと感じています。また、洋服などをネットで購入することが多く、楽天での登録カードをdカードに変更して利用しています。

一方、リボ払いに関しては、「リボ払いにしなくても設定だけで大丈夫」という但し書きを見た覚えがありますが、携帯電話料金をリボ払いにするのは少し無理があるように感じます。私はリボ払いの設定をしていなかったため、キャッシュバックが6,000円にとどまりましたが、この点については少し残念に思いました。

発行までの日数 2時間 | キャッシング枠あり | 発行限度額 20万円

出典:MONEY TIMES編集部がクラウドワークスで調査

セゾンパール・アメリカン・エキスプレス(R)・カードはQUICPayで2.0%還元

| 年会費 | 初年度無料 ※2年目以降も無料可 |

|---|---|

| 国際ブランド | アメックス |

| 基本還元率 | 0.5% |

| 付与されるポイント | 永久不滅ポイント |

| 学生向けの特典 | QUIQPay2%還元 |

| こんな学生におすすめ | QUICPayユーザー&SHEINユーザー |

| 発行スピード | 最短5分 |

| 申し込み条件 | 18歳以上 |

| タッチ決済 | - |

| 対応スマホ決済 | QUICPay |

| 保険内容 | - |

| 交換可能マイル | ・ANAマイル ・JALマイル |

- QUICPayで最大2.0%相当のポイント還元

- ポイントの有効期限が無期限

- 最短5分発行

- あまりクレカを使わない人でもじっくりとポイントをためられる

セゾンパール・アメリカン・エキスプレス(R)・カードは、QUICPayを使っている人から人気のクレジットカードだ。

カードを登録したうえでQUICPayを使うと、年間合計30万円(税込)の利用分までは、2.0%相当のポイント還元になる。

SHEINでの特典があるのも、セゾンパール・アメリカン・エキスプレス(R)・カードのメリットだ。SHEINでの特典は随時更新されており、過去には次のような内容だった。

・最大8.0%還元(期間限定)

・初回注文時に送料無料

・初回注文時に300円OFF

SHEINでの特典は、利用するタイミングによってはそこまでお得でないことや、特典対象にならないこともあります。日ごろからSHEINを利用しているのなら、何回でも3.0%還元になるdカードを検討してみても良いでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

セゾンパール・アメリカン・エキスプレス(R)・カードは、ポイントに有効期限がないため、あまりクレカを使う予定がない学生でも、時間をかけてじっくりとポイントをためられる。

ただし年1回以上は利用しないと、年会費が1,100円(税込)かかってしまうので注意しよう。

セゾンパール・アメリカン・エキスプレス(R)・カードの口コミ

Hさん | 20歳 | 男性

短期大学 | バイト無 | 年収不明

セゾンパール・アメリカン・エキスプレス・カードは、カード優待などでポイントがたまる特典があり、年会費も格安なのが気に入りました。これなら普段の買い物でたくさんのポイントを貯められると思いました。

QUICPayはスマホで簡単に利用できるため、現金を持ち歩かなくても大丈夫です。海外でのショッピングでポイントが2倍になるのはうれしいです。デジタルカードを選ぶと、申し込み後最短45分でカード番号がスマホに届くのも良いです。

ただし、累計ポイントを交換しようと月曜日に電話したところ、すぐにつながりましたが、解約手続きがあっさりしすぎて、ポイント残高のアナウンスが一切ありませんでした。こちらからポイント残高を確認すると、500ポイントほどあるとのことでした。いろいろ不満がありましたが、そのポイント分を交換して解約しました。

発行までの日数 2時間 | キャッシング枠なし | 発行限度額 30万円

Hさん | 21歳 | 男性

大学生 | バイト無 | 年収不明

セゾンパール・アメリカン・エキスプレス・カードは、デザイン性が良く、出張や旅行などで抜群の威力を発揮してくれると思いました。また、年会費が翌年度無料になる点もとてもお得だと思います。

以前からセゾンカードを愛用しており、普段の買い物をすべてこのカードで済ませていました。ポイント還元率などでより良いカードを探していたため、セゾンパール・アメリカン・エキスプレス・カードを選びました。同じセゾン系のカードで、審査も問題なくすぐにカードが届いて良かったです。

ただし、永久不明ポイントを謳っていますが、他のカード会社でも無期限ポイントや、1年間で利用していれば無期限でポイントが貯まるカードが多いです。また、日本でもアメックスがだいぶ利用できるようになりましたが、以前は利用できない店が多かったため、国内利用を考える場合は他のカードを検討するのも一案かもしれません。

発行までの日数 2時間 | キャッシング枠あり | 発行限度額 50万円

Hさん | 22歳 | 女性

大学生 | バイト有 |年収100万円

セゾンパール・アメリカン・エキスプレス・カードは、ポイント還元率が高いため、買い物などでお得にポイントを使える点や、割引やサービスが充実していると思い、選びました。

良かった点としては、年間1円以上の利用で年会費が無料となり、最短5分でカードが発行できることが挙げられます。また、QUICPayの利用でポイントが還元され、セキュリティが高く、ETCカードが無料で提供されるため、サービス面で充実したカードだと思います。

一方、悪かった点としては、旅行傷害保険が付帯しておらず、国際ブランドがアメックス以外選べないため、意外と利用できないお店もある点が不便に感じました。また、デジタルカードには家族カードがなく、家族での加入を希望する場合に不便です。

発行までの日数 5分 | キャッシング枠なし | 発行限度額 100万円

Hさん | 23歳以上 | 男性

大学生 | バイト無 | 年収不明

セゾンパール・アメリカン・エキスプレス・カードは、年会費が無料でありながら、有料でも良いぐらいのサービスが提供されていると感じ、作ってみたくなりました。特にETCカードに関連する特典が充実しており、お得だと思います。

永久不滅ポイントは、永久不滅ドットコムでポイントを合算できるため、1つのクレジットカードでポイントが中途半端になってしまう場合でも、合算して利用できる点が大きなメリットです。クレジットカードを利用するシーンで非常に役立ちます。

サイトやアプリは基本的に使いやすいですが、認証時のパズル認証に少し癖があり、そこが欠点だと感じます。また、還元率が少し低く、アメックスが使えない店舗がある点が不便です。さらに、永久不滅ポイントは千円以下が切り捨てられるため、注意が必要です。

発行までの日数 2時間 | キャッシング枠あり | 発行限度額 20万円

Hさん | 18歳 | 男性

大学生 | バイト有 | 年収100万円

セゾンパール・アメリカン・エキスプレス・カードは、特定の利用で高いポイント還元率を誇るため、とても魅力的だと思いました。また、国際ブランドの信頼性も選んだ理由の一つです。

QUICPayで支払うと常に2%の高還元率でポイントがたまるため、効率的にポイントをためられる点がメリットです。また、年に一回以上の利用で年会費が無料になるため、少額の利用でも年会費がかからず、コストパフォーマンスが非常に高いです。

一方で、アメックスはVISAやMasterCardと比べて国内で利用できる店舗が少ない点がデメリットです。また、年会費が無料とはいえ、年に一回以上の利用が必要なため、カードを使い忘れると年会費1,100円がかかってしまう点もデメリットです。

発行までの日数 1週間 | キャッシング枠あり | 発行限度額 50万円

出典:MONEY TIMES編集部がクラウドワークスで調査

JCBカードWはAmazonユーザーやスタバ好きの人におすすめ

| 年会費 | 無料 |

|---|---|

| 国際ブランド | JCB |

| 基本還元率 | 1.0% |

| 付与されるポイント | Oki Dokiポイント |

| 学生向けの特典 | 対象店舗で還元率アップ |

| こんな学生におすすめ | Amazonユーザーやスタバ好きの人 |

| 発行スピード | 最短5分(※1) |

| 申し込み条件 | 18~39歳(高校生は除く) |

| タッチ決済 | JCBのタッチ決済 |

| 対応スマホ決済 | ・Apple Pay ・Google Pay |

| 保険内容 | ・最高2,000万円の海外旅行保険(利用付帯) ・最高100万円の海外ショッピング保険 |

| 交換可能マイル | ・ANAマイル ・JALマイル ・ANA SKY コイン ・デルタ航空 スカイマイル |

※1 最短5分発行(モバ即)の条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※1最短5分発行(モバ即)での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

- 優待店舗(Amazonやスターバックスなど)で還元率大幅アップ

- 基本還元率が1.0%

- 最短5分でデジタルカードを即日発行できる

- Amazonで2.0%還元

- スターバックス カードへのオートチャージやデジタルギフト購入で最大10.0%還元

JCBカードWはどこのお店でも1.0%の高還元で、優待店舗では大幅にポイントを稼げる。特にAmazonをよく使う人や、スターバックスが好きな人から人気だ。

JCBカードWはデジタルカードを申し込めば、最短5分で発行できる。申し込みには運転免許証、マイナンバーカード、在留カードのいずれかが必要だ。

顔写真付きの本人確認書類が用意できない場合、クレジットカードを即時利用することはできず、カード本体が自宅に届くまで約1週間かかる。

JCBカードWのポイントは、交換先によって1ポイントあたりの価値が変動する。

| 使い道 | 1ポイントあたりの価値 |

|---|---|

| nanacoポイント | 4.5円 |

| スターバックス カードへのチャージ | 4円 |

| Amazon | 3.5円 |

| カード利用代金への充当 | 3円 |

※還元率が保てるのは、1ポイント=5円のレートで交換できるとき

使い道を難しく考えたくない人には、楽天カード アカデミーや三井住友カード(NL)のほうが向いています。どちらもポイント還元率を下げることなく、カード利用代金にポイントをあてられます。

たけなわアヤコ(ファイナンシャル・プランナー)

JCB CARD Wの口コミ

Hさん | 22歳 | 女性

大学生 | バイト有 | 年収90万円ほど

JCBカードWは、ポイント還元率が高いため、ネットショッピングなどでお得にポイントを使える点が便利だと思い、作成しました。また、割引やサービスが充実している点も気に入っています。

良かった点としては、JCBカードの2倍の高い還元率があり、Amazonでのポイント還元率がさらに倍になることや、セブンイレブンやスターバックスでも高い還元率を提供している点です。Amazonやnanacoなど、ポイントの使い道が多様で、ナンバーレスやタッチ決済にも対応しており、最短5分で即時発行できる点も便利です。

悪かった点としては、年齢が40歳以上の方は契約できないことです。また、パートナー優待店以外では還元率が増えなかったり、海外の店舗では使えなかったりする場合があるため、その点が不便に感じます。

発行までの日数 5分 | キャッシング枠なし | 発行限度額 100万円

Hさん | 21歳 | 男性

大学生 | バイト有 | 年収170万円

JCBカードはポイント還元率が高めに設定されており、普段の生活で使うお金や推し活の際に一気にお金を使うことが多かったため、それならJCBカードWを作ろうと思いました。

とにかくポイントがたまりやすい点が非常に良いです。特にAmazonでの買い物が多いため、他のカードで買うよりもJCBで購入したほうが還元率が良く、重宝しています。また、年会費が無料である点も、学生の自分にとってはありがたいです。

ただし、カードを発行する前には他のカード会社と同様に多くの情報を入力する必要があります。学生だからかもしれませんが、両親の年収を入力する欄があり、発行者以外の情報も入力しなければならない点が煩わしく感じました。

発行までの日数 1か月 | キャッシング枠なし | 発行限度額 10万円

出典:MONEY TIMES編集部がクラウドワークスで調査

JCBカードW plusLはコスメやおしゃれが好きな人におすすめの一枚

| 年会費 | 無料 |

|---|---|

| 国際ブランド | JCB |

| 基本還元率 | 1.0% |

| 付与されるポイント | Oki Dokiポイント |

| 学生向けの特典 | ・LINDAリーグ ・対象店舗で還元率アップ |

| こんな学生におすすめ | 自分磨きが好きな人 |

| 発行スピード | 最短5分(※1) |

| 申し込み条件 | 18~39歳(高校生は除く) |

| タッチ決済 | JCBのタッチ決済 |

| 対応スマホ決済 | ・Apple Pay ・Google Pay |

| 保険内容 | ・最高2,000万円の海外旅行保険(利用付帯) ・最高100万円の海外ショッピング保険 |

| 交換可能マイル | ・ANAマイル ・JALマイル ・ANA SKY コイン ・デルタ航空 スカイマイル |

※1 最短5分発行(モバ即)の条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※1最短5分発行(モバ即)での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

- JCBカードWと基本スペックは同じで女性向け特典が追加

- 優待店舗(Amazonやスターバックスなど)で還元率大幅アップ

- 基本還元率が1.0%

- 最短5分でデジタルカードを即日発行できる

- 美容やおしゃれに特化した「LINDAリーグ」の優待が利用できる

- さまざまな抽選に応募できる

- Amazonで2.0%還元

- スターバックス カードへのオートチャージやデジタルギフト購入で最大10.0%還元

JCBカードW plusLは、JCBカードWに女性向けの特典を追加したクレカだ。

追加されるのはLINDA特典で、コスメショップやネイルサロンの割引、アクセサリーのプレゼント抽選などがある。

・毎月の優待&プレゼント企画…優待やプレゼント企画を毎月更新で実施

・LINDAリーグ…キレイを応援する協賛企業グループによる優待や抽選企画を随時実施 など

LINDA特典の優待やプレゼント企画は、毎月更新されるのでラインアップはさまざまだ。

たとえば、映画のチケット抽選や旅行代金プレゼント抽選、ホテルのアフタヌーンティーコース割引などがある。

JCB CARD W plus Lの口コミ

Hさん | 22歳 | 男性

大学生 | バイト有 | 年収103万円

JCBカードW plusLは、カードのデザインの種類が豊富だったため選びました。デザインの選択肢が多いと、自分のお気に入りのデザインが見つかる可能性が高く、使う瞬間にテンションが上がるからです。

女性向けの特典機能が魅力的で、毎月ギフトカードが当たるチャンスがあり、ペア映画観賞券や優待、割引特典などの女性向けの特典が充実しています。また、女性限定の保険にも加入できる点がメリットです。

一方で、デメリットとしては、申込対象が18歳から39歳までと狭いことが挙げられます。女性向けの特典が豊富であるため、もう少し対象年齢を広げても良いのではないかと思いました。また、保険の種類が4種類しかない点も改善の余地があり、もっと多くの種類を増やしてほしいと感じました。

発行までの日数 3日程度 | キャッシング枠なし | 発行限度額 10万円

Hさん | 22歳 | 女性

大学生 | バイト無 | 年収100万円

JCBカードW plusLは、ポイント還元率が高いため、買い物などをする際にお得にポイントを使える点や、割引やサービスが充実している点が便利だと思い、選びました。

良かった点としては、利用金額に応じてポイントが貯まりやすく、支払いがスムーズであることが挙げられます。また、キャッシュレス化が進む中でクレジットカード支払いが充実しており、リボ払いや分割払いができるので、大変お得なカードです。

一方、悪かった点としては、ポイントの基本還元率があまり高くないことや、ナンバーレスにするとクレジットカードの番号確認が面倒であることです。また、ショッピング保険が付帯されていないことや、国際ブランドがVISAしかないため、不便に感じることがあります。

発行までの日数 1週間 | キャッシング枠なし | 発行限度額 50万円

出典:MONEY TIMES編集部がクラウドワークスで調査

メルカードはメルカリユーザーに最適のクレカ

| 年会費 | 無料 |

|---|---|

| 国際ブランド | JCB |

| 基本還元率 | 1.0% |

| 付与されるポイント | メルカリポイント |

| 学生向けの特典 | メルカリで最大4.0%還元 |

| こんな学生におすすめ | メルカリユーザー |

| 発行スピード | 通常1~2日 |

| 申し込み条件 | 満18歳以上 ※高校生も卒業年の1月以降は可 |

| タッチ決済 | JCBのタッチ決済 |

| 対応スマホ決済 | ・iD ・メルペイ |

| 保険内容 | - |

| 交換可能マイル | - |

- メルカリで1.0~4.0%還元

- 基本還元率1.0%

- ポイントの使い道に「カードの利用代金に充当」がある

- メルカリをよく使っている人ほど高還元

メルカードは基本還元率が1.0%と高く、ポイントの使い道もカードの利用代金に充てられるので優秀である。

メルカリでの還元率アップは、取引実績(商品の購入、販売、メルペイの利用)の影響を受ける。

| 還元率 | 条件 |

|---|---|

| 1.1% | 対象取引 (メルカリ購入、販売、メルペイ利用)の利用回数が0~1回 |

| 1.9% | 対象取引 (メルカリ購入、販売、メルペイ利用)の利用回数が10回以上 ※または対象取引3種をそれぞれ1回以上達成 |

| 2.0% | 対象取引 (メルカリ購入、販売、メルペイ利用)の利用回数が100回以上 ※または以下3つを全て達成 ・メルカリ購入額が2万円以上 ・メルカリ出品が1回以上 ・メルペイ利用が1回以上 |

| 3.0% | ・メルカリ購入額が150万円以上 ・メルカリ出品が1回以上 ・メルペイ利用が1回以上 |

※表にまとめたものはあくまで一例であり、実際は0.1%刻みで細かく条件が定められている

メルカリの出品が1回以上、メルペイの利用が1回以上、購入代金7万円以上のメルカリ購入が1回以上あれば、最大で3.0%還元になる。

メルカリのヘビーユーザーであるほど高還元になり、入会後は最大で4.0%還元になります。

たけなわアヤコ(ファイナンシャル・プランナー)

メルカードの口コミ

Zさん | 20歳 | 女性

大学生 | バイト有 | 年収100万円

メルカードを選んだ理由は、ネットショッピングで使いたかったことに加えて、よく利用するお店のポイント還元率が高かったからです。また、キャンペーンで30ポイントがもらえたことや、友達が持っていたことも影響しました。

年会費が無料で、タッチ決済にも対応しているため、使い勝手が良いと感じています。特にメルカリユーザーには必須のカードだと思います。キャンペーンが熱く設定されているタイミングで申し込むとさらにお得ですが、通常の申し込みでも問題なく利用できます。

最近、このカードを作成しましたが、ポイントサイト経由で作成すれば、かなりの還元が得られます。メルカリを頻繁に利用する場合、購入時に最大で4%程度の還元が受けられるように成長させることができ、例えば、株主優待券をメルカリで購入した際にも4%の還元が得られるため、節約の助けになります。さらに、毎月8日には8%の還元があるので、とてもありがたいです。

しかし、あまりポイントがたまらない点や、サービスセンターに問い合わせてもなかなか繋がらない点は改善が必要だと感じます。

発行までの日数 5時間 | キャッシング枠あり | 発行限度額 20,000円

Uさん | 22歳 | 女性

大学生 | バイト有 | 年収100万円

メルカードの魅力は、ポイント還元率が高く、買い物をする際にお得にポイントを活用できることや、割引などのサービスが充実している点です。

良かった点としては、審査の際に利用状況に応じて通りやすくなる独自の仕組みがあるため、メルカリを利用している人ならメルカードの審査に落ちる心配が他のクレジットカードより少ないことです。また、支払い方法が柔軟で、チャージが不要なうえ、後払い手数料も無料である点が魅力的です。

一方で、悪かった点としては、JCBブランドのカードを発行できないことや、家族カードがない点が挙げられます。また、分割払いやボーナス払い、リボ払いやキャッシングが利用できない点も不便に感じます。さらに、スマホ決済が利用できないことも不便さを感じる部分です。

発行までの日数 10分 | キャッシング枠なし | 発行限度額 50,000円

Tさん | 19歳 | 男性

短期大学生 | バイト無 | 年収不明

メルカリでの利用が便利になると考え、メルカードを検討しました。メルカードを使えば、メルカリで得たポイントを利用して新たな商品を購入し、それを再度売るというサイクルがスムーズに行えると思ったからです。

還元率は通常1%で、年会費も無料なので、普段使いでは一般のカードと変わりません。しかし、メルカリ利用時にはポイント付与率が4%に上がるため、一気にお得感が増します。メルカリのヘビーユーザーには、持っていて損のないアイテムです。

一方で、何度申し込んでも審査に通らなかったことがありました。免許証をきちんと撮影して提出してもダメで、不要な顔写真まで撮影しましたが、それでも通りませんでした。当時、申し込むと2,000ポイントがもらえると言われていただけに、少し残念です。アプリからしか応募できないという制限があり、アプリをインストールしても結果は同じでした。

発行までの日数 2時間 | キャッシング枠あり | 発行限度額 40万円

Yさん | 21歳 | 女性

大学生 | バイト無 | 年収48万円

メルカードを選んだ理由は、メルカリを頻繁に利用しているため、何度も使用することが見込めたからです。また、発行時に6,000ポイントがもらえるキャンペーンがあり、そのポイントを使って買い物をしたいと考えたことも大きな理由です。

メルカードは、メルカリを多く利用する際に、購入するたびに高還元でポイントがつくので非常に嬉しいです。さらに、メルカード限定のキャンペーンがあると、さらにお得になることもあり、作って損はなかったと感じています。

一方で、メルカードのデメリットとしては、メルカリでの買い物には強いものの、それ以外での買い物にはあまり使用する理由が見つからない点です。メルカリでは最大4.0%の還元が得られますが、それ以外では常時1.0%の還元にとどまるため、汎用性は低いと感じます。

発行までの日数 1週間程度 | キャッシング枠なし | 発行限度額 50万円

Iさん | 22歳 | 女性

専門学校生 | バイト無 | 年収100万円

キャンペーンで2,000ポイントがもらえると知ったため、メルカードを選びました。また、メルカードを使うことでポイント還元率が高くなることもあり、使ってみようと思いました。

メルカードの良い点は、ポイントが貯まりやすいことです。還元率が使用頻度に応じてどんどん高くなるので、使う価値があります。さらに、メルカード保有者限定のキャンペーンが多数あり、カードを持っていなくてもアプリを開けばカードを使うことができる点も便利です。

一方、デメリットとしては、メルカードとメルカリの残高を繋げることができないため、メルカリ内の残高を減らすことができないことです。売れた分を他で使いたくても、ポイント還元を考えてメルカードで購入することが多く、メルカリ内でのお金の循環がうまくいかない点が不便です。

発行までの日数 4日 | キャッシング枠なし | 発行限度額 10万円

出典:MONEY TIMES編集部がクラウドワークスで調査

エポスカードは推しグッズをコレクションしたい人に人気のカード

| 年会費 | 無料 |

|---|---|

| 国際ブランド | Visa |

| 基本還元率 | 0.5% |

| 付与されるポイント | エポスポイント |

| 学生向けの特典 | 対象店舗で還元率アップ&割引 |

| こんな学生におすすめ | デザインこだわり派や旅行好きの人 |

| 発行スピード | 最短即日 |

| 申し込み条件 | 満18歳以上(高校生は除く) |

| タッチ決済 | Visaのタッチ決済 |

| 対応スマホ決済 | ・Apple Pay ・Google Pay |

| 保険内容 | 最高3,000万円の海外旅行保険(利用付帯) |

| 交換可能マイル | ・ANAマイル ・JALマイル ・ANA SKY コイン |

- 人気キャラやアーティストのオリジナルデザインカードが作れる

- 年会費無料クレカのなかでは補償が充実した最高3,000万円の海外旅行保険が付帯

- 年4回のセール「マルコとマルオの7日間」で10.0%OFF

- ペットの写真でクレカが作れる

- 推しキャラやアーティストのクレカが作れる

- ポイント交換で推しキャラや作品のオリジナルグッズがもらえる

エポスカードはカードのデザインが豊富なところがメリットだ。

また、ためたポイントを人気キャラやアーティストのグッズに交換できる。

カードデザインの一例は次のとおりだ。

「アイペットうちの子エポスカード」は、ペットの写真を使用して作れる。大切な家族といつでも一緒にいられる自分だけのオリジナルデザインだ。

エポスカードは「ちいかわエポスカード」のように愛らしい人気キャラクターデザインも多い。

ちいかわエポスカードでは、入会後3ヵ月以内にカードを合計1万円以上利用すると、非売品の「ちいかわおかいもの検定マスコット」がもらえる。

「ずっと真夜中でいいのに。エポスカード」をはじめ、アーティストデザインもファンなら見逃せない。

「ずっと真夜中でいいのに。エポスカード」では、入会後3ヵ月以内にカードを合計1万円以上利用すると、非売品の「オリジナルうにぐりくんマスコット」がもらえる。

エポスカードは基本還元率が0.5%と低いですが、多種多様なデザインが人気です。興味があるのならまずは一度、ラインアップに目を通してみると良いでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

エポスカードの口コミ

Hさん | 20歳 | 男性

短期大学生 |バイト無 | 年収不明

エポスカードは、普段の買い物などでカードを使うだけで簡単にポイントをためられる点がとても魅力的だと思います。カフェでお得に利用できるのも良い点です。

入会金も年会費も無料で、貯まったポイントの使い道が多様である点に魅力を感じました。貯まったポイントをスタバのプリペイドにチャージできるため、とても便利です。そのポイントを利用して、おいしいドリンクをよく楽しんでいます。

ただし、あるカードセンターでは、店員が暇そうにおしゃべりをしていて、受付をしてくれなかったことがありました。呼ばれた店員も客の到着に気づかず、暗証番号を入力する際にずっと見てくるのが不快でした。また、保険に関する質問をした際、「関係ない」と言われ、対応が遅い点が気になりました。

発行までの日数 2時間 | キャッシング枠なし | 発行限度額 10万円

Hさん | 22歳 | 女性

大学生 | バイト有 | 年収80万円

エポスカードは、ポイント還元率が高く、買い物時にお得にポイントを使用できる点が便利で、割引などのサービスも充実していると思い、選びました。

良かった点としては、海外旅行傷害保険が付帯しており、マルイ系列店舗でのセールでお得に買い物ができることが挙げられます。また、1万以上の店舗で優待特典が受けられるため、サービス面でとても充実していると感じました。

一方、悪かった点としては、他のカード会社と比べて通常決済の還元率が低いため、クレジットカード選びで還元率を重視する方には不便に感じるかもしれません。また、貯めたポイントには有効期限があるため、もう少しポイント還元率を高くしたり、有効期限を長くしてほしいと思いました。

発行までの日数 1週間 | キャッシング枠なし | 発行限度額 50万円

Aさん | 23歳以上 | 女性

大学院生 | バイト有 | 年収60万円

エポスカードは、ショッピングモールでアクセサリーを見ていた際に、店員さんから「エポスカードを作れば3,000円引きでアクセサリーを購入できる」と教えてもらい、その魅力に惹かれて作りました。

エポスカードは年会費が無料で、学生でもカードを作ることができる点が魅力的です。また、エポスカードのアプリと連携することで、カード利用時にアプリに通知が届き、月に使った金額をグラフで確認できるので、とても便利だと思います。

一方、エポスカードの情報がアプリのみでは確認できない場合があるのは残念です。わざわざブラウザからパスワードを入力して情報を確認するのは手間だと感じます。また、ポイントの使い方がわかりにくい点も不便に感じることがあります。

発行までの日数 30分 | キャッシング枠なし | 発行限度額 90万円

Hさん | 21歳 | 女性

大学生 | バイト有 | 年収50万円

クレジットカードを発行したことがなく、友達におすすめを聞いたところ、ポイント還元率が高く、そのポイントの使い道も幅広いエポスカードをオススメされたため、選びました。

エポスカードは見た目が可愛く、とても使いやすいです。アプリも非常に見やすく、操作に困ることがほとんどありません。また、利用するほどポイントがどんどん溜まり、気づいたらお得な買い物ができるようになりました。ポイントの使い道も幅広いため、とても重宝しています。

ただし、エポスカードの支払いに関する困りごとやサービスセンターとのコンタクトが取りづらい点がデメリットです。自動チャットで解決できなければコールセンターに繋がれるのですが、私はこれまで平均して20分ほど待たないとコールセンターの方と話すことができませんでした。

発行までの日数 1週間 | キャッシング枠あり | 発行限度額 20万円

Hさん | 23歳以上 | 男性

短期大学生 | バイト無 | 年収不明

マイルで買い物をしている際に、店員から「今なら3,000円分の商品券をもらえる」と言われ、そのまま案内してもらい、店頭でエポスカードを作りました。ポイント3倍などの特典があり、お得だと思いました。

エポスカードは、スターバックスによく行く私には特におすすめです。スタバカードにオンライン入金することで、エポスポイントが2倍になる優待を知ってから利用しています。スタバを頻繁に利用するので、ポイントがたまるのは非常にありがたいです。また、タイムズカーレンタルで通常レンタカー料金から割引される点も嬉しいです。

ただし、ゴールドカードへの変更通知が来るのですが、現在のデザインをそのまま使用しつつ、ゴールドカードの特典を受けられるようになれば良いと思います。また、ポイント支払い可能な店が分かりづらい点もあります。

発行までの日数 2時間 | キャッシング枠あり | 発行限度額 20万円

出典:MONEY TIMES編集部がクラウドワークスで調査

イオンカードセレクトはイオンやWAONをよく使うならお得な一枚

| 年会費 | 無料 |

|---|---|

| 国際ブランド | Visa、Mastercard、JCB |

| 基本還元率 | 0.5% |

| 付与されるポイント | WAON POINT |

| 学生向けの特典 | イオンシネマで割引 |

| こんな学生におすすめ | イオンをよく使う人 |

| 発行スピード | 最短30分(※1) |

| 申し込み条件 | 満18歳以上(※2) |

| タッチ決済 | ・Visaのタッチ決済 ・Mastercard(R)タッチ決済 ・JCBのタッチ決済 |

| 対応スマホ決済 | ・Apple Pay ・イオンiD ・AEON Pay |

| 保険内容 | 年間50万円の海外・国内ショッピング保険 |

| 交換可能マイル | JALマイル |

※1 最短30分発行は店頭受け取り可能な仮カードのみ、本カードは到着までに約2~3週間かかる

※2 高校生の方は卒業年度の1月1日以降であれば申込み可

- イオングループの対象店舗で1.0%還元、毎月20日・30日のお客さま感謝デーは5.0%OFF

- イオンシネマの映画料金が300円OFF、お客さま感謝デーは1,100円(税込)でチケットが購入できる

- WAONのオートチャージに使うと1.0%還元

- 毎月5万円(税込)の利用でゴールドカードの招待が届く

- イオンに入っているスーパー、カフェ、映画などでお得

イオンカードセレクトは、ショッピングモールやWAONなどイオングループのサービスでお得なクレジットカードだ。

学校帰りにイオンのショッピングモールでよく遊ぶという学生は、イオンカードセレクトが役に立つだろう。

モール内の対象カフェやレストランでは還元率が1.0%になり、イオンシネマの映画チケットはいつでも300円安くなる(※)。

※各種サービスデーや他の割引サービスとの併用はできません。

イオンカードを発行するためには、イオン銀行口座の開設が必須である。そのためカードを利用できるようになるのは約2~3週間後だ。

イオンカードセレクトの口コミ

Hさん | 21歳 | 男性

大学生 | バイト無 | 年収不明

イオンカードセレクトは、サポートが親切だと聞いて興味を持ちました。口コミで、身内のクレジット利用に関する問題など、業務外のことまでわかりやすく対応してくれたという話を聞き、利用してみたくなりました。近所にスーパーがあり、よく利用するため、イオンカードは私にとって必需品です。ポイント還元率が良く、5倍デーや10倍デーに買い物をすると、得した気分になります。たまったポイントはWAONポイントに交換して利用しています。

しかし、カード利用履歴の反映が遅いため、他のカードに慣れている人は驚くかもしれません。不正利用などのリスクがあるため、利用履歴は迅速に反映してほしいと感じます。また、サイトの利用がしづらい点も気になり、利用者目線で使いやすくなるような改善を期待しています。

発行までの日数 2時間 | キャッシング枠あり | 発行限度額 20万円

Hさん | 21歳 | 女性

大学生 | バイト有 | 年収90万円

イオンカードセレクトは、ポイント還元率が高く、買い物をする際にお得にポイントを活用できる点や、割引などのサービスが充実していることが魅力的だと感じました。年会費が無料で、審査基準も難しくないため、利用しやすいカードです。また、イオングループでの還元率アップや割引が適用されること、WAON一体型でオートチャージが便利であること、さらにデザインが豊富な点も良かった点です。家族カードやETCカードの年会費が無料なのも、非常に便利です。

一方、悪かった点としては、イオンカードセレクトの引き落とし口座に指定できるのがイオン銀行の口座だけであり、他の銀行を指定できない点が不便に感じます。また、海外旅行保険が付帯されていないため、その点の改善を望みます。

発行までの日数 1週間 | キャッシング枠なし | 発行限度額 50万円

Hさん | 23歳以上 | 男性

短期大学生 | バイト無 | 年収不明

イオンカードセレクトを作った理由は、よく行く店がイオン提携の店であり、最初はWAONカードを使っていましたが、高額な買い物をする際にはクレジットカードがあれば便利だと思ったからです。銀行の金利もお得だと感じており、最近はどこに預金しても金利が低い中、イオン銀行は便利です。たまに子供預金というイベントがあり、高金利で通帳を作れる機会もあり、中学生までの子供なら誰でも作れるので便利です。

ただし、家計簿アプリと連携させて使用履歴を他の決済と一緒にチェックしても、うまく連携できず、イオン銀行の引き落とし記録が反映されないことがあり、これには不便を感じています。また、カードに不具合があった際、急いでいてもコールセンターに繋がらないことがあり、その点も改善が必要だと思います。

発行までの日数 2時間 | キャッシング枠なし | 発行限度額 0万円

出典:MONEY TIMES編集部がクラウドワークスで調査

JALカードnavi(学生専用)はマイル還元率が1.0%と年会費無料なのに高水準

| 年会費 | 在学期間中、無料 |

|---|---|

| 国際ブランド | Visa、Mastercard、JCB、 |

| 基本還元率 | 1.0% |

| 付与されるマイル | JALマイル |

| 学生向けの特典 | ・在学期間中はマイルが無期限 ・特典航空券の交換に必要なマイルが大幅ダウン など |

| こんな学生におすすめ | お得に旅行を楽しみたい人 |

| 発行スピード | 通常約3週間 |

| 申し込み条件 | 18~30歳の学生 (大学院、大学、短大、専門学校、高専4・5年生) ※高校生は不可 |

| タッチ決済 | JCBのタッチ決済 |

| 対応スマホ決済 | ・Apple Pay ・Google Pay ※どちらもJCBブランド選択時のみ |

| 保険内容 | ・最高1,000万円の海外旅行保険(自動付帯) ・最高1,000万円の国内旅行保険(自動付帯) |

| 交換可能マイル | - |

- マイルの有効期限が在学中はなし(通常は3年間)

- 国内線特典航空券の交換に必要なマイル数が一律50%ダウン

- 国際線特典航空券の交換も必要なマイル数がダウン

- マイル還元率も有効期限も一般カードよりお得でためやすい

- 外国語検定(JALカード指定のもの)に合格で500マイルプレゼント

- 卒業後もカード継続で2,000マイルプレゼント

JALカードnavi(学生専用)はマイル還元率の高いクレカだ。マイル還元率1.0%は、年会費無料のクレカでは高水準といえる。

そのうえ特典航空券に交換するためのマイルは、一般会員よりも少なくて済む。

| 旅行先 | 交換マイル数 (普通席・片道分) |

必要なカード利用額 |

|---|---|---|

| 東京・大阪間 | 3,000マイル | 30万円 |

| 札幌・沖縄間 | 5,000マイル | 50万円 |

例えば月平均3万円のカード利用だった場合、東京・大阪間なら10ヵ月後には片道分、1年8ヵ月後には往復分の特典航空券が手に入る。

JALカードnavi(学生専用)を発行するには、最短で約2週間、通常では約3週間かかる。

卒業後は一般カードに切り替わり、初年度無料、2年目以降は2,200円(税込)の年会費がかかる。

JALの一般カードになるとマイル還元率は0.5%になり、有効期限は最長3年間だ。

JALカードnavi(学生専用)は、在期間中しか持てない代わりに一般のJALカードよりも断然お得です。JALカードnavi(学生専用)が気になる人は、なるべく長期間利用するために早めに申し込むほうが良いでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

学生専用ライフカードは海外旅行や留学用カードにおすすめの一枚

| 年会費 | 無料 |

|---|---|

| 国際ブランド | Visa、Mastercard、JCB |

| 基本還元率 | 0.5% |

| 付与されるポイント | サンクスポイント |

| 学生向けの特典 | ・海外利用で4.0%キャッシュバック ・海外旅行保険(自動付帯) |

| こんな学生におすすめ | 海外旅行や留学用カードを探している人 |

| 発行スピード | 最短2営業日 |

| 申し込み条件 | 18~25歳の学生 ※高校生も卒業年の1月以降は可 |

| タッチ決済 | Visaのタッチ決済 |

| 対応スマホ決済 | ・Apple Pay ・Google Pay |

| 保険内容 | 最高2,000万円の海外旅行保険(自動付帯) |

| 交換可能マイル | ANAマイル |

- 海外でカードを利用すると4.0%キャッシュバック

- 海外旅行保険が自動付帯

- 入会初年度は0.75%、誕生月は1.5%還元

- 海外旅行や留学中の買い物がお得になる

学生専用ライフカードは海外でのカード利用総額に対し、4.0%のキャッシュバックがもらえる。

キャッシュバックには、年間最大10万円までの制限がある。

学生専用ライフカードを海外旅行や留学で使った場合の4.0%キャッシュバックをシミュレーションしてみた。

| 用途(金額) | キャッシュバック額 |

|---|---|

| ホテル代(2万円) | 800円 |

| 食事代(1万5,000円) | 600円 |

| ショッピング代(10万円) | 4,000円 |

| 留学期間 | 月1万円利用する人の場合 | 月3万円利用する人の場合 |

|---|---|---|

| 超短期(1ヵ月) | 400円 | 1,200円 |

| 短期(3ヵ月) | 1,200円 | 3,600円 |

| 中期(6ヵ月) | 2,400円 | 7,200円 |

| 長期(1年) | 4,800円 | 1万4,400円 |

卒業後は一般のライフカードに切り替えられるが、年会費は無料のままで使い続けられる。ただしキャッシュバック特典はなくなる。

学生専用ライフカードの口コミ

Uさん | 22歳 | 女性

大学生 | バイト有 | 年収80万円

学生専用ライフカードは、ポイント還元率が高く、買い物をする際にお得にポイントを活用できることや、割引などのサービスが充実している点が魅力的です。

良かった点としては、年会費が無料であることや、ETCカードの年会費も条件付きで無料になる点です。また、海外での利用分に対して3%のキャッシュバックがあり、手厚い海外旅行保険が自動で付帯されているのも安心です。さらに、誕生月にはポイントが倍になり、各種スマホ決済にも対応しているため、非常に便利なカードだと思います。

一方、悪かった点としては、基本還元率が平均的であるため、ポイントで得をしたいという目的でクレジットカードを作る方にとっては注意が必要です。また、申し込み可能な年齢が満25歳までなので、たとえ学生であっても26歳以上の場合は学生専用ライフカードを申し込むことができない点が残念です。

発行までの日数 1週間 | キャッシング枠なし | 発行限度額 50万円

Tさん | 20歳 | 男性

専門学校生 |バイト無 | 年収不明

学生専用ライフカードを選んだ理由は、専用アプリでのスマホ決済が非常に便利だと感じたこと、そして喫茶店や飲食店でも使用できると聞いてワクワクしたからです。年会費が永年無料である点が非常に魅力的ですが、その分還元率は低く設定されているため、それは仕方がないと考えています。付帯保険はないものの、ANAのマイルに交換可能であり、学生としては使う場面が多いスマホ決済で毎月Amazonギフト券が当たる可能性があるのも便利です。

ただし、学生カードとしては海外旅行にも対応してほしいところですが、年会費無料という点はお得です。しかし、メインの海外保険が卒業後には対象外となり、今後も継続して使用したいかと問われると、少し微妙だと感じます。この点は今後の利用を考える際の重要な要素になります。

発行までの日数 2時間 | キャッシング枠 20万円 | 発行限度額 20万円

Bさん | 20歳 | 男性

大学生 | バイト有 | 年収100万円

学生専用ライフカードの魅力は、年会費が無料で経済的な点や、学生向けの特典やポイント還元が充実していることです。

このカードを利用することで、効率的にポイントを貯められるだけでなく、映画館の割引や旅行保険などの特典を受けることができます。また、学生のうちからクレジットカードを使うことで、将来の信用履歴を築く経験を積むことができる点も大きなメリットです。

一方、デメリットとしては、特典や割引が利用できる店舗やサービスが限られていることがあります。また、利用限度額が比較的低めで、支出が多い学生にとっては不便に感じることがあるかもしれません。今後、特典の対象を広げたり、利用限度額を柔軟に設定できたりするようになると、さらに便利なカードになるでしょう。

発行までの日数 2週間 | キャッシング枠 50万円 | 発行限度額 50万円

Sさん | 22歳 | 女性

大学生 | バイト有 | 年収200万円

学生専用ライフカードを選んだ理由は、卒業旅行用に年会費無料でVisaブランドのクレジットカードが欲しかったからです。さらに、海外利用分の4%キャッシュバックの特典が魅力的で、海外旅行保険も付いているため、海外旅行に最適なカードだと思いました。

特に注目すべきは、海外利用額の3%が現金キャッシュバックされる点です。ホテル代などまとまった支出がある場合は、かなりの額をキャッシュバックで受け取ることができます。また、海外旅行保険が自動で付帯されているため、非常におすすめのカードです。卒業後に継続するかは別として、学生生活中は非常に便利だと思います。

初めてのクレジットカードとして、年会費無料で保険も付くということでこのカードを作りました。誕生日月にはポイントが3倍になるので非常にお得ですが、それ以外の月ではポイントがなかなか貯まらないように感じます。この点は少し残念に思いますが、全体としては満足しています。

発行までの日数 3週間 | キャッシング枠なし | 発行限度額 10万円

Lさん | 21歳 | 女性

大学生 | バイト有 | 年収100万円

学生専用ライフカードを選んだ理由は、友達や家族が使っていて、クレジットカードデビューにぴったりだと聞いたからです。また、学生ならではの特典が多く、ネットショッピングで使えると便利だと思ったことも理由の一つです。

このカードの良い点として、かわいいデザインが選べることや、友達紹介や多くの利用でキャッシュバックが多いことが挙げられます。さらに、たまったポイントの交換先が多く、ポイント還元率が高いこと、そして海外旅行保険が付いている点も魅力的です。

一方、デメリットとしては、海外で使用する際に現地通貨を選択できないことが不便に感じます。また、デザインの選択肢をもっと広げてほしいと感じますし、選んだデザインに加えて、様々なグッズの抽選に参加できる機会も増やしてほしいです。さらに、アプリの使い方がわかりづらく、使ったお金が反映されるのが遅い点も改善が望まれます。

発行までの日数 5日 | キャッシング枠なし | 発行限度額 30万円

出典:MONEY TIMES編集部がクラウドワークスで調査

Nudgeはデザインにこだわりたい人におすすめ

| 年会費 | 無料 |

|---|---|

| 国際ブランド | Visa |

| 基本還元率 | - |

| 付与されるポイント | - |

| 学生向けの特典 | デザインごとに異なる特典 |

| こんな学生におすすめ | デザインにこだわりたい人 |

| 発行スピード | 最短2日 |

| 申し込み条件 | 満18歳以上 |

- 人気キャラやアーティストなどのデザインカードが豊富

- オリジナルデザインカードもおしゃれなものが多い

- デザインによってはファン必見の限定特典あり

Nudgeは、Nudgeは学生向けに作られたクレジットカードであり、デザインの豊富さが圧倒的だ。

デザインによってはNudgeでしか手に入らない特典もあるので、好きなキャラクターやアーティストの推し活をしたい人から人気を集めている。

デザイン最優先という人であれば、一度ラインアップをチェックしてみると良い。クレジットカードによっては発行手数料がかかる(おおむね3,000円程度)。

完全無料でNudgeを作りたい場合は、Nudge Navy、Nudge Gray、Nudge Pinkの3パターンから選ぼう。

以下では、クラブの一例を紹介する。

yamaクラブ

yamaクラブは、映画やアニメなどの主題歌も多く手掛ける歌い手のyamaを応援できるクラブだ。合計利用額に応じて「限定デジタルフォト」がもらえたり、「限定メッセージ動画」が観られたりする。

その他

YO-COクラブのようにかわいいものやパッと目を引くおしゃれなデザインも豊富だ。

またNudgeが独自で展開しているデザインカードも、以上のようにシンプルなものから、イラストレーター起用のものまでさまざまある。

Nudgeにはポイントサービスがありません。また、申し込みにはマイナンバーカードまたは運転免許証が必要です。

たけなわアヤコ(ファイナンシャル・プランナー)

Nudgeの口コミ

Uさん | 22歳 | 女性

大学生 | バイト有 | 年収90万円

Nudgeを選んだ理由は、カードを使うだけで限定特典がもらえてとてもお得なことです。

一方、悪かった点としては、カードが届くまでに時間がかかることで、最短でも平日の2営業日かかるため、すぐに利用したい方には不便に感じるかもしれません。また、利用可能額が10万円以上にはならないため、その点が少なく感じることがあります。

発行までの日数 1週間 | キャッシング枠なし | 発行限度額 10万円

Nさん | 19歳 | 男性

大学生 | バイト無 | 年収0円

Nudgeを選んだ理由は、Amazonでの買い物や普段の買い物でタッチ決済を利用したかったことが主な理由です。また、現金化が即日でできることや、支払期限が約2ヶ月あるため、バイトの給料日を迎えてから返済ができると思ったことも大きな要因でした。年会費が永年無料であることや、VISAのタッチ決済が利用できる点が大きなメリットに感じています。さらに、初回から限度額が10万円に設定できたため、貯金してあったお金をすぐに大きな買い物に使えたことも良かった点です。

今のところ、大きなデメリットは感じていませんが、カードの発行に3日ほどかかったため、少し長く感じました。また、ポイントがつかず、還元がないことや、限度額を10万円以上に設定できない点が少し残念に感じています。

発行までの日数 3日 | キャッシング枠なし | 発行限度額 10万円

出典:MONEY TIMES編集部がクラウドワークスで調査

初めての一枚の選び方

自分に合った初めてのクレカの選び方は、生活スタイルや重視するポイントによって異なる。

たとえば、ネットショップでよく買い物をするなら、よく利用するサイトでの還元率がアップするクレカだとポイントがたまりやすい。Amazonならポイント2%還元になるJCBカードW、JCBカードW plusL、Qoo10ならポイントが+1%になる三井住友カード(NL)といった具合だ。

「学生に良さそうなカードはわかったけど、結局自分にはどれが一番お得なのかわからない…」という人は、自分の今の生活スタイルにマッチしたクレカを探してみよう。

ネットショッピングをよく使う人は還元率がアップするクレカ

ネットショッピングをよく使う人には、そのショップで還元率がアップするクレカが適している。

- Amazon…JCBカードW、JCBカードW plus L

- 楽天市場…楽天カード アカデミー

- Yahoo!ショッピング…PayPayカード

- メルカリ…メルカード

- SHEIN…セゾンパール・アメリカン・エキスプレス®・カード、エポスカード、dカード

- Qoo10…三井住友カード ゴールド(NL)、エポスカード、イオンカードセレクト、 dカード

- ZOZOTOWN…ZOZOCARD(※1)

※1 ZOZOCARDをZOZOTAWNで利用した際の付与ポイントは有効期限が90日と短いので注意

よく使うネットショップが複数あったり、特別な還元率アップサービスのないネットショップ(GRLやBUYMAなど)であったりする場合には、どこでも高還元で、使うショップを選ばないリクルートカードを選ぶのも手である。

リクルートカードなら、ポイントをそのままAmazonでの買い物にも使える点も含め、ネットショッピング好きにはぴったりです。

たけなわアヤコ(ファイナンシャル・プランナー)

海外旅行や留学先でクレカを使うなら海外特典が充実したもの

海外旅行や留学先で使うためにクレジットカードを申し込みたいのなら、海外特典が充実したものを選ぼう。例えば、以下2枚だ。

- エポスカード…年会費無料としては充実した海外旅行保険(利用付帯)

- 学生専用ライフカード…海外旅行保険(自動付帯)と、海外利用で4.0%キャッシュバックあり

海外旅行をするのなら、旅行保険の存在を知っておこう。海外では日本の保険が利用できないので、けがや病気で病院にかかると、想像以上のお金を取られてしまうことがある。そこで役立つのが、海外旅行保険だ。

海外旅行保険をかけるとなると、通常なら旅行するたびに料金を支払わなくてはいけない。しかし、クレカの特典であれば、保険料はかからないのだ。

ただし、エポスカードは「利用付帯」となっていて、航空チケット代やツアー料金など、旅行にあたってかかる代金を支払った時点から最大90日間が保険の適用期間となるので注意しよう。

学生専用ライフカードは「自動付帯」の保険であるため適用条件がなく、海外旅行開始から最大で3ヵ月後の午後12時まで適用される。

学生専用ライフカードは、留学用のクレカとしても適している。海外で利用した金額のうち、3.0%分がキャッシュバックされるためである。

なお、エポスカードも学生専用ライフカードも国際ブランドが複数から選べるが、海外での利用を前提とするのならVisaかMastercardを選択しよう。

国際ブランドとは、クレカの決済ネットワークのことである。店は国際ブランドの運営会社と加盟店契約をすることで、クレカ決済ができるようになる。つまりVisaブランドのクレカは、Visa加盟店でしか使えない。

VisaとMastercardは全世界的に加盟店が多いので、海外旅行中や留学中でも使える店舗が多く便利なのだ。

ただし、日本人に人気のハワイや韓国などの観光エリアであれば、JCBの加盟店も多い。さらにJCBカードならではの特典も多くある。例えば、ハワイなら、観光バスのワイキキトロリー(ピンクライン)が無料で乗車できるといったものだ。

人気の観光エリアへの海外旅行なら、JCBカードWやJCBカードW plusLもチェックしてみましょう。

たけなわアヤコ(ファイナンシャル・プランナー)

即日でクレカがほしい人は即時発行系のクレカ

仕送りやバイト代では生活費がカツカツ、分割払いにしてすぐに買いたいものがある、などといった状況なのであれば、即日発行が可能なクレジットカードを選ぼう。

- 三井住友カード(NL)…デジタルカードが最短10秒発行

- JCBカードW…デジタルカードが最短5分発行

- JCBカードW plus L…デジタルカードが最短5分発行

- セゾンパール・アメリカン・エキスプレス®・カード…デジタルカードが最短5分発行

- エポスカード…プラスチックカードが最短即日発行、デジタルカードが最短即時発行

- リクルートカード…デジタルカードが最短5分発行

- PayPayカード…デジタルカードが最短2分発行

- イオンカードセレクト…仮カードが最短30分発行

- dカード…デジタルカードが最短5分発行

デジタルカードとは、スマホアプリ上やウェブ会員ページ上にカード情報が発行されるものだ。後日、プラスチックカードも発行されるが、それまではネットショップや課金、スマホ決済が使える実店舗での利用が主となる。

デジタルカードは発行スピードが非常に速いが、実店舗だと利用できる店が限られるのが難点である。

実店舗ですぐに利用したいのなら、使いたい店の決済方法を先に調べよう。調べたうえでスマホ決済に対応していない場合は、プラスチックカードの即日発行に対応したものを選ぶと良い。

仮カードとは、基本的に発行会社の店でのみ使えるタイプだ。イオンカードセレクトなら、イオンスーパーをはじめイオンマークのある店でのみ決済できる。

このように同じ即日発行カードであっても、タイプによって使える店が異なるので、自分の使い道にあったものを選ぶことが大切だ。

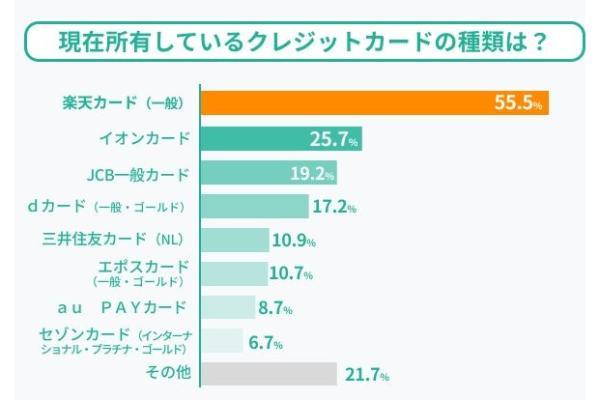

みんなが使っている人気のクレカがいいなら会員数や発行枚数が多いカード会社のもの

特にこれといったクレカの希望がなく、なんとなく「みんなが使っているものがほしいな」と考えているのなら、会員数や発行枚数が多いカード会社のクレジットカードを選ぶと良いだろう。

三井住友カード(NL)やOliveフレキシブルペイ(Olive 一般)を発行する三井住友カード株式会社は、2023年度の時点で会員数が3,615万人(参照:業績データ)だ。

例えば、同年度の株式会社エポスカードの会員数は731万人(参照:2023年3月期 決算短信)、PayPayカード株式会社は1,000万人超(参照:「PayPayカード」および「PayPayカード ゴールド」の有効会員数が~)である。比較すると、三井住友カードを持つ人が多いことが分かる。

楽天カード株式会社は、2024年3月末時点でのカード発行枚数が3,050万枚(参照:数字で見る楽天カード)だ。楽天カードは1人で2枚までカードを持てるため、実際の会員数は分からない。

しかし、弊社で2023年に実施した506名を対象としたアンケート調査でも、全体の55.5%が楽天カードを持っており、圧倒的な人気であった。

・参照:株式会社エポスカード(2023年3月期 決算短信)

・参照:PayPayカード株式会社(「PayPayカード」および「PayPayカード ゴールド」の有効会員数が~)

・参照:楽天カード株式会社(数字で見る楽天カード)

おしゃれなカードがいい人はデザインが選べるもの

おしゃれなクレジットカードがほしいのなら、複数のデザインから自分で好きなものを選べるカードが良いだろう。

エポスカードやNudgeであれば、とても豊富な種類のなかからお気に入りのデザインを選べる。

エポスカードの選べるデザイン

Nudgeの選べるデザイン

三井住友カード(NL)のオーロラデザインやJCB CARD W plus Lは、かわいらしい券面が特徴的だ。

三井住友カード(NL)※オーロラデザイン

JCB CARD W plus L

どこでもお得にポイントをためたいなら基本権限率が1.0%以上のクレカ

ポイントサービスでお得にクレジットカードを使いたいのなら、基本還元率が1.0%以上のクレジットカードを選ぼう。

ただし、ポイントサービスを比較するときには、その使い道も重要である。いくら多くのポイントをためられたとしても、使いこなせなければ意味がないためだ。

JCBカードWシリーズは、使い道によってポイント還元率が0.6%~1.0%まで変動する。1.0%還元を保ちたいのなら、有名テーマパークのチケットに交換したり、JCBプレモカードへポイント移行したりする必要がある。

楽天カードアカデミーは、1.0%還元のままポイントを使える方法が豊富だ。そのなかには楽天カードや楽天モバイルなどの料金に充当する方法もあるので、誰でも使いこなしやすい。

リクルートカードは基本還元率が1.2%と高く、使い道によって還元率が下がることもないが、選択肢は少なめだ。ホットペッパーやじゃらんなどのリクルートグループサービスで使うか、Amazonの買い物で使うかが基本である。Pontaポイントやdポイントなどに交換すれば、実店舗でも使い道は増える。

PayPayカードもまた使い道によって1.0%還元から下がることはないが、ポイントの使い道が主にPayPayやPayPayクレジット加盟店での利用に限られる。ほかのポイントへの交換はできない。

dカードも1.0%還元のままポイントを使える方法が多く用意されている。ただし料金の充当先に、クレカはない。ドコモのケータイ、光回線、電気といったサービスのみに利用可能だ。そのほかで使いやすいのは、d払いへのチャージだろう。

メルカードは、ポイントの使い道がメルカリでの買い物か、メルペイ加盟店での利用に限られる。

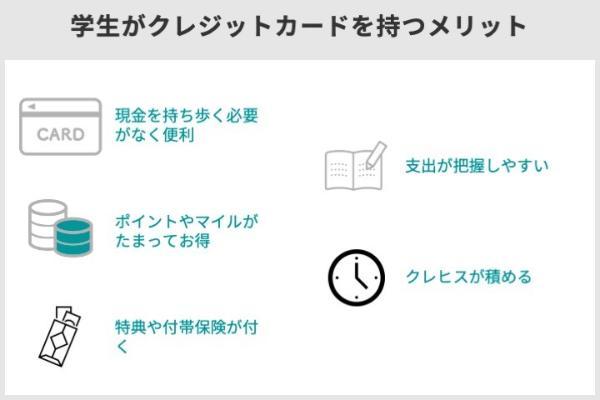

クレジットカードを持つメリット

学生がクレジットカードを持つ最大のメリットは、ポイントがたまるので現金で支払うよりもお得なことだ。また、特典や付帯保険が付くのもクレカならではだろう。

学生の中には「クレカだと使いすぎないか心配」と思う人もいるかもしれないが、クレカは明細データが残り支出の見える化が簡単にできるので、きちんと管理さえすれば現金よりも無駄遣いを避けやすい。

クレジットヒストリーと呼ばれるカードの利用歴を早いうちから残しておけば、社会人になって早い段階でより良いグレードのクレカを持ちやすくなる。

ポイントやマイルがたまってお得

クレジットカードには、ポイントサービスまたはマイルサービスが付いており、カード利用金額に応じて、ポイントやマイルがたまるため、現金に比べてお得である。

一般社団法人 日本クレジット協会の調査によると、大学生のクレカ利用金額は、1ヵ月あたり1万~3万円が34.6%と多く、全体でトップであった(2020年発表『大学生に対するクレジットカードに関するアンケート(令和元年度)』より)。

大学生のクレカ利用金額1〜3万円を基準に、たまるポイントやマイルをシミュレーションしてみよう。

| 月数・年数 | 月1万円利用する人の場合 | 月3万円利用する人の場合 |

|---|---|---|

| 1ヵ月 | 100ポイント | 300ポイント |

| 6ヵ月 | 600ポイント | 1,800ポイント |

| 1年 | 1,200ポイント | 3,600ポイント |

| 2年 | 2,400ポイント | 7,200ポイント |

| 5年 | 6,000ポイント | 1万8,000ポイント |

ポイント還元率1.0%のクレカを利用した場合、月1万~3万円の利用であっても、5年使い続けると6,000〜1万8,000ぽんとになり、使い続けるほどかなりのポイントがたまっていく。

| 月数・年数 | 月1万円利用する人の場合 | 月3万円利用する人の場合 |

|---|---|---|

| 1ヵ月 | 50マイル | 150マイル |

| 6ヵ月 | 300マイル | 900マイル |

| 1年 | 600マイル | 1,800マイル |

| 2年 | 1,200マイル | 3,600マイル |

| 5年 | 3,000マイル | 9,000マイル |

学生に適している年会費無料カードの場合、マイル還元率は0.5%のことが多い。しかし、地道にためていけば、いずれは無料で飛行機チケットを手に入れることも可能だ。

たとえばANAの「トクたびマイル」なら片道3,000マイルから、JALの「どこかにマイル」なら往復7,000マイルで国内旅行が楽しめる。

特典や付帯保険が付く

クレジットカードによっては、さまざまな特典や保険が付帯する。特定店舗での優待であったり、海外旅行中に使える保険であったりなど、自分に合ったものを選べば、よりお得にクレカを使えるだろう。

| カード名 | 特典・保険 | 公式サイト |

|---|---|---|

| 三井住友カード(NL) |

・対象のサブスクが最大10%還元 (DAZN、dアニメストア、Leminoプレミアム、Hulu/U-NEXT、 LINE MUSICなど) ・対象の携帯料金が最大2%還元 (UQ mobaile、NTT docomo、ahamo、Softbank、LINEMO、 Y!mobile、LINE MOBILE、u,u mobaileなど) ・大学生協店舗で1%還元 |

公式サイト |

| 楽天カード アカデミー | ・楽天ブックス(ダウンロードを含む)と楽天トラベルで+1%還元 ・楽天市場の初回利用時に送料無料クーポン1回分プレゼント ・楽天学割の本メンバー登録で、楽天市場と楽天ブックスが10%還元 ※1回のみ、その後はいつでも3%還元 ・楽天ミュージックが月額480円(税込) ・楽天ファッションの500円OFFクーポン1枚が毎月プレゼント ※そのほか多数 |

公式サイト |

| dカード | ・29歳以下に海外旅行保険(利用付帯) ・29歳以下に国内旅行保険(利用付帯) ・29歳以下に国内航空便遅延保険 |

公式サイト |

三井住友カード(NL)、楽天カードアカデミー、dカードはいずれも学生や若年層限定の特典や保険が付いているので要チェックだ。

現金を持ち歩く必要がなく便利

クレジットカードを持っていれば、多くの現金を持ち歩く必要がなくなる。便利なのはもちろんだが、高額な買い物時や海外旅行時などにまとまった現金を持ち歩かないことは、身の安全においても重要である。

また、最近はスマホ決済が普及しているため、カードすらも持ち歩かなくて良いシーンが増えた。クレカとスマホ決済を連携することで、より利便性が増す。

例えば、「近所のコンビニに行こう」というときや、電車の乗り降りをはじめ「いちいちバッグから財布を取り出すのが面倒くさい」といったときに、クレカのスマホ決済は役立つだろう。

支出が把握しやすい

クレジットカードを利用すれば、利用明細がアプリ上で確認できるため支出が把握しやすくなる。いつでもすぐにチェックできるので、レシートだけでの管理に比べて、手軽に見える化できる。こまめに支出を把握しておけば、無駄遣いをしづらくなるだろう。

また、zaimのようなクレカと連携可能な家計簿アプリを使えば、支出をさらに細かく管理できる。面倒な手入力も必要ないので、「進学をきっかけに一人暮らしを始めたけど、お金の管理が不安……」という人にも便利だろう。

クレヒスが積める

学生の頃からクレヒスを積んで置くと、将来ゴールドやプラチナカードを持ちたいときの審査で有利になるのもメリットだ。

クレジットヒストリー(クレヒス)とは、クレジットカードやローンの利用記録のことだ。クレヒスにはカード会社が独自で顧客情報として管理しているもののほか、信用情報機関と呼ばれる外部機関が管理するものがある。

クレヒスとはクレジットカードやローンの過去の利用履歴、返済実績などの信用情報を指します。氏名・生年月日・連絡先などの個人情報も含まれており、クレジットカードやローンの契約内容、契約時の情報、利用金額、支払い状況のほか携帯電話・スマートフォンの端末料金の分割払い、奨学金の返済状況などが記録されています。

クレヒスを積むとは、「良い利用実績を継続的に残す」ということだ。カード会社は審査のときに、必ずクレヒスを確認するが、継続的な良い利用実績を持つ申込者であれば、「信用度の高い人物だ」と評価するだろう。つまり、クレヒスを積んでおくことは審査に有利な状況を作ることなのだ。

特にゴールドカードやプラチナカードといったステータス性の高いカードは、クレヒスが重要になります。将来的に「どこで、誰の前で出しても恥ずかしくないクレカを持ちたい」のなら、学生のうちからクレヒスを積んでおくと良いでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

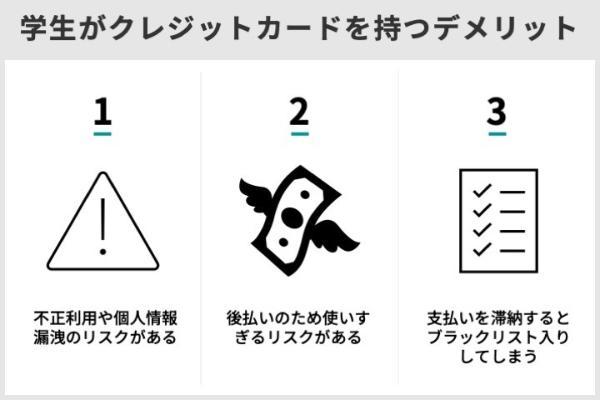

クレジットカードを持つデメリット

学生がクレジットカードを持つことには、いくつかのデメリットがある。具体的には悪意のある第三者に不正利用されたり、カード情報の漏洩リスクがあったりする。

また、支払いを先送りすることによるカードの使いすぎも懸念される。滞納することでブラックリストに載ると、将来新たにクレジットカードを作るときに審査に通りづらくなるというデメリットもある。

しかし、これらのリスクは、安易な利用を避けることですべて対策できる。そのためにも、まずはリスクをしっかりと理解し、クレカを適切に扱うことを心がけよう。

不正利用や個人情報漏洩のリスクがある

クレジットカードにはカード情報だけでなく、個人情報も登録されているため、詐欺や盗難などにあえば、不正利用や個人情報の漏洩といった被害に遭うおそれがある。

不正利用の年間被害額は、年々増えており、2023年には540.9億円にもなった(※2024年発表『クレジットカード不正利用被害の発生状況』より)。経済産業省もこの事態を深刻に捉え、注意勧告を出しているほどだ。

近年、クレジットカードの不正利用被害が急増しています。被害を防止するためには、クレジットカードを使う方一人一人の注意と対策が重要です。

出典:経済産業省

カード会社も日々、セキュリティシステムの向上に努めているが、フィッシング詐欺と呼ばれる「利用者自身が怪しいメールやURLなどを開いてしまうこと」による被害も急増しているという。

例えば、2024年6月のフィッシング報告件数は、14万件超にものぼる(※2024年発表『月次報告書』より)。

不正利用の防止は、利用者自身も十分に気を付ける必要があります。

たけなわアヤコ(ファイナンシャル・プランナー)

後払いのため使い過ぎるリスクがある

クレジットカードは、後払い方式の決済サービスだ。手元に現金がなくても買い物ができるのはメリットであるが、場合によっては収入やお小遣いに見合わないほどの金額を使ってしまうおそれがある。

「お金はないけれど、どほしい」というときには、一度落ち着いて、以下のことを考えてみよう。

・お金を用意できたとして、生活費やそのほかの必要経費に響かないか

・今月多く使った分、来月以降はしばらく節約できそうか

これらのうち、ひとつでも問題があるようであれば、購入は考え直したほうが良いでしょう。今月だけでなく来月や再来月と長期にわたって、お金が足りずに悩むおそれがあるためです。

たけなわアヤコ(ファイナンシャル・プランナー)

支払いを滞納するとブラックリスト入りしてしまう

クレジットカードを使い過ぎてお金が足りず、支払いを滞納してしまうと、ブラックリスト入りしてしまうおそれがある。

ここでいうブラックリスト入りとは、信用情報機関に登録されているクレヒスに「長期延滞」が記録されることだ。実際にブラックリストと呼ばれるものが存在するわけではない。

返済が滞ったり(多くの場合、3ヶ月ぐらい)や債務整理(自己破産、任意整理等)をすると「事故情報」として登録されてしまいます。その状況を「ブラックリストに載る」と表現することがあります。

長期延滞は金融事故といって、不誠実な利用記録のなかでも重要視される。

一度、長期延滞が記録されれば、「信用度が極めて低い申込者」とみなされ、情報が抹消されるまでの5年間は審査の通過が難しい。

信用情報機関の登録情報は、クレカだけでなくローンの審査でもチェックされる。過去の延滞によって、住宅ローンやマイカーローンなど、将来的に必要なサービスが使えなくなるおそれがあるのだ。

なお、長期延滞とみなされるのは、支払い期日から61日以上または3ヵ月以上が経過した場合である。それ以下の延滞記録も信用情報に登録されており、長期延滞ほどではないが審査には悪影響を与える。

長期延滞はもちろん、短期も含めて延滞を避けるため、計画的な利用を心掛けよう。

よくあるQ&A

クレカによって申し込み条件は異なるので、チェックしてから申し込もう。

| カード名 | 申し込み条件 | 公式サイト |

|---|---|---|

| 三井住友カード (NL) |

満18歳以上(高校生不可) | 公式サイト |

| JCBカードW | 18~39歳(高校生不可) | 公式サイト |

| JCBカードW plus L | 18~39歳(高校生不可) | 公式サイト |

| セゾンパール・アメリカン・ エキスプレス®・カード |

満18歳以上 | 公式サイト |

| 楽天カード アカデミー |

18~28歳で、高校・大学・短期大学・ 大学院・専門学校の在学者 |

公式サイト |

| エポスカード | 満18歳以上(高校生不可) | 公式サイト |

| リクルートカード | 満18歳以上(高校生不可) | 公式サイト |

| PayPayカード | 満18歳以上 (高校生とアルバイト収入のない学生は不可) |

公式サイト |

| Olive フレキシブルペイ (Olive 一般) |

満18歳以上(高校生不可) | 公式サイト |

| イオンカード セレクト |

満18歳以上(※1) | 公式サイト |

| dカード | 満18歳以上(高校生不可) | 公式サイト |

| Nudge | 満18歳以上 | 公式サイト |

| 学生専用 ライフカード |

18~25歳で、大学・大学院・ 短期大学・専門学校の在学者 ※高校生も卒業年の1月以降は可 |

公式サイト |

| メルカード | 満18歳以上 ※高校生も卒業年の1月以降は可 |

公式サイト |

※1 高校生の方は卒業年度の1月1日以降であれば申込み可

本人確認書類には、運転免許証やマイナンバーカード、パスポートなどがある。学生証は一般的には認められないので注意しよう。連絡先は携帯電話の番号で良い。

なお、学生の場合、アルバイトおよび収入は必須ではない。被扶養者であるのが一般的なためだ。

実際にクレジットカードを初めて作った年齢で多いのは、20歳(30%)と18歳(28%)であった(2023年発表『令和4(2022)年度 クレジットカードに関する若年者向けアンケート 調査結果』より)。

ただし、安易に使い込んだり、人に貸したりなど、使い方次第では支払いの滞納や不正利用などのリスクが高まる。自分の身やお金を守るための使い方および知識を身に着けることが大切だ。

また、適切なカード利用上限額も、審査によって判断される。

また、一般社団法人 日本クレジット協会がカード会社に対して行った調査によると、「18~19歳の学生には、20歳以上の人よりも少ない限度額設定としている」との回答が全体の95.3%と多かった(2022年発表『成年年齢引下げに伴う18~19歳との契約等の実態把握のための調査(2021年度調査結果)』より)。

95.3%のカード会社が、実際に18~19歳の学生に対していくらの限度額を目途にしているかは、以下の通りだ。

・10万円以下:56.0%

・20万円以下:19.0%

・30万円以下:23.4%

・その他:1.6%

参照:一般社団法人 日本クレジット協会

| カード名 | 更新概要 |

|---|---|

| 楽天カードアカデミー | 卒業後は自動で楽天カード (年会費無料)に切り替え |

| 学生専用ライフカード | 卒業後は自動でライフカード (年会費無料)に切り替え |

・不正利用、紛失・盗難にあった…クレカの利用停止や不正利用補償の手続きをしたうえで、警察に被害届を出す

・商品が届かないやクレカ決済した店とのトラブル…店に連絡、対応に問題があるようであれば消費生活センターに相談する

・いきなり決済ができなくなった…アプリや会員ページを確認して問題が起きていないかを確認、解消しなければカード会社に問い合わせる など

まずはクレカの発行元であるカード会社のウェブサイトにて、よくある質問を確認し、それでも解決しないときには直接問い合わせるのが、基本の対処法となる。

| カード名 | JALカードnavi (学生専用) |

JALカード 普通カード |

|---|---|---|

| 申し込み条件 | 18歳以上、30歳未満で次の学生である人 ・大学院 ・大学 ・短大 ・専門学校 ・高専4・5年生 |

高校生を除く18歳以上 |

| 年会費 | 在学期間中は無料 | 2,200円(税込) ※初年度無料 |

| マイル還元率 | 1.0% | 0.5% |

| マイル有効期限 | 在学期間中は無期限 | 利用日の36ヵ月後 (月末) |

| 特典航空券への 交換特典 |

通常よりも少ないマイル数で交換可能 | - |

■保有資格

2級ファイナンシャル・プランニング技能士

AFP認定者

■保有資格

2級ファイナンシャル・プランニング技能士

AFP認定者

【関連記事】

・無職でもクレジットカードを作る方法は?審査に通りやすいカード6選を紹介

・マスターカードのおすすめ15選!人気カードの特徴を徹底比較

・新社会人におすすめ初めてのクレジットカード9選!新生活を始める20代新卒が持っても恥ずかしくないクレカ

・即日発行できるクレジットカード16選!すぐに作れる・審査が早いカードはどれ?

・初心者におすすめのクレジットカード10選!初めてのクレカの選び方を紹介