PR

本サイトにはプロモーション広告を含みます。なお、掲載されている広告の概要や評価等は事実に反して優遇されることはありません。

新社会人のクレジットカードおすすめ10選!初めての一枚の選び方やいつ作るかも解説!

新社会人におすすめのクレジットカード10選は、JCBカードW、PayPayカード、楽天カード、三井住友カード(NL)、Oliveフレキシブルペイ、リクルートカード、JRE CARD、JCBカードS、dカード GOLD U、エポスカードだ。

これらの選定基準は、「年会費が安い」「高いポイント還元率」「充実した付帯サービス」の3つで、まだ給与の低い新入社員でもコストを抑えつつお得に使える、初めての一枚にぴったりのカードばかりを揃えた。

新社会人の中には、クレジットカードをいつ作るか悩んだり、申し込み時に年収欄をどう書けばいいか迷ったり、審査を不安に感じたりする人も多いだろう。この記事では、私たち編集部が新社会人のクレジットカードについて、申し込み時の注意点や審査のポイントも調査し解説する。

|

|

最大45,000円相当プレゼント! ※2025年10月1日(水)~2026年1月12日(月・祝) (公式サイト) |

21,600円相当プレゼント!※ 2025年10月1日(水)~2026年1月6日(火) (公式サイト) |

②新規入会&ご利用で2000円相当のVポイントプレゼント

③SBI証券口座開設&クレカ積立などで16,600円相当のVポイントプレゼント

【 目次 】

新社会人におすすめのクレジットカード10選!

新社会人におすすめなクレジットカードを10枚紹介する。

年会費が安く、高いポイント還元率が魅力的なカードを中心に、使い勝手が良く初めての一枚にぴったりなものを選んだ。それぞれのカードの特徴や、お得に使うためのポイントも紹介していく。

JCBカードW |

PayPayカード |

楽天カード |

三井住友カード (NL) |

Olive フレキシブルペイ |

リクルートカード |

JRE CARD |  JCBカードS |

dカード GOLD U |

エポスカード |

|

|---|---|---|---|---|---|---|---|---|---|---|

| 年会費 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 524円 (初年度無料) |

永年無料 | 3,300円(税込) (※6) |

永年無料 |

| 還元率 | 1.0%~10.5%(※8) | 最大1.5% (※5) |

1.0% | 0.5% | 0.5% (※3) |

1.2% | 0.5% | 0.5~10.0%(※9) | 1.0% | 0.5% |

| 国際ブランド | JCB | Visa、 Mastercard、 JCB |

Visa、 Mastercard、 JCB、 American Express |

Visa、 Mastercard |

Visa | Visa、 Mastercard、 JCB |

Visa、 Mastercard、 JCB |

JCB | Visa、 Mastercard |

Visa |

| 付帯特典 | 海外旅行保険 (最高2,000万円、利用付帯) |

通信料金の還元率1.5% (ソフトバンク/ワイモバイル サービスご利用特典) |

海外旅行保険 (最高2,000万円、利用付帯) |

海外旅行傷害保険 (最高2,000万円、利用付帯) |

海外旅行傷害保険 (最高2,000万円、利用付帯 |

海外・国内旅行保険 (海外:最高2,000万円、利用付帯。 国内:最高1,000万円、利用付帯) |

海外旅行保険 (最高2,000万円、利用付帯) |

海外旅行保険 (最高2,000万円、利用付帯) |

海外旅行保険 (最高2,000万円、利用付帯、 29歳以下限定) 国内旅行保険 (最高1,000万円、利用付帯、 29歳以下限定) |

海外旅行保険 (最高3,000万円、利用付帯) |

| 付帯サービス | 特約店なら還元率 最大10.5%(※1) |

PayPay連携で 基本の還元率1.5% (PayPayステップ) |

楽天トラベルの事前決済で ポイント2.5倍(要エントリー) |

対象のコンビニ・飲食店などで スマホのタッチ決済利用で ポイント還元率最大7% (※2) |

対象のコンビニ・飲食店などで スマホのタッチ決済利用で ポイント還元率20% (※4) |

じゃらん宿泊予約 で還元率3.2% |

優待店で還元率 最大3.5% |

会員制割引優待サービス (JCBカードS優待クラブオフ) |

ドコモ利用料金(※7) の還元率5.0% |

丸井グループの対象店舗 で年4回10%割引 (マルコとマルオの7日間) |

| 申し込み | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

注釈

※2.スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※2. iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※2. 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※2. 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※2. 通常のポイントを含みます。

※2. ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※2. Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※3.クレジットモードおよびデビットモード(ポイント払いモードは0.25%)

※4.iD、カードの差し込み、磁気取引は対象外です。商業施設内にある店舗など一部ポイント加算対象にならない店舗があります。 通常のポイント分を含んだ還元率です。

※5.ご利用金額200円(税込)ごとに最大1.5%のPayPayポイント※ がもらえます。

※ PayPayカードをPayPayアプリに登録およびPayPayステップの条件達成が必要。

※出金・譲渡不可。PayPay/PayPayカード公式ストアでも利用可能。

なお、所定の手続き後にPayPay加盟店にて使用できます。

手続きはこちらからご確認ください。

※ポイント付与の対象外となる場合があります。

例)「PayPay決済」「PayPay(残高)チャージ」「nanacoクレジットチャージ」

「ソフトバンク通信料(ワイモバイル、LINEMOを含む)」

「ソフトバンク・ワイモバイルまとめて支払いを介してのPayPay残高チャージのご利用分」

※6.次のいずれかを満たす場合は翌年の年会費無料

・入会月時点で満22歳以下(翌年の入会月前月末時点で23歳を含む)

・入会月~翌年入会月前月末の利用額が30万円以上

・入会月前月末時点にeximo、eximoポイ活、ahamo契約があること

※7. ドコモのケータイ(ahamo/irumoを除く)および「ドコモ光(ahamo光を除く)」の各種割引サービス適用後の利用金額が対象(端末代金、事務手数料、工事料など一部対象外あり)

※8. 還元率は交換商品により異なります。

※9. 還元率は交換商品により異なります。

出典:JCBカードW、PayPayカード、楽天カード、三井住友カード(NL)、Oliveフレキシブルペイ、リクルートカード、JCBカードS、エポスカード 公式サイト

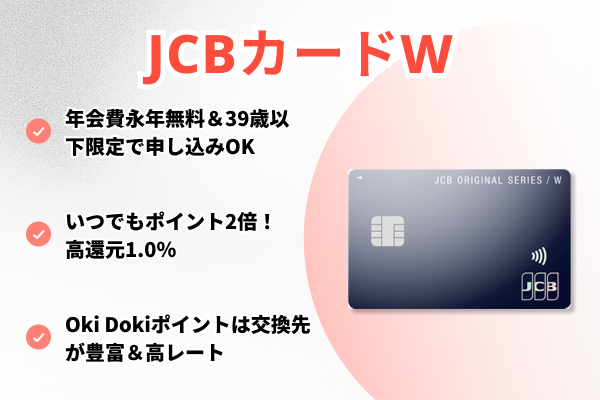

JCBカードWはスタバやアマゾンで高還元!

- 18歳以上39歳以下の人が申し込める

- 年会費が永年無料

- スターバックスで最大10.5%分の高還元

JCBカードWは18歳以上39歳以下が対象のクレジットカードだ。年会費は無料なため、新社会人が気軽に作りやすい。加入後は、40歳以降も年会費永年無料で所有できる。

JCBカードWは利用すると0.2%分のOki Dokiポイントが付与されるが、パートナー店 (JCB ORIGINAL SERIESで確認できる)ならさらにアップする。

| 付与率 | 還元率(※1) | |

|---|---|---|

| スターバックス (Starbucks eGift) |

2.1% | 10.5% |

| スターバックス (スターバックスカード※2) |

1.1% | 5.5% |

| 洋服の青山 | 0.6% | 3.0% |

| AOKI | 0.6% | 3.0% |

| アマゾン | 0.4% | 2.0% |

※2.オンライン入金またはオンラインチャージが対象

出典:JCB ORIGINAL SERIES公式サイト

還元が最大となるのがスターバックスだ。

付与率はオンラインギフト(Starbucks eGift)の購入が2.1%、スターバックスカードのオンライン入金またはオンラインチャージが1.1%だ。ポイントを5円相当で利用したときの還元率はそれぞれ10.5%、5.5%とかなり高い。

JCBカードWは、スタバやアマゾンをよく利用するという新社会人がポイントを貯めやすいクレジットカードだ。

| 年会費 | 永年無料 |

|---|---|

| ポイントの種類 | Oki Dokiポイント |

| 還元率 | 1.0%~10.5%(※2) |

| 国際ブランド | JCB |

| セキュリティ | 利用通知サービス(My安心設定) |

| 付帯特典 | 海外旅行保険(最高2,000万円、利用付帯) |

| 付帯サービス | 特約店なら還元率最大10.5%(※1) |

| ETCカード | 年会費:無料 発行手数料:無料 |

| カード発行会社 | JCB |

| 詳細 | 公式サイト |

※2.還元率は交換商品により異なります。

出典:JCBカードW公式サイト

◾️JCBカードのいい口コミ

20代|男性

【ポイントがたまる】

Amazonやスタバでの利用に対しての還元が良い点。つい先日のJCBカードの利用が約32,000円であったときに116ポイントを得ることができた。JCBカードの1ポイントは約5円相当なので、約500円分なので良い。

10代|男性

【nanacoなら常時1%】

常時1%還元であるということ(nanaco、JCB premoに交換)。スターバックスコーヒーにて高還元が受けられること。Okidokiランドというサイトを経由して、買い物などをすればポイントがさらに倍になってもらえること。入会費・年会費が永年無料であること。

30代|女性

【年会費無料】

以前年会費が有料のクレジットカードを申し込み、使わないまま放置、解約を忘れてた時に会費の支払いが発生したので、無駄なお金がとられたなーと感じました。

そのため年会費かからないのは嬉しいです。デザインも比較的シンプルですし、タッチ決済可能なので利用しやすいです。

◾️JCBカードの良くない口コミ

20代|男性

【ポイントが使いにくい】

楽天カードは100円で1ポイント、三井住友カードは200円で1ポイントであるのに対してJCBカードWは1000円で2ポイントであり、極端な話999円の買い物の場合、楽天カードなら9ポイント、三井住友カードでは4ポイントなのにJCBカードWでは0ポイントであり、少しポイントがためづらい。

30代|女性

【旅行向きではない】

VISA、Masterの国際ブランドが着いていないこと。クレジットカードを何枚も持っているわけではないので海外旅行に持っていきますが、現地でJCB使えるところはあまりありません。昔ホテルの支払いで使おうとしたら利用できなかったので困りました。レストランでも使えるところは少ないので海外に持っていくなら不向きです。

30代|男性

【使いにくい】

ポイントアップの登録が必要なときと不要なときがあるので分かりずらいし、還元率が高い店舗が限られているので加盟店以外での利用は他のカードを利用するのとそんなに変わりはない事です。

また私だけかもしれませんがサイトの作りが直観的に分かりにくく使用金額やポイントの内訳が分かりずらいです。

出典:編集部が独自に調査

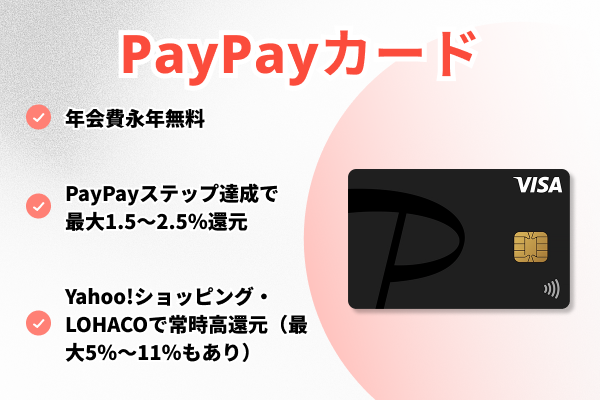

PayPayカードはPayPayやソフトバンクユーザーなら1.5%還元

- 18歳以上が申し込める

- 年会費が永年無料

- PayPay&ソフトバンクユーザーは還元率アップ

PayPayカードは、PayPayアプリの支払いが多い人や、ソフトバンク回線の契約がある新社会人に向いている。還元率は基本1.0%だが、これらの利用者は条件を満たせば1.5%に還元率がアップするからだ。

- PayPayアプリにカードを登録(クレジット利用設定)

- 月に200円以上の支払い30回以上、計10万円以上を利用(※)

※PayPayアプリまたはPayPayカードの支払いが対象

※PayPay商品券およびPayPayアプリを介したクレジットカードの支払いは対象外

出典:PayPay公式サイト

上記の条件を達成できない場合でも、PayPayでキャッシュレスでの支払いが多い新社会人は、PayPayカードがおすすめだ。

PayPayアプリの決済は、クレジットカード払いで還元率が1.0%に上昇するからだ(残高払い、ポイント払いは0.5%)。そして2025年1月以降、PayPayアプリに登録できるカードはPayPayカードに限定された。

またソフトバンクの利用料金をPayPayカードで支払うと1.5%分のポイントが付与される(出典:ソフトバンク/ワイモバイルサービスご利用特典 サイト)。

PayPayカードの年会費は無料なので、作っておいて損はないだろう。

| 年会費 | 永年無料 |

|---|---|

| ポイントの種類 | PayPayポイント |

| 還元率 | 最大1.5% |

| 国際ブランド | Visa、Mastercard、JCB |

| セキュリティ | 利用制限サービス(あんしん利用制限) |

| 付帯特典 | 通信料金の還元率1.5%(ソフトバンク/ ワイモバイルサービスご利用特典) |

| 付帯サービス | PayPay連携で基本の還元率1.5% (PayPayステップ) |

| 支払方法 | 1回、2回、分割、リボ、ボーナス(1回、2回) |

| ETCカード | 年会費:550円(税込) 発行手数料:無料 |

| カード発行会社 | PayPayカード |

| 詳細 | 公式サイト |

※ PayPayカードをPayPayアプリに登録およびPayPayステップの条件達成が必要。

※出金・譲渡不可。PayPay/PayPayカード公式ストアでも利用可能。

なお、所定の手続き後にPayPay加盟店にて使用できます。

手続きはこちらからご確認ください。

※ポイント付与の対象外となる場合があります。

例)「PayPay決済」「PayPay(残高)チャージ」「nanacoクレジットチャージ」

「ソフトバンク通信料(ワイモバイル、LINEMOを含む)」

「ソフトバンク・ワイモバイルまとめて支払いを介してのPayPay残高チャージのご利用分」

出典:PayPayカード公式サイト

楽天カードは100以上の加盟店でポイントを貯めて使える

- 楽天グループのサービスで高還元

- 100以上の加盟店で楽天ポイントを貯められる、使える

- 年会費無料

楽天カードは、楽天グループのサービスで使うと通常よりも還元が手厚くなる。

楽天カードの基本の還元率は1.0%だが、楽天市場で利用すると3.0%となる。利用代金の引き落としが楽天銀行なら計3.3%、さらに楽天銀行で給与や賞与、年金を受け取っているなら計3.5%へアップする。

楽天トラベルの場合、楽天カードで事前決済すると2.0%分のポイントが付与される。さらにキャンペーンにエントリーすれば還元率は計2.5%となる。キャンペーンは常時開催されている。

また楽天ポイントの加盟店は100店以上あるため、新社会人でお金がない人でも普段使いでポイントを貯めやすい。

・ガスト

・ケンタッキーフライドチキン

・すき家

・くら寿司 など

【ショッピング】

・ファミリーマート

・カルディコーヒーファーム

・デイリーヤマザキ

・ドラッグセイムス

・BEAMS

・コンタクトのアイシティ など

貯まったポイントは楽天市場での買い物はもちろん、楽天モバイルの支払いや、楽天ペイで街のお店での支払いにも使える。

年会費は永年で無料なので、ポイントを貯めて節約に役立てたい新社会人はぜひ楽天カードを検討しよう。

| 年会費 | 永年無料 |

|---|---|

| ポイントの種類 | 楽天ポイント |

| 還元率 | 1.0% |

| 国際ブランド | Visa、Mastercard、JCB、American Express |

| セキュリティ | 二重パスワードの設定(第2パスワード) |

| 付帯特典 | 海外旅行保険(最高2,000万円、利用付帯) |

| 付帯サービス | 楽天トラベルの事前決済でポイント2.5倍(要エントリー) |

| 支払方法 | 1回、2回、分割、リボ、ボーナス(1回、2回) |

| ETCカード | 年会費:550円(税込) ※楽天PointClubダイヤモンド会員・プラチナ会員 または楽天ゴールドカード以上のカード会員は無料 発行手数料:無料 |

| カード発行会社 | 楽天カード |

| 詳細 | 公式サイト |

三井住友カード(NL)は対象店舗でのスマホのタッチ決済でポイント最大7%還元

- 対象のコンビニ・飲食店などでスマホのタッチ決済利用でポイント最大7%還元

- 年会費無料

- クレカ積立でお得に資産形成できる

三井住友カード(NL)の還元率は、通常0.5%だ。しかし対象のコンビニ・飲食店などでスマホのタッチ決済利用でポイント最大7%へ上昇する。

タッチ決済が条件で、スマホのタッチ決済ならポイント最大7%還元となる。カード現物の差し込み、iD(アイディー)、磁気取引は対象外となるため注意したい。

身近な店舗が対象だ。新社会人が三井住友カード(NL)を使えば、普段のコンビニでの買い物や、外食などで使えばどんどんポイントが貯まっていくだろう。

セイコーマート、セブン‐イレブン、ポプラ、ミニストップ、ローソン、マクドナルド、モスバーガー、ケンタッキーフライドチキン、吉野家、サイゼリヤ、ガスト、バーミヤン、しゃぶ葉、ジョナサン、夢庵、その他すかいらーくグループ飲食店※、ドトールコーヒーショップ、エクセルシオール カフェ 、かっぱ寿司

※ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象です。

出典:三井住友カード公式サイト

特にセブン‐イレブンは、条件達成でポイント還元率が最大10%に上昇する。

条件は「事前にセブン‐イレブンの会員プログラム(7iD)とVポイントを連携すること」「決済時にセブン‐イレブンアプリの提示とスマホのタッチ決済で支払うこと」だ。

2.セブン‐イレブンアプリから「7iD」に登録

3.セブン‐イレブンアプリからVポイントを設定

4.Vpassアプリをダウンロード

5.VpassアプリからVポイントを設定

6.三井住友カードのスマホのタッチ決済(Apple Pay、Google Pay)を設定

2.三井住友カード(NL)でスマホのVisaタッチ決済・Mastercard®タッチ決済での支払い

(※1) 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

(※2) カード現物のタッチ決済、iD、カード差し込み、磁気取引は対象外です。

(※3) 「最大10%」は、「対象のコンビニ・飲食店で最大7%還元」に加えて、3%が付与された合計還元率です。「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルを、Vポイントへと交換いただくことで付与されます。

(※4)2025年4月1日ご利用分より、セブン‐イレブンでのタバコご購入分のうち、本サービスによる追加の特典(+9.25%)は付与されません。

(※5)本サービスや10%還元の条件・詳細は、必ず三井住友カード公式HPをご確認ください。

出典:セブン‐イレブン公式サイト

また三井住友カード(NL)は、SBI証券のクレカ積立にも利用できる。

クレカ積立とは、投資信託の積み立てをクレジットカードで決済できるサービスだ。三井住友カード(NL)のクレカ積立は、積立代金の最大0.5%分のポイントが付与される。

| ~2024年10月位買付分 | 2024年11月買付分~ | |

|---|---|---|

| 年間利用額10万円未満 | 0.5% | なし |

| 年間利用額10万円以上 | 0.5% | 0.5% |

出典:SBI証券公式サイト

クレカ積立で貯まったポイントは、SBI証券で投資信託と国内株式を購入できる。1円単位で利用できるため、無駄なく運用に回すことができる。

新社会人になりNISAなどで投資を始めてみようと思っている人にも三井住友カード(NL)は選択肢の一つになるだろう。

三井住友カード(NL)は、カード情報が券面に印字されていないためセキュリティ性が高いです。カード情報は、スマートフォンアプリ「Vpass(ブイパス)」で確認できます。不正利用が心配な人にも向いているでしょう。

若山卓也(ファイナンシャル・プランナー)

| 年会費 | 永年無料 |

|---|---|

| ポイントの種類 | Vポイント |

| 還元率 | 0.5% |

| 国際ブランド | Visa、Mastercard |

| セキュリティ | 利用制限サービス(あんしん利用制限サービス) |

| 付帯特典 | 海外旅行傷害保険(最高2,000万円、利用付帯) |

| 付帯サービス | 対象のコンビニ・飲食店でスマホの タッチ決済利用でポイント最大20% (※) |

| 支払方法 | 1回、2回、分割、リボ、ボーナス(1回) |

| ETCカード | 年会費:無料 2年目以降で年1回以上の利用がない場合は翌年度550円(税込) 発行手数料:無料 |

| カード発行会社 | 三井住友カード |

| 詳細 | 公式サイト |

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

出典:三井住友カード(NL)公式サイト

Oliveフレキシブルペイは5つの機能を集約した多機能カードで社会人一年目に最適

- 対象のコンビニ・飲食店でポイント20%の高還元

- 年会費無料(※一般ランクのみ)

- 銀行口座と同時に申し込める

- 「選べる特典」で対象のコンビニ、飲食店の還元率+1.0%

- 「Olive LOUNGE」で個室・ソファー席が無料

Oliveフレキシブルペイは、クレジットカード、デビットカード、ポイントカード、キャッシュカード・追加したカードでの支払いが一体となっている。三井住友カードと三井住友銀行が共同で運営している。

クレジットカードとして利用したい場合は、「三井住友銀行アプリ」でクレジットモードへ切り替えて使用する。

新社会人1年目で、新しく銀行口座を開設するならOliveフレキシブルペイを検討したい。Oliveフレキシブルペイと三井住友銀行口座は同時に申し込めるためだ。別々に申し込む手間を省ける。

Oliveフレキシブルペイも、前述した三井住友カード(NL)と同様に対象のコンビニ・飲食店での利用で還元率が上昇する。対象のコンビニ・飲食店のスマホのタッチ決済で最大20%ポイント還元だ。

さらにOliveフレキシブルペイ独自の特典もある。「選べる特典」でVポイントアッププログラムを選択した場合、対象のコンビニ・飲食店の還元率は1.0%上乗せされる。

- 給与、年金受取特典:毎月200ポイント ※1

- コンビニATM手数料無料:月1回 ※3

- Vポイントアッププログラム:対象のコンビニ・飲食店の還元率+1.0%

- ご利用特典(残高1万円以上):毎月100ポイント ※2

※1 WEB通帳の明細に「給与振込」「年金」と冒頭に表示される場合が原則対象です。なお、お勤め先の振込方法、もしくは企業年金等の年金種類によっては、明細の冒頭に「振込」と表示される場合がありますが、その場合は原則対象外となります。具体的な振込方法は振込先にご確認ください。

※2 円預金・外貨預金の残高が10,000円以上の場合が対象です。

※3 対象はイーネットATM・ローソン銀行ATM・セブン銀行ATMです。

出典:三井住友銀行公式サイト

また三井住友銀行が2024年5月に開設した「Olive LOUNGE渋谷店」では、併設されたスターバックス(1階)とラウンジ(2階)で10%の還元を受けられる。

さらに個室・ソファー席(地下1階)を無料で利用できる特典も付帯している。

| 年会費 | 永年無料 |

|---|---|

| ポイントの種類 | Vポイント |

| 還元率 | 0.5%(※1) |

| 国際ブランド | Visa |

| セキュリティ | 利用制限サービス |

| 付帯特典 | 海外旅行傷害保険(最高2,000万円、利用付帯 |

| 付帯サービス | 対象のコンビニ・飲食店でスマホのタッチ決済利用でポイント7%(※2) |

| 支払方法 | 1回、2回、分割、リボ、ボーナス(1回) |

| ETCカード | 年会費:無料 2年目以降で年1回以上の利用がない場合翌年度550円(税込) 発行手数料:ー |

| カード発行会社 | 三井住友カード |

| 詳細 | 公式サイト |

※2.iD、カードの差し込み、磁気取引は対象外です。 商業施設内にある店舗など一部ポイント加算対象にならない店舗があります。 通常のポイント分を含んだ還元率です。

※3.対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、 通常のポイント分を含んだ最大20%ポイントが還元されます。 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

出典:Oliveフレキシブルペイ公式サイト

リクルートカードはどこでも1.2%の高還元

- どこでも1.2%の高還元

- 年会費無料

- 電子マネーのチャージもポイントの対象

リクルートカードの魅力は、基本還元率の高さだ。原則として利用額の1.2%分のポイントが付与される。使う場所を問わないため、初めてクレカを持つ新社会人も高還元を受けやすい。

対象の電子マネーも、合算して月3万円までのチャージはポイント還元の対象だ。

| JCB | Visa、Mastercard | |

|---|---|---|

| nanaco(ナナコ) | 0.75% | 1.2% |

| モバイルSuica | 0.75% | 1.2% |

| 楽天Edy | ― | 1.2% |

| SMRT ICOCA | ― | 1.2% |

出典:リクルートカード公式サイト

ただし国際ブランドにJCBを選んだ場合、電子マネーチャージの還元率は0.75%に下がる。

付与されるポイントは、リクルートポイントだ。

リクルートポイントは、ホットペッパーなどのサービスでも受け取れる。カードと組み合わせれば、より効率的にポイントを貯められるだろう。

| サービスの還元率 | リクルートカードの 還元率 |

合計 | |

| じゃらんnet | 2.0% | 1.2% | 3.2% |

| HOT PEPPER Beauty | 2.0% | 1.2% | 3.2% |

| ホットペッパーグルメ | 予約人数×50ポイント | 1.2% | 1.2%+予約人数× 50ポイント |

付与されるポイントは、リクルートポイントだ。リクルートの対象サービスで利用できる。

リクルートポイントは、リクルートの対象サービスで利用できる。2024年3月21日からは、アマゾンでも1ポイント=1円で利用可能となった。アマゾンで利用するには、リクルートIDとアマゾンアカウントを連携する必要がある。

リクルートポイントは、Pontaポイントまたはdポイントへ交換することもできる。交換レートは、いずれも1:1だ。

なお国際ブランドにVisaかMastercardを選んだ場合は三菱UFJニコス、JCBを選んだ場合はJCBが発行会社となる。

| 年会費 | 永年無料 |

|---|---|

| ポイントの種類 | リクルートポイント |

| 還元率 | 1.2% |

| 国際ブランド | Visa、Mastercard、JCB |

| セキュリティ | 24時間365日モニタリング |

| 付帯特典 | 海外・国内旅行保険(海外:最高2,000万円、利用付帯。 国内:最高1,000万円、利用付帯) |

| 付帯サービス | じゃらん宿泊予約で還元率3.2% |

| 支払方法 | 1回、2回、分割、リボ、ボーナス(1回) |

| ETCカード | 年会費:無料 発行手数料:JCB 無料 Mastercard、Visa 1,100円(税込) |

| カード発行会社 | 三菱UFJニコス、JCB |

| 詳細 | 公式サイト |

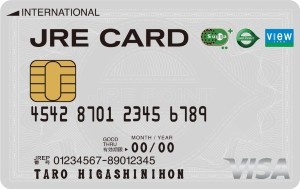

JRE CARDはSuicaのオートチャージで1.5%還元

- Suicaのオートチャージの還元率1.5%(通常0.5%)

- モバイルSuicaの定期券購入で5.0%還元

- 駅ビルのショッピングも手厚い還元

通勤に電車を利用する新社会人ならJRE CARDをぜひ検討したい。通常の還元率は0.5%だが、SuicaやモバイルSuicaへのオートチャージは1.5%へ上昇する。

また「えきねっと」の予約時決済は3.0%、モバイルSuicaの定期券やグリーン券、「おトクなきっぷ」の購入は3.0%だ。

さらにモバイルSuicaをJRE POINTウェブサイトへ登録した場合、鉄道利用でのポイントも併せて付与される。例えばグリーン券と定期券の購入は、2.0%分が上乗せされ計5.0%となる。

JRE CARDは、ショッピングの還元も手厚い。駅ビル内にある優待店なら3.5%分のポイントが付与される。またルミネ、ニュウマン、JRE MALLも還元率は最大3.5%だ。仕事帰りのショッピングにも使いやすいだろう。

・東京駅:エキュート東京、グランスタ各店

・品川駅:アトレ品川、エキュート品川

・上野駅:アトレ上野、エキュート上野

・大宮駅:エキュート大宮、エキュート大宮ノース、信濃の風、ルミネ大宮

・新宿駅:ルミネ新宿、ルミネエスト新宿、ニュウマン新宿

・有楽町駅:エキュートエディション有楽町、ルミネ有楽町

・立川駅:エキュート立川、グランデュオ立川、ルミネ立川

・横浜駅:エキュートエディション横浜、シァル横浜、ルミネ横浜、ニュウマン横浜

・秋葉原駅:アトレ秋葉原

出典:JRE CARD公式サイト

| 年会費 | 524円(初年度無料) |

|---|---|

| ポイントの種類 | JREポイント |

| 還元率 | 0.5% |

| 国際ブランド | Visa、Mastercard、JCB |

| セキュリティ | 24時間365日モニタリング |

| 付帯特典 | 海外・国内旅行保険(海外:最高500万円、利用付帯。 国内:最高1,000万円、利用付帯) |

| 付帯サービス | 優待店で還元率最大3.5% |

| 支払方法 | 1回、2回、分割、リボ、ボーナス(1回) |

| ETCカード | 年会費:524円(税込) 発行手数料:ー |

| カード発行会社 | ビューカード |

| 詳細 | 公式サイト |

JCBカードSは優待サービスが豊富

- 付帯する「クラブオフ」で割引やサービスが受けられる

- スマートフォンを補償する保険が付帯(※)

- 年会費が永年無料

※ 下記①~②の条件を満たしている場合、補償が適用されます。

①補償対象スマートフォンの通信料の支払いに、JCBゴールドを指定

②事故発生の時点で、補償対象スマートフォンの通信料を直近3ヵ月以上連続で支払う

※ 購入後24ヵ月以内のスマートフォンが補償対象となります

JCBカードSの魅力は、特典の手厚さだ。年会費無料のスタンダードカードながら、「JCBカードS優待クラブオフ」と「JCBスマートフォン保険」が付帯する。

JCBカードSクラブ優待クラブオフは、会員制の優待サービスだ。

クラブオフとは、リロクラブが運営する会員制サービスで、会員は国内外20万ヵ所以上の施設やサービスを優待価格で利用できる。仕事帰りの飲み会や休日のレジャー、買い物など幅広く活用できるだろう。

・TOHOシネマズ:一般映画鑑賞チケット1,500円(通常2,000円)※

・サンシャイン水族館:入場券2,400円(スタンダード会員。通常2,600円~2,800円)※

・ライザップ:入会金が無料(2ヵ月以上コース一括払い。通常5万5,000円)

・PIZZA-LA:500円割引(ピザ含む税込4,000円以上注文)

・はるやま:特別クーポン半額(1着税込4万3,890円以上の品)

※ 掲載されている優待内容については、予告なく変更となる場合がございます。

出典:JCBカードS優待クラブオフ

JCBスマートフォン保険(※)は、スマートフォンの損害を補償する保険サービスだ。購入後24ヵ月以内に生じた破損を最大3万円まで補償する(自己負担額:1万円)。通信料をJCBカードSで支払っている場合に対象となる。

※ 下記①~②の条件を満たしている場合、補償が適用されます。

①補償対象スマートフォンの通信料の支払いに、JCBゴールドを指定

②事故発生の時点で、補償対象スマートフォンの通信料を直近3ヵ月以上連続で支払う

※ 購入後24ヵ月以内のスマートフォンが補償対象となります

| 年会費 | 永年無料 |

|---|---|

| ポイントの種類 | Oki Dokiポイント |

| 還元率 | 0.5~10.0%(※) |

| 国際ブランド | JCB |

| セキュリティ | 利用通知サービス(My安心設定) |

| 付帯特典 | 海外旅行保険(最高2,000万円、利用付帯) |

| 付帯サービス | 会員制割引優待サービス(JCBカードS優待クラブオフ) |

| ETCカード | 年会費:無料 発行手数料:無料 |

| カード発行会社 | JCB |

| 詳細 | 公式サイト |

出典:JCBカードS公式サイト

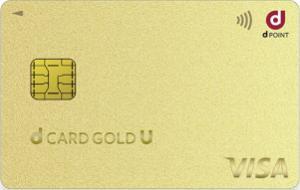

dカード GOLD Uは初めてのゴールドカードにぴったり

- 18歳から申し込めるゴールドカード、2年目以降の年会費は満22歳まで条件を満たせば実質無料

- 国内外の旅行保険が利用付帯&国内・ハワイの主要空港ラウンジ無料サービス

- ドコモ利用料金は還元率5.0%(※2)

dカード GOLD Uは新社会人で「ゴールドカードを持ちたい」と考えている人にぴったりだ。

なぜなら18歳以上(高校生を除く)~29歳以下が対象で、年会費はゴールドカードとしてはかなり安い3,300円(税込)に抑えられているからだ。さらに2年目以降の年会費は、次のいずれかを満たすと実質無料になる。

・入会月~翌年入会月前月末の利用額が30万円以上

・入会月前月末時点にeximo、eximoポイ活、ahamo契約があること(2年目のみ)

出典:dカード GOLD U公式サイト

dカード GOLD Uには、ゴールドカードらしい特典も充実している。

例えば旅行保険は、海外だけでなく国内も補償の対象だ。旅行代金をdカード GOLD Uで決済することで適用される。

また無料の空港ラウンジサービスも、国内の主要空港とハワイ(ダニエル・K・イノウエ国際空港)で利用可能できる。

・最高1,000万円の国内旅行保険(利用付帯、29歳以下限定)

・国内およびハワイの主要空港の無料ラウンジサービス

※dカード GOLD Uは満30歳以降の最初の更新でdカード GOLDへ自動切換(要審査)

出典:dカード GOLD U公式サイト

さらにドコモ回線の契約者は、通信料金の特典も受けられる。

対象のプランをdカード GOLD Uで支払うと、料金から毎月187円(税込)が割り引かれる(dカードお支払割)。さらに、利用料金の5.0%分のポイントも進呈される(dポイントクラブご優待)。

格安でゴールドカードを持ちたい人や、ドコモユーザーにはかなりおトクなクレジットカードです。

若山卓也(ファイナンシャル・プランナー)

| 年会費 | 3,300円(税込)(※1) |

|---|---|

| ポイントの種類 | dポイント |

| 還元率 | 1.0% |

| 国際ブランド | Visa、Mastercard |

| セキュリティ | 利用制限サービス(あんしんご利用制限) |

| 付帯特典 | 海外旅行保険(最高2,000万円、利用付帯、29歳以下限定) 国内旅行保険(最高1,000万円、利用付帯、29歳以下限定) |

| 付帯サービス | ドコモ利用料金(※2)の還元率5.0% |

| 支払方法 | 1回、2回、分割、リボ、ボーナス(1回) |

| ETCカード | 年会費:無料 年1回以上の利用がない場合は2年目以降550円(税込)(※3) |

| カード発行会社 | NTTドコモ |

| 詳細 | 公式サイト |

入会月時点で満22歳以下(翌年の入会月前月末時点で23歳を含む)

入会月~翌年入会月前月末の利用額が30万円以上

入会月前月末時点にeximo、eximoポイ活、ahamo契約があること

※2.ドコモのケータイ(ahamo/irumoを除く)および「ドコモ光(ahamo光を除く)」の各種割引サービス適用後の利用金額が対象(端末代金、事務手数料、工事料など一部対象外あり)

※3.クレジットカード番号が「4363」「5344」「5365」のいずれかから始まる場合、利用の有無にかかわらず無料

出典:dカード GOLD U公式サイト

エポスカードは1万店舗の優待店で割引やサービスが受けられる

- 丸井グループで年4回10%割引&オンラインショップの配送料が無料

- 1万店舗の優待店で割引やサービスが受けられる

- 年会費が永年無料

エポスカードは、丸井グループの系列店で特典が手厚い。

年4回開催される「マルコとマルオの7日間」では、「マルイ」「モディ」「マルイのネット通販」で10%割引が受けられる。「マルイのネット通販」は、カード会員なら配送料が常に無料だ。

その他の店舗でもエポスカード会員限定のサービスが用意されている。優待店では、割引や優待価格といったサービスを受けられるほか、演劇や美術展などのチケットを優待価格で購入できる。

・カラオケ館:カラオケルーム料金30%割引

・リンガーハット(モリタウン昭島店):5%割引

・ホテルズドットコム:国内・海外ホテルが8%割引

・ベルトラ:国内ツアー代金7%割引、海外ツアー6%割引(ハワイは8%割引)

・ノジマオンライン:エポスポイント還元率5倍(2.5%)

・コンタクトのアイシティ:店頭価格から割引

出典:エポトクプラザ

また券面デザインの豊富さもエポスカードの特徴だ。さまざまなキャラクターやアニメ、アーティストとのコラボもあり、人と少し違うクレジットカードを持ちたい人にもぴったりだろう。

| 年会費 | 永年無料 |

|---|---|

| ポイントの種類 | エポスポイント |

| 還元率 | 0.5% |

| 国際ブランド | Visa |

| セキュリティ | 利用通知サービス(あんしんサービス) |

| 付帯特典 | 海外旅行保険(最高3,000万円、利用付帯) |

| 付帯サービス | 丸井グループの対象店舗で年4回10%割引 (マルコとマルオの7日間) |

| 支払方法 | 1回、2回、分割、リボ、ボーナス(1回) |

| ETCカード | 年会費:無料 発行手数料:無料 |

| カード発行会社 | エポスカード |

| 詳細 | 公式サイト |

新社会人向けクレカの選び方!初めての一枚を選ぶときの3つのポイント

新社会人が初めてのクレジットカードを選ぶときにチェックしたいのが、年会費とポイント還元率、付帯サービスだ。

年会費とは、クレジットカード会員が毎年支払うものだ。新社会人は一般に、収入がまだ低い時期であることが多い。そのため高額な年会費は家計を圧迫する要因となる。無料のものを選べば家計の負担がないため、収入がまだ高くない間でも持ちやすいと考えられる。

ポイント還元率は、利用額に対して何円相当のポイントが付与されるかを示す指標だ。基本的に率が高いほどお得に利用できるだろう。

また付帯サービスは、クレジットカード会員が利用できる特典だ。優待価格で商品の購入やサービスの利用ができるもの、付帯する保険で補償を受けられるものなどがある。

海外旅行が多い人なら旅行保険、ショッピングをよく利用する人ならショッピング保険といったように、自分のライフスタイルに合わせて付帯サービスを選べばメリットは大きい。

年会費無料で保有コストがかからない

新社会人は、年会費が無料のカードを選びたい。仕事を始めたばかりの時期は一般的に収入が低いケースも多く、会費を払うのは家計への負荷が高いと考えられるためだ。

「賃金構造基本統計調査」を見ると、新入社員の賃金は平均を下回る傾向が読み取れる。

| 新入社員 | 平均 | |

| 高校卒 | 18万6,800円 | 28万1,900円 |

| 専門学校卒 | 21万4,500円 | 30万200円 |

| 高専・短大卒 | 21万4,600円 | 29万7,400円 |

| 大学卒 | 23万7,300円 | 36万9,400円 |

| 大学院卒 | 27万6,000円 | 47万6,700円 |

出典:厚生労働省 令和5年賃金構造基本統計調査

月20万円前後の給与の場合、数万円の年会費は家計への負担を感じるのではないだろうか。これが年会費無料のクレジットカードなら気軽だろう。収入が少ない、あるいは安定しない新社会人でも持ちやすい。

例えば三井住友カード(NL)は永年無料だ。しかし三井住友カード ゴールド(NL)は5,500円(税込み)の年会費がかかる(※)。

※年間100万円のご利用で翌年以降の年会費永年無料

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

さらに三井住友カード プラチナプリファードは3万3,000円(税込み)、三井住友カード プラチナは5万5,000円(税込み)と、上位カードになるほど年会費は上がる。

- 三井住友カード(NL):永年無料

- 三井住友カード ゴールド(NL):5,500円(税込)(※1)

- 三井住友カード プラチナプリファード:33,000円(税込)

- 三井住友カード プラチナ:55,500円(税込)

※1 年間100万円のご利用で翌年以降の年会費永年無料。年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

出典:三井住友カード(NL)、三井住友カード ゴールド(NL)、三井住友カード プラチナプリファード 公式サイト

年会費無料のクレジットカードであっても、基本的な機能は十分備えているので安心してください。

若山卓也(ファイナンシャル・プランナー)

ただしデメリットとして、年会費無料のものはステータスカード(ゴールドやプラチナ)と比較すると特典が限定される傾向にあることが挙げられる。

◾️年会費無料カードとステータスカードの特典の比較

例えば、年会費の高い三井住友カード プラチナプリファードにはショッピング保険が付帯する。補償額は最大500万円で、損害が3,000円を超えた部分が補償される。高額な商品をよく購入する人にはメリットが大きい。

一方で、年会費無料の三井住友カード(NL)にはショッピング保険は付帯しない。

| ショッピング保険 | 年会費 | |

|---|---|---|

| 三井住友カード プラチナプリファード | 補償限度額500万円 | 33,000円(税込) |

| 三井住友カード(NL) | なし | 無料 |

新社会人は、あまりに高額な品物の購入機会は少ないと考えられる。そのためショッピング保険は必要な特典とは言い難い。

また年会費が高額になると、他にもコンシェルジュサービスによる旅行の手配や、空港ラウンジの利用、高級レストランの予約代行など、さまざまな特典が受けられる。

コンシェルジュによるホテル、航空券、JR特急券の予約

海外・国内の空港ラウンジ無料利用

国際線空港〜自宅の手荷物宅配サービス スーツケース1つまで無料 など

・JCB プラチナ:年会費2万7,500円(税込)

コンシェルジュによる国内ゴルフ場手配やレストランの予約

海外・国内の空港ラウンジ無料利用

名門ゴルフクラブへの入会

これらの特典は、海外旅行を頻繁に行ったりビジネスで高級レストランを利用したりするようなビジネスパーソンにとっては魅力的だ。一方で年会費無料カードにはコンシェルジュサービスは付帯しないことが多い。

しかし新社会人は出張などもそれほど多くないことが予想され、頻繁にコンシェルジュサービスや空港ラウンジを利用する機会は少ないだろう。

このように、ステータスカードの特典は新入社員には年会費に見合わないことも多いです。無料のクレジットカードで十分と言えるでしょう。

若山卓也(ファイナンシャル・プランナー)

ポイント還元率が高くてお得

クレジットカードを選ぶ際には、ポイント還元率を確認することが重要だ。

率が高いものを選ぶことで、年間で得られるポイントが大きく異なり、日常の買い物や旅行などでお得に利用できる。

ポイント還元率は、カードの利用額に対し何円相当のポイントが付与されるかを表す。

還元率は、クレジットカードごとに異なる。例えば三井住友カード(NL)は0.5%、三井住友カード プラチナプリファードは1.0%、リクルートカードは1.2%だ。

- 三井住友カード(NL):0.5%

- 三井住友カード プラチナプリファード:1.0%

- リクルートカード:1.2%

出典:三井住友カード(NL)、三井住友カード プラチナプリファード、リクルートカード 公式サイト

例えば年間利用額が100万円で還元率0.5%の場合は、5,000円相当のポイントが付与される。これが1.0%のクレジットカードなら1万円、1.2%なら1万2,000円相当を得られる。

このように、基本的に還元率は高ければ高いほどお得だ。できる限り率の高いクレジットカードを選ぶべきだろう。

◾️還元率が高くても年会費が高額なものや条件付きのものは一考を

還元率が高いクレジットカードの中には、年会費がかかるものも多い。例えば三井住友カード プラチナプリファードは1.0%だが、会費が3万3,000円かかる。

いくら還元率が高くても、高額の年会費は出せないと感じる新社会人も多いでしょう。

そのため基本的には、年会費無料のものの中から高還元率のクレジットカードを選ぶことをおすすめします。

若山卓也(ファイナンシャル・プランナー)

- リクルートカード:還元率1.2%

- 楽天カード:還元率1.0%

- PayPayカード:還元率最大1.5%※

※ご利用金額200円(税込)ごとに最大1.5%のPayPayポイント※ がもらえます。

※ PayPayカードをPayPayアプリに登録およびPayPayステップの条件達成が必要。

※出金・譲渡不可。PayPay/PayPayカード公式ストアでも利用可能。

なお、所定の手続き後にPayPay加盟店にて使用できます。

手続きはこちらからご確認ください。

※ポイント付与の対象外となる場合があります。

例)「PayPay決済」「PayPay(残高)チャージ」「nanacoクレジットチャージ」

「ソフトバンク通信料(ワイモバイル、LINEMOを含む)」

「ソフトバンク・ワイモバイルまとめて支払いを介してのPayPay残高チャージのご利用分」

出典:リクルートカード、楽天カード、PayPayカード 公式サイト

またクレジットカードによっては、特定の店舗での利用に限って高還元率が適用されるものや、ポイントの有効期限が1年と短いものなどがある。

例えばイオンカードは、イオンスーパーなどで利用すれば還元率は1%だ。しかし、そのほかの店舗では0.5%となる。近くにイオンがない人が、このカードを選んでも高い還元は得られないこととなる。

広告などの情報だけで「高還元率だ」と判断しても、有効活用しにくいケースがあるため注意しよう。

付帯サービスが自分のライフスタイルに合っている

クレジットカード選びでは、付帯サービスもしっかりとチェックしておきたい。

付帯サービスにはさまざまなものがあるが、年会費無料のカードでよく見られるのは「保険」「ポイント還元率のアップ」「優待サービス」などだ。

付帯サービスは、自身のライフスタイルに合ったものを選ぶとよいだろう。

・ネットショッピングをよく利用する人:ショッピング保障保険が付帯しているカード(JCB カード、エポスカードなど)

・ポイントを効率的に貯めたい人:ポイント還元率のアップサービスがあるカード(エポスカードなど)

・外食やレジャーが多い人:優待サービスの充実したカード(JCBカードS、エポスカードなど)

◾️保険

クレジットカードには、旅行保険やショッピング保険が付帯するケースが多い。

旅行保険は旅行中のケガなどで生じた損害を、ショッピング保険は購入した商品の破損や盗難などで生じた損害を補償する。

| 海外旅行保険 | 国内旅行保険 | 海外 ショッピング保険 |

国内 ショッピング保険 |

|

|---|---|---|---|---|

| リクルートカード | 最高2,000万円 (利用付帯) |

最高1,000万円 (利用付帯) |

Visa・MasterCard:年間200万円、 JCB:年間200万円 |

Visa・MasterCard:年間200万円(※1)、 JCB:最高200万円、 |

| JRE CARD | 最高500万円 (利用付帯) |

最高1,000万円 (利用付帯) |

― | ― |

| エポスカード | 最高3,000万円 (利用付帯) |

― | ―(※2) | ―(※2) |

※2.年間50万円まで補償する「エポスお買物あんしんサービス」あり(利用料:年間1,000円)

出典:リクルートカード、JRE CARD、エポスカード 公式サイト

◾️ポイント還元率のアップ

特定の支払いで還元率が上昇するサービスも多い。

例えばエポスゴールドカードは、「選べるポイントアップ」で指定した支払先の還元率を最大3倍にできる。

「エイブル(月払家賃)」や「大東建託(月払家賃)」を指定すれば家賃でも手厚い還元を受けられるので、引越のタイミングで持っておくとお得だ。

◾️優待サービス

優待サービスを受けられるクレジットカードもある。

例えばJCBカードSは「JCBカードS優待クラブオフ」が付帯し、国内外20万ヵ所以上で割引やサービスなどの優待を受けられる。

- 映画鑑賞チケット一般2,000円→1,500円

- PIZZA-LAピザを含む4,000円以上の注文1回で500円引き

出典:JCBカードS 公式サイト

エポスカードは全国1万店舗以上の対象店舗で優待が受けられる。

- 富士急ハイランドフリーパス7,500~7,800円→5,800円

- カラオケ館渋谷店 カラオケルーム料金30%OFF

出典:エポスカード公式サイト

余暇のレジャーや、ランチ、仕事帰りの飲み会など、新社会人にとっても活用シーンの多い優待が揃う。

新社会人・新卒はクレジットカードをいつ作るべき?

新社会人・新卒がクレジットカードを作るべきタイミングは、少しでもポイントを貯めたいなら入社前の学生のうち、審査落ちをなるべく避けたいなら入社後だ。

少しでも多くポイントを貯めたいなら入社前

ポイントをできるだけ貯めたいなら、入社前にクレジットカードを作っておくといいだろう。

早くクレカを利用し始めるほど、ポイント獲得の機会が増えるためだ。学生のうちから貯めておけば、新生活でポイントを活用できるメリットもある。

クレジットカードは学生でも申し込めます。原則として18歳以上なら親の同意なく作成可能です。

なお、高校生は申し込みの対象外としているカードが多いです。またゴールドやプラチナといったステータスカードは、学生では審査通過が難しいでしょう。

若山卓也(ファイナンシャル・プランナー)

学生向けにキャンペーンを展開するクレジットカードもあるため、卒業前であればお得に作れるケースも多い。

社会人になるとこれらのキャンペーンは受けられない。

【入社前にクレジットカードを作るデメリット】

ただし就職後に申し込む場合と比べ、学生のうちは限度額が小さくなることが想定される。

クレジットカードの限度額は、法令で上限が定められている。上限は「支払可能見込額」の90%だ。支払可能見込額は、年収から生活維持費とクレジット債務を差し引いて求められる。

学生の場合、収入は少ないことが多いだろう。収入が全くないと支払可能見込額もゼロとなる。この場合、カード会社は限度額を設定できない。つまり審査に落ちることとなる。

なおこのルールには例外措置が設けられている。限度額30万円以下のカードを発行するときは、支払可能見込額の調査が免除される。

したがって限度額30万円以下のクレジットカードなら、収入がない学生でも審査に通過できる可能性がある。

例外措置があるとはいえ、収入が少ないと審査に落ちる可能性は高くなる。また、たとえ通過できても、収入の少なさから限度額は少額にとどまる可能性が高い。

クレカの審査落ちを避けたいなら入社後

学生がクレカの審査落ちをできるだけ避けたい場合、また比較的まとまった限度額で申し込みたい場合、クレジットカードは入社後に申し込むといいだろう。

カード会社は、申告された職業や収入に基づいて支払い能力を調査するため、審査通過の可能性は学生と比べて高くなるからだ。

また前述したように、支払見込み額は収入をベースに算出されるため、学生よりクレジットカードの限度額も高くなりやすいだろう。

【クレジットカードを入社後に作るデメリット】

ただし新社会人になってクレジットカードを作る場合、ポイントを得る機会を失う可能性がある。学生のうちに利用していればその年数分だけ還元を得られる。

| 期間 | 獲得ポイント |

|---|---|

| 1年 | 3,600 |

| 2年 | 7,200 |

| 4年 | 1万4,400 |

| 6年 | 2万1,600 |

新社会人を待ってカードを作った場合、待った年数分だけ機会損失となる。

クレカ審査のポイント!新社会人は作りやすいって本当?

ここでは、クレジットカードの審査のポイントや、なぜ新社会人が審査で有利とされるのかという2つの理由を深掘りする。さらに、通過の可能性を高める具体的なチェックリスも解説していこう。

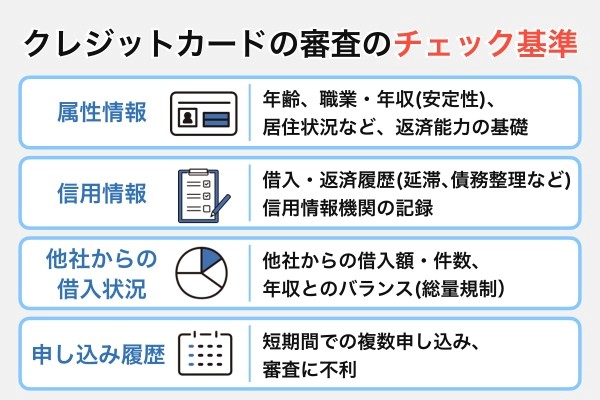

クレジットカード審査のポイント

クレカの審査で主にチェックされるのは、以下の項目だ。

| チェック項目 | 確認内容・重視される点 |

|---|---|

| 属性情報 | 年齢、職業・年収(安定性)、居住状況など。返済能力の基礎 |

| 信用情報 | 借入・返済履歴(延滞、債務整理など)。信用情報機関の記録 |

| 他社からの借入状況 | 他社からの借入額・件数。年収とのバランス(総量規制) |

| 申し込み履歴 | 短期間での複数申し込み。審査に不利 |

これらの情報は、申込者の安定性や返済能力の基礎的な部分を判断するために用いられる。特に安定した収入があるかどうかが重要な審査基準だ。

・属性情報

属性情報とは、年齢、職業(雇用形態、勤続年数)、年収、居住形態(持ち家か賃貸か、居住年数)、家族構成などだ。

これらの情報は、申込者の安定性や返済能力の基礎的な部分を判断するために用いられる。特に安定した収入があるかどうかが重要な審査基準だ。

・信用情報

信用情報も最も重要視される項目だ。

信用情報機関(CIC、JICC、KSCなど)に登録されている、ローンやキャッシングの契約内容や返済状況、クレジットカードの利用・支払い履歴(支払い遅延、延滞、代位弁済、強制解約など)、債務整理や自己破産の有無、現在の借入残高などがチェックされる。

過去に支払いの延滞など、ネガティブな情報(いわゆるブラック情報)があると、通過は極めて難しくなる。

・他社からの借入状況

現在、他の金融機関や貸金業者からどのくらいの借入があるか、件数はどのくらいかなどがチェックされる。

借入額が年収に対して多すぎる場合(返済負担率が高い)、新たな借入=クレジットカードの利用は返済能力を超えると判断され、落ちる原因となる。

貸金業法が定める総量規制(年収の3分の1を超える貸付を原則禁止とする)に抵触していないかも確認される。

・申し込み履歴

短期間に複数のクレジットカードやローンに同時に申し込んでいる場合、いわゆる「申し込みブラック」とみなされ、審査に不利に働くことがある。「よほどお金に困っているのでは?」と疑念を持たれるためだ。

一度に複数のクレジットカードを申し込むことは避け、目安として1ヶ月間に申し込むクレジットカードは2~3社程度に抑えておこう。

また、審査に通らなかったら別のクレジットカードに申し込むことをおすすめする。

新社会人が審査で有利とされる2つの理由

この観点から見ると、新社会人は一見不利にも思えるが、実は次の2つの理由でプラス評価を得やすい傾向にある。

・新社会人は将来性が期待される

新社会人は、正社員として企業に就職していることが多く、今後長期にわたって安定収入が見込めると判断される。そのため、カード会社から「将来性あり」と評価されやすい。

現在の年収がさほど高くなくても、将来的に優良顧客へと育つことが期待され、審査で有利に働くケースが多い。

・信用情報がクリーン

新社会人の多くは、信用情報(クレジットヒストリー)に傷がないことも強みだ。

信用情報とは、ローンやクレジットカードの利用・返済履歴を指す。カード会社は審査時、法律で定められた信用情報機関を必ず照会し、延滞などの事故歴がないかを確認する。

これまでクレジットカードやローンの利用経験がない新社会人は、信用情報がクリーンであるケースがほとんどであるため、この状態が審査にプラスに作用する。

クレカの審査をスムーズに通過するためのチェックリスト

ここでは、申し込み前に確認すべきチェックリストを紹介する。

・申し込み情報に間違いはないか

申し込みフォームの氏名、住所、生年月日、勤務先情報などは正確に入力しよう。漢字の変換ミスや住所の抜け漏れ、電話番号の誤入力があると、本人確認が取れず審査が長引く可能性がある。送信前には必ず複数回チェックしよう。

・キャッシング枠を高額に設定していないか

キャッシング枠とは、クレジットカードで現金を借り入れできる枠のことだ。この枠を希望すると、ショッピング枠とは別に、貸金業法に基づく厳格な審査が加わり、審査通過が難しくなることがある。

現金を借りる予定がなければ、キャッシング枠は0円か、必要最低限に抑えよう。

もしあとからキャッシング枠が必要になったら、作成後に追加することもできる。

・複数のカードに同時申し込みしていないか

「とりあえず複数申し込んでみる」という行動は避けよう。短期間(おおむね半年以内)に複数枚申し込むと、その履歴は信用情報機関に残る。

この情報を見たカード会社は、「経済的に困っているのでは?」と慎重になり、審査に通りにくくなる。これが「申し込みブラック」と呼ばれる状態だ。

申し込みは1枚ずつ行ったほうが無難だ。

・日中連絡の取れる電話番号を記載したか

クレカの審査ではカード会社から、申し込み内容確認や勤務先への在籍確認で電話がある場合がある。その際に連絡が取れないと、審査が滞る原因になる。

申し込みフォームには、日中つながりやすい自分の携帯番号を正確に入力しよう。また、申し込み後は知らない番号からの着信にも気を配るようにしよう。

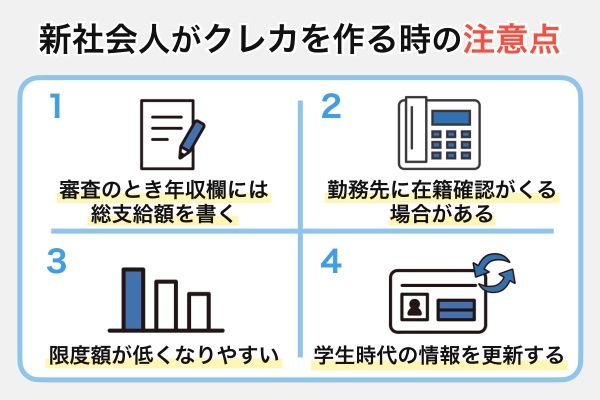

クレカを申し込む時の注意点!審査や年収欄はどうする?

新卒や新社会人がクレジットカードを作る場合の注意点は次の4つだ。初めてクレカを作る場合は必ず確認しておくようにしよう。

審査のとき年収欄には総支給額を書こう

総支給額とは、いわゆる「額面」のことだ。税金や社会保険料などが控除された「手取り金額」を誤って記入しないように注意したい。

また年収は、今後も継続的に得られるものを申告する。学生時代のアルバイトなど、今後の収入がないものは含めないようにしよう。

収入が勤務先の1ヵ所に限られるなら、その勤務先から得られる収入のみを申告する。

なお新卒の場合、1年間の収入が確定していないことが想定される。この場合は、概算で申告してかまわない。例えば月給に12ヵ月を乗じたものを年収として申告するといったケースが考えられる。

【年収は自己申告。ただし虚偽申告はNG】

クレジットカードの申し込みで申告する年収は、基本的に申込者の自己申告です。源泉徴収票といった、年収を証明する書類は原則として提出する必要はありません。

自己申告とはいえ、年収は正確な情報を申告する必要があります。虚偽の情報で申し込むことは絶対に避けましょう。明らかになった場合、会員資格の取り消しや、残高の一括での返済が請求される可能性があります。

若山卓也(ファイナンシャル・プランナー)

社会人は勤務先に在籍確認がくる場合がある

在籍確認は、「申込者が申告した勤務先へ所属しているか」をクレジットカード会社が確認する作業のことだ。

勤務先への電話で行われることが多い。

申込者本人が直接話ができなくても、所属が確認できれば完了する。例えば電話の受け手から「申込者は離席中」などの文言を得られた場合、通常は在籍確認が取れたとみなされる。

【在籍確認はプライバシー厳守】

在籍確認で職場にクレジットカードの申し込みを知られる可能性は低いと考えられます。

電話は担当者の個人名でかかってくることが多く、また、目的が在籍確認だということも明かされません。申込者以外が電話を受けても、クレジットカードの審査であることは気づかれにくいでしょう。

若山卓也(ファイナンシャル・プランナー)

新社会人は限度額が低くなりやすい

限度額とは、「そのカードで一度に利用できる金額の上限」のことだ。

新社会人がクレジットカードの限度額が低くなる一つ目の理由として、「働き始めは年収が低い傾向がある」ことが挙げられる。

クレジットカード会社は貸し倒れを予防するため、利用者の支払能力を審査する。その際、年収は重要な判断材料となる。一般的に、新社会人の収入はまだ低い傾向があるため、利用限度額も低めに設定される。

二つ目の理由は、新社会人の場合、一般的にクレジットヒストリーが少ないことが挙げられる。

クレジットヒストリーとは、カードやローンの利用状況や返済履歴などのことで、信用情報機関(※)に登録される。カード会社は審査時にこれを照会し、申込者の信用度を調査している。

※クレジットカードやローンの取引状況や返済履歴などを登録・管理している機関のこと。CICやJICCなどがある。

しかし新社会人のようにクレジットヒストリーが浅い場合、カード会社は申込者の信用度を判断する情報が少なくなり、高額な限度額を設定しにくくなる。

もっとも審査基準は各社で異なり、基本的に機密情報だ。利用履歴が全くないからといって、必ずしも限度額が低くなるとは限らない。

学生時代に作ったクレジットカードの情報を更新する

通常、カード会社は登録情報の変更を速やかに届け出るように会員へ求めている。勤務先だけでなく、転居した場合は住所や電話番号なども最新のものへ更新しておこう。

なおカード会社は、発行後も途上与信(モニタリング)で信用情報を定期的に確認している(出典:CIC)。

別のカードを作ると信用情報が更新され、学生時代に作ったものの登録情報と合致しない事態が想定される。

学生時代に作ったカードがあるなら、できるだけ早く情報を更新しておくほうが無難だ。

なお学生向けのものの一部は、卒業後で自動的に一般カードへ切り替わる。その場合も、登録情報は最新のものへ変更する手続きが必要だ。

社会人のクレジットカードの賢い使い方

学生が社会人になって初めてのクレジットカードを持ったら、次の4つのポイントを把握して賢く使いこなそう。

何も考えず単に買い物だけで使うよりも、固定費の支払いをクレジットカードまとめるとポイントをかなり効率的に貯められる。これこそぜひ取り入れたい「賢い使い方」だ。

一方で、クレジットカードは使い方を誤ると損失につながる場合もある。

またキャッシングは、簡単に現金を引き出すことができる便利なサービスだが、金利が高く多重債務といった借金問題に発展する可能性もある。

さらに知識として知っておきたいのが「クレジットヒストリー」だ。カードに申し込み、利用すると、その情報は信用情報機関に登録される。延滞や滞納があると、将来住宅ローンや車のローンを組む際に不利になる可能性がある。

ポイントを賢く貯めてお得に使う

ポイントを効率的に貯めるには、固定費の支払いをクレジットカードに置き換えることを検討したい。

新社会人を機に初めての一人暮らしを始める人も多いだろう。生活していくと、少なくない固定費が生じる。

固定費とは、毎月一定の額で発生する支払いだ。この支払いをクレジットカードに置き換えるだけで、支出を増やすことなく自然とポイントが貯まっていく。

例えば月に15万円の固定費を支払っている場合、還元率1.0%のカードで支払えば毎月1,500円相当のポイントが付与される。年間では1万8,000円相当だ。

| 月の支払額 | 月のポイント | 年間ポイント | |

|---|---|---|---|

| 通信費 | 1万円 | 100円相当 | 1,200円相当 |

| 水道・光熱費 | 1万円 | 100円相当 | 1,200円相当 |

| 交通費 | 2万円 | 200円相当 | 2,400円相当 |

| 食料費 | 3万円 | 300円相当 | 3,600円相当 |

| 家賃 | 8万円 | 800円相当 | 9,600円相当 |

| 合計 | 15万円 | 1,500円相当 | 1万8,000円相当 |

支払先でクレジットカードを使い分ける方法も効果的だ。特定の支払先で還元率を上昇させるカードは多い。

分割払い・リボ払いは使い方次第

分割払いとリボ払いは、どちらもカード利用代金を複数に分けて支払う方法だ。分割払いは回数を決めて支払い、リボ払いは1回あたりの金額を決めて支払う。

分割払いは、「3回」や「4回」といったように支払回数を指定する。そのため決済時に完済時期が確定する。

リボ払いは、「5,000円」や「1万円」のように1回あたりの返済額を指定する。原則として決済額にかかわらず一定の額を支払い続け、その結果として完済を迎えることとなる。

分割払いやリボ払いのメリットは、家計の負担を軽くできることだ。支払いを遅らせることで収支に余裕が生まれる。このメリットを「期限の利益」と呼ぶ。

仮に6回払いを選択すれば、6か月という期間にわたって、6回に分けて代金を支払えばいいという利益を得ることができます。これを「期限の利益」といいます。支払いの遅滞の程度が著しくなると、消費者はこの利益を失います。

出典:日本クレジット協会

一方、分割払いやリボ払いには金利の負担が生じるデメリットがある。

例えば三井住友カードの場合、分割払いの金利と手数料は以下のようになる。支払回数に比例して手数料が増えていることがわかる。

| 金利(実質年率) | 分割払い手数料 | |

|---|---|---|

| 3回 | 12.20% | 2,040円 |

| 6回 | 13.86% | 4,080円 |

| 12回 | 14.74% | 8,160円 |

| 18回 | 14.94% | 1万2,240円 |

| 24回 | 14.96% | 1万6,320円 |

| 30回 | 14.91% | 2万400円 |

| 36回 | 14.82% | 2万4,480円 |

なお分割払いのうち2回払いは、金利がかからないことが多い。また一般的にボーナス一回払いも金利負担がない。

- 楽天カード:無料

- PayPayカード:無料

出典:JCB、楽天カード、PayPayカード 公式サイト

どうしても一括払いが難しいときは、2回払いやボーナス一括払いを活用しましょう。

若山卓也(ファイナンシャル・プランナー)

キャッシングは危険なので避ける

クレジットカードには、キャッシング機能が付帯することもある。現金を手軽に借りられる便利な機能だが、金利負担や使い過ぎのリスクが伴う。

通常のショッピング利用は、利用者が現金を直接受け取ることはない。しかしキャッシングを利用すると、カード会社から現金を直接借りることができる。

利用すれば、現金が必要なシーンにも対応できる。加盟店以外での支払いや、慶事や弔事に伴う祝い金・見舞金を準備することも可能だ。

ただしキャッシングにも金利の負担がある。

例えば三井住友カード(NL)で10万円をキャッシングしたとき、支払い回数と利息総額は以下のようになる。

| 支払回数 | 利息総額 | |

|---|---|---|

| 支払額:月5,000円 | 26回 | 2万425円 |

| 支払額:月1万円 | 12回 | 9,845円 |

| 支払額:月1万5,000円 | 9回 | 6,863円 |

出典:三井住友カード 公式サイト

キャッシング枠は設定時に審査があるが、通過後は手軽に借りられることが多い。例えばコンビニATMやインターネットなどからすぐに借り入れが可能だ。

手軽に借りられる分、過剰に借りてしまうリスクも高まると考えられる。

借金が返済能力を超えると家計の破たんが懸念される。キャッシングは便利な機能だが、使い方には慎重になりたい。

クレジットヒストリーを積み重ねて信頼性を高める

クレジットカードの使い方で気を付けたいことの一つが信用情報だ。

ここでいう信用情報とは、クレジットカードの利用履歴を指す。「クレジットヒストリー(クレヒス)」と呼ばれることもある。

延滞などなく、利用履歴をしっかり積み重ねられればそれは記録され、信頼につながる。逆に支払いに滞りがあったなど、利用履歴に傷がつくと信頼を損なう可能性がある。

カードの利用履歴は、信用情報機関(個人のクレジットやローンの取引内容を登録する機関)に登録される。

信用情報機関には「CIC(株式会社シー・アイ・シー)」、「JICC(株式会社日本信用情報機構)」、「KSC(全国銀行個人信用情報センター)」の3つがあり、次のような情報が登録されている。

- 申込情報(名前や生年月日などの個人情報、申込年月日、申込商品の詳細)

- 契約情報(名前や生年月日などの個人情報、契約年月日、契約商品の詳細)

- 返済情報(請求額や支払履歴など)

- 異動情報(自己破産や任意整理、代位弁済、強制解約など)

加盟会社は、クレジットやローンの審査時に必ず信用情報を照会する義務がある。このときカード会社は、他社との取引記録も確認できる。

そのため、過去に起こした延滞などの金融事故の記録が残っていると、通過が難しくなるだろう。

また延滞が続けば、いずれ利用停止になるだろう。決済方法をクレジットカードに限定するサービスは利用が難しくなる。

このように信用情報の問題は、クレジットカードにとどまらない。延滞などの金融事故が記録されてしまうと、今後の生活に広く悪影響が及ぶ可能性がある。

そうならないためにもクレジットカードの支払いは、必ず期日までに行うようにしたい。

信用情報が良い状態にあると、クレジットカードの審査がスムーズに通ったり、より良い条件でローンを組むことができたりする可能性があります。

若山卓也(ファイナンシャル・プランナー)

将来的に住宅ローンやカーローンなどを組みたいと考えているなら、信用情報を良好に保つべきだ。クレジットカードの支払いを期日までに必ず行うことや、利用明細をこまめに確認することが重要となる。

よくあるQ&A

入社前と入社後のどのタイミングで申し込めばいいかについてだが、新生活のためにまとまった金額が必要になるのであれば、入社前のうちにクレカを作っておいたほうがいいだろう。その分、ポイントも貯まりやすい。

ただし入社前の学生のときに申し込むとクレカの限度額が小さくなる可能性があるため、比較的まとまった限度額を希望するのであれば入社後のほうが良いだろう。

これは、勤務期間が短く、収入の安定性や継続性がまだ十分に証明されていないためだ。

カードを継続的に利用し、期日通りの返済を積み重ねていくことで、後に限度額の増枠が認められる可能性がある。

カード会社は単なる年収額ではなく、「継続的かつ安定した収入があるか」を重視する傾向にある。

正社員でなくても、アルバイトやパートなどで一定の収入が継続していれば、一般的なクレジットカードの審査に通る可能性は十分にある。

こうしたカードは申込基準がやや緩めに設定されている場合が多い。具体的にはACマスターカードや楽天カードなどがその例として挙げられる。

多くのカード会社は、申込時に明確な年収基準を設けておらず、収入の安定性を重視しているためだ。

審査に不安がある場合は、キャッシング枠を希望せずに申し込むことで、通過率が上がることもある。

また、短期間で何枚も申し込むと信用情報に悪影響を与える可能性もある。まずは還元率が高いカードを1枚持ち、使い慣れたら特典のあるサブカードを検討するとよいだろう。

ただし学生の場合、社会人と比べると審査の通過は難しくなると考えられる。また収入の少なさから、限度額は小さくなる可能性が高い。これらを避けたいなら、入社後の申し込みがいい。

なおクレジットカードは、入社前でも作成可能だ。申し込みを受け付けているものなら、18歳以上であれば審査に通過できる可能性はある。職業は、学生など申し込み時点の情報を申告し、年収はアルバイトなどの収入をもとに申告する。

収入が全くない場合、年収はゼロで申告する。限度額30万円以下のものは支払可能見込額の調査が免除されるため、年収をゼロと申告した場合でも審査に通過する可能性はある。

信用情報機関は、申込者の勤務先情報も登録する。退職後に転職後の勤務先や無職であることを申告してクレジットやローンを申し込んだ場合、信用情報機関の情報も書き換えられる。カード会社が信用情報機関に照会すれば、職業の情報が変わったことが知られることとなる。

退職や転職で職業に変更がある場合、速やかに申告したい。

アルバイトなどの収入がある場合、年収欄には「1ヵ月あたりの収入×12ヵ月」の情報を記載する。収入が全くない場合は、その旨を申告する。

ただし故意に虚偽の申告することはおすすめできない。クレジットカードは、規約で虚偽の申告を禁じているからだ。実態より高い年収で申し込み、それが虚偽だと判明した場合、利用停止や強制退会となる可能性がある。

クレジット債務が多い場合も、カードを作るのは難しくなる。審査では年収から生活維持費と債務を差し引いた「支払可能見込額」が調査されるが、この額が少ないと支払い能力が低いと判断され、落ちる可能性がある。

同じく過去に延滞などの記録がある場合も、支払い能力が低いとみなされ、作れないケースがある。

証券外務員一種、AFP、プライベートバンキング・コーディネーター資格保有。

Twitter:@FP38346079

証券外務員一種、AFP、プライベートバンキング・コーディネーター資格保有。

Twitter:@FP38346079