PR

本サイトにはプロモーション広告を含みます。なお、掲載されている広告の概要や評価等は事実に反して優遇されることはありません

JCB カード Wと三井住友カード(NL)の違いを比較!どっちがおすすめ?

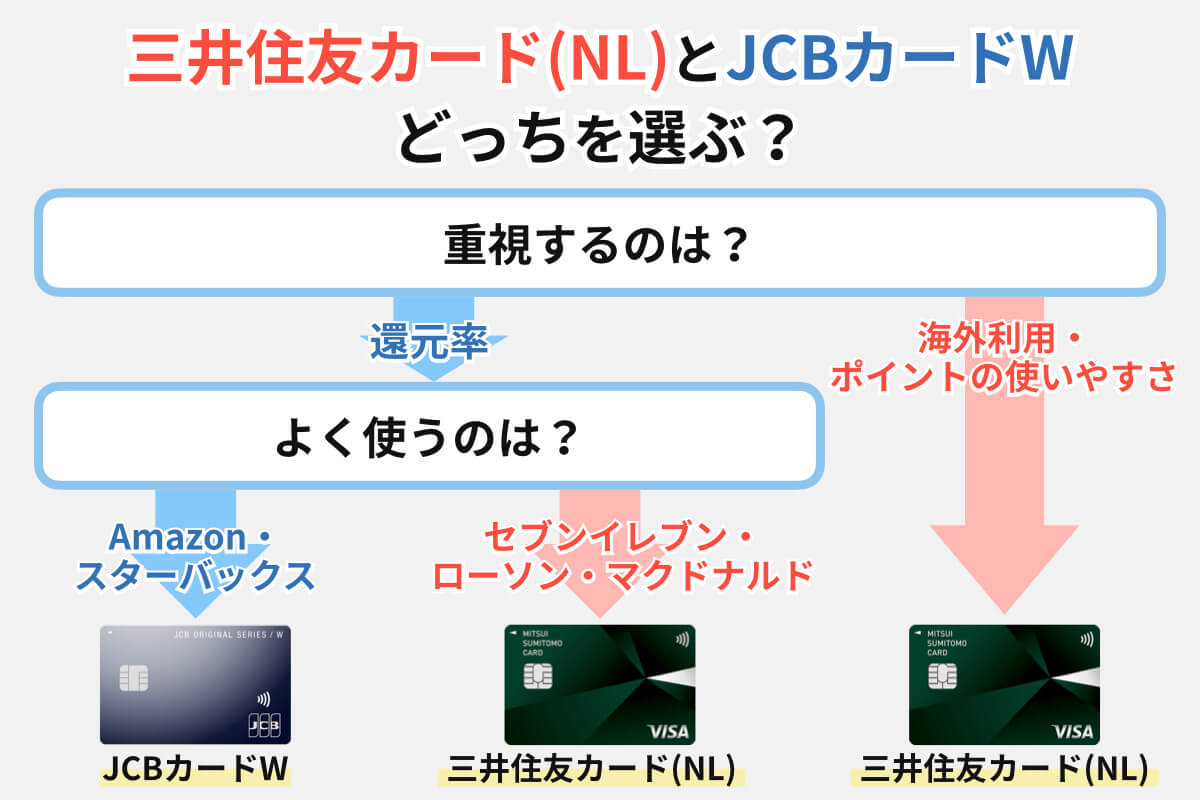

JCB カード Wと三井住友カード(NL)は、どちらも年会費無料でありながら高い人気を誇るクレジットカードだが、ポイント還元率・特典・国際ブランドには明確な違いがある。

2枚を比較すると、基準還元率はJCB カード Wが1%と、三井住友カード(NL)の0.5%よりも優れている。

一方で、特定店舗の還元率では三井住友カード(NL)がセブン‐イレブンなどの対象コンビニやファミレスで最大7%のポイント還元率になるため、これらの対象店舗を日常的に利用する方におすすめだ。

また、貯まるポイントもJCBカードはJ-POINT、三井住友カードはVポイントが貯まる。交換の手間なく使いたい人には三井住友カードがおすすめだ。

さらに、JCB カード Wの国際ブランドはJCBのみ選択が可能だ。海外利用を考えている人は、VisaまたはMastercardから選べる三井住友カード(NL)が適している。

どちらも年会費無料なので、どっちにするか迷ったら2枚持ちをして使い分けるのも良いだろう。

(公式サイト) 三井住友カード(NL)に申し込む

(公式サイト)

JCBカードのJ-POINTは還元率1.0%になるポイント交換先が少なく、キャッシュバックだと還元率は0.7%相当になってしまいます。一方、三井住友カードのVポイントはポイント交換せずにお店で使用可能。キャッシュバックも1ポイント=1円のレートでストレスフリーで利用できます。

| カード名 | JCB カード W | 三井住友カード (NL) |

|---|---|---|

|

|

|

|

基本 還元率 |

1.0% | 0.5〜7%(※) |

|

特定店舗 の 還元率 |

・スターバックス: 最大10.5% ・Amazon:2.0% ・メルカリ:1.5% など |

・セブン‐イレブン:最大10%(※1) <最大7%還元> ・ローソン ・マクドナルド ・モスバーガー ・サイゼリヤ ・サイゼリヤ ・すかいらーくグループ飲食店 ・ドトールコーヒーショップ ・エクセルシオール カフェ ・かっぱ寿司 など(※) |

|

発行 スピード |

最短5分 | 最短10秒(※2) |

|

国際 ブランド |

JCB | Visa、Mastercard |

|

貯まる ポイント |

J-POINT | Vポイント |

| クレカ積立 | - | SBI証券 |

| キャンペーン | 新規入会&条件達成で 最大25,000円キャッシュバック ※キャンペーン期間: 2026年1月13日(火)~ 2026年3月31日(火) |

新規入会&条件達成で 最大21,600円相当 プレゼント |

| 公式 サイト |

公式サイト | 公式サイト |

- 基本還元率1%のカードを持っていない人

- Amazon・スターバックスでよく買い物をする人

- JCBブランドのカードを作りたい人

- コンビニでよく買い物をする人

- ポイントの使いやすさも重視したい人

- Visa・MasterCaedブランドのカードを作りたい人

違いを詳しく比較する

注釈

※・2025年3月末時点

・本サービスや10%還元の条件・詳細は、必ず三井住友カード公式HPをご確認ください。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、ポイント円相当にならない場合があります。

・ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象です。

※2 即時発行ができない場合があります。

-

JCB カード Wと三井住友カード(NL)の違いを比較

- 基本還元率を比較するとJCB カード Wが高い

- シーン別の還元率を比較すると三井住友カード(NL)が高い

- ポイントが使いやすく使い道が豊富なのは三井住友カード(NL)

- 入会資格は三井住友カード(NL)は年齢条件のみ

- 発行スピードを比較すると三井住友カード(NL)が最短10秒とはやい

- 学生向け特典があるのは三井住友カード(NL)

- 付帯保険はJCB カード Wはショッピング保険、三井住友カード(NL)は選べる保険が特徴

- デザインはどっちもシンプルで洗練されている

- スマホタッチ決済や電子マネーはどっちも対応している

- 審査難易度は比較できない

- 国際ブランドは三井住友カード(NL)ならVisaかMastercardを選べる

- 新NISA・クレカ積み立てで比較して相性が良いのは三井住友カード(NL)

- カード発行会社で比較

- JCB カード Wと三井住友カード(NL)がおすすめの人

- JCB カード Wは基本還元率が1.0%!Amazonやスタバなどでも高還元

- 三井住友カード(NL)は対象のコンビニ・飲食店で高還元になる

- JCBカードWと三井住友カード(NL)を2枚持ちして使い分ける方法

- よくある質問

JCB カード Wと三井住友カード(NL)の違いを比較

| 重視するポイント | どちらがおすすめか |

|---|---|

| 即時発行 | 最短10秒発行の三井住友カード(NL) |

| 海外旅行用ショッピング保険 | 最高100万円補償の JCB カード W |

| 付帯保険 | 好きな保険を選べる三井住友カード(NL) |

| ハワイでの利用 | ハワイでの優待豊富なJCB カード W |

| 国際ブランドの選択肢 | VisaまたはMastercardが選べる三井住友カード(NL) |

| クレカ積立 | SBI証券と連携中の三井住友カード(NL) |

JCBカードWと三井住友カード(NL)をさまざまな角度から比較した結果、JCBカードWは基本還元率の高さや特定店舗での優遇に強みがある一方、三井住友カード(NL)は利便性と柔軟性、日常利用でのお得さで優れたカードであることがわかる。

| カード名 |

JCB カード W |

三井住友カード (NL) |

|---|---|---|

|

基本 還元率 |

1.0% | 0.5% |

|

特定店舗 の 還元率 |

・Amazon:2.0% ・メルカリ:1.5% ・スターバックス:最大10.5% など |

・セブン‐イレブン:最大10%(※1) ・マクドナルド:最大7% ・サイゼリヤ:最大7% など(※2) |

|

発行 スピード |

最短5分 | 最短10秒(※3) |

| 入会資格 | ・満18歳~39歳 (高校生は除く) ・本人または配偶者が安定した収入を有する (学生は収入不問) |

満18歳以上 (高校生は除く) |

| 付帯保険 | ・海外旅行保険 (利用付帯) ・ショッピング保険(海外) |

海外旅行傷害保険 (利用付帯)、 または選べる無料保険 |

|

国際 ブランド |

JCB | Visa、Mastercard |

|

クレカ 積み立て |

- | SBI証券 |

|

公式 サイト |

公式サイト | 公式サイト |

JCBカードWと三井住友カード(NL)を比較すると、まず、基本還元率がJCBカードWは1.0%となっており、0.5%の三井住友カード(NL)より高い。 特定シーンにおける還元率について、JCBカードWはAmazonやスターバックスでの高還元率になるのが特徴だ。一方、三井住友カード(NL)はセブン‐イレブンやマクドナルドなど、対象のコンビニや飲食店で高還元になる。

また、発行スピードにおいては、三井住友カード(NL)が最短10秒で、JCBカードWは最短5分となっており、三井住友カード(NL)のほうが早い。

入会資格については、JCBカードWは18歳から39歳までの年齢制限がある。対して、三井住友カード(NL)は年齢制限が18歳以上となっており、JCBカードWより緩やかだ。

付帯保険に関しては、JCBカードWは海外旅行保険(利用付帯)やショッピング保険(海外)がついており、海外旅行や買い物時に安心だ。一方、三井住友カード(NL)は海外旅行傷害保険に加え、選べる無料保険が提供されており、自分のニーズに合わせた選択が可能だ。

さらに、国際ブランドではJCBカードWはJCBのみ対応しているが、三井住友カード(NL)はVisaまたはMastercardを選べるため、国際的な利用を重視する方には便利だ。

最後に、三井住友カード(NL)は現在SBI証券に対応しており、積み立てサービスを利用したい方に適している。

重視するポイントをいくつか絞り込んで、総合的に比較することで、自分にとって最適なクレジットカードが見えてくるでしょう。

(公式サイト)

(公式サイト)

- 基本還元率を比較するとJCB カード Wが高い

- ポイントが使いやすく使い道が豊富なのは三井住友カード(NL)

- シーン別の還元率を比較すると三井住友カード(NL)が高い

- 入会資格は三井住友カード(NL)は年齢条件のみ

- 発行スピードを比較すると三井住友カード(NL)が最短10秒とはやい

- 学生向け特典があるのは三井住友カード(NL)

- 付帯保険はJCB カード Wはショッピング保険、三井住友カード(NL)は選べる保険が特徴

- デザインはどっちもシンプルで洗練されている

- スマホタッチ決済や電子マネーはどっちも対応している

- 審査難易度は比較できない

- 国際ブランドは三井住友カード(NL)ならVisaかMastercardを選べる

- 新NISA・クレカ積み立てで比較して相性が良いのは三井住友カード(NL)

基本還元率を比較するとJCB カード Wが高い

| カード名 | JCB カード W | 三井住友カード (NL) |

|---|---|---|

| 基本還元率 | 1.0% | 0.5% |

※JCB カード Wの還元率は交換商品により異なります。

例えば、クレジットカードで年間100万円を利用した場合、JCB カード Wでは約1万円分のポイントが貯まります。三井住友カード(NL)で貯まるのは約5,000円分のポイントです。

このように基本還元率の面で、JCB カード Wは優れているといえる。

JCBカードWに申し込む(公式サイト)

シーン別の還元率を比較すると三井住友カード(NL)が高い

どっちのクレジットカードにもポイント優待店舗はあるが、店のラインアップや還元率は異なる。まずは「自分がよく利用する店舗で優待を受けられる・還元率がより高いクレカはどっちか」を探ろう。

JCB カード Wは、還元率が高くなる優待店舗の数が多い。ネットショップやドラッグストア、ホームセンターなど、多岐にわたるジャンルで優待が受けられる点が特徴だ。

| JCB カード Wの優待店舗(一例) | 三井住友カード(NL)の優待店舗(一例) |

|---|---|

| ・Amazon ・メルカリ ・App Store ・Google Play ・スターバックス ・サンマルクカフェ ・ドミノ・ピザ ・ウエルシア・ハックドラッグ・金光薬品 ・ビックカメラ ・ジョーシン ・丸善・ジュンク堂書店 など 参照:J-POINTパートナー/公式サイト ※店によっては、予告なくポイントアップを終了することもあり |

・セイコーマート ・セブン‐イレブン ・ポプラ ・ミニストップ ・ローソン ・マクドナルド ・モスバーガー ・サイゼリヤ ・ガスト、バーミヤン、しゃぶ葉、ジョナサン、 夢庵、その他すかいらーくグループ飲食店(※) ・ドトールコーヒーショップ ・エクセルシオール カフェ ・かっぱ寿司 など 参照:三井住友カード公式サイト ※ステーキガスト、から好し、むさしの森珈琲、藍屋、 グラッチェガーデンズ、魚屋路、chawan、La Ohana、 とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象です。 |

JCBカードWと三井住友カード(NL)の、還元率が高くなる店舗について詳しく解説する。

JCBカードWはJ-POINTパートナーで還元率がアップする

JCBカードWの還元率がアップするのは「J-POINTパートナー」に登録されている店だ。

J-POINTパートナーで特典を利用するには、会員専用サイトにログインしたうえでポイントアップ登録をする必要がある。登録後は、JCB カード Wで支払いするだけで良い。

JCBカードWの還元率は下表のとおり、店舗によって異なる。

| 店名 | 還元率 |

|---|---|

| Amazon | 2.0% |

| メルカリ | 1.5% |

| App Store | 1.5% |

| Google Play | 1.5% |

ネットショップでは、特にAmazonで2.0%の還元が魅力です。多くのクレジットカードは、Amazonでの還元率アップが特定の商品のみ対象ですが、JCB カード Wは違います。基本的に「Kindle電子書籍などのデジタルコンテンツ」を除くほぼすべての商品で2.0%の還元を受けられます。

| 店名 | 還元率 |

|---|---|

| スターバックス (オートチャージ、モバイルオーダー、eGift) |

10.5%(※1) |

| サンマルクカフェ | 10.5%(※2) |

| ドミノ・ピザ | 10.5%(※2) |

| 木曽路グループ | 1.5% |

| 世界の山ちゃん | 1.5% |

※2 2026年1月13日(火)~2027年1月12日(火)までの期間限定

※J-POINTパートナーのウェブサイトを参照して筆者作成

飲食店では、特にスターバックスでの還元率が高い。

・Starbucks eGiftの購入

・プレミアム会員によるスターバックス カードへのオンライン入金またはオートチャージ

| 店名 | 還元率 |

|---|---|

| ウエルシア・ハックドラッグ・金光薬品 | 1.5% |

| コクミン | 1.5% |

| ビックカメラ | 1.5% |

| ジョーシン | 1.5% |

| 丸善・ジュンク堂書店 | 1.5% |

ほかにもさまざまな優待店舗があるが、その多くは1.5%還元である。

セブン‐イレブンやポプラは、三井住友カード(NL)の優待店舗でもあるので、よく使う場合は三井住友カード(NL)を発行するのがおすすめだ。

| 店名 | JCB カード W | 三井住友カード(NL) |

|---|---|---|

| セブン‐イレブン | 2.0% | 10%(※) |

| ポプラ | 3.0% | 7% |

例えばセブン‐イレブンで月に3万円、年間36万円の買い物をする場合、JCB カード Wでは7,200ポイントが、三井住友カード(NL)では3万6,000ポイントが貯まる。三井住友カード(NL)では2万8,800ポイントも多くのポイントを獲得できる。

三井住友カード(NL)に申し込む(公式サイト)

三井住友カード(NL)は対象のコンビニ・飲食店でポイント還元率がアップする

・セブン‐イレブン

・ポプラ

・ミニストップ

・ローソン

・マクドナルド

・モスバーガー

・サイゼリヤ

・ガスト、バーミヤン、しゃぶ葉、ジョナサン、夢庵、その他すかいらーくグループ飲食店(※)・ドトールコーヒーショップ

・エクセルシオール カフェ

・かっぱ寿司

など

※ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象です。

参照:三井住友カード公式サイト

セブン‐イレブンでは、次の条件達成で3%が上乗せされ、最大10%ポイント還元となる。(※1)

条件はいずれも簡単だ。

・店頭でセブン‐イレブンアプリの会員コードを提示する

・スマホのタッチ決済で支払いする

優待店舗の数は比較的少ないが、還元率が軒並み最大7%以上、特にセブン‐イレブンで10%になるのは大きい。

例えば、日用品や食料品をすべてセブン‐イレブンで購入し、月に5万円・年間で60万円を使う場合、1年間で6万ポイントが貯まる。対象店舗専用のサブカードとして使っても、十分ポイントがたまるだろう。

| 年会費 | 永年無料 |

|---|---|

| 特典 | 25歳以下の学生限定! サブスクで10%還元! |

| 発行スピード | 最短10秒の即時発行! |

キャンペーン実施中!

の公式サイトをみる

注釈

※・2021年8月末時点

・本サービスや10%還元の条件・詳細は、必ず三井住友カード公式HPをご確認ください。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、ポイント円相当にならない場合があります。

※1 セブン-イレブンで最大10%ポイント還元について、

・商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

・ カード現物のタッチ決済、iD、カード差し込み、磁気取引は対象外です。

・「最大10%」は、「対象のコンビニ・飲食店で最大7%還元」に加えて、3%が付与された合計還元率です。

「3%」のうち0.5%は、お支払い時のセブン-イレブンアプリの会員コード提示によって付与されたセブンマイルを、Vポイントへと交換いただくことで付与されます。

・本サービスや10%還元の条件・詳細は、必ず三井住友カード公式HPをご確認ください。

※2対象のコンビニ・飲食店でのスマホのタッチ決済最大7%ポイント還元について

・iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・通常のポイントを含みます。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、ポイント円相当にならない場合があります。

・Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

ポイントが使いやすく使い道が豊富なのは三井住友カード(NL)

| 方法 | 交換時の還元率 |

|---|---|

| 有名テーマパークの パークチケットに交換 |

1.0%以上 ※チケット価値がシーズンによって変動 |

| ビックポイントに移行 | 0.7% |

| nanacoポイントに移行 | 0.7% |

| dポイントに移行 | 0.7% |

| WAONポイントに移行 | 0.7% |

| スターバックス カードにチャージ | 0.7% |

| JCBトラベルの旅行代金に充当 | 0.8% |

| Amazonの支払いに利用 | 0.7% |

| クレジットカードの利用代金に充当 | 0.7% |

JCB カード Wの利用でためたポイント(J-POINT)を1.0%還元のまま使う方法は、限られている。

| 方法 | 交換時の還元率 |

|---|---|

| クレジットカードの利用代金に充当 | 0.5% |

| Visa加盟店で支払いに利用 (VポイントPayやVisaプリペなどにチャージ後) |

0.5% |

| Vポイント提携先で支払いに利用 | 0.5% |

| SBI証券の投資信託(買付)に利用 | 0.5% |

| WAONポイントに移行 | 0.5% |

| ANAマイルに交換 | 0.5% |

一方、三井住友カード(NL)の利用でためたポイント(Vポイント)の使い道は、1:1で利用できるものが多い。

例えば月5万800円(税込)の利用があった場合、800円分が切り捨てられてしまい、500ポイントしかもらえない。

さらにこの500ポイントを交換レートの悪いクレカの利用代金に使うと、166円分の充当にしかならない(※1ポイント=3円単位で利用のため)。

対する三井住友カード(NL)は、月額利用代金200円(税込)ごとに1ポイント付与なので、月5万800円(税込)の利用時には254ポイントがもらえる。クレカの利用代金への充当額は254円だ。

このように、ため方によっては三井住友カード(NL)はよりお得になるケースがある。ただ、JCBカード WでたまるOki Dokiポイントは2026年にリニューアルを予定している。

2026年より「Oki Dokiポイント」は、より貯まりやすく、より使いやすいサービスに生まれ変わります。新しいサービスの詳細は別途ご案内しますので、楽しみにお待ちください。

出典:JCBカード

リニューアル次第では、JCBカード Wは今よりもさらにポイントをためやすく、使いやすくなる可能性もあるだろう。

三井住友カード(NL)に申し込む(公式サイト)

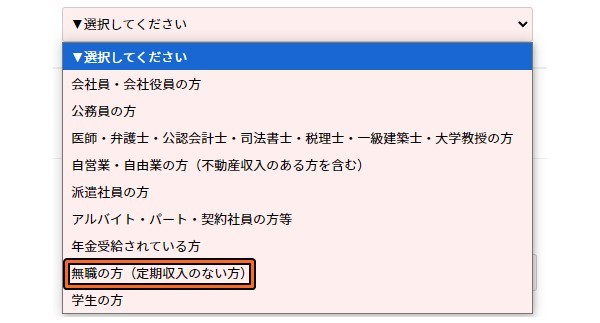

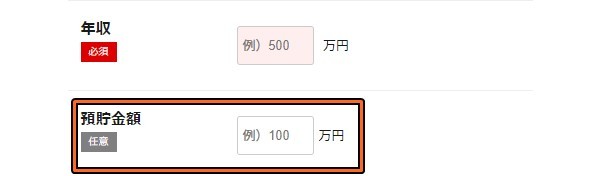

入会資格は三井住友カード(NL)は年齢条件のみ

| カード名 | JCB カード W | 三井住友カード(NL) |

|---|---|---|

| 入会資格 | ・満18歳~39歳(高校生は除く) ・本人または配偶者が安定した収入を有する (学生は収入不問) |

満18歳以上(高校生は除く) |

一方、JCB カード Wは年齢制限に上限がある。40歳以上は申し込み不可となるため注意しよう。(※入会後は、40歳を超えても使い続けられる)

三井住友カード(NL)には収入条件の記載がないが、支払い能力を上回るクレジットカードの契約は、法律上できない。

三井住友カード(NL)の申し込みでは、職業において無職の選択と預貯金額の入力が可能だ。このことから、「収入なしでも預貯金をはじめとした属性上、支払い能力が十分あるとみなされるケースもある」と推察できる。

(公式サイト)

発行スピードを比較すると三井住友カード(NL)が最短10秒とはやい

| カード名 | JCB カード W | 三井住友カード(NL) |

|---|---|---|

| 発行スピード | 最短5分(※2) | 最短10秒(※1) |

バーチャルカードとは、インターネット上で発行されるカードのことだ。審査終了後すぐにアプリ上にカード情報が発行されるといった仕組みで、カード本体は後日改めて郵送されて手元に届く。

バーチャルカードでは次のような決済が可能だ。

・実店舗での決済…Apple PayやGoogle Payに登録、または電子マネーやバーコード決済サービスを用いた決済(カード情報を登録したスマホやApple Watchなどを介して決済可能なケース)

ウェブであれば原則、カード情報だけでクレカ決済が可能である。一方、実店舗ではApple PayやGoogle Payなどにカード情報を登録して決済する必要がある。

| 年会費 | 永年無料 |

|---|---|

| 特典 | 25歳以下の学生限定! サブスクで10%還元! |

| 発行スピード | 最短10秒の即時発行! |

キャンペーン実施中!

の公式サイト

をみる

注釈

※・2021年8月末時点

・本サービスや10%還元の条件・詳細は、必ず三井住友カード公式HPをご確認ください。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、ポイント円相当にならない場合があります。

注釈

※1 三井住友カード(NL)の最短10秒発行について、即時発行ができない場合があります。

※2 JCB カード Wの最短5分発行は、モバ即を利用した場合

モバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

学生向け特典があるのは三井住友カード(NL)

三井住友カード(NL)には学生ポイントという学生向け特典が用意されている。 これは、学生限定(※2024年12月1日以降は25歳以下を対象に変更)で対象のサブスクや携帯料金などの還元率がアップする特典である。

還元率アップ対象のサービスを利用している、または利用する予定がある25歳以下の学生には、三井住友カード(NL)がおすすめだ。

・対象の携帯料金…最大2%還元

参照:三井住友カードの公式サイト

※対象サブスク…DAZN、dアニメストア、Leminoプレミアム、Hulu、U-NEXT/LINE MUSICなど

※対象携帯料金…UQ mobile、NTT docomo、ahamo、Softbank、LINEMO、Y!mobile、LINE MOBILE、y,u mobileなど

※特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください

三井住友カードのような学生限定の特典は用意されていないものの、JCB カード Wも学生に向いているといえるでしょう。なぜなら、還元率がアップする優待店舗に、スタバやアマゾン、セブン-イレブンなど、学生がよく使うお店・サービスがそろっているからです。

(公式サイト)

付帯保険はJCB カード Wはショッピング保険、三井住友カード(NL)は選べる保険が特徴

JCB カード Wは海外旅行保険とショッピング保険(海外)、三井住友カード(NL)は海外旅行傷害保険(利用付帯)または選べる無料保険を選ぶことができる。

| カード名 | JCB カード W | 三井住友カード(NL) |

|---|---|---|

| 付帯保険 | ・海外旅行保険(利用付帯) ・ショッピング保険(海外) |

海外旅行傷害保険(利用付帯)、 または選べる無料保険 |

海外旅行保険の詳細は次のとおりだ。

| カード名 | JCB カード W | 三井住友カード(NL) |

|---|---|---|

| 付帯条件 | 利用付帯 | 利用付帯 |

| 傷害死亡・後遺障害 | 最高2,000万円 | 最高2,000万円 |

| 傷害治療費用 | 最大100万円 | 50万円 |

| 疾病治療費用 | 100万円 | 50万円 |

| 賠償責任 | 2,000万円 | 2,000万円 |

| 携行品損害 | 20万円 | 15万円 |

| 救援者費用 | 100万円 | 100万円 |

海外旅行保険はどっちのクレジットカードにも付帯する。JCB カード Wでは傷害治療費用(けがをした際の治療にかかった費用)や疾病治療費用(海外旅行中に病気になった場合の治療費)も最大100万円となっている。

| カード名 | JCB カード W | 三井住友カード(NL) |

|---|---|---|

| 海外 | 最高100万円 | - |

| 国内 | - | - |

| 自己負担額 | 1回1万円 | - |

JCB カード Wにはショッピング保険が付帯する。ただしJCB カード Wのショッピング保険も、海外で購入した品物のみが対象である。

また三井住友カード(NL)の保険は特殊であり、海外旅行傷害保険が不要な場合は、以下のうちいずれかひとつに変更が可能だ。

・弁護士安心プラン(弁護士保険)…けがを負わされた、物を壊されたなどの事故時にかかる法律相談や弁護士費用を補償

・ゴルフ安心プラン(ゴルファー保険)…ゴルフ中の賠償事故、盗難、ゴルフクラブの破損・曲損を補償

・日常生活安心プラン(個人賠償責任保険)…日常生活でけがを負わせた、または物を壊してしまったときの損害を補償

・ケガ安心プラン(入院保険(交通事故限定))…交通事故で受けたけがの入院・手術費用を補償

・持ち物安心プラン(携行品損害保険)…身の回りの持ち物が盗難・破損・火災などの被害にあったときの損害を補償

付帯保険の観点では、海外に行く機会がない人は三井住友カード(NL)が候補になるだろう。三井住友カード(NL)であればライフスタイルに合わせて、必要な保険を選べるからだ。

例えば「持ち物安心プラン(携行品損害保険)」は、日常で持ち歩く物が盗難や破損、火災被害を受けた場合に補償されるので、貴重品を持ち歩く機会が多い人に向いています。また、「日常生活安心プラン(個人賠償責任保険)」は、日常的に他人にけがを負わせてしまったり、物を壊してしまった場合の補償を提供するため、子供がいる人に適しているでしょう。

|

|

|

30代に大人気の1枚! 公式サイトをみる 詳しく見てから決める |

25歳以下はこっちで決まり (NL)の公式サイト 詳しく見てから決める |

注釈

※・2021年8月末時点

・本サービスや10%還元の条件・詳細は、必ず三井住友カード公式HPをご確認ください。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、ポイント円相当にならない場合があります。

デザインはどっちもシンプルで洗練されている

デザインの種類はJCBカードWが4種類、三井住友カード(NL)が3種類となっている。

| カード名 | JCB カード W | 三井住友カード(NL) |

|---|---|---|

| ナンバーレス対応 | 完全ナンバーレス | 完全ナンバーレス |

| デザイン数 | 4種類 | 3種類 |

三井住友カード(NL)もJCBカードWもナンバーレスのカードだ。表面にも裏面にもカード番号やセキュリティナンバーの記載がないので、盗み見によってカード情報を奪われるリスクがない。

完全ナンバーレスの場合、ウェブ決済をはじめカード情報が必要なときにはアプリで確認する必要があり、この手間に関しては賛否が分かれる。JCB カード Wであればカード番号ありでも発行可能(※)なので、アプリを開く手間が煩わしい人は検討しよう。

(※)ただしカード番号ありは、最短5分発行に非対応のため、急ぎの場合は注意が必要

デザインの数はJCB カード Wのほうが多いが、基本的には好みで選んで問題ない。

| 種類 | デザイン |

|---|---|

| JCB カード Wの通常デザイン |  |

| JCB カード W plus Lの 通常デザイン |

|

| JCB カード W plus Lの 「M / mika ninagawa」デザイン |

|

JCB カード Wには、女性向けの特典を追加したJCB カード W plus Lがあり、こちらを含めるとデザインは全4種類だ。

基本的な特典やスペックは変更ないので、デザインが気に入ったのなら性別に関係なく、JCB カード W plus Lを選んで構わない。

| 種類 | デザイン |

|---|---|

| グリーン |

|

| シルバー |  |

| オーロラ |

|

三井住友カード(NL)のデザインは、全3種だ。こちらはデザインによる特典やスペックの変更は一切ないので、好みで選択しよう。

三井住友カード(NL)は、ウェブでの手続きで好きなデザインに変更できる。JCB カード Wの通常デザインは変更できない。しかし、JCBカードW plus Lであれば「ピンク」から「ホワイト」または「M / mika ninagawa」に変更が可能だ。

(公式サイト) 三井住友カード(NL)に申し込む

(公式サイト)

スマホタッチ決済や電子マネーはどっちも対応している

どっちのクレジットカードも多くのスマホタッチ決済・電子マネーに対応している。JCB カード WはQUICPayに対応する。

| カード名 | JCB カード W (還元率) |

三井住友カード(NL) (還元率) |

|---|---|---|

| スマホタッチ決済・ 電子マネーの対応 |

・Apple Pay(1.0%~) ・Google Pay(1.0%~) ・QUICPay(1.0%~) など |

・Apple Pay(0.5%~) ・Google Pay(0.5%~) ・iD(0.5%~) ・モバイルSuica (チャージによるポイント還元はなし) など |

日常的にQUICPayを利用している人や、今後の利用予定がある人は、JCB カード Wが候補となる。

スマホタッチ決済や電子マネーでの決済におけるポイント還元に関しては、サービスによって異なる。

例えばモバイルSuicaへのチャージはどっちのクレカも対応しているが、ポイント付与はいずれも対象外だ。ほとんどのクレジットカードはモバイルSuicaのチャージでポイントがたまることはない。Suicaの利用でポイントがたまるのは、基本的にビューカードやSuica一体型カードのみとなっている。

そのほかカード本体でのタッチ決済については、JCB カード WはJCBのタッチ決済、三井住友カード(NL)はVisaブランドを選んだならVisaのタッチ決済、Mastercardブランドを選んだならMastercardタッチ決済がそれぞれ利用可能です。タッチ決済の利便性は、国際ブランドによって変わることはありません。

(公式サイト)

審査難易度は比較できない

一般的に、クレジットカードの審査基準は非公開であるため、審査難易度を比較することは難しいが、入会資格については公表されているため目安にできる。

JCB カード Wは収入に関する条件が記載されているのに対し、三井住友カード(NL)には記載されていない。

| カード名 | JCB カード W | 三井住友カード(NL) |

|---|---|---|

| 入会資格 | ・満18歳~39歳(高校生は除く) ・本人または配偶者が安定した収入を有する (学生は収入不問) |

満18歳以上(高校生は除く) |

| 発行スピード | 最短5分(※1) | 最短10秒(※2) |

※1JCB カード Wの最短5分発行は、モバ即を利用した場合

モバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※1モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。 ※2 即時発行ができない場合があります。

三井住友カード(NL)には申し込みフォームに「無職」の選択肢があるが、JCB カード Wにはない。

しかし、JCB カード Wも若年層向けに設計されたクレカであるため、柔軟な審査が期待できるだろう。

アルバイトやパートを含め安定した収入を得ている人、または学生や専業主婦(主夫)であれば、どっちのクレカも審査を通過する可能性はある。

| 年会費 | 永年無料 |

|---|---|

| 特典 | 25歳以下の学生限定! サブスクで10%還元! |

| 発行スピード | 最短10秒の即時発行! |

キャンペーン実施中!

の公式サイト

をみる

注釈

※・2021年8月末時点

・本サービスや10%還元の条件・詳細は、必ず三井住友カード公式HPをご確認ください。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、ポイント円相当にならない場合があります。

国際ブランドは三井住友カード(NL)ならVisaかMastercardを選べる

JCBカード Wはハワイ旅行に強いのが特徴だ。カードを見せるだけでワイキキトロリー(ピンクライン)の乗車賃が無料になるなど、ハワイをお得に楽しめる特典が豊富に用意されている。一方で三井住友カード(NL)の国際ブランドはシェア率が高いVisaかMastercardとなっており、多くの国や地域で安心して使える。

| カード名 | JCB カード W | 三井住友カード(NL) |

|---|---|---|

| 国際ブランド | JCB | Visa、Mastercard |

JCBブランドは日本発唯一の国際ブランドで、国内では使える店舗が多いが、海外では使用できない場合がある。しかし、ハワイの特典以外にも、コンサートや演劇、イベントなど国内で利用できる特典が多く用意されている点はメリットといえる。 VisaやMastercardは世界中で使用可能な店舗が多く、特に海外旅行向けの特典が充実している。

・国内であれば使えない店は少ない

・海外は日本人に人気の観光エリア以外では、使えない店も多い

・ハワイをはじめ日本人に人気のある観光エリアでは、優待店舗が多い

・JCB会員限定のチケット優待サイト(コンサート、演劇、イベントなど)が使える

・有名テーマパークの貸し切りイベント抽選権が得られる

・主な特典は海外旅行向け

・一般カードで使える特典は少ない

国内外を問わず幅広い用途で安定して利用できるカードを求める方には三井住友カード(NL)が、国内でのエンターテインメントを楽しみたい方にはJCB カード Wが向いているでしょう。

(公式サイト) 三井住友カード(NL)に申し込む

(公式サイト)

新NISA・クレカ積み立てとの相性が良いのは三井住友カード(NL)

| カード名 | JCB カード W | 三井住友カード(NL) |

|---|---|---|

| クレカ積み立ての 連携証券会社 |

- | SBI証券 |

| ポイント付与率 | 最大0.5%を予定 | 最大0.5%(※) |

※特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

新NISAのクレカ積み立てを検討しているのなら、2024年時点では三井住友カード(NL)がおすすめだ。SBI証券の投信積立サービスにクレジットカードを利用でき、かつ利用額に応じたポイント還元も得られる。

※クレカ積立の利用金額の集計対象となりません。

最大還元率はどっちも変わらないが、三井住友カード(NL)はポイント付与の条件が比較的易しい。

三井住友カード(NL)に申し込む(公式サイト)

カード発行会社で比較

一方、三井住友カードはVisaやMastercardと提携するカード発行会社で、SMBCグループの堅実さを背景に、NLカードではセキュリティや高還元といった機能性を重視したスマートなブランディングを行っています。

JCBは、VisaやMastercardと同様に、決済システムのルールを作り、世界に加盟店網を広げる「ブランド運営」と、カードを発行する「イシュア」の両面を持っている。

一方、三井住友カードは、近年はNL(ナンバーレス)カードで「セキュリティの先進性」や「対象店舗での高還元」といった、カードの機能性や合理性を押し出したブランディングを展開している。

発行会員数にもその事業モデルの違いが表れており、世界展開するJCBがグローバルで約1.7億人の会員を抱えるのに対し、三井住友カードは国内を中心に約3,900万人の会員を持つ。

| 項目 | JCB カード W | 三井住友カード (NL) |

|---|---|---|

| 発行会社 | 株式会社ジェーシービー(JCB) | 三井住友カード株式会社 |

| 事業モデル | 国際ブランド運営 兼 カード発行 | カード発行(イシュア) |

| 国際ブランド | JCB(自社ブランド) | Visa、Mastercard |

| 会員数 | 約1億7,000万人 (2025年3月末時点 ※1) |

約3,900万人 (2024年度 ※2) |

| 主力カード戦略 | JCBカードWの場合:ポイント高還元で若年層のブランド利用者を育成 | NLカードの場合:利便性とセキュリティでキャッシュレス層のメインカード化を促進 |

| 海外での利便性 | JCB対応店舗に限られる | Visa、Mastercard対応で世界中で使いやすい |

※1 国内外を含むJCBブランド全体の会員数

※2 三井住友カードとしての会員数

株式会社ジェーシービーと三井住友カード株式会社、発行元としてのそれぞれのメリットをまとめると以下のようになる。

| 項目 | 株式会社 ジェーシービー (JCB) |

三井住友カード 株式会社 |

|---|---|---|

| 国際ブランドの保有 | 日本で唯一の国際ブランドを自社で運営 | Visa・Mastercardと提携(自社ブランドはなし) |

| 国内対応力 | 日本国内での優待やサービスが豊富 | 国内店舗の広範な対応力とキャンペーンの多さ |

| ポイントサービス | J-POINTなどの自社独自プログラム | Vポイントとの連携、対象店舗で高還元率 |

| セキュリティ・利便性 | 基本的なセキュリティ機能に加え、国内向けサービス充実 | ナンバーレスカードなど、先進的なセキュリティ機能 |

| 対象ユーザー | 国内重視・JCB加盟店を多く利用するユーザーに最適 | 国内外問わずVisa/Mastercardを活用するユーザーに最適 |

国内で安心・丁寧なサービスを重視するならJCBで、世界中で使えるカードを求めるなら三井住友カードといえるだろう。自分のライフスタイルに合ったカードを選ぶことをおすすめする。

JCBカードWに申し込む(公式サイト)

JCB カード Wと三井住友カード(NL)がおすすめの人

JCB カード Wは基本の還元率が1.0%と高いのが特徴で、三井住友カード(NL)は特定店舗での利用時にポイント還元率が最大7%に大幅アップする。(※1)

三井住友カード(NL)には基本還元率が低いというデメリットがある。2枚のメリットを享受し、デメリットを補完するためにも、迷ったら2枚持ちするのが有効だ。

どちらが自分に向いているかじっくりと判断したい人に向けて、それぞれのメリット・デメリットをまとめた。

- 基本還元率が1.0%以上のクレジットカードが欲しい人

- Amazonをよく使う人

- メルカリをよく使う人

- スターバックスをよく使う人

- コンビニ(セブン‐イレブンやローソンなど)をよく使う人

- ファストフード店(マクドナルド、モスバーガーなど)をよく使う人

- ファミレス(サイゼリヤ、ガスト、バーミヤンなど)をよく使う人

- カフェ(ドトールコーヒーショップ、エクセルシオールカフェ)をよく使う人

- 25歳以下の学生の人

| 年会費 | 永年無料 |

|---|---|

| 特典 | 25歳以下の学生限定! サブスクで10%還元! |

| 発行スピード | 最短10秒の即時発行! |

キャンペーン実施中! 三井住友カード (NL)

の公式サイト

をみる

注釈

※・2021年8月末時点

・本サービスや10%還元の条件・詳細は、必ず三井住友カード公式HPをご確認ください。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、ポイント円相当にならない場合があります。

JCB カード Wは基本還元率が1.0%のため、どこで使ってもポイントがたまりやすい。さらに、同カードはJ-POINTパートナーと呼ばれる優待店で使うと、より多くのポイントをためられる。例えばAmazonなら2.0%、メルカリなら1.5%といった具合だ。

三井住友カード(NL)は、対象のコンビニや飲食店ではいつでも最大7%ポイント還元となる。25歳以下の学生限定ではあるが、対象のサブスクや携帯料金などの還元率が大幅にアップする特典も見逃せない。※特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

ただし、それぞれ次のようなデメリットを抱えている。

・三井住友カード(NL)は、基本還元率が0.5%と低い

JCB カード WはJCBのプロパーカードであるため、ほかの国際ブランドを選ぶことができない。JCBは日本の国際ブランドであるため、日本人向けの特典が多い反面、海外では知名度が低い。ハワイや韓国など日本人観光客が多いエリアはJCBを使える店も多いが、VisaやMastercardなど全世界的に知名度の高い国際ブランドに比べると不便を感じやすい。

三井住友カード(NL)は基本還元率が0.5%と低いため、特定店舗以外ではポイントがたまりづらい。

「どっちの特典も欲しい」や「それぞれのデメリットをカバーしたい」という場合は、両方作ってもよいだろう。2枚とも年会費は無料であるため、コストはかからない。

JCB カード Wは基本還元率が1.0%!Amazonやスタバなどでも高還元

| 年会費 | 永年無料 |

|---|---|

| 基本還元率 | 1.0% |

| 特定シーンでの還元率 | ・Amazon:2.0% ・メルカリ:1.5% ・スターバックス (オートチャージ、モバイルオーダー、eGift):10.5%(※1) など ※還元率は交換商品により異なります。 |

| 入会資格 | ・満18歳~39歳(高校生は除く) ・本人または配偶者が安定した収入を有する (学生は収入不問) |

| 発行スピード | 最短5分 |

| 学生向け特典 | なし |

| 付帯保険 | ・海外旅行保険(利用付帯) ・ショッピング保険(海外) |

| スマホタッチ決済・ 電子マネーの対応 |

・Apple Pay ・Google Pay ・QUICPay ・iD ・モバイルSuica など |

| 国際ブランド | JCB |

| クレカ積み立ての 連携証券会社 |

※JCB カード Wの還元率は交換商品により異なります。

※JCB カード Wの最短5分発行は、モバ即を利用した場合

モバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

※1 スターバックス(スターバックス カードへのオンライン入金・オートチャージ)は2026年1月13日(火)~2027年1月12日(火)までの期間限定

- 店を選ばずポイントをためやすいクレカが欲しい

- すぐに使えるクレカが欲しい

- Amazonをよく使う

- メルカリをよく使う

- スターバックスをよく使う

JCB カード Wは基本還元率が1.0%のため、どこの店で使ってもポイントをためやすい。

ポイントアップ優待のある店舗も数多く、なかでもAmazonで2.0%還元やスターバックス カードのモバイルオーダーやeGiftが常時10.5%還元は、他社のクレジットカードと比較しても高めだ。

| 利用場所(還元率) | 利用額 | 累計ポイント数 |

|---|---|---|

| 通常店舗(1.0%) | 年間60万円 ※月平均5万円 |

6,000ポイント |

| Amazon(2.0%) | プライムセール時に5万円 | 1,000ポイント |

| メルカリ(1.5%) | 年間6万円 ※月平均5,000円 |

900ポイント |

| スターバックス(10.5%) | 年間3万6,000円 ※月平均3,000円 |

3,780ポイント |

上記の利用想定では、年間で累計11,680ポイントがたまる。

同じ利用想定でもすべて1.0%還元の場合は累計7,460ポイント、0.5%還元の場合は3,730ポイントだ。基本還元率の高さと、ポイントアップ優待店舗による恩恵がよく分かる。

ただしJCB カード Wはポイントの使い道によって、交換レートが大きく異なるため注意が必要だ。高還元をそのままキープしたいのであれば、次の使い道を選ぼう。

JCBカードWに申し込む(公式サイト)

三井住友カード(NL)は対象のコンビニ・飲食店で高還元になる

| 年会費 | 永年無料 |

|---|---|

| 基本還元率 | 0.5% |

| 特定シーンでの還元率 | ・セブン-イレブン:最大10%(※1) ・マクドナルド:最大7% ・サイゼリヤ:最大7% など(※2) |

| 入会資格 | 満18歳以上(高校生は除く) |

| 発行スピード | 最短10秒(※3) |

| 学生向け特典 | 学生ポイント(25歳以下) |

| 付帯保険 | 海外旅行傷害保険(利用付帯)、 または選べる無料保険 |

| スマホタッチ決済・ 電子マネーの対応 |

・Apple Pay ・Google Pay ・iD ・モバイルSuica など |

| 国際ブランド | Visa、Mastercard |

| クレカ積み立ての 連携証券会社 |

SBI証券 |

- すぐに使えるクレカが欲しい

- 学生限定の特典があるクレカが欲しい

- コンビニやファミレス、ファストフード店をよく使う

- 海外旅行や出張で使う予定がある

三井住友カード(NL)は、特定の利用先で大幅に還元率がアップするのがメリットだ。下記の店舗をよく利用するのであれば、ポイントを抜群にためやすい。

・セブン‐イレブン ※条件達成で最大10%還元(※1)

・ポプラ

・ミニストップ

・ローソン

・マクドナルド

・モスバーガー

・サイゼリヤ

・ガスト、バーミヤン、しゃぶ葉、ジョナサン、夢庵、その他すかいらーくグループ飲食店(※)・ドトールコーヒーショップ

・エクセルシオール カフェ

・かっぱ寿司

※ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象です。

参照:三井住友カードの公式サイト

セブン‐イレブンやマクドナルドなどの対象店舗で三井住友カードを積極的に利用すると、年間数千ポイントがたまる。セブン‐イレブンで月3,200円、マクドナルドで月800円など、現実的といえる利用額でポイント還元のシミュレーションをしてみよう。

| 利用場所(還元率) | 利用額 | 累計ポイント数 |

|---|---|---|

| 通常店舗(0.5%) | 年間60万円 ※月平均5万円 |

3,000ポイント |

| セブン‐イレブン(10%) | 年間3万8,400円 ※月平均3,200円 |

3,840ポイント |

| マクドナルド(7%) | 年間1万円 ※月平均800円 |

700ポイント |

| DAZN(10.5%) | 月額980円(税込) プランを利用 |

月84ポイント、 年間1,008ポイント |

| UQ mobile(2.5%) | 月額1,089円(税込) プランを利用 |

月25ポイント、 年間300ポイント |

上記の利用想定では、年間で累計8,848ポイントがたまる。学生限定の特典分をカットした場合には、累計7,540ポイントだ。

同じ利用想定でも、すべて1.0%還元の場合は累計で約6,732ポイントになる。基本還元率が0.5%の三井住友カード(NL)であっても優待店舗の利用次第では、基本還元率が1.0%のクレジットカードを超えることがよく分かる。

以下の、学生限定のポイントアップ特典は、2024年12月より対象者が「25歳以下」に変更されます。そのため、三井住友カード(NL)は学生だけでなく、新社会人をはじめとする20代前半の若者にも適したカードとなるでしょう。

・対象の携帯料金…最大2%還元

参照:三井住友カードの公式サイト

※対象サブスク…DAZN、dアニメストア、Leminoプレミアム、Hulu、U-NEXT/LINE MUSICなど

※対象携帯料金…UQ mobile、NTT docomo、ahamo、Softbank、LINEMO、Y!mobile、LINE MOBILE、y,u mobileなど

※特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください

注釈

※・2021年8月末時点

・本サービスや10%還元の条件・詳細は、必ず三井住友カード公式HPをご確認ください。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、ポイント円相当にならない場合があります。

JCBカードWと三井住友カード(NL)を2枚持ちして使い分ける方法

JCB カード Wと三井住友カード(NL)はどっちかだけを選ぶのではなく、2枚持ちすることでそれぞれの利点を享受し、また、デメリットを補える。

- 国際ブランドが異なるので、国内・海外ともに使える店舗が増える

- ポイントアップ優待店舗が異なるので、より効率よくポイントがためられる

| 利用場所 | 利用カード | 利用額 | 累計ポイント数 |

|---|---|---|---|

| 通常店舗 | JCB カード W | 年間60万円 ※月平均5万円 |

6,000ポイント |

| Amazon | JCB カード W | プライムセール時に5万円 | 1,000ポイント |

| メルカリ | JCB カード W | 年間6万円 ※月平均5,000円 |

900ポイント |

| スターバックス | JCB カード W | 年間3万6,000円 ※月平均3,000円 |

3,780ポイント |

| セブン‐イレブン | 三井住友カード(NL) | 年間3万8,400円 ※月平均3,200円 |

3,840ポイント |

| マクドナルド | 三井住友カード(NL) | 年間1万円 ※月平均800円 |

700ポイント |

上記のように、店に応じてJCB カード Wと三井住友カード(NL)を使い分けた場合、累計で1万6,220ポイントがたまる。

すべてをJCB カード Wで支払った場合は累計1万2,164ポイント、三井住友カード(NL)で支払った場合は累計8,270ポイントだ。2枚持ちして使い分けると、1枚だけ使う場合より4,000~6,000ポイント以上お得になる。それぞれの優待店舗を使い分けるメリットがよく分かる。

|

|

|

公式サイトをみる 詳しく見てから決める |

(NL)の公式サイト 詳しく見てから決める |

よくあるQ&A

そのほかの基準でどっちがおすすめであるかは、次の通りである。

・年会費無料が良い…2枚ともおすすめ

・発行スピードの速いクレカが良い…2枚ともおすすめ

・Amazonやメルカリ、スターバックスでお得なクレカが良い…JCB カード W

・コンビニやファミレス、ファストフード店でお得なクレカが良い…三井住友カード(NL)

・学生限定特典が欲しい…三井住友カード(NL)

・使えるお店が多いクレカが欲しい…三井住友カード(NL)

・クレカ積み立てに使いたい…三井住友カード(NL)

また、学生向けの「学生ポイント」サービスがあり、特定加盟店での利用で最大+9.5%のポイント還元、さらに分割払い手数料の全額相当ポイント還元など、学生にとってお得な特典があります。

さらに国際ブランドがVisaかMastercardから選択でき、海外旅行や留学の際にも困りにくいでしょう。

また、過去には、「SMBC JCB CARD」というJCBブランドのクレジットカードを発行していたが、こちらは2023年4月に新規の受付が停止されている。

異なるブランドで2枚持ちをすると、クレカ決済できる。

ただしJCB カード Wも還元率がアップする優待店舗に、スタバやアマゾン、セブン-イレブンなど、学生がよく使うお店・サービスがそろっているため、若年層向けに設計されたクレジットカードなので、学生向きではある。

2枚以上のクレジットカードを同時に申し込んだ場合、カード会社から「生活に困っている人なのではないか」と疑われる恐れがある。

欲しいクレカが2枚あるときは念のため、1枚目が無事発行されてから、改めてもう1枚のクレカに申し込むと良い。

メインカードには基本還元率が1.0%以上、かつポイントの使いやすさにも長けたクレジットカードを置くのが良い。サブカードは特定店舗の還元率が高く、かつポイントの有効期限が無期限(実質無期限も可)のクレカにすると、使いこなしやすいだろう。

年会費無料で持てることを含め、クレカ機能に関する基本的なスペックはほぼ変わらない。

異なる点として、Oliveは銀行口座の開設が必要になるため、カード発行までに時間がかかる。その代わり特典が三井住友カード(NL)よりも多く、なかには基本還元率が1.5%になるものがあるのは大きなメリットだ。

還元率を重視したいのならOlive、急ぎでクレカが必要なら三井住友カード(NL)が良いだろう。

ただ、三井住友カード(NL)に入会後、途中でOliveへと切り替えはできない。逆も同様だ。新たに申し込むことになる(※新規入会後、既存のカードを退会するのは可能)。

■保有資格

2級ファイナンシャル・プランニング技能士

AFP認定者

例えば、普段の買い物やAmazon・スターバックスではJCBカードW、セブン-イレブンやマクドナルドでは三井住友カード(NL)といった使い分けをすれば日常のさまざまなシーンで高い還元率を実現できるでしょう。