アイフルとレイクの違いは審査と無利息サービスにある。

アイフルは審査通過率が高い。独立系企業のため銀行グループのレイクより柔軟な審査対応が期待できる。審査が不安な人にはアイフルがおすすめだ。

利息負担を抑えたい人にはレイクの方がおすすめだ。レイクには365日間の無利息期間があり、30日間のアイフルより12倍以上長い。

審査や無利息期間を比較し、自分にとってより使いやすい方を選ぼう。

※2025年12月1日情報更新済

その後、証券会社の営業・経営企画部門、社長秘書等(その間に投資信託や株式の販売、セミナー企画、FX事業の立ち上げ、投資顧問会社の設立など)を行う。また、投資銀行業務にも携わる。

2007年11月 スキラージャパン株式会社設立。取締役に就任。

東洋大学経営学部非常勤講師、大手前大学通信教育部非常勤講師、千葉科学大学危機管理学部非常勤講師

ファイナンシャルプランナーとして活動中

伊藤亮太FP事務所

- 審査に不安がある人

【審査通過率を比較】アイフルの方がレイクより高い

- 利息を抑えたい人

【無利息期間を比較】レイクの方がアイフルより長く利息を抑えられる

条件に合ったカードローンを選べば、

利息も手間もグッと減らせる!

※ Webでお申込み・ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

レイクとアイフルの基本情報を比較!

アイフルの審査通過率は30%以上あります。(2023年6月)

無利息サービスを比較すると、アイフルは30日間のみであるのに対し、レイクは365日間(契約学が50万円以上(お借入れ額1万円でも可能))や60日間(Web申込限定)など、より長い無利息期間が用意されている。

ここでは、アイフルとレイクの違いについて審査通過率や無利息期間のほか、金利・融資スピード・在籍確認など全12項目を徹底比較する。

アイフルとレイクどっちがいいか迷っている人は、重視するポイントを比較して自分に合う方を選ぼう。

※ Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

|  | |

| 審査 時間 | 18分 | 15秒 |

| 融資 時間 | 18分 | 15分 |

| 受付 時間 | 9:00~21:00 | 8:10~21:50(※1) |

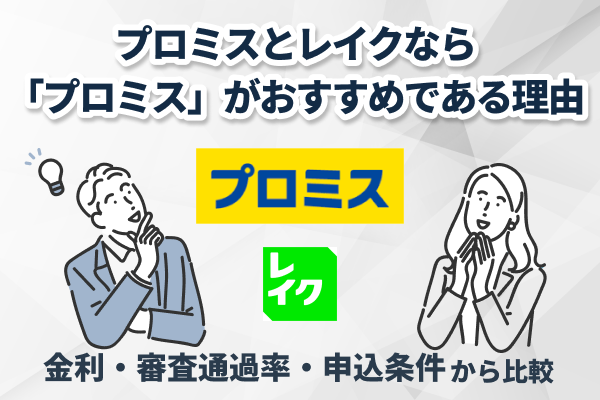

| 金利 (年率) | 3.0%~18.0% | 4.5%~18.0% |

| 無利息 期間 | 30日 | 365日間(※4)、 60日間(※3) |

| 限度額 | 800万円 | 500万円 |

| 最低 返済額 | 4,000円(※2) | 1,000円 |

| 審査 通過率 | 35.9% | 非公表 |

| 郵送物回避 | 〇 | 〇 |

| 在籍確認 | なし | なし |

| 公式サイト | アイフルに 申込む (公式サイト) | レイクに 申込む (公式サイト) |

※2.約定日制(サイクル制は5,000円~)

※3 Webお申込み、ご契約額が50万円未満の方

※4 Webでお申込み・ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

出典:アイフル、レイク

【無利息期間を比較】レイクの方がアイフルより長く利息を抑えられる

アイフルとレイクの無利息期間の種類を比べると、アイフルには30日間しかないが、レイクには365日間、60日間の2種類が用意されている。

いずれの無利息期間もWeb申し込みが条件となっており、レイクを初めて利用する人であれば、ほとんどの人が適用される。

利息を抑えたいならレイクを選ぼう。

・レイク:365日間、60日間

・アイフル:一律30日

※365日間、60日間は、Web申込・50万円以上の契約・収入証明の提出など所定の条件を満たした場合に適用されます。

無利息期間の長さが利息総額にどれだけ影響するか、具体的な例で見てみよう。

例えば、10万円を借り入れて毎月最低返済額(4,000円※)のみ返済する場合、レイクはアイフルより8,843円も利息額を安くできる。

| 項目 | レイク(60日無利息) | アイフル(30日無利息) |

|---|---|---|

| 無利息期間 | 60日 | 30日 |

| 返済回数 | 29回 | 30回 |

| 利息総額 | 18,970円 | 27,813円 |

また、50万円を借り入れて毎月最低返済額(14,000円※)のみ返済する場合、レイクはアイフルより10万9,896円も利息額が安くなる。

| 項目 | レイク(365日無利息) | アイフル(30日無利息) |

|---|---|---|

| 無利息期間 | 365日 | 30日 |

| 返済回数 | 46回 | 51回 |

| 利息総額 | 95,696円 | 205,592円 |

※レイク金利18.0%の場合。利息額はあくまでシミュレーションであり、実際の返済状況によって変動します。

※ 無利息期間経過後は通常金利適用

※ 他の無利息商品との併用不可

【金利を比較】下限金利はアイフルの方がレイクより低い

金利を比較すると、上限金利はアイフルとレイク、両方とも18%で同じだ。

一方で下限金利はアイフルの方がレイクより1.5%低い。300万円を下限金利で借りる場合、アイフルはレイクより65万円も利息額が安くなる。

・レイク:4.5%~18.0%

カードローンの金利は、借入金額や信用情報によって変わる。

下限金利は、借入金額が大きく信用情報が良好な人だけに適用される特別な金利だ。

そのため、初回利用や少額の借入では上限金利が適用されるケースがほとんどである。

アイフルとレイクはいずれも上限金利が18.0%で同じため金利は比較対象にならない。

・非常に良好な信用情報:過去に他社での返済遅延や延滞がなく、信用情報機関に全く傷がない状態。

・安定した高収入:大手企業勤務や公務員などで、継続的に高い収入がある場合。

・すでにアイフルで長期の利用実績があり、良好な返済履歴を継続している場合:新規契約でいきなり下限金利が適用されることはほとんどありません。

※2025年9月更新:アイフルの「ファーストプレミアム・カードローン」の新規取扱いは、2025年7月31日(木)を以って終了しました。出典:アイフル公式「【廃止】ファーストプレミアム・カードローン」

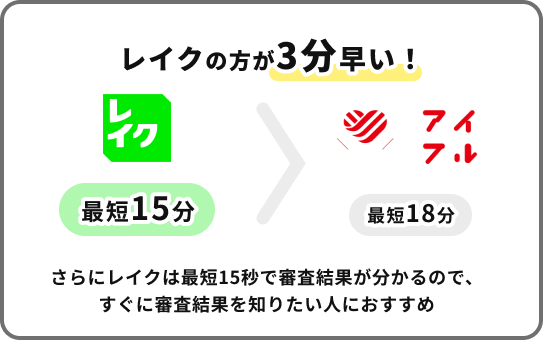

【融資スピードを比較】レイクの方がアイフルよりはやい

レイクは、2025年9月30日から融資スピードを「最短15分」と公表している。アイフルは最短18分で、レイクは最短15分のため、レイクはアイフルより3分早い。

ただし、各社が掲げる「最短〇分」という時間は、あくまで最も条件が良い場合の最速タイムであり、誰でもその時間で借り入れができるわけではない。

即日融資を受けるには、必要書類を準備しておくと良いでしょう。

レイクは審査結果が最短15秒でわかるため、すぐに借りられるかどうかだけでも確認したい人にはレイクの方がおすすめだ。

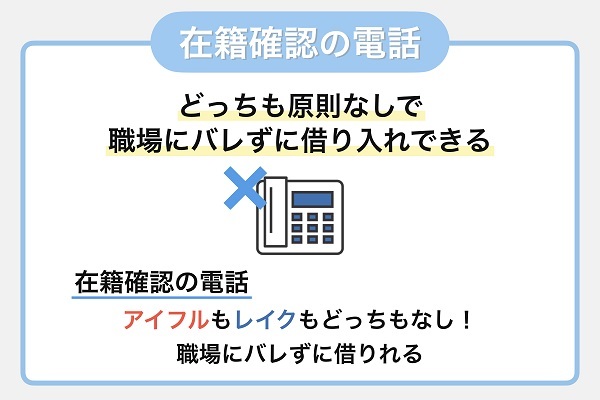

【在籍確認を比較】アイフルもレイクもどっちも電話なし

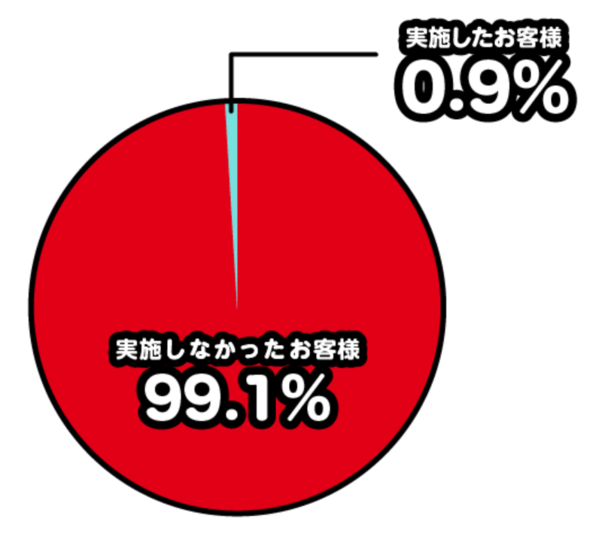

特にアイフルは、申込者の99%以上が在籍確認の電話が実施されなかったという実績を公表している。

「消費者金融でお金を借りたいけれど、絶対に職場にバレたくない」という人にはレイクよりアイフルがおすすめだ。

なお、アイフルとレイクはいずれも「契約をウェブ完結できる」「カードレス契約に対応している」「郵送物なし」といった条件がそろっている。

そのため、どちらを選んでも自宅や勤務先に書類が届いたり、カードを持ち歩かなければならなかったりする必要がなく、家族や同僚に知られにくいといえる。

| 項目 | アイフル | レイク |

|---|---|---|

| 契約のウェブ完結 | 〇 | 〇 |

| カードレス契約 | 〇 | 〇 |

| 郵送物なし | 〇 | 〇 |

【借入限度額を比較】アイフルはレイクより高い

500万円超の金額を借りたい人には、アイフルが選択肢となる。

・レイク:1~500万円

ただし、実際に借りられる金額は「総量規制」により、年収の3分の1までに制限される。

このルールは貸金業者(レイクやアイフルなど)すべてに適用される。 たとえば500万円を超えて借りたい場合、年収1,500万円以上が必要になる。

【スマホアプリの機能】アイフルもレイクもどっちも使いやすくて便利

ローソン銀行ATMを利用する機会が多い人にはアイフルがおすすめだ。なぜなら、ローソン銀行ATMでスマホATM取引ができるのはアイフルだけだからだ。

PayPayを日常的に利用している人には、レイクがおすすめだ。レイクの公式アプリ「レイクアプリ」は、PayPayと連携させることで、PayPayマネーへのチャージ(入金)による借入や、PayPayマネーからの返済ができるからだ。

| アイフル | レイク | |

|---|---|---|

| 特徴 | セブン銀行ATMだけでなく、ローソン銀行ATMでスマホATM取引が利用できる | PayPayマネーへのチャージ(入金)による借入や、PayPayマネーからの返済ができる |

なお、アイフルとレイクはいずれもスマホアプリのアイコンを変更できる。

スマホ画面を見られてもカードローン利用が気づかれにくい配慮がされている。

出典:レイク「レイクアプリのアイコンを選べるようになりました」

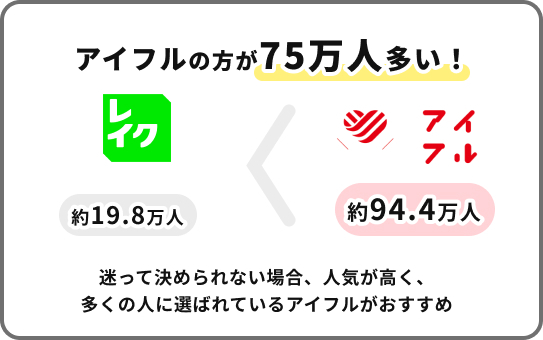

【新規申込者数を比較】アイフルのほうがレイクより多く人気がある

2023年度の新規申込数はアイフルが約94.4万件、レイクが19.8万件で、アイフルの方が約75万人も多い。

アイフルは、長年にわたり全国放映のテレビCMを継続しており、「愛がいちばん。アイフル」など親しみやすいフレーズで認知度を高めている。「消費者金融=アイフル」の認知が強いことが、新規申込み数の差につながっていると考えられる。

アイフルの人気が高い理由として、初契約者向けの現金プレゼントなどのキャンペーンを実施していることも挙げられる。

アイフルとレイク、いろいろな項目で比較したけど決められない、というときは、多くの人に選ばれているアイフルを選ぶとよい。

【ATMを比較】レイクの方がアイフルより数が多い

アイフルとレイクの提携ATM手数料は同じで、1万円以下は110円、1万円超は220円かかる。

どちらもセブン銀行・ローソン銀行・イーネットなど、主要なコンビニATMに対応しており、全国どこでも利用しやすい。

| 項目 | アイフル | レイク |

|---|---|---|

| 自社ATM | なし(店舗併設ATMは2024/1/31で廃止) | なし(自社ATM案内なし・提携ATMを利用) |

| 提携ATMの手数料 | 1万円以下:110円/1万円超:220円 | 1万円以下:110円/1万円超:220円 |

| コンビニATM対応 | セブン銀行/ローソン銀行/イーネット | セブン銀行/ローソン銀行/イーネット |

| 主な提携銀行ATM | 三菱UFJ、イオン銀行、西日本シティ、十八親和、ゆうちょ、福岡、熊本 など | 三菱UFJ、三井住友、イオン銀行、西日本シティ、三十三、福岡、十八親和、熊本、広島 など |

| スマホATM(カードなし取引) | セブン銀行/ローソン銀行に対応 | セブン銀行のみ対応 |

| 拠点の“幅”(使える場所の多さの傾向) | コンビニ+一部銀行ATMで広い | コンビニ+多くの銀行ATMに対応しより広い |

アイフルは柔軟な審査を期待する人やバレずに借りたい人におすすめ

一方で、無利息期間は30日間と一般的であるため、長期間の無利息を重視する場合は、レイクの方が適している。

審査通過率からいえることは、アイフルの方がお金を借りることができる可能性は高いかもということ。自社独自の審査基準であるため、銀行系などと比べると借りやすいことでしょう。また、時間がかかることもなく比較的短時間で審査結果が出ると思います。お急ぎの方はアイフルを検討しましょう。

また、勤務先への電話連絡を原則行わないなど、プライバシーに配慮した仕組みが整っており、「安心して申し込みたい」というニーズにも応えている。

アイフルの会社情報

アイフルは2024年3月時点で資本金940億円・従業員約1,000名と、業界でも有数の規模を誇る。

また、アイフルは銀行グループに属さない独立系企業のため、自社の審査基準に基づいた柔軟な対応ができる点が特徴だ。

グループ会社ではライフカードをはじめ、信用保証・後払い・ファクタリング・海外展開など多角的に事業を展開しており、個人・法人どちらにも幅広い金融サービスを提供している。

このように、アイフルは「信頼性」と「柔軟さ」を兼ね備えた独立系大手であることから、安心して利用できる。

アイフルのメリット

独立系として自社基準で審査を行うため、他社より柔軟な対応が期待できるほか、、実際に利用者の99%以上が在籍確認の電話を受けていないなど、プライバシーにも十分配慮されています。

審査通過率が高く、柔軟な対応

アイフルは、他の大手よりも柔軟な審査対応が期待できる消費者金融だ。独立系として銀行傘下に属さず、自社の判断基準で審査を行えるため、申込者の状況に応じた柔軟な判断が可能だ。

実際、アイフルでは申し込み後に「急ぎで審査をお願いしたい」と連絡すれば、状況に応じて優先的に審査を進めてもらえる。これは、利用者の利便性を重視した独立系ならではの対応といえる。

アイフルの場合、審査時間は9:00~21:00で、お急ぎの方は優先的に対応しています。

出典:アイフル公式

99%以上の人が在籍確認の電話なしで職場にバレずに借りれる

アイフルは、利用者の99%以上が勤務先への電話連絡が実施されなかったことを公表している。(2023年)

消費者金融を選ぶときに「会社に絶対バレないところがいい」のであれば、アイフルが選択肢となる。

アイフルのデメリット

アイフルのデメリットは無利息期間が30日間と、一般的な長さである点だ。

無利息期間が30日間と一般的

アイフルの無利息期間は30日間で、アコムやプロミスなど他の大手消費者金融と同じだ。

そのため、アイフル・アコム・プロミスの3社で比べると、特にデメリットとはいえない。

ただし、レイクには365日間や60日間の無利息期間が用意されている。(契約額50万円以上等の条件を満たした場合)

利息をできるだけ抑えたい人や、無利息期間の長さを重視する人にとっては、30日間では短く、アイフルのデメリットを感じられるかもしれない。

アイフルの口コミ・評判

アイフルを実際に利用した人の口コミをみると、大手消費者金融で知名度が高いという点や審査・融資スピードが早いという点の評価が高かった。

一方、金利が高いという点や、提携ATMを利用すると手数料がかかるという点をデメリットとしてあげる人もいた。

アイフルの良い口コミ・評判

Aさん┃女性┃30代

★★★★☆ パート・アルバイト┃勤続2年~4年┃年収96万

私は、カードや郵送物が送られてこない点に魅力を感じてアイフルに申し込みました。

そのおかげで、家族に知られずに借り入れができました。

また、アイフルは原則として電話での在籍確認がないため、

同僚に不審がられる心配もありません。

審査に通過すればその日のうちに借り入れできるスピード感や、

無利息期間が設けられている点も選んだ理由の一つです。

実際に申し込みから審査完了までがスムーズで、

午前中に申し込むと、お昼には借り入れが可能になりました。

その日のうちに現金を受け取れたのは、とても助かりました。

融資時間1時間半くらい┃融資額8万円┃貸付利率18%

Dさん┃男性┃50代

★★★★☆ 会社員(正規)┃勤続3ヵ月~6ヵ月┃年収200万円

私は「アイフルは審査が早く、電話対応が丁寧」という評判を聞き、安心できそうだと感じて申し込みました。

実際に利用してみると、審査はスムーズで、申し込みからほどなくして通過の連絡を受けました。

その日のうちに借り入れができ、急な出費にもすぐ対応できて助かりました。

返済は給料日にコンビニATMから行いました。

手軽に完済できたので、はじめての利用でもストレスを感じませんでした。

融資時間2時間┃融資額30万円┃貸付利率4%

Aさん┃女性┃30代

★★★★☆ 会社員(正規)┃勤続2年~4年┃年収300万円

私は、知名度の高い会社なら安心して利用できると思い、アイフルを選びました。

知人から「審査や融資のスピードが速い」と聞いたことも、申し込みを決めた理由のひとつです。

実際に利用してみると、審査から融資までとてもスムーズで、想像していた以上に早くお金を借りることができました。

急ぎの出費にも対応できたので、安心感がありました。

また、スマホアプリで利用状況や返済日をすぐ確認できる点も便利です。

アプリからすべて完結できるので、忙しい人や初めて利用する人にも使いやすいと感じました。

融資時間30分┃融資額20万円┃貸付利率18.00%

Dさん┃男性┃30代

★★★★☆ 会社員(正規)┃勤続4年~8年┃年収340万円

私は、昔からテレビCMでアイフルを見ていて、好印象を持っていました。

その信頼感から、「お金に困ったときはアイフルを使おう」と以前から考えていました。

実際に利用したときも、申し込みから借り入れまでがとても簡単で助かりました。

当時は経済的に厳しい状況でしたが、スムーズにお金を借りられたことで、状況を立て直すことができました。

手続きの流れも分かりやすく、スタッフの対応も迅速でした。

全体を通して無駄がなく、効率的に進んだ点に好感を持ちました。

融資時間2日┃融資額50万円┃貸付利率18%

アイフルの悪い口コミ・評判

Aさん┃女性┃30代

★★★☆☆ パート・アルバイト┃勤続2年~4年┃年収96万

私がアイフルを利用して失敗だったと感じたのは、金利が高めだったことです。

20万円を借りたところ、金利は年18.0%で、返済総額が想像よりも多くなりました。

また、提携ATMを使うたびに手数料がかかる点も不便に感じました。

少額の返済を何度か行う場合は、その手数料が積み重なって負担になります。

これから利用を考えている人は、借入額や返済回数によって発生する手数料も含めて、全体の返済計画を立てておくことをおすすめします。

融資時間30分┃融資額17万円┃貸付利率18.00%

Oさん┃女性┃30代

★★★☆☆ 会社員(正規)┃勤続2年┃年収540万円

私がアイフルを利用したときは、審査自体はスピーディーに終わりました。

しかし、本人確認の手続きに時間がかかり、申し込みから融資までに2日ほど要しました。

また、初回の借入可能額が想像よりも少なかった点も気になりました。

事前に「限度額はすぐに上がる」と聞いていましたが、実際には一定期間の利用実績が必要なようです。

初めて利用する場合は、すぐに大きな金額を借りられるとは限らないため、

余裕を持ったスケジュールで申し込むことをおすすめします。

融資時間2日┃融資額10万円┃貸付利率15%

出典:編集部が独自調査

レイクは利息を抑えたい人や審査結果を早く知りたい人におすすめ

レイクの会社情報

レイクを運営する新生フィナンシャル株式会社は、関東財務局長(11) 第01024号の貸金業登録を受け、日本貸金業協会(会員番号 第000003号)に登録されている正規の金融業者だ。

【レイクの会社情報】

申込完了後最短15秒で審査結果を表示

Webで最短15分融資も可能

※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

▼無利息に関する注釈

365日間無利息

※初めてのご契約

※Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能))でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

60日間無利息

※初めてのご契約

※Webお申込み、ご契約額が50万円未満の方

期間共通

・無利息期間経過後は通常金利適用

・初回契約翌日から無利息適用

・他の無利息商品との併用不可

貸付条件はこちら

レイクのメリット

レイクのメリットは無利息期間が長く利息を抑えられること、審査結果がはやくわかることだ。

無利息期間が長く利息を抑えやすい

無利息期間が長いほど、同じ借入期間でも発生する利息をより小さくできる。

長期的に利用する場合でも、無利息期間が長ければ支払い総額を抑えやすく、返済の負担を軽減できる。

利息をできるだけ少なくしたい人にとって、レイクは他社よりも有利な選択肢といえる。

審査時間が最短15秒でわかる

結果がすぐに表示されるため、申し込み後に長く不安な時間を過ごさずに済みます。

もし審査に通らなかった場合でも、次の選択をすぐに検討できるのが利点です。

レイクは、審査結果が出るまでのスピードが他社よりも速い。プロミスが最短3分、アコムが最短20分、アイフルが最短18分なのに対し、レイクは最短15秒で結果がわかる。

とくに急ぎで資金が必要な人や、複数社を比較検討している人にとっては、結果が早くわかるレイクのメリットは大きい。

| カードローン名 | 審査にかかる時間 |

|---|---|

| レイク | 最短15秒 |

| プロミス | 最短3分 |

| アイフル | 最短18分 |

| SMBCモビット | 最短15分 |

レイクのデメリット

アイフルと比較したときのレイクのデメリットは限度額が低いことだ。

借入限度額がアイフル、アコム、プロミスより300万円低い

レイクの借入限度額は500万円でアイフル・アコム・プロミスなどの大手(いずれも800万円)と比べると、300万円ほど低い。

ただし、500万円を超えて借りるには年収1,500万円以上などの条件を満たす必要がある。そのため、ほとんどの利用者にとっては実際に影響のない差といえる。

つまり、一般的な借入額の範囲では、レイクの限度額が低いことを気にする必要はないだろう。

レイクの口コミ・評判

レイクを実際に利用した人の口コミをみると、無利息期間が長いことや、融資スピードや早いこと、在籍確認がなく周囲にバレにくいという点などが高評価のようだ。

一方でレイクは銀行カードローンより利息が高い点がデメリットだという声もあった。

良い口コミ・評判

Tさん┃男性┃30代

会社員(正規)┃勤続1年~2年┃年収100万円

評価:★★★★☆

私は友人のパーティーを控えていましたが、予算が足りずに困っていました。

インターネットで調べたところ、レイクが初回無利息期間ありと知り、すぐに申し込みました。

手続きはすべてネットで完結し、申し込み後まもなく振り込みが行われたので本当に助かりました。

急ぎの出費にも間に合い、安心して利用できました。

また、レイクは返済シミュレーションが使いやすく、返済計画を立てやすかったです。

予定どおりに完済できたので、とても満足しています。

融資時間2時間┃融資額10万円┃貸付利率4.50%

Dさん┃男性┃30代

会社員(非正規)┃勤続1年~2年┃年収200万円

評価:★★★★★

私は大きな金額を借りたいと考え、いくつかの消費者金融を比較しました。

その中でもレイクは金利が比較的低く、ネットから簡単に申し込めた点が決め手になりました。

申し込み後の電話対応も丁寧で、初めての利用でも不安を感じることなく手続きを進められました。

対応のスピードと安心感の両方を実感できました。

返済はコンビニATMでできるため、忙しいときでも便利に利用できます。

今後も急な出費があれば、レイクを利用したいと思います。

融資時間2時間┃融資額30万円┃貸付利率4.50%

Uさん┃女性┃40代

会社員(正規)┃勤続4年~8年┃年収300万円

評価:★★★★☆

私は、無利息期間が長く利用しやすい点に魅力を感じてレイクを選びました。

Web申し込みで60日間無利息が適用され、利息を抑えることができました。

借入の手続きはわかりやすく、店舗に行かずにネットで完結できたのが良かったです。

時間や場所を気にせず申し込めたので、とても便利でした。

返済中もスマホで残高や返済予定を確認でき、管理がしやすかったです。

全体を通して、初めてでも使いやすいと感じました。

融資時間60分┃融資額40万円┃貸付利率18%

Yさん┃女性┃20代

自営業┃勤続6ヵ月~1年┃年収400万

評価:★★★★☆

私は、レイクは知名度が高く安心して利用できると思い、申し込みました。

申し込みから借り入れまでをスマホで完結できたので、忙しい中でもスムーズに進められました。

契約完了までに少し時間はかかりましたが、それ以外は特に問題ありませんでした。

返済も計画的に行うことができ、安心して利用できました。

融資時間1週間ほど┃融資額30万┃貸付利率あまり覚えていない

Mさん┃男性┃20代

会社員(正規)┃勤続3年┃年収250万円

評価:★★★☆☆

金利がちょっと高めと感じました。初回の無利息期間が終わると、18%の利率はかなり負担が大きい。返済も月々の最低返済額が少なくて、逆に完済までの期間が長引くのではと不安になった。少額の借入には便利かもしれないが、長期間借りるなら他の選択肢も検討したほうがいいと感じた。

融資時間1.5時間┃融資額7万円┃貸付利率18.0%

Sさん┃女性┃40代

会社員(非正規)┃勤続2年~3年┃年収320万円

評価:★★☆☆☆

私は、レイクの電話対応が少し細かく感じました。

本人確認のためとは理解していますが、何度か電話がかかってきたため、仕事中は対応しづらかったです。

また、スマホの操作があまり得意でない人にとっては、

手続きの流れが少し分かりにくいと感じるかもしれません。

事前に公式サイトの手順を確認しておくと、スムーズに進められると思います。

最終的には問題なく借り入れできましたが、少し手間がかかった印象が残りました。

融資時間2時間┃融資額30万円┃貸付利率4.50%

Rさん┃女性┃30代

アルバイト┃勤続半年┃年収280万円

評価:★★☆☆☆

私は、レイクの貸付利率が銀行系カードローンより高いと感じました。

急ぎでお金が必要だったため申し込みましたが、もう少し比較してから決めればよかったと思います。

無利息期間が終わったあとは、利息の負担が予想より大きく感じられ、返済にプレッシャーを感じました。

事前に返済シミュレーションをしておけば、より安心して利用できたと思います。

次に借りるときは、金利や返済条件をしっかり比較して、自分に合ったローンを選びたいです。

融資時間60分┃融資額40万円┃貸付利率18%

Tさん┃男性┃20代

個人事業主┃勤続3年┃年収500万

評価:★★★☆☆

私は、毎月返済を続けているうちは簡単に再度借り入れができたため、

一時的に借りては返すというサイクルを繰り返してしまいました。

その結果、残高がなかなか減らず、精神的にも負担を感じるようになりました。

便利に利用できる反面、借りすぎてしまう危険性があると実感しました。

レイクは使いやすいサービスですが、計画的に利用しないと、

その使いやすさがかえってデメリットになることもあります。

融資時間3時間ほど┃融資額18万┃貸付利率18.0%

出典:MONEY TIMES編集部

大手消費者金融カードローンを比較!アイフルレイクアコムプロミスSMBCモビットで1番のおすすめはどれ?

「アイフルとレイク以外にアコムやプロミスもあるけど結局どの消費者金融を選べば良いの?1番おすすめなのはどれ?」と迷う人もいるだろう。

アコムレイクプロミスアイフルには、融資スピードや無利息期間、審査通過率、企業体制に違いがある。

審査通過率が最も高いのはアコムで、融資スピードが最もはやいのはプロミスだ。また、無利息期間が最も長いのはレイクだ。

そして、アコムレイクプロミスが銀行グループに属する消費者金融であるのに対し、アイフルはどこにも属さない独立系企業だ。

SMBCモビットは三井住友銀行ATMで手数料無料で借入・返済ができる。

|  |  |  | |

| 審査時間(最短) | 18分 | 15秒 | 20分 | 3分 |

| 借入時間(最短) | 18分 | 15分 | 20分 | 3分 |

| 審査受付時間 | 9:00~21:00 | 8:10~21:50(※1) | 9:00~21:00 | 9:00~21:00 |

| 土日の即日融資 | 〇 | 〇 | 〇 | 〇 |

| 金利(年率) | 3.0%~18.0% | 4.5%~18.0% | 3.0%~18.0% | 2.5%~18.0% |

| 無利息期間 | 30日 | 365日、60日(※3)(※4) | 30日 | 30日 |

| 最大限度額 | 800万円 | 500万円 | 500万円 | 800万円 |

| 月々の返済額(最低) | 4,000円(※2) | 1,000円 | 4,000円 | 4,000円 |

| 電話による在籍確認 | 原則なし | なし ※在籍確認が必要な場合でも、 お客様の同意なくお電話いたしません | 原則なし | 原則なし |

| 審査通過率(2023年度) | 35.9% | 非公表 | 40%台 | 30~40%台 |

| 公式サイト | アイフルの 1秒診断を 受けてみる (詳細はこちら) | レイクの 1秒診断を 受けてみる (詳細はこちら) | アコムの 1秒診断を 受けてみる (詳細はこちら) | プロミスの 1秒診断を 受けてみる (詳細はこちら) |

※2.約定日制(サイクル制は5,000円~)

※3 Webお申込み、ご契約額が50万円未満の方

※4 Webでお申込み・ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

出典:アイフル、レイク、プロミス

レイクはアコム、アイフル、プロミスと比べて無利息期間が最も長いので、長期間借入の予定があり利息を抑えたい人におすすめだ。

プロミスは、融資までの時間が最短3分と最も早いため、審査の早さを重視する人に向いている。

審査通過率を比べるとアコムは、プロミス、レイク、アイフルと比べて高くなっている。したがって、審査の通りやすさを重視する人におすすめだ。

SMBCモビットは三井住友銀行ATMを利用する人におすすめだ。なぜなら、SMBCモビットは三井住友銀行ATMで手数料無料で借入・返済ができるからだ。

アコムは審査の通りやすさを重視する人におすすめ

アコムは、三菱UFJフィナンシャル・グループ(MUFG)の一員という信頼性の高さに加え、2023年度の新規申込件数は153万件超と、多くの人に選ばれている実績がある。

カードローンの利用が初めてで、「どの会社を選べばいいのかわからない」「できるだけ安心できるところを選びたい」という方には、知名度・実績ともに業界トップクラスのアコムがおすすめです。

アコムは、アイフル・プロミス・レイク・SMBCモビットより査通過率が高い傾向にあるので、「審査に通るかどうか不安だ」という人にもおすすめだ。

| 金利 | 年3.0%~18.0% |

|---|---|

| 電話による在籍確認 | 原則、勤務先へ在籍確認の電話なし |

| 審査通過率 | 39.7%(※1) |

| 新規申込数 | 153万2,078件 |

| 無利息期間 | 初回最大30日間(※2) |

| 契約受付時間 | ・自動契約機 9:00~21:00 ※年中無休(年末年始は除く) ・電話:9:00~18:00 |

| 審査時間 | 最短20分(※3) |

| ATM | 582件 (2024年9月13日現在) |

| アプリ | 申し込みも借り入れ・返済も可 |

| 借入限度額 | 上限800万円 |

| 最低返済額 | レンジごとに一定割合 |

| レディースローン | なし |

| 公式サイト | アコムの詳細を見る |

プロミスははやくお金を借りたい人におすすめ

プロミスは融資スピードを重視する人におすすめだ。公表している融資までの時間が最短3分とはやいからだ。

大手消費者金融が公表する審査完了までの時間を比較すると、プロミスが最短3分、アイフルが18分、アコムが20分、レイクがWebで15分(※)となっており、プロミスが最もはやいことがわかる。

※ 21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。

※ 一部金融機関および、メンテナンス時間等を除きます。

プロミスの概要

| 金利 | 2.5%~18.0% |

|---|---|

| 審査通過率 | 34.7% |

| 年齢制限 | 18~74歳 |

| 新規申込数 | 8万366人 ※1 |

| 契約者数 | 2万7,902人 |

| 無利息期間 | 初回借入日の翌日から30日間(※2) |

| 受付時間 | ・自動契約機:9:00~21:00※契約機により営業時間が異なります。 ・オペレーター:平日9時~18時 |

| 審査時間 | 最短3分(※3) |

| 融資までの時間 | 最短3分(※3) |

| ATM数 | ・自社ATM:約300台 ・提携ATM:約107,000台(コンビニATM含む) |

| アプリの ポイントサービス | あり |

| 借入限度額 | 800万円まで |

| 最低返済額(※3) | 1,000円 |

| 在籍確認の有無 | 原則電話による在籍確認なし |

| 自宅への郵送物 | Web完結申し込みならなし |

| 借り入れ方法 | ・ネット振り込み(無料) ・スマホATM(110円~220円) ・コンビニ・提携ATM(110円~220円) ・自社ATM(無料) ・電話(無料) |

| 返済方法 | ・ネット返済(無料) ・口座振替(無料) ・スマホATM(110円~220円) ・ポイント返済(無料) ・コンビニ・提携ATM(110円~220円) ・自社ATM(無料) ・銀行振り込み(利用する金融機関の所定手数料) |

| 申し込み | 今すぐ申し込む 【スマホでスグ完了!】 |

※1 メールアドレス登録とWeb明細を利用した場合

※2 借入金額1万円、金利18.0%の場合

※3 お申込み時間や審査によりご希望に添えない場合がございます。

SMBCモビットは三井住友銀行を利用する人におすすめ

SMBCモビットは三井住友銀行ATM手数料が何度でも無料だ。アイフルやレイクは三井住友銀行ATMをはじめ、提携銀行のATMで借りる際、1万円以下は110円、1万円超で220円の手数料が発生する。

SMBCモビットなら、三井住友銀行ATMを利用すれば手数料を気にせずに借入・返済が可能だ。

さらに、三井住友銀行アプリへのログインや外貨預金などの取引で貯まるVポイントを返済に充てることもできるため、三井住友銀行ユーザーであれば、よりお得にSMBCモビットを利用できる。

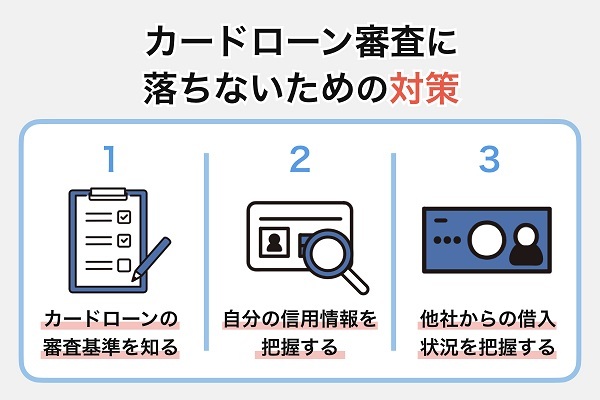

アイフルレイクの審査に通るための対策

アイフルやレイクなど、カードローンの審査に通過するためのコツは、信用情報を確認し必要な対策を講じること、他社からの借入残高を可能な限り減らしておくこと、借入希望額は適切に設定し過度に高くしないこと、虚偽の申告は絶対に避けること、安定した職に就いてから申し込むことの5つだ。

信用情報を確認し必要な対策を講じる

カードローンの審査に通過するには、まず信用情報機関(CICやJICC)で自身の信用情報を確認し、必要な対策を講じることが重要だ。

信用情報は、開示請求すれば個人でも確認できる。郵送またはインターネットで手続きしよう。手数料は、CICの場合、ネット申込みが500円(税込)、郵送が1,500円(税込)だ。

2025年4月28日に信用情報を第三者に開示してしまった可能性があることを検知したため調査中である。急いでいる人は、郵送で開示してもらうのがよいだろう。

開示報告書を入手したら、以下の点を確認し、必要に応じて対策を講じることが、審査通過の可能性を高める。

【信用情報を確認した後の対策】

| 情報の正確性を確認する | 万が一、事実と異なる情報が登録されていた場合は、カード会社や信用情報機関に調査・修正を依頼する。 |

|---|---|

| 延滞や未払いを解消する | もし支払いが完了していない延滞情報があれば、速やかに返済する。ただし、返済後もその記録は一定期間残るため、注意が必要である。 |

| 自身の状況を客観視する | 長期延滞や債務整理などの情報(異動情報)が登録されている場合、その情報が抹消される期間(通常5年~7年程度)を待ってから申し込むのが賢明である。 |

| 申込履歴を確認する | 短期間に多数の申込履歴がある場合は、「申し込みブラック」と見なされる可能性があるため、最後の申し込みから6ヶ月以上期間を空ける。 |

自身の信用情報を事前に知ることで、不必要な審査落ちを避け、申し込むべきタイミングや、選ぶべきカードローンの種類をより的確に判断できるようになる。

他社からの借入残高を可能な限り減らしておく

カードローンの審査に通過するためには、他社からの借入がある場合、その借入残高を可能な限り減らしておくことが非常に重要だ。

他社からの借入が多いと、新しいカードローンの審査で不利になる、あるいは希望する金額を借りられない可能性が高まる。主な理由は「返済能力への懸念」と「総量規制による制限」の2つだ。

・返済能力への懸念

他社からの借入が多いと、毎月の返済額も大きくなる。金融機関は審査の際、申込者の年収に対して年間どれくらいの返済があるかを示す「返済負担率」を重視する。他社からの借入残高や件数が多いほど、この返済負担率が高いと判断され、「新たな返済を追加する余力がない」と見なされる可能性が高まる。

他社借入が多いほど、新しいローンの返済に充てられる収入が少ないと判断され、審査通過が難しくなる。

・総量規制による制限

特に消費者金融やクレジットカード会社からのキャッシングには「総量規制」というルールが適用される。これは、年収の3分の1を超える借入ができないという法律上の制限だ。例えば、年収300万円の人が既に他社から100万円借りている場合、総量規制の上限に達しているため、原則としてそれ以上借りることはできない。新しいカードローンを申し込んでも、この総量規制に抵触すると審査には通らない。

銀行のカードローンは総量規制の対象外だ。しかし、銀行も独自の審査基準を設けており、申込者の返済能力を超えた貸付はしない姿勢を取っている。

A2-1. 借り過ぎ・貸し過ぎを防ぐために設けられた新しい規制です。具体的には、貸金業者からの借入残高が年収の3分の1を超える場合は、新たな借入れはできなくなる、という内容です。

例えば、年収300万円の方は、貸金業者から100万円までしか借りることができないということになります。

引用:貸金業法Q&A

したがって、新しいカードローンに申し込む前には、まず他社の借入残高を確認し、可能な範囲で返済を進めること、特に年収の3分の1に近い借入がある場合は、借入残高を減らすことが審査通過への重要な対策となる。すべてを完済するのが理想だが、少しでも減らすことで審査に有利に働く可能性がある。

虚偽の申告をしない

「カードローンの審査に落ちる人の主な特徴」の「申し込み内容に虚偽の情報がある」で伝えた通り、虚偽の申告は厳禁である。

他社借入があるのにないと申告したり、実際とは大きく異なる借入額を記載したりすると、信用情報との照合で瞬時に判明し、その時点で審査落ちとなってしまう。

また、カード会社は申込者本人の勤務先企業の規模や業種、役職、勤続年数などの要素から、おおよその年収額を推定できる。あまりにもかけ離れた年収をいつわって記載することも、審査落ちの典型的な原因だ。

たとえ属性情報に自信がない場合でも、正直に、正確な情報を申告することが、審査通過への道を閉ざさない唯一の方法である。

安定した職についてから申し込む

カードローンの審査に通過するためには、何よりもまず「安定した収入があること」が最も重要なポイントとなる。

カードローン会社は、申込者が借りたお金を問題なく返済できる「返済能力」を判断する際、その収入が継続的であるか(安定性)を最も重視する。毎月決まった日に継続的に収入があれば、返済が滞るリスクが低くなり、金融機関は安心して融資を行いやすくなるためだ。

現在、無職である場合、残念ながらカードローンの審査に通過する可能性は極めて低いと考えなければならない。これは、返済の原資となる収入がないためだ。

したがって、カードローンへの申込みを検討するのであれば、まずは正社員であるかどうかにかかわらず、パート・アルバイト、契約社員、派遣社員など、形態を問わないので「毎月安定した収入が得られる職」に就くことが最初のステップとなる。自営業者でも、継続的な事業収入があり、それを証明できれば審査対象となる。

また、収入の安定性を判断する上で、その職に就いてからの期間(勤続年数)も重要な要素となる。勤続年数が短いと、まだ収入や雇用の安定性が十分ではないと判断される場合があるため不利になる可能性がある。

そのため、新しい職場に移ったばかりの場合は、目安として最低でも半年~1年以上勤務し、収入の実績を積んでから申し込むのが賢明である。

自営業者やフリーランスの場合、直近3年間の確定申告書の控えを求められるケースもある。返済能力に問題ないことを示すためにも、事業計画書などを準備しておくことをおすすめする。

重要なのは雇用形態そのものよりも、継続的な収入があるかどうかであるという点を理解しておこう。

よくある質問

アイフルは金融庁に登録された正規の貸金業者であり貸金業法に基づいて営業されている。

ヤミ金とは、国の許可を受けずに違法な高金利で貸し付けを行う業者を指すが、アイフルはこれに該当しない。

また、アイフルは東証プライム市場に上場している企業で、資本金940億円・従業員約1,000名を抱える大手金融グループだ。

法令を遵守した健全な経営を行っており、安心して利用できる正規の会社だ。

アイフルは金融庁に登録された正規の消費者金融であり、法律に基づいて運営されている。

違法な取り立てや高金利での貸付は一切行っていない。

ただし、銀行カードローンよりも金利が高めに設定されているため、長期間の利用では利息負担が大きくなる可能性がある。

無理のない返済計画を立てて利用することが重要だ。

他の大手消費者金融と同様に、申込者の返済能力や信用情報をもとに審査が行われる。

アイフルは銀行グループに属さない独立系の消費者金融であり、自社の判断基準による柔軟な審査を行っている点が特徴だ。

そのため、同じ条件で申し込んでも銀行カードローンより通過しやすいケースがある。

ただし、安定した収入がない場合や、他社からの借入が多い場合は審査に通りにくくなる。

融資スピードを比較すると、アイフルは最短18分での融資が可能である一方、レイクは最短15分での融資となっており、アイフルはレイクより融資までの時間が早い。

無利息期間を比較すると、アイフルは初回契約日から最大30日間の無利息期間である一方、レイクはWeb申込の場合、初回契約日の翌日から365日間(契約額50万円未満の場合は60日間)と、レイクの方が圧倒的に無利息期間が長い。

審査の柔軟性について見ると、アイフルは独立系の消費者金融であるため、独自の審査基準によって柔軟な対応が期待できる場合がある。

これはあくまで目安であり、実際の返済期間は、契約時の金利、設定する毎月の返済額、追加借入の有無などによって変動する。なお、アイフルのキャッシングローンでは、最長で14年6ヶ月(151回)の返済期間が設定される場合もあるが、一般的に借入金額が大きくなるほど、返済期間は短く設定される傾向にある。

返済期間を短縮すれば総返済額は減るが、毎月の返済額は高くなる。逆に、返済期間を長くすれば毎月の返済額は抑えられるが、総返済額は増加する。自身の収入や支出のバランスを考慮し、無理のない返済計画を立てることが重要だ。アイフルの公式サイトには返済シミュレーションが用意されているため、具体的な返済額や期間を試算してみることを推奨する。

アイフルは、日本の法律に基づいて貸金業を営む正規の消費者金融である。金融庁に登録されており(登録番号:関東財務局長(14)第00851号)、貸金業法という法律を遵守して事業を行っている。

ヤミ金とは、法律で定められた上限金利をはるかに超える高金利で貸し付けを行ったり、違法な取り立てをしたりする業者のことを指す。アイフルはそうした行為とは一切無関係であり、安心して利用できる金融機関だ。

融資スピードについては、プロミスが最短3分での融資が可能である一方、レイクは最短15分での融資となっており、プロミスの方が圧倒的に融資までの時間が早い。そのため、緊急でお金が必要な場合にはプロミスが有利だ。

無利息期間を比較すると、プロミスは初回借入日から30日間の無利息期間である一方、レイクはWeb申込の場合、初回契約日の翌日から365日間(契約額50万円未満の場合は60日間)と、レイクの方が無利息期間を長く設定している。また、プロミスの無利息期間は「初回借入日の翌日」から始まるため、契約後すぐに借り入れをしない場合でも無駄にならないというメリットがある。

金利については、プロミスの上限金利が年18.0%である一方、レイクは年18.0%となっており、プロミスの方がわずかに上限金利が低い。長期的な利用を考えている場合、このわずかな差が総返済額に影響を与える可能性がある。

・金利が年4.5%〜18.0%と銀行カードローンよりも高め(東京スター銀行の場合は1.5%~14.6%)

・振り込み融資にかかる時間が最短即日(アイフルの場合は最短10秒)

・ATMからの借り入れや返済にすべて手数料がかかる(プロミスの場合は自社ATMの利用で無料)

・借り入れ限度額が500万円(アイフルは800万円)

・無利息期間が契約日の翌日から(プロミスの場合は初回借入日の翌日から)

・スマホATMがセブン銀行のみ(アイフルの場合はセブン銀行とローソン銀行)

総量規制で対象となるのは、すべての貸金業者からの借入額の合計である。つまり、レイクやアイフルだけでなく、他の消費者金融や銀行からの借入もすべて合算される。これらの借入情報は、個人信用情報機関に登録されており、金融機関は必ずこの情報を照会する。

そのため、レイクで既に借り入れがある場合、アイフルの審査では、レイクでの借入額も考慮され、総量規制に抵触するかどうかが判断される。例えば、年収300万円でレイクから100万円を借りている場合、アイフルから追加で融資を受けることは難しいといえる。

消費者金融の融資は一般的に金利が高い。家計が自己資金で回っているなら、積極的に利用する理由はない。

しかし、突発的な出資などで家計がひっ迫することも起こりうる。支払いが滞ると、そのサービスは停止することが想定される。水道や通信といった生活に密接するサービスが停止した場合、悪影響が生じるだろう。

またクレジットやローンの支払いの遅延は信用情報に記録される。信用情報の回復は時間がかかる場合もある。新規の審査の通過は難しくなることが懸念される。

このような事態を避けるなら、消費者金融は選択肢だ。借り入れで一時的な資金不足をカバーすることができる。また、消費者金融は初回の利用を対象に無利息期間を提供することも多い。期間内に完済すれば利息の負担もない。

アイフルの審査実施時間は9時~21時で、審査は土日祝日を問わず毎日実施している。即日融資を受けたいなら、遅くとも20時までには申し込みを開始しておきたい。

契約後は銀行振込なら最短10秒でお金が振り込まれる。入金までの時間は振込先の金融機関によって異なるが、金融機関の多くは最短10秒の入金に対応する。

借り入れはコンビニATMから現金を引き出して行うことも可能だ。アイフルは公式アプリで、セブン銀行ATMまたはローソン銀行ATMから借り入れが可能だ。

他社からの借り入れがある場合、再申し込みまでに残高を減らすことも検討しよう。残高が減少していれば相対的に与信の余地が増加することが期待される。

他社からの借り入れは、少なくとも総量規制に抵触しない範囲まで減らす必要がある。総量規制とは、年収の3分の1を超える融資を禁じる法令上の規制だ。総量規制は他社の債務も含めて判定される。新規申し込みが総量規制に抵触すれば審査には通過できない。

証券外務員一種、AFP、プライベートバンキング・コーディネーター資格保有。

Twitter:@FP38346079

証券外務員一種、AFP、プライベートバンキング・コーディネーター資格保有。

Twitter:@FP38346079

どうしてもお金を借りたい場合、金利面や無利息期間も重要ですが、最終的には借りることができないと意味がありません。そのため、審査に少しでも不安がある方は、審査通過率の高いアイフルの方がお金を借りやすいかもしれません。なお、アイフル、レイクいずれにおいても決して審査が緩いわけではないので、安定した収入があることなど条件をクリアする必要があります。