PR

本サイトにはプロモーション広告を含みます。なお、掲載されている広告の概要や評価等は事実に反して優遇されることはありません。

2万円借りたい!即日少額融資のカードローンや審査なしで借りる方法

「2万円を審査なしで借りる方法は?」

「今すぐ2万円必要!少額なら即日で借りれる?」

2万円を審査なしで借りたい時の方法には、銀行やゆうちょ銀行の自動貸付、質屋、生命保険契約者貸付、公的融資制度などの選択肢がある。手元のクレジットカードにキャッシング枠が付帯すればその枠内で現金を引き出すことが可能だ。また、少額融資アプリは審査なしではないものの、2万円程度の少額を即日で決済できる。

ただし、これらの方法は「契約している保険や担保となる品物が必要」「即日では借りられない」「現金を引き出せない」といった制約も多く、今急ぎで2万円必要な方にとっては現実的ではないこともあるだろう。

もし、今すぐ2万円借りたい場合は、カードローンが最適だ。 カードローンは無審査ではないが、1,000円〜10,000円単位の少額の即日融資に対応するうえ、賃金業法に則し運営されているので安全に借りられる。

この記事では2万円借りたい人に向け、審査なしの方法や、即日融資を受ける方法、返済計画の立て方や注意点を解説する。

※プロミスは審査通過率がトップ!

少額ならスグ借りれます。

| 借り方 | スマホアプリで ATMで現金受取 |

|---|---|

| 無利息期間 | 30日間利息ゼロ ※手数料も無料 |

| 審査スピード | 最短3分で審査完了後 10秒で現金振込 |

(👆プロミスは融資スピード業界最速!)

■保有資格

・CFP(R)

・1級ファイナンシャルプランニング技能士

・DC(確定拠出年金)プランナー

・住宅ローンアドバイザー

・証券外務員

今すぐ2万円を借りたい場合は、

即日で少額借入ができるカードローンが最適です。無審査ではありませんが、即日融資に対応しており、迅速に現金を手に入れることができます。無利息期間を活用すれば手数料無料で2万円借りることができます。

一方、後払いアプリは決済に利用できるものの、数百円~千円以上の手数料がかかりますし、直接現金を引き出すことはできません。また、公的融資制度は手続きに時間がかかるため、急ぎでの借入には向きません。

ただしカードローンを利用する際は、返済計画を立てることや無利息期間を活用することなどで、上手に活用することが大切です。

金融機関から審査なしでお金を借りることはできない

審査なしでお金を借りられない理由

金融機関から審査なしでお金を借りることはできない。なぜなら、金融機関が融資を行う際には、法令に基づいた審査が義務付けられているからである。具体的には、貸金業者は貸金業法、銀行は銀行法に則り、申込者の返済能力を詳細に確認する必要がある。この審査は、申込者が無理なく返済できるかを判断し、過剰な借り入れによって多重債務に陥ることを防ぐ目的で実施されている。

加えて、金融機関自身にとっても、貸し倒れのリスクを回避することは重要である。返済能力の低い人に安易に融資を行えば、貸付金が回収できなくなる恐れがあり、ひいては経営の安定を損なう原因となる。そのためカードローン会社などは、申込者の信用情報や収入状況を厳しくチェックし、返済が可能と判断した人にのみ融資を行う仕組みとなっている。

さらに、貸金業法第16条の2(誇大広告の禁止)では、「審査が甘い」など、利用者に誤解を与えるような広告を禁止している。実際には法律に基づいた審査が行われているにもかかわらず、「無審査」「審査不要」などと宣伝している業者は、違法である可能性が高く、いわゆる闇金であることが多い。こうした業者との取引は極めて危険であり、十分な注意が必要だ。

引用:貸金業法第16条の2(誇大広告の禁止)

審査に不安があるなら比較的通りやすい消費者金融カードローンを選ぼう

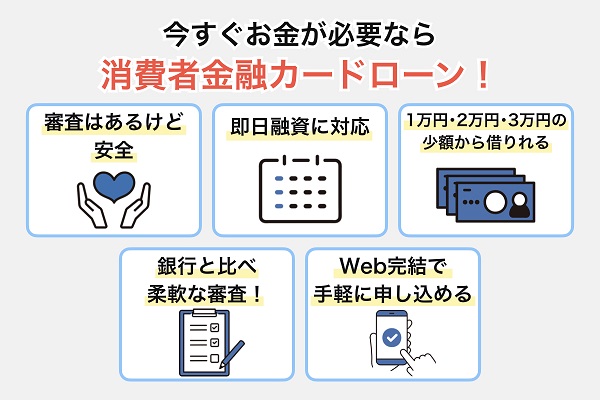

カードローンで今すぐ2万円借りたいけれど審査に通るか不安な場合は、銀行よりも消費者金融カードローンを選ぶのが賢明だ。

消費者金融は、AIを活用した独自のスコアリングシステムを採用するなど、銀行と比べて審査基準が柔軟といわれる。銀行は安定収入や高い信用情報を重視するため、パート・アルバイトや勤続年数が短い人にはハードルが高い。一方、消費者金融は「返済能力」を重視し、収入や勤務形態が多様でもトータルで判断するため、比較的通りやすい。

さらに、審査スピードが速いことも大きなメリットだ。銀行では審査に数日〜1週間かかるケースも珍しくないが、消費者金融なら最短即日で結果が出る。これにより「今すぐ2万円必要」といった緊急の状況でも対応しやすい。

また、審査結果が早くわかることで、仮に通らなかった場合もすぐに別の選択肢を検討できる。無駄な待ち時間がなく、短期間で資金を確保できる確率が高まる。特に急ぎでお金を必要としている人にとっては、消費者金融のスピーディーな対応が大きな安心材料となる。

このように「柔軟な審査基準」と「即日融資に対応できるスピード感」を備えた消費者金融カードローンは、審査に不安を感じる人にこそ適した選択肢といえる。

今すぐ2万円借りたいなら即日で少額融資できる消費者金融カードローンが最適!

消費者金融のカードローンは、即日融資に対応しているほか、1万円・2万円・3万円などの少額から借りられる。審査も比較的柔軟で、スマホだけで申し込みから借り入れまで完結するため、今日中にお金を用意したいときに役立つ。

無審査ではないが法律に即し安全にお金を借りられる

消費者金融は財務局や都道府県の登録を受け、金融庁などの監督を受けながら営業されている。

なお、正規の貸金業者かどうかを確認したい場合は、金融庁が公開している「貸金業者登録一覧」で登録の有無を調べるのが確実だ。登録番号が明記されていれば、その業者は法令に従って適切に運営されており、信頼して利用できると言える。

即日融資に対応する

申し込んだその日のうちに、お金が指定口座に振り込まれたり、提携ATMから現金を引き出したりできる。土日祝日でもWeb上で申し込みから審査まで対応しており、スマホATM取引などを活用すれば、原則24時間365日、いつでも即日融資を受けることができる。

このスピード感は、急を要する少額の資金需要に特化した消費者金融ならではの強みであり、銀行カードローンでは得られない大きなメリットと言える。

1万円・2万円・3万円の少額から借入れできる

消費者金融のカードローンは、必要な金額だけを自由に、無理なく借りられるのが特長だ。1,000円単位での借入れに対応しており、1万円や2万円、そして「3万円だけ借りたい」といった少額ニーズにも柔軟に応えてくれる。

「高額な借金はしたくないけど、あと少しだけ足りない…」そんなときに、 必要な分だけ借りられるのは大きな安心材料と言えるだろう。必要な金額だけに絞って借りれば、利息の負担も最小限に抑えられ、無理のない範囲で計画的に返済できる。

「本当に必要なときに、必要なぶんだけ」借りられる。そんな賢い使い方ができるのは、少額融資に強い消費者金融カードローンならではの魅力だ。

銀行と比べ柔軟な審査に対応する

「審査なし」でお金を借りたいと考えている人にとって、最も気になるのは「自分でも本当に借りられるのかどうか」という点だろう。 たしかに消費者金融のカードローンは審査はあるが、銀行と比較すると、より柔軟な審査基準が採用されている傾向にある。

銀行のカードローンでは、過去の信用情報や取引履歴が重視されるため、過去に延滞などがあった場合には通過が難しいことも多い。

一方、消費者金融では、現在の収入状況や返済能力を重視し、申込者の事情を個別に判断する姿勢が見られる。 たとえば、過去に金融事故があったとしても、今は安定した収入がある場合には、審査に通る可能性は十分にある。

もちろん、誰でも必ず借りられるわけではないが、「銀行の審査は通らなかった」という人にとっても、消費者金融なら再チャレンジの機会があると言える。

Web完結で手軽に申し込める

消費者金融のカードローンは、Webで申し込みから審査、契約まで完結できる点が大きな魅力だ。わざわざ店舗に足を運んだり、郵送物を受け取ったりする手間がほとんどなく、忙しい人でも手軽に利用できる。

スマホやパソコンから24時間いつでも申し込め、必要書類も写真をアップロードするだけで済む。契約が完了すれば、最短数分で指定の銀行口座に振り込まれるか、スマホアプリを使ってコンビニATMから直接現金を引き出せる。

また、家族や職場に知られずに借りたい場合でも、郵送物が届かず、原則として在籍確認の電話も行わない消費者金融を選べば、プライバシーを守りつつ安心して利用できる。

2万円を即日で借りれる!少額融資でおすすめの消費者金融カードローン

一覧

| プロミス | アコム | レイク | SMBCモビット | アイフル | dスマホローン | メルペイスマートマネー | バンドルカード | Paidy | atone | クレカの キャッシング |

銀行の 自動貸付 |

質屋 | |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

|

|

|

|

|

|

|

|

|

||||

| バレ にくさ 郵送物・電話なし |

◎ | 原則なし | ○ | ○ | ◎ | △ | △ | ○ | ○ | ○ | △ | △ | △ |

| 即日 融資 |

◎ | ◎ | ○ | ○ ※5 |

◎ | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ |

| 融資 スピード |

最短3分 | 最短20分(※2) | 最短25分 | 最短15分(※5) | 最短18分 | 即日 | 即日 | 最短1分 | 最短5分 | 最短5分 | 即日 | 即日 | 即日 |

| 手数料 (30日以内) |

無料 | 無料 | 無料 | 〜443円 | 無料 | 無料 | 無料 | 510円〜 1,830円(税込) |

390円(税込) | 209円(税込) | 530円〜636円 | 75円〜150円 ※7 | 1,800円 ※8 |

| 無利息 期間 |

30日間 実質0円で利用可能! |

30日間(※3) | 最大365日(※6) | なし | 30日間 | 30日間 | 1ヵ月 | なし | なし | なし | なし | なし | なし |

| アプリ 借入 |

📱✅ | ◎ | ○ | △ | 📱✅ | ○ | ○ | ○ | ○ | ○ | △ | △ | △ |

| 詳細 |

1秒診断を 受けてみる (プロミス公式) |

3秒診断を 受けてみる (詳細はこちら) |

1秒診断を 受けてみる (レイク公式) |

SMBCモビット 詳細を見る |

1秒診断を 受けてみる (アイフル公式) |

dスマホローン 詳細を見る |

メルペイスマートマネー 詳細を見る |

バンドルカード 詳細を見る |

Paidy 詳細を見る |

atone 詳細を見る |

詳細を見る | 詳細を見る | 詳細を見る |

※2 お申込時間や審査によりご希望に添えない場合がございます。

※3 アコムでのご契約がはじめてのお客さま

※4 優遇金利の適用後は最大3.0%引き下げ

※5 申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

※6 365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。

※7 JCBのキャッシングリボ払いの場合 ※8 大黒屋 質東京駅前店の場合

消費者金融のカードローンは審査時間が短いのが特徴だ。大手消費者金融の審査時間は最短数分~数十分となっている。例えばプロミスの融資時間は最短3分だ。

| アコム | プロミス | アイフル | レイク | SMBCモビット | |

|---|---|---|---|---|---|

| 審査時間 (最短) |

20分(※1) | 3分 | 18分 | 25分 | 15分(※2) |

※2 申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

新規の申し込みで迅速に融資を受けたい場合、消費者金融系カードローンやスマホアプリのローンサービスが最適だ。

これらのサービスは2万円程度の少額融資にも対応しており、1,000円から借り入れ可能という柔軟性が特徴である。

即日で2万円を借りられる消費者金融カードローン

| プロミス | アイフル | アコム | レイク | SMBCモビット | |

|---|---|---|---|---|---|

| 審査時間 (最短) |

3分 | 18分 | 20分(※1) | 25分 | 10秒簡易審査 |

| 無利息 期間 |

30日 | 30日 | 30日(※2) | 30日、60日、180日 | ― |

| 即日融資の最終受付時間 | 21時 | 21時 | 21時 | 21時 | 21時 |

| 金利 | 4.5%~17.8% | 3.0%~18.0% | 2.4%~17.9% | 4.5%~18.0% | 3.0%~18.0% |

| 審査 通過率 |

37.8% | 35.9% | 42.0%(※3) | 24.0% | ― |

※2 アコムでのご契約がはじめてのお客さま

※3 アコムマンスリーレポートより

出典:プロミス、アコム、アイフル、レイク、SMBCモビット

プロミス

プロミスは申し込みから審査、融資までが最短3分で完了する。手続きはウェブ上で完結できる。銀行振込なら最短10秒で入金される。急ぐなら申し込み後にフリーコールへ電話しよう。フリーコールの受付時間は平日21時までのため注意したい。

プロミスの特徴は、18歳や19歳の方でも申し込める点にある。学生でも、アルバイトやパートで収入があれば申し込み可能だ。

※ただし収入が年金のみの場合は申し込み不可

プロミスで契約したあとは、アプリを使って下記いずれかの方法で2万円を借りられる。

● スマホATM

銀行口座への振り込みなら、最短10秒で借り入れが可能だ。

すぐに現金が必要なら、スマホATMを利用しよう。

プロミスは、セブン銀行ATMやローソン銀行ATMでスマホATMを利用可能だ。システムメンテナンス時間を除けば原則24時間利用できるため、休日にお金を借りたい場合にも重宝する。

| 最短審査時間 | 3分 |

|---|---|

| 最短融資時間 | 3分 |

| 金利 | 4.5%~17.8% |

| 無利息期間 | 30日 |

| アプリ有無 | 〇 |

| 現金の借入方法 | 自社ATM、提携・コンビニATM |

| 現金の借入方法 (スマホATM) |

セブン銀行ATM、ローソン銀行ATM |

| 銀行振込の借入方法 | ウェブ、アプリ、電話 |

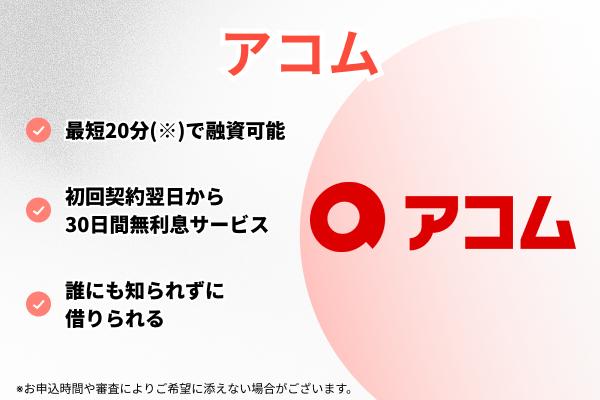

アコム

審査に不安がある人には、アコムのカードローンが有力な選択肢となる。 アコムは他の金融機関と比べても独自の審査基準のため審査通過率が高く、約4割が審査を通過している。つまり、5人中2人が審査をクリアする計算だ。

| アコム | 37.6%(※1) |

|---|---|

| プロミス | 35.5% |

| アイフル | 34.1% |

| レイク | 26.6% |

参考:マンスリーレポート│アコム、月次データ│SMBCコンシューマーファイナンス、月次データ│アイフル、データブック│SBI新生銀行、いずれも最新の数値(2024年10月28日現在)

アコムの申し込み条件は20歳以上かつ安定した収入と返済能力を有し、当社基準を満たす方人となっている。これを満たすなら審査に通過できる可能性がある。

※収入が年金のみの場合は申し込みの対象外

アコムは最短20分(※1)で融資を受けられる。即日融資を受けたいなら遅くとも20時までには申し込みを開始したい。 契約後は銀行振込で最短10秒程度~1分程度で入金される。 特に指定銀行が楽天銀行の場合は最短10秒(※2)程度で入金される(出典:アコム 今すぐお金を借りたいお客さま(最短即日融資))。 スマホATM取引ならアプリでコンビニATMから現金を引き出すことも可能だ。アコムのスマホATM取引はセブン銀行ATM、ローソン銀行に対応する。

金融機関によっては土日や祝日の当日入金に対応しないため注意したい。

※2 金融機関により異なります。

・三菱UFJ銀行

・三井住友銀行

・みずほ銀行

・ゆうちょ銀行

| 最短審査時間 | 20分(※1) |

|---|---|

| 最短融資時間 | 20分(※1) |

| 金利 | 2.4%~17.9% |

| 無利息期間 | 30日(※2) |

| アプリ有無 | 〇 |

| 現金の借入方法 | 自社ATM、提携・コンビニATM |

| 現金の借入方法 (スマホATM) |

セブン銀行ATM、ローソン銀行 |

| 銀行振込の借入方法 | ウェブ、アプリ、電話 |

※2 アコムでのご契約がはじめてのお客さま 出典:アコム

レイク

レイクは申し込みから最短25分で借りられる。審査結果が最短15秒で分かるため、借り入れできるかどうかをとにかく早く知りたい人におすすめだ。

契約者は、契約後に銀行振込で借入れができる。銀行振込の手続きは、ウェブまたはアプリから行う。入金までの時間は、多くの金融機関において最短で当日中となっている。ただし、当日振込の最終受付時間は、振込先の金融機関や曜日によって異なる。

| 月 | 火~土 | 日 | |

|---|---|---|---|

| 三菱UFJ銀行 | 24時間 | 24時間 | 24時間 |

| 三井住友銀行 | 24:00 | 24時間 | 21:00 |

| みずほ銀行 | 24時間 | 24時間 | 24時間 |

| りそな銀行 | 24時間 | 24時間 | 24時間 |

| ゆうちょ銀行 | 24時間 | 24時間 | 24時間 |

| 楽天銀行 | 24時間 | 24時間 | 24時間 |

| 住信SBIネット銀行 | 23:50 | 23:50 | 18:50 |

| ソニー銀行 | 24:00 | 24時間 | 24時間 |

出典:レイク お借入れ可能金融機関検索

現金を直接引き出して借りたいなら、アプリを使ってコンビニATMから手続きするのがいい。レイクのスマホATM取引はセブン銀行ATMで可能だ。

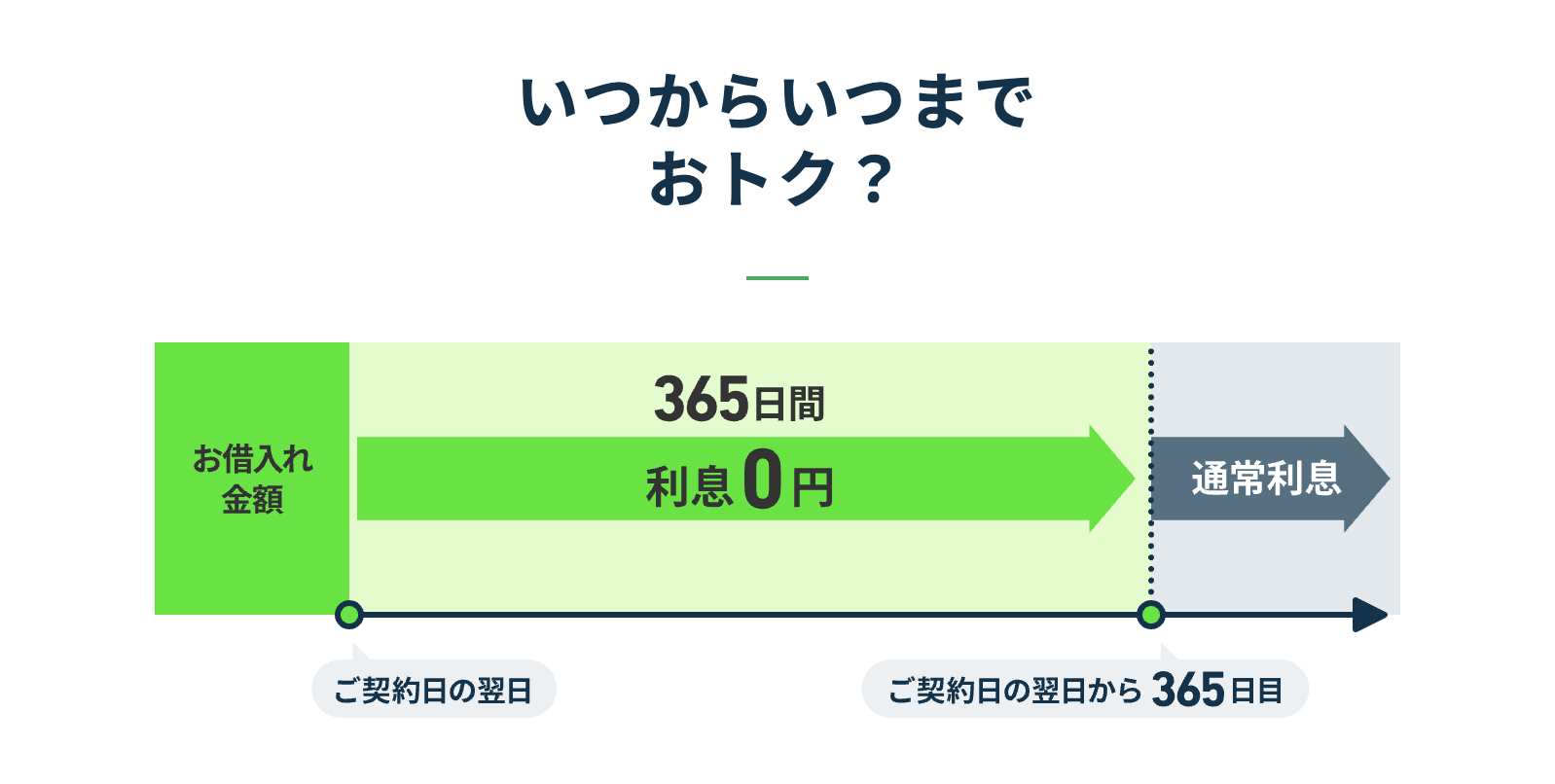

レイクはwebからの申し込みで365日間もしくは30日間の無利息期間が用意されている

| 無利息期間 | 無利息期間の起算日 | |

|---|---|---|

| レイク | 365日、60日 | 初回契約の翌日 |

| プロミス | 30日 | 初回借り入れの翌日 |

| アコム | 30日 | 初回契約の翌日 |

| アイフル | 30日 | 初回契約の翌日 |

出典:レイク、プロミス、アコム、アイフル

レイクで初めて契約する方は、借入額が5万円までの場合、365日間の無利息期間を利用できる。契約から約6ヵ月以内に完済すれば、利息は一切発生しない。

短期間で完済できない場合でも、利息額の軽減が可能だ。たとえば、5万円を年18.0%の金利で借りて月々に最低返済額のみ支払う場合、無利息期間がない他社を利用するより4,237円も利息額を軽減できる。

| カードローン | 無利息期間 | 借入額 | 金利/実質年率 | 最低返済額/月 | 利息総額 |

|---|---|---|---|---|---|

| レイク | 180日間 | 5万円 | 年18.0% | 4,000円 | 1,537円 |

| 他社 | なし | 5万円 | 年18.0% | 4,000円 | 5,774円 |

2万円を借りるうえで利息の軽減を重視する人は、レイクを選ぶとよいだろう。

| 最短審査時間 | 15秒 |

|---|---|

| 最短融資時間 | 25分 |

| 金利 | 4.5%~18.0% |

| 無利息期間 | 30日、60日、180日 |

| アプリ有無 | 〇 |

| 現金の借入方法 | 提携・コンビニATM |

| 現金の借入方法 (スマホATM) |

セブン銀行ATM |

| 銀行振込の借入方法 | ウェブ、アプリ |

SMBCモビット

SMBCモビットで即日融資を受けたい場合は、ウェブ申し込みが推奨される。さらに、申し込み後にコールセンターへ連絡することで、手続きがスムーズに進む。

申し込み後は審査に入る。SMBCモビットの審査に通過するなら、少なくとも申し込み条件を満たさなければならない。

審査においては、原則として勤務先への在籍確認の電話連絡は実施されません。また、自宅への郵送物も発生しないため、周囲に知られることなく手続きを進められる点が大きな利点と言えます。

若山卓也(ファイナンシャル・プランナー)

審査通過後の契約は、ウェブまたは三井住友銀行内に設置されたローン契約機で行える。

契約後はアプリを利用したスマホATM取引で、セブン銀行ATMやローソン銀行ATMから現金を引き出せる。銀行振込の場合、平日14時50分までの手続きで最短3分で入金される、

| 最短審査時間 | 15分(※1) |

|---|---|

| 最短融資時間 | 15分(※1) |

| 金利 | 3.0%~18.0% |

| 無利息期間 | ― |

| アプリ有無 | 〇 |

| 現金の借入方法 | 提携・コンビニATM |

| 現金の借入方法 (スマホATM取引) |

セブン銀行ATM、ローソン銀行ATM |

| 銀行振込の借入方法 | ウェブ、アプリ、電話 |

※1 申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

アイフル

アイフルは、柔軟な審査体制を備え、最短18分での融資が可能である。大手消費者金融の中で唯一銀行グループに属さない独立系企業であるため、親会社の影響を受けずに独自の審査基準を適用できる。この仕組みにより、利用者一人ひとりの状況に応じた柔軟な対応が実現されている。

アイフルの場合、審査時間は9:00~21:00で、お急ぎの方は優先的に対応しています。

出典:アイフル公式

アイフルは最短18分で融資を受けられる。即日融資は21時までの申し込みが条件だ。契約手続きでカードレスの指定、かつ口座振替登録を行うと郵送物は発送されない。

契約後は、アプリを利用してセブン銀行ATMやローソン銀行ATMから現金を引き出せるほか、銀行振込の手続きも可能だ。振込の場合、最短10秒で入金されるため、迅速に資金を受け取ることができる。

アイフルは銀行振込でもすぐに借りられる。銀行振込は、約1,200の金融機関に対応しており、ウェブやアプリ、電話で手続き後、最短10秒で入金される。

| 最短審査時間 | 18分 |

|---|---|

| 最短融資時間 | 18分 |

| 金利 | 3.0%~18.0% |

| 無利息期間 | 30日 |

| アプリ有無 | 〇 |

| 現金の借入方法 | 提携・コンビニATM |

| 現金の借入方法 (スマホATM) |

セブン銀行ATM、ローソン銀行ATM |

| 銀行振込の借入方法 | ウェブ、アプリ、電話 |

気楽に2万円借りるなら少額融資できるスマホアプリのローンサービス

dスマホローンはメルペイスマートマネーなど、スマホアプリのローンサービスであればスマホアプリだけで申込から借入まで完結できる。

dスマホローン

dスマホローンは、ドコモの回線契約を契約していない人でも申し込める。ただし、dアカウントの登録が必須だ。dアカウントは、メールアドレスとSMSを受信可能な携帯電話端末があれば、誰でも無料で作成可能だ。なお、dアカウントの作成にあたっては、ドコモ回線の契約は不要だ。

dスマホローンは公式アプリで手続きが完結する。郵送や対面の手続きは生じない。dアカウントの登録情報が自動的に反映されるため申し込みも手軽だ。融資は最短で申し込みの当日に受けられる。借り入れはd払い残高へのチャージまたは銀行振込で行う。

dスマホローンの申し込み時には、dアカウントの氏名や生年月日などの情報が自動的に反映され、ドコモ回線契約者はさらに携帯電話番号も自動で入力される。

dスマホローンの審査は、最短で当日中に完了する。ただし、即日審査完了を希望する場合は、17時までに申し込みを完了させる必要がある。

在籍確認とは、申込者が申告した勤務先に実際に所属しているかを確認するための手続きです。即日融資を受けたいなら勤務先の営業時間内に申し込むようにしましょう。

審査に通過し契約が完了すると、借入が可能となる。dスマホローンでは、借入金額をd払い残高へのチャージまたは銀行振込で受け取ることができる。d払い残高へのチャージの場合、1,000円単位での借入が可能だ。

| 最低借入額 | 借入単位 | |

|---|---|---|

| d払い残高へのチャージ | 1,000円 | 1,000円 |

| 銀行振込 | 1万円 | 1,000円 |

dスマホローンは、無利息サービスを提供している。無利息期間は、初回契約日から30日間だ。無利息の対象額は、dポイントクラブの会員ランクで決定される。

ただし、最低の「1つ星」ランクでも、10万円までは無利息だ。2万円の借り入れの場合、無利息期間内に完済すれば利息は生じない。

| 1つ星 | 10万円 |

| 2つ星 | 30万円 |

| 3つ星 | 70万円 |

| 4つ星 | 100万円 |

| 5つ星 | 300万円 |

さらに、dスマホローンはドコモユーザーならより良い金利条件で借り入れできます。最大年3.0%の金利優遇を受けられれば上限金利は年14.9%となり、銀行カードローンと同等です。

若山卓也(ファイナンシャル・プランナー)

| 最短審査時間 | 即日 |

|---|---|

| 最短融資時間 | 即日 |

| 金利 | 3.9%~17.9%(※1) |

| 無利息期間 | 30日 |

| アプリ有無 | 〇 |

| 借入方法 | チャージ(d払い残高)、銀行振込 |

メルペイスマートマネー

メルペイスマートマネーの審査はメルカリやメルペイの利用実績も加味される。また審査では電話による在籍確認は行われない。審査通過後はすぐにメルペイ残高に入金される。銀行口座への出金は通常1~2営業日かかる。

メルペイスマートマネーは本人確認もアプリで手続きできる。

メルペイスマートマネーの審査は最短3分で完了する。審査ではメルカリやメルペイの利用実績も加味される。

本サービスでは、一度のお申し込みで利用限度額が決まる一般的な貸付方式(極度貸付)ではなく、ご利用毎に「メルカリ」における利用実績等を元に審査を行う(証書貸付)ため、その都度お客さま一人ひとりに合った利用限度額に変動します。

出典:メルペイスマートマネー公式

他社で借り入れを断られた人も、メルカリの利用頻度が高いならメルペイスマートマネーで2万円を借りられる可能性があります。メルカリアプリからメルペイスマートマネーを開けば仮条件が表示されているため、一度確認してみましょう。

若山卓也(ファイナンシャル・プランナー)

メルペイスマートマネーは審査時に電話による在籍確認を行っていない。勤務先の営業時間を問わず審査を進められることも、メルペイスマートマネーの手軽さの1つといえる。

| メルペイスマートマネー | なし |

|---|---|

| dスマホローン | 実施の場合あり |

| LINEポケットマネー | 実施の場合あり |

審査に通過した後、メルカリアプリで手続きをすれば、メルペイ残高に即時に反映される。申し込み時に銀行振込を選択した場合は、いったんメルペイ残高へ入金された後、自動的に登録された支払い用銀行口座へ振り込まれる。

メルペイスマートマネーの返済は、原則として銀行口座からの自動引き落としで進める。事前に下記の設定をしておけば、メルカリの売上やポイントを返済に充てることも可能だ。

-

メルカリアプリからメルペイスマートマネーを開く

-

画面下部の「返済の設定」をタップする

-

「残高・ポイントを優先的に使用」を設定する

| 最短審査時間 | 3分 |

|---|---|

| 最短融資時間 | 即日 |

| 金利 | 3.0%~15.0% |

| 無利息期間 | 最長1ヵ月(※1) |

| アプリ有無 | 〇(※2) |

| 借入方法 | チャージ(メルペイ残高)、銀行振込(※3) |

※1.初回借入が2024年10月2日~11月30日は最長3ヵ月

※2.メルカリアプリ

※3.メルペイ残高へ入金後、支払い用銀行口座へ振り替える

PayPayアプリはスマホ完結で借り入れできる

| 融資限度額 | 〜1,000万円 |

|---|---|

| 審査スピード | 最短翌日 |

| 融資スピード | 最短翌日 |

| 金利/実質年率 | 1.59〜18.0% |

| 無利息期間 | 初回借入日から30日間 |

| 電話による在籍確認 | 有り |

| 詳細 | 公式サイト |

PayPayアプリは、スマホ完結で借り入れできるローンサービスだ。実際にはPayPay銀行カードローンへ申し込むことになるが、申し込みはPayPayアプリの「お金を借りる」で手続きできる。

PayPayアプリでカードローンの申し込みをしたあとは、下記いずれかの方法で借り入れが可能だ。

・銀行口座へ振り込み

・スマホATM

・口座残高が不足する場合の自動融資

いずれも原則24時間利用可能なうえに、最小1円単位でお金を借りられるので、少額融資を受けたい人に適している。

さらに、PayPay銀行のカードローンを初めて利用する人には、30日間の無利息期間が適用される。30日間に完済できれば、利息0円での借り入れも可能だ。

無利息期間が初回借入日から適用されることも嬉しいポイント。契約後、数日経過してから借入を行ったとしても、 無利息期間を最大限に活用できるため、不測の事態に備えて事前に契約のみを済ませておきたい者にも適している。

ファミペイローンはファミペイアプリで24時間いつでも即時借り入れ可

| 融資限度額 | 1万〜300万円 |

|---|---|

| 審査スピード | 最短即日※ |

| 融資スピード | 最短即日※ |

| 金利/実質年率 | 年0.8〜18.0% |

| 無利息期間 | 初回契約日から60日間 |

| 電話による在籍確認 | 有り |

| 詳細 | 公式サイト |

ファミペイローンは、ファミペイアプリを使って24時間いつでも即時に借り入れできるローンサービスだ。借入の方法としては、ファミペイ残高へのチャージ、または指定された銀行口座への振込が選択可能である。常日頃よりファミペイを頻繁に利用している者にとっては、有力な選択肢となる。

ファミペイローンの申し込み対象者は「満20歳〜満70歳の方」となっており、パートやアルバイト、自営業者や無職の年金受給者も申し込める。

お申し込みには以下制限があります。

年齢:満20歳から満70歳までの方がお申込みいただけます。

職業:安定した収入があれば学生含めパート・アルバイトで収入のある方、無職の年金受給者、自営業者の方もお申込みが可能です。(専業主婦・主夫の方は、お申込みいただけません。)

年金以外に収入がない人は申し込めないローン商品が多い中、ファミペイローンは比較的柔軟に審査対応していることが分かるだろう。

ファミペイローンは、ファミペイアプリから申し込みが可能であり、 契約までアプリ内で完結する。ローン専用アプリを別途ダウンロードする必要がないため、スマートフォンの画面を見られても借り入れが周囲に気づかれにくい。

さらに、新規契約者には60日間の無利息期間が適用されることも魅力だ。6万円を借りて約 2ヵ月のうちに完済できれば、利息は1円もかからない。月々に4,000円の最低返済額のみ支払う場合でも、利息の負担を抑えられる。ただし審査では職場への電話連絡による在籍確認が実施される点に注意が必要だ。

大手の審査に不安があるなら中小消費者金融

大手消費者金融の審査基準に不安を感じる場合でも、諦める必要はない。中小消費者金融の中にも、独自の審査基準を採用し、柔軟な対応を行っている金融機関が存在する。 信用情報に懸念がある人、他社での借り入れが多い人など、大手では審査に通らなかった人でも融資を受けられる可能性がある。

また、中小消費者金融の中にも、即日融資に対応している業者は少なくない。そのような中小消費者金融であれば「今日中に借りたい」というニーズにも応えられる。ここでは、大手の審査に不安がある方に向けて、即日借入にも対応している可能性のある中小消費者金融を厳選して紹介する。ただし、中小消費者金融の利用にあたっては、金利が大手消費者金融より高く設定される場合があるため契約内容をしっかりと確認することが重要である。

セントラル

セントラルは創業から50年以上の歴史を誇る中小消費者金融だ。同社は、平日14時までに申込みを完了すれば最短即日での借入れが可能だ。審査時間は最短30分、申込みもWebで完結できる。

契約後は借入金を最短3分で銀行口座へ振込みしてもらえるので、ローンカードの到着を待つ必要がない。

また、セントラルで初めて契約する人は、30日間の無利息期間が適用される。はじめの1ヵ月間は利息が発生しないため、返済期間を問わず利息の軽減が可能である。

セントラルで今日中に2万円を借りるなら、平日14:00までに申し込みを済ませよう。通常は、契約後に発送されるローンカードを使ってお金を借りるが、セントラルであればカードの受け取り前でも銀行口座への振り込みで融資を受けられる。

セントラルでは、基本的に電話連絡による在籍確認が行われる。しかし、担当者に相談することで回避できる可能性がある。

ただし、「中小=審査が甘い」というイメージを持たれがちだが、実際には異なる点に注意が必要だ。大手と異なり、会社としての資金的な基盤に余裕がないことから、返済能力の確認にはより慎重な姿勢が求められ、詳細な審査が行われる傾向にある。加えて、対面での本人確認やヒアリングが求められるケースも多く、事前にその点を理解しておくことが重要である。

| 審査スピード | 最短即日 |

|---|---|

| 融資スピード | 最短即日 |

| 金利/実質年率 | 年4.8〜18.0% |

| 融資限度額 | 1万〜300万円 |

| 無利息期間 | 新規契約日の翌日から30日間 |

| 審査通過率 | - |

| アプリ有無 | × |

| 電話による在籍確認 | 原則有り |

フタバ

フタバは、来店不要で即日融資や30日間の無利息期間に対応しており、少額を素早く借りたい人に適した中小消費者金融だ。 フタバは、インターネットから24時間365日申し込み可能で、平日16時までに審査が完了すれば、即日振込に対応している点が大きな特徴だ。

初回利用者には30日間の無利息期間が適用されるため、利息を抑えたいユーザーにも適している。融資額は1万円から50万円までであり、少額の借り入れにも対応可能だ。

ただし、フタバの金利は「1~10万円未満 14.959%~19.945%」となっており、上限金利は大手消費者金融と比較して高めに設定されている点には注意が必要だ。

| 金利(実質年率) | 14.959%~17.950% |

|---|---|

| 年齢制限 | 満20歳以上70歳以下 |

| 申込条件 | 安定した収入がある方 |

| 融資スピード | 最短即日 |

| 使用目的 | 自由(ただし事業性資金は不可) |

| 無利息期間 | 初回契約日から最大30日間無利息(※要Web申込・借入) |

| 特典 | 最大30日間無利息サービス |

| 借り入れ方法 | ・振込融資(ネット・電話) ・ATM(セブン銀行ATM、提携金融機関ATMなど) |

| ATM手数料 | 利用ATMによって異なる |

| 振り込み手数料 | 無料 |

少額融資アプリなら2万円程度の少額をすぐに後払いできる

少額融資アプリを利用すれば2万円程度の少額をすぐに決済できる。 限度額が10万円程度と低い後払いアプリは、従来のクレジットカードやカードローンと比較して、簡易的な審査が採用されている。氏名や生年月日、電話番号などの基本的な情報だけで利用できるケースが多い。

バンドルカード

| 対象年齢 | 満18歳以上 |

|---|---|

| 利用可能額 | 3,000円〜5万円 |

| 審査スピード | 最短1分 |

| 分割払い | × |

| 支払期限日 | 翌月末日 |

| 支払方法 | コンビニ、セブン銀行ATM、 ネット銀行、銀行ATM(ペイジー) |

| 手数料 | 510円(税込)〜1,830円(税込) |

バンドルカードは、満18歳以上の人なら無職でも利用できる。

以下のとおり、セブン銀行後払いサービス「ポチっとチャージ」において、対象年齢を変更いたします。

上記に伴い、「セブン銀行後払いサービス利用規定」を一部改定いたします。

【変更概要】

ポチっとチャージの対象年齢を満18歳以上とすること

出典:バンドルカード公式

申込時に入力する情報は氏名や生年月日、メールアドレス、電話番号だけなので、簡単に申し込むことができる。最短1分でバーチャルカードが発行されるので、早く利用したい人には重宝するだろう。ただし、ポチっとチャージの申し込み時、年齢確認が必須になる。

バンドルカードを発行したあとは、「ポチっとチャージ」を利用すれば後払いで買い物できる。

バンドルカードは1,000円単位申し込みができる。購入したい商品の金額に合わせて本当に必要な金額のみチャージできるので、手数料などの出費を最小限に抑えられる。

ポチっとチャージを利用したあとは、翌月末日に支払いを行います。利用日によっては最長で2ヵ月程度支払いに余裕を持たせることが可能です。次の給料日に一括で支払える場合は、バンドルカードが選択肢となるでしょう。

若山卓也(ファイナンシャル・プランナー)

※ ポチっとチャージは、株式会社セブン銀行が提供しているサービスです(手数料・審査あり)。

※ 未成年の利用は保護者の同意が必要です。

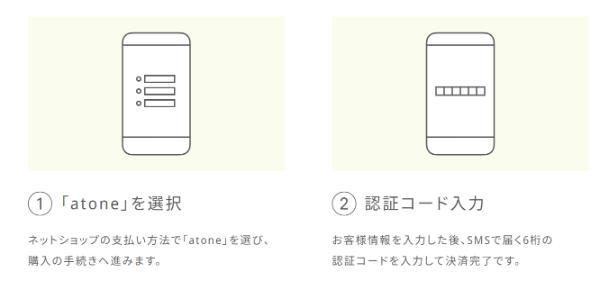

atone

| 利用条件・審査 | ・電話番号とメールアドレスの入力 ・年齢制限なし(未成年は親の同意が必要) ・審査:決済のたびに行われる(会員登録自体に審査はない) |

|---|---|

| 審査時間 | 最短5分 |

| 融資時間 | 最短5分 |

| 手数料 (金利・利息) |

無料※ |

| 限度額 | 〜5万円 |

| 無利息期間 | - |

| 借り入れ単位 | 1,000円単位 |

| 在籍確認 | - |

| 対象店舗 | ネットショップ |

| 対応機種 | atone (アトネ) - カードがいらない後払い iPhone Android |

atone(アトネ)はクレカと銀行口座の登録は不要で、スマホやPCで手続きすればすぐに使える。申込時に入力する内容は、電話番号とメールアドレスのみだ。会員登録したのち、最短5分で2万円程度を後払いできる。

atone(アトネ)の利用方法は簡単だ。まず、Webまたはアプリで会員登録を行い、その後、対象のネットショップで支払方法としてatoneを選択すれば、決済が完了する。

2. atoneが使えるネットショップで注文

3. 支払い方法でatoneを選択した後、「注文確定」

このように、申し込みから決済まで非常にスムーズなatone(アトネ)だが、決済のたびに審査が行われる。また、利用上限額は利用状況に応じて決まる仕組みだ。

■ ご利用上限額の基準について

ご利用上限額は、お客様のご利用状況に応じて変動いたします。

■ 審査について

atone は上限金額に関わらず、ご注文ごとに審査を行っており、審査結果はお客様のご利用状況や商品の種類によって変動いたします。

出典:atone公式

後払いを複数回利用し、きちんと支払いを行うと、最大5万円まで後払いすることができる。

atone(アトネ)にはポイントサービスも用意されている。atone(アトネ)で後払いをすれば、200円につき1ポイントが付与される。

atone(アトネ)が使えるネットショップは、無印良品や食べチョク、Qoo10やGRLなど幅広い店舗が揃う。

atone(アトネ)を利用したら、期日までに支払いを済ませることが大事だ。支払期限日は下表のとおり、返済方法によって異なる。

| コンビニ支払い | 翌月10日 |

|---|---|

| はがき請求書 | 翌月20日 |

| 口座振替 | 翌月27日 |

翌月の1日〜3日の間に支払期限日や請求額についてメールで知らせてもらえるので、支払いを忘れることはない。

● コンビニ端末 / 銀行ATM (Pay-easy):209 円(税込)

● 電子バーコード(コンビニ) :209 円(税込)

● 自動引き落とし(口座振替) :無料

● はがき請求書(コンビニ): 209 円(税込)

Paidy

| 対象年齢 | 18歳以上 |

|---|---|

| 利用可能額 | 審査によって決まる |

| 審査スピード | 最短5分 |

| 分割払い | ◯(最大12回) |

| 支払期限日 | 翌月27日 |

| 支払方法 | コンビニ払い、銀行振込、口座振替 |

| 手数料 | コンビニ払い:390円(税込) 銀行振込:金融機関によって異なる 口座振替:無料 |

Paidyが提供する「あと払いペイディ」は、メールアドレスと電話番号だけ登録すれば利用できる。18歳、19歳も利用可能であり、本人確認書類の提出も不要だ。

2022年4月1日、これまで20歳だった成年年齢が、18歳に引き下げられました。 ペイディのご利用においても、これまで18歳・19歳の方は親権者の同意が必要でしたが、親権者の同意がなくてもペイディをご利用いただけるようになりました。

出典:18歳・19歳の方へのペイディのご利用についてのご注意

ペイディを利用できるのは18歳以上の人だ。申し込みから最短5分で審査が完了する。アプリにプリペイドカードが発行された後は、限度額内で後払いチャージが可能だ。

さらに、Apple製品であれば最大36回の分割払いも可能だ。2万円を借りる目的がiPhoneやiPad、Apple Watchなどの購入資金なら、Paidyが候補となるだろう。

ただし、分割あと払いを利用するには本人確認書類(運転免許証またはマイナンバーカード)を提出しなければならない。ペイディアプリの「アカウント」で本人確認書類と顔写真を撮影してアップロードしよう。

-

ペイディアプリをダウンロードする。

-

アプリを開き、「アカウント」「本人確認する」の順に選択する。

-

アプリの案内に従って、本人確認書類と顔写真を撮影する。

-

必要事項を記入する。

※参照:本人確認の方法

2万円を審査なしで借りたい時の方法は?

法律により、金融機関から審査なしでお金を借りることはできない。

しかしこれらの方法であれば、定期預金や担保となる品物を持っていること、生命保険に加入していること、公的制度の条件を満たすこと、クレジットカードの利用枠があることなどの条件を満たすことで、2万円の即日融資を受けられる。

クレジットカードのキャッシング

手持ちのクレジットカードに「キャッシング枠」が付帯している場合、新たな申し込みや審査手続きが不要で、すぐに2万円を用意できる。。これは、キャッシング枠が設定されている場合、カード発行時などのタイミングで既にキャッシングの審査を通過しているためである

クレジットカードにキャッシング枠が未設定の場合は、新たに申し込みをして審査を受ける必要がある。キャッシング枠は貸金業法に則った審査を行っているため、カードローンの審査に落ちた人は借り入れできない可能性が高い。

※出典:日本クレジット協会

キャッシングの方法には、コンビニなどに設置されたATMにカードを挿入し、操作して現金を引き出す方法がある。また、会員サイトで手続きを行い、指定した口座に振り込んでもらう形で借りることも可能である。

| クレジットカード | カードローン | |

|---|---|---|

| JCB(※1) | 15.0%~18.0% | 1.3%~12.5% |

| 三井住友カード(※2) | 15.0%~18.0% | 4.5%~14.5% |

| オリコ(※3) | 15.0%~18.0% | 4.5%~18.0% |

| ジャックス(※4) | 18.0% | 4.2%~9.6% |

※2.クレジットカードは三井住友カード(NL)など、カードローンは三井住友カード カードローン plus

※3.クレジットカードはOrico Card THE POINTなど、カードローンはCREST

※4.クレジットカードはジャックスカードなど、カードローンはミラジツカードレス(社会人ステップアップコース)

出典:JCB、三井住友カード、オリコ、ジャックス

返済が長くなるほど利息は増加するため、その差額も膨らむことになる(出典:キャッシングリボ払いの返済シミュレーション)。

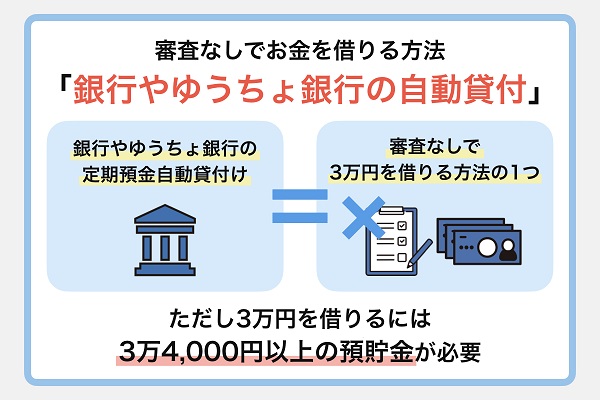

銀行やゆうちょ銀行の自動貸付

※参考:貯金担保自動貸付け−ゆうちょ銀行

自動貸付の担保は定期性の預貯金が対象となることが一般的だ。満期前の預貯金を解約することなく、現金を引き出すことができる。

自動貸付は通常、審査が行われない。しかし、商品の仕組み上、担保として預貯金が必要であり、預貯金がない場合は利用できない。

さらに、自動貸付は利息が発生する。利息は担保の金利に0.5%を上乗せして計算されることが多い。

| 担保の対象商品 | 借入限度額 (担保額に対する割合) |

利率 (担保預金金利の上乗せ) |

|

|---|---|---|---|

| ゆうちょ銀行 | 定額貯金、定期貯金 | 90%(上限300万円) | 定額貯金:+0.25% 定期貯金:+0.5% |

| 三菱UFJ銀行 | 定期預金 | 90%(同200万円) | +0.5% |

| 三井住友銀行 | 定期預金、公共債 (国債など) |

90%(同200万円) (※1) |

+0.5% (※2) |

| みずほ銀行 | 定期預金 | 90%(同200万円) | +0.5% |

※2.定期預金(公共債は店頭表示の総合口座貸越利率表記載の貸越利率)

出典:ゆうちょ銀行、三菱UFJ銀行、三井住友銀行、みずほ銀行

この場合、自動貸付の利息は0.625%の金利で計算される。2万円を半年間借りたときの利息はおよそ94円だ。

ゆうちょ銀行の「貯金担保自動貸付け」は、 原則として窓口での申し込みが必要です。インターネットでの申し込みができないため、平日の窓口営業時間内に足を運ぶ手間がかかります。忙しい方にとっては、これが大きな負担となる可能性があります。

質屋

預け入れた品物は、元金と利息を返済することで返還される。返済を行わない場合、品物の所有権は質屋に移転する。質屋は品物を担保に融資を行う業態であり、融資の可否は品物の査定額によって決まる。個人の返済能力は問われず、信用力が低い場合でも融資を受けられる可能性がある。

質屋で融資を受ける際の上限額は、預ける品物の査定額の約80%程度となる。例えば、以下のような品物を預けた場合、最大で2万円を借りられる。

| 質屋で預けられるもの | 借入額の目安 |

|---|---|

| 貴金属 | 1,000円〜50万円程度 |

| ブランドバッグ・財布 | 3,000円〜25万円程度 |

| 腕時計 | 3,000円〜100万円程度 |

| スマートフォン・タブレット | 1,000円〜4万円程度 |

| テレビ・カメラなどの電化製品 | 1,000円〜10万円程度 |

質屋に担保として差し入れた品物は、期限内に元利金を返済すると返還される。期限は法令で3ヵ月未満と定められており、質屋の多くは借り入れの期限を3ヵ月としている。

質屋の金利は一般的なローンよりも高いことが多いため、注意が必要だ。金利が高い理由は、質屋の法定金利が一般的なローンよりも高いためである。法定金利の上限は質屋が年109.5%、クレジットカードのキャッシングやカードローンは年20.0%となっている。

・須賀質店:2.3%(同27.6%)

・質屋かんてい局:8.0%(96.0%)

※金利は店舗によって異なる

質屋では借入金を返済する義務はなく、質屋は返済しないことも選べます。期限内に返済しない場合、品物の所有権は質屋に移ります。これを流質(りゅうしち)と呼びます。

若山卓也(ファイナンシャル・プランナー)

流質となった場合、品物を手放すこととなるが、借入金を返済する必要もない。

生命保険の契約者貸付

もし終身保険や養老保険など、解約返戻金のある生命保険に加入しているなら、生命保険の契約者貸付という方法でお金を借りられる可能性がある。自身が積み立ててきた保険の解約返戻金を担保にお金を借りられる仕組みだ。

保険会社によっては、インターネットや電話で申し込めば、最短即日で融資を受けられる場合もある。金利もカードローンなどに比べて低めに設定されていることが多く、返済負担を抑えられる。

ただし、借りたお金を返済せずにいると、保険の解約返戻金が減ったり、最悪の場合、保険契約が失効してしまうリスクもある。また、すべての生命保険が対象となるわけではないため、まずは自身の加入している保険会社に問い合わせて、契約者貸付が可能かどうか、利用条件や金利などを確認する必要がある。

また、契約者貸付で借りられる金額は、解約返戻金の7割~9割程度が一般的だ。つまり、2万円を借りるためには、解約返戻金が2.3万円~2.8万円程度(2万円 ÷ 0.7~0.9)は積み上がっている必要がある。特に加入直後の保険では解約返戻金が少ないため、借り入れできない場合や、希望額に満たない場合がある。

生命保険の契約者貸付で2万円を借りるために必要な掛け金や加入期間は、契約している保険の種類や契約内容によって異なる 自身の保険の解約返戻金がいくらになっているかは、加入している保険会社に直接問い合わせることで確認できる。

公的融資制度

2万円を借りられる公的融資制度を紹介する。

生活福祉資金

生活福祉資金は、病気や失業など、突発的な事情により生活が困難になった方に対し、生活の再建を支援するための制度です。無職の方や低所得者世帯の方でも、一定の要件を満たせば、月20万円まで生活費を借りることができます。

若山卓也(ファイナンシャル・プランナー)

以下いずれかに該当する人が、生活福祉資金を利用できる。

● 65歳以上の高齢者が属する世帯

● 障害者が属する世帯

生活福祉資金では、お金を借りる目的に応じて以下4つの資金が用意されている。

| 資金の種類 | お金の使い道 | 借りられる 金額 |

借りられる 期間 |

利率 | 据置期間 | 返済期間 |

|---|---|---|---|---|---|---|

| 総合 支援資金 |

生活を再建するまでに 必要な生活費用など |

生活支援費:月15〜20万円 住居入居費:40万円以内 一時生活再建費:60万円以内 |

生活支援費:原則3ヵ月 (最長1年) |

保証人あり:無利子 保証人なし:年1.5% |

最終貸付日から 6ヵ月以内 |

据置期間が経過 してから10年以内 |

| 福祉資金 | 住宅の増改築、 福祉用具を購入する ための費用など |

580万円以内 | - | 保証人あり:無利子 保証人なし:年1.5% |

最終貸付日から 6ヵ月以内 |

据置期間が経過 してから20年以内 |

| 教育 支援資金 |

高校、大学の修学、 または 入学に必要な費用 |

修学:月3.5〜6.5万円 入学:50万円まで |

卒業するまで | 無利子 | 卒業後 6ヵ月以内 |

据置期間が経過 してから20年以内 |

| 不動産担保型 生活資金 |

高齢者の生活費用 | ・土地の評価額の 70%程度 ・月30万円以内 |

- | 年3.0%、または 長期プライムレートの いずれか低い利率 |

契約終了後 3ヵ月以内 |

据置期間が 終了するまで |

上表のうち不動産担保型生活資金を除くすべての制度では、連帯保証人がいる場合、無利子で借りることができる。連帯保証人がいない場合でも、年1.0%という低金利でお金を借りることが可能だ。さらに、約6ヵ月の据置期間が設けられており、この期間中は利息のみの支払いとなるため、返済負担を軽減することができる。

生活福祉資金を利用したい場合は、最寄りの社会福祉協議会で申請をしよう。まずは電話で相談し、訪問の予約を入れる。相談のうえ、貸付条件を満たしていると判断されれば、手続きを進めてもらえる。申請の際に必要な書類は次のとおりだ。

● 身分証明書(運転免許証・資格確認書・マイナンバーカード等)

● 振込先の口座が分かるもの(通帳やキャッシュカードの写し)

● 所得課税証明書(最新のもの)

● 直近の世帯全員分の収入状況が分かる書類(給与明細や通帳の写しなど)

なお、無職の人が申し込む際は、まずハローワークで求職の申し込みと職業相談をする必要がある。申請後は、以下の流れで審査が進む。

-

必要書類を提出し借り入れの申請をする

-

審査結果が通知される

-

借用書を交わす

-

銀行口座にお金が振り込まれる

※参考:政府広報オンライン

ただし、申請からお金を借りるまで1ヵ月はかかる。今すぐ生活費が必要なら、臨時特例つなぎ資金貸付も併せて申請しよう。生活福祉資金を利用するまでの間、10万円を限度に無利子でお金を借りられる。

| 対象者 | ・無職を含む低所得者世帯 ・65歳以上の高齢者が属する世帯 ・障害者が属する世帯 |

|---|---|

| 限度額 | 月20万円※ |

| お金を 借りられる期間 |

原則3ヵ月 (状況に応じて最大1年)※ |

| 返済期限 | 据置期間が終了してから10年以内※ |

| 金利 | 保証人あり:無利子 保証人なし:年1.5% |

| 手続きする場所 | 最寄りの社会福祉協議会 |

| 問い合わせ先 | 社会福祉協議会一覧 |

母子父子寡婦福祉資金貸付制度

母子父子寡婦福祉資金貸付制度は、一人親世帯が生活に困難を抱えている場合に、生活に必要な資金を借りることができる制度だ。

母子父子寡婦福祉資金貸付制度は、配偶者を亡くされた方や離婚された方など、ひとり親家庭で経済的に困窮している方を対象とした制度です。子育てや家事と仕事を両立させながら生活している方の経済的な負担を軽減することを目的としています。

若山卓也(ファイナンシャル・プランナー)

具体的に、以下いずれかに該当する場合、本制度を利用することが可能だ。

● 前年度の所得が2,036,000円以下で子を扶養していない40歳以上の女性※

● 前年度の所得が2,036,000円以下の寡婦

※婚姻をしたことのない独身の人は含まない

※参考:兵庫県/母子父子寡婦福祉資金貸付金

母子父子寡婦福祉資金貸付制度には、お金の使い道に応じて全12種類の資金が用意されている。以下は、母子父子寡婦福祉資金貸付制度の一例だ。

| 資金の種類 | お金の使い道 | 借りられる金額 | 利率 | 据置期間 | 返済期間 |

|---|---|---|---|---|---|

| 生活資金 | 生活に必要な資金 | 月108,000円 | 保証人あり:無利子 保証人なし:年1.0% |

貸付期間 満了後6ヵ月 |

5〜20年以内 |

| 修学資金 | 高校、大学など 就学させるために 必要な資金 |

月52,500円〜 | 無利子 | 卒業後6ヵ月 | 20年以内 |

| 結婚資金 | 児童、または扶養する 20歳以上の子の婚姻に 必要な資金 |

310,000円 | 保証人あり:無利子 保証人なし:年1.0% |

6ヵ月 | 5年以内 |

| 就職 支度資金 |

就職する際に 直接必要な資金 |

105,000円 | 無利子※ | 1年 | 6年以内 |

※参考:母子父子寡婦福祉資金貸付金制度 | 内閣府男女共同参画局

母子父子寡婦福祉資金貸付制度の利用を検討している人は、まず住まいの市役所や町役場の福祉担当窓口に相談することが必要だ。相談後、母子・父子自立支援員等との面談を受け、貸付が必要だと判断されれば、手続きが進められる。申請に必要な書類は次のとおりだ。

● 連帯保証人の印鑑登録証明書

● 申請者、連帯借受人及び連帯保証人の住民票謄本

● 資金に応じ必要な書類(在学証明書、経営診断書など)

※このほか、貸付申請書、連帯保証人と連帯借受人の誓約書、貸付申請者調書も必要になる

必要書類を提出したあとは審査が行われ、審査に通過した場合は借入金が指定口座に振り込まれる。申請から借り入れまで1ヵ月程度かかるため、早めに申し込むことが大切だ。

母子父子寡婦福祉資金貸付制度を利用するにあたって、基本には連帯保証人が必要となります。ただし、頼れる親族がいないなど事情がある場合は、連帯保証人がなしでも借り入れが認められることもあるため、まずは相談してみましょう。

若山卓也(ファイナンシャル・プランナー)

| 対象者 | ・20歳未満の児童を扶養する一人親家庭の母、 または父・前年度の所得が2,036,000円以下の寡婦 |

|---|---|

| 限度額 | 月108,000円※ |

| お金を 借りられる期間 |

1〜5年以内※ |

| 返済期限 | 5〜20年以内※ |

| 金利 | 保証人あり:無利子 保証人なし:年1.0% |

| 手続きする場所 | 市役所、または町役場の福祉担当窓口 |

| 問い合わせ先 | 福祉担当窓口一覧 |

生活サポート基金

たとえば、以下のような目的でお金を借りられる。

● 税金、公共料金、家賃などの滞納を解消する資金

● ブラックなどで金融機関から借り入れできない場合の生活資金

● 債務整理後の生活資金

● 一時的な生活資金

※参考:生活再生ローンのご案内

実際、ブラックリストで教育ローンを組めない人が生活再生ローンを利用し、子供が進学を諦めずに済んだ事例もある。

不動産詐欺に遭い、2016年1月にやむなく自己破産しました。

2017年2月に息子が大学受験。学生支援機構の奨学金の貸与開始は5月からで、また金融機関も国の教育ローンも貸与いただけず、入学金、前期授業料等の入学前納入を用意できないことから、途方にくれていた中、インターネットで生活サポート基金を知りました。

破産後、1年しか経過しておらず、金融機関等と同様に貸与いただけないのではと半信半疑で訪ねましたが、ここの融資は破産をしても免責が下りていれば可能とのことで、相談員の方は、丁寧に長い時間にわたり相談に応じて下さいました。

学生支援機構の奨学支援金を借用できるであろうことから、後期以降の学費はそちらを適用するとして、入学金と前期学費相当を貸与できるとの回答をいただきました。

息子はこれで何とか大学に進学できると思い、うれしくなりました。

出典(一部抜粋):子どもの大学入学金、前期学費が用意できずに困った

生活再生ローンでは、最高300万円まで借りられ、金利は年12.5%以内で貸し付けが行われる。申し込みの対象者は基本的に収入のある人に限られるが、無職の場合でも、安定した収入のある家族に対して貸し付けが認められることがある。申し込みから借り入れまでにかかる時間は、最短で2週間程度だ。

● 神奈川県

● 埼玉県

● 千葉県

生活サポート基金のような貸し付けは地方でも行われている場合があるため、首都圏外に在住している人は以下を参考にするとよい。

| 貸付制度 | 対象地域 |

|---|---|

| 消費者信用生活協同組合 | 青森県、岩手県に在住、または勤務する人 |

| 生活クラブ | 千葉県在住、または勤務する人 |

| グリーンコープ生協 | 福岡県、山口県、熊本県、大分県、長崎県、 佐賀県、鹿児島県、広島県に在住する人 |

家族や友人に相談してみる

どうしても2万円が必要で、銀行からの融資や消費者金融の利用に抵抗がある場合、家族や友人に相談するという選択肢がある。身近な人に頼ることで、無利息で借りられたり、返済条件を柔軟に調整してもらえたりする可能性もあるだろう。また、単にお金を借りるだけでなく、一緒に解決策を考えてもらえるかもしれない。

ただし、家族や友人からお金を借りることは、人間関係に大きく影響を与える可能性がある。トラブルを避けるため、以下の点を明確に伝えることが重要だ。

返済計画を明確にする:「いつまでに」「どのように(一括か分割か)」返済するのかを具体的に伝え、相手に安心感を与える

借用書を作成する:金銭の貸し借りに関するトラブルを未然に防ぐため、たとえ身内であっても借用書を作成することを推奨する。最低限、貸主の氏名、借用日、借入金額、借主の住所および氏名を記載し、署名する。印鑑がない場合でも、自署に加えて拇印を押すことで、より確実な証拠となる

返済が遅れると、大切な家族や友人との関係にひびが入ったり、精神的な負担が増大したりする可能性がある。事前にしっかりと話し合い、万が一の場合の対策も考えておくことが大切だ。

もし家族や友人に頼るのが難しい、あるいは借金問題が複雑な場合は、専門家である弁護士や司法書士に相談することも検討すべきである。 たとえば、日本司法支援センター(通称:法テラス)は、経済的に余裕がない人を対象に、無料の法律相談や弁護士・司法書士費用の立て替え(民事法律扶助制度)を行っている。

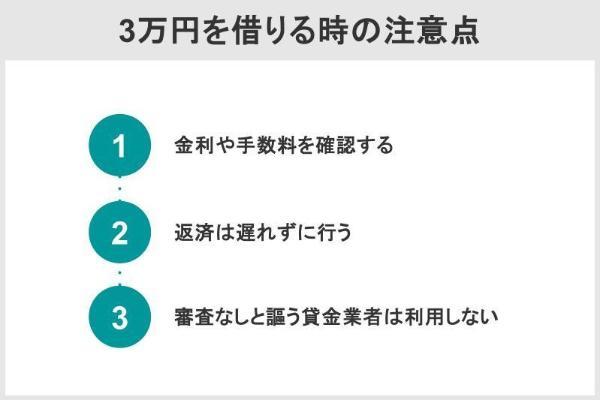

審査なしで2万円借りたい時の注意点

2万円を借りる際は、金利に注意が必要です。少額でも利息や手数料の負担が発生します。また、確実な返済計画を立てることが重要です。返済の遅延は信用情報に記録され、他の審査に影響を与える可能性があります。さらに、審査なしをうたう悪質業者には十分注意してください。

2万円を借りるときの注意点は次の3つだ。

金利や手数料を確認する

借り入れは原則として利息や手数料が生じる。2万円の少額でも同様だ。融資を受ける前に、どれくらいの負担が生じるか把握しておくことが望ましい。

利息を計算する利率が金利であり、基本的に元金と金利の積が利息となる。

金利が高いほど、負担すべき利息も大きくなる。

2万円を1ヵ月借りたときの利息額をクレジットカードのキャッシング、銀行の自動貸付、質屋、カードローン、スマホアプリのローンサービスで比較すると、利息負担が最も小さいのは銀行の自動貸付だ。クレジットカードのキャッシング、カードローン、スマホアプリの利息額は同額となっている。

| 金利(年利) | 利息 | |

|---|---|---|

| クレジットカードの キャッシング |

18.0% | 444円 |

| 銀行の自動貸付 | 0.625% | 16円 |

| 質屋 | 72.0% | 1,800円 |

| カードローン | 18.0% | 444円 |

| スマホアプリの ローンサービス |

18.0% | 444円 |

※利息は元利金を30日後に一括して返済したと仮定して算出(質屋は月利(6.0%)で算出)

ただし、2万円を借りる場合、無利息サービスがあるなら、金利が高くても有利になることがある。無利息期間内に完済すれば、利息は生じないためだ。無利息サービスは消費者金融系カードローンで提供されることが多い。

信用情報に傷がつかないように返済は遅れずに行う

たとえ2万円の少額の借り入れであっても、返済の遅れが信用情報に記録されると、今後の審査に悪影響を及ぼす可能性がある。

信用情報とは、ローンやクレジットの履歴のことだ。申し込みや借り入れといった取引が信用情報に該当し、返済の遅延や債務整理など、返済が滞った記録も含まれる。このような記録を「傷」と呼ぶことがある。

信用情報は信用情報機関によって管理されており、貸金業者は申し込みを受けた際に必ず信用情報を照会する義務がある。そのため、他社で発生した信用情報の傷も審査時に必ず確認される。

信用情報機関に登録されている信用情報は、開示請求すれば確認できる。開示請求は、郵送、インターネットで行うことができる。

手数料は、CICの場合、ネット申込みが500円(税込)、郵送が1,500円(税込)となっている。

出典:シー・アイ・シー、日本信用情報機構、全国銀行個人信用情報センター

借り入れを受けたら、たとえ少額でも、必ず期日までに返済するようにしたい。

審査なしと謳う貸金業者は違法なので利用しない

融資の申し込みには必ず審査が行われる。これは、貸金業者が申し込みを受けた際に、法令に基づいて審査を行うことが義務付けられているためである。さらに、返済能力を超える貸し出しも禁じられている。そのため、正規の業者が審査を免除したり、融資を保証したりすることはない。

法令で禁止されているにもかかわらず、審査のないことや、確実の融資をうたう業者は違法業者だ。利用すれば高額な利息の請求や違法な取り立てなどを受ける可能性があるため、絶対に利用してはならない(参考:金融庁 違法な金融業者にご注意!)。

たとえ2万円の少額でも、違法業者からの借り入れは考えてはいけない。必ず正規の業者に申し込んでほしい。

よくある質問

例えば「福祉資金」のうち「緊急小口資金」は、緊急かつ一時的に成形の維持が困難となったとき、最大10万円まで融資を受けられる制度だ。利子は生じない。また保証人も不要だ。窓口は社会福祉協議会が担っている。

ただし生活福祉資金の貸し付けは審査がある。必ず融資を受けられる保証はない。また融資まで時間がかかる場合もある。申し込みは余裕をもって行いたい。

総量規制は貸金業法で定められている。総量規制における借入額は、1社ではなくすべての貸金業者からの借り入れで判定される。例えば年収300万円で、すでに70万円を借りている場合、新たに借りられる金額は最大で30万円だ。

在籍確認は申込者の勤務先への所属を確認する手続きだ。電話で在籍確認を取る場合、勤務先に電話がかけられる。ローンの審査であることが知られないよう配慮されるが、電話の受け手が気付く可能性は残る。

在籍確認の電話がないなら、周囲に知られる可能性を下げることができる。大手の消費者金融系カードローン5社(プロミス、アイフル、アコム(※)、レイク、SMBCモビット)は原則として電話による在籍確認がない。知られずに借りたいならこれらの利用を検討したい。

重度の延滞や債務整理など、審査に深刻な影響を与えうる記録が信用情報に登録されている状況を「ブラックリストに載る」と呼ぶことがある。この状況は返済能力が低いと評価されやすく、2万円の融資を受けることも難しいと考えられる。

しかし質屋なら借りられる可能性がある。質屋は申込者の返済能力は問わないためだ。質屋は担保の品物の査定を通じて融資を判断する。いわゆる「ブラックリストに載る」状況にあっても、担保物に価値があるなら融資を受けられる。

即日払いで2万円の収入を得るなら、選ぶべき職種は時給の高いものになると考えられる。1日の給与が2万円に達するために必要な時給は、労働時間が8時間なら3,750円、10時間なら3,000円だ。

なお「日払い」は給与の当日払いを指す言葉ではないため注意したい。日払いは、給与が1日単位で計算されることを表す。日払いでも、給与の支払いは後日になる場合がある。

2万円を得るなら不要品の売却も選択肢だ。中古品の買い取りでは、バッグや時計などのブランド品や、スマートフォンやタブレットといった電子機器など、さまざまな品物が対象となる。

カードローンに申し込む際は総量規制についても覚えておこう。

カードローンには総量規制が適用されるため、年収の3分の1を超える金額は借りられません。総量規制とは、貸金業者が個人に対して貸し付ける金額の上限を定める規制です。具体的には、消費者金融などの貸金業者は、原則としてその人の年収の3分の1を超える金額の貸し付けを行ってはいけません。例えば、年収が300万円の場合、最大の借入可能額は100万円となります。この規制は、過剰な借金を防ぎ、返済能力を超えた貸付けを抑制することを目的としています。

若山卓也(ファイナンシャル・プランナー)

カードローンを作りたくない、作れない場合は、質屋や生命保険の契約者貸付制度などを利用しよう。どうしても2万円を借りたい場合は、知人や家族を頼るという選択肢もある。

証券外務員一種、AFP、プライベートバンキング・コーディネーター資格保有。

Twitter:@FP38346079

証券外務員一種、AFP、プライベートバンキング・コーディネーター資格保有。

Twitter:@FP38346079

【関連記事】

・2万円すぐに使える!後払いアプリおすすめ15選と注意点

・5万円を審査なしで借りる方法は?どうしても今すぐ即日で借りたい時の対策

・10万円を審査なしで借りる方法は?どうしても今すぐ必要な時の対策

※2026年1月5日時点の情報です。最新の情報ではない可能性があります。