誰でも借入出来るクレカは存在しない。法律や仕組み上、すべてのカードには必ず審査があり、無審査で発行されることはないからだ。ブラックや多重債務者などは一般的にクレジットカードの審査に通過できない。

しかしキャッシング枠が付けやすい、申込条件が比較的ゆるいなど、借入に強く、作りやすいクレジットカードは実在する。

「クレカキャッシングですぐに借入したい」「審査が不安だけどクレジットカードでお金を借りたい」と考えるなら、やみくもに申し込むのではなく、カードを厳選して選ぶことが重要だ。

この記事では、審査に通りやすいカードの選び方や通過のコツ、おすすめのクレジットカード10枚を紹介する。

ブラックでも借入できるクレジットカードはある?

ブラックや多重債務者など誰でも借入できるクレジットカードは、残念ながら存在しません。カードを作るには、法律上、必ず審査を通過する必要があるからです。

しかし申込条件が甘く、キャッシング枠が付けやすいなど、借入に向いたクレジットカードは存在する。そのため確実に借入をしたい人は、クレジットカードを慎重に選ぶとよい。

本記事では、借入に向いているカードの特徴を紹介する。

借入に使えるのは「キャッシング枠」の付いたクレジットカード

そもそもクレジットカードで借入するためには、「キャッシング枠の付いたカード」を作ることが必要です。

多くのクレジットカードは、申し込み時にキャッシング枠を希望しなければその機能は付帯していない状態で発行される。そのため、もし借入をしたいのであれば、キャッシング枠が初めから付帯したカードを選ぶか、申し込み時にキャッシング枠を申請することが不可欠だ。

キャッシング機能のない状態でカードを発行してしまうと、「現金が欲しかったのに借入できない」という事態になりかねない。

なお、前提として、そもそもクレジットカードにはショッピング機能とキャッシング機能があるということを知っておこう。

- ショッピング機能=商品やサービス購入用(後払い)、すべてのカードについている

- キャッシング機能=現金を借入できる機能、付いていない状態のカードもある

ショッピング機能は、すべてのクレジットカードの基本機能だ。一方でキャッシング機能は、付いていない状態のカードもあり、その場合は前述したように借入できない。

また一般的にキャッシング枠は、ショッピング枠とは別の審査があると考えられる。

クレジットカードのキャッシング枠は「貸金業法」に基づいているが、ショッピング枠は「割賦販売法」など別の法律が適用されているからだ(出典:金融庁)。

そのため、キャッシング枠だけ審査に落ちるケースも念頭においておきたい。その場合は、「そのクレジットカードでショッピングはできるが、借入はできない」ということになる。

いずれも審査内容の詳細は各社明かされていないが、キャッシング枠の審査のポイントは、おおむねクレジットカード本体(ショッピング枠)の審査と同様だろう。

- 安定した収入があるか

- 返済能力はあるか

- 過去の他社借入状況や利用状況に問題はないか

ただしキャッシング枠の審査として特徴的なのは、「総量規制の対象になる」という点だ。

過度な借入れから消費者の皆さまを守るために、年収などを基準に、その3分の1を超える貸付けが原則禁止されています(総量規制)。

出典:日本貸金業協会

他社を含めた「消費者金融からの借入残高が年収の3分の1を超えている」場合、キャッシング枠は付けられない。

例えば年収300万円で、他の消費者金融から借入残高が80万円あるケースを考えてみよう。この場合、新たに50万円のキャッシング枠を申し込もうとしても、借入総額が130万円になり年収の3分の1(100万円)を超えてしまう。

つまり、すでに消費者金融などで多額の借入がある人は、キャッシング枠の審査に落ちるか、希望額から減額される可能性が高くなる。

キャッシング枠を付けやすいカードの特徴

キャッシング枠を付けやすいカードの特徴を知ることで、効率よくクレジットカードを選べるでしょう。

キャッシング枠を付けやすいクレジットカードは、消費者金融が発行しているカードや、信販系・流通系のカードだ。

逆に、銀行発行のカードやゴールド、プラチナといったステータス性の高いカードは、信用力が厳しく見られる傾向にあるため、キャッシング枠が付けにくいケースもあるだろう。

クレジットカードで借入したいなら、まずは次で紹介する特徴を持つカードを候補にするのが賢明だ。

消費者金融が発行しているカード

消費者金融が発行しているカードは、キャッシング枠を付けやすい傾向がある。消費者金融は「お金を貸すローン事業」を主力サービスとして提供しているからだ。

また消費者金融は独自の審査基準を採用していることもあるため、キャッシング枠の審査にも柔軟な対応が期待できる。

例えばACマスターカードは、発行元が大手消費者金融のアコムなのでキャッシング(ローン)が基本の機能であり、そこにショッピング枠が付帯している。

一般的なクレジットカードは、「ショッピング機能にキャッシング機能を付帯させるかどうか」を選ぶが、ACマスターカードは標準で借入ができるようになっているのだ。このようなカードだと、わざわざキャッシング枠を申請する必要もない。

さらにACマスターカードは、発行元であるアコムが独自の審査ノウハウを持ち活用していると公式サイトで述べている。

アコムは、お客さまとのお取引によって蓄積されたデータを分析した与信・審査モデルをベースに高度な与信・審査ノウハウを確立、活用しています。

出典:アコム

以上のことから、ACマスターカードなら審査に不安がある人でもトライしやすいだろう。

ブラックでも作れる、借入ができる可能性があるカードを探している人にとって、このような消費者金融が発行するクレジットカードは「作りやすい」と評されることも多く、現実的な選択肢の一つだ。

信販系・流通系のカード

信販系や流通系のカードは、キャッシング枠を付けやすい傾向がある。

例えばライフカードなどの信販系のカード会社は、もともと分割払いやローンを専門に扱っていた会社でもあり、借入審査に関するノウハウが豊富だ。そのため、キャッシング枠の審査にも柔軟な対応が望める。

またイオンカードや楽天カードなどの流通系カードは、スーパーやネットショップなどが発行しており、カードを通じて買い物やサービスの利用を増やしてもらうことが目的だ。

そのため、なるべく多くの人にカードを使ってもらう方針をとっている可能性が高く、申し込みのハードルが比較的低い。

流通系のクレジットカードは、実際に発行枚数も多い。

経済産業省が2018年に行った調査では、流通系カードの発行枚数は約355万枚と、他の業種が発行しているクレジットカードに比べて圧倒的に多かった。

・百貨店・量販店、流通系:355万5,716枚

・信販会社:179万5,592枚

・銀行系:53万7,918枚

・中小小売商団体:12万4,815枚

さらに流通系カードは申し込み条件が緩やかなことも多く、主婦や学生、アルバイトでも申し込みやすい。年収要件が設定されていないカードも多く、審査に不安がある人でもチャレンジしやすいのが特徴だ。

一方で、三菱UFJ銀行などが発行する銀行系のカードは、銀行が貸し出しリスクに慎重な性質を持っていると考えられるため、「安定した収入」を条件としている。そのため銀行系クレカは、キャッシング枠の審査も厳しめになる可能性がある。

- 銀行系:三菱UFJカード 本人または配偶者に安定した収入

- 銀行系:りそなクレジットカード<クラブポイントプラス> 安定した収入

- 流通系:エポスカード 年収要件なし

- 流通系:SAISON CARD Digital 年収要件なし

流通系のクレジットカードは間口が広い分、最初からキャッシング枠を付けて発行できるケースも多いと予想できる。

キャッシング枠が付けやすく誰でも借入しやすいクレジットカード10選

申込条件のゆるさ、キャッシングサービスの使いやすさにフォーカスし、キャッシング枠が付けやすく借入しやすいクレジットカードを10社選出しました。

| カード名 |  ACマスターカード |  三井住友カード(NL) | モビット VISA-W |  ライフカード |  楽天カード |  PayPayカード |  エポスカード |  イオンカード |  ローソンPonta プラス |  MICARD+ |

|---|---|---|---|---|---|---|---|---|---|---|

| 申込条件 | 安定した収入と返済能力を有する方で、当社基準を満たす方 | ・満18歳以上の人 (高校生は除く) | ・モビット会員であること ・満20歳~74歳の安定した 定期収入がある人 | ・18歳以上かつ 電話連絡が可能な人 | ・18歳以上かつ 国内在住の人 | ・18歳以上かつ 国内在住の人 ・本人や配偶者が継続的かつ 安定した収入を得ている ・本人認証ができる 携帯電話を持っている | ・18歳以上かつ国内在住の人 (高校生は除く) | ・18歳以上かつ 電話連絡が可能な人 | ・18歳以上の人 (高校生は除く) | ・18歳以上かつ国内在住の人 ・安定した収入のある人、その配偶者 ・日本語を自身で入力できる人 ・口座振替の登録ができる人 (キャッシングサービスの条件は、 20歳以上70歳未満の会員の人・ 本人に安定した収入があること) |

| 発行までの期間 | 最短20分 ※お申込時間や審査によりご希望に添えない場合がございます。 | 最短即日~ 1週間 | 最短4営業日 | 最短2営業日 | 通常1週間~ 10日 | 1週間~ 10日 | 最短当日 | 最短当日 | 最短3営業日~ 1週間 | 最短即日~ 2週間 |

| 発行会社 の種類 | 消費者金融 | 銀行系 | 消費者金融系 | 信販系 | 流通系 | 流通系 | 流通系 | 流通系 | 銀行系 | 流通系 |

| キャッシング枠 | 1万円~800万円 ※800万円は、ショッピング枠とキャッシング枠合計の上限金額です。 | 5万円~300万円 | 1万円~800万円 | 0~200万円 | 1万円~90万円 | 最大50万円 | 10万円~50万円 (プランニングコースは 1万円〜99万円) | 1,000円~300万円 | 0~40万円 | 5万円~90万円 |

| 年会費 | 無料 | 永年無料 | 永年無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 初年度無料 (次年度以降2,200円) |

| 公式サイト | 詳細はこちら | 詳細はこちら | 詳細はこちら | 詳細はこちら | 詳細はこちら | 詳細はこちら | 詳細はこちら | 詳細はこちら | 公式サイト | 公式サイト |

ACマスターカードは独自の基準で審査される

- キャッシング機能が標準装備

- 最短即日発行

- 原則、お勤め先へ在籍確認の電話なしで土日祝日でも発行可能

- 年会費無料

- 国際ブランドはマスターカードのみ

- 支払い方法がリボ払いのみ

ACマスターカードは、大手消費者金融のアコムが発行しているクレジットカードで、キャッシング機能が標準で付帯しているのが大きな特徴だ。申し込みフォームで1万円~800万円※の範囲で借入希望限度額を記入する。

一般的なクレジットカードでは申込時にキャッシング枠を「0円(希望しない)」とすることも可能だ。しかし、そもそも借入を目的としてカードを探している人にとっては、最初からキャッシング機能が組み込まれているACマスターカードはぴったりだろう。

またACマスターカードは独自のデータを活用した審査も特徴で、その旨が次のように公式サイトに明記されている。

アコムは、お客さまとのお取引によって蓄積されたデータを分析した与信・審査モデルをベースに高度な与信・審査ノウハウを確立、活用しています。

出典:アコム

このようにACマスターカードは一般的な信用情報などだけでなく、アコム独自の基準で返済能力を判断している。そのため、審査に自信がない人や他社で審査落ちの経験がある人でも、アコムならではの基準で判断してもらえる可能性があると言える。

安定した収入があればパートやアルバイトでも借入しやすいのも特徴だ。具体的な収入額の目安は公開されていないが、無理なく返済できる範囲での収入があれば、審査通過の可能性は十分にある。

最短即日でカード現物の発行も可能だ。なるべく早くカードを発行し借入をしたい方は、インターネットから申し込むのがおすすめだ。審査完了後、自動契約機(むじんくん)でカードを受け取る方法が最短となる。

原則として勤務先への在籍確認の電話連絡がないため、プライバシーを重視する人にとっても利用しやすいだろう。

ACマスターカードのデメリットは、マスターカードしか選べないこととリボ払いしかできない点だ。他の国際ブランドのクレジットカードが欲しい人や、リボ払いは抵抗があるという人には向いていない。

リボ払いは利息負担が増える可能性があるため、ACマスターカードで借入をする際は、計画的な利用を心がけるべきだ。

| 申込条件 | 安定した収入と返済能力を有する方で、アコムの基準を満たす方 |

|---|---|

| 発行までの期間 | 最短即日 ※バーチャルカードは最短20分 ※お申込時間や審査によりご希望に添えない場合がございます。 |

| 発行会社の種類 | 消費者金融 |

| キャッシング枠 | 1万円~800万円 ※800万円は、ショッピング枠とキャッシング枠合計の上限金額です。 |

| キャッシング金利 | 2.4%~17.9% |

| 年会費 | 無料 |

三井住友カード(NL)は発行がスピーディーでキャッシングしやすい

- 最短即時でキャッシング可能

- 年会費永年無料

- 全国ATMで24時間借入可能

- 申込条件がゆるやか

- 借入にはVpass登録が必要

三井住友カード(NL)の申込条件はゆるやかで、満18歳以上(高校生は除く)であれば申し込みが可能だ。他のクレジットカードでは申込条件が合わないという人も候補になるだろう。

三井住友カード(NL)のキャッシングは最短即時で借入でき、次の3つの方法で利用が可能だ。

- インターネット(Vpassログイン必須)

- 全国のATM・CD

- 電話

三井住友カード(NL)でインターネット借入をするには「Vpass」というアプリへの登録が必要なため初めて使う人にとってはやや煩雑に感じられるかもしれない。

三井住友カード(NL)は、全国の銀行・コンビニATMで24時間いつでも利用できる。また海外ATMから現地通貨の引き出しもできるため、旅行や出張中の急な出費にも活用可能だ。

金利は、次のとおり利用枠によって異なるのが特徴だ。

- 利用枠5万円〜90万円:年18.0%

- 利用枠100万円〜300万円:年15.0%

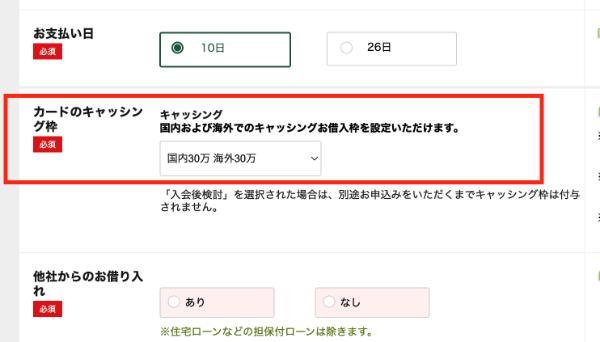

なお、キャッシングの希望は、クレジットカードの申し込みフォームの途中で記載するため手間はかからない。

「国内50万 海外50万」「国内30万 海外30万」「入会後検討」の3つから選択し、申し込むことができる。

三井住友カード(NL)は、「年会費永年無料で作りやすく、即時でキャッシングもできるカードを探している人」には非常に相性の良い1枚だ。

| 申込条件 | ・満18歳以上の人(高校生は除く) |

|---|---|

| 発行までの期間 | 最短即日~1週間 |

| 発行会社の種類 | 銀行系 |

| キャッシング枠 | 5万円~300万円 ※新規申込時は50万円まで |

| キャッシング金利 | ・5万円~90万円:年18.0% ・100万円~300万円:年15.0% |

| 年会費 | 永年無料 |

モビットVISA-Wは最大借入可能額が800万円

- カードローンとクレジットカードの2つの機能が利用できる

- 最大借入限度額が800万円

- 返済でもVポイントが貯められる

- 年会費永年無料

- 国際ブランドはVISAのみ

モビットVISA−Wは、カードローンとクレジットカードの機能を兼ね備えた一体型カードだ。発行には、まずモビット会員としての契約が必要となる。そのうえでクレカの審査に通過することが必要だ。

モビットVISA−Wの最大借入限度額は、800万円に設定されているため、急に高額な資金が必要になったときでも対応できる頼もしさがある。

できるだけ早く借入したい人は、Webでの申し込みがおすすめだ。スムーズに手続きするために、運転免許証やマイナンバーカードなどの必要書類を事前に準備しておこう。

モビットVISA−Wは、返済時にもVポイントを貯められるのもうれしい点だ。例えばクレジットカードの支払い・支払った利息額の合計が5万円の場合、0.5%の250ポイントが還元される。

クレジットカードの利用料とカードローンの返済のダブルでVポイントが貯められるのは、モビットVISA−Wの大きな魅力といえるだろう。

毎月の返済金額は「最終借入後残高」に応じて変動し、例えば5万円の残高であれば毎月2,000円の返済となる(※SMBCモビット公式サイトのシミュレーターより)。追加返済にも対応しており、ボーナス月などに多めに支払えば、利息を抑えることも可能だ。

モビットVISA−Wのデメリットは、国際ブランドがVISAしか選べない点だ。他のブランドを希望する人は、別のクレジットカードを検討しよう。

| 申込条件 | ・モビット会員であること ※モビット会員になるための条件:満20歳~74歳の安定した定期収入がある方 |

|---|---|

| 発行までの期間 | 最短4営業日 |

| 発行会社の種類 | 消費者金融系 |

| キャッシング枠 | 1万円~800万円 |

| ローン金利 | 3.0%~18.0% |

| 年会費 | 永年無料 |

ライフカードはオンラインキャッシングが可能

- 年会費無料

- オンラインキャッシングができる

- 独自審査が期待できる

- 即日発行には対応していない

ライフカードの申込条件は「18歳以上かつ電話連絡が可能な人」とゆるめなので作りやすい。

カード申し込みフォームの途中にキャッシング利用希望額を記入する箇所があるので、希望額にチェックを入れて申請しよう。

ただし、18歳と19歳の人は、キャッシング枠は付けられないため注意しよう。

ライフカードのキャッシングは、次の方法で利用できる。

- 全国の提携ATM・コンビニATM

- 会員専用Webサービス「LIFE-Web Desk」からのオンライン申込(平日0:00~12:30)

- 電話申込(平日9:30~17:30)

- 海外ATM(VISA・Mastercard®・JCBのブランド付きカード)

ライフカードは、オンラインキャッシングにも対応している。Webサービス「LIFE-Web Desk」に会員登録すれば、平日であればほぼ24時間申し込みができる(平日0:00から12:30まで受付)のが便利だ。

平日の9:30~17:30であればライフカードインフォメーションセンターにて電話でのキャッシング受付にも対応している。

オンライン、電話ともに、借入したお金はカード引き落とし金融機関口座に振り込まれる。例えば住宅ローンの引き落としに残高が足りるか不安なときなどに利用するのもいいだろう。

キャッシングの取引内容は、先述したWebサービス「LIFE−Web Desk」から確認できる。こまめにチェックすれば借りすぎを防ぎやすいだろう。

ライフカードの特徴として見逃せないのが、「信販系カードである」という点だ。ライフカード株式会社は、1952年に月賦販売あっせん事業を開始した会社だ。

そのため、銀行系や消費者金融系とは違った視点の審査ノウハウを持っていることが期待できる。金融履歴や職業などに不安がある人でも、申し込んでみる価値があるだろう。

ライフカードのデメリットは、即日発行には対応していない点だ。最短2営業日でカード本体が郵送されるため、申し込みから手もとに届くには1週間近くかかる場合もある。即日発行ですぐにキャッシングを望む人には向いていないだろう。

| 申込条件 | ・18歳以上かつ電話連絡が可能な人 |

|---|---|

| 発行までの期間 | 最短2営業日 |

| 発行会社の種類 | 信販系 |

| キャッシング枠 | 0~200万円 |

| キャッシング金利 | 13.505%~18.0% |

| 年会費 | 無料 |

楽天カードはキャッシング管理がしやすい

- 年会費無料

- 全国のATMや海外で借入可能

- キャッシング内容を楽天e-NAVIで確認できる

- 楽天ポイントが貯まりやすい

- 即日発行には対応していない

楽天カードは、流通系の代表ともいえるクレジットカードで、日本国内に在住している18歳以上の人であれば誰でも申し込みできる条件のゆるさが特徴だ。

最大90万円までキャッシング枠を設定でき、全国のコンビニや提携金融機関のATMで借入できるほか、海外のATMからも現地通貨を借入できる。急な出費や海外旅行先での現金調達に便利だ。

また、会員専用オンラインサービスの「楽天e-NAVI」を利用すれば、キャッシング枠の確認や増額申請が簡単にできる。ネットを使って管理しやすいのも楽天カードならではの特徴だ。

楽天市場をはじめとする楽天関連サービスとの相性も良く、ショッピングの利用でポイントが貯まりやすい点もうれしいメリットである。

一方で、楽天カードは即日発行に対応していないため、申し込みからカード到着までには数日を要する。すぐに借入したい場合は、他の即日発行可能なカードを検討したほうがよい。

楽天カードは「お得にカード生活を楽しみたい」「楽天をよく利用する」「作りやすいクレジットカードで手軽に借入したい」という人にとって、バランスの取れた1枚である。

| 申込条件 | ・18歳以上かつ国内在住の人 |

|---|---|

| 発行までの期間 | 1週間~10日 |

| 発行会社の種類 | 流通系 |

| キャッシング枠 | 1万円~90万円 |

| キャッシング金利 | 18.0% |

| 年会費 | 無料 |

PayPayカードは在籍確認・収入証明書の提出なし

- 年会費無料

- 原則として在籍確認の電話連絡や収入証明書の提出が不要

- 3つの借入方法がある

- キャッシング枠の上限が50万円とやや低め

PayPayカードは、PayPayカード株式会社が発行する流通系のクレジットカードだ。18歳以上で条件を満たせば高校生でも申し込みできる。

審査時に在籍確認の電話連絡が原則としてなく、収入証明書の提出も不要なため「家族や会社に知られたくない」「面倒な手続きはできるだけ避けたい」という人にも向いている。

PayPayカードには、次の3つの借入方法がある。

- ネットキャッシング

- ATMキャッシング

- 海外キャッシング

なかでも利便性が高く、スムーズな借入が可能なのはネットキャッシングだ。24時間365日対応しており、振込手数料無料で借入できる。申込後、即時振り込みされるため、急ぎで現金が必要なときに便利だ。

全国のコンビニや提携金融機関、海外のATMでも借入できるため、キャッシングに特化したクレジットカードといえるだろう。

キャッシングの支払いは、登録している口座から自動で引き落とされる。支払い方法は次の2つだ。

- リボ払い

- 1回払い

なお海外キャッシングを利用した場合、支払い方法はリボ払いのみになるので念頭に置いておこう。

PayPayカードは、「シンプルに借入をしたい」「在籍確認や収入証明の提出を避けたい」という人にとって、利用しやすいクレジットカードの一つといえるだろう。

ただし、キャッシング枠の上限は50万円とやや低めなため、高額の借入を希望する人には向いていない場合もある。

| 申込条件 | ・18歳以上かつ国内在住の人 ・本人や配偶者が継続的かつ安定した収入を得ている ・本人認証ができる携帯電話を持っている |

|---|---|

| 発行までの期間 | 1週間~10日 |

| 発行会社の種類 | 流通系 |

| キャッシング枠 | 最大50万円 |

| キャッシング金利 | 18.0% |

| 年会費 | 無料 |

エポスカードは1,000円単位で借入可能

- 年会費無料

- 即時発行可能

- 海外キャッシングに対応している

- 全国のATMで利用できる

- 1,000円単位で借入できる

- キャッシング枠の上限が50万円と低め

エポスカードは、マルイグループの子会社である株式会社エポスカードが発行する流通系のクレジットカードだ。

申込条件は「18歳以上で日本国内に在住していること(高校生を除く)」とゆるやかで、初めてクレジットカードを作る人にも適している。

エポスカードは審査に通過すればマルイ店頭などでその日のうちにカードを受け取れるため、急ぎでクレジットカードを作って借入したいという人に向いている。

エポスカードの借入は、全国のコンビニや銀行から24時間365日可能だ。借入金額は1,000円単位で設定できるため、「あと少しだけ現金が欲しい」といった細かなニーズにも対応できる。

エポスカードは海外キャッシングにも対応しており、海外ATMから現地通貨を引き出すことも可能だ。旅行や出張時にも役立つだろう。

エポスカードの返済方法は1回払い、またはリボ払いから選択できる。毎月の返済額が不安な人は、借入する前に支払い回数や利息を公式サイトでシミュレーションすることをおすすめする。

なお、キャッシング枠は最大でも50万円と低めに設定されているため、高額の借入を検討している人にはやや物足りない可能性がある。ただし、プランニングコースを選択すれば上限は99万円までとなるため、まとまった金額の借入を考えているならこちらのコースを検討しよう。

エポスカードは、「今すぐカードを作って借りたい」「少額を手軽に借りたい」「ATMでこまめに管理したい」といった人にぴったりのクレジットカードだ。

| 申込条件 | ・18歳以上かつ国内在住の人(高校生を除く) |

|---|---|

| 発行までの期間 | 最短当日 |

| 発行会社の種類 | 流通系 |

| キャッシング枠 | 10万円~50万円 ※プランニングコースの場合は1万円〜99万円 |

| キャッシング金利 | 18.0% |

| 年会費 | 無料 |

イオンカードは即時借入が可能

- 年会費無料

- 全国約15万台のATMで利用できる

- イオン銀行ATMなら手数料無料で利用できる

- 即時振込可能

- 海外キャッシングに対応している

- 即日発行には非対応(仮カードは即日発行できるがキャッシングは不可)

イオンカードは、小売業大手のイオングループが発行する流通系クレジットカードで、申込条件が「18歳以上かつ電話連絡が可能な人」とゆるいのが特徴だ。

全国のATMで利用可能で、特にイオン銀行ATMでは手数料無料で借入ができる。

イオンカードのネットキャッシングは、土日祝でも最短数十秒で借入可能だ。また、海外キャッシングにも対応しているため、急な出費や海外で現地通貨が必要なときに便利である。

イオンカードの強みは、スピーディーな借入と、手数料無料で利用できる点だ。

返済方法は1回払い、またはリボ払いがある。「できるだけ早く返済したい」「余裕があるときは多く返済したい」という人には、リボ払いお支払い額増額サービスがおすすめだ。

毎月1,000円単位で返済金額を増やせるため、余裕があるときに多めに支払いをすれば利息を抑えられる。イオンカードは、自分の都合で随時返済できる柔軟の高さが魅力だ。

また、キャッシング枠が1,000円~300万円と幅広く、少額の利用からまとまった借入まで柔軟に対応できるのもメリットである。

ただし、イオンカードはキャシング可能なプラスチックカードの到着まで最短で2週間ほどかかることはデメリットだ。

店舗で仮カードを即時発行するサービスやデジタルカード発行はあるものの、これらではキャッシング機能が利用できないため、現金を急ぎで必要とする場合は不向きである。

| 申込条件 | ・18歳以上かつ電話連絡が可能な人 |

|---|---|

| 発行までの期間 | 最短2週間 ※キャッシング機能のない仮カードやデジタルカードなら即日発行 |

| 発行会社の種類 | 流通系 |

| キャッシング枠 | 1,000円~300万円 |

| キャッシング金利 | 7.8%~18.0% |

| 年会費 | 無料 |

ローソンPontaプラスは借入も日常使いにも便利

- 年会費無料

- 全国の提携金融機関やコンビニで利用できる

- 24時間申し込み可能

- 即日発行には対応していない

ローソンPontaプラスは、銀行系のクレジットカードだが、申込条件がゆるいのが特徴だ。18歳以上(高校生を除く)であれば、誰でも申し込みができる。ただし借入は20歳未満は利用できない点は留意しておこう。

ローソンPontaプラスのキャッシングは全国のコンビニや提携金融機関のATMから24時間利用可能で、最大40万円までの借入枠が設定できる。金利は実質年率14.95%~17.95%と、クレジットカードとしては一般的な水準だ。

ローソンPontaプラスは最短3営業日でカードが発行され、ローソンを利用するとPontaポイントが貯まるのが大きな特徴だ。

日常使いに適しており、「日常的にローソンをよく使う」「ポイントを重視したい」という人にとっては特に相性が良い。

ただし、即日発行には対応しておらず、カードが届くまでに一定の日数がかかる点には注意したい。急ぎで借入したい場合は、即日発行に対応した他のカードを検討するのがよいだろう。

| 申込条件 | ・18歳以上(高校生は除く)の人 ※キャッシングは20歳未満は利用不可 |

|---|---|

| 発行までの期間 | 最短3営業日~1週間 |

| 発行会社の種類 | 銀行系 |

| キャッシング枠 | ・ショッピング枠と共用のキャッシング枠:〜10万円(一括返済) ・ショッピング枠と別枠のキャッシング枠:〜40万円(リボ払い) |

| キャッシング金利 | 14.95%~17.95% |

| 年会費 | 無料 |

MICARD+は最短即日で発行可能

- 最短即日で発行可能

- 海外で現地通貨を引き出せる

- 柔軟な返済方法を選択できる

- 年会費がかかる(初年度無料、2年目以降は年1回以上の利用で無料)

- 提携ATMでの借入には手数料が発生する場合がある

MICARD+は、百貨店グループである株式会社三越伊勢丹ホールディングスの子会社が発行する流通系のクレジットカードだ。最短即日でカードが発行されるため、急いでカードを作りたい人におすすめだ。

MICARD+は審査通過後、三越伊勢丹グループの各店舗にあるカードカウンターでカードを受け取れるため、その日のうちに現金を借入することが可能だ。

MICARD+のキャッシング枠は5万円~90万円と幅広く、急な出費からまとまった資金調達まで対応可能だ。全国のATMに加え、海外キャッシングにも対応しており、旅行時や海外出張でも現地通貨を引き出せる利便性がある。

MICARD+のキャッシングの返済方法は、1回払い、またはリボ払いから選べる。海外キャッシングの場合、返済は原則として1回払いのみになるので、理解したうえで利用することが大切だ。

三越伊勢丹グループでのショッピングでは、ポイントが効率的に貯まり、日常の買い物をお得にできるのも大きなメリットだ。

一方で、2年目以降は年1回以上の利用がなければ年会費550円(税込)がかかる点、ATMからの借入では手数料が発生する場合がある点など、利用には一定の注意が必要だ。

MICARD+は、「三越伊勢丹グループの百貨店をよく利用する」「柔軟なキャッシング機能が欲しい」「即日でカードを手に入れたい」というニーズを持つ人に適したクレジットカードだ。

| 申込条件 | ・18歳以上かつ国内在住の人 ・安定した収入のある人、その配偶者 ・日本語を自身で入力できる人 ・口座振替の登録ができる人 (キャッシングサービスの条件は、20歳以上70歳未満の会員の人・本人に安定した収入があること) |

|---|---|

| 発行までの期間 | 最短即日~2週間 |

| 発行会社の種類 | 流通系 |

| キャッシング枠 | 5万円~90万円 |

| キャッシング金利 | 17.95% |

| 年会費 | 初年度無料(次年度以降2,200円) |

ネット広告の「審査なし」は本当か?誤解されやすいポイントを解説

残念ながら、審査なしで作れるクレジットカードは実在しません。

しかしネット広告で「審査なし」「ブラックでも作れる」といった謳い文句を鵜呑みにしてしまう人は、少なくないはずだ。

詐欺やトラブルに巻き込まれないためにも、誤解しやすいポイントを理解しておこう。

審査なしで借入できるクレジットカードは実在しない

審査なしではクレジットカードは作れず、また借入もできません。法律に基づいて運営している貸金業社であれば、申込者の信用情報や返済能力を確認するために、必ず審査が行われます(出典:貸金業法)。

SNSやネット広告で「審査なし」という表示をしている場合、違法な金融業者や詐欺の可能性があるため、注意が必要だ。

なかには「バンク」「信託」という文字を使用している業者もあるため、信用して借入をしないように注意してほしい。金融庁からも、次のような注意喚起がされている。

借入をする場合には、当該業者の登録の有無を確認し、登録の確認ができない業者からは、絶対に借入れしないで下さい。

特に、無登録業者の中には、免許等を受けた銀行や信託会社でないにもかかわらず、その商号中に「バンク」、「信託」などという文字を使用している業者も見受けられますが、このような無登録業者を銀行、信託会社であると信用し、借入れをしないようご注意ください。出典:金融庁

「審査なし」「誰でも借入できる」といった詐欺広告にだまされてしまった場合、違法な高金利で返済を求められ、請求額が雪だるま式に膨れ上がり、返済不能となるだろう。返済が遅れると厳しい取り立てにあうことも考えられる。

大事な資産を失い、精神的にも追い詰められてしまうため、違法業者からは絶対に借入しないように注意が必要だ。

借入をする際は、財務局長または都道府県知事から貸金業者の登録を受けているかについて必ず確認しよう。

審査なしで作れるのは「プリペイドカード」「デビットカード」だけ

プリペイドカードやデビットカードは、審査なしで作れるものが一般的です。一方で審査なしで作れる通常のクレジットカードはないので、この違いを明確にしておきましょう。

プリペイドカードとは、事前にチャージした金額の範囲内で利用できるカードだ。チャージした金額しか使えないため、使いすぎや予算オーバーを防げるのが特徴といえる。

プリペイドカードには、次のようなものがある。

- Kyash Card

- d CARD PREPAID

- かぞくのおさいふ

一方、デビットカードは使用した際に登録した銀行口座から即時に引き落とされる仕組みだ。銀行口座の残高の範囲内でしか利用できないため、プリペイドカードと同様に、使いすぎや予算オーバーを防ぐことが期待できる。

デビットカードには、次のようなものがある。

- 楽天銀行デビットカード

- 住信SBIネット銀行デビットカード

- あおぞらネット銀行デビット付キャッシュカード

チャージした金額の範囲内や銀行口座残高の範囲内で利用する仕組みのため、審査なしで作れるものが多いのが特徴だ。

キャッシング審査に通るためにできること

キャッシング審査に通るためには、金融機関が重視するポイントを理解し、適切な対策を講じることが大切です。

次の3つのポイントを意識することで、キャッシング審査に通る確率を上げられるだろう。

安定した収入の証明(アルバイト・パートでもOK)

安定した収入の証明は、キャッシング審査に通るために重視されるポイントです。金融機関にとって安定収入は、申込者の返済能力の判断材料になるからです。

正社員でなくアルバイトやパートであっても、継続的に安定した収入があることを証明できれば、キャッシング審査に通る確率は高いだろう。特に同じ職場で長期間勤務している場合は信用度が高くなる。

安定した収入を証明するために必要な書類の例は、次のとおりだ。

- 直近の給与明細書

- 源泉徴収票

- 所得証明書

スムーズに審査を完了させるためにも、事前に準備しておくと良いだろう。

アルバイトやパートを始めたばかりで安定した収入の証明ができない場合、キャッシング審査に通る確率は低くなる可能性がある。数ヵ月勤務してから申し込むことがおすすめだ。

キャッシング枠「0円」で申し込み、あとから増額

キクレジットカードの申し込み時に、キャッシング枠を「0円」に設定するのも一つの手です。

キャッシング枠を希望しなければ、審査のハードルが下がり、カードを作りやすくなる可能性がある。

カード発行後に利用実績を積み重ね、期日通りにしっかりと返済を行うことで信用度が高まり、キャッシング枠の増額申請が通りやすくなることが期待できるからだ。ただし、ただし、どの程度の期間で信用が評価されるかは公表されていない。

増額申請をする際には、収入証明書の提出が求められ再び審査が行われるケースもあるが、初回の申込時よりも柔軟になる可能性もある。

審査に通るか不安な人は、まずキャッシング枠0円でクレジットカードを発行し、利用実績や信用度を高めてから増額申請をしよう。

ただし、クレジットカード発行と同時に急ぎでキャッシングしたい人には、この方法は適していない。

申込情報の整合性と、信用情報の確認

キャッシング審査において、申込情報に誤りがあると審査に不利となる可能性があるため、正確に入力することが重要です。

申込時に必要な情報は、主に次のとおりだ。

- 氏名

- 生年月日

- 住所

- 電話番号

- 勤務先情報

- 年収

- 借入状況

「借入件数を少なく申告しよう」「年収を高く申告しよう」と虚偽の情報を記載した場合、信用を失い審査に通る確率が下がってしまう。

悪質だと判断された場合は、審査に通らないケースも考えられる。

また過去に延滞や債務整理をしたことがある人は、審査に悪影響を及ぼす可能性が高い。自身の信用情報を事前に確認し、対策を講じることで審査に通る確率が上がるだろう。

これまでのクレジットやローンの契約内容、返済状況、延滞や債務整理の履歴などが記録された情報のこと。カード会社はこの情報をもとに、申込者の信用力を審査する。

信用情報は、CIC、JICCなどの信用情報機関で確認できる。各機関の公式サイトからオンラインや郵送で開示請求が可能だ。

誤った情報や古い事故情報があれば訂正・削除申請を行うのが対策の一つだ。また、事故情報が残っていた場合は、無理にクレジットカードに申し込まず、一定期間(一般的に5〜10年)を空けてから再申請するのも有効だ。

借入だけが目的ならカードローンという選択肢もある

借入だけが目的であれば、クレジットカードのキャッシングではなく、カードローンを選択することも一つの手段です。

カードローンは、利用限度額や審査スピードなどの面で、クレジットカードのキャッシングよりも借入に特化している。

クレジットカードのキャッシングとカードローンの主な違いは、次のとおりだ。

| クレジットカードのキャッシング | カードローン | |

|---|---|---|

| 審査時間 | 最短即日~約1週間 | 最短即日(数分~) |

| 金利 | 約15.0%~18.0% | 約2.0%~18.0% |

| 利用限度額 | 最大約300万円 | 最大約800万円 |

| 利用目的 | 主な利用目的はショッピング機能。 キャッシングは付帯機能。 | 借入 |

| 返済方式 | 一括払いまたはリボ払い | 残高スライドリボルビング方式など |

| 無利息サービス | なし | 初めての利用で30日間無利息など 各金融業者によって異なる |

カードローンは借入専用のサービスであり、クレジットカードのキャッシングと比べて金利が低く借入できる場合がある。審査時間も早いため、急な出費に対応できるのがメリットだ。

また各消費者金融は、無利息期間を設けるなどのサービスも積極的に行っている。カードローンの具体例は次のとおりだ。

| 会社名 | アコム | 楽天銀行 スーパーローン | レイク | 住信SBIネット 銀行カードローン |

|---|---|---|---|---|

| 金利 | 2.4%~17.9% | 1.9%~14.5% | 4.5%~18.0% | 1.89%~14.790% |

| 公式サイト | 詳細はこちら | 詳細はこちら | 詳細はこちら | 詳細はこちら |

「今すぐまとまったお金が必要」「できるだけ早く借入したい」という人は、カードローンを選択肢の一つに入れよう。

よくあるQ&A

カード会員専用サイトや電話で申し込みができる。ただし、キャッシング枠を追加・増額する際は審査があるため、希望通りの金額が付けられるとは限らない。利用実績を積み重ね、信用度を高める努力をしよう。

必ず借入できるわけではないため、念頭に置いておこう。キャッシング枠を0円にして申し込みをしたり、キャッシング枠の希望額を少額にして申し込みをしたりすることで、カードが発行されやすくなる。

過去に長期で延滞をしてしまったり、クレジットカードの強制解除を経験したりといった、いわゆるブラックの状態の人は、信用度が低く返済能力に問題ありと判断される可能性が高い。

対処法は、次のとおりだ。

- 消費者金融が発行しているクレジットカードを選ぶ

- デビットカードやプリペイドカードを作る

- 信用情報の傷が消えるまで待つ

- 消費者金融のカードローンを検討する

ただし、返済の遅延や延滞をしてしまうと信用情報に傷が付き、ローンやクレジットカードの審査に影響を及ぼす可能性があるため十分注意しよう。

また、短期間で複数のキャッシングを申し込みすると「返済能力がない」「お金に困っている」という印象を与えてしまい、審査に不利になることがある。

申し込みをする際は1社に絞り、しっかりと返済を行うことで信用情報に傷が付いたり、審査に不利になったりすることはないため、安心してほしい。

Web完結型で申し込む・在籍確認や郵送物がない会社を選ぶことで、家族や会社にバレるリスクを大幅に減らせる。消費者金融や発行までがスピーディーなクレジットカード会社は、原則として在籍確認をしていないことが多い。

周りにバレずにキャッシングしたい人は、事前に在籍確認や郵送物の有無を確認すると良いだろう。

正規の金融機関で新たに融資を受ける場合、少額であっても必ず審査が必要だ。「審査なし」を謳う業者は、違法である可能性が高く、詐欺やトラブルに巻き込まれるリスクがあるため、注意してほしい。

まずは、現在の返済計画を見直し、信用情報を改善することが先決だ。

法テラス、日本司法支援センターや日本弁護士連合会などの専門の相談機関・弁護士に相談することで、適切な解決策を見つけることができるだろう。

文・MONEY TIMES編集部

※2026年1月5日時点の情報です。最新の情報ではない可能性があります。